操作指南:ETF終局將至,現在適合哪些投資策略

原創 | Odaily星球日報

作者 | Loopy Lu

隨着 1 月 10 日的比特幣現貨 ETF 最終“審判”日逐漸臨近,加密貨幣市場情緒繼續升溫。 昨晚至今晨, 比特幣現貨 ETF 再現多項重大進展。 BTC 也再次迎來大幅上漲。

目前,距離 ETF 取得最終結果的時間已不足 24 小時。在 ETF 通過之時,無論漲跌,市場的共識都是將有巨大波動出現。比特幣現貨 ETF,只差臨門一腳。

在巨大波動面前,散戶投資者應如何操作?如何在即將到的潛在巨大波動前獲利?Odaily星球日報整理潛在操作方式如下:

花式开槓杆

合約、槓杆交易是最易於操作、最基礎,也是回報率(或虧損率)最高的選擇。在即將到來的市場波動面前,無論开多或是开空,若方向正確,均有高倍回報的潛在可能。

目前,各主流 CEX 均提供幣本位合約、U 本位合約、現貨槓杆、槓杆代幣等多種加槓杆方式。此外還可通過 DeFi 借貸借出穩定幣的方式,進行鏈上槓杆操作。

Odaily星球日報提醒投資者,加槓杆在加密市場中是一種極高風險的交易方式。

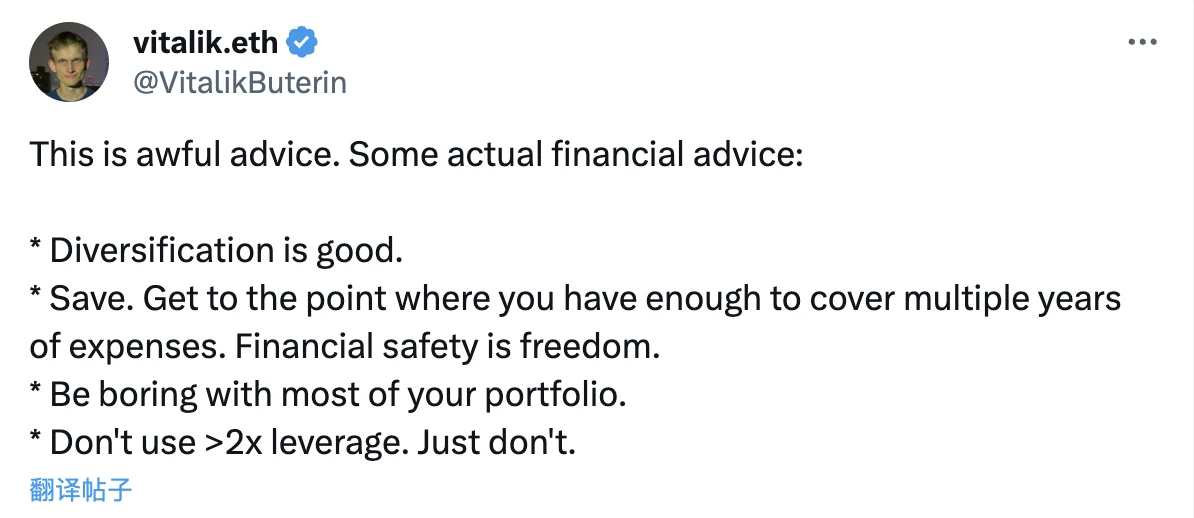

1 月 7 日,V神在 X 平臺發文,他提供了自己的投資建議: 不要使用超過兩倍的槓杆。千萬不要。

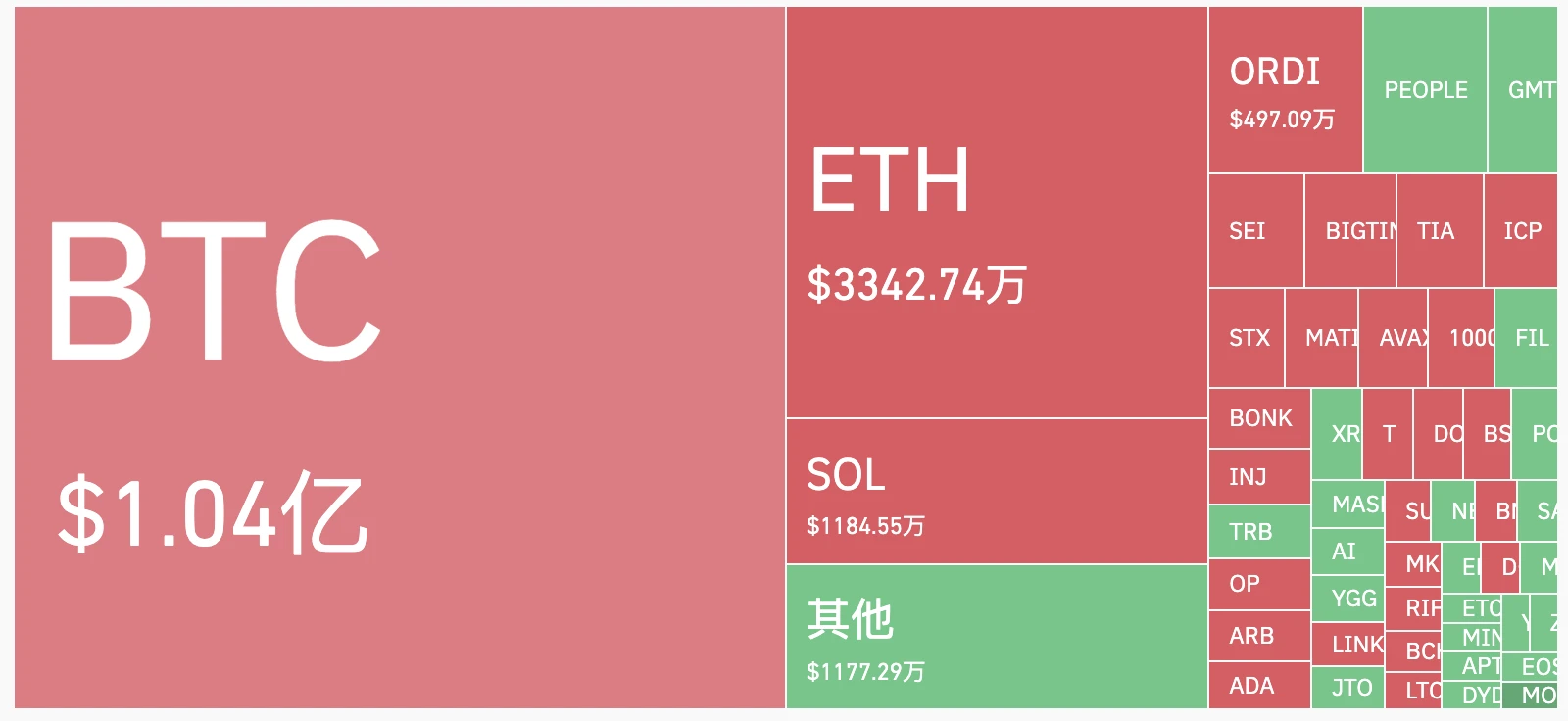

在昨日的市場劇烈波動,Coinglass 數據顯示,加密市場 24 小時爆倉量高達 2.08 億美元。BTC 爆倉超過 1 億美元。在過去的 24 小時中, 共有 60, 036 人被爆倉 , 最大單筆爆倉單價值 943.89 萬美元。

做多波動率

盡管目前市場難以判斷 ETF 結果揭曉後 BTC 的具體走向,但市場一致預測,在揭曉後市場會發生劇烈波動。

因此,做多 BTC 波動率成為了一個不錯的選擇。

在 FTX 時代,FTX 曾开創性的為市場提供了波動率代幣這一簡易的選擇。目前 FTX 已經崩潰,市場上尚無明顯優勢的相似產品競爭者。

但我們仍從 DeFi 市場上發現幾個有趣的選擇:

Crypto Volatility Index(CVI)

CVI(Crypto Volatility Index)即加密波動率指數,這既是一個指數的名字,也是該 DeFi 項目的名稱。CVI 指數旨在追蹤整個加密市場的波動率,市場波動越大,則指數數值越高。我們可以使用一個近似但不恰當的比喻來理解——該指數是整個加密市場的 IV。

簡單來說,該項目為用戶提供了 CVI 代幣,該代幣價格與 CVI 指數相掛鉤,同時內置資金費,且每日調整。

若用戶預測波動率未來會上升,可买入該代幣,並在波動上升後賣出。若用戶預測未來波動率會下降,可 mint 該代幣,並在每次的調整中收取資金費率。

(今日 CVI 指數小時級走勢)

Volmex

Volmex 是另一個可為用戶提供波動率交易的 DeFi 協議。Volmex 也推出了自己的 加密波動率指數,即 BVIV 指數和 EVIV 指數。與 CVI 覆蓋整個加密市場不同,此二者更加精准與具體代幣,分別代指 BTC 隱含波動率和 ETH 隱含波動率。

在 Volmex 平臺上,用戶可以交易指數,也可為指數提供流通性,同時還可進行比特幣波動率與以太坊波動率的 swap 交易。

(今日 Volmex 波動率小時級走勢)

Volmex 旨在為用戶提供一種簡單的方式來獲取加密貨幣的波動性,基於這一投資工具用戶也可制定一系列復雜的交易策略。

期權交易

目前,主流 CEX、 Deribit 等中心化平臺,及一些 DeFi 協議 均為投資者提供了加密貨幣的期權市場。

購买將於 1 月 12 日到期的看漲/看跌期權,是最簡單的做多/空 BTC 的期權交易方式。

但需要注意的是,與 CEX 的合約有所不同,期權在到達交割日期後會強制進行結算。因此,若價格預測錯誤,則本單期權將會“歸零”。(例如,在 BTC 價格為 40000 美元時,購买了 BTC 行權價 50000 的看漲期權,若 BTC 屆時價格僅為 49999 美元,則本單權利金全部虧損,且沒有任何收益)。

此外用戶也可賣出看跌期權,通過賺取權利金的方式獲利。但需要注意的是,期權賣方是一個風險更高的角色,理論上期權賣方會承擔無限風險。

期權產品較為復雜,建議未了解過的投資者在深入了解之後再進行交易。Odaily星球日報曾刊發過一系列 期權入門指南 。

當然,若僅進行簡單的“多空”預測,期權工具稍顯大材小用。與其他頭寸(如現貨、合約、期權等)進行對衝、組合,執行一些策略,才是期權的用武之地。

如何用期權做多波動率?

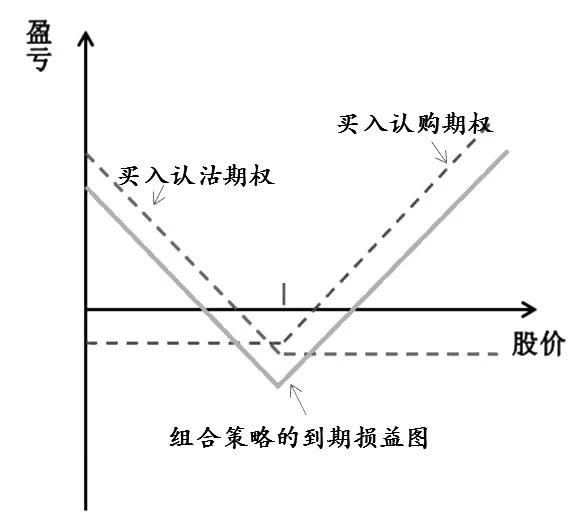

構建跨式期權是最簡單的做多波動率方式,

例如,在比特幣 40000 美元時,同時購买 40000 美元看漲期權和看跌期權。對投資者而言,這樣僅需付出兩筆權利金成本,待大幅上漲/下跌、且漲/跌幅足以覆蓋權利金成本之後,即可开始盈利。跨式組合是一種簡單的做多波動率方式,理論上,這是一種虧損有限(權利金歸零)、收益無限(價格波動無上限)的組合策略。

(跨式期權盈虧圖解)

當然,若同樣的操作反向進行——即充當期權賣方——則是做空波動率,可因為市場波動的停滯而獲得權利金收益。

實操舉例

以當前市場為例,構建一個最基本的跨式期權組合,雖然仍存獲利可能,但似乎已並不劃算。

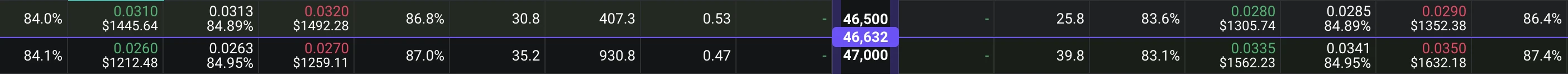

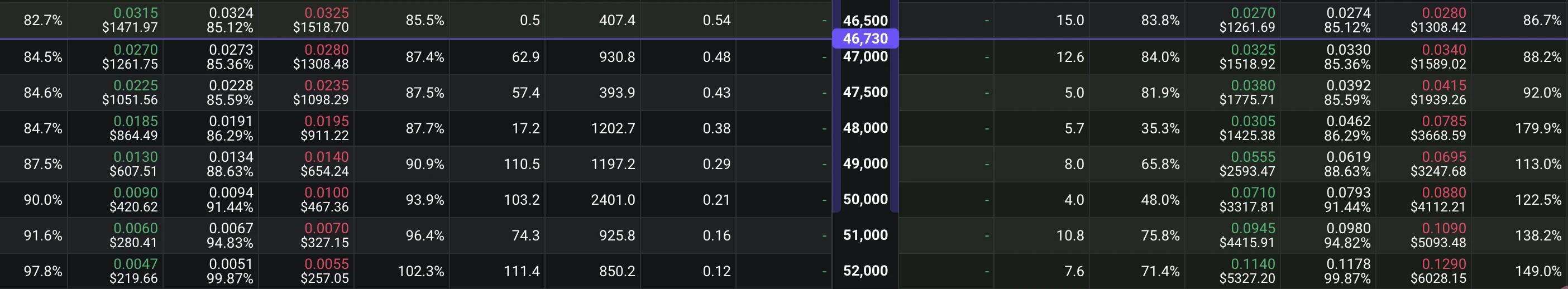

以 1 月 12 日行權的 BTC 為例(當前價格 46632),用 BTC-46500-CALL 和 BTC-47000-PUT 構建組合,需付出約 3000 美元的權利金成本,BTC 需波動至 49932 美元或 43362 美元才可开始盈利。

單向看漲/跌:價差策略

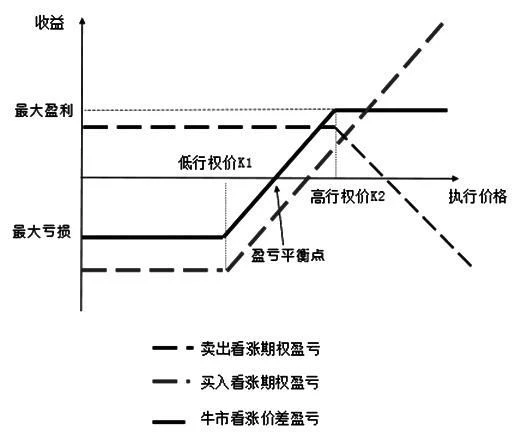

如果用戶存在單向的方向預測,可以執行牛市/熊市價差策略。

以牛市價差策略為例,即买入一個較低價格的看漲期權,並賣出同一行權日、但價格更高的看漲期權。 例如,在 BTC 價格 40000 美元時,若預測未來市場看漲,可买入 45000 美元看漲期權,並賣出 50000 美元看漲期權。

這種策略的盈利空間,則為一個有限的範圍空間,無法實現理論上的無限盈利。即近似當 BTC 價格停留在 45000 ~ 50000 之間方可盈利。(僅為近似值,因為需計算權利金的成本及收益)

實操舉例

這種策略與“僅买入一單看漲”相比,其好處是通過充當賣方降低了持倉成本。若稍加變通,還可進一步提高資本效率。

同樣以當前市場、 1 月 12 日行權的 BTC 為例。

若买入 BTC-48000-CALL,並賣出 BTC-52000-CALL,則需付出約 900 美元成本並獲得約 200 美元權利金,策略淨成本約 700 美元。

當 1 月 12 日行權日到來時,BTC 價格停留在約 48700 美元上方、 52000 美元下方即可獲利,而當價格達到 52000 上方時,由於我們充當了期權賣方,賣方期權开始虧損,因此繼續上漲會讓兩單期權單的收益、虧損 1: 1 對衝,無法實現盈利的無限上漲。

那么為何仍要採取這種策略呢?需要注意的是,正如前文所述, 我們的成本僅為約 700 美元,而非看漲期權的約 900 美元 ,與僅進行單筆操作相比,這種“兩筆操作”所構建的組合, 資本效率提高了驚人的 22% 。

能否在提高資本效率的同時,打破掉最大盈利的限制呢?

答案是可以的,只要稍加變通即可。在剛才我們構建的價差策略中,因為“买 1 單、賣 1 單”的操作,投資組合的 Delta 值近似為 0 (不等於 0),只要讓 Delta 向正向產生更大的偏差即可。

我們可採用同樣的策略,但“买 3 單、賣 2 單”、或者“买 2 單、賣 1 單”,這樣則可打破最大盈利的限制,實現單向看漲的期權策略頭寸。

上述策略僅是一些簡單方便的策略,但期權交易風險巨大,Odaily星球日報提醒廣大用戶,請自行甄別風險,謹慎操作。

期權交易在傳統市場中頗為成熟,投資者可通過股票期權交易了解、學習更多期權相關內容。

股票交易

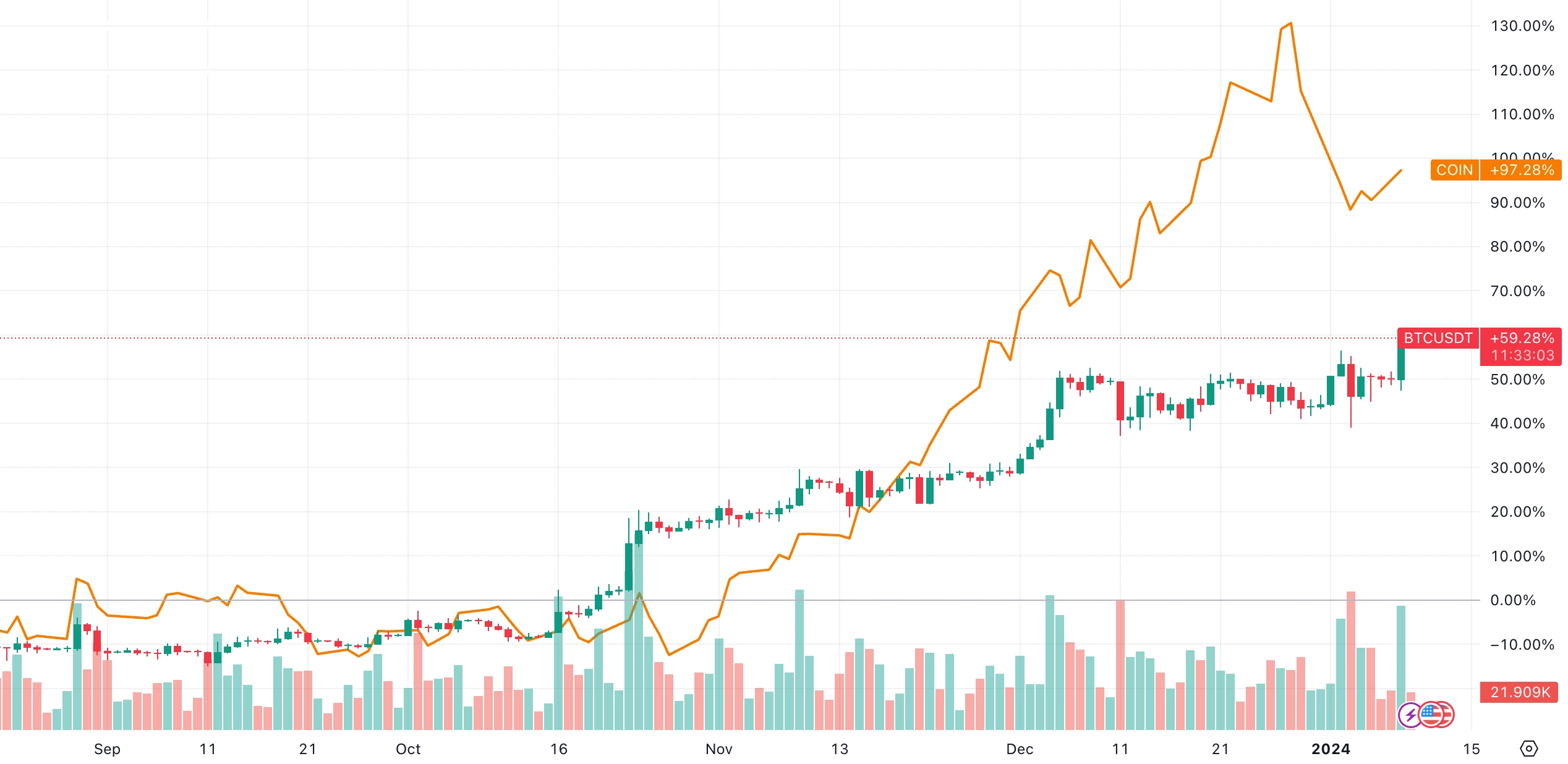

在即將到來的高波動率下,對加密概念股票的操作,是另一個押注加密市場的渠道。

以 COIN 為代表的加密貨幣概念股,走勢一直和加密貨幣大盤存在關聯性。而股票市場更加成熟、簡單易得的投資工具,也為我們押注加密市場提供了更多的可能性。無論你是做多、做空、做波動率,尋找一些加密板塊股票作為操作標的,都是一個不錯的選擇。

(COIN 與 BTC 走勢對比)

除 COIN 這只領頭羊外,還有一系列加密礦企、“另類 BTC 槓杆代幣”MicroStrategy、灰度 GBTC 份額等多種途徑可供操作。

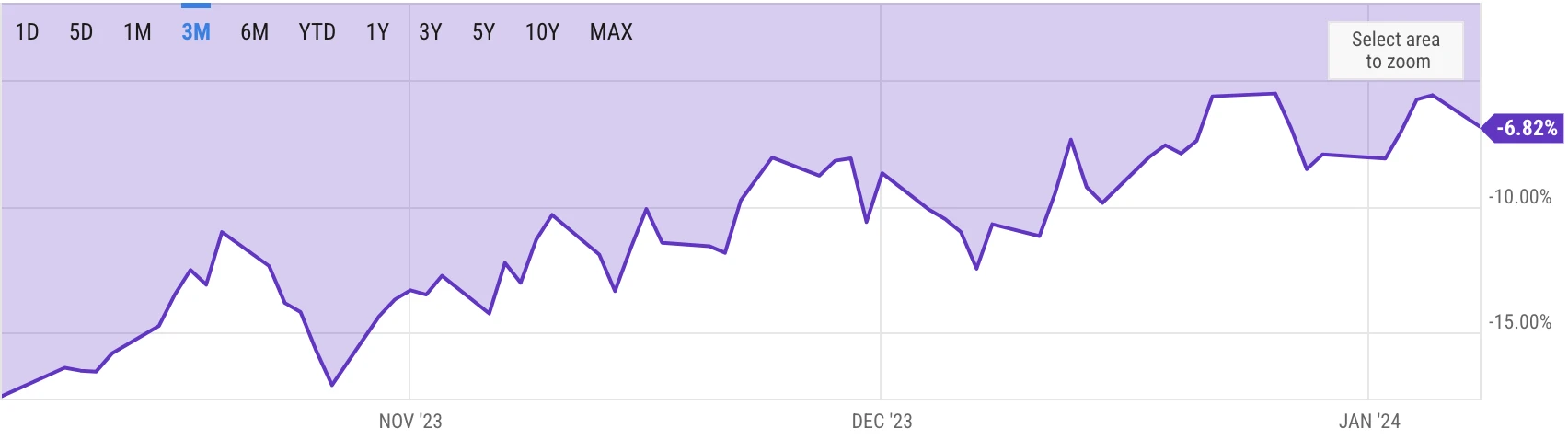

此外,若 GBTC 獲准批准,GBTC 和 BTC 的價差,也是一個潛在套利空間。目前 GBTC 負溢價 6.82% 。

(近 3 個月 GBTC 溢價率變動)

CEX 產品

除了炒幣,CEX 還能提供哪些服務? 機器人產品和理財產品都是一個不錯的選擇。

在市場的反復波動之中,網格交易策略是一個極其富有成效的策略。

網格策略是一種利用行情震蕩進行獲利的方法。在標的資產價格不斷震蕩的行情中,網格策略會在每次市場價格觸碰到預設好的網格线價格時,自動买入/賣出來賺取利益。

以歐易

OKX

為例,以默認排序下、排名靠前、官方推出的網格策略為例,均在此前的震蕩行情中取得了不錯的收益。

而理財產品也是一個不錯的選擇。

近期以來,市場情緒常時處於一個旺盛且積極的狀態。在這種情況下,投資者加槓杆情緒旺盛,各借貸產品均出現了大量的貸款需求。因此,貸款利率高居不下。

與之相應的,則是貸出方“躺賺”的高收益。

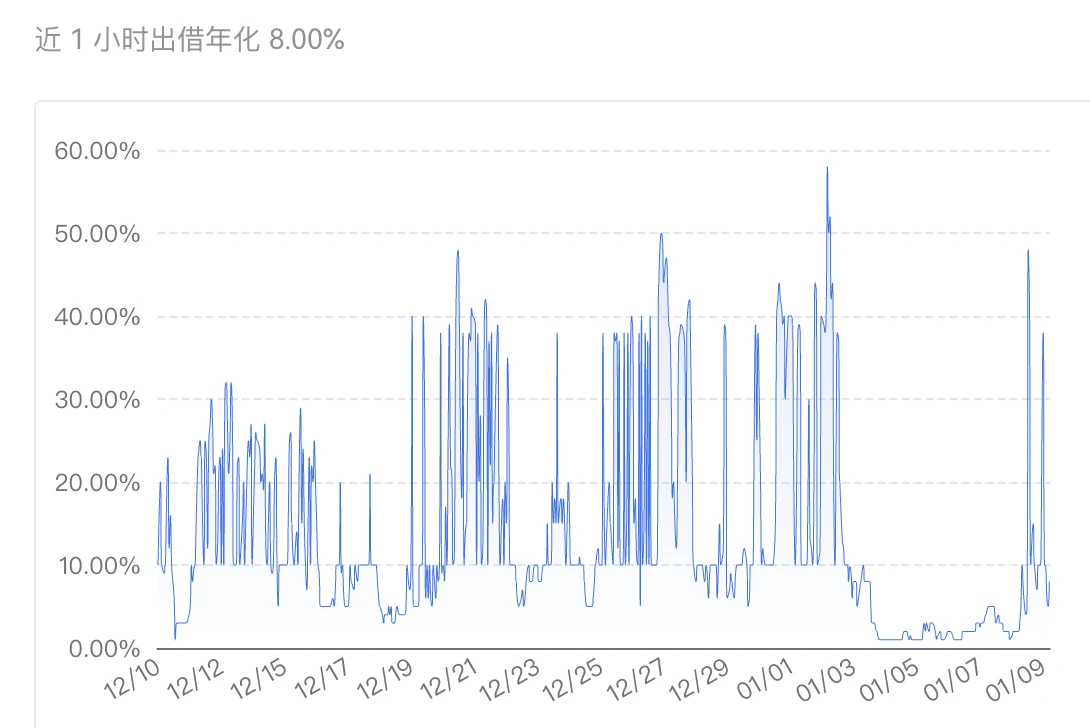

同樣以 OKX 為例,目前 OKX 穩定幣理財年化收益率為 8% 。在過去的 30 天裏,這一數字最高飆升至 58% ,且長期處於 20% 上方。在旺盛的市場情緒下,各 CEX 的穩定幣理財均是一個相對低風險的不錯選擇。

(OKX USDT 理財收益率走勢)

當然,鏈上市場的借貸需求也頗為旺盛。以 Aave 為例,過去一個月 USDC 的平均 APR, Polygon 市場及 Optimism 市場都已超過 8% 。

(Aave Optimism USDC 利息)

(Aave Polygon USDC 利息)

ETF 在即,我該怎么做?

目前影響比特幣現貨 ETF 是否通過的唯一因素是擁有投票資格的 SEC 委員們(包括 Gary Gensler 在內共 5 人)究竟持什么態度,投票的結果究竟如何。 無人可以得知 ETF 的最終結果,且這一事件幾乎難以預測。

對於廣大投資者來說,留意風險,並注意倉位,仍然是最好的選擇。

當下市場對於 ETF “成敗”的預判仍存在分歧,最終的結果究竟如何? 24 小時之內,結果即將揭曉。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

24H熱門幣種與要聞 | Michael Saylor發布數字資產框架提案;Azuki疑似即將發幣(12.23)

24 H 熱門幣種 1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: B...

星球日報

文章數量

7681粉絲數

0