a16z crypto:加密投資金手指是如何煉成的?

a16z,全稱為 Andreessen Horowitz(因首字母 a 和尾字母 z 之間有 16 個字母所以被簡稱為a16z),由兩位創始人 Marc Andreessen 和 Ben Horowitz 於 2009 年創立。後因投中了 Facebook、 Twitter 、Github、Instagram、Airbnb 等多家知名互聯網公司而躋身成為與紅杉、基准資本等齊名的硅谷頂級風投機構。

a16z目前管理資產超 350 億美元,投資領域涵蓋人工智能、生物與醫療保險、消費者、加密貨幣、企業經營、金融科技、遊戲及推動美國建設的公司等。a16z為不同的領域設立了專項基金,本篇文章要重點介紹的a16z crypto 就是其為加密行業設立的專項基金。

一、進軍加密領域

a16z最早接觸加密領域投資是在 2013 年,當加密行業還被衆多傳統風投質疑時,a16z就率先參與領投了 Coinbase 2500 萬美元的 B 輪融資,之後更是對其進行了 7 次追投。對 Coinbase 的押注不僅使a16z在 Coinbase 上市時賺得盆滿鉢滿,而且使其一躍成為加密投資領域的明星。

為了更好地進行加密領域的投資,a16z在 2018 年創立了一支專為加密領域設立的風險基金a16z crypto,目前這只基金總共募集了 5 次,管理資金超過 76 億美金:

-

第一支基金在成立時推出,規模約 3 億美元;

-

2020 年 4 月推出第二支基金,規模約 5.15 億美元;

-

2021 年 6 月推出第三支基金,規模約 22 億美元,刷新了當時加密基金的募資規模紀錄;

-

2022 年 5 月推出了規模約 45 億美元的第四支基金及規模為 6 億美元的Web3遊戲基金。

據悉,a16z目前正在計劃為其下一個核心早期和種子期基金籌集約 34 億美元的資金,主要投資於加密領域、生物科技和新增長風口等方向。

二、團隊情況

a16z投資團隊是全員合夥人制,沒有層級關系,每支專項基金都會招募專業的人士做投資合夥人。

Chris Dixon 是a16z crypto 的創立者。即使 2012 年才加入a16z,但a16z在加密領域多筆重要的投資(如 Ripple 、Coinbase、 Dapper Labs )都是 Chris Dixon 領導的,在 2022 年其穩居《福布斯》雜志發布的“全球最佳風險投資人榜單”榜首。

在加入a16z之前,Chris Dixon 就是一位創業者和投資人,此前創立了互聯網安全公司 SiteAdvisor 和技術推薦公司 Hunch,還創立了風險基金 Founder Collective ,並在多家科技公司進行了多項個人天使投資。

毫無疑問,隨着加密行業的蓬勃發展,Chris Dixon 已經是a16z的關鍵人物,與該公司的標志性創始人 Marc Andreessen 和 Ben Horowitz 一樣。

根據a16z官網公开信息顯示,目前其員工總數為 546 名,其中負責加密領域的人最多,共有 99 名佔比 18% ,從人數佔比上也可看出a16z對於加密領域的重視。同時沿襲了a16z一貫重視投後服務的風格,在這 99 人中只有 15 人專門負責投資,而剩下的 80% 左右的人負責的都是如營銷、招聘、法律、技術等為企業服務的投後工作。

三、投資特點

2009 年才成立的a16z不僅在Web2押中多家知名互聯網公司,搖身一變成為硅谷頂級風投機構,又在Web3投中了多家高價值企業(如 Coinbase、Opensea、Dapper Labs、 Uniswap 、 dYdX 、 Lido 、 Yuga Labs )成為加密投資領域的風向標。a16z為何能在這兩個行業都創造這樣的投資战績?

a16z crypto 作為a16z的專項基金,在投資邏輯和投資風格上也繼承了a16z的風格,以下是筆者總結的幾個a16z crypto 投資特點。

堅持“全天候”投資

所謂“全天候”投資就是不管市場狀況和加密行情如何,都會保持持續投資。a16z crypto 也用實際行動證明着這一點,從遠處看,a16z crypto 的前兩支基金都是在 2018 – 2020 年的加密熊市中推出,累計管理超 8 億美元;再往近了說,在今年這樣的加密寒冬中,相比於 Paradigm 等加密基金“緊衣縮食”式的投資,據 Rootdata 數據顯示,a16z近一年出手 30 多次,其中領投 11 次。

領投與追投比例高

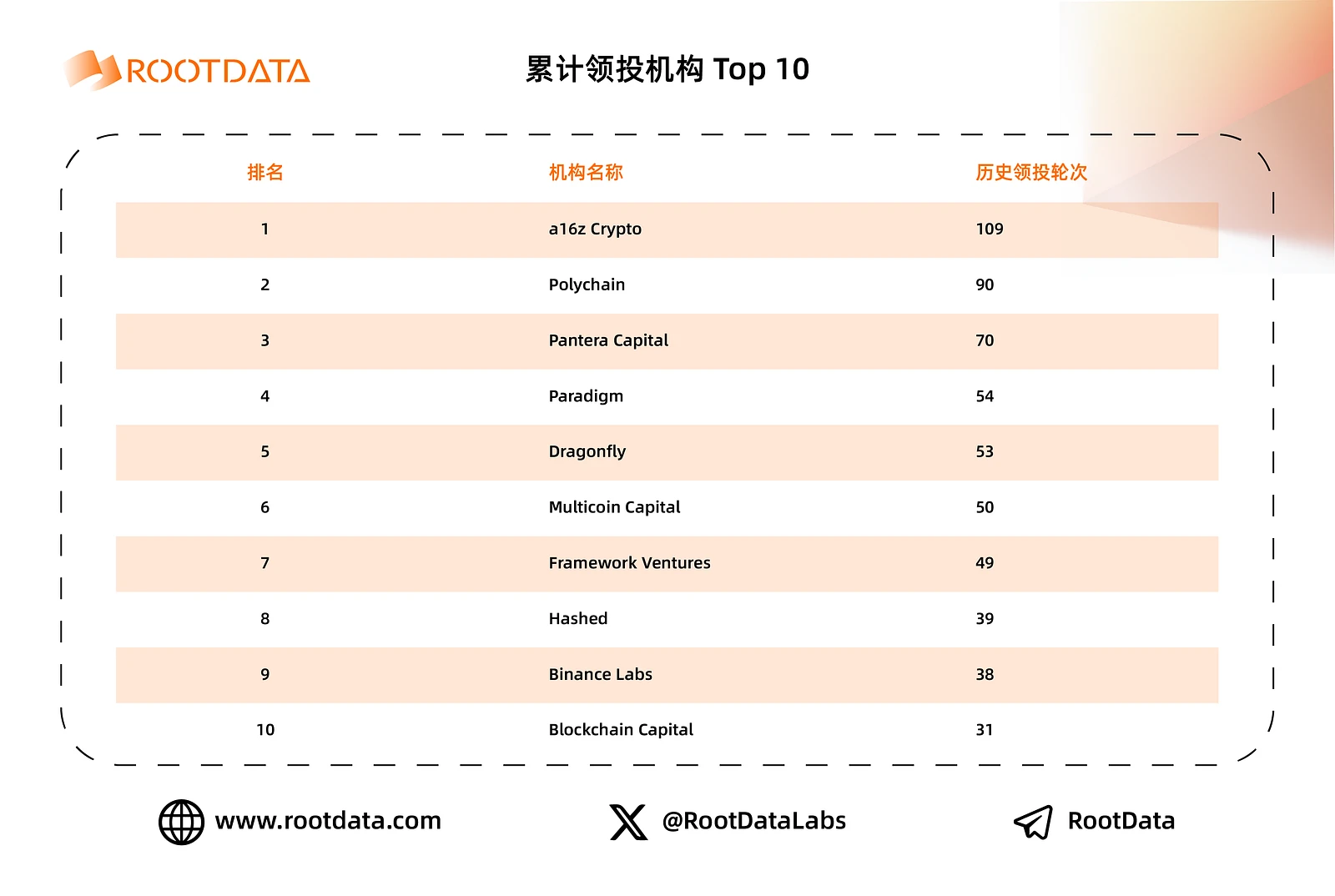

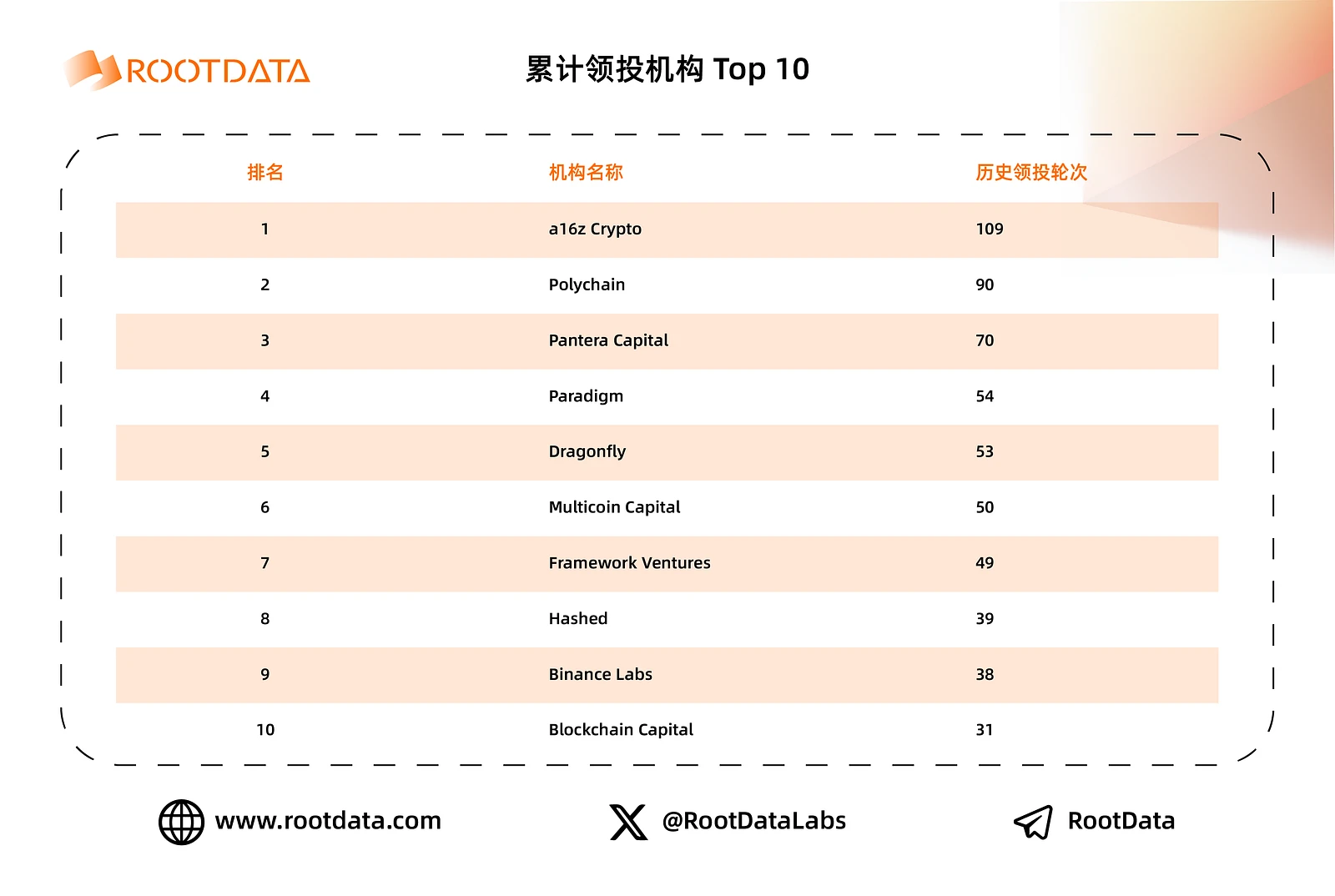

據 Rootdata 數據顯示,a16z crypto 位居累計領投機構榜首,歷史領投輪次為 109 輪。

同時從a16z crypto 以往投資的知名加密項目中可看出, a16z Crypto 也酷愛追投,對於看好的項目體現出“義無反顧”的決心。

出手闊綽,“撒網”廣

自此a16z crypto 成立以來,已經投資了上百個加密項目,基本涵蓋了加密行業所有的賽道。a16z出手“闊綽”在硅谷也是出了名的,最典型的例子是在 2011 年 Github 的硅谷搶投大战中,a16z就宣布自己要領投 1 億美元,再加上各種投後福利,Github 也最終選擇了a16z。

善於媒體宣傳與包裝

在 2010 年,《紐約時報》曾這樣描述a16z:“以 a16z 為代表的新一代風險資本家正試圖撼動一個需要改變的行業”。這句話的內涵是a16z开創了不同於傳統風投機構的新運營模式,其中最主要的一個特點就是通過自建媒體渠道進行宣傳與營銷。

當打开a16z的官網時會有打开了一家媒體平臺的錯覺,因為首頁是各種報道與文章。a16z的創始人 Marc Andreessen 曾經就規定每位投資合夥人都需要建立自媒體,在公衆面前進行分享與輸出投資理念,促進行業信息流通和認知教育。

這樣的習慣a16z crypto 也繼承了下來,Chris Dixon 就曾多次在各種公共場合為加密行業站臺,今年還寫了一本關於Web3的書《Read Write Own》,計劃將於 2024 年 1 月出版,Chris Dixon 也因此被稱為“Web3的最強布道者”。

除此之外,a16z也非常重視對所投項目的包裝,其借鑑了好萊塢頂級經紀公司 CAA 的運營模式,搭建了龐大而專業的人才體系,為所投公司提供營銷、法律、遊說等支持。因此a16z也被稱為是一家“通過投資盈利的媒體公司”。

四、潛力項目投資版圖

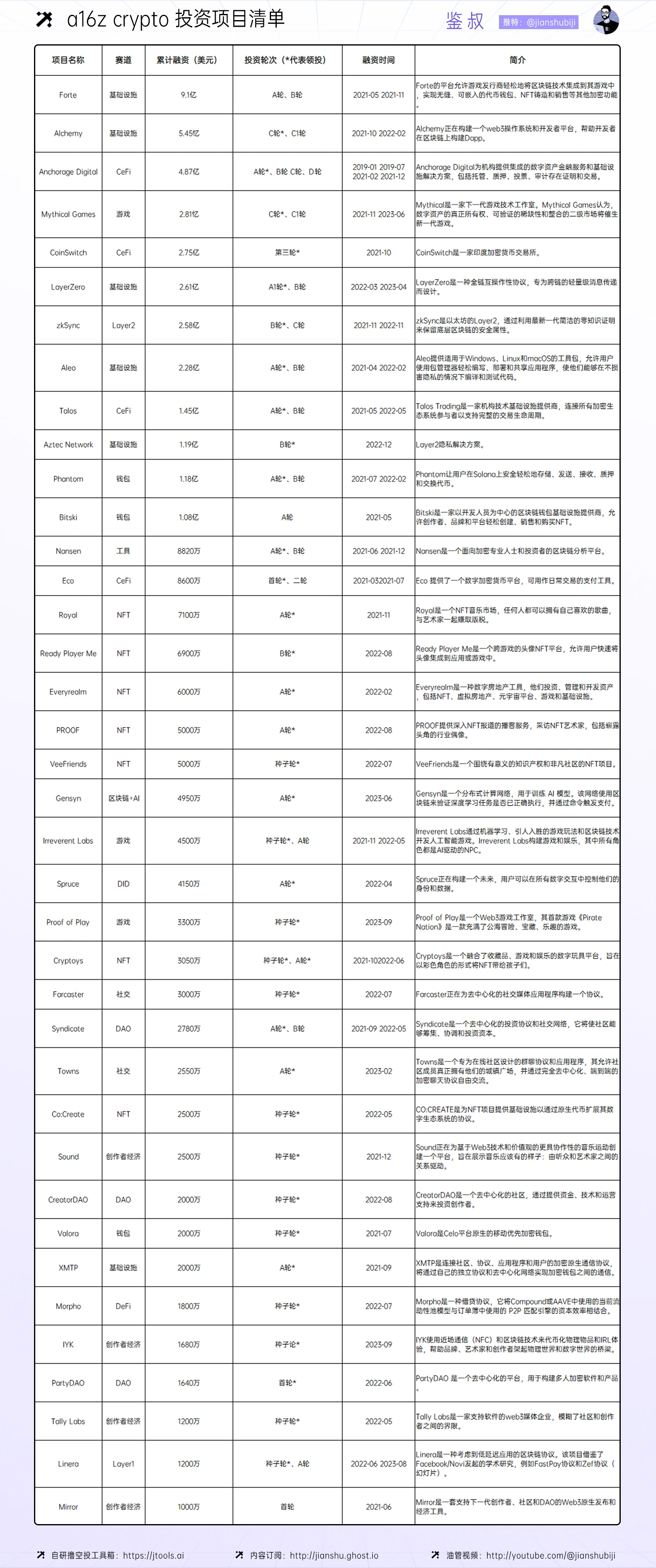

a16z crtpto 的押寶能力是有目共睹的,以下是筆者從a16z crypto 的投資版圖中篩選出來的潛力項目,其中已經剔除掉了已發幣的、rug 的、融資額不足 1000 萬以下及為傳統行業服務的(不太可能發幣)項目,供讀者參考(以累計融資額度為排序標准):

五、總結

“軟件正在吞噬世界”是a16z最廣為人知的口號,源於 Marc Andreessen 2011 年在華爾街日報發表的文章《 Why Software Is Eating the World 》,這在當時堅定了a16z往後幾年投資互聯網企業的信心。

而在a16z投資了 Coinbase 等Web3初創企業後,面對同行和媒體們的不解,Marc Andreessen 2014 在紐約時報上又寫了一篇著名的文章《 Why Bitcoin Matters 》,文中他將比特幣視為與 1975 年的個人電腦和 1993 年的互聯網同樣重要的創新技術,這實際已經奠定了a16z今後長期投資加密行業的信仰,也使許多傳統風投开始重新審視加密行業。

從“軟件金手指”到“加密金手指”,a16z的轉變是順應時代的。正如a16z crypto 官網首頁所描述的互聯網的三個時代,第一個時代(1990 – 2005)沒有a16z,第二個時代(2005 – 2020)成就了a16z。

現在正處於第三個時代,a16z想再續寫輝煌。

參考資料:

【 1 】 a16z:一場“好萊塢”式的勝利

【 2 】 傳奇風投 a16z 如何玩轉加密貨幣:圖解投資版圖與策略

【 3 】 Web3 風投機構 a16z Crypto 2 萬字研究報告:是風投更是創業服務機構?全景式解密其業務矩陣、投資組合、行動原則與未來趨勢研判

【 4 】 RootData:哪些機構最愛領投?哪些機構今年出手最多?

【 5 】 投了 86 家Web3,a16z是布道者還是大忽悠

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

星球日報

文章數量

7692粉絲數

0