Arthur Hayes:今年3月加密貨幣或將迎猛烈下跌

原文作者:ARTHUR HAYES

原文編譯:深潮 TechFlow

Arthur Hayes 於 1 月 5 日發布了他的新文章,文章主要表明他對 2024 年前期市場行情的看法以及他的交易策略,深潮對全文進行編譯。

(以下所述觀點為作者個人觀點,不應作為投資決策的基礎,也不應被理解為參與投資交易的推薦或建議。)

在北海道的暴風雪中,樹木給我提供了導航的方向,而中央銀行家和政治家也為我在投資全球資本市場時提供了方向。雖然沒有交易者可以預測未來,但我們可以觀察市場並為每件事情的結果分配概率。如果市場對某一事件的概率與我們自己的計算不符,就存在一定的交易機會。

加密貨幣牛市正處於初期階段,我們必須控制住自己的熱情。就像比特幣每 10 分鐘產生一個區塊一樣,當前骯髒的法定金融體系將迎來其預定的不光彩的結局。然而,盡管我對這最終結果很確定,但通往這個未來的路徑是未知的。我們必須保持警惕,並相應地投資下注。

簡而言之,我已經為這個周期階段部署了足夠的資本,即賣出法定貨幣和購买加密貨幣。我正在為今年 3 月所有加密貨幣的猛烈下跌做准備,有各種事件讓我預見到這是會發生的。我將闡述我的理由,以及我將觀察到的拐點,這些拐點將使我有信心使用比特幣看跌期權大舉做空加密貨幣市場,然後出售美國國庫券(T-bills),並收購更多比特幣和其他加密貨幣。

變量

三月份存在三個以問題形式相互衝突的變量。

逆回購計劃(RRP)余額何時接近零?

通過降低 RRP 余額,流動性被注入金融市場。當這個數字接近零時,我將其定義為 2000 億美元的流動性,市場將想知道下一步是什么,需要有另一種美元流動性來源來維持市場的狂歡。

要了解更多有關 RRP 余額下降如何向系統注入流動性的機制,請閱讀我的文章 “Bad Gurl”。

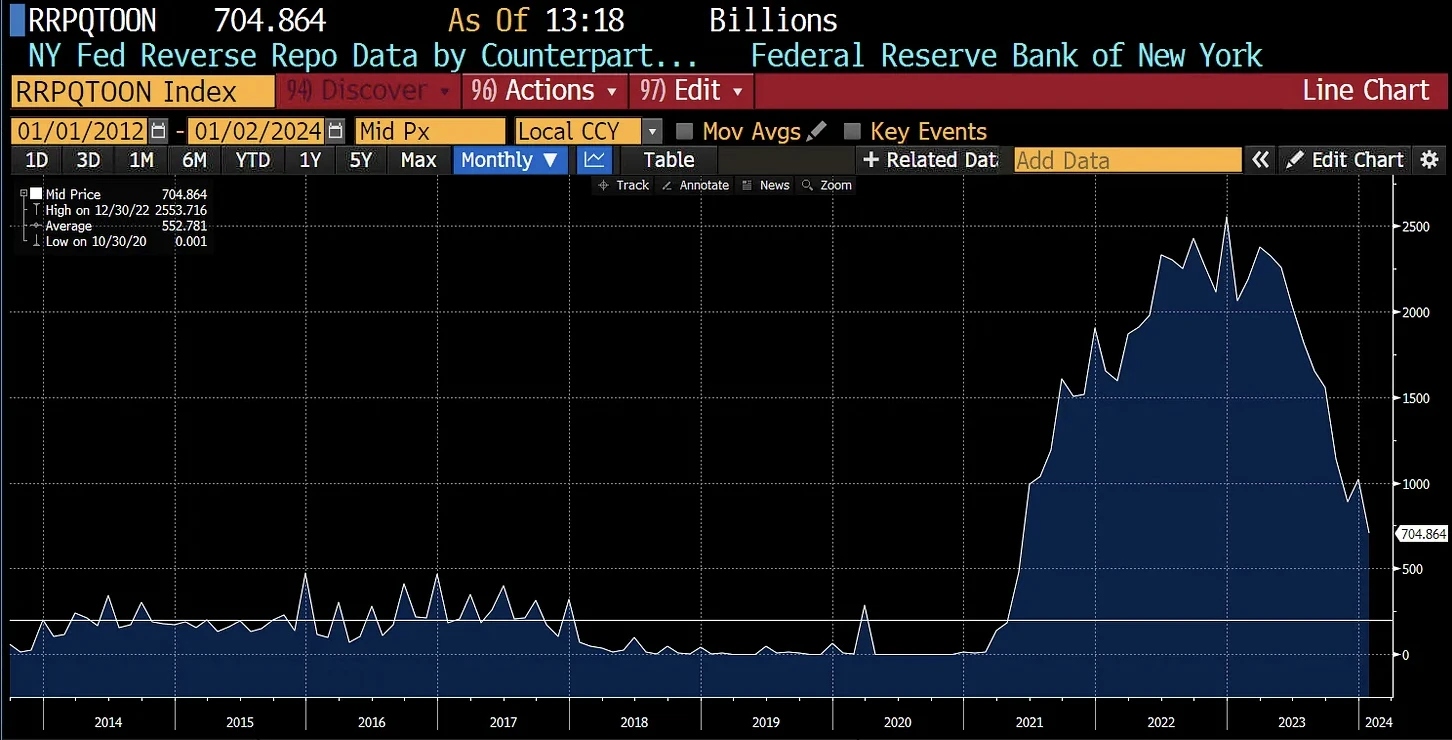

這是 RRP 余額自成立以來的圖表。水平白线是 2000 億美元。

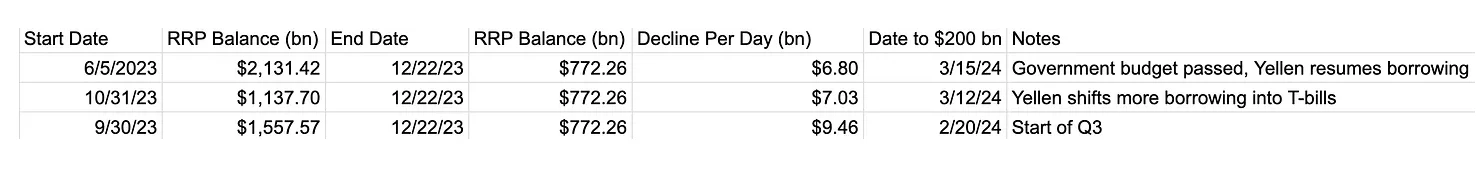

我相信 3 月初,逆回購余額將達到 2000 億美元。這個估計是基於 2023 年不同起點的下降速度計算得出的。

銀行定期融資計劃 (BTFP) 會持續嗎?

3 月 12 日,破產的銀行必須找到現金,與美國國債和他們回購給美聯儲的其他合格債券進行互換。歸根結底,這是耶倫(美國財政部部長)的決定。市場將在幾周前开始好奇銀行定期融資計劃 (BTFP) 能否持續下去。

最初的 BTFP 流程是,銀行在公开市場上提供價值 80 美元的美國國債,但獲得 100 美元現金。當計劃結束時,銀行必須交還 100 美元,然後才能收到原來的美國國債。如果現金是給了出逃的儲戶,那么在不出售更多股權或發行高收益債券的情況下,銀行將如何獲得現金?

要理解創建 BTFP 的原因及其對法幣貶值速度和數量的影響,請閱讀我的文章 《Kaiseki》。

美聯儲會降息嗎?

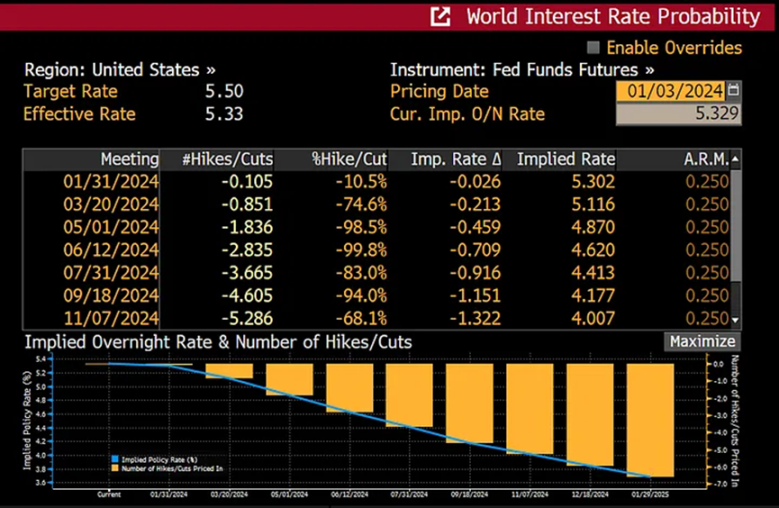

美聯儲 3 月會議將在本月 20 日結束。目前,市場預計美聯儲將自 2021 年 3 月开始加息以來的首次降息,降幅至少達到 0.25% 。

這是一張美聯儲基金期貨暗示未來美聯儲會議加息概率表。如你所見,截至 1 月 3 日,市場預計有 75% 的可能性降息 0.25% 。

以上這些變量是相互依賴的。事件的先後順序很重要,因為它將影響市場對美聯儲和美國財政部未來將提供或不提供多少美元流動性的假設。

如果我的預測正確

現在我們必須為不同的事件路徑分配概率並預測市場的反應。

逆回購減少的速度

如果逆回購在 3 月初接近零,金融市場將开始下跌。還記得與股市大跌同時發生的美國國債收益率飆升嗎?唯一的原因是, 11 月 1 日开始國債大幅反彈,是因為季度財政部債務管理報告在那天發布(深潮注:這些文件的目的是提供有關政府借貸需求和策略的透明度,並通知投資者和市場即將進行的拍賣、發行的證券種類和規模,以及債務管理政策的任何變化。它們對金融市場至關重要,因為它們會影響利率和投資策略。)

這份報告中,確認了美國財政部將借款更多地轉移到收益率曲线的短端。隨着國庫券供應量的增加和收益率的提高,貨幣市場基金(MMF)將受到經濟激勵,使用 RRP 中存放的現金購买國庫券。在其他條件相同的情況下,RRP 余額的下降增加了系統的流動性;這就是全球債券和股票市場大幅上漲的原因。

白线是 10 年期國債,黃线是 10 年期和 2 年期國債收益率之間的差異。如你所見,收益率在 10 月底達到頂峯,呈熊式加劇趨勢,意味着白线和黃线同時上升。11 月初开始了一場猛烈的債券空頭擠壓,收益率暴跌。

如果沒有其他新的美元流動性來源,我相信債券、股票,甚至加密貨幣也將受到打擊。我稍後會在战術交易部分詳細闡述,但我會在這個時候購买一大筆比特幣的看跌期權頭寸。

我們無法事先知道逆回購下降的速度。因此,我將密切關注變化速度。如果它與我的預測有實質性偏差,我將相應調整我的交易策略。無論如何,我在 2023 年下半年大量購买了加密貨幣,我認為從現在到 4 月是都不是一個很好的看多加密貨幣的時機。

銀行定期融資計劃(BTFP)

2024 年是是美國大選年,普通美國人對銀行家的救助已感到厭倦。因此,我相信耶倫為了展示美國銀行體系的強大,不會續期 BTFP。然而,一旦幾家足夠大的非 TBTF 銀行(TBTF 意為“大而不倒”)因股本接近於零而被迫接管,必要的監管資本也隨之消失。美國財政部長耶倫勢必會以新版 BTFP 的形式向銀行注入更多的流動性。

由於缺乏逆回購湧出的流動性和印刷的錢無法覆蓋非 TBTF 銀行資產負債表上的債券虧損,全球金融市場將被重創。市場會給金融資產持有者帶來重創,從而迫使美聯儲和財政部重新放水。這是具有相關性的。包括加密貨幣在內的所有資產都將一起下跌,因為市場對自由市場再次發揮作用並清除系統中資不抵債的銀行機構的前景感到惶恐不安。

3 月 FOMC 會議

BTFP 將於 3 月 12 日到期,美聯儲利率決定將於 3 月 20 日公布。這兩個關鍵決策點之間有六個交易日。如果我的預測正確,在這段時間內市場的狀況會讓一些銀行破產,迫使美聯儲降息並宣布恢復 BTFP。

從技術上講,美國財政部不能向銀行放貸,這是美聯儲的工作。但假設美聯儲因接受價值低於所提供美元的抵押品而遭受損失,那么這些損失將流向財政部,最終流向美國納稅人,因為財政部必須借更多的錢來資助美聯儲的損失。

比特幣最初將隨着更廣泛的金融市場急劇下跌,但會在美聯儲會議之前反彈。這是因為比特幣是唯一一種不成為銀行系統負債且在全球範圍內交易的中性儲備硬通貨。比特幣知道,當情況變糟時,美聯儲總是會注入流動性回應。它可能被稱為新的名字,以迷惑那些從 TikTok 獲取新聞的人,但請放心,比特幣知道,無論以何種僞裝形式,印刷的錢總是印刷的錢。因此,在美聯儲最終屈服於重啓印鈔機之前和之後,比特幣將會大幅上漲。

如果我的預測錯誤

如果我的預測錯了,將會發生以下的事情:

-

逆回購計劃(RRP)將緩慢下降,流動性將在第二季度末繼續支撐金融市場

-

耶倫將在 3 月 12 日之前明確表示銀行定期融資計劃將被延長

-

美聯儲三月份的會議決定就變得無關緊要了。無論他們是降息、保持不變還是加息,基於這些結果中的任何一個,結合聯儲和財政部以其他方式向市場增加美元流動性,其淨效果仍是刺激性的。

如果 RRP 的下降速度比預期慢,我將不會在三月初建立我的看跌期權頭寸。此外,耶倫傳達 BTFP 將被續籤的日期,就是我退出不交易區域的時刻。我將恢復出售美國國債,購买比特幣和其他加密貨幣。

交易策略

讓我們回到我的預測:RRP 在 3 月初耗盡,BTFP 於 12 日被取消,但到 20 日又恢復,美聯儲降息。現在我將談一下我的交易計劃。

比特幣看跌期權

正如你們許多人所知,我有一個多元化的加密貨幣組合。我最大的頭寸是比特幣和以太坊,佔我投資組合的約 70% 。我所持有的其他加密貨幣流動性要差得多,特別是這些加密貨幣衍生品的流動性很差。因此,如果我想要一個流動性強的宏觀加密貨幣對衝,我必須使用比特幣衍生品。我使用“對衝”這個詞;這是一個交易頭寸,我描述的交易設定只需要兩周就能解決。由於這是一筆交易,我將使用期權,這允許我預先知道我最大的損失:即為看跌期權支付的保費。一個額外的好處是我不必像交易永續掉期或期貨合約時那樣監控強制平倉的水平。

我預計,不管比特幣在 3 月初達到什么價格,都會經歷 20% 到 30% 的調整。如果在美國上市的現貨比特幣 ETF 已經开始交易,那么洗盤可能會更加嚴重。試想一下,如果未來有數千億美元的法幣流入這些 ETF 中,那么比特幣就會突破 60000 美元,接近 2021 年的歷史高點 70000 美元。由於美元流動性的突然抽離,我可以輕松看到 30% 到 40% 的回調。這就是為什么在這些 3 月決策日期過去之前,我不能購买比特幣的原因。

我覺得我是個專注的交易員。我將嘗試在二月下旬對市場進行頂部追蹤,然後买入一個相當大的看跌頭寸。我將購买 6 月 28 日到期的看跌期權。我不想選擇 3 月 29 日到期,因為我是在 3 月初進入頭寸。高負值 theta 可能會壓倒任何 delta、gamma 和 vega 損益。更長的到期期限會更貴,但由於到期時間超過一個季度,保費衰減不會那么快。

我將設定我的最大虧損額,相對於我的標准交易頭寸而言,這個虧損額將是相當大的,然後購买看跌期權。為了在這些看跌期權上獲得一些豐厚的收益,我將根據當前的 6 月季度期貨合約價選擇一個價外 20% 到 25% 的行權價。

退出頭寸

許多交易者,特別是期權交易者,擅長入市但在退出時存在失誤。因為期權的回報是路徑依賴的,你可能會正確判斷市場,但如果你等太久才平掉頭寸,仍然會虧錢。我持有這些看跌期權的每一天,我都在虧錢。如果我的預測正確,市場將在 3 月 12 日左右开始顯著修正。在 12 日到 20 日之間,我需要嘗試在市場低點退出頭寸,並希望盈利。如果我對政策的判斷正確,但比特幣保持或上漲,我必須立即平掉我的看跌期權頭寸。

牛市持續

到 3 月底,我們將回到正軌。耶倫和鮑威爾再次確認,他們將不遺余力地維護美國治下的和平金融體系的法定償付能力。隨着這一短暫的市場動蕩過去,加密貨幣可以再次在預期即將到來的比特幣區塊獎勵減半的影響下飆升。因此,我將恢復出售國債,購买比特幣和其他加密貨幣。

意外變數

本文完全關注美式治下金融體系的兩位管理者的決定。但是,法幣金融體系中還有其他關鍵角色不容忽視。

中國

臺灣選舉可能會導致一位親中國候選人獲勝,然後中國政府就會打开人民幣印鈔機。源源不斷的人民幣信貸湧入全球市場,壓倒了任何美國銀行體系的問題。即使 RRP 枯竭且 BTFP 沒有續期,加密貨幣也會走高。因此,我可能會選擇不买看跌期權,而是轉向購买更多的加密貨幣。

日本

日本央行目前正在允許日本國債(JGB)的收益率緩慢上升。如果 JGB 的收益率繼續上升,這將在財務上激勵日本企業、養老金和保險基金以及家庭將資本回流。他們會賣掉美國國債,买入 JGB,因為國內的收益率更好。如果這一趨勢增強,我肯定會為讀者們撰寫一篇詳細描述這一現象的文章。鑑於日本是美國國債的最大持有者和最大的國際債權人(從其淨國際投資頭寸來看),日本私營部門的行動可能會給 10 年期以上美國國債收益率帶來巨大的上行壓力。

這是國際貨幣基金組織的數據,估計日本的淨國際投資頭寸為正面 3.3 萬億美元。

這種壓力可能在 3 月初之前就會顯現,並迫使美國需要採取更多印鈔措施。如果是這樣,我甚至可能沒有機會進行這筆交易,因為在 3 月中旬之前,耶倫已經續訂了 BTFP,並推出了一種新穎的放水方式。其中一個候選方案是美國財政部的新計劃,通過發行更多短期債券來購买現成的長期美國國債。這是一種溫和的收益率曲线控制方式,她稱之為回購計劃。去年有一篇關於這個的解釋性文章, 如果您有興趣可以點擊這裏閱讀。

最後

隨着新的一年的到來,各國央行以各種形式印制鈔票,以及預期在美國和香港上市的現貨比特幣 ETF,風險正在下行。現在看漲並不難。我喜歡在市場認為不可能發生的情況被視為可能發生時,买入表現良好的股票。從交易的角度來看,利用這些代表二元結果的路標來採取非共識的觀點,風險回報會更好。我最終可能是錯的。但如果我在預期價值的基礎上是正確的,我的收益就會比隨大流大得多。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

24H熱門幣種與要聞 | Michael Saylor發布數字資產框架提案;Azuki疑似即將發幣(12.23)

24 H 熱門幣種 1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: B...

星球日報

文章數量

7681粉絲數

0