詳解Noahswap的“起死回生”魔術:如何解鎖不良資產的萬億價值

隨着比特幣強勢突破 4 萬美元關口,市場似乎正在啓動新一輪的周期交替。

回看過去兩年,殘酷的熊市已給加密貨幣行業留下了深刻的烙印,無數項目因資金、運營等各種各樣問題最終未能挺過寒冬,留下了成百上千個價格一路走低的超跌代幣。

若依照我們既往所習慣的加密貨幣市場淘汰規律,這些一路下跌的不良資產最終都會逐漸淡出投資者的視野,散落着不同持幣者手中的殘存價值也將會逐漸消散。然而鮮有人注意到的是, 這些零散的殘余價值在積少成多之後仍然具有着數以億計的價值規模,若能夠找到一套行之有效的“激活”措施,不良資產的處置完全有機會成為 DeFi 賽道內部極具增長潛力的一個新銳版塊。

Noahswap 正是敏銳捕捉到了這一機會的代表性項目,作為市面上首個聚焦不良資產處置的 DeFi 協議,Noahswap 在今年 Token 2049 期間的布道曾給包括我們在內的許多參會人留下了深刻印象。

Noahswap:業界首個不良資產處置平臺

如前文所述, Noahswap 的定位是全球第一家聚焦不良資產的處置平臺 ,該項目允許用戶將手中的不良資產和 USDT 打包進行“抵押”,繼而鑄造 Noahswap 的穩定幣 NUSD,可鑄造的 NUSD 數額將基於不同時長的釋放周期實現最高 2 - 10 倍的價值放大,從而激活並放大用戶原本所持有的不良資產價值。

Noahswap 的創意萌芽於 2020 年,在見證了行業的盲目炒作以及快速崩盤之後,該團隊开始與傳統金融(TradeFi)的不良資產處理平臺合作,探索在加密貨幣市場應用已在 TradeFi 證明行之有效的不良資產解決方案。

2022 年初, Noahswap 完成了產品雛形設計,並完成了 Pre-A 輪融資;在剛剛過去的 10 月,Noahswap 又獲得了 Coinstore Labs 的 300 萬美元投資。

熟悉不良資產處置的朋友或許了解,該業務需要涉及到極為復雜的模型計算,考慮到不良資產本身存在的固有風險,如何在收益率和可持續性之間實現平衡,是 Noahswap 必須攻克的一道難題。

對此,Noahswap 首席營銷官(CMO)Amanda Tan 向我們表示,Noahswap 組建了一支核心的精算師團隊,團隊成員均擁有數年的金融市場研究和分析經驗,已參與超 100 億美元規模的不良資產處置案,並在此過程中積累了豐富的不良資產處理經驗和行業資源。針對各類潛在風險,Noahswap 的精算師團隊已制定了多達 167 種評估模型,試圖在風險和回報之間找到最佳平衡點。

Amanda Tan 本人亦擁有 8 年以上不良資產處置經驗,其曾在美國知名的金融機構擔任高級職位,負責管理和解決各種復雜的不良資產問題,熟悉不良資產的分類、評估、處置、監控、審計等流程和方法,累積曾處理過 2.6 億美元的不良資產項目。

資產價值放大?Noahswap 如何化腐朽為神奇

前文中我們概述了 Noahswap 的業務運作模式,不過可能仍有許多讀者未能確切理解 Noahswap 究竟是如何激活並放大不良資產價值的。接下來,我們將通過手把手的使用教程,帶你近距離觀察 Noahswap 的“魔術”細節。

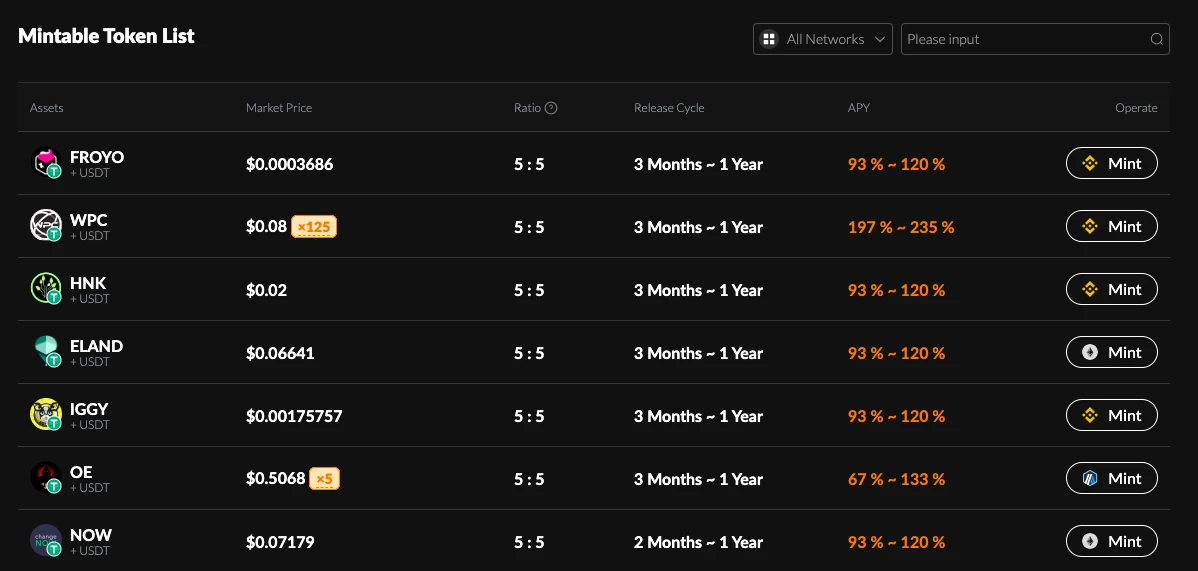

首先我們進入 Noahswap 的官網。在 Markets 頁面我們可以看到大量“可鑄造代幣( Mintable Token)”。需要注意的是,這裏的“可鑄造代幣”指的是可以用來作為“抵押物”鑄造 NUSD 的不良資產,當前 Noahswap 在以太坊、 Polygon 、BSC、 Arbitrum 等多個生態上已支持了上千個“可鑄造代幣”。

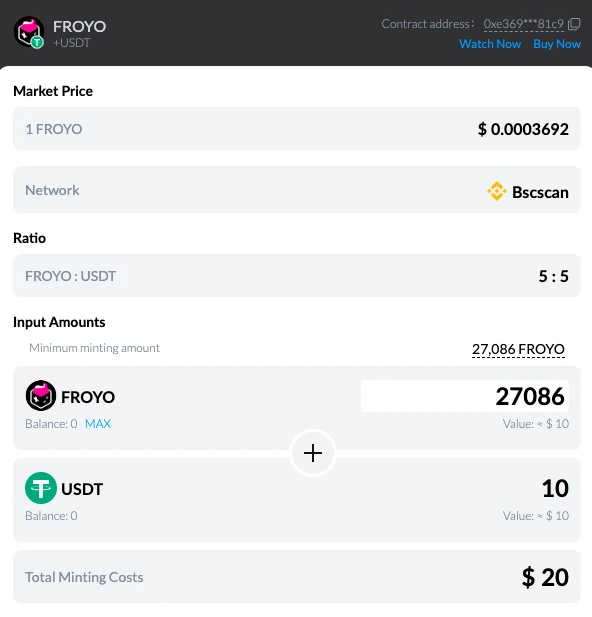

接下來,我們隨便選擇一種代幣(比如排在最前方 FROYO)進行後續造作。點擊 Mint 按鈕後,我們將看到 Noahswap 要求用戶將 FROYO 與 USDT 以等值的比例(5: 5 ,每個幣種的組合比例均不一樣)進行打包“抵押”,繼而鑄造 NUSD。

需要注意的是,前文中我們對所有“抵押”一詞均打了引號, 之所以如此是因為在 Noahswap 鑄造 NUSD 是一個單向操作,並不支持逆向贖回 ,換句話說用戶更像是在用不良資產加 USDT 來兌換 NUSD。關於這一設計的效用,我們將在下文中繼續解釋。

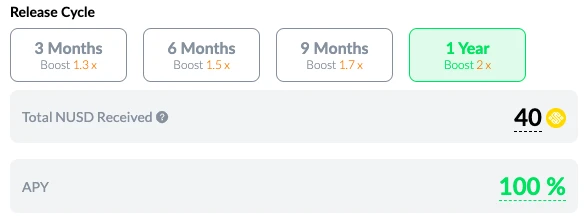

接下來便是“見證奇跡的時刻”, 如上圖所示,用戶存入的 FROYO + USDT 資產包價值為 20 美元,但如下圖所示,Noahswap 允許用戶鑄造的 NUSD 數額卻超過 20 枚。 具體來看,根據 NUSD 解鎖時長的不同,Noahswap 允許用戶鑄造 1.3 倍至 2 倍的 NUSD,最高可鑄造 40 枚 NUSD,名義價值實現了翻倍。

這裏可能有讀者會疑惑了,如此一來 NUSD 不就是非足額抵押了嗎?其價格能否維持有效錨定?答案是並不會,因為 NUSD 僅是 Noahswap 系統內部運轉所用的計價穩定幣,主要效用在於記錄並確定用戶存入資產時的實時價值。

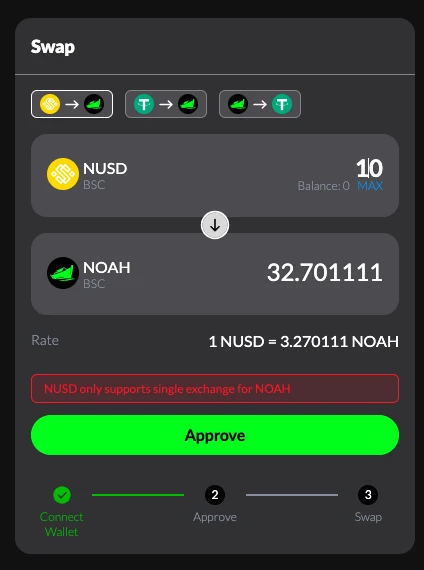

若想要繼續提取收益,用戶需要通過 Noahswap 內置的交易窗口將 NUSD 單向兌換為協議治理代幣 NOAH,在該項交易之中 NUSD 將固定以 1 美元計價。

用戶在兌換得到 NOAH 之後,若不放心幣價的波動,大可以選擇直接在各大 DEX 賣出兌現;但如果看好 Noahswap 的未來發展,也可選擇繼續持有並進行協議治理、質押生息等各種金融操作,從而博取更大的收益。

值得一提的是,Noahswap 已於 12 月 15 日啓動了為期半個月的交互空投活動。在 12 月 31 之前,所有參與 Noahswap 交互的用戶有望分享 1000000 NOAH 的空投。截至發文,總計參與人數已達到 21.9 萬。

綜合來看, Noahswap 的獨特之處遍在於為不良資產的持有者們提供了一個切實可行的價值激活及放大渠道。 通過該渠道,用戶可以通過 NUSD 鑄造環節的價值放大來挽回一定的投資損失,並可利用 NOAH 來獲取更多收益可能;反過來項目方也將通過 Noahswap 得到更充足的流動性支持,解鎖更多應用場景。

用“補貼”換“流量”,Noahswap 如何構築增長飛輪?

統觀 Noahswap 整套業務的設計,其最大的巧思在於使用純粹的 Web3 經濟模型實現了類似於 Web2 商業補貼的效用 —— 利用明確的 NUSD 增值倍率,來吸引更多的潛在用戶進行鑄造。

站在不良資產持有者的角度考慮,長期的代幣下跌無疑是一種極為消磨情緒的過程,此時若出現了一個可以幫他們從折磨中解脫,甚至還能挽回一定損失的機會窗口,其吸引力顯然不言而喻。

前文我們提到過,Noahswap 在 NUSD 鑄造環節中要求,用戶存入的組合(不良資產加 USDT )不可贖回,那么這部分被存入資產將發揮什么作用呢? 根據 Noahswap 的設計,用戶所存入資產中 70% 的 USDT 將會用來進行持續的 NOAH 回購銷毀。

於此同時,為了減緩用戶通過 NUSD 兌換 NOAH 後直接出售所帶來拋壓,Noahswap 一是在 NUSD 鑄造環節便先行引入了解鎖時間限制,二是採取了一系列質押及激勵舉措來進一步維穩幣價,比如:

-

治理參與激勵: 提供額外獎勵、投票權益等治理權益,鼓勵用戶參與治理而非立即拋售。

-

NOAH 質押功能:上线質押功能,提供額外收益或權益,鼓勵用戶長期鎖定 NOAH,減輕拋售壓力。

-

流動性挖礦:推出流動性挖礦,獎勵提供 NOAH 和其他代幣流動性的用戶,增加市場深度,分散 NOAH 流通,平衡供需。

如此一來, 隨着越來越多的用戶湧入 Noahswap,越來越多的資產也會被存入,NOAH 的回購力度也將不斷放大,再加之一系列旨在緩解拋壓的機制設計,NOAH 本身作為所有不良資產的“母幣”將會迎來更良好的升值預期,這反過來則將進一步提高用戶的收益狀況,從而吸引更多新用戶入駐…… 一個極具擴張潛力的增長飛輪已初現雛形。

填補市場空白,推動行業良性發展

整體來看,Noahswap 作為一個新銳 DeFi 項目最讓我們驚喜的地方在於,它並沒有像市面上千篇一律的 DEX、借貸、衍生品那樣隨隨便便 fork 一段代碼,再胡亂找個敘事套進去僞裝成所謂“創新”,而是另闢蹊徑的找到了不良資產這一藍海市場,並在用戶的收益需求和平臺的持續增長之間找到了一個可擴展的業務模型。

潮來潮往,每一輪的周期交替均會誕生新的贏家,但也會留下更多敗者。如今,不良資產市場已累計了可觀的價值規模,且注定會增長,作為首家聚焦該市場的創新項目,我們希望能夠 Noahswap 能夠在無數敗者的“支撐”下,成為新一輪周期的贏家。

經歷了數年的沉澱,Web3 行業已取得了可觀的發展,但客觀而言相對於傳統世界仍存在着許多市場空白,尤其是類似於不良資產處置等細分領域。 作為 Web3 革命的信仰者,我們很樂於看到更多類似於 Noahswap 的項目能夠不斷湧現,立足於用戶的真實痛點,提出行之有效的解決方案,補齊市場空缺,助力行業良性發展。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

融資4300萬美元的Sahara AI,能否構建真正的“AI Chain”?

@OdailyChina @wenser 2010 屬於加密貨幣的曲折而又壯闊的 2024 年即將...

LBank Research:數據分析Cardano快速增長背後的驅動力

前言 自 2017 年啓動以來,Cardano(ADA)已成長為一個旨在推動區塊鏈技術極限的 Po...

星球日報

文章數量

7711粉絲數

0