LD Capital宏觀周報(10.16):怎么看當下地緣風險升高?

市場概述

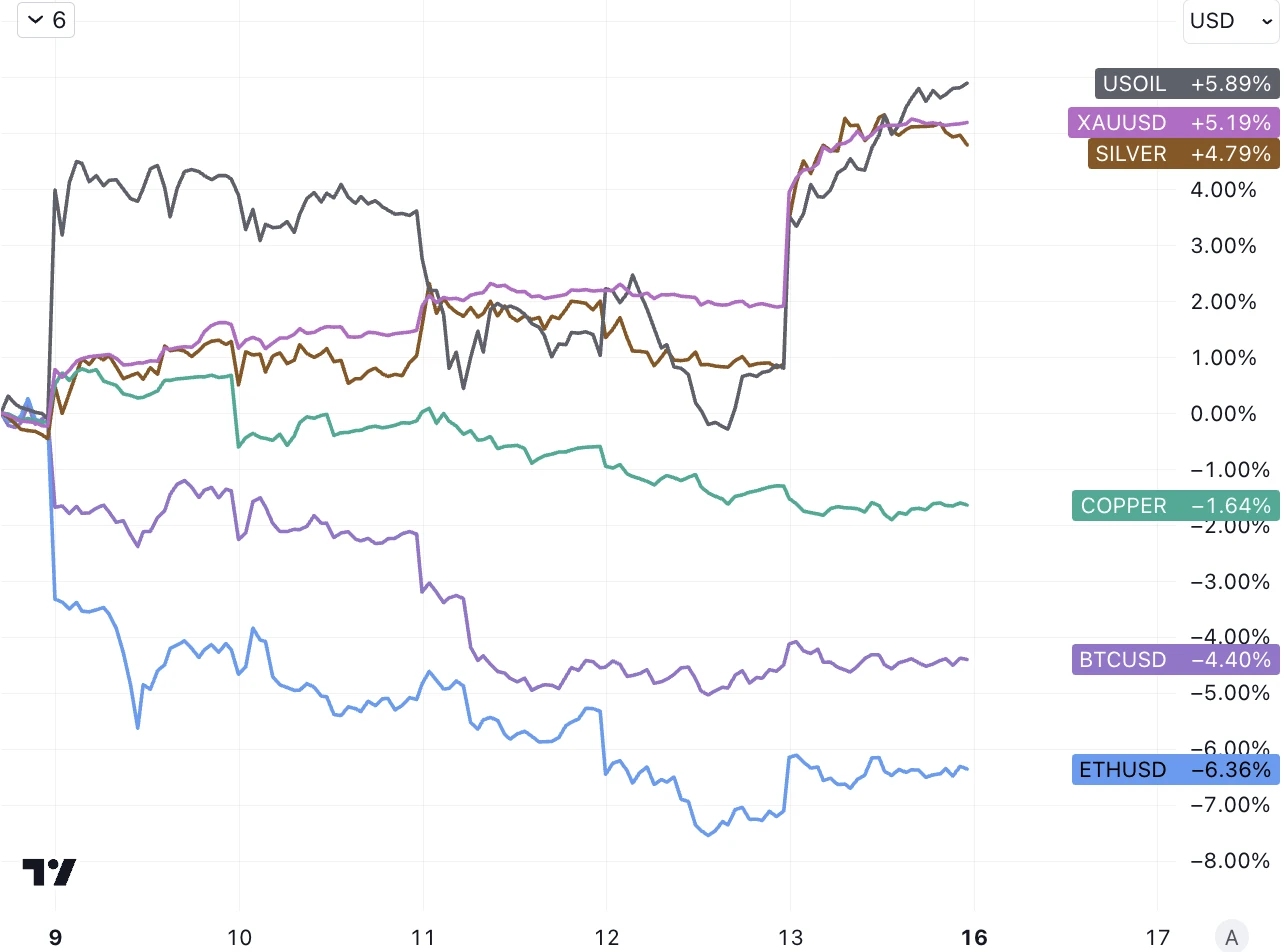

中東衝突超出市場預期,有升級態勢,市場在上周後半呈現明顯避險態勢,重新定價。期間美國 30 yr 國債拍賣遇冷,收益率一度上漲,但不敵地緣衝突影響,最終全周長端收益率明顯走低,股市下跌,金銀油暴漲,加密貨幣下跌。

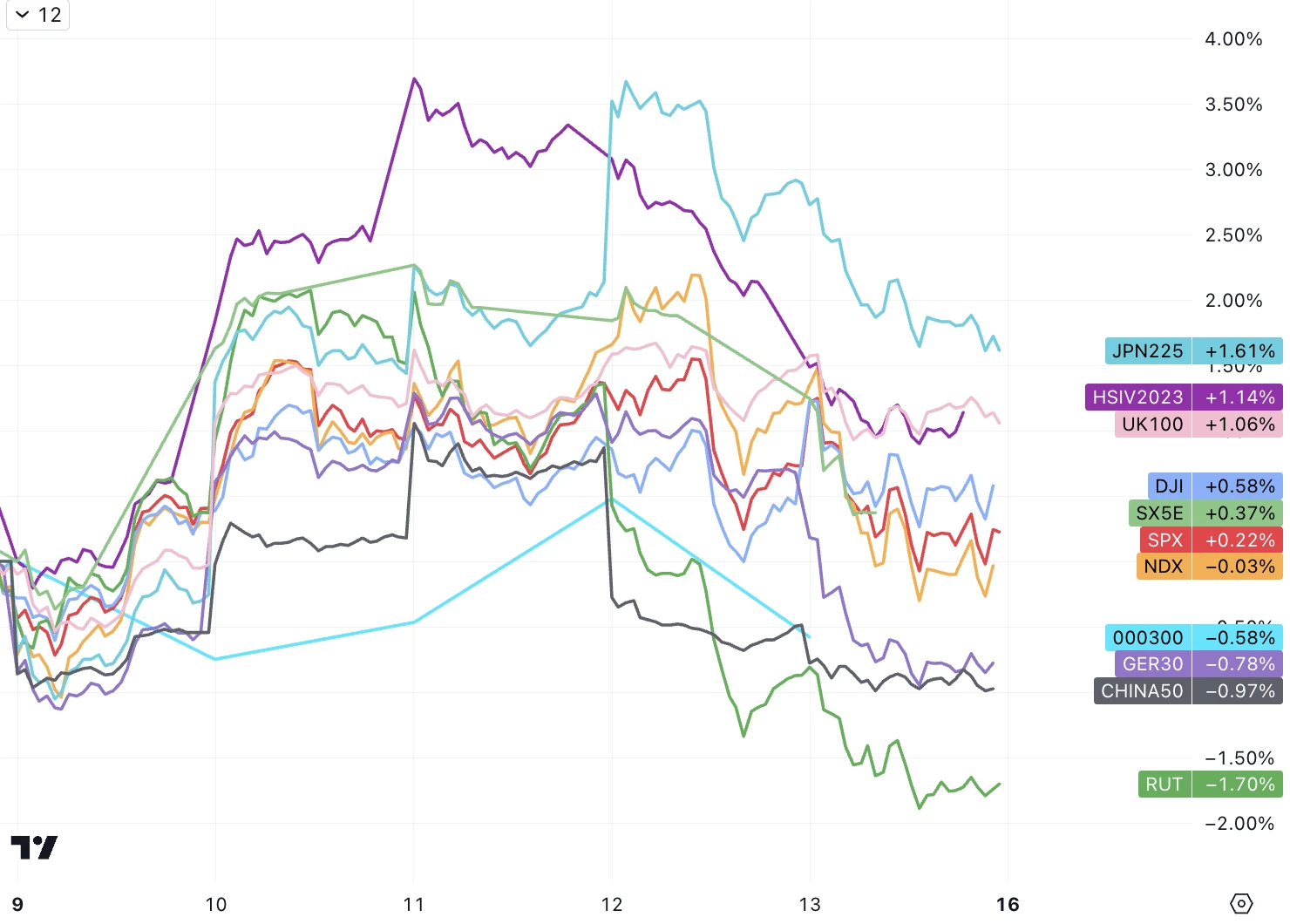

全球股市方面,正如我們前周晨會提到的一樣,股票市場在前半段並未對巴以衝突予以過多考慮,仍在消化多位 Fed 官員口吻轉鴿的積極影響,整體上漲。周四周五期間疊加美國 30 yr 拍賣遇冷、CPI 略超預期、初請失業金人數優於預期、通脹調查預期上升、巴以衝突沒有向好的方面發展反而進一步升級等影響大跌,但日股、美股、港股全周仍然收漲:

上周的美國財報季开局良好,摩根大通、富國銀行、花旗Q3業績亮眼,主要利潤來源淨利息收入和營收數字均超預期。此前有人擔心信貸惡化造成的壞账增加,以及存款成本上升造成的競爭,有可能導致銀行的淨利息收入下降,但實際上這兩點暫時都還沒體現出來,目前只體現出利率環境上升帶來的利差擴大的有利一面。

黃金全周表現強勢,BTC 這一次未能體現出避險屬性。周五 SEC 不打算對法院對灰度比特幣 ETF 的裁決提出上訴的消息後短暫拉升,這事件會導致 SEC 需要重新審查 Grayscale 的申請,但仍然可以以其他理由拒絕通過:

原油價格大漲 6% ,但一種樂觀的觀點認為,石油的實際價格已經很高,很難想象會比現在的水平上漲兩三倍,全球經濟的石油密集程度遠不如以前,所以中東局勢對實際經濟以及通脹進程的影響會十分有限,這可能是市場前半段無視地緣政治風險的原因。

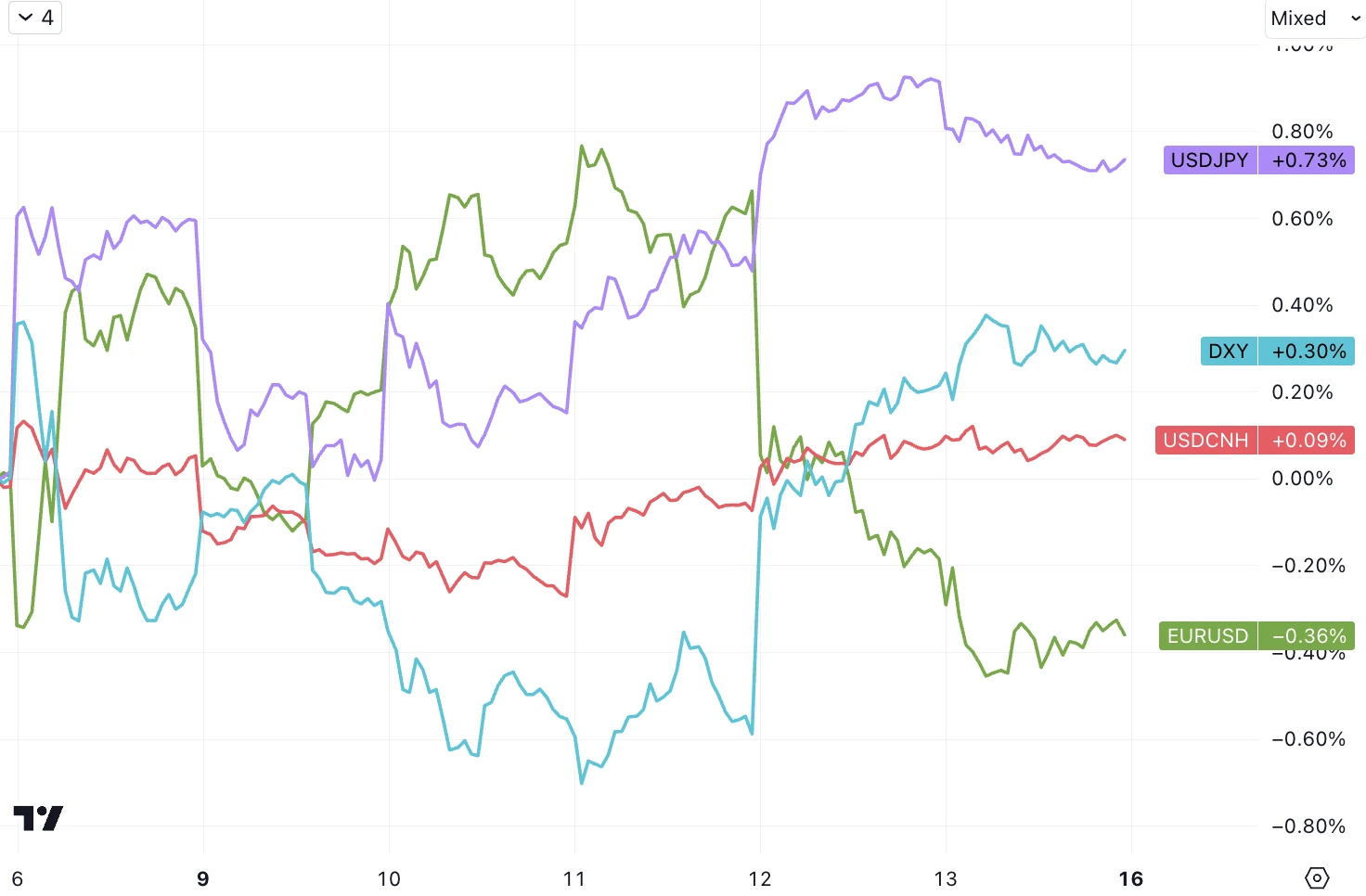

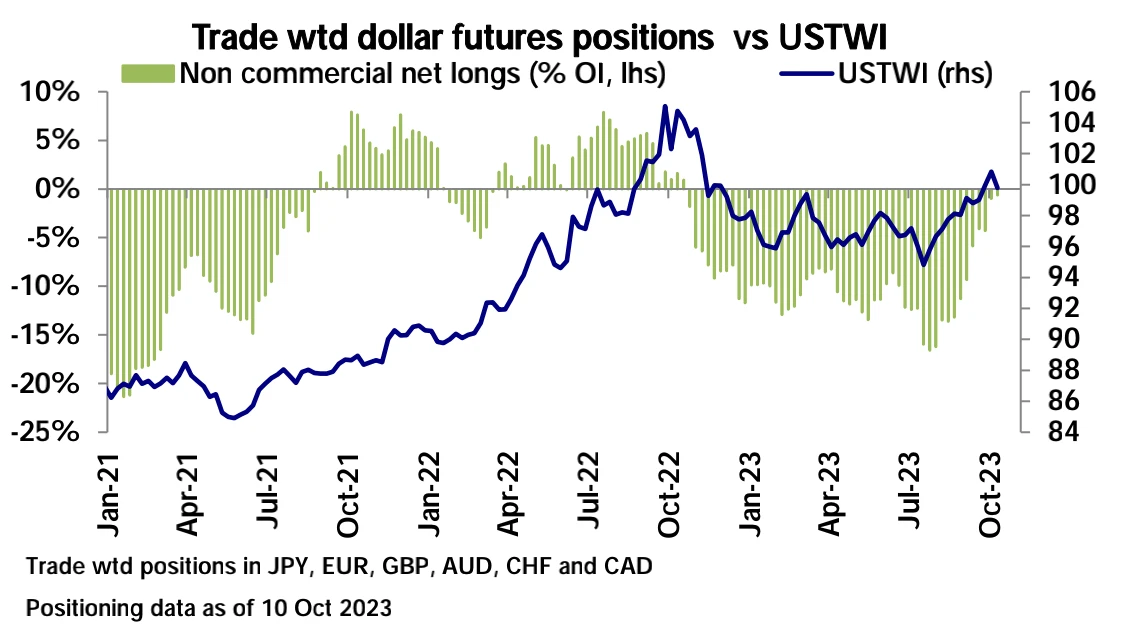

美元僅僅回調了一周,上周強勢反彈,DXY 回到 106.6 上方,USDJPY 在 150 整數位附近持續高位震蕩:

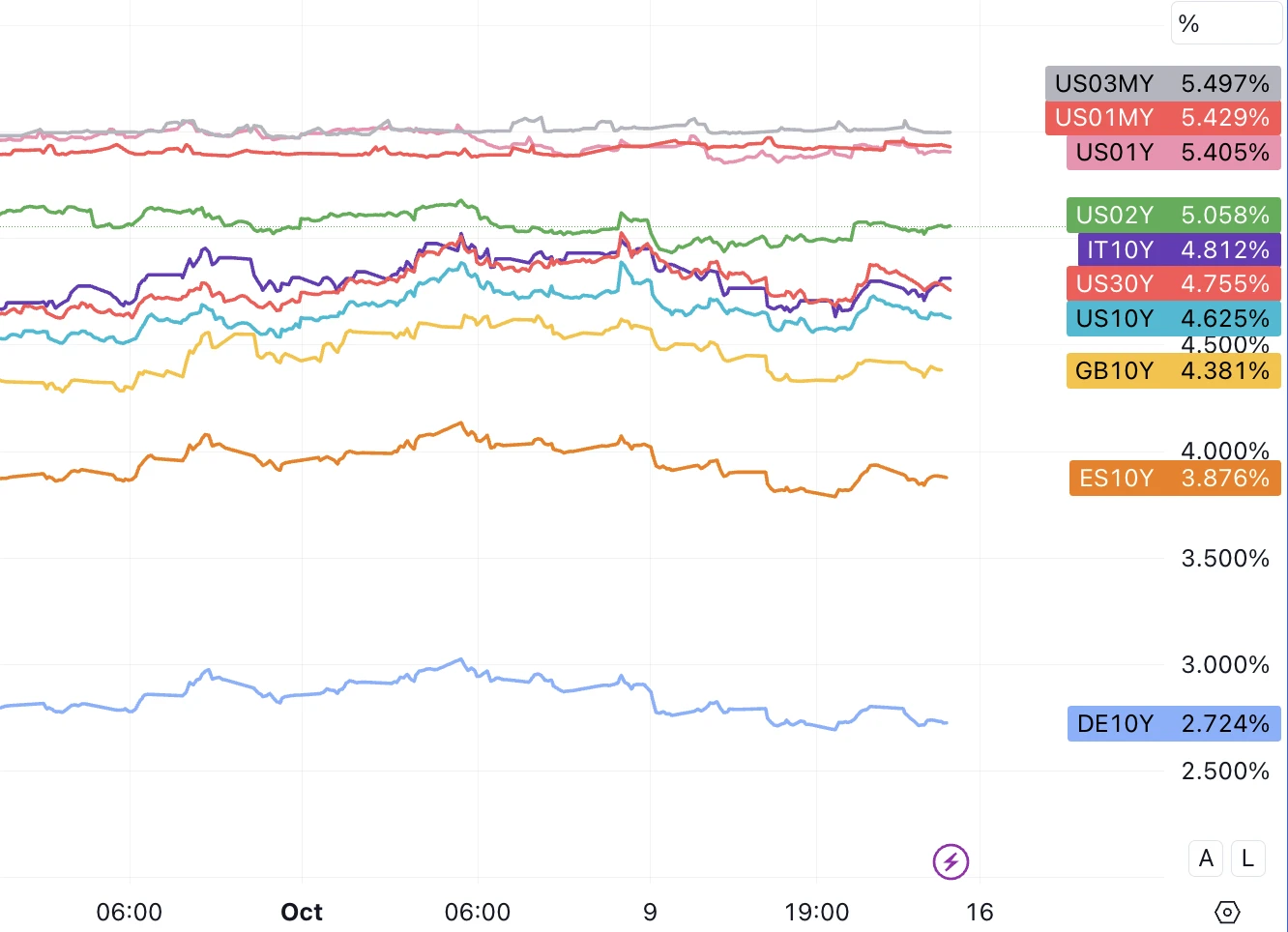

長端利率下跌明顯,短端變化不大。債券上周供給端的問題被市場關注。

上周三場新發拍賣都是比預期降價,尤其是最後這次 30 yr,不僅是收益率 2007 年來新高,而且全場認購倍數也是明顯萎縮。在 30 yr 拍賣之前,因為 CPI 和初請失業金數據,美債收益率已經上漲了很大一部分,換句話說就是提前降價促銷。但是終端需求仍然不理想。

美國 2023 財年聯邦預算赤字為 1.7 萬億美元, 2022 財年為 1.38 萬億美元,缺失財政紀律是市場情緒悲觀的主要原因。這次拍賣的結果疊加前一天財政部擴大 4 周, 8 周, 17 周 bills 發行,規模創有史以來最高,讓人想起 8 月美財政部宣布Q3天量融資計劃的重演(10 yr 3 周 4% 飆到 4.46% ),現在和 8 月不一樣的是,Fed 在貨幣政策收緊前景方面的口氣略有松動,但是美債收益率則高出太多。所以現在有一些觀點認為這次要是想壓住收益率上漲勢頭,得 Powell 親自出面進行鴿派表態才行,所以現在可是一個不對稱的做多美債,包括黃金白銀,甚至是加密貨幣好時候。

目前債券市場的波動性已經超過了股票市場, 390 億美元的 iShares 20+年期國債 ETF(TLT)的三個月隱含波動率比 SPDR S&P 500 ETF(SPY)高出 4 個百分點以上,這顛覆了它們的傳統關系,債券 ETF 的波動率往常平均低 3 個百分點以上。盡管過去兩年 TLT 跌了 37% ,投資者仍不斷湧入 TLT 基金,押注一旦收益率开始下降,就可能會獲得超額收益。

另外值得住的是意大利 10 yr 已經接近 5% ,這是 2012 年歐元區債務危機結束以來的最高水平。這令人擔憂,因為意大利是歐元區負債最重的成員國之一,而其政府的支出計劃仍然激進,在很多市場人士看來是不可持續的,意大利的公共債務佔 GDP 的 145% ,比 2012 年危機時高出約 15 個百分點,歐元區又一次的債務危機會來臨么?

美聯儲是否已經完成加息周期是一個重要議題。目前市場偏向認為勞動力市場已經松動和通脹數據偏軟化,FOMC 應該放棄最後一次加息,下次會議暫停加息可以更輕松地在 FOMC 內部達成共識。並且如果第四季度增長和通脹數據如預期發展, 12 月加息的理由也不充分。

如何看待地緣風險

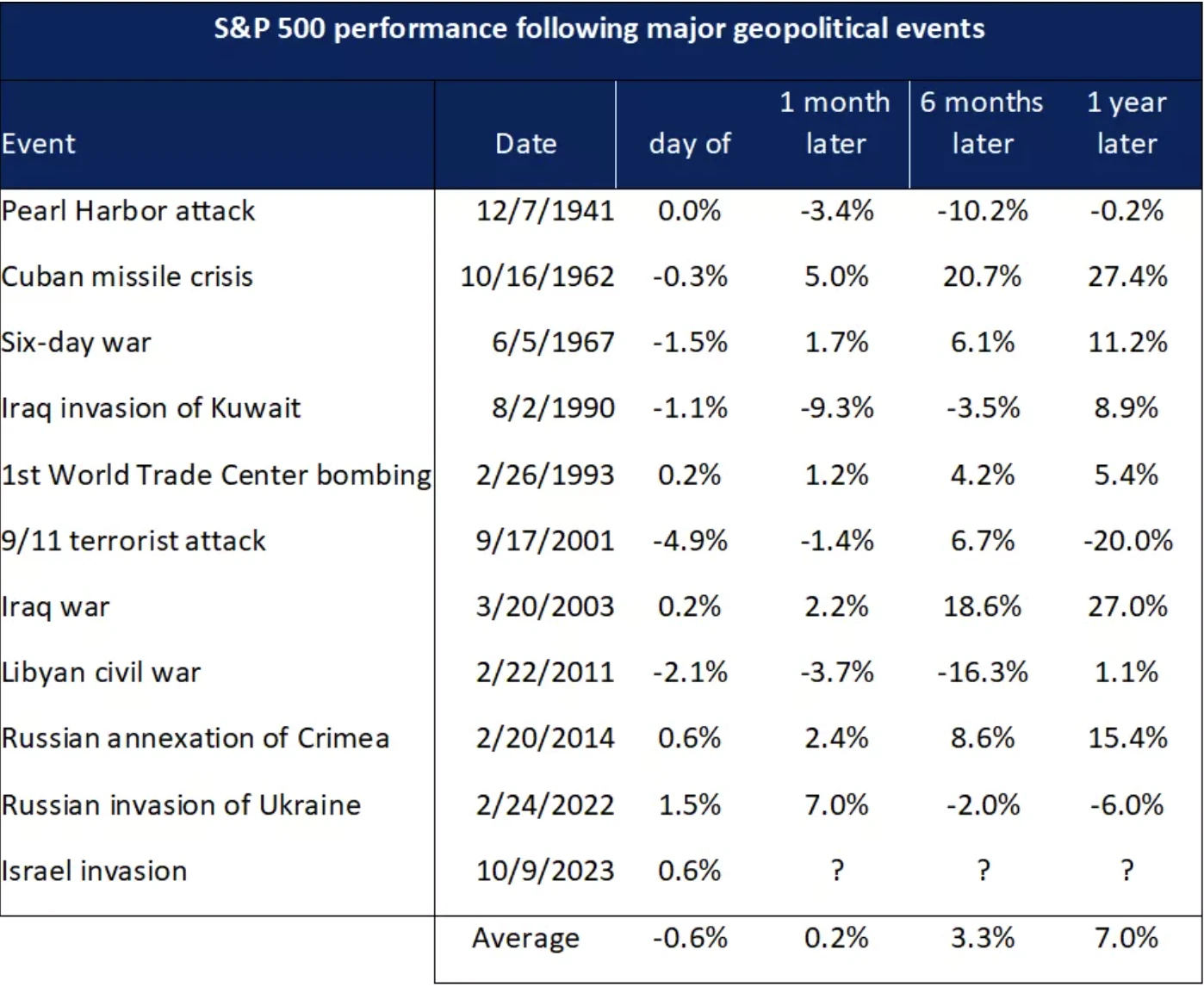

投資者天然會對不確定性感到厭惡,衝突發生後短期內股市可能會下跌,但這種影響通常是暫時的。回顧歷史,大多數情況下,即使在衝突發生後一個月內股市表現不佳,但 6 個月或 1 年後股市還是會反彈回升。股市價值的主要驅動因素還是可持續的盈利,地緣政治事件的衝擊多半會被基本面蓋過。

對於投資行業的影響:地緣政治風險上升的背景下,用於資產定價和趨勢判斷的量化模型意義會變弱。在全球貿易增長和很少的政治衝擊的支撐下,幾十年來的相對穩定使得預測增長、利率和通脹等宏觀經濟變量變得更加容易。當關於世界的基本假設更少且更簡單時,評估這些數值將如何演變相對容易。

如今,經濟越來越受到政治和外交政策的影響,這超越圖表、資產負債表和比率有其自身的含義。試圖解析地緣政治事件只會給市場帶來更多的人為錯誤。不過有研究表明,市場波動擴大了主動型基金的回報範圍,考驗基金經理水平的時刻到來了。在高波動環境下,投資組合多元化變得有吸引力,這包括商品、加密資產、藝術品等另類資產在內。

眼下中東局勢的風險點:會不會把伊朗、美國、沙特阿拉伯甚至俄羅斯等更多大國/能源大國參與進來。極端的“尾部風險” — — 例如,臺海會不會打起來,俄羅斯是否會在烏克蘭使用核武?

市場的行為模式往往傾向於要么認為風險是可控的,價格擾動最小,要么是災難性的,以至於完全拋棄風險敞口。會在兩個極端之間橫跳,而不會逐漸演變。

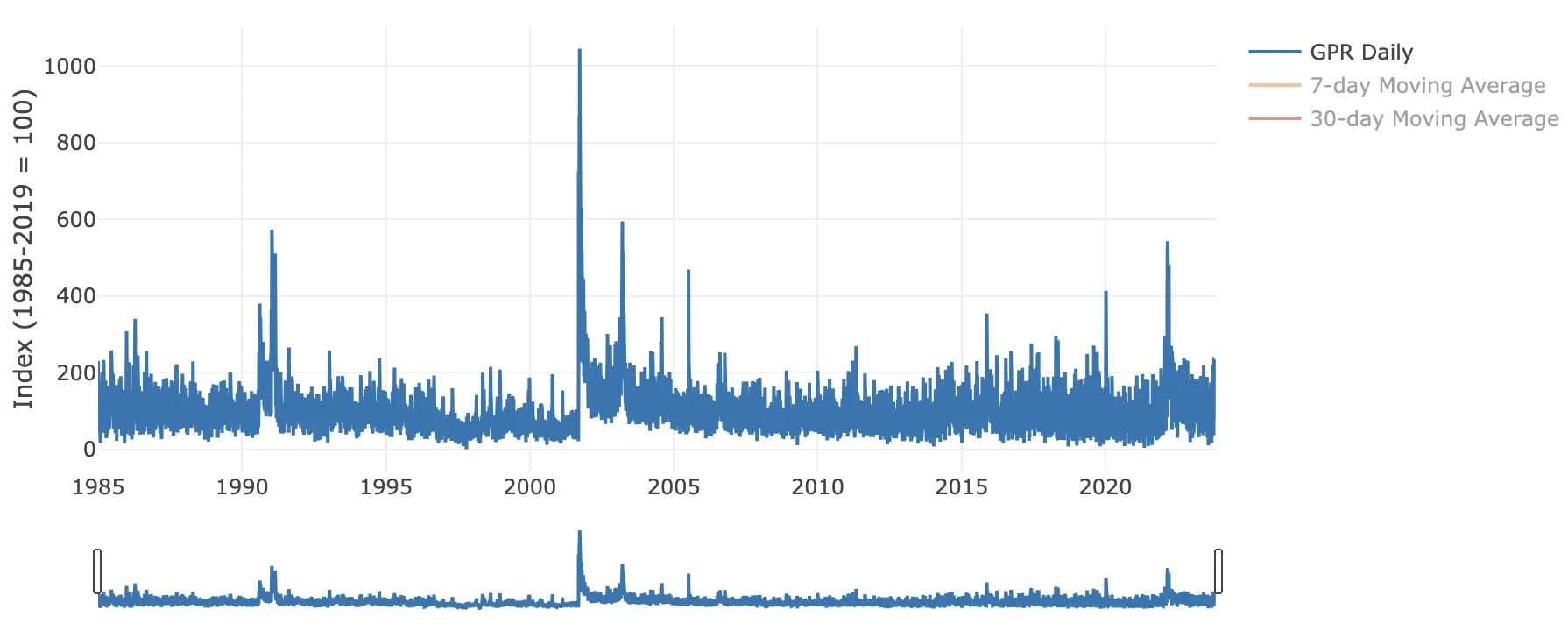

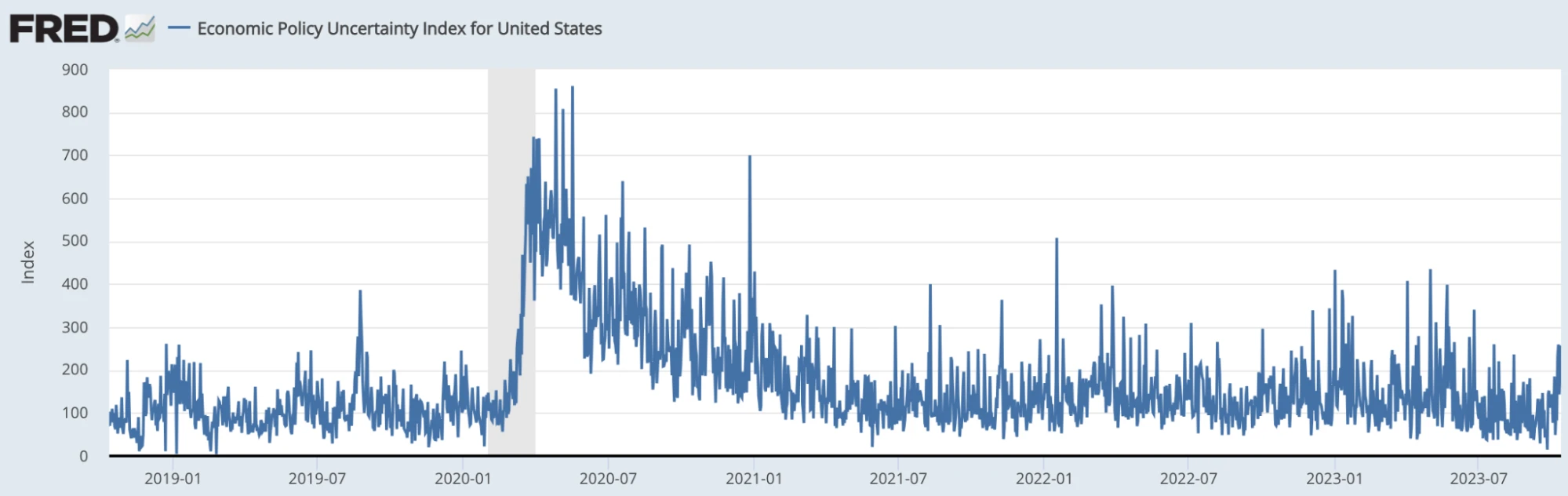

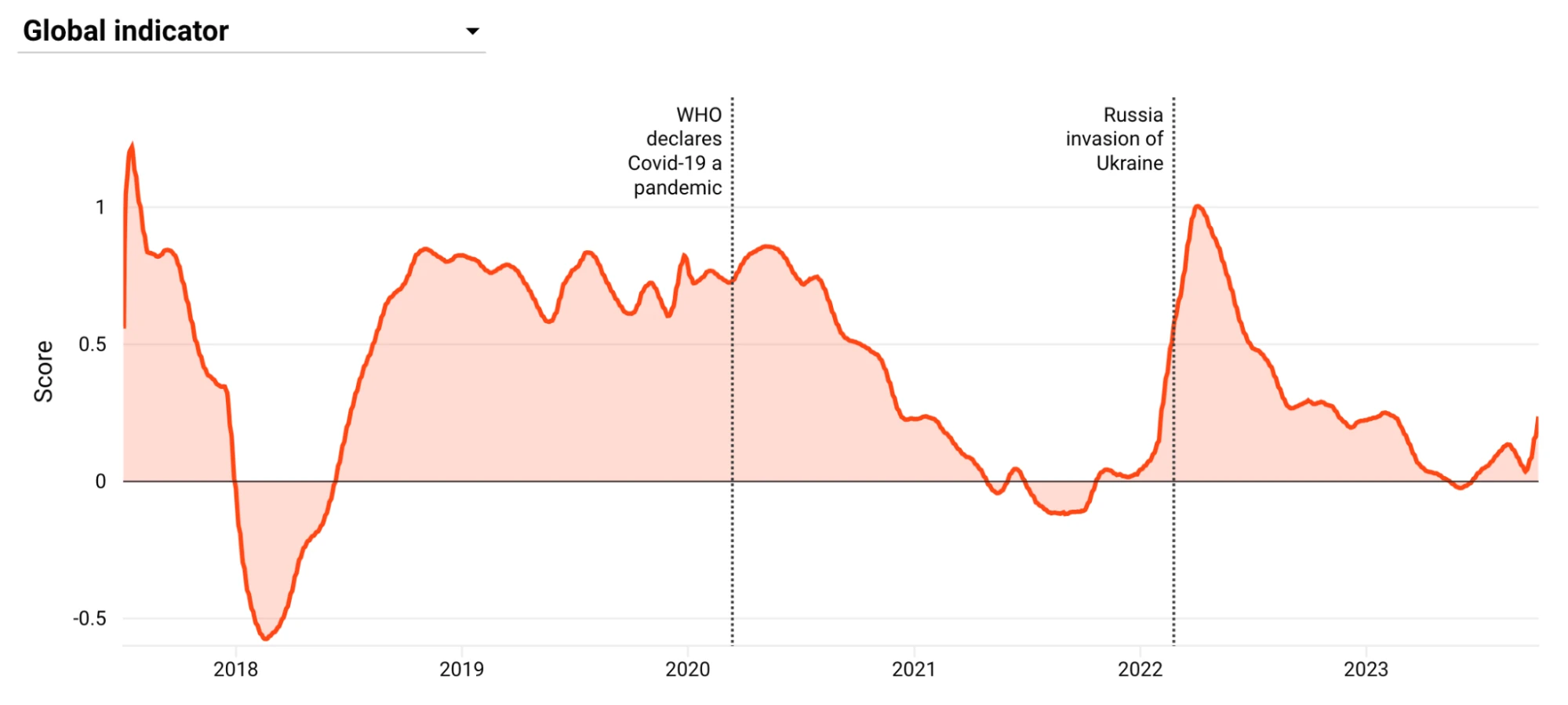

附高頻更新的三個風險 index(原理是抓取分析師報告或傳統和社交媒體中與特定風險相關的關鍵詞的頻率以及與之相關的情緒)目前升幅都還不大:

Dario Caldara and Matteo Iacoviello‘s geopolitical risk (GPR) index:

Economic Policy Uncertainty Index for United States:

BlackRock chart on its Geopolitical Risk Indicator:

市場要聞

周五一早,媒體報道 Isreal 要求 Gaza 被捕地區全部人口遷移至南部的消息震驚全球,成為市場最大的驅動因素,西方的媒體,包括 bbc,cnn 都在討論加沙的人口一半都是兒童的這么一個現象,輿論上也不像之前的周末那樣一邊倒像以色列。

以色列總理本傑明·內塔尼亞胡周日發誓要“摧毀哈馬斯”,哈馬斯則告訴當地居民不要理會以色列向南移動的信息。世界衛生組織表示,以色列下令疏散加沙 22 家醫院的命令是“對傷病員的死刑宣判”。

(Israel 曾兩次武力入侵 Gaza。第一次是“鑄鉛行動”, 2009 年 1 月進行了為期 15 天的地面入侵。當時國防軍佔領了邊境附近的領土,目的是關閉用於走私糧食、战士和武器的隧道。

第二次是 2014 年的“保護邊緣行動”,以色列國防軍在該行動中在地面上呆了 19 天。

現在第三次地面入侵迫在眉睫。它看起來可能比以前任何時候都更大、更長、更暴力。Gaza 是一個人口超過 200 萬的密集地區,Isreal 報復心理極強,所謂盛怒之下什么事都可能發生。而 Hamas 深深植根於 Gaza,植根於一系列慈善機構、學校和清真寺。將 Hamas 從 Gaza 分離幾乎是不可能的任務。早在 14 年前,Hamas 在 Gaza 有幾百公裏長的隧道。現在 Trump 發 X 說現在事實上有兩個 Gaza,一個是地面上的,一個是地下的。可以想象目前地下這個 gaza 規模。現在最新的消息是 Isreal 和 Hezbollah 在以黎邊界已經交火,Hezbollah 自稱裝備了高精度武器,這個周末祈禱世界和平吧)

加沙當周日表示,迄今為止,以色列的報復性襲擊已造成超過 2450 人死亡,其中四分之一是兒童,近萬人受傷。黎巴嫩真主黨宣布在周末也和以色列开始了互相襲擊,專家猜測或將以色列軍隊地面攻擊加沙作為參战節點。

就在今日凌晨,伊朗官方表示不會再旁觀,“如果明天繼續再加沙犯罪,那就太晚了。”

美國 9 月整體 CPI 超預期上漲,核心 CPI 因住房通脹難降連續第二個月環比上漲 0.3% ,美聯儲的抗通脹“最後一公裏”頗為艱難,綜合來看,住房類項目的粘性是這次名義通脹超預期的主因,其次是波動率一向偏大的能源和食品,而除去能源和食品的商品類已經是負貢獻。在核心服務類項目中, 9 月份住房指數環比增速由 0.3% 加速至 0.6% ,租金指數上漲 0.5% ,業主等效租金指數環比上漲 0.6% 。

美國財政部擴大四周, 8 周, 17 周國庫券發行,規模創有史以來最高。美財長 Yellen 稱美國並未排除對 Iran 實施新的制裁。

外媒報道中國正在考慮成立新的規模數千億人民幣股市平准基金。該計劃可能會通過現有金融機構和專業管理基金投資國內股票。不止政府的資金,機構也將進行匹配出資。

10 月以來,越來越多美聯儲官員講話強調了多次提到最近金融狀況的緊縮如果持續下去,可能會抵消進一步加息的需求。

-

Logan 說如果長期利率因期限溢價上升而保持較高水平,那么進一步加息的必要性可能會降低,不過,如果經濟強勁是導致長期利率上升的原因,FOMC 可能需要採取更多行動。

-

Daly 表示絕對能夠想象到中性利率調整到 2.5% ~ 3% 附近,收緊的金融狀況可能相當於一次加息。

-

Bostic 說 Fed 不必再次加息,除非通脹下降停滯。不認為美國會步入衰退。

-

Collins 說對於實現軟着陸喫現實樂觀態度,目前可能接近,也可能處在峯值利率。

-

Jefferson 說正在密切關注收益率的變化,也處在一個密切評估貨幣政策究竟能夠收緊到何種程度的關鍵位置,展望未來他表示自己很清楚更高的債券收益率會導致金融狀況收緊。

密歇根大學消費者信心指數全面走低,通脹預期,無論短期還是長期,則是全面上漲。

UAW 將罷工擴大到 FORD 在 Kentuky 的一家工廠,FORD 目前表示無法對 UAW 要價答應得更多。Kaiser 則是表示已經和工會達成初步協議,至少罷工規模不會再擴大。

周五 Scalise 宣布退出衆議員議長競選,Trump 的支持者,之前敗於 Scalise 的 Jim Jordan 獲得 GOP 內部提名,剛被罷免的凱文·麥卡錫表示支持 Jordan 接替他的職位,共和黨內部對麥卡錫幾周前向民主黨妥協避免了政府部分關閉感到憤怒。

有民主黨批評 Jordan 之前的言論煽動 2021 年初暴民闖入國會,這個人的政治傾向保守,但在共和黨內極右翼看來顯然還不夠保守,所以這部分人不支持 Jordan 上位。

從初步統計上來看 Jordan 依舊無法獲得足夠的內部支持,可能導致共和黨持續擺爛,如果衆議院無法正常運作,任何立法都無法在國會通過並提交給總統。

IRS 向微軟發出追繳高達 289 億美元稅款的通知。微軟計劃通過行政上訴對這些通知提出異議,並愿意在必要時走上司法程序。對微軟來說也有好消息,英國競爭與市場管理局(CMA) 批准了微軟對動視暴雪 690 億美元收購案議。這筆創下遊戲史記錄的收購案,歷經 20 個月終於敲錘落定。本次交易完成後,意味着微軟將成為世界上收入第三高的遊戲公司,僅次於騰訊和索尼。

“減肥神藥”實在太火,諾和諾德上周年內三次上調預期,將全年營收增長預期從此的 27 – 33% 上調至 32% -38% ,並將稅前利潤 (EBIT) 增長預期從此前的 31 – 37% 上調至 40 – 46% ,分析師預期為增長 37.5% 。受此影響,諾和諾德股價一度大漲逾 5% ,創下歷史新高,年初至今漲近 50% 。市值超過奢侈品巨頭 LVMH,成為歐洲最有價值的公司。

倉位和資金流

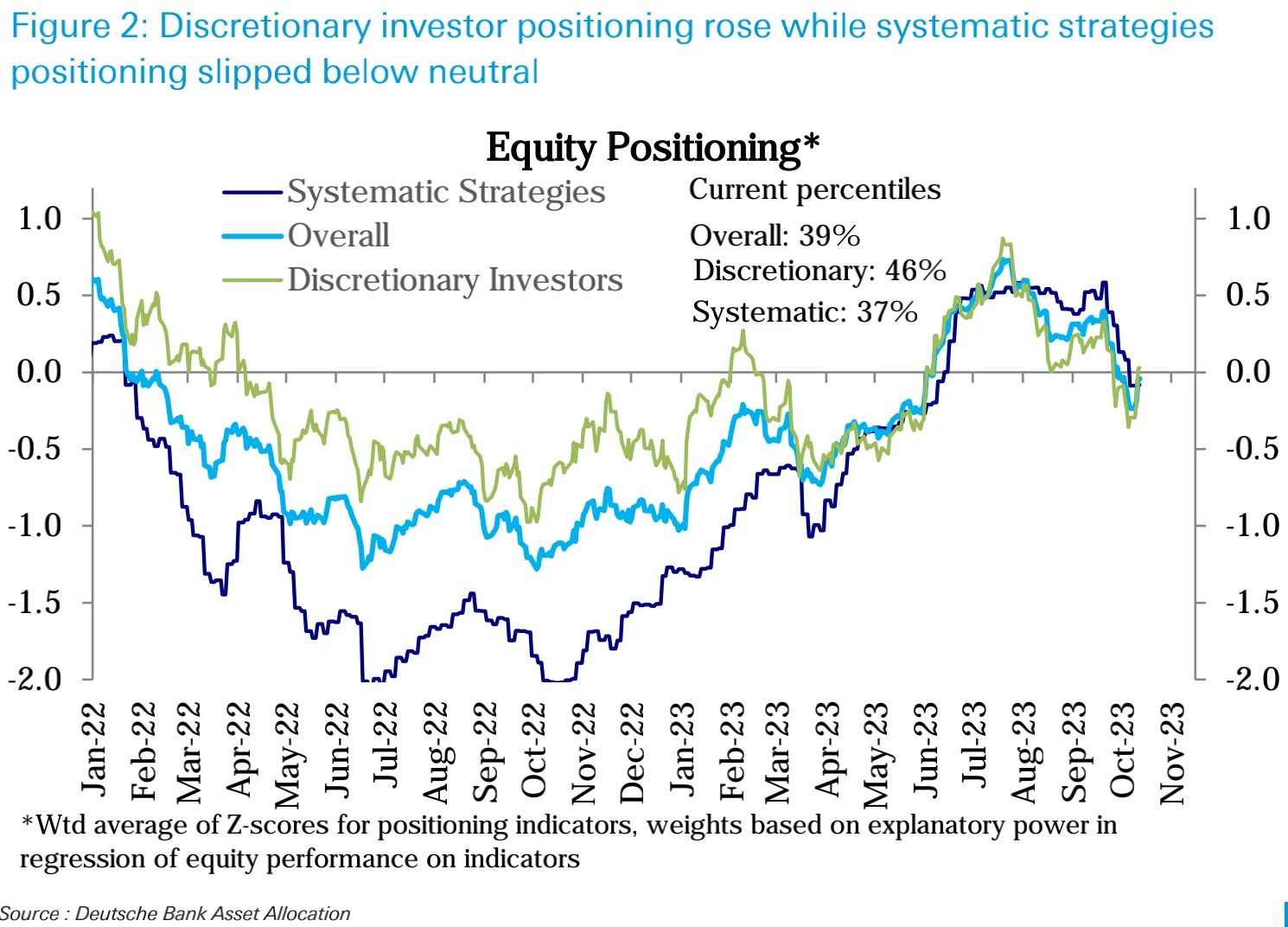

主觀投資者倉位從中度空倉轉為中性(第 46 百分位),然而系統性策略倉位下降至略低於中性(第 37 百分位):

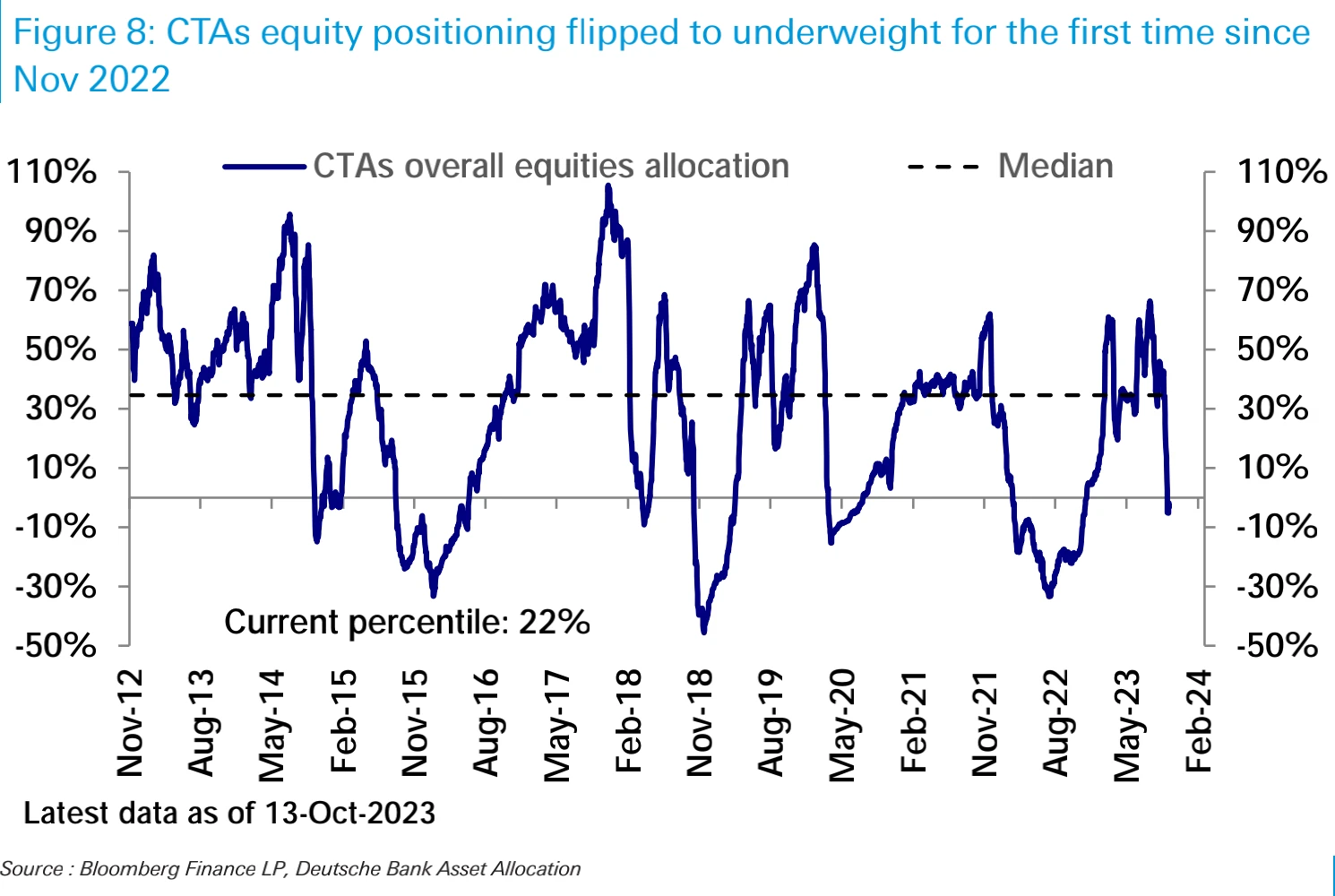

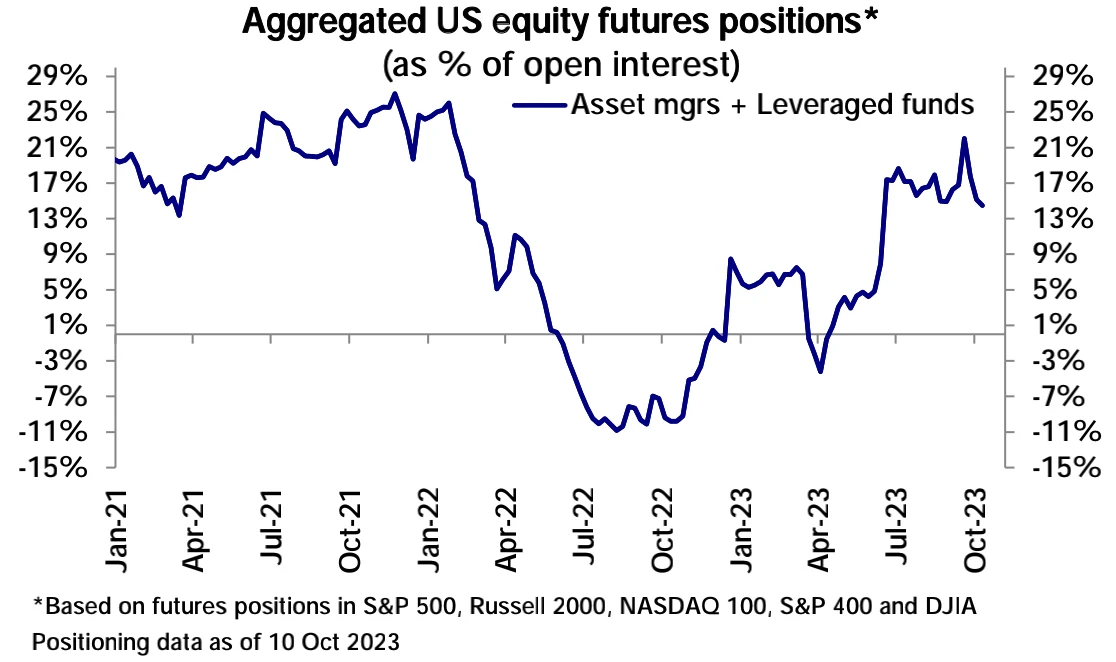

值得注意的是,CTA 資金總體上在近一年內首次轉為看空股市:

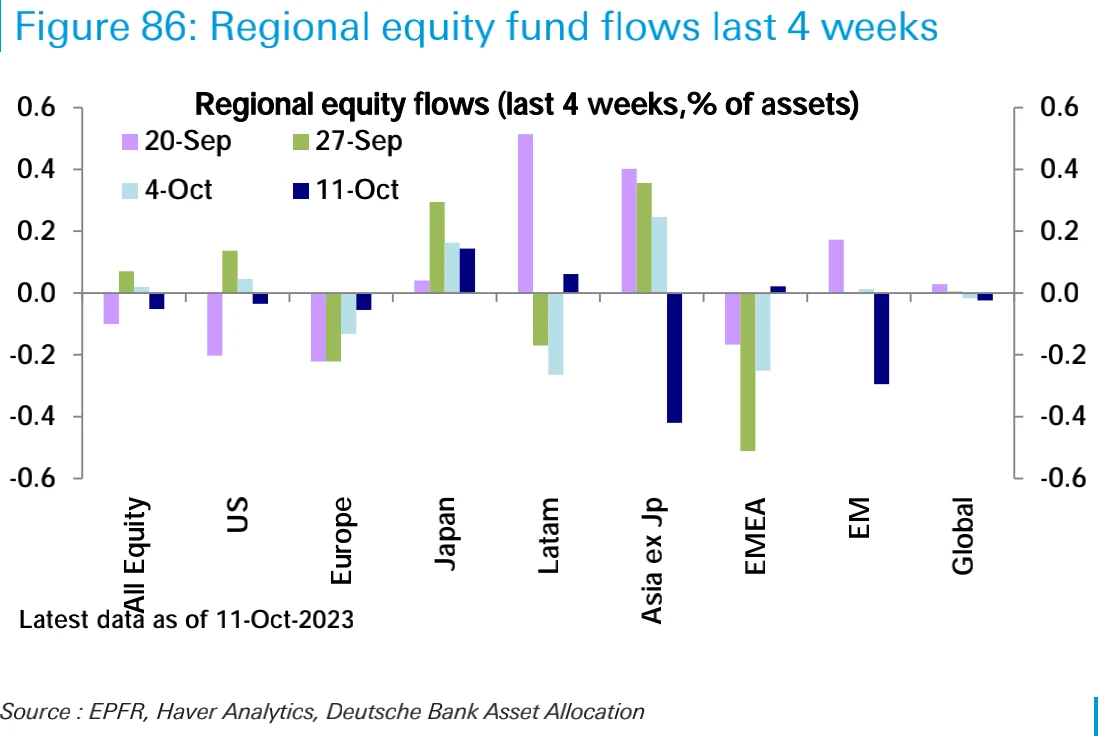

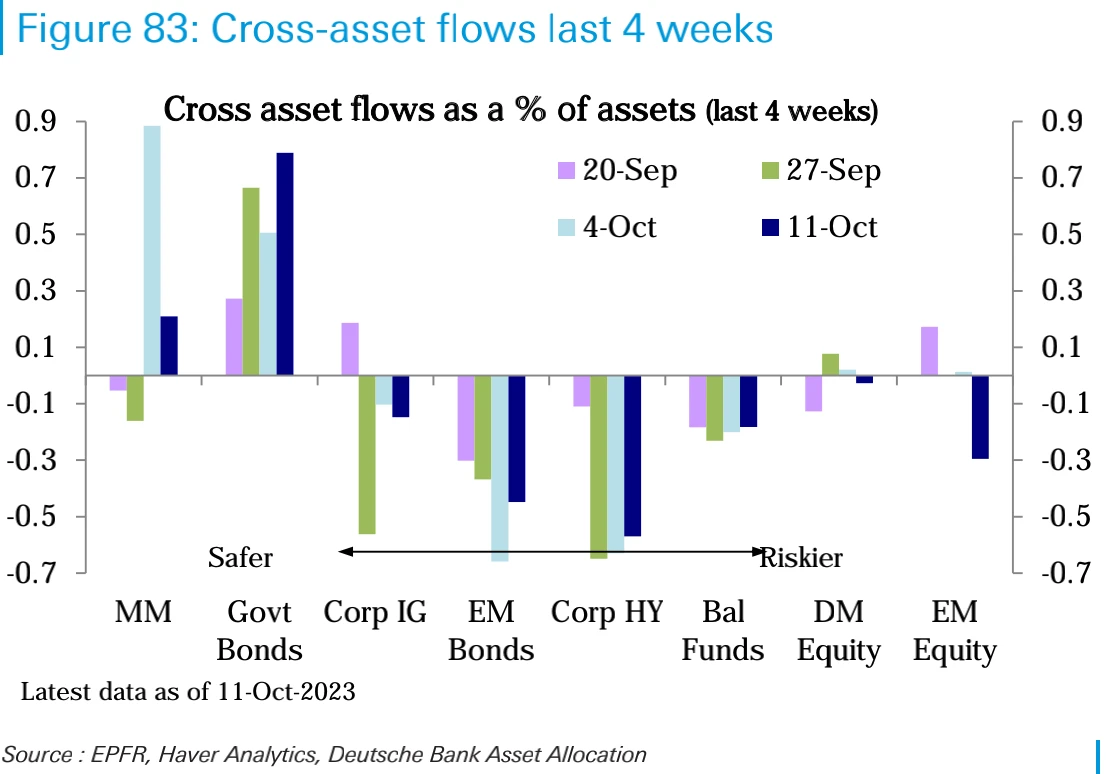

股票基金本周出現淨流出 82 億美元,結束了前兩周的連續淨流入。新興市場(流出 43 億美元)和美國(流出 30 億美元)主導了流出

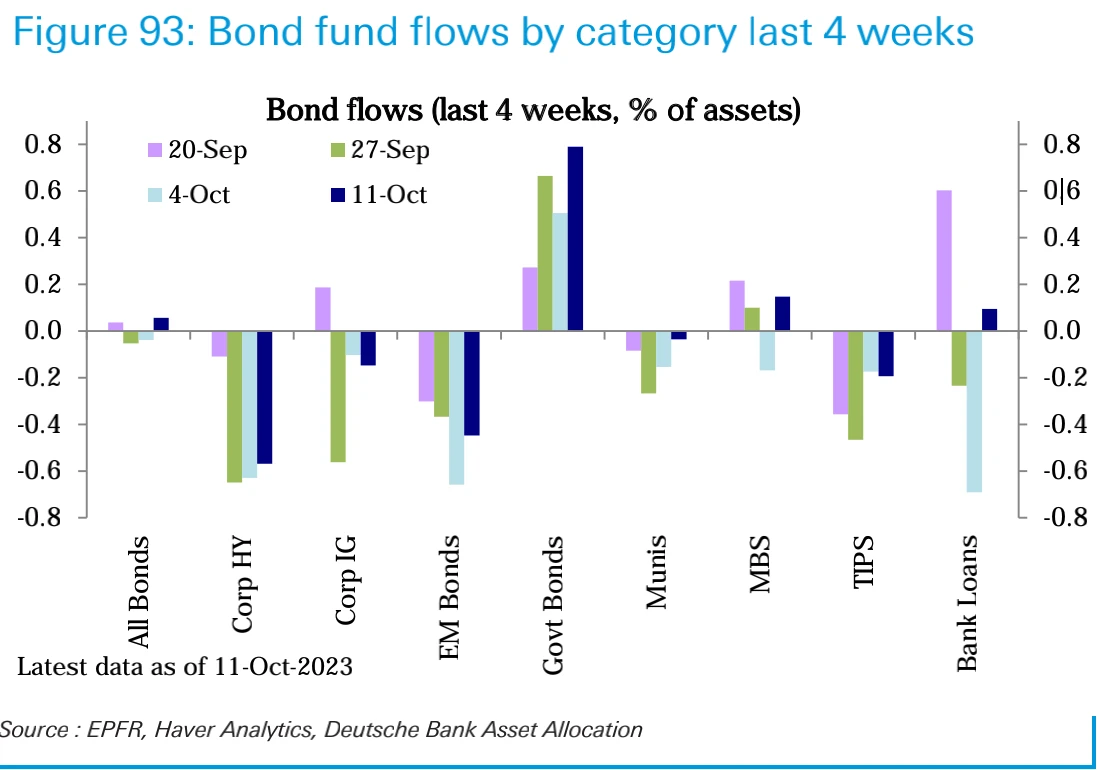

債券基金(流入 37 億美元)在過去兩周淨流出後轉為淨流入,主要由於政府債券(流入 72 億美元)淨流入加速至三個月新高推動:

貨幣市場基金(流入 169 億美元),但規模遠小於上周:

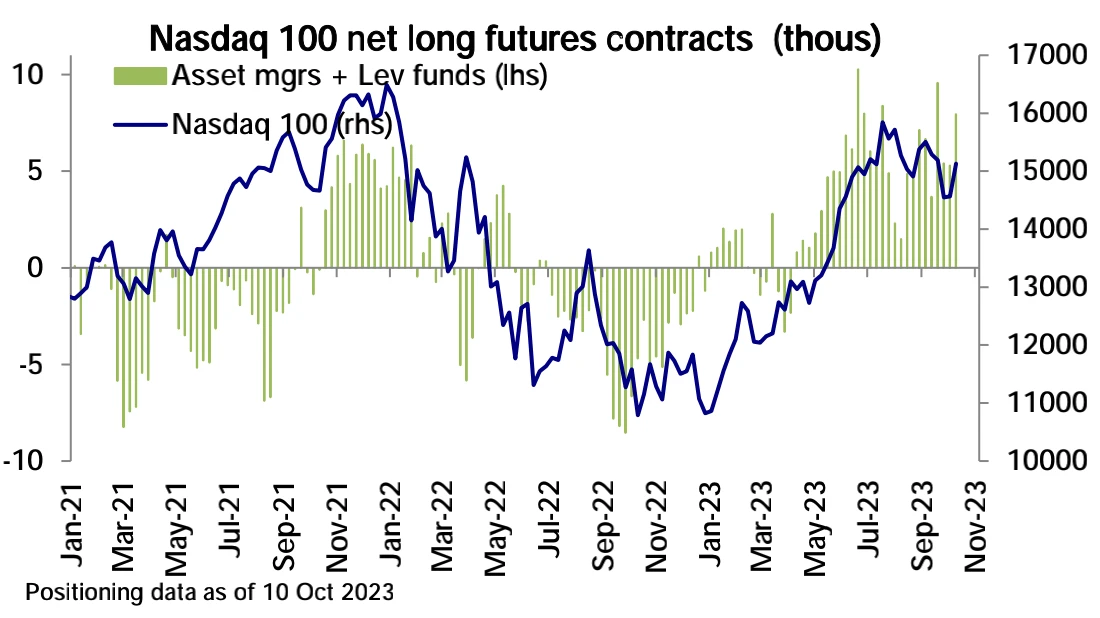

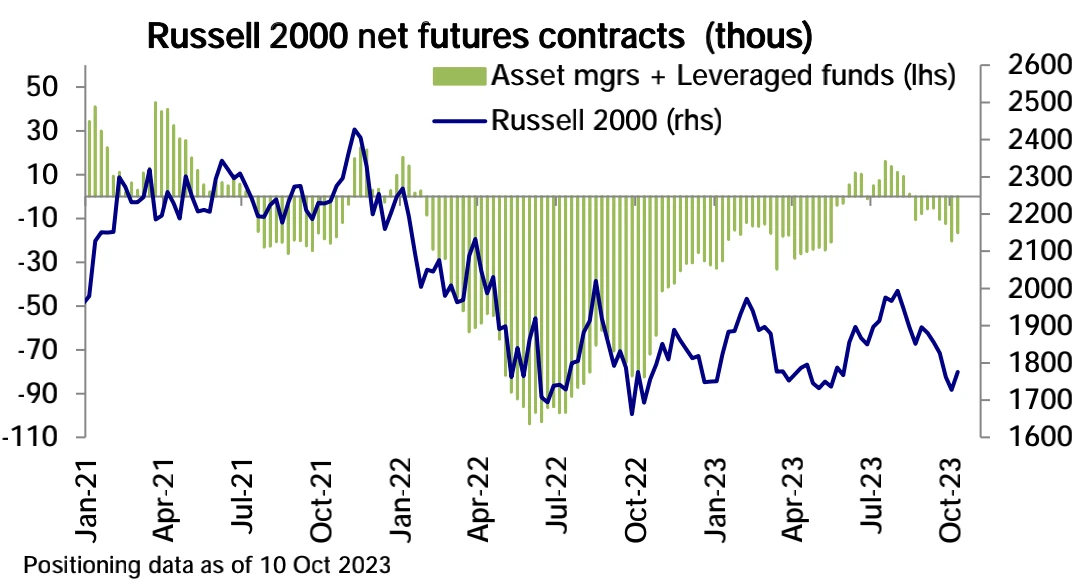

CFTC 數據,美國股指期貨淨多頭持倉第三周下降。標普 500 淨多頭持倉下降主導了這一趨勢,而納斯達克 100 淨多頭持倉增加,而羅素 2000 淨空頭持倉有所減少:

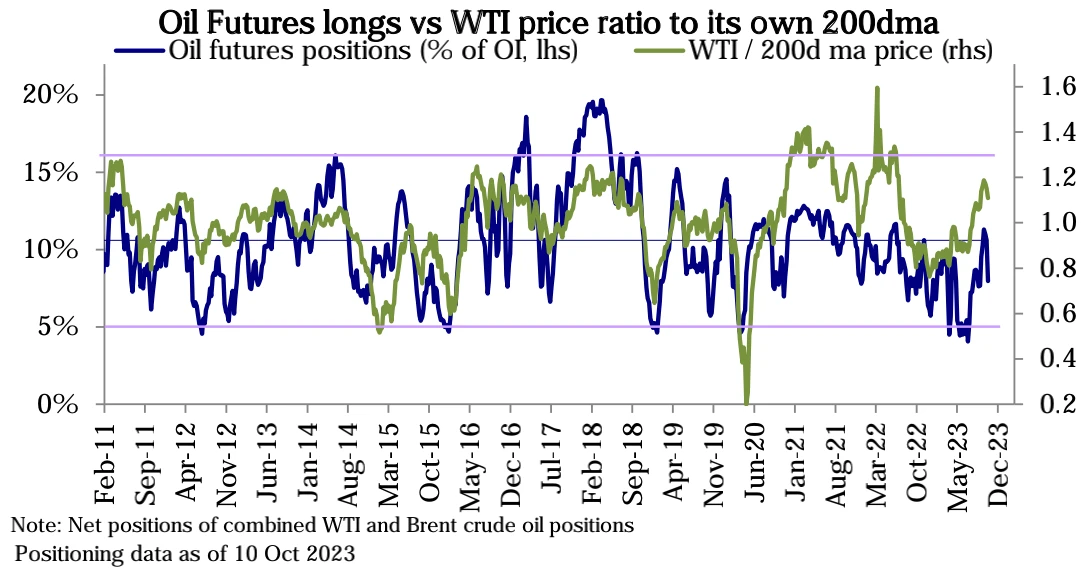

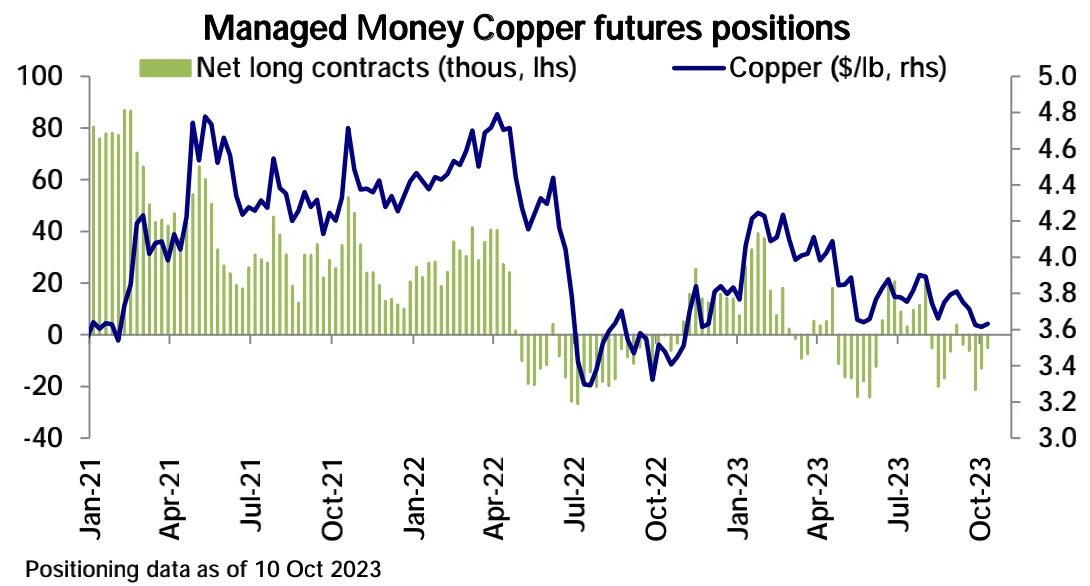

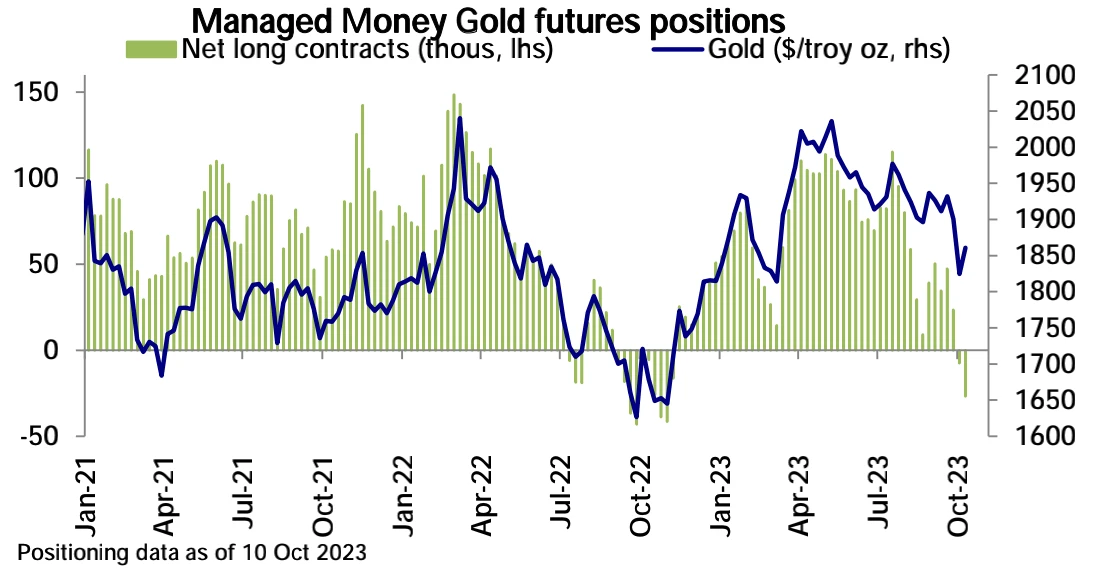

在大宗商品方面,原油淨多頭持倉下降,而黃金、白銀淨空頭持倉增加。銅淨空頭持倉減少:

市場情緒

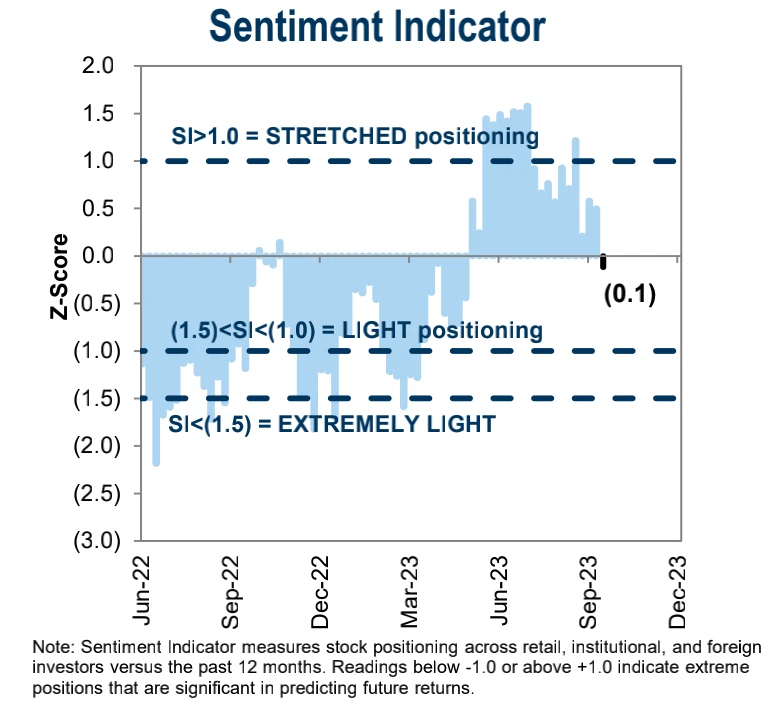

高盛的機構情緒指標回落至負值為 5 月底以來最低水平:

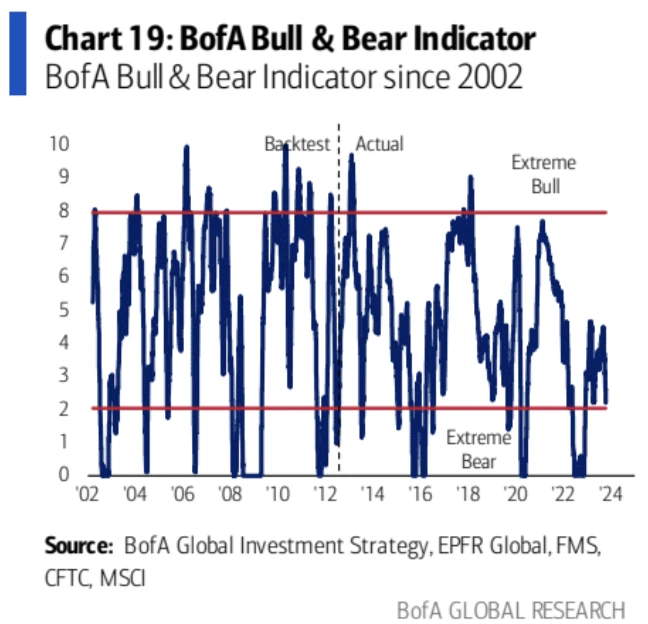

美銀的牛熊指標進一步下跌至 2.2 , 2.0 以下為情緒過度悲觀的买入區域:

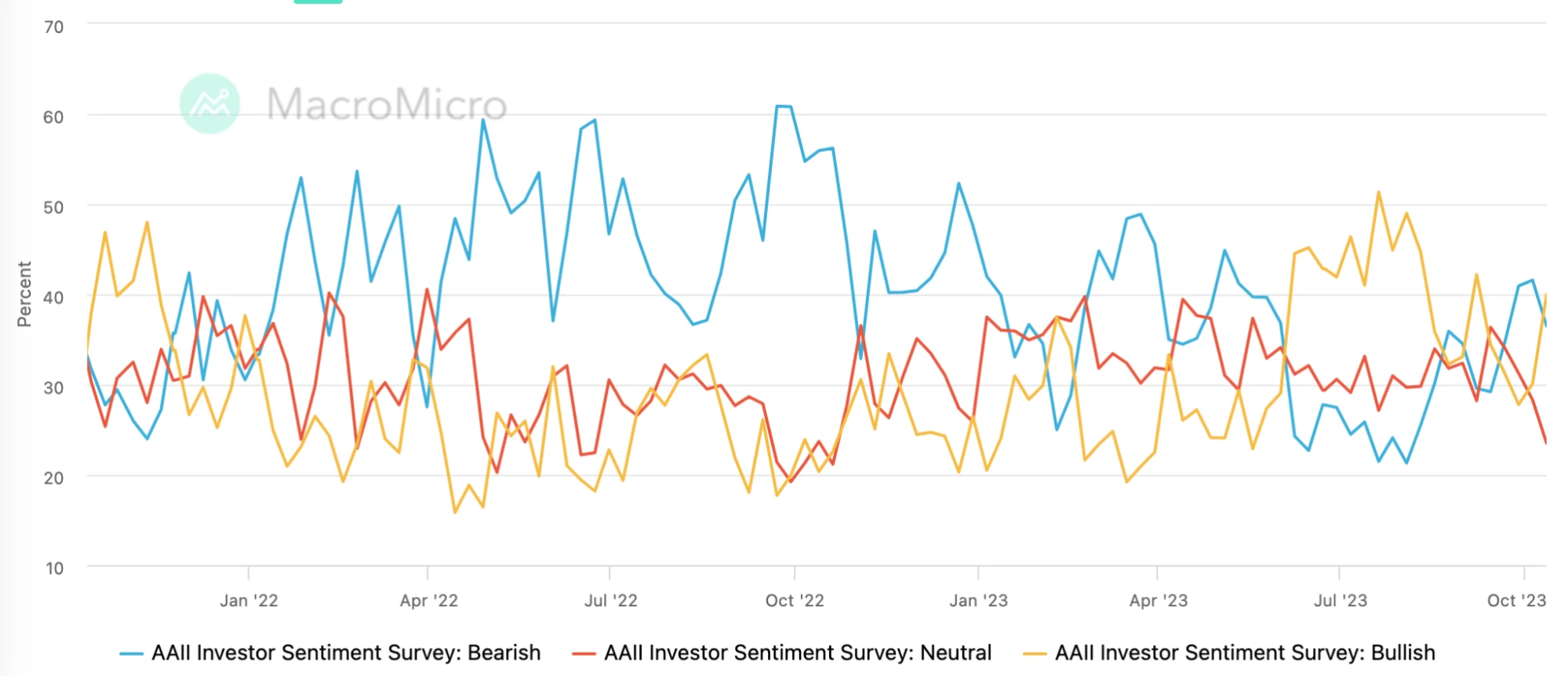

AAII 調查:看多情緒大幅上升,看空情緒下降,中性觀點比例跌至一年來最低:

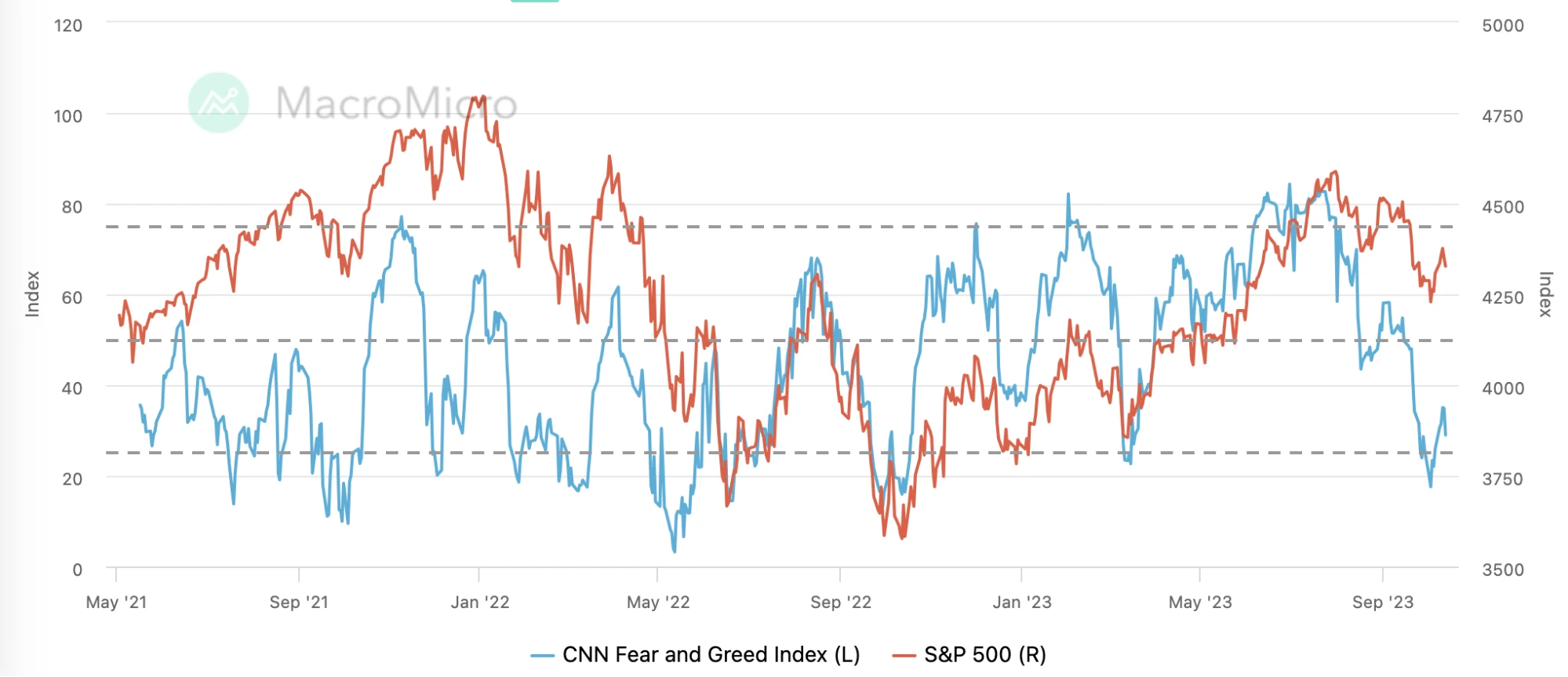

CNN 恐懼貪婪指標低位徘徊全周變化不大:

專家觀點

世界大战,最危險的時刻

橋水基金達裏奧周四發表題為“向國際战爭又邁進一步”的文章認為,巴以衝突升級為世界大战的可能性已經達到 50% 。“我認為,這場战爭有很高的風險會導致幾場不同類型的衝突在許多地方爆發,它造成的有害影響很可能會擴散到以色列和加沙以外地區…以色列和哈馬斯之間的衝突有可能點燃其他血腥战鬥,現在世界大战爆發的可能性是五五开。”達利歐認為這兩場衝突屬於更大規模權力鬥爭的一部分,將定義新世界秩序。

無獨有偶,吉米戴蒙在摩根大通本周第三季度財報中表達了對未來全球局勢的擔憂:俄烏衝突和中東衝突,可能會對能源和糧食市場、全球貿易和地緣政治關系產生深遠影響。這可能是世界幾十年來最危險的時刻。

高盛:債券供給不成問題,收益率不會再顯著上升

雖然財政赤字擴大導致國債發行增加,但目前的收益率水平已明顯高於經濟增長潛力,使國債對投資者具有充分的吸引力,所以供給增加不會進一步推高收益率。此外:

-

盡管美聯儲正在縮減資產負債表,但其他央行仍在寬松政策,對收益率形成下行壓力。

-

經濟增長放緩和通脹回落也有利於限制收益率上行。

-

收益率上升本身將對經濟增長形成拖累,自我達成穩定的效應。

-

投資者對股票的偏愛降低也將導致對固定收益的偏好提高,限制收益率大幅上行

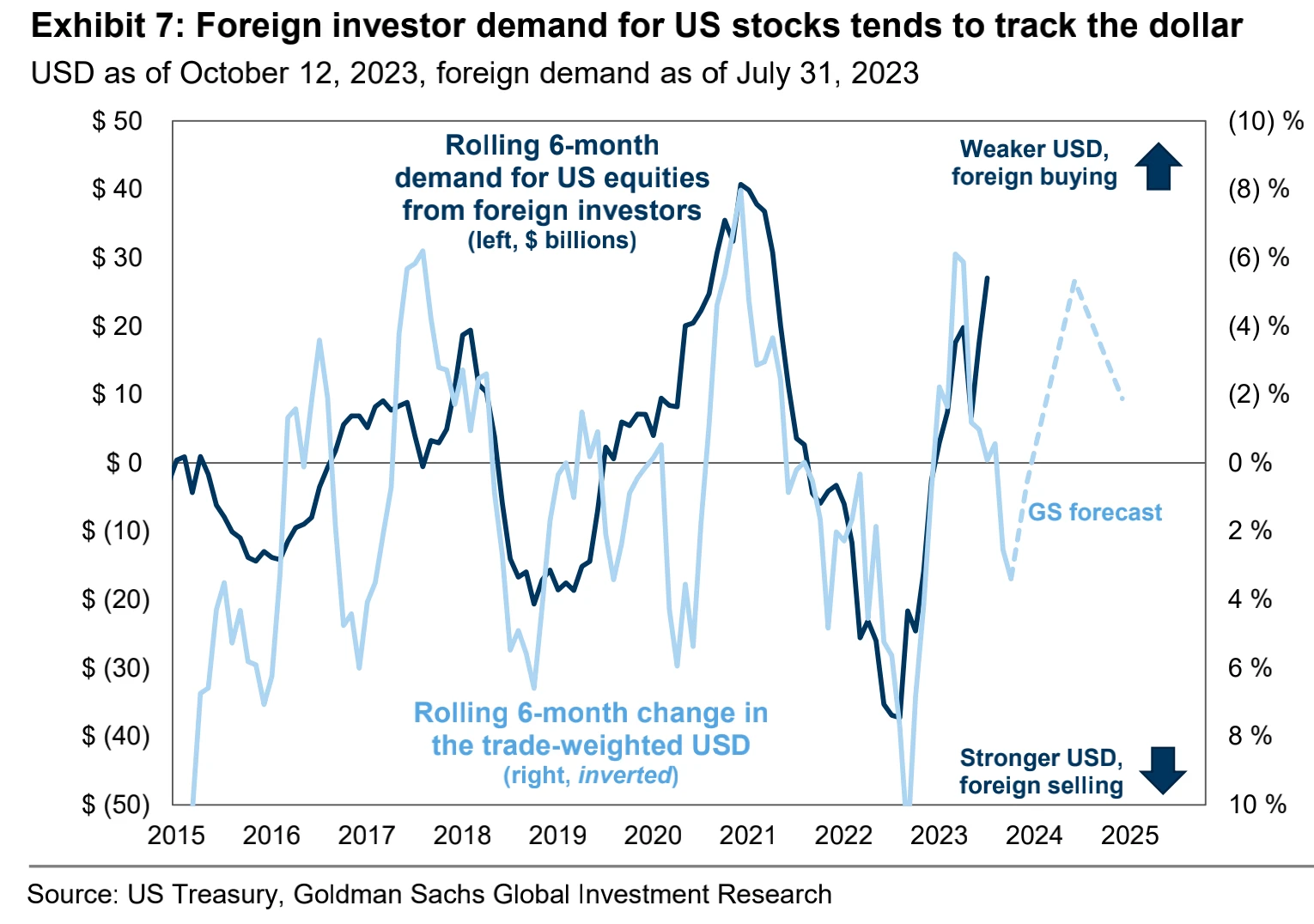

高盛:美元見頂有助於外國資金买入美股

歷史數據顯示外資的美股买入和美元指數的走勢存在明顯的負相關。

GS 預計美元將在 2024 年底前溫和走弱,這意味着外國投資者對美股的需求將保持積極。GS 預測外國投資者將在 2023 年淨买入 1500 億美元的美股, 2024 年額外 1000 億美元。

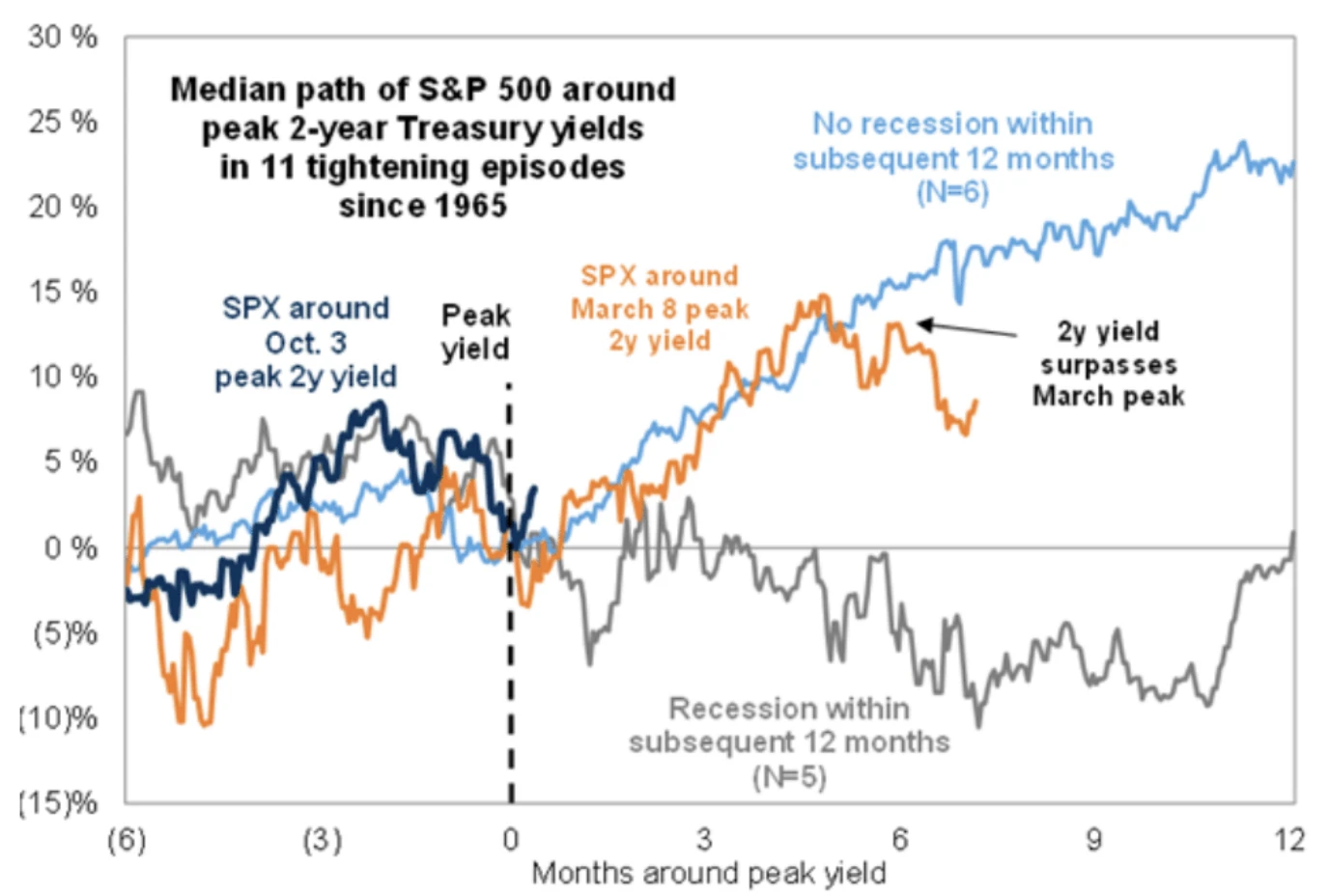

GS Ryan Hammond:衰退和不衰退的股市歷史演進

歷史表明,如果經濟避免衰退,美國股票通常會在“鷹派高峯”之後反彈(見下圖)。自 1965 年以來的 11 個緊縮周期中,如果經濟沒衰退, 2 年期美國國債收益率峯值之後,標普 500 指數通常在後續 3 個月內反彈 8% ,後續 12 個月內反彈 23% 。如果在後續 12 個月內發生衰退,股票通常會下跌。

“我們假設美國實現軟着陸,我們預測標普 500 指數將在年底升至 4500 點(+ 3% ),在 2024 年上半年升至 4700 點(+ 8% )。雖然我們預計股票會繼續從當前水平更高,但我們的預測漲幅低於歷史上“鷹派高峯”的表現。與以前的美聯儲加息周期末相比,當前的估值水平更高,預期的盈利增長也更慢。絕對估值水平目前在歷史百分位排名第 85 ,高於之前美聯儲加息周期末的平均水平(科技泡沫時期除外)。股票與實際收益率之間的收益率差距(作為 ERP 的替代指標)也收窄至 332 個基點,在歷史上排名第 88 ,為 2002 年以來最低。”

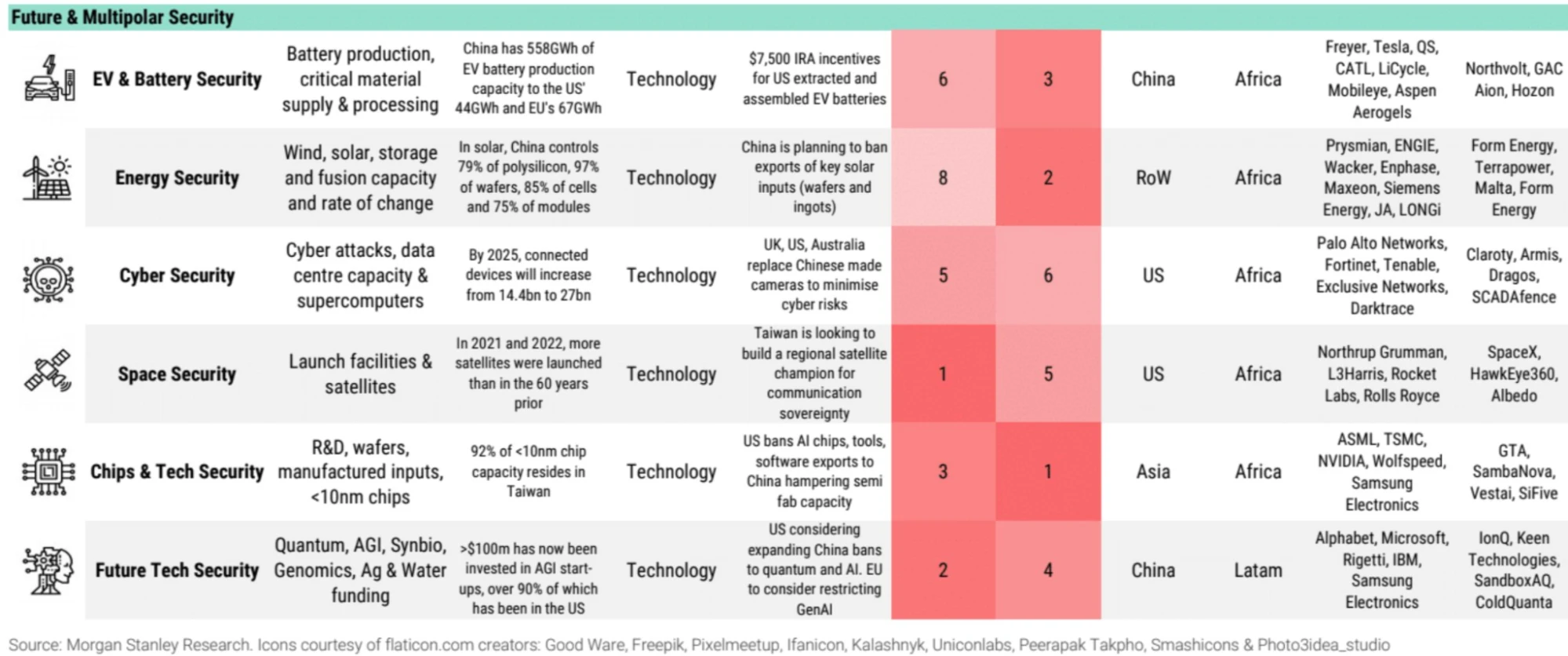

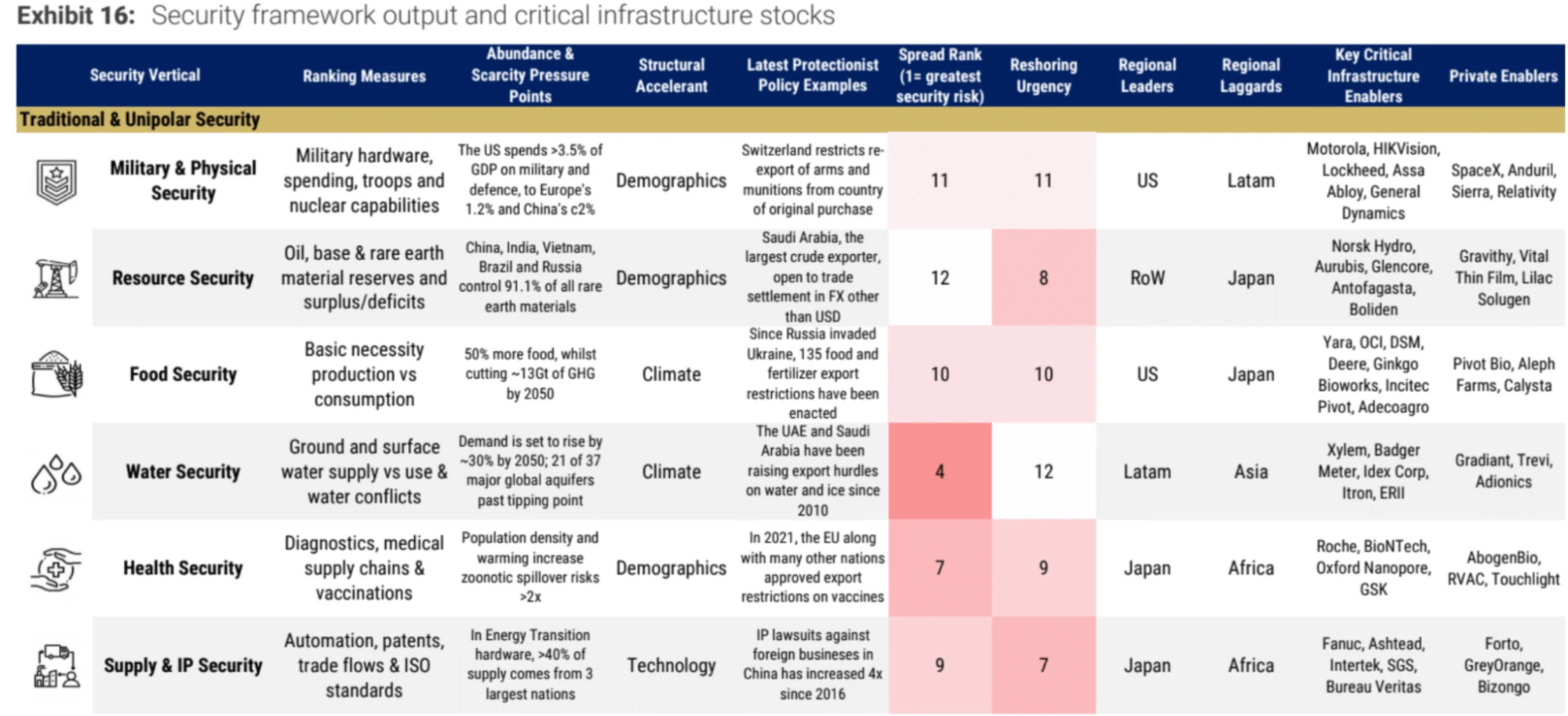

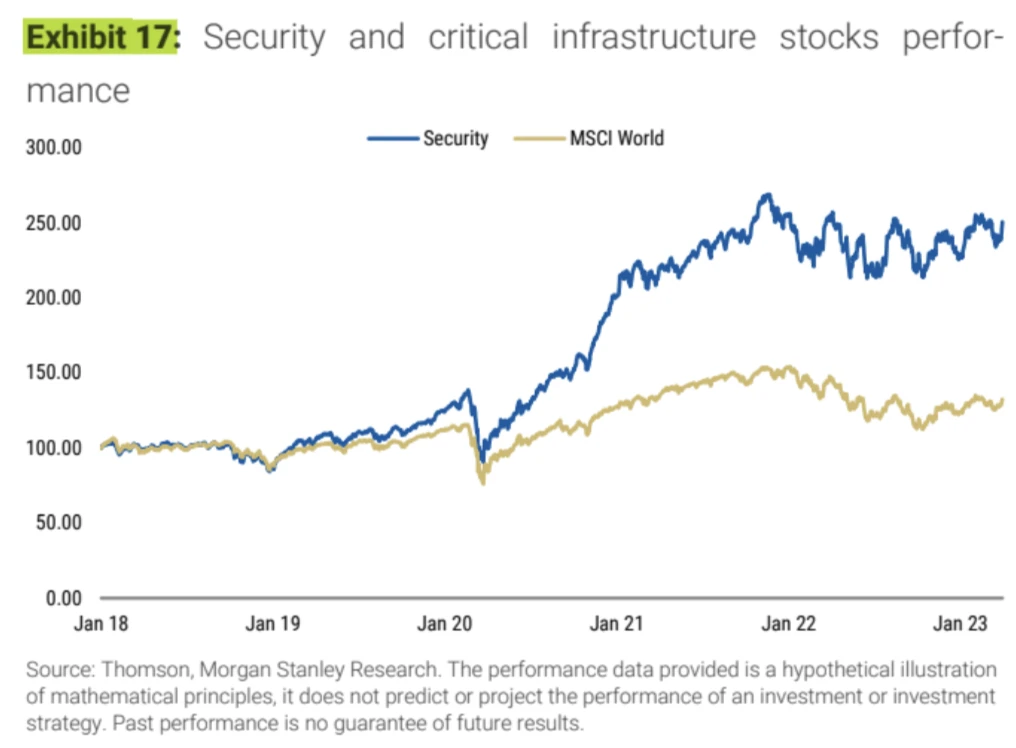

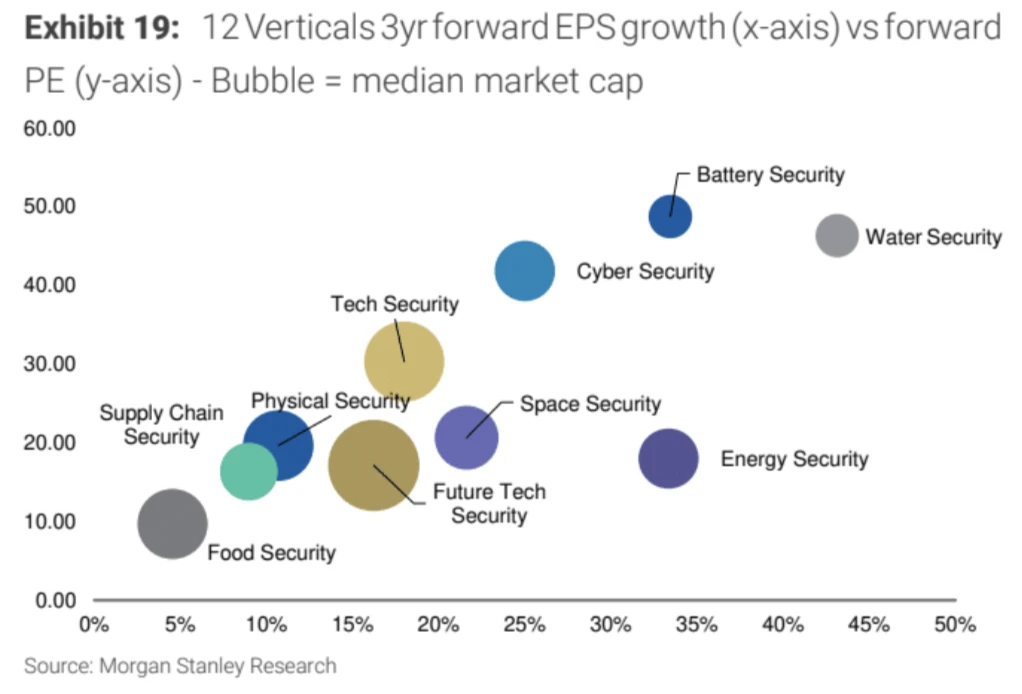

MorganStanley:在多極化世界中最具战略安全性的 80 個標的

包括軍事、資源、食品、航天、半導體、電池等行業。它們經營的領域與政府提高战略自主能力的關鍵領域契合,所以有望在多極化世界中獲得持續增長。

模擬組合回測的結果遠好於大盤:

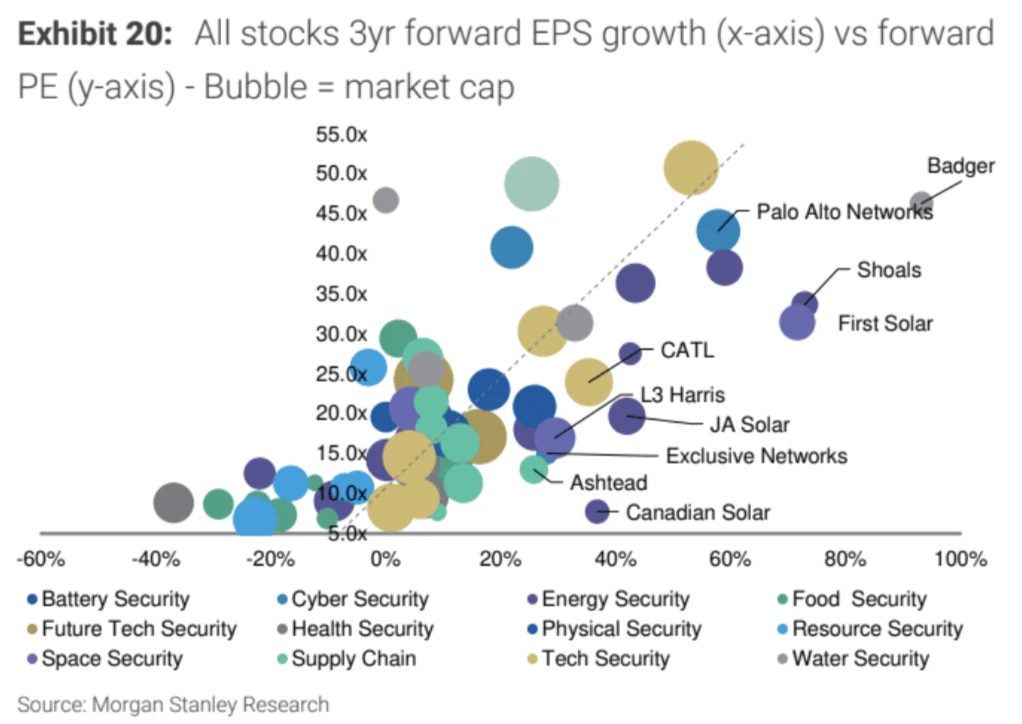

行業及個股的估值及增長預期情況,這樣看越靠右下的潛力越大:

在這份報告挑選的 80 家關鍵基礎設施公司中包括了一些中國公司,主要集中在以下幾個領域:

-

物理安全領域的海康威視。海康威視是全球最大的視頻監控產品和解決方案供應商之一,其安防和監控產品在中國市場佔有很大份額。

-

自然資源安全領域的中國有色金屬股份有限公司。該公司是中國最大的有色金屬生產和加工企業之一。

-

新能源汽車和電池安全領域的寧德時代。寧德時代是中國最大的動力電池制造商,在鋰電池領域處於技術領先地位。

-

未來技術安全領域的百度。百度通過人工智能技術為中國和全球客戶提供互聯網搜索、雲服務等服務。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

AI「生娃」?一文讀懂自主AI繁殖與進化的實驗平臺Spore.fun

原文標題:Love Death Robots 編者按: 本文主要介紹了 Spore.fun,一個實...

融資4300萬美元的Sahara AI,能否構建真正的“AI Chain”?

@OdailyChina @wenser 2010 屬於加密貨幣的曲折而又壯闊的 2024 年即將...

LBank Research:數據分析Cardano快速增長背後的驅動力

前言 自 2017 年啓動以來,Cardano(ADA)已成長為一個旨在推動區塊鏈技術極限的 Po...

星球日報

文章數量

7711粉絲數

0