Mint Ventures:熊市中的頭部遊戲公會,有的向陽生長,有的悄然掉隊

原文作者:Scarlett Wu

過去兩周 YGG 價格的過山車讓市場的目光重新聚焦在遊戲公會賽道,在上漲伊始,筆者曾在推特分享過一份從國庫視角觀察遊戲公會小結《遊戲公會國庫對比&估值小結:YGG, MC & GF,誰的估值更合理?》,當時最看好的 MC, 現在價格已經上漲了 50% ,而 YGG 的價格已經在衝高翻倍後急速下跌,回到了小結寫作前的價格。本篇文章是該小結的修訂和展开,從業務能力、投資能力、風控能力、估值四個角度對遊戲公會賽道進行完整盤點。

衆多遊戲公會、Quest 平臺、遊戲資訊集合平臺、先用後付 NFTfi 協議,實際上都是同一款服務的細分。因為遊戲項目方有且僅有三個需求:

1. 拉新

2. 促活

3. 進而促進遊戲內消費

Web3 玩家則只有 2 個需求:

1. 有陪伴感

而由於 20-22 年初 ponzi 帶來對墊付前期資金投入的需求(比如在 Axie 價格上千美元時,公會購买 NFT 租給東南亞玩家,並從用戶的後續收入中抽成),以及瘋狂膨脹的經濟體系催生的造富效應,讓人們誤認為擊鼓傳花的鼓聲永遠不會停,滋生了 Web3 遊戲公會的另一個重要功能:

2. 墊付本金

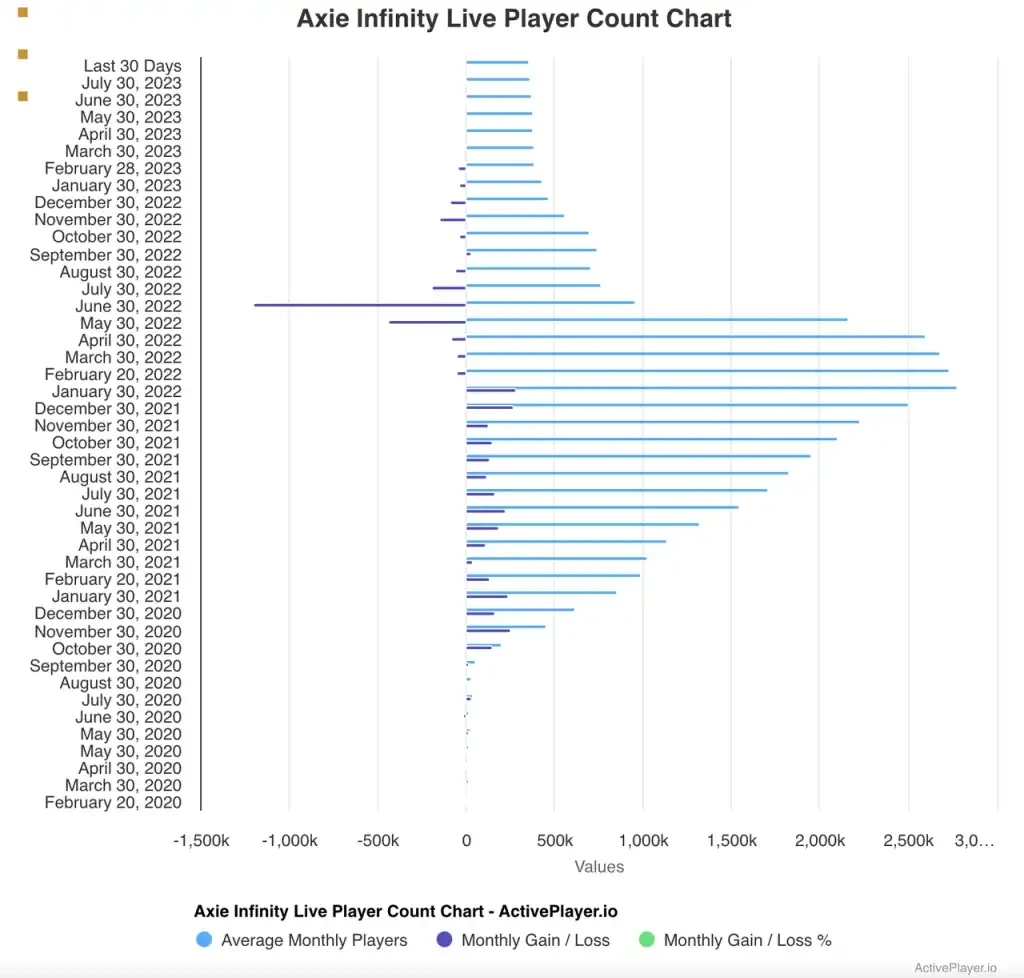

產生陪伴需求的前提,是用戶會在遊戲上花費足夠長的時間,這一點現下所有非 Ponzi 的 Web3 遊戲基本都不滿足。而公會出資購买「鏟子」NFT 租給用戶,則需要一款經濟持續膨脹的 Web3 遊戲——如果兩周前投入的本金就已經开始虧損了,任何一個墊付本金的機構都得提心吊膽。但事實是,除了 crypto game ponzi 鼻祖 Axie Infinity ,圈內至今沒有一款用戶持續增長超過半年的遊戲。鑑於 ponzi 盈利的前提就是用戶增長,愿意墊付本金的公會需要花費兩個月發現「能夠穩定賺錢」的遊戲,兩個月觀察「這遊戲確實能穩定賺錢」,推行方案兩個月後,他們將絕望地發現,墊付的本金無法收回了,因為「學者」(公會對旗下玩家的稱呼)們可能玩十年也無法回本。

公會顯然更早意識到了這個問題,在每一個 Ponzi 都無法復現 Axie 的熱度、每一款遊戲對陪伴感的需求也無法強勢到可以通過直播等方式收費(傳統遊戲公會的收入來源)的事實驅動下,公會從「服務玩家」向「服務項目方」轉型:一方面,公會手握大量玩家資源(這一點現在事實上已然存疑,將在下文進行討論),另一方面,公會的國庫裏還有大量資金(雖然很可能流動性存疑,也將在下文進行討論),可以通過投資享受 Web3 遊戲賽道的增長紅利。當然,也有如 Merit Circle , 跟 Avalanche 合作子鏈,用遊戲公鏈的敘事提升估值想象力。

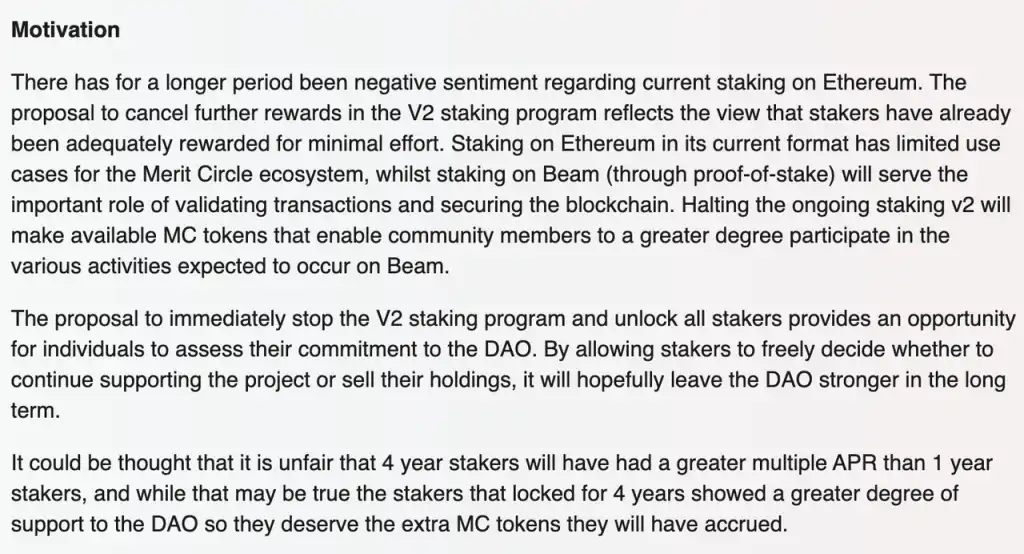

1. 業務數據對比:YGG 和 MC 仍活躍,GF 聲量上已經掉隊

目前,幾大公會的流量陣地主要是:

1. Quest 系統

2. 推特

3. Discord

其中 Discord 很具有欺騙性,即使是 YGG 七萬人的 DC 群聊,在沒有熱點遊戲/任務的情況下,每天 General Chat 也只有一百多條消息,其中一半是 gm 和 hi ,另一半是團隊給出 Medium / 官網鏈接回答成員的問題。

而推特則可以通過瀏覽量一探究竟,即使 YGG 有 18 萬推特關注, Merit Circle 有 10 萬, GuildFi 有 12 萬,YGG 推特內容的瀏覽量穩定在幾千-上萬,只有重大更新才有 4-5 萬瀏覽;Merit Circle 則略遜一籌,日常內容瀏覽量在五千左右,重大更新上萬;GuildFi 則更加慘淡,平常的更新發布瀏覽不到一千,半年度匯報的瀏覽量也只有一萬。對比之下,筆者兩千多關注的推特隨手發布的推文也至少有大幾百的瀏覽,稍微有深度的總結就能有數萬瀏覽——在推特透明的數據展示下,遊戲公會的數據水分無處遁形。

而 Quest 系統,則可以從項目情況和激勵情況兩方面一探究竟:

YGG Guild Advancement Program

近期,YGG 上线了 Guild Advancement Program Season 4, 玩家通過完成任務並上傳憑證,瓜分對應任務的獎池。其中,Axie 的獎勵仍然佔據優勢,單項獎勵最高可達 2700 枚 YGG(按現在的 YGG 價格計算約合 900 美元),其余遊戲的單筆獎勵在 30 枚 YGG(也就是 10 美元)到一千多 枚 YGG 不等。對於現在仍有能力爭奪 Axie Infinity 獎池的玩家來說,Axie 官方給出的獎勵無疑更吸引人(最高價值數萬美元),而對於其他加密遊戲的玩家來說,需要跟競爭者瓜分的、合計幾十至幾百美元的獎池,吸引力不大,與其花費大量時間完成 ROI 不高的任務,不如把時間用來擼空投。從用戶視角看,YGG 的 Quest System 很難吸引大量注意力。

從項目方視角看,YGG 和遊戲的合作大概率會收到現金 or 其他遊戲的資產,而給到玩家的則是以 YGG 計價的獎勵,實際上是 YGG 將自己的代幣置換成其他現金 / 遊戲資產的行為。

https://www.yieldguild.io/gap/season-4Merit Circle Gaming

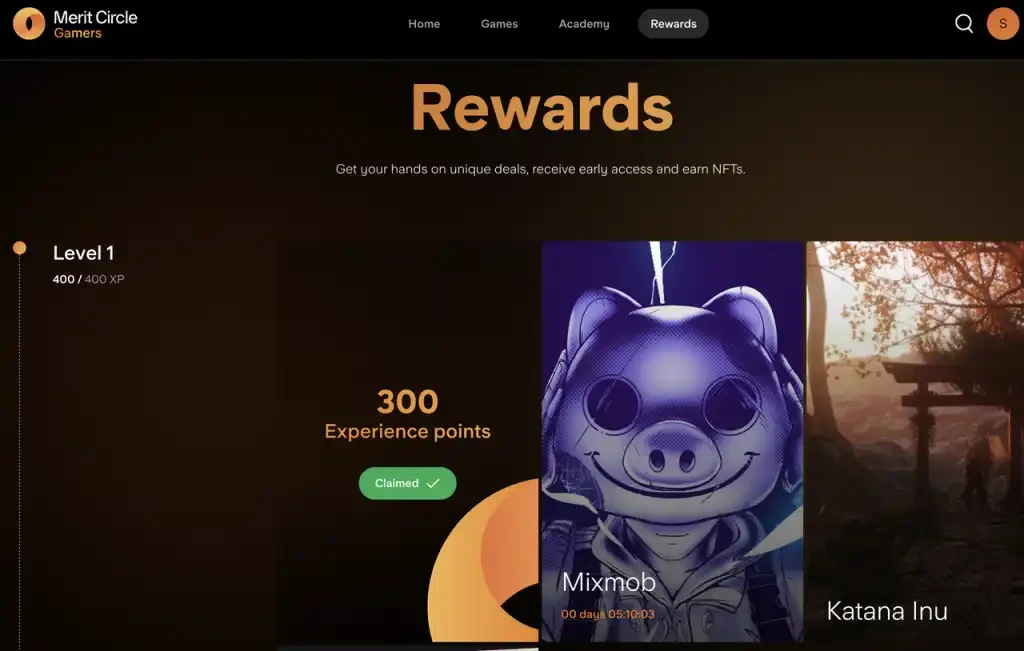

相比 YGG Quest System 的簡單粗暴上任務,Merit Circle Gaming 的界面更加遊戲友好。這個激勵體系的官網分為四部分:主頁(重點遊戲介紹和活動時間线),遊戲(重點遊戲展示和相關信息總結),學院(遊戲教程和 Web3 操作基礎教學)和任務體系(完成任務,獎勵經驗和遊戲 NFT 抽獎)

在 YGG 的 Quest 系統裏,玩家可以有更直接了當的 ROI 計算(雖然 ROI 不高,對東南亞人群來說仍有一定吸引力),而 Merit Circle 的 Quest 系統更偏向信息聚合和遊戲展示,任務獎勵多為抽獎分發。

Merit Circle – 主頁

Merit Circle – 重點遊戲陳列

Merit Circle – 學院

Merit Circle – 任務獎勵體系

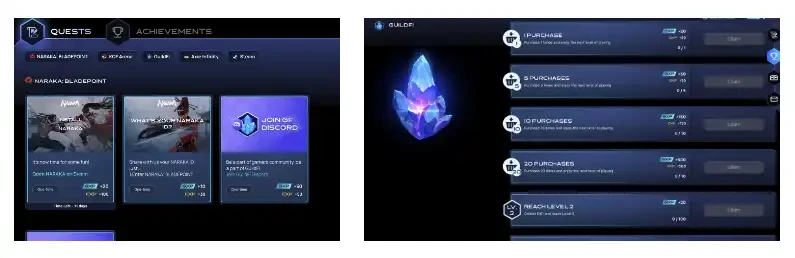

GuildFi Quest & Achievements

GuildFi 則採用遊戲內積分打造了一個任務&成就系統,每達成對應的任務、成就,就能獲得對應的積分獎勵。

GuildFi Quest & Achievements

積分可以用於兌換禮品卡、遊玩門票、白名單、寶箱、NFT 等。但目前,GuildFi 經驗能兌換的產品相當有限,以 Steam 禮品卡為主(概率开出價值 0.5 – 30 刀的禮品卡,也可能返還 15% 的成本),Genopet、Axie 的遊玩門票,Axie NFT 和 CyBall NFT(限時抽獎的形式發放)。這種抽獎盲盒兌換 Steam 禮品卡 / 遊戲道具的模式,本身在傳統的遊戲信息聚合和休闲小遊戲平臺已經廣泛運用。一方面跟遊戲項目方合作分發遊戲資產(雖然可以看到,GuildFi 的 BD 能力已經相當有限,合作的都是老項目),一方面直接將收入的一小部分兌換成玩家已有價值概念的資產,加入开盲盒模式來遊戲化消除通脹。

GuildFi Marketplace

在 GuildFi 的半年度總結裏,他們表示「在過去的一年(22 下半年 – 23 上半年)裏,平臺內購买量超過 200, 000 次,比上年增長 42% ,顯然我們的社區對我們平臺上的遊戲產品的熱情正在上升。值得注意的是,《暗黑破壞神 IV》的 Lootbox 活動以超過 65, 000 次的購买量奪得冠軍,而 KOF Lootbox 的購买量則超過 30, 000 次。」在這樣的合作下,GuildFi 一年裏合計為 21 個合作方合計帶來的用戶預注冊量為 9.2 萬名——平均下來每款遊戲不到 5000 個注冊——考慮到預注冊通常不需要錢包交互,也很容易讓擼毛黨在不錯的項目上一次开很多個號,實際帶來的有效用戶量更是堪憂。

Source: GF 半年度總結

結合上文不難看出,遊戲公會在市場上的能量已經大幅降低,YGG 和 Merit Circle 仍然在市場上較為活躍,而 GuildFi 從商務資源和內容產出上都已經掉隊。

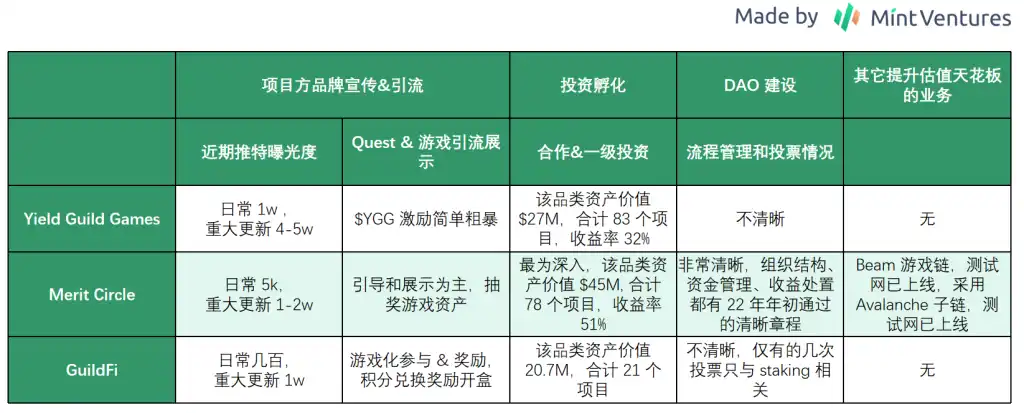

2. 財務情況對比:MC 財務和業務水平均衡發展,YGG 業務能力強但財務水平欠缺,GF 市值小於所持有藍籌+穩定幣資產價值

YGG: 遊戲傳播平臺 + 遊戲投資基金,國庫幾乎全是 YGG,鏈上高流動性資產不到 4.4 %

由於目前市面上遊戲 NFT 大幅貶值且流動性不佳,我們可以直接從 FT 來大致估計項目方國庫的情況。根據 YGG 官方公布的地址,YGG 鏈上國庫中, 95% 為自己的代幣 YGG, 僅有不到 4.4% 的高流動性的穩定幣和藍籌資產(USDC / USDT / ETH 等),可見資產配置相當不平衡。

YGG 國庫地址資產情況 Arkham , Mint Ventures 制圖 *不包含非 EVM 鏈上的資產,這部分資產的金額約 22 萬美元,計算時可忽略

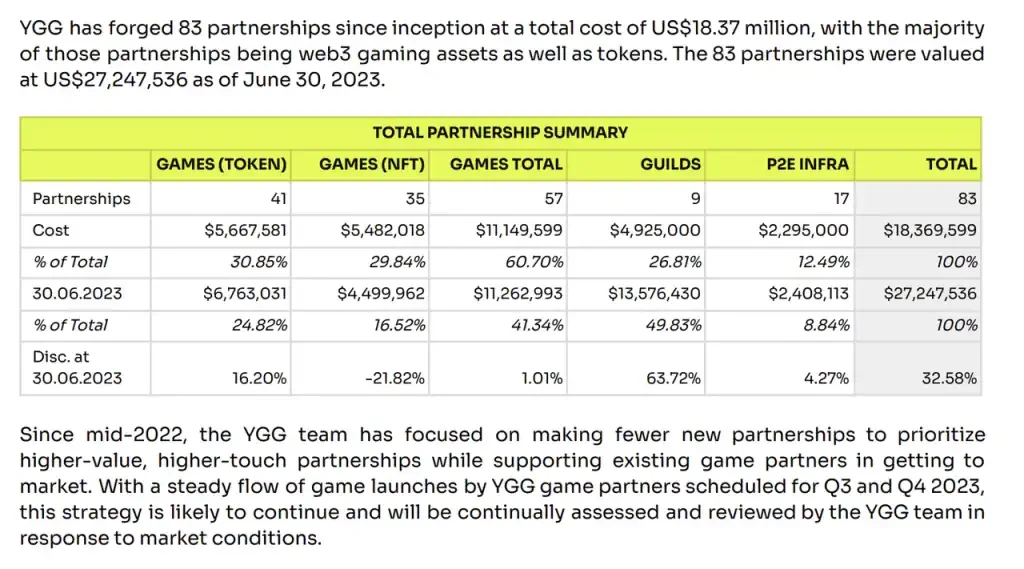

此外,YGG 在 8 月初發布的 2023 Q2 Community Update 中給出了對投資/合作項目資產的價值計算:YGG 合計持有價值 2720 萬美元的遊戲資產(NFT, Token,股權等),對應成本為 1830 萬美元,账面浮盈 32% 。

Source: YGG Medium

雖然 YGG 較為坦誠地將來自 Gaming NFT 的市場價格跌幅公之於衆,Games 部分的 token / NFT 估值都可能有一定計算的水分:即使投資時 YGG 拿到了不錯的價格,目前的市場情況下,一級投資的 game token 账面價值很可能會在 listing 後大幅縮水,在 NFT 流動性極差的現狀下,想要將手上的 NFT 退出流動性則需要骨折賣出。同樣的情形也適合 Merit Circle 和 GuildFi.

YGG Partnered Games (持有資產,包括一級投資和二級市場購买,chainplay.gg 不完全統計)

Merit Circle: 業務穩扎穩打,國庫資金平衡最佳,穩定收益和高風險資產對半

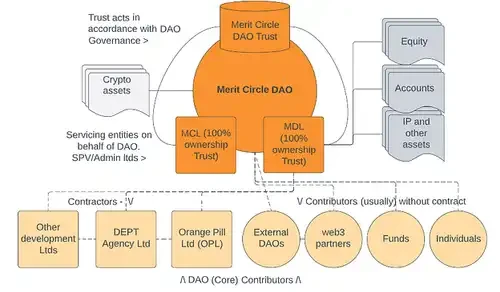

Merit Circle(下文簡稱 MC)的官網裏,對自己的定義是有四種功能的 Gaming DAO:投資、遊戲工作室、獎勵體系,基礎設施(通過 Avalanche 子鏈打造遊戲鏈 Beam)。從溝通透明度上 MC 相比另外兩家公會也更勝一籌:國庫資金的看板更新及時,不僅包含鏈上可查的 FT/NFT 數據,還公开了一級投資等非流動資產。在這裏,我們主要分析兩個部分:投資和孵化的情況,以及國庫資金分配情況。

Merit Circle 官網

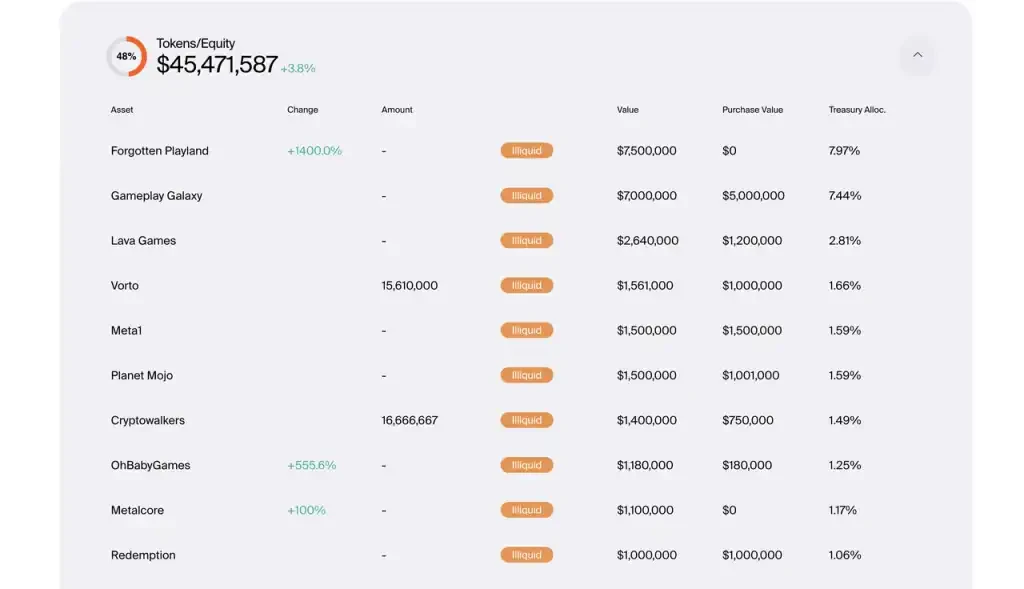

首先看投資和孵化,根據 MC 國庫公开的數據,直至 23 年 6 月,MC 共持有 79 個遊戲項目的 Equity / token,其中不乏不錯團隊背景和融資背景的大項目如 OhBabyGames 和 Xterio ,這些資產的價值 4540 萬美元, 其中 160 萬美元已經可以公开交易, 4380 萬美元為非流動資產,以及 30 萬美元 MC。此外,根據公示的購买價格,這些資產的總成本為 2990 萬美元,账面浮盈 51.8% 。

https://treasury.meritcircle.io/treasury MC 投資項目的不完整截圖

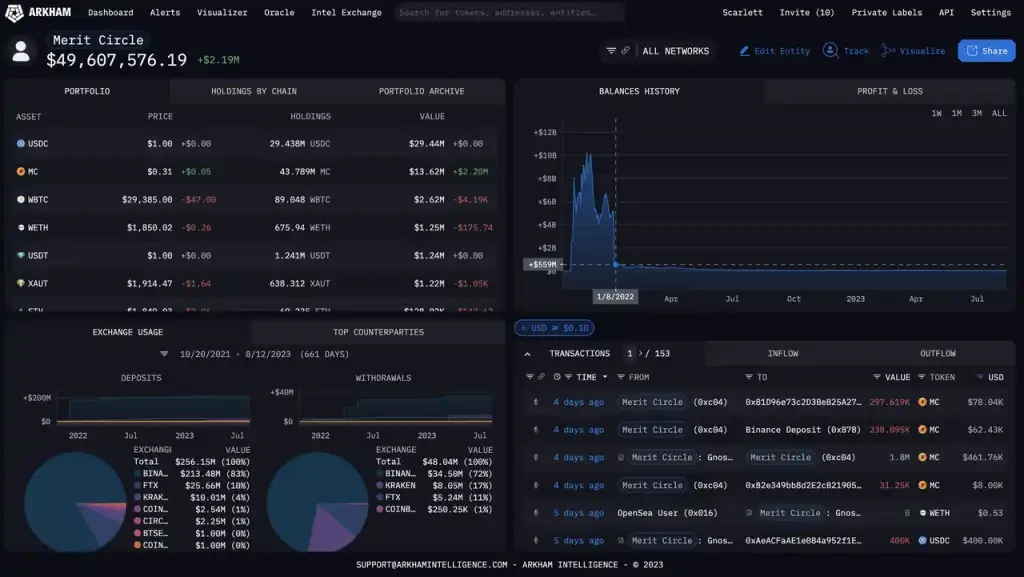

而鏈上國庫資金的質量 MC 也明顯強於 YGG,錢包中僅 27.4% 為自己的代幣 MC, 69.5% 為高流動性的穩定幣和主流資產。

Merit Circle 國庫地址資產情況,Arkham,Mint Ventures 制圖

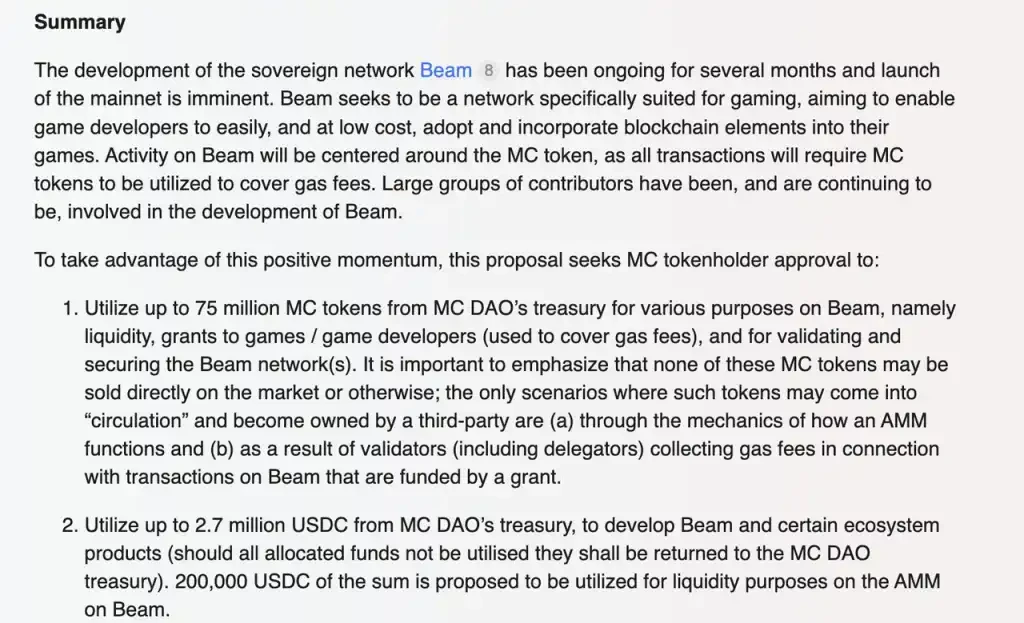

此外,MC 已經上线測試網的 Avalanche 子鏈 Beam 也是後續走勢的一個重要事件。Beam 將採取 Proof of Stake 的模式,採用 MC 作為 gas 代幣,並將採用 LayerZero 作為跨鏈基礎設施。目前已有三款遊戲在基於 Beam 進行开發。8 月 14 日,團隊在社區治理板塊提出草案並开放討論:

https://gov.meritcircle.io/t/beam-development-and-ecosystem-funding/822

GuildFi:業務能力較弱,鏈上國庫資金平衡較好, 13% GF, 46% 穩定幣, 41% stETH 尋求穩健收益

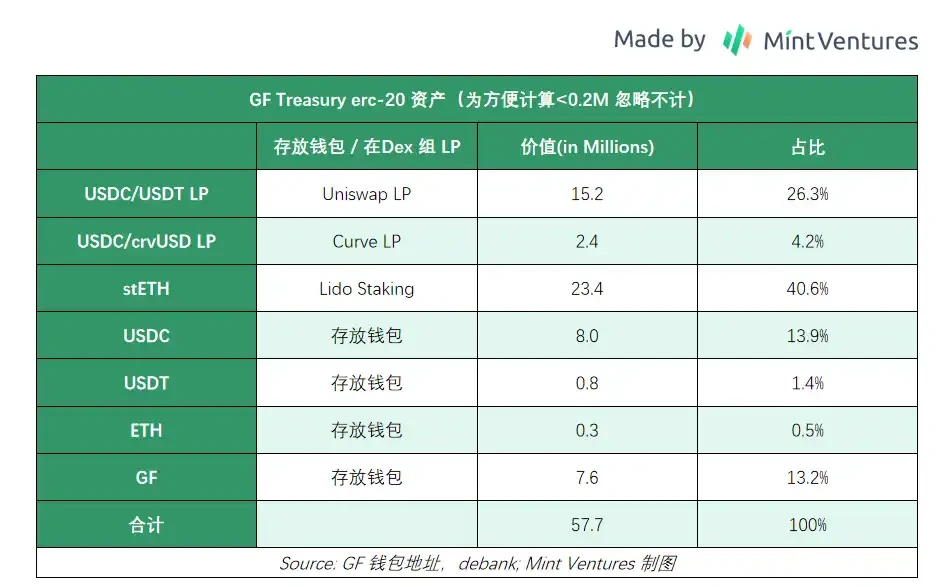

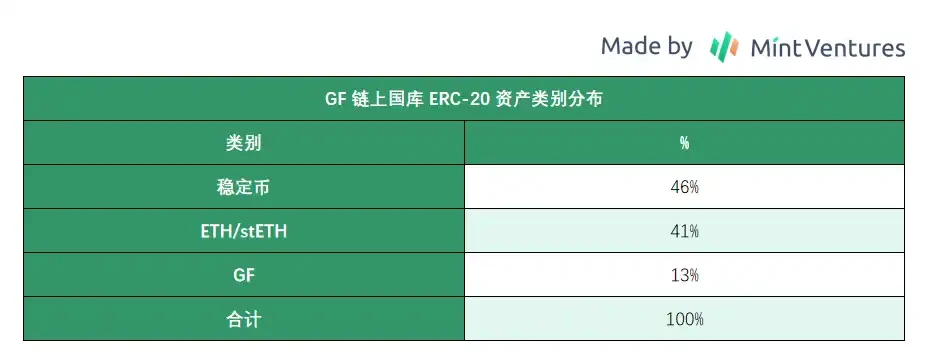

由於 GF 的資產有許多在 Uniswap 上做 LP,難以通過 Arkham 直接展示,下圖為所公示錢包的 ERC-20 資產鏈上資產統計:可以看到,GF 的鏈上國庫中有 46% 穩定幣, 41% ETH/stETH, 13% GF,以及一些小額遊戲相關代幣的投資,共計 5770 萬美元。

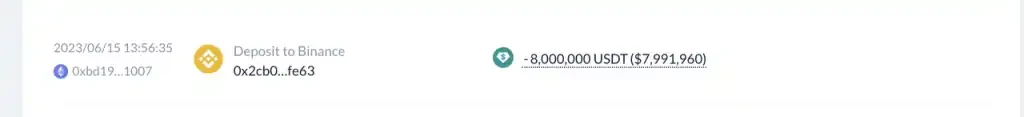

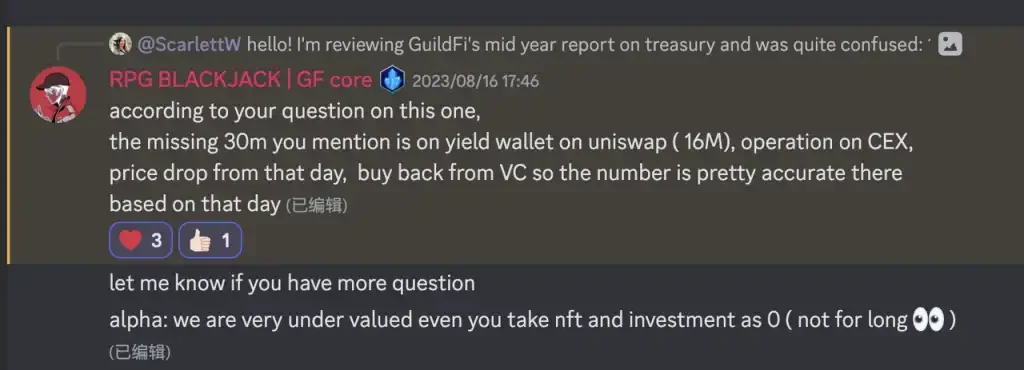

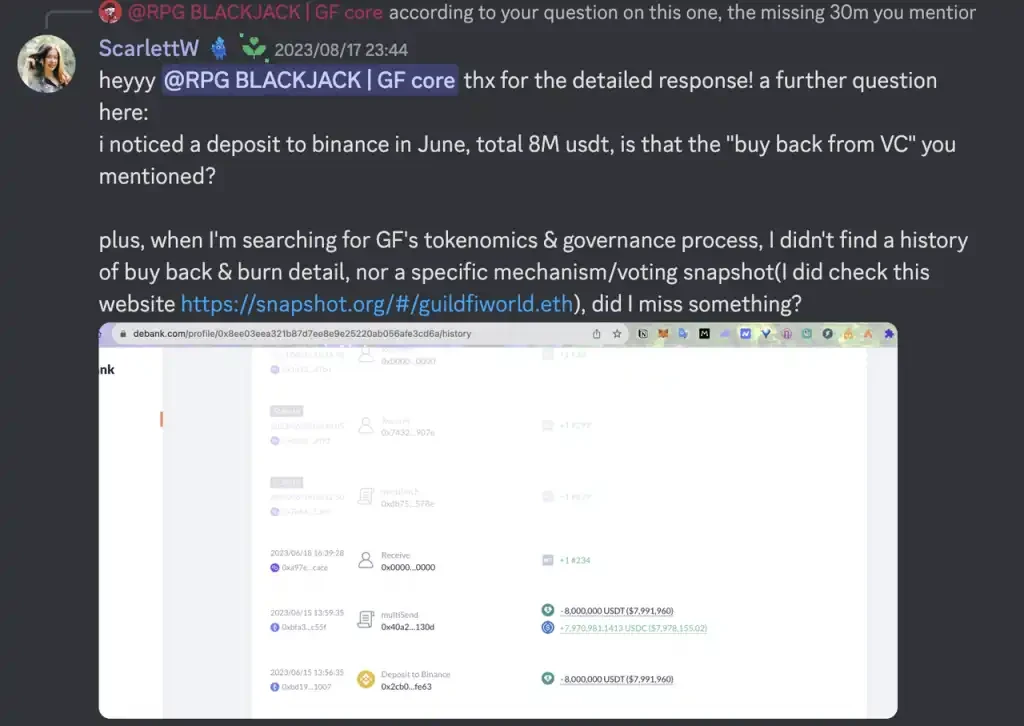

相較於 GF 發布半年度財務總結的數據,如今官方鏈上資產相比總結發布時的 7100 萬美元縮水了 19% , 主要由代幣價格下跌和將 800 萬枚 USDT 轉账到 Binance 導致的。官方團隊表示,存放在 cex 中的資產主要用於日常運營和從投資人處回購。

Source: Debank

Source: GuildFi

但在進一步提問「是否有公开的回購機制 & 回購歷史記錄時」,除了長達兩天的「請耐心等待」,並沒有給出合理的回答。

Discord 問答記錄

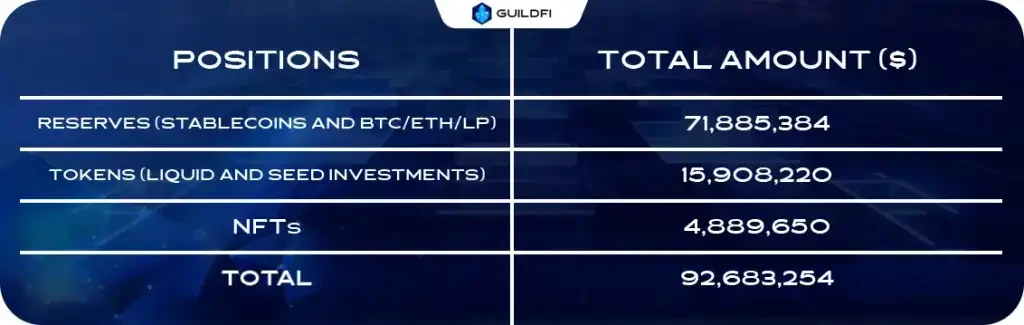

在半年度總結中,除了 Reserve 中的 7100 萬美元資產(現鏈上共計 5770 萬美元),還有價值 1590 萬美元的一級市場投資和其它遊戲 Token,以及價值 480 萬美元 的 NFT。

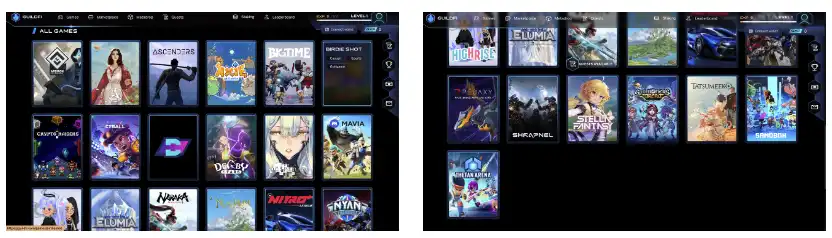

GF 合作遊戲

3. DAO 建設和治理能力對比:Merit Circle 遠遠強於對手

雖然在 21 年發布的白皮書中,YGG 和 GuildFi 都表示希望這個遊戲公會的最終目標是成為一個 Gaming DAO,但實際上真正達成這個目標的卻是 Merit Circle.

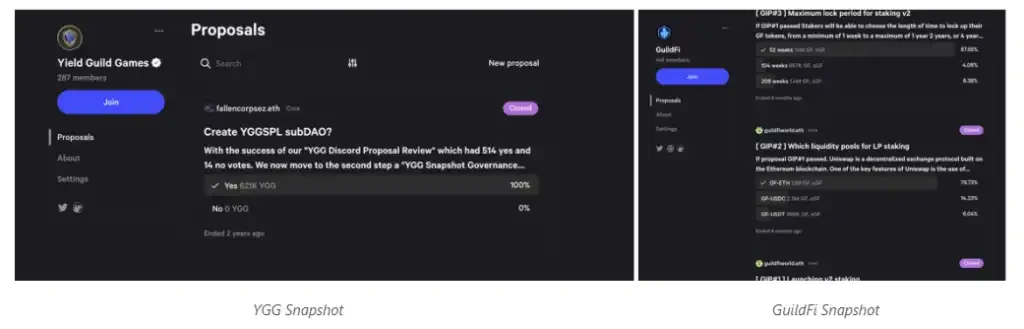

點开 YGG 和 GuildFi 的 Snapshot ,我們只能看到幾個歷史久遠的投票:

YGG:兩年前對於 SubDAO 的提議。

GuildFi:八個月前三個關於 Staking System 的上线提案及細節。

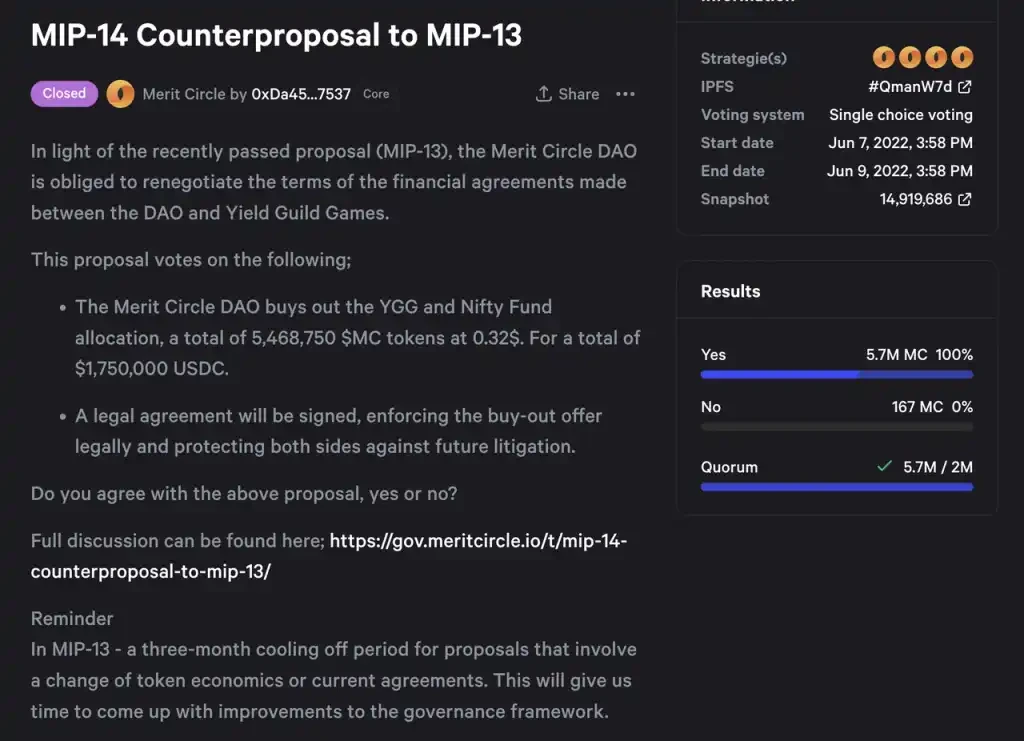

而 Merit Circle 則會讓用戶看到一個運營流程完備、具有風控意識的 Gaming DAO / Investment DAO 應該是如何運行的:過去兩年,Merit Circle 的 Snapshot 共有 26 個提案投票,其中有 DAO 治理、投資風險管理(退出和投資額度的授權機制)、遊戲开發等。比較重要的提案有:

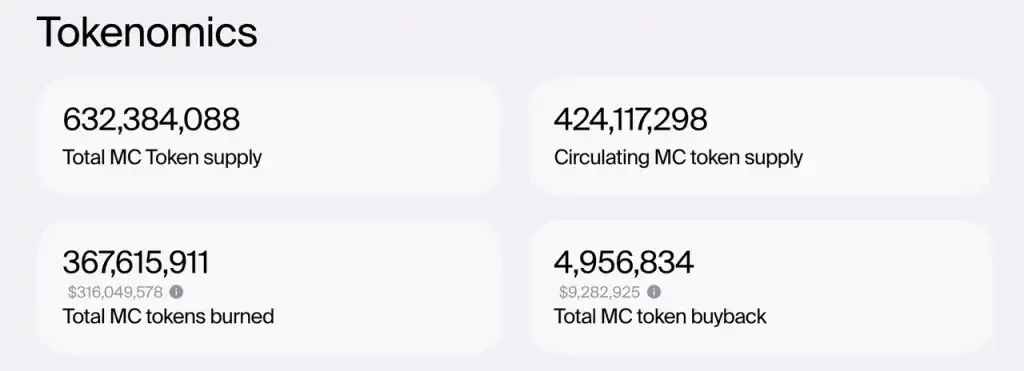

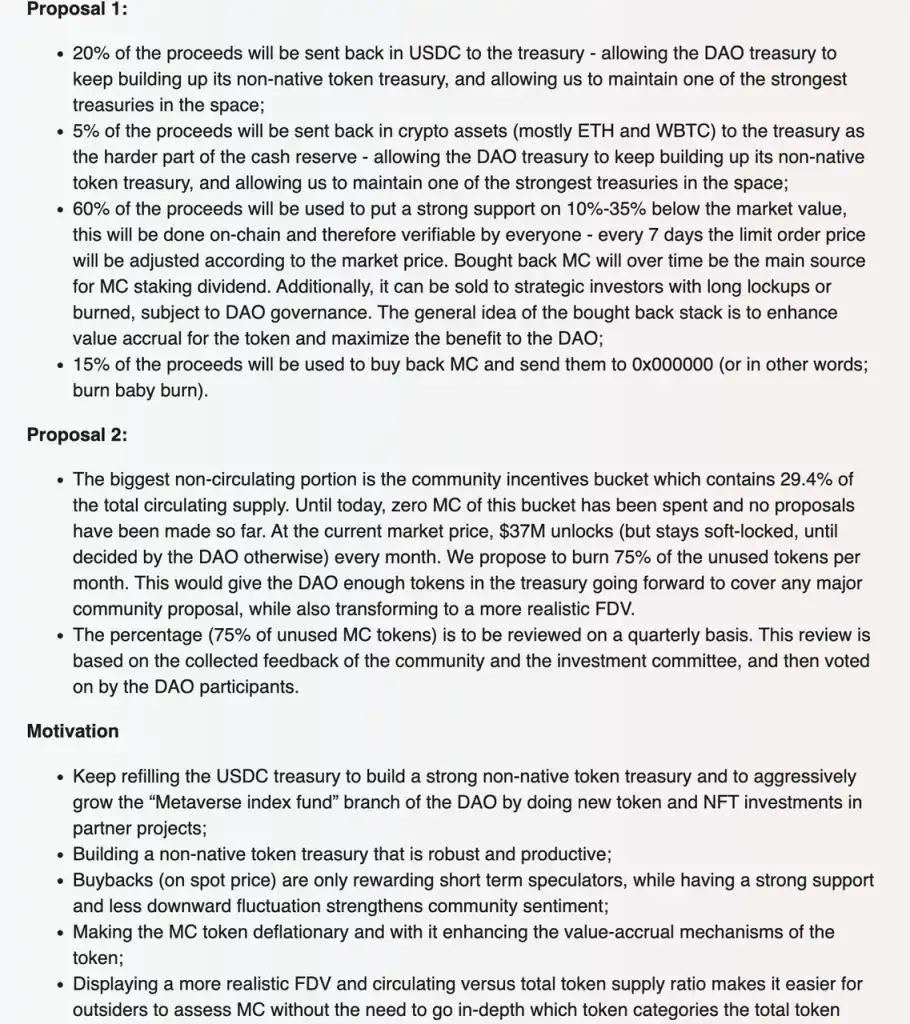

2022.01 MIP-7 ,確定收益分配和代幣銷毀。20% 的收益以 USDC 的形式保存在國庫, 5% 的收益以 ETH/WBTC 的形式保存在國庫, 60% 的收益用於適當時機低價回購以維持代幣價格的穩定(低於 7 日均價 10-35% 時進行回購,這部分 MC 主要進入質押獎勵,也可銷售給愿意長期鎖倉的战略投資人), 15% 的收益用於 MC 的直接回購銷毀。另外,由於代幣解鎖大多釋放給「社區激勵」,決定每月銷毀 75% 解鎖的「社區激勵」代幣(比例可以由社區投票修改)。為 DAO 的財務庫提供足夠的代幣,以覆蓋任何主要的社區提案,也將 mCap 轉變為更現實的 FDV。這裏很難不驚訝於 MC 的遠見,以及面對巨大誘惑的冷靜——主動銷毀 75% 釋放給 community 的代幣並不是一個容易的決定,機制的完備是 MC 國庫資金平衡的基礎。

MC 回購和銷毀公示 https://treasury.meritcircle.io/

https://gov.meritcircle.io/t/mip-7-sustainable-future-vision/192

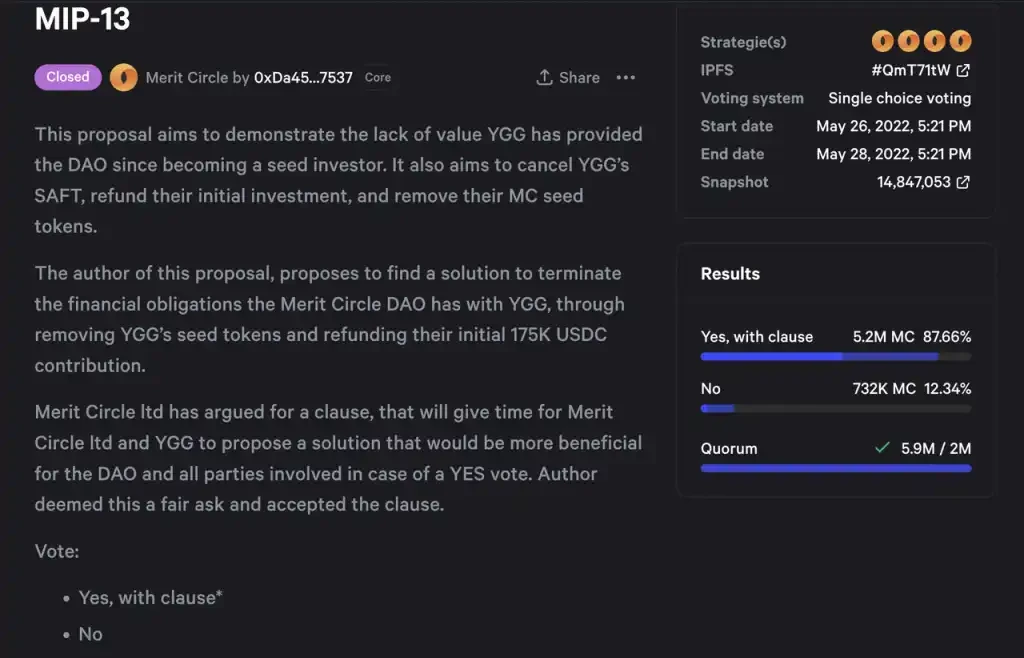

2022.05-06 退還 YGG 的投資。解除與沒有實質性幫助的投資人之間的關系。

https://snapshot.org/#/meritcircle.eth/proposal/QmT71tWtTwk6q5Cd2kvhoLzxm76SpNaQGBR9RE7pCxBM58

https://snapshot.org/#/meritcircle.eth/proposal/QmanW7dTyF2LvvU9iAGwj3i9D4F3TS7ZbxR33jVCmKMrgR

2022.07 DAO 架構的重組。

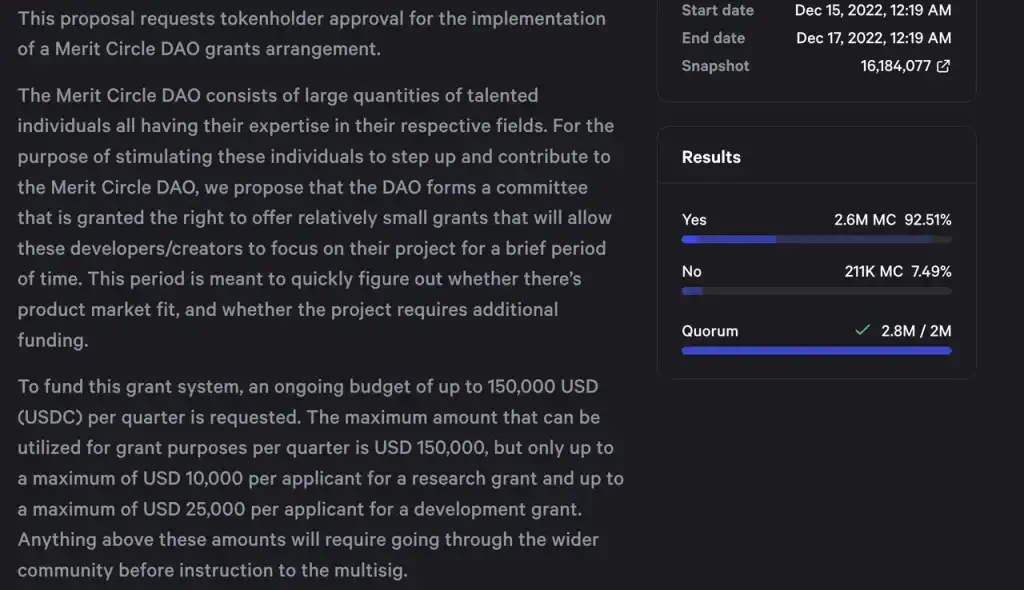

2022.12 Merit Circle Grants 的提議。每季度留出 150 k USDC 用於小額激勵研究和遊戲开發,Research Grant 單筆不超過 10 k, Development Grant 單筆不超過 25 k。

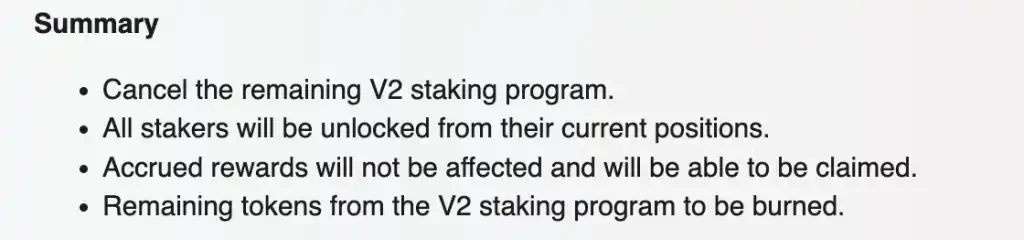

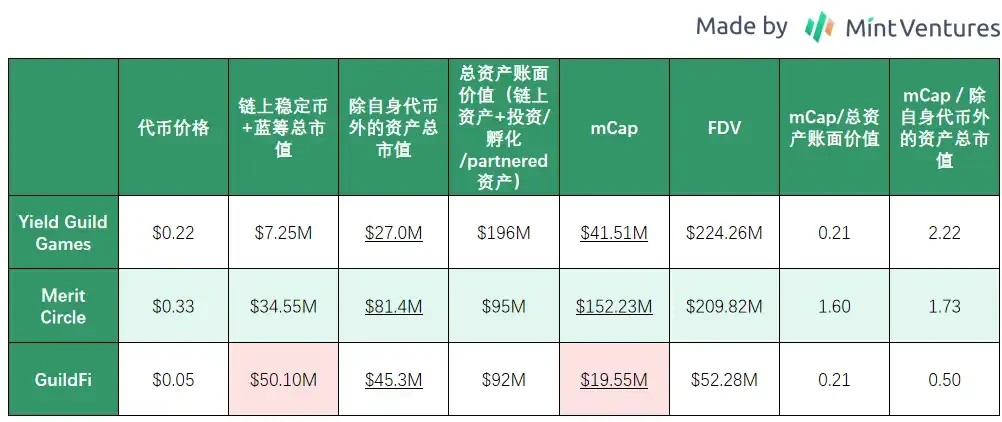

2023.07 取消 Uni V2 的後續 Staking 獎勵,並將這部分未來獎勵銷毀。主要是考慮到現有的 Staking 模式對 Merit Circle 來說並不會帶來太多好處,但後續在 Beam(MC 打算建設的遊戲鏈,proof-of-stake)上的質押則有明確的用例,因而取消 V2 獎勵,後續把質押獎勵集中在 Beam 上。

https://gov.meritcircle.io/t/mip-26-cancel-all-future-v2-v3-staking-rewards-and-unlock-all-v2-stakers-proposal/803

通過幾條提案的梳理可以看到,雖然提案人主要是團隊,投票人數也並不算多(基本在 500 萬枚 MC 左右),但 Merit Circle 的團隊在战略思路上相當清晰,不惜放棄短期利益維護社區的長期利益,治理也相對透明。

4. 總結對比:業務能力、投資能力、風險控制能力和市值對比

4.1 業務能力:MC 業務更多元,YGG 用戶基礎更廣,GF 掉隊

此外,從組織架構上看,YGG 的模式是 Axie 時代的產物——YGG 之下延伸出區域性的 sub DAO,方便區域性的成員觸達和管理,並且缺乏與時俱進的風控體系。而 Merit Circle 則更像是一個遊戲大廠,投資(且有完整風控體系)、孵化、宣傳、基礎設施,各個維度都做得不錯。GuildFi 的投資能力和市場活躍度都遜於前兩者。

4.2 對外合作和投資能力:MC 居首位,YGG 規模和收益率次之,GF 規模最小,收益率未知

4.3 風險控制能力:MC 居首位,GF 次之,YGG 表現糟糕

這部分的評價標准為兩方面:

· 團隊對於資產的交易、管理和控制是否公开透明,且符合預先制定的機制,這一點上 MC >> GF/YGG

· 資產代幣對總資產價格的影響有多大,如果「自身代幣/總資產」佔比過高,則是風控能力不佳的表現。倉位管理 GF>MC>YGG。

整體來看 MC 居首位,GF 次之,YGG 則表現糟糕。

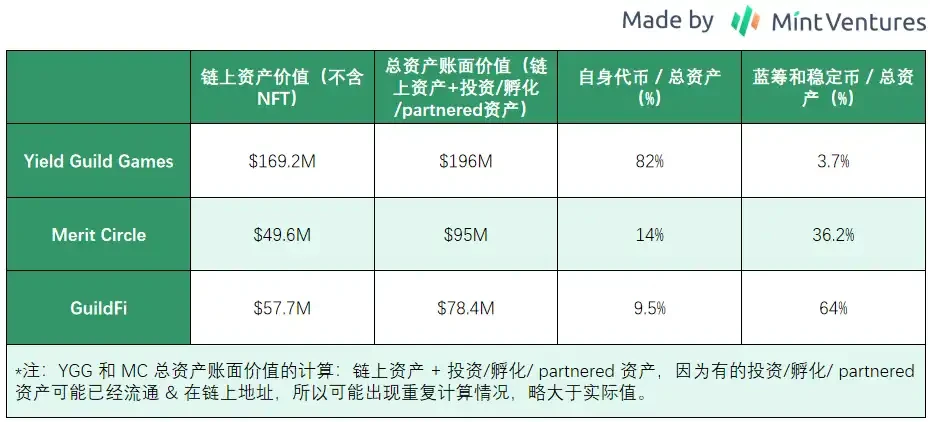

4.4 估值對比:MC 已進入高位,YGG 正常回落,GF 業務弱勢導致市值 < 國庫穩定幣+藍籌總價值

由於公會的業務性質,項目的國庫資產可以部分反映業務情況。前文已經提到,公會目前的核心功能是:

1. 依托手頭的玩家來服務遊戲項目方

2. 投資孵化

這部分功能對應的項目資產一部分進入對外合作和投資账面價值(NFT, FT, 股權),一部分可能已經轉化成了穩定幣和藍籌留在國庫。因此,對國庫資產的對比可以部分反映公會項目的估值情況。

在本次 YGG 拉盤啓動前,YGG 的日交易量僅每天數百萬刀,流動性相當有限。而 YGG 國庫中 YGG 的佔比高達 82% ,意味着一旦拋售只會對價格造成毀滅性的打擊,所以這裏將同時對比「mCap/總資產账面價值」和「mCap/除自身代幣外的資產總市值」以求客觀性。綜合考慮之下,價值支撐 GF > MC >= YGG(請注意,不管是「總資產账面價值」還是「除自身代幣外的資產總市值」都包含「穩定幣+藍籌」和「投資/對外合作帶來的 FT / NFT」,後者的計價不是市場公允價值,而是來自於融資估值,未來如果代幣上市或項目發展不順,有較大的資產減計風險。並且,對「投資/對外合作帶來的 FT / NFT」,除了 Merit Circle 公示出了所有項目的成本和账面價值,其它兩家並沒有給出具體的算法,因此也可能有統計口徑的問題。)

由於 MC 的解鎖已經大半完成,但 YGG 和 GF 還有大量代幣未解鎖,從 FDV/mCap 的角度,潛在下行風險 YGG>GF>MC.

除了 MC 有明確的代幣回購機制外,其余項目均無代幣回購機制,GF 有獎勵釋放量固定的 Staking 機制,YGG 連 staking 都沒有。加上 GuildFi 在業務層面的弱勢,即使 GF 市值小於其鏈上穩定幣和藍籌的總市值,也難以給出「被低估」的結論。

從未來 Upside 觀察,MC 後續有遊戲鏈的敘事,以及 POS 鏈順理成章的質押獲利價值捕獲,而 YGG 給出的後續是在 Base 上开設新的 Quest System. GF 暫時沒有業務敘事上的突破。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

比特幣、以太坊 OTC 市場交易量飆升!機構投資熱潮湧入

近 期加密貨幣場外交易(OTC)市場的交易量激增,美國加密貨幣交易所 Kraken 的機構業務主管...

麻吉大哥轉移總量12%的Cream至幣安,Hyperliquid加持下埋伏暴漲?

2 020 年由麻吉大哥黃立成創辦的借貸平臺 Cream Finance,其平臺幣 $CREAM...

24H熱門幣種與要聞 | 俄羅斯正在對外貿易中使用比特幣;韓國加密投資者數量突破1500萬,交易量比肩股市(12.26)

24 H 熱門幣種 1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: B...

加密時代的職務犯罪:北京億元涉幣職務侵佔案,追贓 8900 萬

撰文:肖颯法律團隊 所謂「職務犯罪」在我國刑法體系中,並非一個單一的罪名,而是指國家機關、國有公司...

星球日報

文章數量

7735粉絲數

0