GMX、DYDX、SNX代幣供應與需求分析

原文作者:duoduo, LD Capital

在基本面水平相當的情況下,代幣供應和需求對代幣價格走勢有較大影響。本文將對比三個主要衍生品 DEX 協議 GMX 、 dYdX 、 Synthetix 的代幣供應及需求,更深入地了解協議的代幣經濟模型,輔助投資決策。

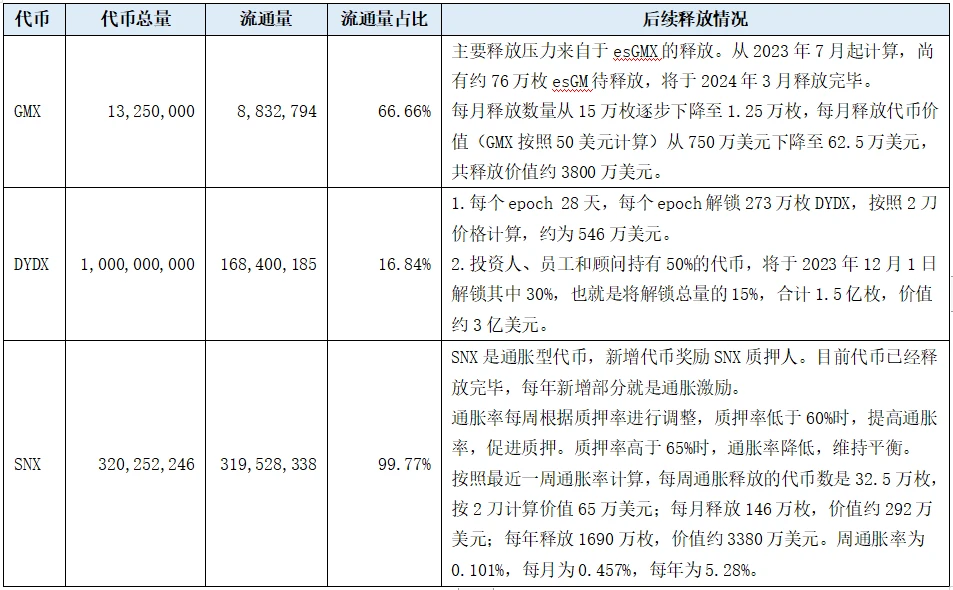

一、供應

來源:LD Capital

備注:代幣總量、流通量採用的是 coingecko 的數據,“後續釋放情況”根據項目文檔、社區投票等文件確定,兩個數據之間存在差異。

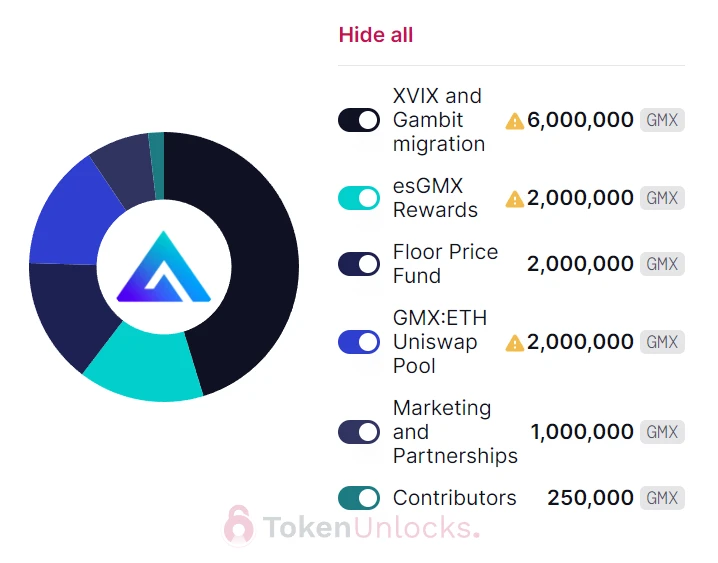

GMX 的代幣分配如下圖所示:

來源: TokenUnlocks

除了 esGMX 之外,貢獻者代幣是上线後兩年內线性釋放。GMX 是 2021 年 8 月上线的,因此,貢獻者代幣還處在釋放中,不過額度較低,因此不再單獨分析。其他的代幣均已釋放。

對於 esGMX,根據社區投票決策,esGMX 在 2023 年 3 月份停止發放。另根據 esGMX 的釋放規則,其有一年的釋放期。因此,esGMX 的具體釋放如下表所示:

來源:LD Capital

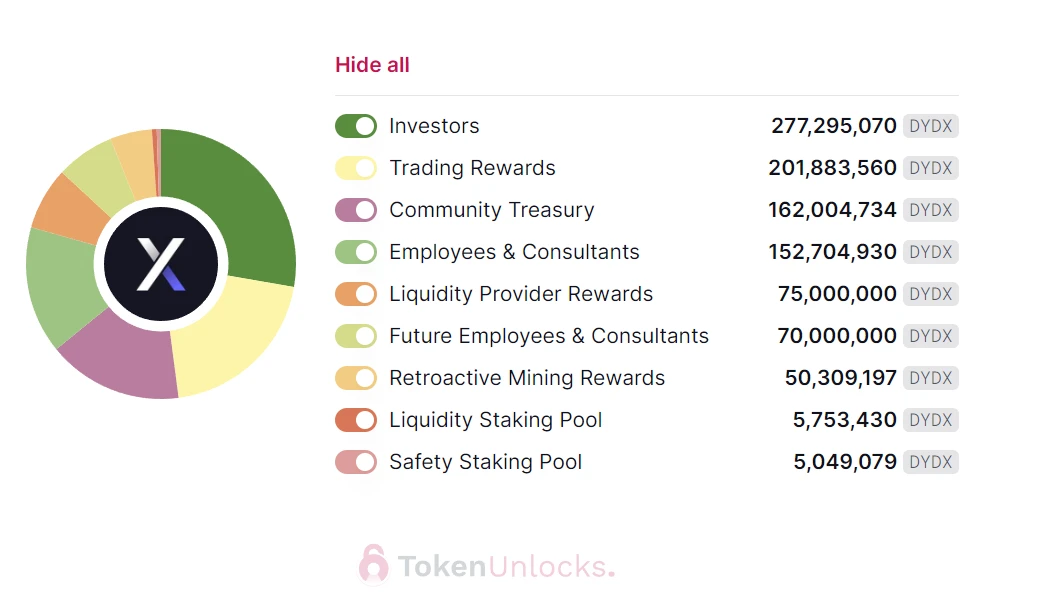

DYDX 的代幣分配如下所示:

來源: TokenUnlocks

投資者、僱員和顧問、未來僱員和顧問共持有 50% 的代幣,這部分代幣本應於 2023 年 2 月份釋放,但在到期之前,社區投票通過將其延期至 2023 年 12 月 1 日釋放。

這部分的拋壓較大,團隊正在尋求新的方式去鎖定這部分代幣。按照計劃 DYDX chain 將於四季度上线,屆時,作為共識節點需要質押 DYDX 代幣。目前,DYDX chain 公开測試網將於 2023 年 7 月 5 日上线。

扣除這部分鎖定的代幣,現階段主要的拋壓來自交易激勵和流動性提供者激勵。這兩個激勵都是按照每個 epoch(28 天)解鎖,合計約 273 萬枚 DYDX 代幣。

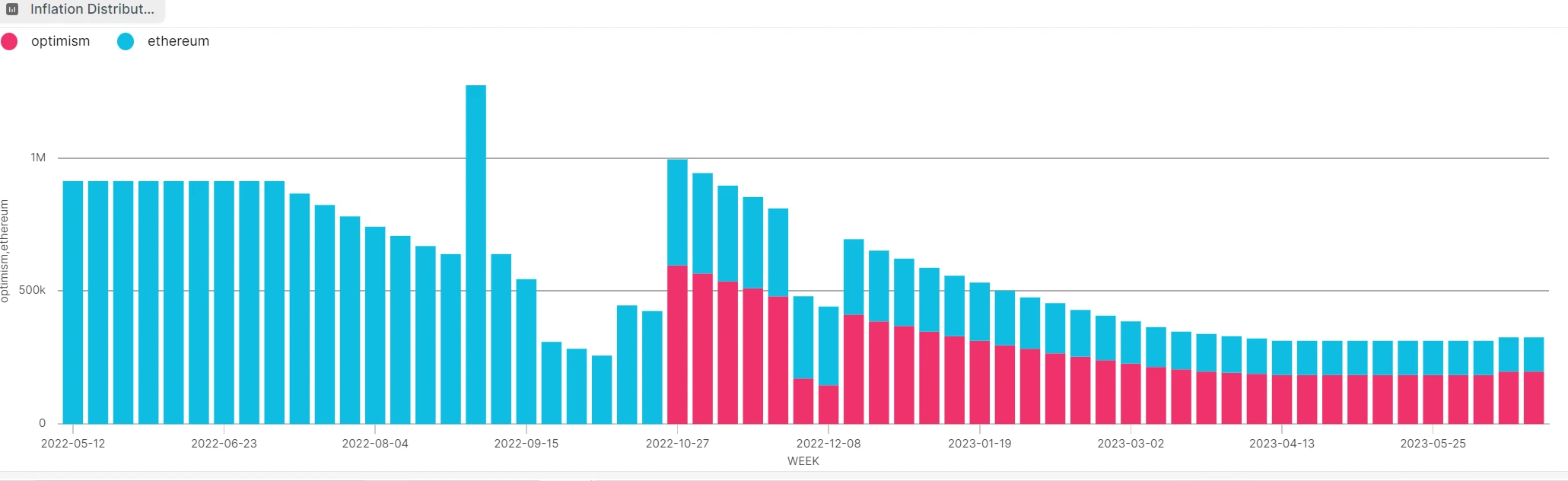

SNX 的代幣已經基本全流通,新增部分來自 SNX 的增發。SNX 質押人可以獲得兩部分的激勵,一是費用,二是 SNX 增發。SNX 通脹率每周進行調整,主要參考 SNX 的質押率,通過通脹率刺激質押率。具體規則如下:

質押率 >70% : 通脹率降低 5% ;質押率在 60 – 70% 之間: 通脹率降低 2.5% ;Staking ratio <60% :通脹率增加 5% 。

下圖可以看到每周釋放的 SNX 代幣數量。

來源: synthetix

小結:

對比來看,GMX 接下來兩個月的代幣釋放市值最大,半年後基本釋放完畢,後續拋壓最小。DYDX 還有大量的拋壓,如果沒有妥善的方案解決鎖倉的代幣,會對市值的增長形成較大壓制。SNX 屬於通脹型代幣,持續有新增代幣,但其前期代幣已經完全流通,需要消化新增部分,每年約 5% 。

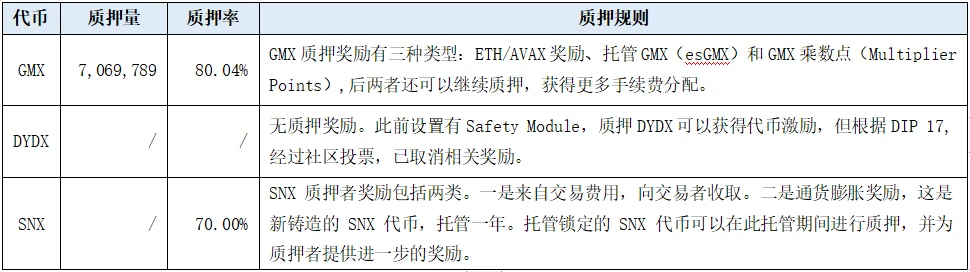

二、需求

來源:LD Capital

小結:

GMX 的質押提供了較多的利益,促使大量代幣的鎖倉,市面上流通代幣較少。大多數 GMX 質押後,還會轉換為 esGMX,esGMX 的釋放周期是一年,促使長期鎖倉。

DYDX 無質押鎖倉機制,代幣無在直接收益效用。

SNX 的模式與 GMX 類似,質押率也比較高,並且經歷了一輪牛熊的考驗,長期質押者較多。

整體來看,DYDX 代幣主要是治理為主,沒有實際效用。GMX 和 SNX 則跟協議本身有更密切的結合,符合其“真實收益型”敘事的需要。

三、流動性

來源:LD Capital

小結:

三個代幣均已上线幣安、 OKX 等主流交易所,流動性均較為充足。DYDX 交易量最大,SNX 第二,GMX 最低。

四、持幣情況

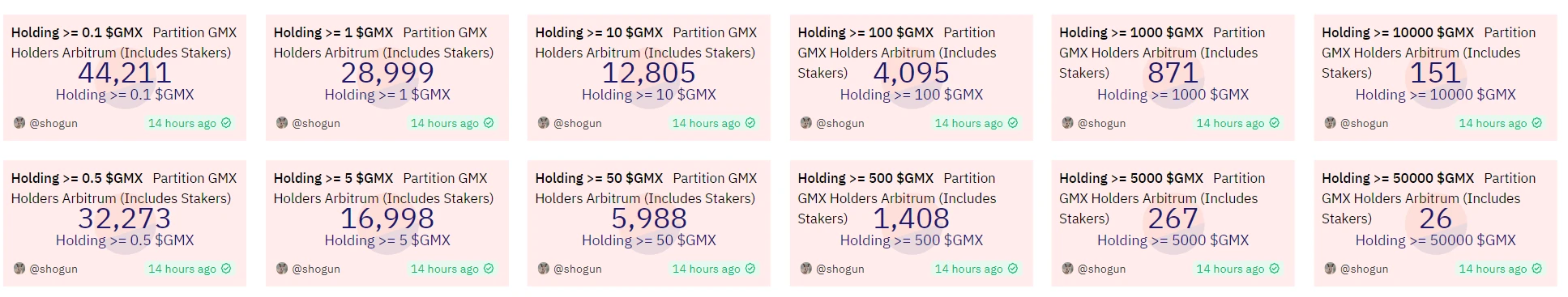

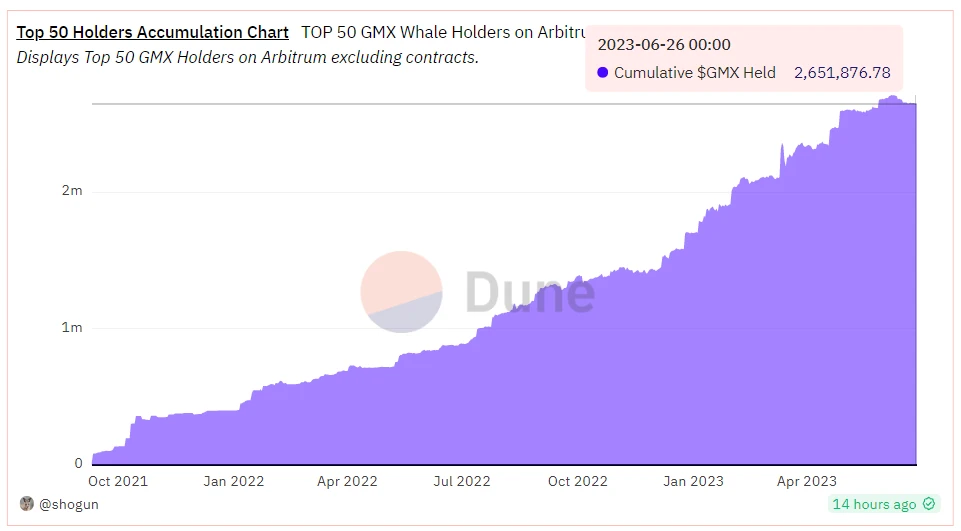

GMX

鏈上持幣數量分布

前 50 持幣地址已經累計持有 265 萬枚 GMX,佔流通量約 30% 。6 月 7 日時最高達到 271 萬枚。

Arthur hayes 是 GMX 最大的個人持倉,持有超過 20 萬枚 GMX,並且一直在持續質押。

Arthur hayes 是 GMX 最大的個人持倉,持有超過 20 萬枚 GMX,並且一直在持續質押。

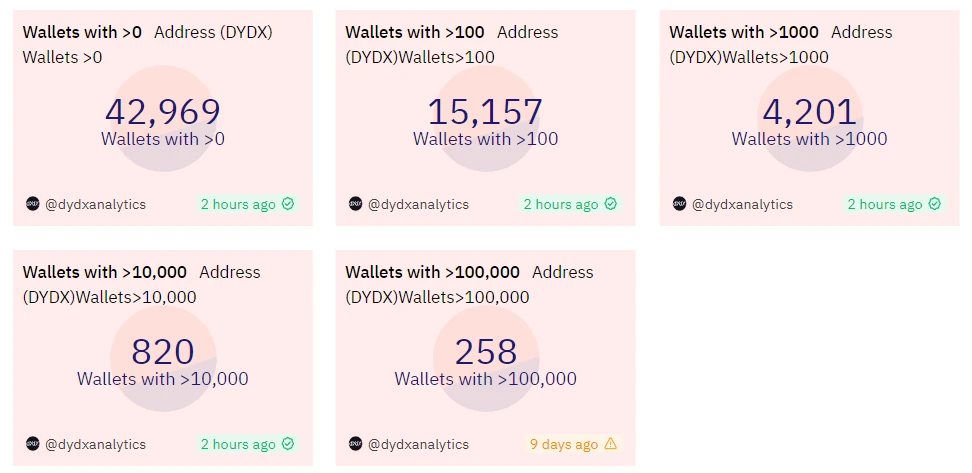

DYDX

持倉數量分布

從 smart money 的持倉中可以看到大量機構,包括 definance capital、wintermute、polychain、hashkey、arca、dragonfly、delphi digital、alameda 等。

SNX

Smart money 中也有大量機構,包括 wintermute、a 16 z、jump trading、DWF labs 等機構。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

星球日報

文章數量

7692粉絲數

0