RWA賽道最全項目大盤點

導讀

區塊鏈帶來了信任、流動性、透明度、安全性、效率和創新,但加密行業的熊市似乎很難找到新的增長點,加密行業急需一個賽道承載新的敘事。RWA 代幣化能夠打通傳統金融和加密金融的通道,承載數十萬億美元的資產市場,對加密行業來說可以是超越牛熊周期的生命之水,所以區塊鏈誕生至今一直在嘗試的 RWA 代幣化,但受到了技術、監管、市場等多重因素的阻礙。

如今,RWA 賽道又被熱議,多家機構开始布局。RWA 項目已呈現種類繁多、DeFi 為主、收益高、風險高的特點,已經逐漸步入大衆視野,但項目總體上還存在流動性差、早期階段、缺少價格發現等問題。

RWA 賽道是否能在未來幾年爆發也要看基礎設施的發展和監管體系的完善,這篇研報也提出了代幣標准化和合規化是 RWA 賽道發展的必經之路。

盡管 RWA 賽道面臨多重挑战,行業發展始終是向前走的,我們已經看到不少創新項目的出現,尤其是基於美債美股、中小企業融資、實物資產的項目上,這些項目主要特點在於:

1. 與傳統金融機構合作;

2. 最大化項目和代幣的收益;

3. 引入更多的合法第三方參與。

這些特點能夠部分解決 RWA 代幣化上出現的問題,包括監管、中心化、鏈上鏈下身份、資產估值等,我們期待未來更多的項目豐富 RWA 賽道。

1. 正在酝釀的敘事

經歷了長達 1 年多的熊市,整個加密市場的市值嚴重縮水,資金不斷流出,鏈上活動萎靡,DeFi 收益已經不再有吸引力,場內互割嚴重。現在的我們無法想象,加密行業應該靠什么啓動下一個牛市。加密市場和傳統金融市場還有很大的差距。但我們也可以從熊市發生的一些暴雷事件中,窺見巨大的商機。

可以說,導致 2022 年一些大型機構破產的主要原因是利用山寨幣進行融資和借貸,當山寨幣在熊市出現爆跌,進一步加劇了貸款的清算,死亡螺旋开始。我們看到,是機構和信貸推動了 2021 年的牛市,也是它們促成了 2022 年的熊市。實際上,信貸推動了價值數萬億美元的業務和全球經濟的大部分發展。它帶來的潛力是巨大的,目前,在 DeFi 市場上,越來越多的協議進入股權和債務融資等傳統信貸市場。雖然帶來了一些風險,但是這是唯一能夠將超過 800 萬億美元的傳統金融市場引入到鏈上的方式。 彌合加密市場和傳統金融之間的巨大差距,我們需要做的是現實世界資產的代幣化。

在今年上半年,傳統和加密行業开始關注 RWA 板塊。

首先是高盛宣布旗下數字資產平臺 GS DAP 正式上线,而該平臺已經幫助歐洲投資銀行(EIB)發行 1 億歐元的兩年期數字債券。不久後,管理規模超 1000 億的私募股權公司 Hamilton Lane 在 Polygon 網絡上將其 21 億美元旗艦股權基金的一部分代幣化,向投資者出售;電氣工程巨頭西門子也在區塊鏈上首次發行 6000 萬歐元的數字債券。其次,一些政府機構也开始試水 RWA,包括新加坡金融管理局 (MAS)將與摩根大通、星展銀行合作。

4 月,幣安宣布成為 Layer 1 區塊鏈 Polymesh 節點運營商;其次,MakerDAO、Aave、Maple Finance 等 DeFi 協議在 RWA 賽道上動作頻繁,更多加密投資公司也在尋求 RWA 的項目。目前,RWA 板塊的項目已經超過 50 個,主要集中在金融資產類,包括固定收益、TradFi,少部分在地產和碳信用領域。近期,RWA 概念代幣都有所上漲,有些漲幅超過 10 倍以上。2023 年上半年的一波蓄力,是否預示着 RWA 在未來幾年將引領加密敘事?

2. RWA 的前世今生

RWA 概念在區塊鏈行業並不陌生,最早 RWA 的項目是“資產上鏈”的 BTM 比原鏈。目前,最成功的 RWA 就是數字美元 USDT、USDC,即把美元映射到鏈上並代幣化。穩定幣潛移默化地影響着整個加密行業,現已成為重要基石。

RWA 的全稱為現實世界資產的價值代幣化(real world assets- tokenization),是將 有形或無形資產中的所有權價值(以及任何相關權利)轉換為數字代幣的過程。這使得資產的數字所有權、轉移和存儲無需中央中介 , 價值映射到區塊鏈上並交易。RWA 可以是有形或無形資產。

-

有形資產包括:房地產、藝術品、貴金屬、交通工具、運動俱樂部、賽馬等。

無形資產包括:股票和債券、知識產權、投資基金、合成資產、收入分成協議、現金、應收账款等。

2.1 RWA 賽道現狀

RWA 賽道項目種類繁多,多以 DeFi 為主,主要有三種類別: 1. 基於美債、股票、房地產、藝術品等鏈下資產的固定收益類項目;2. 基於公开市場發行或交易的公共信貸類項目;3. 基於碳信用等虛擬資產的交易市場類項目。除此之外,還有垂直公鏈等基礎設施項目。

-

固定收益類基於美債和股票市場,為私人和機構提供貸款。這些項目與鏈上其它 DeFi 借貸類項目的唯一區別在於抵押品可以是現實世界資產。

-

公共信貸類可以通過跟蹤美債或其它債券建立投資基金以供加密用戶投資。

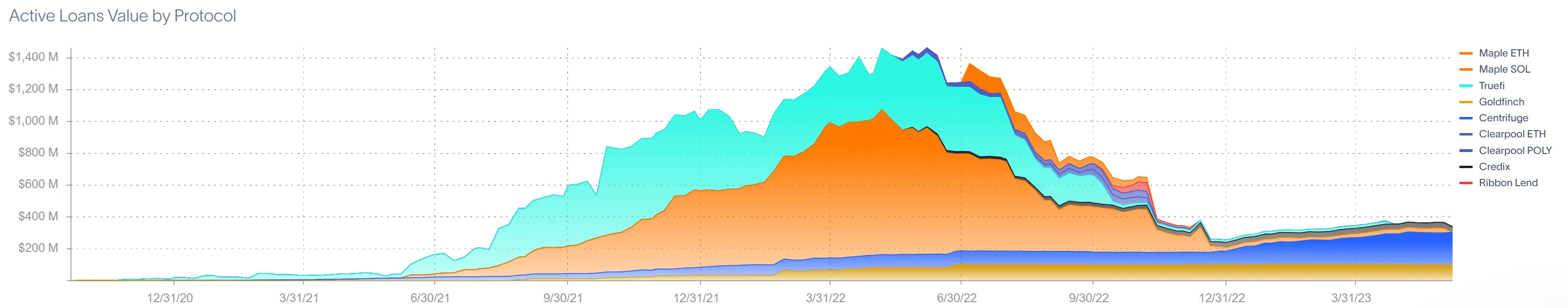

數據方面,根據 RWA.xyz 網站統計,包括 Centrifuge、Maple、GoldFinch、Credix、Clearpool、TrueFi、Homecoin 在內的 8 個 RWA 借貸協議,共計發放貸款額度$ 4.38 b,用戶可獲得平均 APR 達到 10.52% ,主要服務於中等以下的發展水平國家。這些信用借貸協議提供的收益比大部分 DeFi 借貸高,但在 2022 年的機構暴雷事件中,Maple Finance 發生了 6930 萬美元的債務違約。

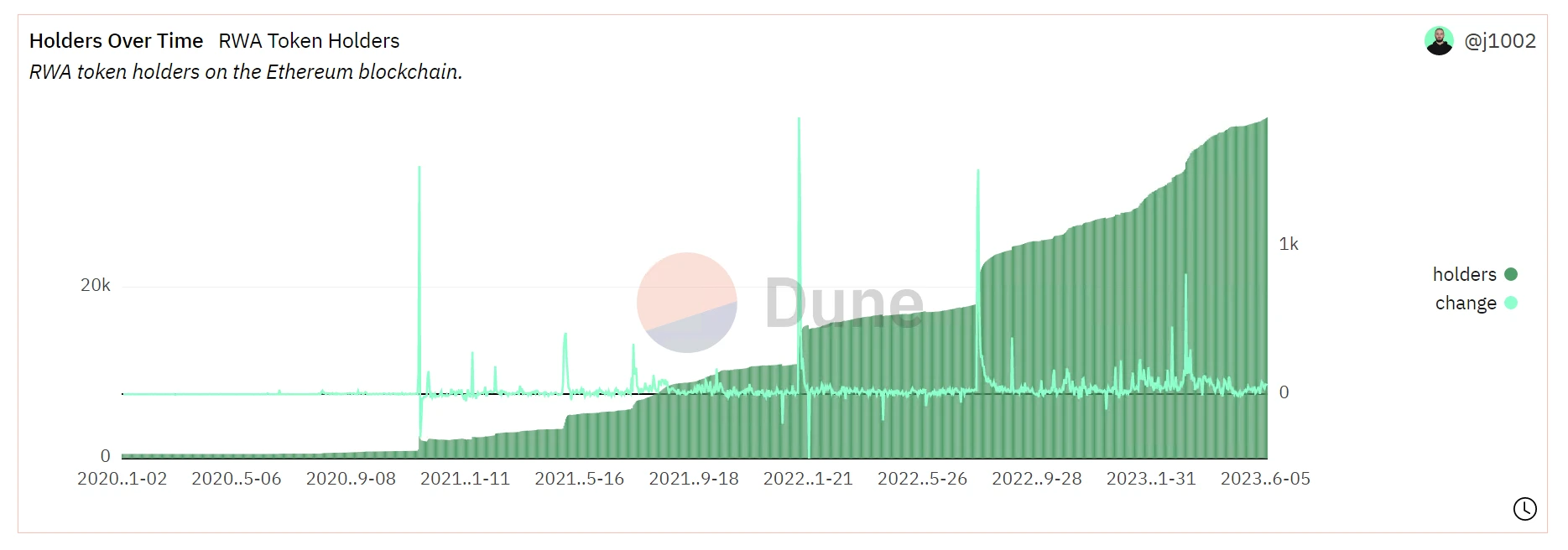

根據 Dune 數據分析面板,以太坊 RWA 項目中,$wCFG, $MPL, $GFI, $FACTR, $ONDO, $RIO, $TRADE, $TRU, $BST 的持幣地址數也在不斷增加,目前達到 3.9 k。

2.2 資產代幣化優勢

理想情況下,任何有價值的資產都能夠實現代幣化。而資產代幣化優勢也是基於去中心化和區塊鏈技術底層,創建一些生態應用,解決傳統金融出現的弊端,具體來說:

(1 )帶來潛在的巨大市場,吸引投資者和散戶

隨着領先的金融機構希望從區塊鏈帶來的效率和經濟可能性中獲益,現實世界資產的代幣化正在被機構注意,並已經开發了一些代幣化產品。RWA 項目也將會激發 DeFi 的投資收益。

通過現實世界的資產代幣化,企業能夠以低成本的方式利用 DeFi 生態系統獲取資本,並受益於較低的進入門檻以及新的融資方式,尤其是對於新興市場。與此同時,DeFi 生態系統獲得了投資收益、進入多樣化的鏈下市場以及擴大傳統金融客戶群的新機會。

(2 )提高資金流動效率,促進資產代幣化正反饋

傳統金融交易市場屬於人工密集型,區塊鏈技術能夠提供即時結算、 24 小時交易等,降低了參與者的運營成本和市場准入。不僅如此,資產代幣化能夠使現實流動性較差的資產變成小份額投資組合,並且投資者不需要大量文書工作、金錢和時間消耗。這帶來了更公平的市場,同時創造了新的商業和社會模式,例如共享財產所有權或共享權利。

在證券方面,代幣化可以成為證券化的有用工具,或者將資產從低流動性資產再融資為流動性更高的安全工具。

將現實世界的資產上鏈並帶入 DeFi 生態系統會帶來獨特的抵押品或投資機會、市場效率以及傳統市場無法獲得的流動性。資金效率的提高將會進一步促進 RWA 賽道的發展,形成正反饋。

(3 )降低散戶進入門檻,增加實物資產流動性

代幣化消除了目前阻礙現實世界資產分割的障礙,使大多數散戶投資者有可能接觸到通常僅限於一些高淨值個人或機構投資者的資產類別,尤其在實物資產方面,散戶可以投資跨地域性產品,或者集體投資一處房產或一件一藝術品,在傳統金融領域需要極高的門檻。而這些實物可能在小市場上流動性極低,一旦上鏈,將會面向全世界的投資者進入。此外,發行人可以接觸到更廣泛的投資者群體,並創造出新的資產類別。散戶投資者可以進入以前無法進入的市場,並能夠根據透明數據做出更明智的投資決策。

(4 )依托區塊鏈技術優勢,RWA 交易更加高效和安全

區塊鏈技術保證了鏈上支付和數據流的透明度、交易記錄的不變性、可追溯性、更高的效率和更低的運營成本、更穩健的風險管理、明確的所有權等等優勢,以及更多的可組合性和更公平的市場環境。未來,區塊鏈技術不斷發展,將 會有更 高性能的公鏈或 layer 2 解決方案,有更嚴格的智能合約審核機制,也會有基於 zk 技術的隱私項目保護交易,這些都為 RWA 賽道發展提供了扎實的土壤。

3. RWA 賽道爆發的先決條件

資產上鏈是 RWA 賽道的唯一關鍵點。解決這個關鍵點也需要兩個基礎,一個是區塊鏈基礎設施的完善,另一個是法律監管。區塊鏈涉及到各個協議和代幣的互操作性、安全性、隱私性。法律監管則是鏈下資產、鏈上身份等是否有對應的法律法規支持。很多問題都在被積極討論,這裏主要探討了兩個:代幣標准和審查制度。

3.1 RWA 賽道爆發的先決條件

根據鏈上代幣標准,以太坊上有 ERC-721 和 ERC-20 ,分別對應不可分割的 NFT 和可分割的代幣標准。在傳統金融中,資產屬性多種多樣,包括有形資產和無形資產。對用在區塊鏈上,我們也需要根據資產的屬性,創建對應的代幣標准對資產進行代幣化。可替代代幣和不可替代代幣有以下特徵:

-

可替代代幣:可互換,每個單位都具有相同的市場價值和有效性,這意味着代幣持有者可以相互交換資產,並確信其價值相同;可分割,資產在發行時可以分割成多少個小數位,每個單位將具有比例價值和有效性。

-

不可替代資產是不可互換的,不能被替換,因為每個單元都代表一個獨特的價值並具有獨特的信息和屬性。不可替代的代幣通常也不可分割,盡管有一些方法可以分割投資成本以提供部分所有權,例如在商業房地產中。

大多數資產也可以用可替代代幣標准,也有一些資產,比如債券、衍生品,通過不可替代代幣實現代幣化可能會更好。根據 RWA 項目逐漸興起,可能會出現更多豐富的形式,這時候單純的 ERC-20 和 ERC-721 已無法滿足 RWA 代幣化的需求。很多 RWA 的垂直公鏈項目已經想到了這一點,开始創建符合 RWA 代幣化標准,例如 Polymesh。而從如今 RWA 項目的發展情況看,大部分項目都是建立在以太坊上,所以發展更廣泛的 ERC 代幣標准更具有普適性。目前討論較多的是 ERC-3525 ,也有可能未來會有更多的代幣標准出現,尤其經過 BRC-20 的洗禮後。我們認為能夠很好服務於 RWA 項目的代幣標准需要有以下 2 個特點:

(1 ) 對 RWA 代幣發行方有很好的可操作性和靈活性,兼具 ERC-721 和 ERC-20 的雙重特點;

(2 ) 具有一定的隱私性,能夠保護交易信息和用戶信息。

3.2 嚴格的審查制度

安全性是代幣化現實世界資產的重要組成部分,尤其是當它們作為抵押品來源時。對於 RWA 的發行人和投資者來說,重要的是對 DeFi 協議進行盡職調查,並選擇優先考慮擔保貸款、提供嚴格的監管合規性並使用高質量开源代碼構建的技術或服務。對 RWA 相關項目團隊來說,可能需要提供兩點必要解決方案:

-

避免 KYC / AML 風險——對平臺上的用戶和/或交易進行 KYC(了解你的客戶)或 AML(反洗錢)檢查。避免用戶直接或間接地與 OFAC 和其他制裁名單上列出的對手方或政治公衆人物進行潛在互動或交易。

-

提供有效監控手段——監控和檢測 DeFi 用戶可疑活動的產品和服務。

由此,項目需要專門設置合規團隊,根據客戶身份、風險評估、驗證和盡職調查,審查和批准或拒絕用戶訪問平臺。此外,對客戶的活動進行持續監控,以發現任何可能存在欺詐或洗錢的可疑活動或行為。

4. 代表項目分析

RWA 賽道有多個細分種類的,本篇研報從 RWA 代幣化機制、協議現狀、代幣功能和表現、協議優勢和風險等多維度詳細分析了 19 個 RWA 代表項目。通過對這些項目的分析和總結,我們可以一窺 RWA 項目的整體發展情況和存在的問題,以及未來的潛力。

4.1 美債概念

(1 )MakerDAO

2020 年,MakerDAO 正式將 RWA 納入战略重點並發布引入 RWA 的指南和計劃。Maker 除了發行穩定幣 DAI,還擴大了除了 ETH 之外的抵押品種類,包括代幣化房地產、發票和應收账款形式的抵押品。Maker 協議的主要收入來源是穩定幣 DAI 的借貸利息和清算罰金。

協議現狀: 從 TVL 看,Maker 是前三大的 DeFi 協議,排名在 Lido 和 AAVE 後,並且是 CDP(Collateralized Debt Position)協議第一。目前僅運行在以太坊上,根據 2023-06-02 ,defillama 所示,TVL 為$ 6.29 b, 30 天協議收入$ 23.53 m,國庫金額$ 68.4 m,治理代幣$MKR 已上线 Coinbase、Binance、Kucoin、Kraken、OKX、Huobi、Bybit、Gate 等主流交易所, 24 h 交易量$ 13.58 m, 30 日均交易量接近$ 20 m。

代幣功能: $MKR 作為 MakerDAO 的治理代幣,幣價表現不佳,主要原因是協議價值捕獲能力太弱,但治理上卻發揮了重要作用。$MKR 代幣效用包括以下 4 個方面,

-

治理權:MKR 代幣持有者具有 MakerDAO 系統的治理權。他們可以參與投票並對系統參數、風險管理措施和協議變更等重要事項進行決策。代幣持有者的投票結果對 MakerDAO 的發展和運營具有重要影響。

-

抵押品穩定化:MKR 代幣可以用作 MakerDAO 系統中的抵押品。當用戶通過鎖定一定數量的加密資產(如以太坊)來生成穩定幣(如 DAI),他們需要支付一定數量的 MKR 作為抵押品。這種機制旨在確保系統的穩定性和安全性。

-

系統穩定性回購:作為抵押品的 MKR 代幣還用於系統穩定性回購機制。當 MakerDAO 系統中的穩定幣 DAI 價值下降並偏離與美元的錨定價值時,系統將自動啓動回購 MKR 代幣,並銷毀它們以穩定系統。

-

風險分擔:MKR 代幣持有者承擔了 MakerDAO 系統中的風險。如果系統的債務無法被償還或發生其他問題,MKR 代幣的價值可能受到影響。這使得 MKR 代幣持有者有動力參與和監督系統的運行,確保系統的安全性和穩定性。

協議優勢: 1. 基於 EVM 和L2生態,較其它公鏈的 RWA 協議具有更忠實的用戶群體和穩定安全的網絡支持;2. 制度優勢已經經歷了牛熊周期考驗,包括對抵押品有嚴格准入門檻,加上超額抵押和完善的拍賣制度,能夠在絕大部分情況下保證 DAI 與美元的 1: 1 掛鉤,在極端情況下協議還設置了緊急關停的應急措施。

協議風險: 1. 治理攻擊,MKR 代幣的短期大規模趨同歸屬有可能導致治理權力的集中從而導致一系列諸如新增垃圾抵押品、緊急關停、風險參數惡意串改等治理攻擊,隨着 MKR 價值提升以及協議自身的風控措施足夠在大部分情況防範此類風險;2. 市場價格風險,在主流代幣波動增加的情況下,連環的協議拍賣清算會主動增加市場上的代幣供應,惡化市場流動性問題,這在過去兩年主流代幣出現大規模下跌時時有發生,但協議自身並未出現大規模虧損。

(2 )Ondo Finance

Ondo Finance 是今年上半年最受關注的 RWA 項目之一,其在 4 月獲得了 Founders Fund 和 Pantera Capital 領投的 2000 萬美元的 A 輪融資。Ondo Finance 是一家去中心化投資銀行,鏈下主要投資美國上市貨幣基金,鏈上开展與 Flux Finance 合作的鏈上穩定幣借貸業務,包括 USDC、FRAX、DAI、USDT,目前平均借貸利率 5% 左右。協議收入來源於 0.15% 的年化管理費。

用戶需要通過 KYC/AML 流程後,才能交易基金代幣,並在許可的 DeFi 協議中使用這些基金代幣。Ondo Finance 已經推出了四款代幣化債券產品可供投資者選擇包括:

-

美國貨幣市場基金(OMMF):Ondo Money Market Funds,投資於高信用等級的美國政府債券、短期債券等債務工具,最大目標是保本,目前年化收益 4.5% 。

-

美國國債(OUSG):Ondo Short-Term US Government Bond Fund,投資與美國短期票據 ETF,目前年化收益率為 4.85% ,$ 100.87 M TVL。

-

短期債券(OSTB):Ondo Short-Term Investment Grade Bond Fund,該主動管理的交易所交易基金(ETF)旨在追求最大的當前收入,同時確保資本保值和每日流動性。該 ETF 主要投資於短期投資級債務證券,其平均投資組合期限通常不超過一年,目前年化收益率為 5.77% 。

-

高收益債券(OHYG):Ondo High Yield Corporate Bond Fund,主要投資於高收益公司債權,目前年化收益 7.9% 。

協議現狀: ETH 上 TVL $ 100.5 m,defillama RWA 分類第一。OUSG 的使用規模最大, OUSG 持有人還可以存入 Ondo Finance 开發的去中心化借貸協議 Flux Finance 以獲得收益。Tioga Capital 投資人 Tzedonn 在最新的報告中提到,債券代幣的現有市值為 1.68 億美元,Ondo(OUSG)擁有 61% 的市場份額,其中 28% 存入了 Flux Finance。目前 Flux Finance 總供應已經超 4000 萬美元,OUSG 的市值已經超過一億美元。借貸協議 FLUX 已經被出售給了 Neptune Foundation。

代幣功能: 治理代幣$ONDO 的功能包括以下 4 個,

-

平臺手續費支付:用戶在 Ondo Finance 平臺上進行交易、借貸或其他金融活動時,可能需要支付一定的手續費,這些手續費可以使用 Ondo Finance 代幣進行支付。

-

投票權和治理:持有 Ondo Finance 代幣的持有人可以參與平臺的治理和決策過程。他們可以投票表決關於平臺升級、參數調整、提案通過等事項,並對平臺發展方向發表意見和建議。

-

獎勵和激勵:Ondo Finance 平臺可能會通過發放代幣獎勵和激勵措施來吸引用戶參與平臺的活動和生態建設。這些獎勵可以以 Ondo Finance 代幣的形式發放,鼓勵用戶貢獻和支持平臺的發展。

-

借貸和抵押:在 Ondo Finance 平臺上,用戶可以使用 Ondo Finance 代幣作為抵押物來獲取借貸服務。持有 Ondo Finance 代幣的用戶可以將其作為抵押物,獲得更多的借貸額度或更低的利率。

協議優勢: 合規化,產品要么是低風險的美國政府相關債務工具,要么是高風險的 ETF,都是有第三方會計披露的合規產品。同時,用戶也需要通過 KYC/AML 流程.

協議風險: 1. 圈外風險,主要產品都是鏈下的 ETF、美國政府債務工具等,合規性可以保證但是也會帶來圈外的市場風險、信用風險等,尤其是 OHYG 等高風險的公司信用債券;2. 出圈風險,項目目前個人看法是正在剝離去中心化的產品,轉而採取中心化+合規方向運營,治理代幣用途可能會被剝離並且邊緣化,後續僅採用區塊鏈技術作為項分潤+記账+售賣份額用途而不往項目整體去中心化方向研發,與幣圈大部分項目宗旨背離。

(3 )Maple Finance

Maple Finance 協議已經發展了 3 年時間,主流業務是借貸/機構信用貸。鏈上業務是提供 USDC、wETH 的借貸服務,但是由獨立的中心化池子管理者管理借貸業務,包括借貸對象、額度、利率、策略等。看似 Maple Finance 並不是一個合格的 RWA 項目,但在 4 月其宣布計劃推出一個投資美國國債的借貸池,支持非美國 DAO、離岸公司等將限制資金投入 Maple Finance 設置的資金池。

協議收入: Maple Finance 的收入主要來自以下幾個方面,

-

借款費用:Maple Finance 通過為借款人提供資金而收取一定的借款費用。這些費用基於借款金額和貸款期限進行計算,並根據借款池的利率設定而定。

-

貸款手續費:Maple Finance 作為平臺提供商,可以收取與貸款交易相關的手續費。這些手續費可以包括貸款申請費、放款費用和貸款結算費等。

-

代幣挖礦獎勵:Maple Finance 可能會通過代幣挖礦機制向參與者發放獎勵。持有 Maple 代幣的用戶可以通過提供流動性或參與借貸池來獲得獎勵。

-

平臺治理費用:作為借貸和借款池的管理者,Maple Finance 可能會收取一定比例的平臺治理費用。這些費用用於支持和維護平臺的運營,包括开發新功能、進行安全審計和維護社區治理等。

協議現狀: 從 TVL 看,Maple Finance 在 defillama 上排名 145 ,但是無抵押貸款協議中排名第一的,TVL 總額為$ 48.56 m,在途債務共計$ 32.22 m,累計收益$ 45.6 m,在途債務 18 個(由於提供的是中心化的信用擔保債務,因此借貸對象都是大機構,數量較少), 8 個現金池子(7 USDC+ 1 ETH,平均 30 d 收益為年化 7% )。另外,Maple Finance 在 Solana 上也有小部分 TVL,但隨着 Solana 鏈上活動的遞減,目前僅有$ 16.4 k 左右 TVL,大部分(99% )TVL 皆來源於 ETH 主網。

代幣功能: MPL 代幣是 Maple Finance 平臺的原生代幣,具有以下功能,

-

支付手續費:MPL 代幣可以用於支付在 Maple Finance 平臺上進行借貸交易時的手續費。持有 MPL 代幣的用戶可以享受折扣或其他優惠,以鼓勵他們使用和持有該代幣。

-

社區治理:MPL 代幣持有者可以參與 Maple Finance 平臺的治理決策。他們可以提出提案、投票和表達自己的意見,影響平臺的發展方向和重要決策。

-

投票權益:MPL 代幣持有者在平臺上的投票中擁有一定的權益,可以參與決定關於協議參數、協議升級和其他重要事項的投票。

-

份額分紅:持有 MPL 代幣的用戶有資格分享 Maple Finance 平臺上借貸池的利潤。這些利潤可能來自借款人支付的利息或其他收入來源,按比例分配給持有 MPL 代幣的用戶。

-

激勵機制:Maple Finance 平臺可能通過向 MPL 代幣持有者提供激勵來促進其生態系統的發展。這些激勵可能包括空投、獎勵或其他形式的回報,以鼓勵用戶參與和支持平臺的增長。

協議優勢: 有一定的安全性,借貸風險由池子的管理者負責並收取一定管理費作為回報,流動性提供者在享受借貸利率同時可承擔更小的違約風險。

協議風險: 1. 信用風險,借貸池子管理者、借貸對象都由中心化機構審核,並且債務主要依靠的是信用抵押而不是資產抵押(抵押資產來自池子管理者),因此一旦發生大規模的機構違約可能出現資不抵債的情況;2. 門檻過高,為了保證債務的安全性,因此借貸門檻較高,不適用於大部分用戶,因此社群熱度不高。

4.2 TradFi

(1 )Polytrade

Polytrade 是一個 去中心化貿易融資平臺,旨在為多個行業的企業提供無縫貸款。 目前,項目正在 V2到V3的轉移。2022 年 1 月份至今未出現債務違約,LP 損失為 0 ,在V3中預計會加入現實資產的 NFT 化功能,未來可能會有 NFT 的二級交易市場。

協議現狀: 治理代幣 TRADE 已上线 Kucoin、Gate、MEXC、Bitfinex 等交易所,主盤在 MEXC,defillama 顯示項目 TVL 僅為$ 10, 984 ,於項目代幣的$ 17.27 m 全解鎖市值相差甚遠並且存在高估風險, 2023 年 3 月 30 日項目自 Polygon Studios、Matrix、CoinSwitch、Alpha Wave Global 等企業種子融資了$ 3.8 m。

代幣功能: TRADE 是項目的治理代幣,主要功能是對協議收入和更新進行投票和決策,更詳細的代幣功能披露可能在V3發布後披露。

協議優勢: 1. Polygon 鏈上交易成本更低,gas、交易速度等 EVM 天然優勢;2. 賽道優勢,Polygon 官方資助,有望保證 Polygon EVM 上的競爭優勢。

協議風險: 1. 信用風險,雖然借貸交易保持在鏈上,但是借貸對象、業務、審核等過程全是鏈下的,項目方自稱交易受到 AIG、Mercury 等機構保障,但無法避免线下實體的違約行為;2. 技術風險,項目處於V2到V3遷移階段,目前協議代碼並未提供第三方機構審核報告,可能存在未知代碼技術類的 Bug。

(2 )Defactor

Defactor 通過將傳統融資與 DeFi 聯系起來,旨在為企業提供融資機會和流動性。目前項目還未上线,處於早期階段。根據其路线圖, 2023 年下半年仍舊處於招商+招聘+开發階段。根據項目官網介紹,$FACTR 是 defactor 生態系統的原生代幣,旨在降低對應用程序和基礎設施的使用門檻。它能夠協調利益並激勵生態系統的增長。

4.3 借貸

(1 )Goldfinch

Goldfinch 是一個面向鏈下實體的債務基金和金融科技公司的去中心化信貸協議,與 Maple Finance 類似。Goldfinch 提供零抵押 USDC 信用額度貸款。Goldfinch 的模式很像傳統金融的銀行,但是擁有的是去中心化審計員、貸方和信用分析師池。借款人可將 USDC 兌換成法幣,並將其部署到當地市場的最終借款人手中。借款人申請貸款前,必須得到協議去中心化審計師的批准。審計師是獨立的實體,必須質押治理代幣 GFI,才有機會驗證借款人以換取獎勵。

協議收入來源: Goldfinch 所有利息支付的 10% 保留在協議金庫。同時,用戶從高級池中贖回將會產生 0.5% 的費用,該費用也會存入協議金庫。

協議現狀: 目前,Goldfinch 協議中所有貸款的未償還本金總額為 1.0134 億美元,總損失率為 0% ,已經償還的本金和利息總額為 2510 萬美元。近 30 日,協議產生了 10.01 萬美元收入。暫無出現壞账。

代幣功能: Goldfinch 目前有兩個 ERC 20 原生代幣,GFI 和 FIDU。

-

GFI 是 Goldfinch 核心原生代幣,可用於治理投票、審計師質押、審計師投票獎勵、社區贈款、押注支持者、協議獎勵,並可存入會員金庫以獲得會員獎勵,以確保協議的發展。

-

FIDU 代表了流動性提供者在高級池中的存款。當流動性提供者向高級池提供資金時將會收到等額 FIDU。FIDU 可以在 Goldfinch dApp 中以基於高級池淨資產價值的匯率,減去 0.5% 的提款費,兌換成 USDC。隨着時間的推移,FIDU 的匯率會隨着高級池中增加的支付利息而增加。

協議優勢:採用的機制降低了借款門檻,在一定程度上可幫助信用評級較低的用戶獲得借款。相比傳統平臺,Goldfinch 具備更強的易用性,流程基本由智能合約進行處理。

協議 風險:DeFi 的採用是全球化的,但各國的法律不同可能導致 Goldfinch 業務上產生更高的成本和問題。並且,因不存在抵押品,Goldfinch 高級池也存在違約風險。

(2 )Centrifuge

Centrifuge 於 2017 年推出,是最早涉足 RWA 的 DeFi 項目之一,也是 MakerDAO、Aave 等頭部協議背後的技術提供方。與以上幾個借貸協議類似,Centrifuge 也是一個鏈上信貸生態系統,旨在為中小企業主提供一種將其資產抵押在鏈上並獲得流動性的方式。

Centrifuge 允許任何人都可以啓動鏈上信貸基金,並創建抵押貸款池。Centrifuge 創建了基於智能合約的开放資產池 Tinlake。 借款人可通過 Tinlake 將實體資產代幣化。實體抵押品將根據風險和回報分成 DROP 和 TIN 兩種代幣,分別代表優先級別的固定利率和次級別的浮動利率。投資者可根據自身的風險承受能力和收益預期選擇投資 DROP 或 TIN。目前,Centrifuge 協議不收取任何費用。

項目現狀: 5 月 23 日,Centrifuge 宣布推出新的 Centrifuge App 以替代 Tinlake。新的 Centrifuge App 提高了 KYC 和參與投資的速度以及新增了 KYB(Know Your Business)流程自動化,並為後續的多鏈支持奠定了基礎。此前的 Tinlake 將自動遷移至新應用之中。官方數據,Centrifuge 目前 TVL 為 2.01 億美元,融資資產總額達 3.97 億美元。

代幣功能: Centrifuge Chain 的原生代幣 CFG 用作鏈上治理機制,CFG 持有者能夠管理 Centrifuge 協議的开發。同時,CFG 還用於支付 Centrifuge Chain 交易費用。

項目優勢: 1. 融資門檻低,同時讓投資者可以從真實資產中獲取收入。Centrifuge 基本模擬了傳統金融中企業信貸的過程;2. 致力於合規,Centrifuge 基於美國資產證券化的法律結構搭建。

項目風險: 貸款逾期違約風險,根據 rwa.xyz 數據顯示,Centrifuge 有 10, 194, 481 美元貸款逾期超過 90 天。

(3 )Clearpool

Clearpool 是一個為機構提供無抵押貸款的 DeFi 借貸協議。Clearpool 有兩款產品,Prime 和 Permissionless。Clearpool Prime 僅適用於列入白名單的機構,在 Prime 借貸不需要提供抵押品。借款人在核心智能合約中創建具有特定條款的資金池。池子創建後,借款人可以邀請任何其他白名單機構為池子提供資金。貸款資產會自動直接轉移到借款人的錢包地址,無需 Clearpool 進行保管。Clearpool Permissionless 需要借款人是白名單機構,而對貸款方無要求。

協議收入: Clearpool 收取的所有利息支付的 5% 作為協議費用。

協議現狀: Clearpool 累計產生了 3.98 億美元貸款,目前在貸余額 1658 萬美元,Permissionless TVL 2078 萬美元。

代幣功能: CPOOL 是 Clearpool 的實用性代幣和治理代幣。 CPOOL 持有者可以對新晉借款人白名單進行投票。

協議優勢: Clearpool 的優勢在於完全無需抵押品以及其貸款的發放僅僅只需要通過協議本身,極大提升了效率。

協議風險: 無抵押,一旦市場環境變差,Clearpool 目前的白名單和信用評分機制難以避免借款人違約。

4.4 公共固定收益

(1 )Swarm Markets

Swarm Markets 為 RWA 代幣發行、流動性和交易提供合規的 DeFi 基礎設施,並受到德國監管機構的監督。Swarm Markets 結合了鏈上合規層與監管許可,將美國國庫券和股票代幣化。通過發行實體 SwarmX 收購公开交易的股票證券,作為鏈上代幣的基礎資產,這些資產由機構托管人持有。

協議收入: Swarm 將獲得礦 池交換費用 的 25% 或被交換資產的 0.1% (以 較大者為准)。

協議現狀: Swarm 目前已提供 TSLA(特斯拉)、AAPL(蘋果)股票和 TBONDS 01 (iShares 安碩美國國債 0-1 年期 ETF)、TBONDS 13 (iShares 安碩美國國債 1-3 年期 ETF)債券 ETF。4 月 25 日,Swarm 官方宣布將推出 BLK(貝萊德)、COIN(Coinbase)、CPNG(Coupang)、INTC(英特爾)、MSFT(微軟)、MSTR(微策略)、NVDA(英偉達)股票代幣。

代幣功能: $SMT 是 Swarm Markets 原生代幣,可享受交易折扣和獎勵。交易者選擇使用$SMT 支付時,可以獲得 50% 的協議費用減免。$SMT 持有人可享受忠誠度獎勵,具體比例將根據不同級別而不同。類似於中心化交易所平臺幣概念。

協議優勢和風險: Swarm 的優勢在於為 DeFi 用戶提供了更多選擇,結合了區塊鏈和傳統資產,混合了 TradFi 與 DeFi。當然,Swarm 目前提供的股票和債券依舊較少,並且其深度也無法和傳統市場相比。

(2 )Acquire.Fi

Acquire.Fi 是加密貨幣並購市場,同時為所有人提供加密貨幣公司、傳統企業和現實世界資產的零散股權的現實世界收益。在 Acquire.Fi,股權將被 NFT 化,可通過二級市場买賣。市場上的賣家、賣家以及投資池中的买家均需通過 KYC(後續,低於 250 美元的投資可能無需 KYC)。

協議收入:Acquire.Fi 使用多結構傭金。業務價值低於 70 萬美元,傭金將固定為銷售價格的 15% 。70 萬美元至 500 萬美元之間傭金將減少至 8% 。超過 500 萬美元的傭金將進一步降低至 2.5% 。

協議現狀: 目前 Acquire.Fi 市場上提供包括 NFT 市場、元宇宙、媒體、DAO 等賽道衆多公司股權出售。根據官方統計,已經完成了 2 k+ 在线業務的銷售。

代幣功能 : $ACQ 是 Acquire.Fi 實用型代幣,質押 $ACQ 可享受獨家投資池、加密並購交易流、LP 挖礦 獎勵以及其他獨家優勢。

協議優勢: 使 用 Acquire.Fi 進行在线業務出售無需再另行購买服務,也無需聯系網站托管服務商,同時還能獲得更高的關注度。相較其他平臺,具備更方便快捷的優勢。

協議風險: 通過 Acquire.Fi 進行並購或購买股權依舊存在法律風險,尤其是买賣雙方並不在同一法律實體範圍時。

4.5 金融類產品小結

借貸協議是 RWA 項目最成功的範例。無抵押借貸模式在牛市中獲得了機構的歡迎,但也是熊市到來的催化劑,所以信貸協議最難的在於違約風險。基於美債和美股的項目發展較為成熟,在熊市中用戶也能獲得較高收益。TradFi 項目較少,目前業務還是集中在中小企業融資。

機構信貸業務的發展空間十分有限,用戶收益主要來自於穩定幣+協議代幣,而且由於非足額抵押的原因,借款人需要承擔一定的壞账風險。在牛市階段,DeFi 的無風險收益也很高,所以機構信貸業務可能無法持續。

類似 Ondo 推出的國債或貨幣基金,我們認為是未來有潛力的方向,一是這些基金在傳統金融已是投資者的熱門選擇,風險也較低;二是為鏈上用戶提供了不同的選擇,同時降低了門檻。

金融領域的 RWA 項目雖然處於早期階段,但已有很多有趣的用例,隨着各協議可組合性加強,可能會產生很多玩法和高收益項目,是一個值得期待的細分賽道。

4.6 地產概念

(1 )RealT

RealT 是一個房地產代幣化平臺,成立於 2019 年,主要服務於美國底特律、克利夫蘭、芝加哥、托萊多和佛羅裏達等州的房地產項目,投資者可以購买 RWA 代幣實現對地產的投資。迄今為止,該平臺已經處理了超過 5200 萬美元, 970 家房屋的房地產代幣化。

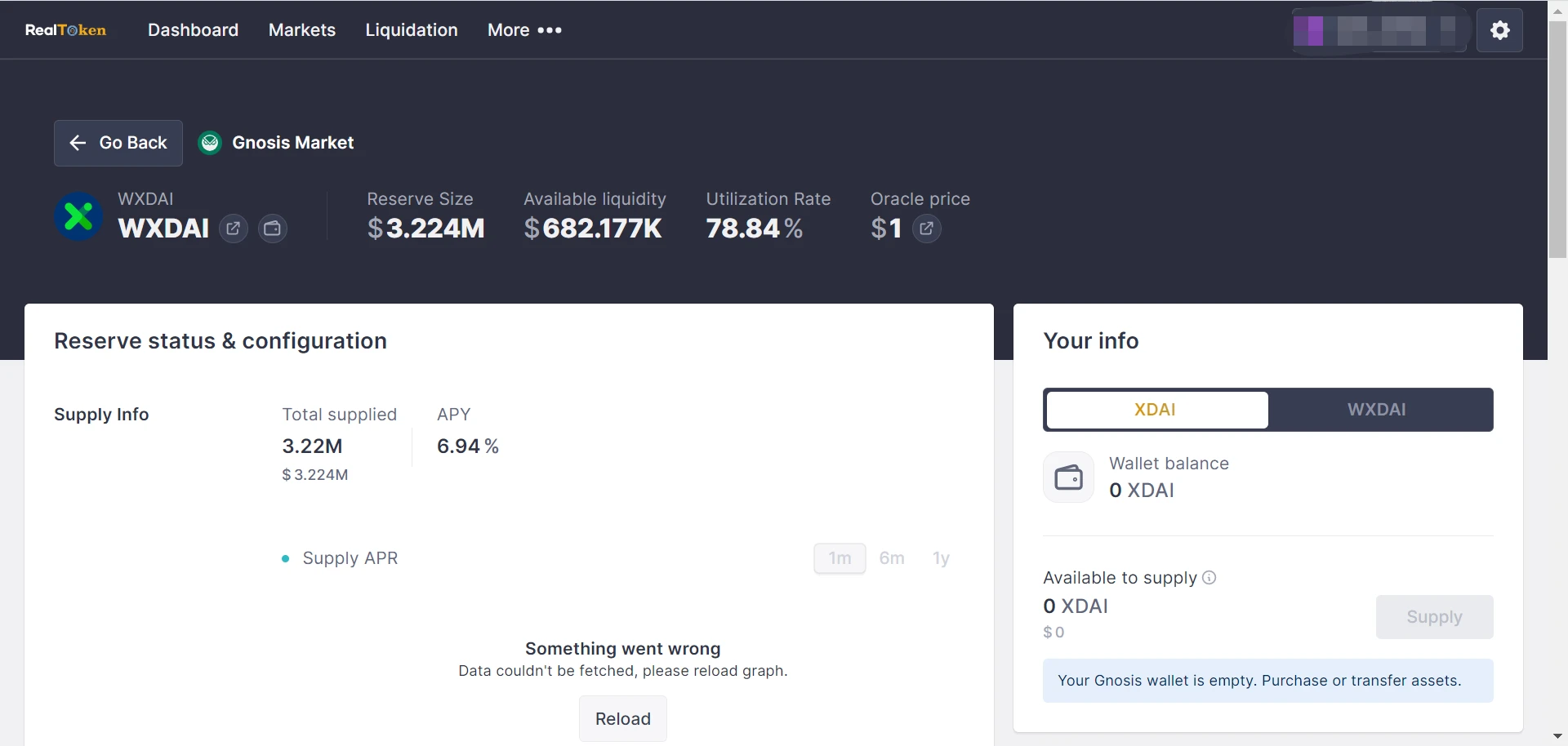

協議無原生生態代幣,生態內價值交換使用$DAI(XDAI/WXDAI),針對每所房地產資產發行 realtoken,以作為抵押品獲取租金分潤。

代幣化包裝流程:

-

鏈下:通過第三方房產管理機構根據房產契約,對房產所有權進行確認,並將成員權益分成相等的單位;租戶租金通過房產管理服務兌換為美元。法律支持:RealToken 根據美國證券法 D 條例以及 S 條例提交文件申請證券豁免,不得在美國境內或為美國人或為美國人的利益提供或出售 RealToken。

-

鏈上:realtoken 投資者需要通過 RMM 應用程序(RealT 做市商)的穩定幣 DAI 存款和貸款服務按照預言機價格來換取 realtokens 作為抵押品,鏈上以 DAI 的形式每天發送給租賃合同相關 RealToken 的數字錢包地址 1/30 DAI 總量進行每日支付。

協議收入: 未找到具體收入模型。可能的收入來源於 DAI 資金池存貸利差、鏈下鏈上租金抽成。

協議現狀: 當前協議市場規模$ 10.51 m,XDAI 總供應量$ 3.224 m,供應 APY 6.94% ,總借款$ 2.54 m,借款 APY 9.93% 。目前協議內市場上可以投資的房產 40+。

用戶收入現狀: 每周租金收入>1 k DAI 的有 17 位,最高收入為 6187.8 3D AI/周。

協議優勢: 協議自 2019 年發行以來保持千萬美金級市場規模,有持續真實的現金流收入。

協議風險: 受房地產租賃市場價格與供需關系影響,存在預期租金收益與實際租金收益差異。

(2 )Tangible

Tangible 是一個 RWA 代幣化項目,通過推出原生收益穩定幣 Real USD,為用戶提供了接觸 RWA 代幣化的途徑。RWA 實物包括但不限於藝術品、高檔葡萄酒、古董、手表、奢侈品。

代幣化包裝流程:

-

鏈下:平臺上有四個代幣化產品類別,包括黃金、葡萄酒、手表和房地產。

( 1) 對於黃金條的交易和存儲,Tangible 使用瑞士 PX Precinox 的服務。

( 2) 對於葡萄酒,他們與總部位於倫敦的波爾多指數合作。

( 3) 對於手表,他們與總部位於英國的 BQ Watches 合作。

( 4) 對於房地產,Tangible 創建了原生的特殊用途實體(SPV)。這些是為每個房產設立的法律實體。SPV 通過尋找租戶、收集租金或管理維修來管理房產。所有房產都被出租,租金收益以 USDC 的形式支付給 TNFT 持有人。

-

法律支持:每個位於英國的房產都有自己的英國 SPV。這是因為房地產不能直接進行 Token 化。但是,法律實體可以。房地產 TNFT 持有人對 SPV 享有所有權,這使他們對該房地產的所有權有了有益的所有權。但是,兩者的法定所有權仍由 Tangible 的法定實體(即注冊於英國的 BTS TNFT 有限公司。Tangible 還在英屬維爾京群島注冊了同名實體)擁有。

-

鏈上:Tangible 推出一個由房地產支持的原生收益穩定幣 Real USD(USDR),用戶可以使用 TNGBL 或 DAI 以 1 : 1 的比率鑄造 USDR。在 Tangible 上用戶可以使用 USDR 購买有價值的實物商品,包括但不限於藝術品、高檔葡萄酒、古董、手表、奢侈品。當用戶購买在 Tangible 上列出的 RWA 後,將鑄造 TNFT(“Tangible non-fungible token”),代表實物。Tangible 會將實體物品存入實體保險庫中,並將 TNFT 發送到买家的錢包。TNFT 可自由轉账、交易。

-

保證超額抵押率的方式&清算機制:

( 1) 如果 USDR 的 CR 降至 100 %以下,則房租收益的一半將被保留在 USDR 抵押品金庫中。因此,每日重新平衡將減少 50 %。換句話說,直到 CR 回到 100 %之前,USDR 持有人將賺取較少的利息。

( 2) 支持 USDR 的金庫始終持有多樣化的流動資產組合,以進行快速清算(例如 DAI、協議所有的流動性和 TNGBL)。

( 3) 如果所有的 DAI 和其他儲備金都被耗盡,房地產 TNFT 將被清算。在這種情況下,用戶將獲得 pDAI 而不是真實的 DAI。pDAI 是一種 IOU Token,表示對真實 DAI 的索賠,一旦執行清算後,就可以兌現。

協議收入: TNFT 的所有者需要支付存儲費用。例如,金條的存儲費用為 1% 每年。贖回時,運輸費用必須由贖回 TNFT 的人支付。

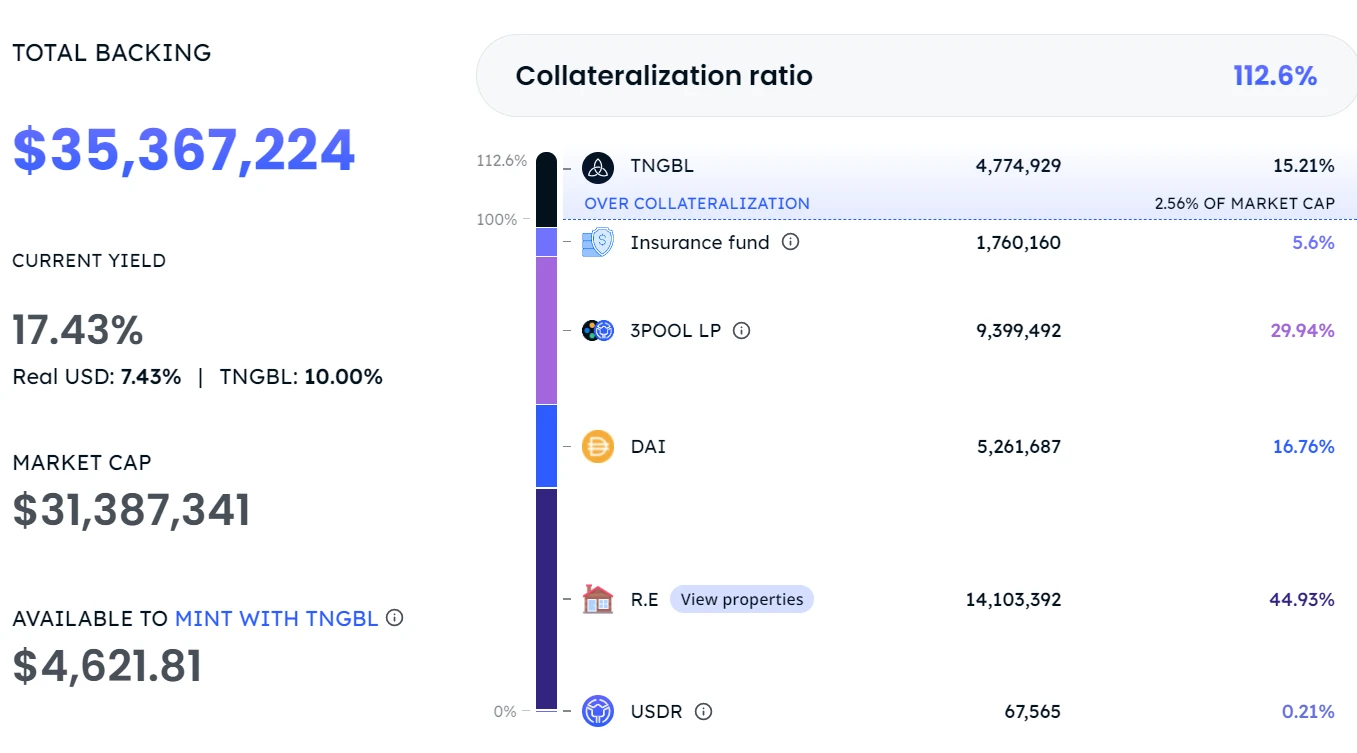

協議現狀: 協議 TVL $ 33, 665, 846 ,總抵押品價格$ 35, 367, 224 。根據 USDR 白皮書理論上其抵押結構應如下: 50 - 80% 有形房地產;20 - 30% 代幣;20 - 30% 協議擁有的流動性;5 - 10% 保險基金;0 - 10% TNGBL。而實際的 USDR 抵押品結構如下,與擬定抵押結構差異較大:

勵使用市場並補貼 USDR 收益;可用於鑄造 USDR。

代幣二級市場表現:

-

$TNGBL 僅在 uniswap 流通,未獲得中心化交易所支持,流動性較差,單日交易量多為幾百~上千美金,歷史單日最高交易量$ 3.2 萬,項目市值$ 1.1 億美金,鏈上持幣地址 1, 021 。

-

穩定幣 USDR 自三月底發行至今,交易熱度尚可,上线多個 DEX,支持 ETH、BSC、polygon、op、arbitrum, 30 d 平均日交易量$ 0.7 m,價格>$ 1 ,現價$ 1.053 。

協議優勢:打造 TNFT 市場,且獲得大量流通代幣鎖定,還引入其他實物商品購买,包括藝術品、高檔葡萄酒、古董、手表、奢侈品等。

協議風險:SDR 脫錨風險。中心化風險,團隊既是 TNFT 發行方,又是基礎資產的托管方。

(3 )LABS Group

LABS Group 原本定位是一個房地產代幣化平臺,允許房主將自己的房屋代幣化以在沒有中介的情況下籌集資金,投資者也能通過二級市場接觸到其他更高流動性的房地產代幣。目前,LABS Group 推出了一個 Web3 度假平臺 Staynex,每年為會員提供全球度假村的使用權,並能夠通過持有會員資格來賺取獎勵。通過區塊鏈技術將“入住”代幣化並將其嵌入到 NFT 中,讓入駐的酒店和度假村可以在 NFT 上創建、設計和鑄造他們自己的分時度假計劃,NFT 代表會員身份和住宿天數。

由於涉及跨境投資,LABS Group 的交易所是跟政府提交了一整套的商業計劃書後得到政府批准。LABS Group 已取得散戶投資的合規牌照。

協議收入: LABS Group 的一級平臺、二級交易所、去中心化借貸平臺可以獲得咨詢費、交易費、上架費、手續費等各種業務收益。

協議現狀: 度假產業資源豐富,擁有 60 家酒店,合作阿森納足球俱樂部,作為其酒店官方會員平臺。目前,LABS Group 是房地產 RWA 賽道代幣表現最好的項目,$LABS 獲得 kucoin、gate、bitmart 等中心化交易所的支持, 2021 年 3 月上所獲得較高關注度,上线初期單日交易量曾突破$ 3500 萬,後交易熱度下滑,近一年單日交易量<$ 10 w,市值$ 1.47 m,FDV$ 6.66 m,鏈上持幣地址數 11, 911 。

社群熱度較高,推特 5.8 萬關注者,電報群 19 k 關注者, 511 在线用戶。

代幣功能: 主要作為獎勵代幣,其他功能包括治理(投票),有回購銷毀機制、計劃銷毀 80% ,其中第一階段 50% ,此外平臺上的每筆交易中抽取 10% 會被發送到流動性池中進行永久鎖定。此前也有過階段性質押活動,如質押$LABS 進行足球比賽預測(https://www.support 2 win.io/),活動已結束。

協議優勢: 採用的分時度假模式,即一個人在每年的特定時期對某個度假資產所擁有的使用權,在當今數字遊民文化興起備受歡迎。此外團隊自身具有度假產業資源,擁有 60 家酒店,合作阿森納足球俱樂部,作為其酒店官方會員平臺。

協議風險: 代幣價值捕獲較差,主要用作獎勵,賦能主要在 NFT 上。以及分時度假自有缺點:年管理費高、銷售困難、不道德的玩家和騙局。

小結

目前 RWA 中房地產類項目整體市場規模非常小,存在流動性不足、機制透明度差等現狀,需要大型中心化主體介入進行背書與監管,相關協議所發行實用代幣在加密市場的接受度整體較差。主要是由於實物資產需要受到嚴格的監管,項目方還需要對資產的所有權進行復雜操作。

房地產的代幣化能夠解決: 1. 區塊鏈的跨地域性和即時交易,可以解決現有地產流動性低的問題;2. 門檻低,散戶也能在全球範圍內投資房地產從而獲得收益。但地產代幣化最難解決的問題就是房產證明和估值,證明決定了房產信息的真實性,估值決定了貸款和清算的價格。Tangible 項目在這些方面做了大膽嘗試:利用 Chainlink 預言機給 RWA 代幣定價,預言機的信息主要來自 hometrack.com 提供的價格;在房產真實性方面,Tangible 採用第三方審計師合作的模式獨立驗證房產所有權。這些項目中我們能看到,房地產上鏈之前還是需要第三方參與,包括評估、財務、法律等相關機構。這些都需要流程合規和法律完善。

4.7 碳信用概念

碳信用,指的是企業通過該組織核證碳標准 (Verified Carbon Standard)進行認證的減排或中和掉的二氧化碳的數量,類似於我國碳交易體系中的“自愿減排量(CCER)”。

(1 )Toucan

Toucan Protocol 是一個部署在 Polygon 上的協議,目標是將碳信用轉化為代幣,以實現利用去中心化的金融手段促進碳信用交易,最終實現促進碳中和。Toucan Protocol 所交易的碳信用來自於在 Verra 上注冊的碳補償額度。Verra 是一個進行碳信用(carbon credits)登記的非營利組織。

代幣化包裝流程:

Toucan 的碳堆棧包含三個模塊:Carbon Bridge、Carbon Pools、Toucan 注冊表。

-

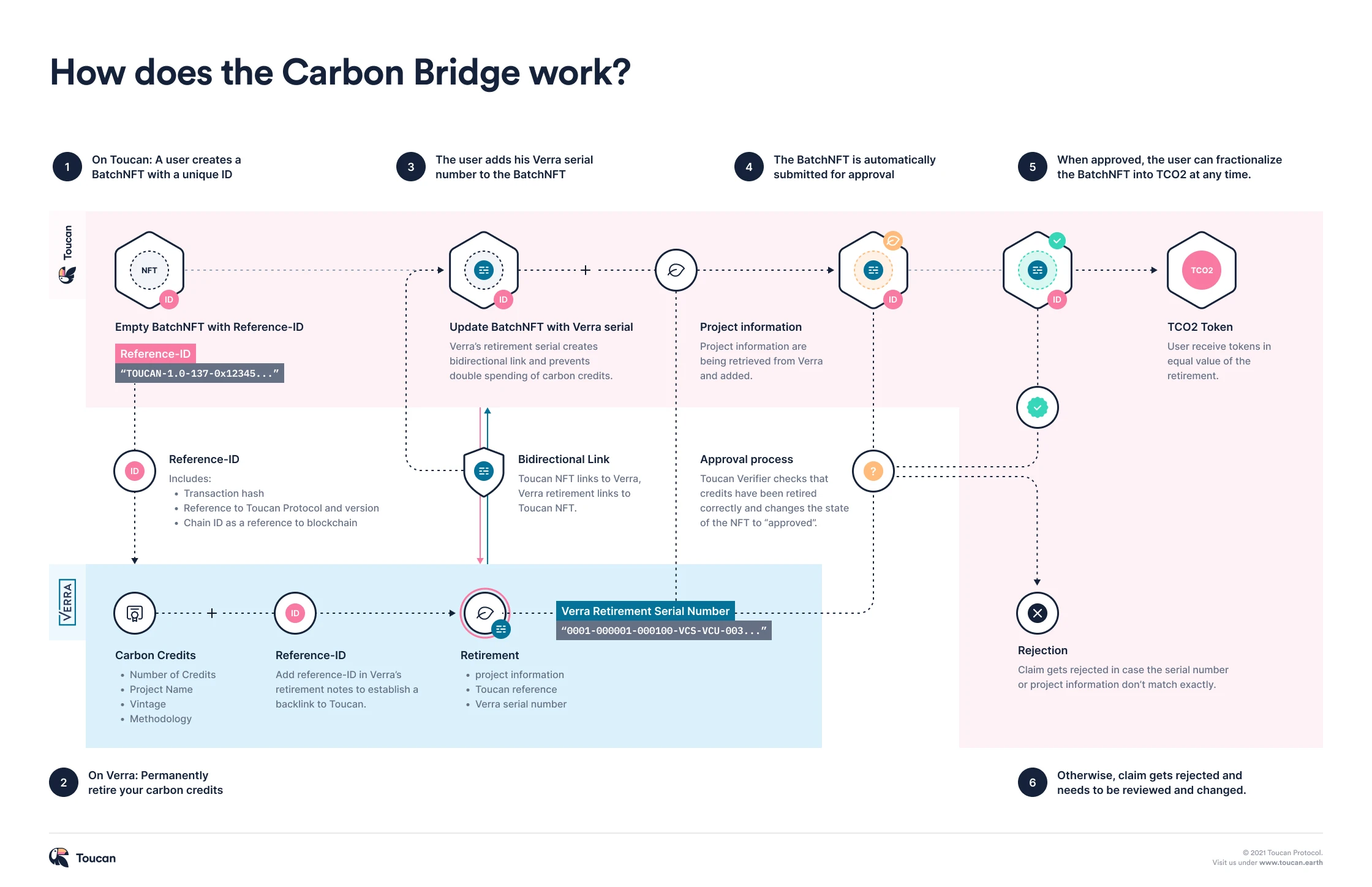

Carbon Bridge

任何人都可以通過 Carbon Bridge 將他們的碳信用帶到鏈上。Toucan 僅支持從 Verra 注冊表退出的碳信用額度,且 Carbon Bridge 為不可逆的單向橋。

( 1) 橋接初期即會鑄造一個 ERC 721 NFT BatchNFT 代表一批碳信用;

( 2) 將被代幣化的碳信用從 Verra 注冊表中永久退出,並獲得唯一的序列號;

( 3) 寫入從 Verra 收到的序列號,BatchNFT 鏈接到原注冊表中的退出條目;

( 4) BatchNFT 更新序列號後自動提交審核;

待 Toucan Verifier 批准後成為完全代幣化的一批碳信用,用戶可以隨時碎片化為 ERC 20 代幣 TCO 2 。

BatchNFT 可用於鑄造等量的完全可替代的 ERC 20 代幣 TCO 2 , 1 個 TCO 2 代幣代表 1 個碳信用,其值為 1 tCO 2 e。

TCO 2 代幣合約仍然帶有 NFT 的所有屬性和元數據,使其特定於一個特定的項目和年份,因為自愿市場碳信用的交易價格非常不同。TCO 2 是可替代的代幣化碳信用的總稱。當你把 BatchNFT 分化時,ERC 20 代幣將以 TCO 2-為前綴,後面是一個信息豐富的名稱,包括原產地注冊處、項目、年份等。例如: TCO 2-GS-0001-2019 。

-

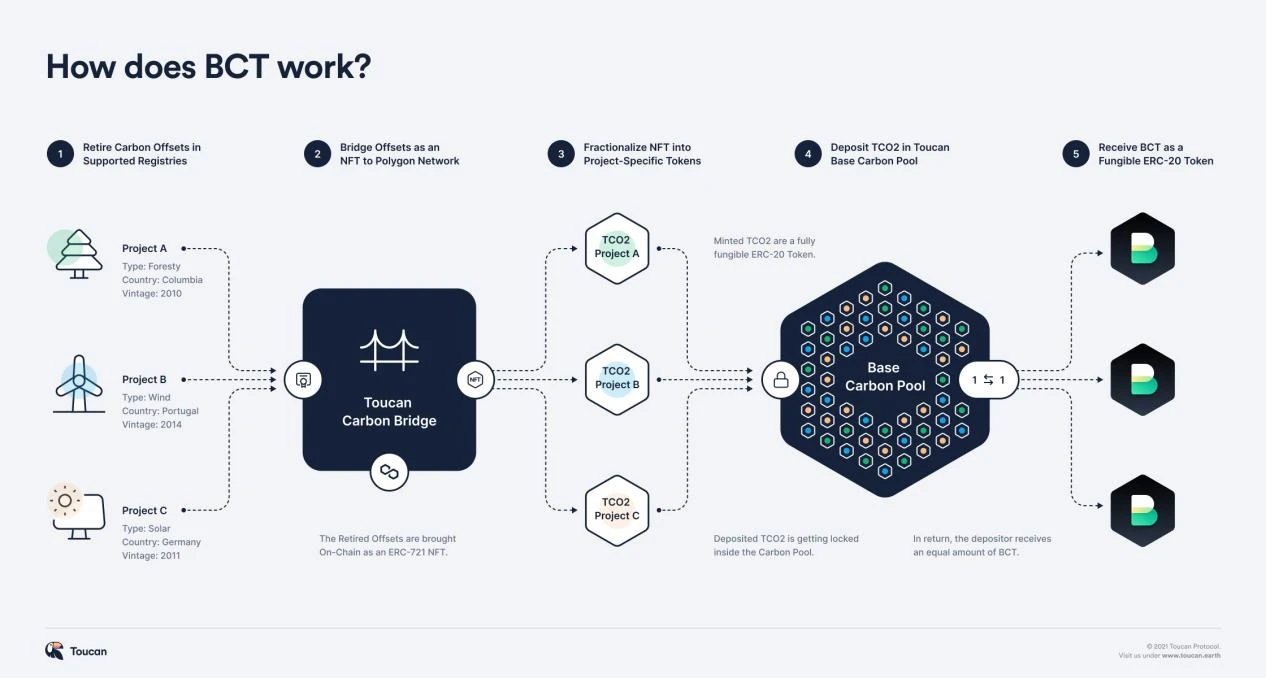

Carbon Pools

將多個特定項目的代幣化 TCO 2 代幣捆綁到流動性更強的碳指數代幣中,實現了不同類別碳資產的價格發現。每個池都有一個獨特的配置,並帶有特定的邏輯,該邏輯指示 TCO 2 可以將哪些代幣存入其中。

Toucan 團隊已經與 KlimaDAO 合作,部署了第一個 Carbon Pool,即 the Base Carbon Tonne (BCT),the Base Carbon Tonne pool 的門檻要求為: TCO 2 代幣必須是 Verra VCU(Verified Carbon Units),而且它們的年份必須是 2008 年或以後。

通過邏輯篩選的 TCO 2 代幣可質押在 Carbon Pool 中,存款人收到 Carbon Pool 代幣(如 BCT)。用戶可以隨時進行贖回,贖回會燃燒 Carbon Pool 代幣並將基礎代幣發送給用戶,贖回時可以選擇自動贖回(兌換排名最低的 TCO 2 )和有選擇的贖回(繳納費用贖回指定 TCO 2 )。

目前有 2 個 Toucan Carbon Pools,BCT (Base Carbon Tonne) 和 NCT (Nature Carbon Tonne)

協議收入來源:

-

兌換 Carbon Pool 代幣費用

兌換 Carbon Pool 代幣時若選擇選擇性兌換,Toucan Protocol 收取費用,其中一部分用於燃燒低價值的碳信用額,另一部分將交給 Toucan,用於建立協議。BCT 池子兌換費用為 25% ,NCT 池子兌換費用為 10% 。

-

橋接 carbon pool 費用

目前該費用設置為 0 。

協議現狀:Toucan 自 2021 年 10 月推出,目前支持 Polygon 和 Celo,通過 Carbon Bridge 上鏈的碳信用額 21, 889, 951 噸,抵消的碳信用額 298, 173 tCO 2 e,碳供應量 19, 908, 799 (BCT 和 NCT 池中質押量),總流動性$ 2, 946, 585 (各交易所 BCT 和 NCT 總流動性)。

代幣功能:

-

NCT 是 Nature Carbon Tonne 簡稱,是與所有存入 Nature Carbon Tonne 的碳信用掛鉤的標准化參考代幣;

-

BCT 是 Base Carbon Tonne 簡稱,是與所有存入 Base Carbon Tonne 的碳信用掛鉤的標准化參考代幣;

將通過邏輯篩選的 TCO 2 代幣質押在 carbon pool 中將獲得對應代幣;反之兩種代幣可用於兌換代幣化碳信用額。

協議優勢: 一定程度上實現碳信用代幣化,並提高了碳信用流動性;

協議風險: Toucan Carbon Bridge 為不可逆的單向橋,代幣化進程开始後不可贖回實際的鏈外信用;Verra Registry 目前不支持碳信用標記化,禁止基於退出信用創造工具或代幣的做法,Toucan 選擇的從原來的注冊表中退出,以防止重復計算並不是一個最佳方案。

(2 )Flowcarbon

Flowcarbon 是由 WeWork 聯合創始人 Adam Neumann 創建的區塊鏈初創公司,希望垂直整合整個碳信用生命周期,提供從碳項目發起和融資到信用銷售和企業碳投資組合管理的战略和解決方案。5 月,完成 7000 萬美元融資,a16z領投,General Catalyst 和 Samsung Next 參投。目前,碳信用現貨市場暫未上线。Goddess Nature Token (GNT)將是第一個捆綁代幣。

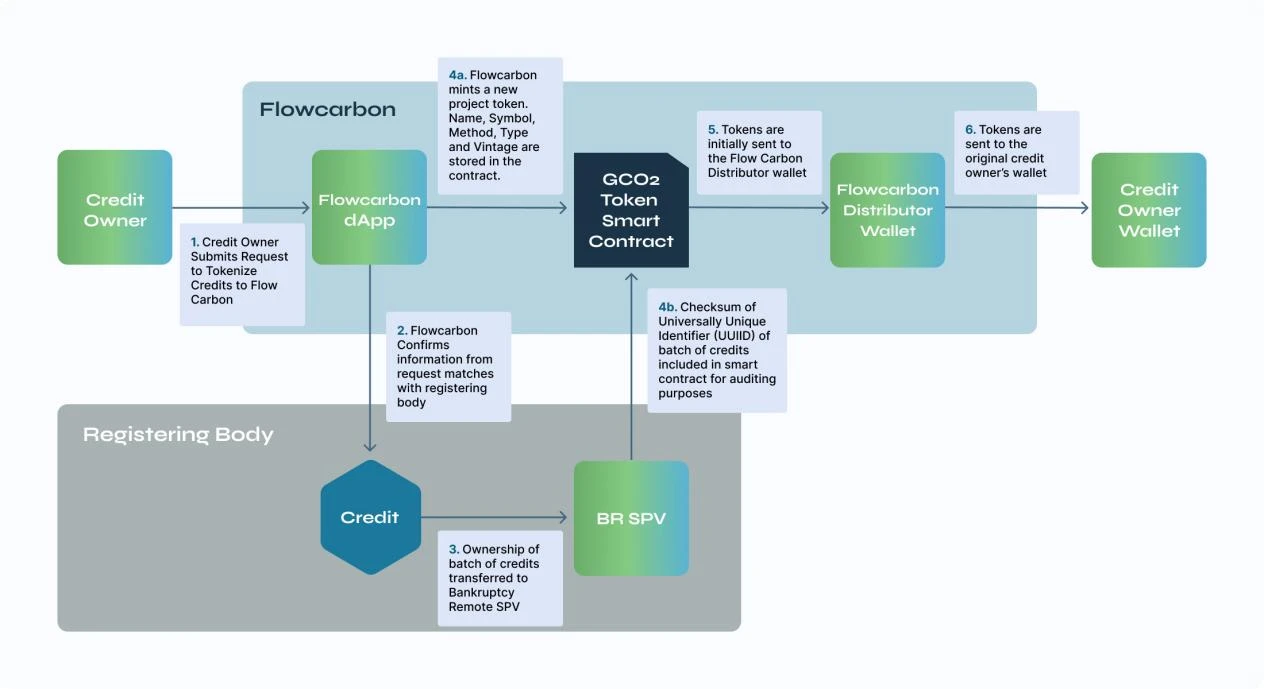

代幣化包裝流程:

-

鑄造代幣化碳信用

所有對碳信用額度進行代幣化的請求都是通過 Flowcarbon 網站上的表格提交的。提交代幣化請求後,Flowcarbon 會與指定的注冊機構核實信息。一旦账戶的所有權、項目類型和信貸數量得到確認,碳信用就會轉移到破產隔離特殊目的實體(SPV)。一旦批次的信息被驗證,並且信用被存入 SPV,一個新的實例合約就被創建。

-

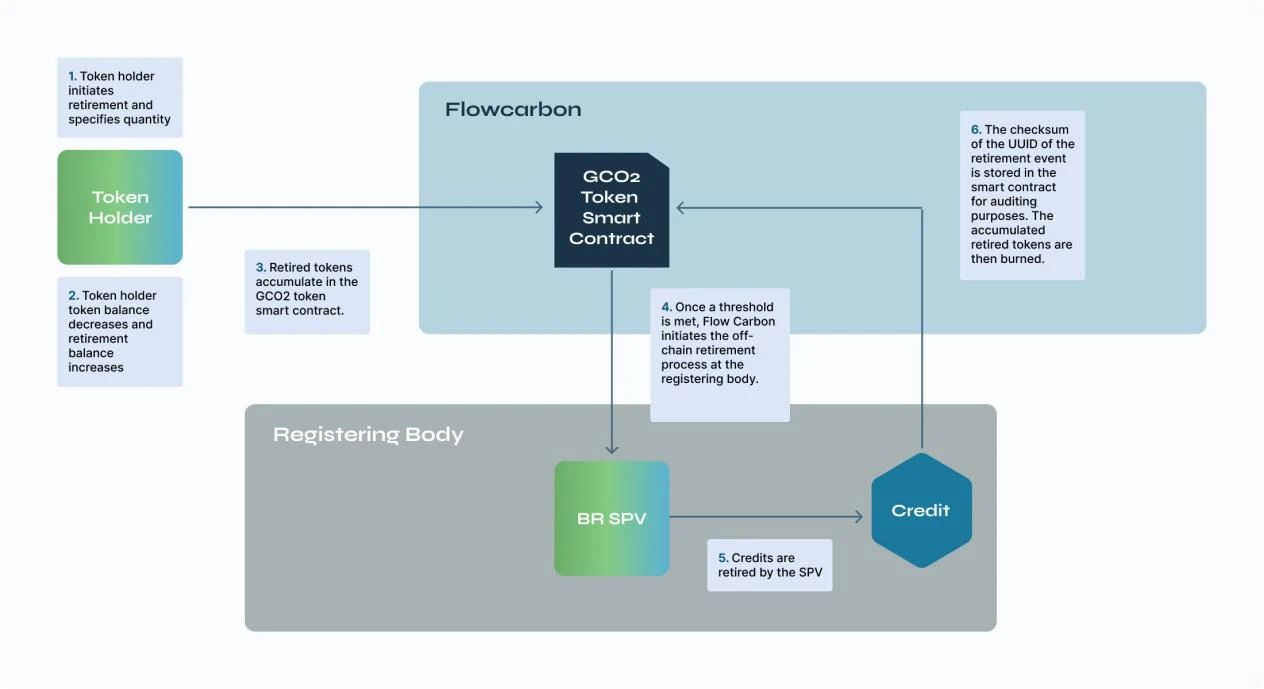

退出(Retirement)

代幣持有人先向 Flowcarbon 發起代幣退出,並指定她想退出的數量。這將減少代幣持有人的余額並增加她的退出額。退出的代幣在合同中透明地累積,直到它們超過一個待定的批量大小。一旦達到閾值,破產隔離 SPV 就會在基礎注冊表中退出碳信用。

-

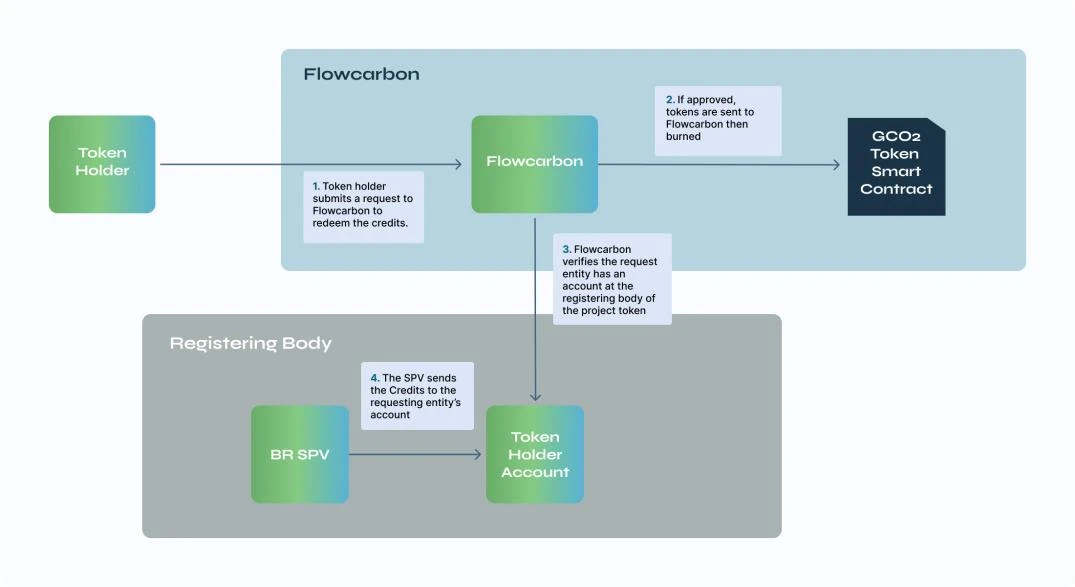

贖回

贖回是指代幣持有人將其 GCO 2 代幣兌換成實際的鏈外信用的過程。代幣持有人通過向 Flowcarbon 提交請求來啓動贖回程序。請求被批准後,Flowcarbon 會確認請求者在適當的注冊機構擁有一個账戶。然後,GCO 2 代幣被 GCO 2 智能合約銷毀,然後實物碳信用額從破產隔離 SPV 轉移到請求實體的账戶。

贖回時有 2% 的標准費用。如果一個 GCO 2 持有人要求贖回 100 個 GCO 2 ,他們將收到 98 個鏈外碳信用額度。

-

流動性

可以使用 Flowcarbon 的 dApp 將 GCO 2 代幣存入一個捆綁包中以換取捆綁代幣。捆綁代幣以一對一的方式發行;如果 GCO 2 代幣持有人將 50 個 GCO 2 存入一個捆綁包,她將收到 50 個捆綁包代幣作為回報。捆綁代幣旨在提供流動性,因此用戶可以直接購买捆綁代幣。捆綁代幣同樣可退出、可贖回。

協議收入:

解綁、互換、退出和贖回功能都有相關的動態費用,更近年份的碳信用行動比時間較長的碳信用行動更昂貴。這是為了激勵舊的碳信用額度的退出。動態費用是通過 "回扣(rake back) "合同實現的。當其中一個功能被啓動時,合同代表用戶账戶執行該功能,回扣合同決定該最大費用的多少應該被送回給請求者。比如說,最大費用是 15% ,如果 Sarah 請求將 100 個捆綁代幣解綁成 2020 年的 GCO 2 。綁代幣合約將自動在費用账戶中收取 15 GCO 2 , 85 GCO 2 將被發送到回扣合約。回扣合約將包含關於費用實際情況的邏輯;2020 年是一個相對較新的年份,實際費用是 10% 。因此,在這種情況下,回扣合同將從費用中提取 5 GCO 2 ,並將 90 GCO 2 送回給 Sarah。

協議優勢:Flowcarbon 提供“雙向橋”,允許 GCO 2 代幣在鏈下兌換為基礎碳信用。

協議風險:通過碳信用轉移到 SPV 並創建代幣實現鏈上交易,未能真正實現碳信用代幣化。

(3 )PERL.eco

PERL.eco 是 Perlin 的最新項目,專注於將現實世界的生物生態資產引入區塊鏈,首批可用的資產之一是代幣化的碳信用。目前,產品還未正式上线。

代幣化包裝流程:

PERL.eco 與完全受監管的碳交易所 ACX 的運營商 AirCarbon Group 合作,建立 PERL.eco 碳交易所 (PCX),由 PERL.eco 直接從供應方碳項目和合作夥伴處獲得的 PFC(PERL.eco Future Carbon,由 PERL.eco 審核的高質量碳項目的代幣化碳信用,這些項目尚未發行)和其他優質碳資產並在 PCX 上進行零售交易。

協議現狀:代幣$PERL 已上线 Binance,但是社媒關注度低,項目進展慢,白皮書超過 1 年未更新。計劃於 2023 年Q3進行 PFC 試點軟啓動、PERL.eco Carbon Exchange (PCX) 早期原型發布;2023 Q4 PCX Alpha 版本發布, 2024 發布 PCX Beta 版本。

代幣功能:

$PERL 是 PERL.eco 的治理代幣。PERL 在確定激勵體系、建立廣泛的利益相關者基礎以及促進網絡中的經濟價值流動方面發揮着關鍵作用。PERL 持有者可以對該費用模式和分配以及其他重要決策進行投票。通過參與治理,用戶可以得到碳信用空投的獎勵,用來抵消他們的排放。

協議優勢:與受監管的碳交易所合作降低風險;

協議風險:PERL.eco 僅作為類似經銷商的角色,增加了標的曝光度,並未真正提高其流動性。

小結

鏈下的碳信用市場存在着缺少價格發現、流動性差、市場透明度差等問題。Web3碳信用項目致力於通過碳信用的代幣化以建立交易池,為碳信用交易提供更好的流動性。

但Web3碳信用項目面臨着孤立性強、可信度低等問題,且由於碳信用受原產地注冊處、項目、年份等影響,價格並不一致,較難實現真正的同質化代幣化。如已有一定交易數據的 Toucan 目前只支持兩類碳信用碳指數代幣,通過邏輯篩選方可質押。Flowcarbon 目前只計劃提供一類捆綁代幣,需滿足三項要求。另外碳信用交易流程較為復雜,無法繞過一些由獨立的非政府實體管理的,如 Verra 和 Gold Standard 等中心化的核查機構,Verra 曾明確表示目前不支持碳信用代幣化。區塊鏈技術可以在很多方面改變傳統碳信用交易市場存在的問題,但在提高可信度、增強市場統一性流動性上還有較長的路要走。

4.8 垂直公鏈

正是由於現實世界資產屬性的多樣化,資產代幣化的實現更需要一條專屬公鏈,以滿足機構用戶的需求。包括: 1. 更強的安全性和隱私性;2. 更便捷的操作,比如提供 SDK 等工具;3. 代幣標准的多樣化和可操作性;4. 可能需要許可鏈構建可監管和合規的流程體系。

在代幣標准上,從以太坊的 ERC-20 標准上看,發行方無法對代幣實現回收、股份管理、身份管理、批處理、鏈下授權等等行為,這為資產的管理帶來了更大的難度。所以,現有的公鏈無法實現現有金融市場對資產管理的復雜操作。需要新的公鏈構建新的代幣標准。

(1 )Polymesh

Polymesh 是 一個 專為證券型代幣等受監管資產而量身打造的機構級 Layer 1 區塊鏈 , 流通市值 9000 萬美元 。 幣安近期已宣布成為其節點之一。Polymesh 是一條公共許可區塊鏈,採用由 Polkadot 开發的提名權益證明(NPoS)共識模型來明確網絡的角色、規則和激勵措施。鏈上代幣標准收到 ERC-1400 啓發,提供了更多的功能性和安全性,以方便鏈上資產的發行和管理。

Polymesh 核心團隊擁有金融、科技、法律背景。大多數人都有在 Polymath 建立第一個安全令牌平臺和帶頭 ERC– 1400 的經驗。團隊成員公开,團隊信息見: https://polymesh.network/team# 。

項目優勢/特點

-

為監管而設:由於監管等限制,以太坊等無許可的公鏈可能很難滿足 RWA 資產的交易,因此專為 RWA 設立的垂直應用鏈應運而生。

-

透明度保證:所有的發行方、投資者、質押者和節點運營商等都需要完成身份認證流程,即客戶都需要進行盡職調查。特別是節點運營商,必須是經許可的執業金融實體。這樣提高了網絡安全性。鏈上交互可以追溯到已知的真實世界實體。 所有交易均由獲得許可的實體授權。

-

防止硬分叉:分叉鏈對實物資產代幣會產生重大的法律和稅收問題,POLYX 的行業主導治理模式杜絕了硬分叉的產生。

-

保密性:Polymesh 設計了一個安全的資產管理協議,可以實現機密資產的發行和轉移。符合現實世界市場參與者對頭寸和交易的包密要求。

-

即時結算:繼承了 Polkadot 的 GRANDPA finality gadget,結合以上身份驗證要求、合規性驗證、無硬分叉使 Polymesh 的交易可以即時結算。

代幣功能:

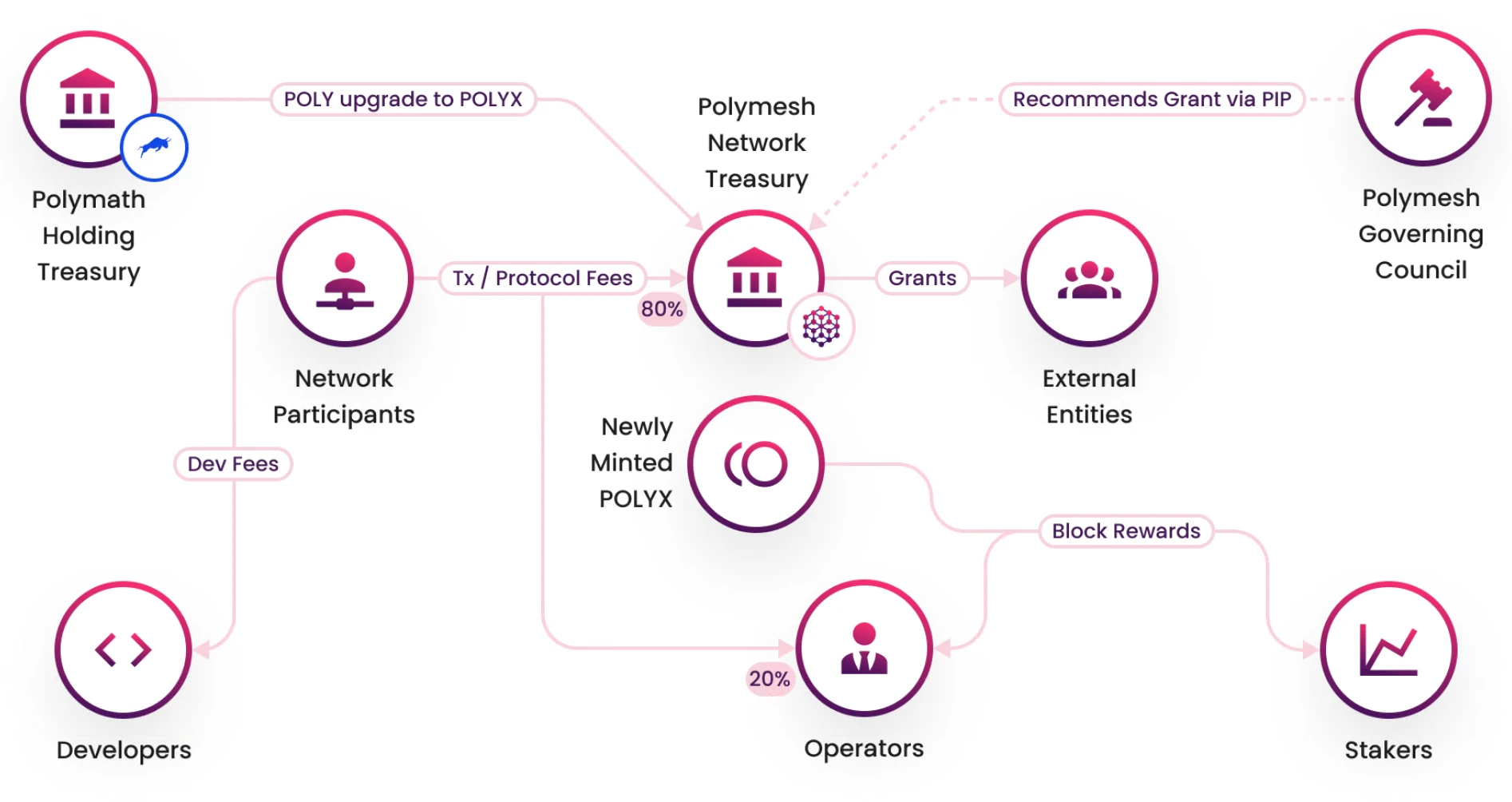

$POLYX,原生代幣。根據瑞士金融監管機構 FINMA(瑞士金融市場監管局)的指導,依照該國法律,該幣種歸類為效用代幣。POLYX 用於治理、通過質押保障鏈安全,以及創建和管理證券型代幣。

代幣的通脹率為 10.12% ,比較正常。

POLYX 代幣流通圖

生態系統:

Polymesh 生態系統的現有參與者包括加密貨幣交易平臺、代幣化領域資深參與者(Polymath)以及擁有相當規模證券型代幣投資組合的公司(RedSwan)。Polymesh Association 旨在通過兩個計劃促進進一步發展:

-

資助計劃適用於在 Polymesh 中搭建开源功能的個人和企業。

-

生態系統發展基金適用於擁有集成 Polymesh 閉源技術的企業。

目前的主要生態包括:

-

Tokenise– 第一個數字資產的 CSD、經紀和交易所 – 選擇基於 Polymesh 構建其基礎設施並已开始創建數字資產

-

DigiShares——一個白標代幣化平臺——成為第一個整合 Polymesh 的 Polymesh 生態系統發展

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

星球日報

文章數量

7691粉絲數

0