深度分析:宏觀經濟如何影響加密貨幣市場?

原文:https://perpprotocol.mirror.xyz/RW82Iuy7xBg2v0fYqSQOUfiizPWtndWCtCIW6PErrCQ

加密貨幣本身作為一種成熟的資產類別以及機構投資者的進入意味着比特幣和以太坊等大盤股的價格與更廣泛的金融市場越來越交織在一起。

直到 2020 年才觀察到與標准普爾 500 指數(跟蹤在美國交易所上市的 500 家大公司的股票表現)的相關性上升,如下圖所示。 股票和加密貨幣的價格增長比以往任何時候都更加高度相關,在 2022 年 5 月達到了有史以來的最高水平。

這種相關性是否持續還有待觀察,但加密貨幣與股票市場之間的關聯意味着影響股票市場的基本面和事件也可能會影響加密市場。

隨着市場增長到相當大的規模,宏觀情況越來越與加密貨幣相關。雖然與其他金融市場相比仍然很小,但它變得越來越難以被忽視並成為一種時尚。但我們所說的宏觀究竟是什么意思呢?

宏觀是指一個國家和全球層面的宏觀經濟趨勢,例如經濟增長、通貨膨脹、利率、就業率和地緣政治。宏觀交易者使用股票、債券、貨幣和商品來表達他們的觀點。

重要的是,這些市場的主要驅動力是基本面。最好的例子之一是利率差異,投資者在利率上升時买入一種貨幣,在利率下降或穩定在一個非常低的水平時賣出一種貨幣。

最近的一個例子就是美元兌日元的升值,由於美國利率上升和日本承諾實行寬松的貨幣政策,美元對日元升值。

就像大宗商品交易者一樣,股票和外匯市場必須密切關注宏觀事件的脈搏,這對加密交易者來說也變得很重要。作為金融市場的主要驅動力,關鍵的宏觀指標與貨幣政策有關,貨幣政策是指利率、通貨膨脹、經濟增長和地緣政治事件的趨勢。

讓我們首先深入研究一下貨幣政策,以及這個宏觀驅動因素最近是如何影響加密市場的。

貨幣政策:ELI5

貨幣政策是指利用利率、貨幣供應量的變化以及量化寬松(QE)或量化緊縮(QT)來影響經濟。聯邦基金利率是美國利率的基准,它決定了企業和消費者的貸款利率,以及儲戶的資本回報率。

美聯儲每年八次決定利率,聯邦公开市場委員會 (FOMC) 衡量經濟數據以做出這些決定。知道這些會議的時間是很好的,這樣你就可以提前做好准備,你可以使用這個日歷找到所有即將到來的FOMC會議。

由於這些會議的結果和隨附的新聞聲明通常在所有宏觀事件中對金融市場的影響最大,因此在這些公告發布期間存在很多波動。

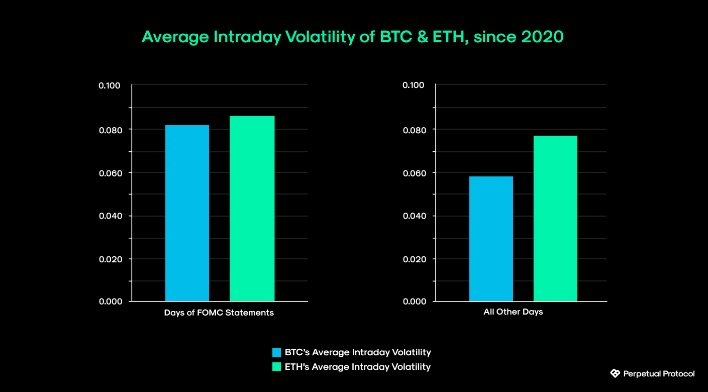

如下圖所示,自 2020 年以來,在貨幣政策聲明發布的日子裏,BTC 的日內波動率高出近 40%,而 ETH 的日內波動率比其他所有日子高出近 12%。

要解讀聲明和會議記錄(在利率公告和聲明後大約一個月發布,但影響較小),了解以下兩個術語很重要:

- 鷹派:當經濟表現良好且政策制定者希望提高利率以抑制通脹時,這被描述為鷹派。

- 鴿派:當經濟陷入困境且政策制定者傾向於降低利率以提振經濟時,這被描述為鴿派。

當美聯儲官員發表講話時,交易員將觀察鷹派或鴿派美聯儲官員將如何決定未來的利率和經濟走勢,以及這將如何影響近期的金融市場。

為什么貨幣政策是一個重要的宏觀主題?

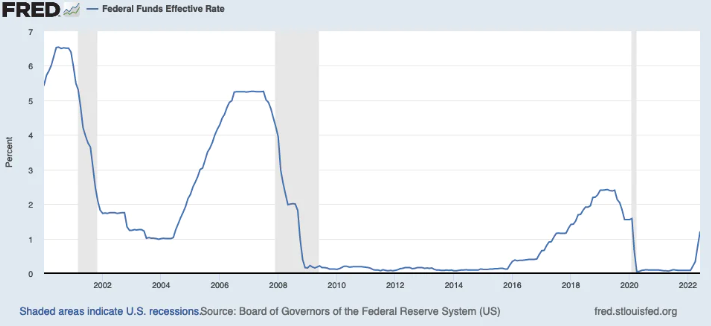

貨幣政策也是決定一國貨幣強弱的最重要決定因素之一,因為利率也會影響資本流動和貨幣強弱。在 2008 年全球金融危機之後的幾年裏,利率一直非常接近於零。

隨着經濟崩潰,美國中央銀行放寬了條件(美聯儲或簡稱美聯儲)以刺激需求和增長,較低的利率為個人和企業的消費和投資提供了較低的借貸成本。

簡而言之,利率被用作影響需求的槓杆,進而影響通貨膨脹和經濟增長。從下圖中我們可以看出,在經濟衰退期間降息是為了在情況惡化時提振需求。然而,當經濟增長時,有提高利率的空間,以確保經濟不會過熱、需求超過供給端和通貨膨脹猖獗。

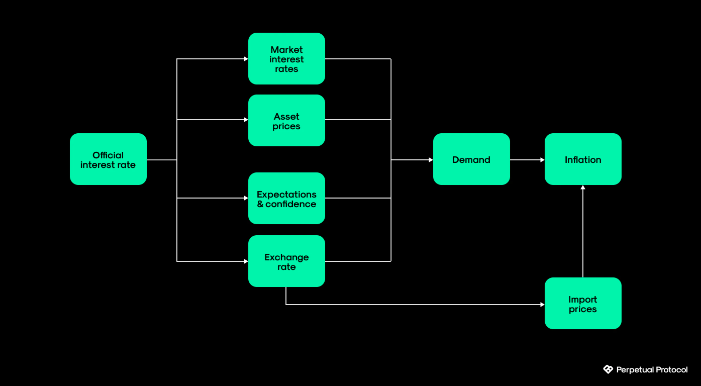

貨幣政策影響經濟的方式如下圖所示,被稱為貨幣政策傳導機制。

最重要的是,對於加密投資者來說,官方利率的變化會影響證券的市場價值,比如股票。

這是因為預期的未來回報被更大的因素折現,因此任何給定的未來收入流的現值都會下降。此外,由於投資者可以從美國國債等有息資產中賺取更多美元,因此這些避險資產的相對吸引力增加並降低了對股票和加密貨幣等風險資產的興趣。

另一方面,較低的利率會刺激資產價格,儲蓄美元或購买債券的吸引力降低,因為回報不如加密貨幣或股票高。

官方利率的變化會增加或減少一個國家的貨幣價值。當利率下降時,這會促進出口,因為貨幣將變得疲軟(通過減少資本流動和美元流出),但也會導致資產價格上漲,例如股票、房地產、黃金等商品和比特幣等加密貨幣。

除了股票和美元本身的價值,利率也會影響債券的價格。利率上升會降低債券價格,反之亦然,利率會下降。債券本質上是向政府提供保證回報的貸款,被視為最安全的資產之一。

例如,10 年期美國國債收益率是全球市場上廣泛觀察到的指標,因為它們反映了經濟前景並推動了全球金融狀況。高利率與收緊的金融狀況相關,而低收益率甚至負收益率會導致全球金融狀況更加寬松——導致“尋求收益率”效應,從而推高資產價格,也可能鼓勵更大的風險承擔——這通常被認為是對加密貨幣作為資產類別持積極態度。

加密宏相互作用的簡史

正如我們上面所展示的,在比特幣和以太坊的整個存在過程中,美國的基准利率一直非常接近於零。下限為零,因為利率低於零是不可行的。由於現金的存在,中央銀行無法實施負存款利率,因為人們只會把錢從銀行账戶裏取出來,以現金形式存在。

但負利率已被視為未來貨幣政策的潛在工具,通過禁止現金和引入中央銀行數字貨幣,這將成為可能。這些是未來可能會影響加密貨幣的發展,也是主要的看漲論點之一。

為在 2008 年全球金融危機後提供更寬松的環境,美聯儲和其他主要中央銀行引入量化寬松政策,而不是將利率降至零以下,這使得這些中央銀行的資產負債表規模相對於其經濟規模膨脹.

加密貨幣市場在 2016 年和 2017 年期間出現了爆炸式增長,雖然利率在上升,但按歷史標准衡量仍然非常低。但隨着美國利率升至 1% 以上,加密市場在估值過度擴張後進入熊市,投資者紛紛退出,轉而投資更安全的資產。

美聯儲試圖在 2018 年扭轉量化寬松政策,但未能在沒有嚇到市場(包括加密貨幣)的情況下這樣做,現在才再次談論 QT,QT是指美聯儲放松對金融市場的支持,即拋售美聯儲資產負債表上的大量抵押貸款支持證券和美國國債。

盡管如此,此時的加密貨幣仍處於發展階段,下圖顯示,隨着加密貨幣作為一種資產類別的合法性和成熟度越來越高,比特幣的市值2020 年隨着美元貨幣供應量的大幅增加而迅速上漲。

為應對 Covid-19 大流行和 2020 年 3 月金融市場的自由落體下跌,美聯儲緊急降息以使利率回到零利率下限,同時大幅增加了美聯儲的資產負債表規模。

在 Covid-19 大流行期間以及在將利率降至接近零的政策反應之後,10 年期國債收益率變為負值。由於美聯儲通過量化寬松計劃購买了美國國債,這給收益率帶來了下行壓力,以支持金融狀況並降低長期利率以刺激經濟。

與之前提到的美國和日本之間的利率差異一直在推動美元兌日元價格走勢的案例類似,比特幣和以太坊等加密貨幣的貨幣供應增長之間的差異越來越被視為加密貨幣價格走勢的主要驅動力。在 Covid-19 大流行之後,美聯儲大規模刺激並承諾提供無限貨幣支持,保羅·都鐸·瓊斯 (Paul Tudor Jones) 等傳統宏觀投資者推廣了這一基本主題。

但隨着貨幣供應量的增長逐漸放緩,以及美聯儲更多地致力於扭轉長期支持金融市場的量化寬松政策,我們最近看到比特幣市值的年增長率和整個加密貨幣市場受到打擊。

但是,美國利率未來的潛在路徑是什么?對加密貨幣有什么影響?要回答這個問題,我們必須研究經濟增長和通貨膨脹的趨勢。

通貨膨脹和經濟增長的作用

包括美聯儲在內的大多數中央銀行的任務是在整個經濟體中保持總體穩定但較低的物價水平。低而穩定的通貨膨脹率是可取的,因為投資者和消費者可以為未來做計劃,知道價格不會迅速變化,並對未來充滿信心,這將支持經濟增長。

因此,通脹數據可以幫助交易者衡量未來利率可能如何演變,而美聯儲最重要的通脹指標是消費者物價指數(或簡稱 CPI)。 CPI 數據每月(10 日至 15 日之間)發布,通常會對金融市場產生重大影響,包括股票、債券以及最近的加密貨幣。

如果通脹高於目標或高於預期,這表明央行可能會採取更多行動,通過提高利率來防止經濟過熱。由於過去一年通脹迅速上升,CPI 對加密貨幣市場的影響越來越大,因為該數據在貨幣政策的形成中發揮着重要作用。

但是,如前所述,美元等法定貨幣和比特幣和以太坊等加密貨幣的貨幣供應增長與通脹之間存在差異。隨着通貨膨脹率達到 40 年來的最高水平,美聯儲被迫加息,這對加密貨幣的宏觀情況產生了負面影響。隨着利率上升,通脹最終應該會下降,從而減少對通脹的對衝需求。

然而,一旦通脹明顯見頂,美聯儲將在加息方面變得不那么激進,隨着經濟增長成為焦點,我們應該會看到他們的立場軟化。隨着利率上升,它不僅控制了通貨膨脹,而且還拖累了經濟增長。用於投資和消費的借貸變得更加昂貴,出口變得不那么有競爭力,償債變得更加昂貴。

除了以低通脹和穩定通脹為目標外,美聯儲的另一項職責是確保充分就業。一方面,像美聯儲這樣的中央銀行需要平衡通脹並管理預期,以使價格不會失控。但另一方面,他們不能繼續加息來抑制通貨膨脹,否則可能會導致經濟遭受太大損失和失業率上升。

為了追蹤美國的經濟增長,兩個重要的數據發布是 GDP 增長估計和預測,以及非農就業人數,這是美國就業市場的關鍵指標。如果經濟重新陷入衰退或就業增長率持續疲軟,那么美聯儲將不得不再次採取行動並為經濟提供支持,這可能標志着加密貨幣市場另一個看漲階段的开始。

總結

希望這篇文章能讓你對影響金融市場的宏觀因素有一個簡單的介紹,還有很多其他重要的因素我們在這裏沒有涉及。

沒有人能預測未來宏觀經濟環境將如何發展,你會發現許多不同的意見。宏觀形勢可能會或可能不會繼續對加密貨幣市場產生重大影響,尤其是即將發生的重大事件,例如合並和比特幣的下一次減半,這可能會推動加密貨幣市場進入另一個看漲階段。

從現在开始,將有兩個關鍵的宏觀驅動因素需要關注:美聯儲鷹派立場不可避免的逆轉,這可能標志着熊市的結束和加密貨幣新看漲階段的开始。

其次,如果加密貨幣和股票之間的相關性被打破(也稱為脫鉤),那么它可能表明加密貨幣將在不久的將來更加獨立地移動,並標志着另一個看漲周期的开始。

在那之前,加密貨幣交易者將希望密切關注宏觀發展,特別是美國利率的演變、CPI 的月度數據發布以及美國的經濟增長和就業趨勢,這也會影響貨幣政策。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

觀點》Memecoin 是史上最瘋狂的賺錢機器嗎?

我 們要去邁阿密!我們要買藍寶堅尼!來自倫敦的 16 歲大學生 Oliver Szmul 聲音嘶啞...

鮑爾放鷹「不急降息」比特幣下殺 $86,600、美股全倒,10月PPI顯示通膨仍具黏性

美 國聯準會主席鮑爾在臺灣時間今(15)日清晨於達拉斯的一場活動上釋出鷹派言論,他表示近期美國經濟...

Upbit 加密貨幣交易量遠超韓國股市,市場過熱跡象再現?

自 川普在本月初強勢贏下美國總統大選後,美股和加密貨幣市場紛紛迎來慶祝行情,標普 500 指數一度...

Gary Gensler發表“離別演講”,特朗普2.0下的SEC將採取什么加密監管政策?

來源:WilmerHale 原標題:Trump Administration 2.0: How t...

吳說播客:ACT 喜與悲,有人意外爆賺 200 萬,有人爆發前一天割肉

編輯:吳說區塊鏈 本期播客從 AI Memecoin 投資熱點及近日 ACT 暴漲事件展开,def...

coincaso

文章數量

3481粉絲數

0