三分鐘讀懂 DeFi 社交交易平臺 Nested Finance與 dHEDGE 和 TokenSets 的區別

3 月,DeFi 社交平臺 Nested Finance 宣布完成 750 萬美元融資,由早在 2020 年底就布局了比特幣投資的英國億萬富翁,知名對衝基金經理 Alan Howard 領投。在 DeFi 乃至整個加密市場情緒都逐漸冷卻的當下,Nested 憑借什么再度獲得了資本的青睞?

簡介

Nested Finance 名為 DeFi 社交協議,實際是通過 「跟單」的方式讓人與人之間產生連接,再通過未來开發的社交媒體功能提高平臺用戶活躍度,促進平臺發展。

Nested 的創始人此前曾在 Ledger 負責市場研究與分析工作,而 CTO 此前是技術型工作招聘平臺 talent.io 的軟件工程師。

Nested 目前基於 EVM 兼容鏈以及以太坊擴容網絡生態建立,允許用戶通過 USDT、USDC、DAI 三種廣泛被 EVM 生態支持且常用的穩定幣以及各條鏈的原生代幣,直接購买各個支持的區塊鏈上的資產。例如當我選擇 Polygon 網絡,就可以使用 MATIC 購买以下資產:

資產購买的動作是協議自動幫助用戶執行的,由去中心化交易平臺 0x 提供流動性支持。用戶在成功購买一種或多種資產形成投資組合之後,Nested 將為用戶生成一個代表了投資組合的 NFT,並通過跟蹤底層資產價格來計算投資組合的表現。

在擁有了這個代表你投資資產的 NFT 之後,玩法也隨之豐富了起來。Nested 表示在未來,擁有投資組合 NFT 之後,可以質押該 NFT,若其中的底層資產會產生質押收益,則持有者也可以獲得收益。此外,你還可以通過抵押 NFT 進行借貸。目前這些功能仍在开發中。Nested 表示,由於投資組合的特殊性,NFT 或許更可以體現個性化且更方便於根據策略的改變而變化,而且也更加容易被主流人群理解和接受。

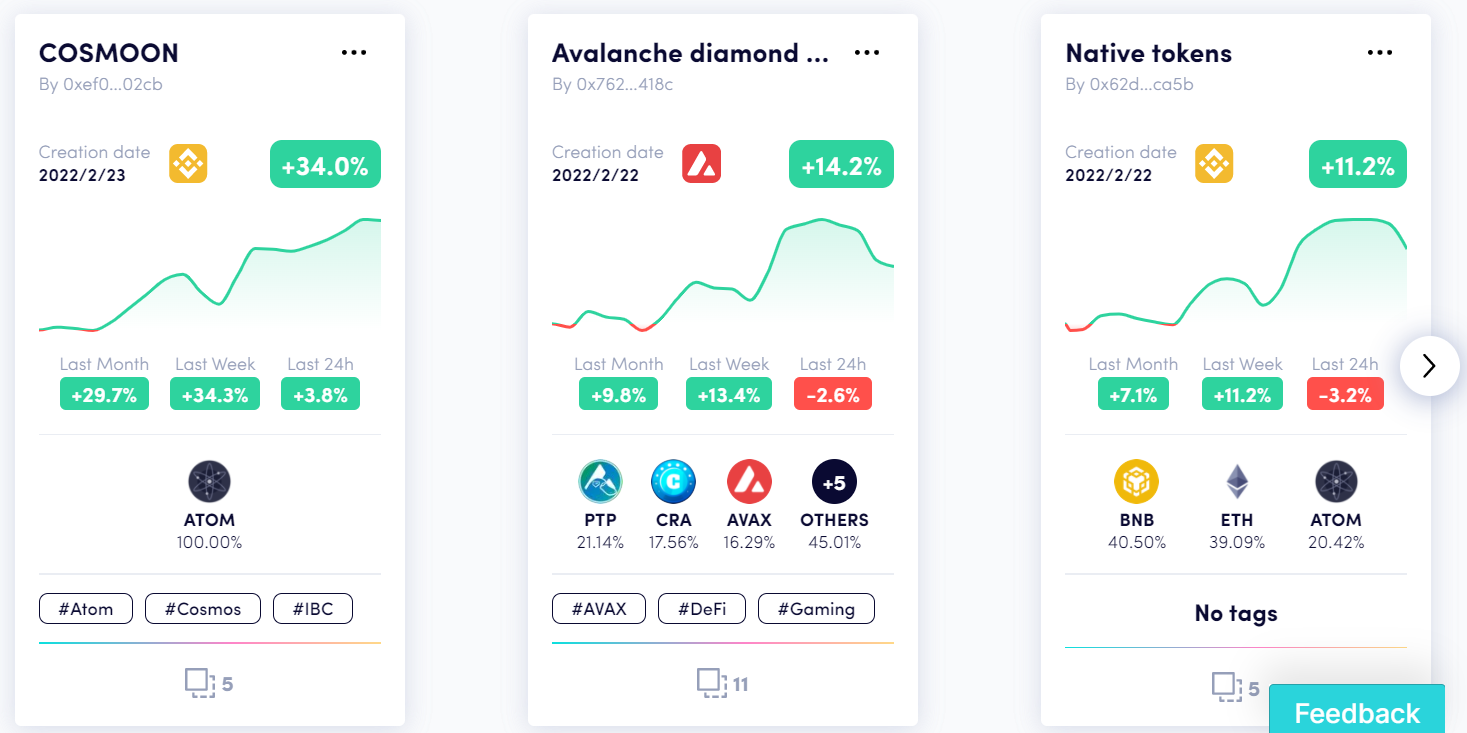

除了上述的兩大特色外,Nested 也和很多資管協議一樣支持跟單功能。官網上有專門展示各種投資組合的頁面,用戶可以選擇自己認可的投資組合進行跟單(即一鍵復制其投資策略),如此生成投資組合產生的費用將有一部分交由策略創建者,Nested 將其定義為投資組合 NFT 的 「版稅」。

當前市場只支持現貨的投資策略設置,對於已創建的投資組合,你可以進行修改,包括添加新的資產、更換組合內資產以及贖回。Nested 的用戶體驗相對較好,操作難度並不大,具體可以參考 https://docs.nested.fi/。

代幣經濟模型

Nested 的原生代幣為 NST,NST 是實用型代幣,主要用於 DAO 治理和平臺費用折扣等方面。此外,Nested 每季度還將使用平臺的利潤回購一部分 NST 代幣進行銷毀或者作為平臺資金儲備。

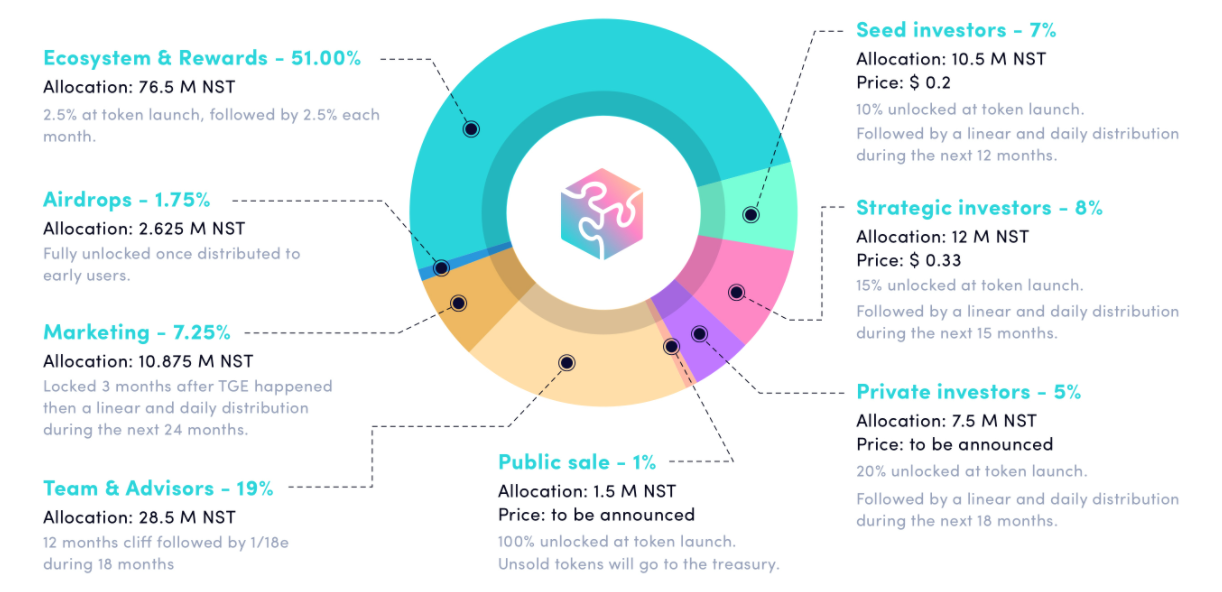

NST 總量為 1.5 億,其中 50% 用於生態發展和激勵;7.25% 用於營銷;7% 用於種子輪融資;8% 用於战略輪融資;5% 用於私募;1% 用於公募;19% 分配給團隊和顧問;1.75% 用於空投。

Nested 會從每個投資組合的創建中收取 1% 的費用,無論是自行創建投資組合還是跟單。不同的是,對於自行創建的投資組合,62.5% 將放入 Nested 財庫,37.5% 將用於在二級市場回購 NST;對於跟單創建的投資組合,50% 將放入 Nested 財庫,30% 將用於在二級市場回購,剩余 20% 將作為 NFT 版稅支付給策略創建者。

與 dHEDGE 和 TokenSets 的區別

對比於 dHEDGE 和 TokenSets 這兩個推出時間較長的資管協議,Nested 的特點還是比較明顯的。

dHEDGE 的模式是將資金交給某個管理者,讓管理者根據自己的策略對資金進行管理;TokenSets 則是僅允許用戶選擇平臺上固定的投資方案,且在確認後生成 ERC20 格式的憑證。這兩個項目目前都僅支持以太坊或者以太坊的擴容網絡,本質上都是在以太坊生態內。

相較之下,Nested 支持包括 Avalanche、BNB Chain 這樣的 EVM 兼容鏈,可選擇性更強;另外,Nested 的模式更相近於 TokenSets,但比 TokenSets 來說其投資策略的調整更加靈活,可選擇性更強。

項目規劃

就 Nested 的路线圖來看,當前他們僅僅完成了 2021 年第三季度的計劃,項目進展落後較多。

Nested 計劃中的下一個階段被稱為 Lego,更新的功能包括:

完成可以引入任何協議(例如 DeFi)的新架構,使得用戶可以直接在 Nested DApp 中進行質押或挖礦;

集成合成資產協議 Synthetix;

用戶的版稅可以以指定鏈上任何代幣的形式支付;

新增支持以太坊、Celo 和 Fantom。

Lego 後的一個階段被稱為 Tetris,將在該階段更新的功能包括:

用戶投資組合中的底層資產將用於投資各種 DeFi 協議產生被動收益;

用戶可以將錢包內的加密資產(包括 LP 代幣)導入投資組合中。

Tetris 後的一個階段為 Rubik,將在該階段更新的功能包括:

投資組合 NFT 將可以在 Aave、Compound 中進行借貸;

正式發放代幣 NST,上线治理投票並對回購比例、手續費折扣、平臺費用等進行投票,並啓動 Uniswap 上的流動性挖礦。

部署至 Solana。

最後一個階段被稱為 Matrioshka,該階段用戶將可以將 NFT(例如 BAYC 等)加入投資組合中,也將可以對投資組合設置限價贖回功能,當投資組合裏某些代幣的價格達到某一數值就可以自動賣出贖回。

就 Nested Finance 當前的機制設置和未來的規劃來看,其投資的自由度很高,且用戶僅需要設置好比例,就可以由協議自動執行买入賣出交易。加之未來將引入的 DeFi、NFT 以及社交媒體功能,讓人期待這個被 Alan Howard 在熊市中押注的 「DeFi 社交」協議的最終形態會是怎樣。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。