BLOG 用DeFi重塑加密遊戲經濟模型

引言

所有經濟體的成功都離不开一個平衡、可持續的貨幣體系。然而,遊戲經濟還沒有在其貨幣供應和需求之間找到平衡——遊戲內的貨幣具有極端波動性,這給所有利益相關者帶來了極大的挑战。

遊戲內的貨幣價格都可以被抽象為燃燒和鑄造之間博弈的關系,燃燒是由遊戲中的消費驅動的,如升級、推進、繁殖和交易;鑄造是由遊戲中的活動驅動的,如任務和 PvP。當人們大多數注意力都集中在調整燃燒(需求產生)和鑄造(供應產生)之間復雜的平衡時,很少有人在考慮這些系統的金融性質。

Aiko 和我將在本文中介紹幾個經過嚴峻考驗的 DeFi 原語,以填補這一空白。同時,我們將會用一個對玩家友好的方式嵌入它們。

加密貨幣遊戲的困境

舊的貨幣化模式是不可持續的。淘金者(礦工)不斷從一個遊戲轉移到另一個遊戲,制造虛假繁榮,留下動蕩的局面。

即使有了 Ronin 公鏈和新的 Axie 遊戲,RON 的價格已經減半,SLP 也沒有看到任何上升的勢頭。因此,學者們不得不離开這片被過度开墾的土地,遷移到其他地方,比如 Avalanche 和 Polygon。

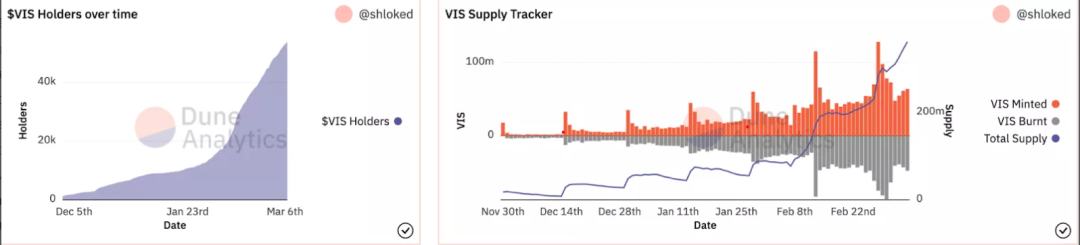

以 5 萬 DAU 幾乎佔領了菲律賓市場的 Pegaxy 也沒能維持下去。隨着越來越多的玩家加入,VIS(Pegaxy 的代幣)進入了惡性通貨膨脹,價格在兩周內再次見底,一些大型公會也決定清算他們的 Pegaxy NFT。

Pegaxy Holder 數據統計

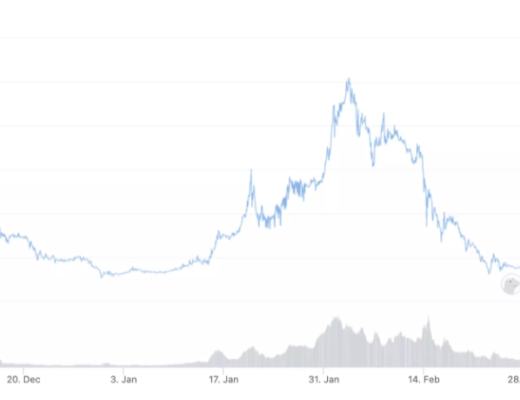

$VIS 價格表現

為了緩解大規模的代幣貶值,部分遊戲團隊已經實施了一些預防措施,但效果一般。這些低效的措施對开發者來說,往往是繁瑣的設計。

例如,Thetan Arena 是一款 MOBA 遊戲,具有很高的可玩性,之前在移動應用市場上取得了成功,擁有八百萬玩家,是最受歡迎的加密貨幣遊戲之一。

它目前的估值為 1.51 億美元。雖然它實施了金沉(一種經濟過程,通過該過程可以刪除電子遊戲的遊戲內貨幣或可以對其進行估值的任何物品)和战鬥限制,以減少通貨膨脹,但它不能避免學者們不斷擠壓 $THC 然後全部兌現。

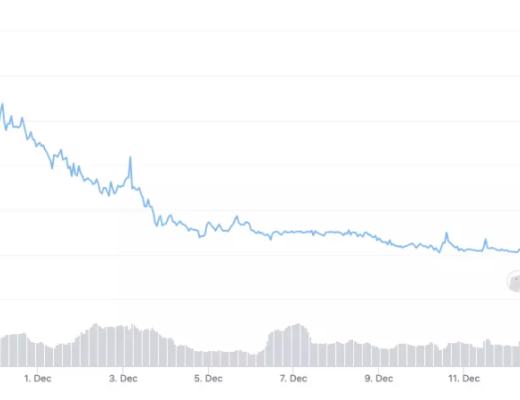

遊戲中的貨幣 $THC,自推出以來價格一直在緩慢下降,四個月內下降了近 99%,再加上流動性不足的 NFT 市場,$THC 很快進入一個價格的死亡螺旋。

$THC 價格表現

遊戲體驗的金融化造成了系統的反噬性。大量關注和資產升值會吸引新玩家購买資產並嘗試遊戲,或將其作為一次投資機會,然後賺取代幣作為回報。不管他們的動機如何,當代幣價格突然下降時,會引起大規模的價格反彈,因為這些玩家都會爭先退出系統。

強大的可玩性是必不可少的,但我們也需要一定的保障措施來抑制這些系統的反噬性。大多數开發商仍然試圖遵循傳統的方式,通過金沉來解決通貨膨脹問題。

為什么不考慮一些經過嚴峻考驗的金融基礎設施,並將其嵌入到遊戲玩家友好的版本中呢?

目前的創新

首先,我想提供一些關於 DeFi 和加密貨幣遊戲創新的背景信息。不過,如果你對加密貨幣遊戲中的 AMM、Bancor V3 和 ve(3,3) 已經很熟悉了,請隨意跳到下一部分。

Crypto Raiders 的大宗商品 AMM

Crypto Raiders 是去年在 Polygon 網站上推出的一款 P2E 遊戲。Crypto Raiders 最有趣的附加功能是外部 AMM。這個 AMM 是遊戲中最基本的商品交易平臺。在更高層次,這種設計試圖消除任何交易中的對手方。

依靠現有的去中心化交易所,我們可以為遊戲中的資產創造高流動性的即時結算交易市場,這在過去的遊戲中是不存在的。WoW 或 Runescape 需要有人在交易的另一邊。在加密貨幣中,有了自動做市商,你就不需要了。—— 納特·埃利亞森

有了AMM(自動做市商),協議非常輕松地就可以引導初始流動性,賺取額外的交易費用。由於協議可以控制流動性的兩邊,初始化流動性池變得很容易實現,對未來價格走勢的預測也在掌握之中(後面會有更多介紹)。作為這些流動性池的多數流動性所有者,協議還可以從用戶活動中賺取額外的交易費用。

Bancor V3

Bancor 於 2017 年年中推出,是第一個 AMM 項目,也是整個 DeFi 領域中最不引人注目的項目之一。與大多數 AMM 可以在任何代幣之間創建池子不同,Bancor 要求所有代幣與 BNT(Bancor 的代幣)配對。

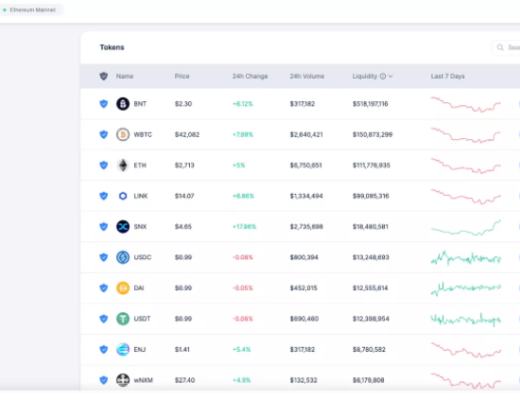

2022 Bancor 網站

“Bancor ”這個名字來自於著名經濟學家約翰·梅納德·凱恩斯的貨幣構想,稱為“國際清算聯盟(ICU)”——是所有結算和計價的基本經濟單位。雖然最初的想法沒有在以太坊世界中實現,但Bancor的愿景和遊戲經濟之間的平行關系是顯而易見的。

在遊戲中,基本經濟單位是由協議決定的。在 Axie 中,它是 $SLP,在 Crypto Raiders 中,它是 $AURUM。因此,也許 Bancor 的設計理念最適用於遊戲中的經濟。

在接下來的兩節中,我將介紹 Bancor 的一些最新創新:Omnipool AMM 和 Bancor Vortex。

Omnipool AMM

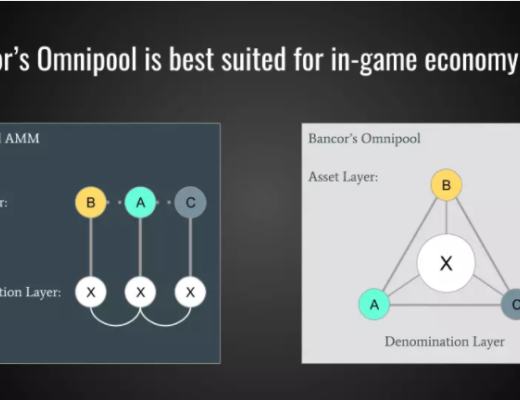

Bancor 的 Omnipool AMM 允許針對一個中央流動性池進行交易。在傳統的 AMM 模式中,所有流動性是分散的,因此沒有共同的面值(numeraire)。在下面的例子中,代幣 A 對代幣 X 有深度流動性對,但對代幣 B 和代幣 C 只有中度流動性對(一個直觀的例子:代幣 X = ETH,代幣 A = 任何代幣,代幣 B = USDC,代幣 C = USDT),這種設計引入了可組合性,但增加了復雜性,導致不同配對的流動性分散。

Bancor 的 Omnipool 模式只使用一種面值。所有流動性都與 BNT(Bancor 的代幣)配對。在這種設計中,面值代幣中的所有流動性被集中在一起,有利於在所有交易對中獲得更好的交易體驗。

Vortex

Vortex 是一種創新,可以實現高效率的代幣回購。

協議支持代幣價格的一種常見方式是通過代幣回購。協議會使用其收入的一部分,通過公开市場進行回購。回購的代幣通常會分配給代幣持有人或燒毀。

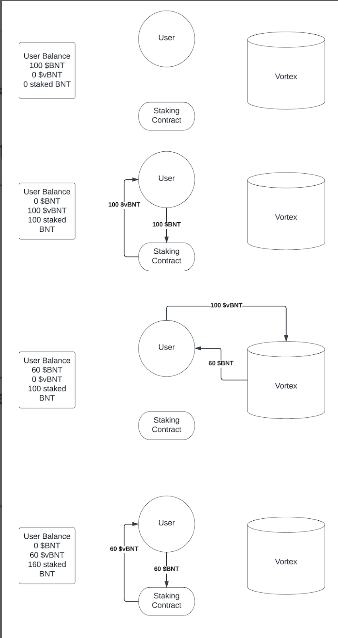

Bancor 的 Vortex 系統旨在以折扣價回購代幣。為了實現這樣的壯舉,Bancor 為用戶提供了流動性押注。在 BNT 押入系統後,押注者可以通過 Vortex 系統將其 vBNT(押注的 BNT)兌換成 BNT。

目前,Vortex 可以被認為是 BNT 和 vBNT 之間的 AMM 對。如果人們想從他們的抵押中獲得流動性,他們可以通過 Vortex 交易出來。隨着越來越多的人出售他們的 vBNT 以換取 BNT,vBNT 的價格對 BNT 的價格就會下降。目前,在 Vortex 中,1 個 vBNT 可以兌換 0.6 個 BNT。對於 vBNT 的賣家來說,要想贖回他們所投的 BNT,他們只能以後再买回他們的 vBNT。

vBNT 標樁和 Vortex 的工藝流程

由於 vBNT 和 BNT 都代表 1 個 BNT,協議可以以折扣價購买 vBNT 然後燒掉,從供應中有效移除 BNT。例如,如果該協議每年賺取 100 萬美元,而 BNT 的價格是 1 美元,在傳統的回購模式下,Bancor 只能從流通中拿走 100 萬 BNT。有了 Vortex,它可以從流通中拿走 170 萬(1/0.6)BNT,增加了 67%。

Vote-escrow 和 ve(3,3)

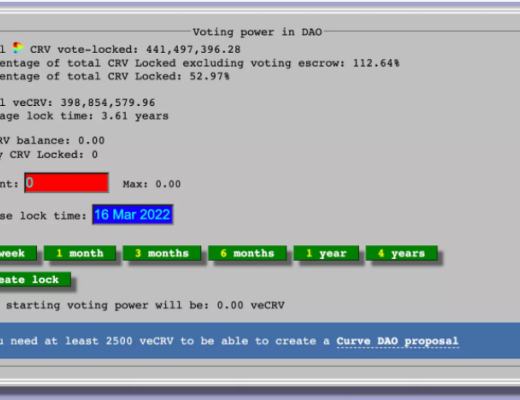

ve(3,3) 一詞是由 Andre Cronje 提出的,目的是將 Curve 的 vote-escrow(ve) 模型與 Olympus 的 (3,3) 相結合,以確保選民的權力永遠不會被稀釋。

Curve DAO 的治理頁面

在傳統的 ve 模式中,代幣持有者可以鎖定他們的 CRV(Curve 的原生代幣)以換取 veCRV。veCRV 是 Curve DAO 的治理代幣,用來決定未來的流動性獎勵。veCRV 和 CRV 之間的兌換率是基於時間的线性函數。鎖定期為 4 年時,1 CRV = 1 veCRV;鎖定期為 1 年時,1 CRV = 0.25 veCRV。

veCRV 持有人從協議中獲得平臺交易費用。例如,如果在某一天,Curve 對協議產生了 100 萬美元的交易費,並且有 100 萬 veCRV 代幣的供應,每持有 1 個 veCRV,你將獲得 1 美元的回報。(實際數字和百分比會有所不同)。

veCRV 本質上是不可轉讓的。然而,人們已經找到方法,通過不同的包裝機制來規避這一設計。AC 的 ve(3,3)設計,在鎖定代幣後,會把代幣轉移到一個 NFT 中,這樣一來人們可以在二級市場上將其作為流動性較差的 NFT,而非流動的代幣進行交易。雖然 AC 對這種設計的未來金融化優點進行了高度贊揚,但在遊戲領域,將代幣鎖定到 NFT 中的做法則更令人興奮。

復仇者聯盟集結!

現在,我們該如何應對這些創新?

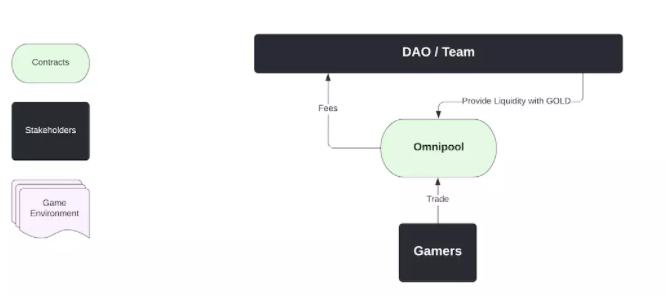

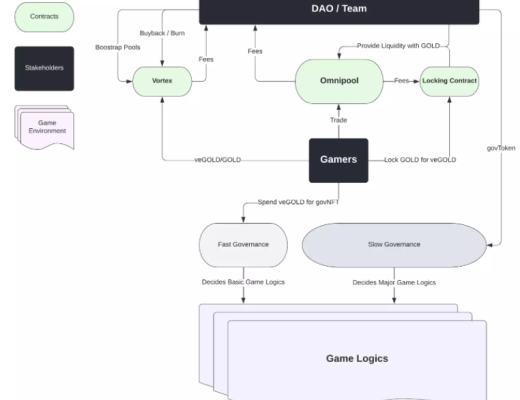

我提議為加密貨幣遊戲採用“BLOG”設計,BLOG 四個字母分別代表回購(Buybacks)、鎖定(Locking)、Omnipool 和治理(Governance.)。

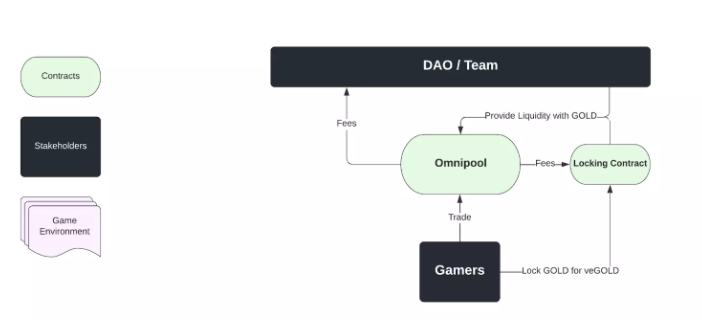

BLOG 內所有互動的流程圖

在這個設計中,我的目標是:

1)通過包羅萬象的 AMM 增加交易體驗,

2)通過長期鎖定減少代幣拋壓,

3)通過治理管控增加鎖定的代幣效用,

4)通過有效回購增加代幣購买。

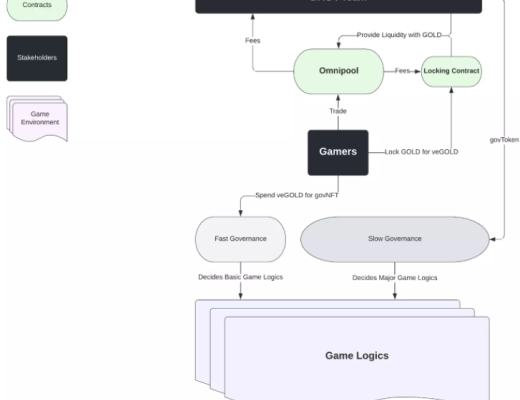

對遊戲者來說,這種設計非常簡單並且容易理解:

遊戲玩家在同一用戶界面下以即時結算的方式交易物品;

遊戲玩家將他們的 GOLD 鎖定在銀行(鎖定合約),以獲得 veGOLD,並獲得被動收入。就像在銀行裏存款一樣;

遊戲玩家用他們的 veGOLD 購买榮譽稱號(govNFT)(在滿足一些非財務要求後),以獲得裝飾物品(和/或狀態提升)和治理權力;

遊戲玩家可以(通過 Vortex)出售他們的 veGOLD(鎖定的 GOLD)以獲得 GOLD。

在我繼續展开之前,我需要反復強調,我只是結合了現有的設計,並且是站在之前的巨人的肩膀上。感謝所有 DeFi 和加密貨幣遊戲創新者,現在我們繼續。

交易體驗

並非遊戲內的所有項目都應該是NFT。在傳統的加密貨幣遊戲項目裏,最重要的資產是 NFT。比如,Axie Infinity 的 Axies,Pegaxy 的 Pega,Crabada 的 Crab,以及 Crypto Raider 的 Raiders。

然而,並不是遊戲中的所有東西都應該是 NFT(ERC721)。例如,讓我們想象一個傳統的格鬥 RPG 遊戲。在這個簡單的遊戲中,玩家有一把劍和一個盾牌。每一個物品都有其獨特的屬性。因此,它們應該是屬於 NFT 的,因為它們是不可替換的。你的劍不是我的劍。這裏沒有問題。當玩家進入野外與怪物战鬥時,他會收集不同的掉落物。這些掉落物可以是肉、骨頭、寶石等。這些物品不再是獨一無二的了,它們是可以互換的。所有的肉都是平等的,所有的寶石都是平等的,以此類推。可能有些 MMORPG 玩家就會想了,“但是不同的寶石呢?它們是不能互換的”。沒錯,在寶石中,強度寶石和速度寶石是不一樣的。然而,你可以把強度寶石設計成 ERC20,把速度寶石設計成另一個 ERC20。它們之間不能相互替代,但在彼此內部可以相互替代——我的力量寶石等於你的力量寶石(內部可以相互替代),我的速度寶石不是我的力量寶石(不能相互替代)。同樣的概念也可以擴展到寶石的級別。

從“可替代資產”的角度來思考加密貨幣遊戲,我們可以利用 Bancor 的 Omnipool AMM 來促進更好的交易體驗。從現在开始,我把這些可替換的物品稱為“商品”。在傳統遊戲和當前的加密貨幣遊戲中,所有物品都通過訂單簿進行交易。訂單簿是买家和賣家為他們想要出售或購买的商品發布價格的地方。

對於低流動性的商品,這可能不是最好的方法。如果我想賣掉我幾天前收集的一些寶石,我必須在訂單簿上發布一個賣出訂單,然後等不知道多長時間,直到其他人下單。有了 Omnipool AMM,我可以即時交易任何數量的寶石,就像我通常在 Uniswap 上出售我的 $MATIC 或 $ETH 那樣。如果我是买家,想买一些商品,也是同樣的道理。Omnipool 實現了在所有交易中都不再需要對手的存在,使遊戲中的商品交易有了更好的體驗。

有了 Omnipool,該協議還可以對商品的價格有更細微的控制。在訂單簿模型中,流動性是由不同的玩家購买和出售這些商品組成的。當我們把它改為 Omnipool 模型時,協議可以用一定量的流動性引導池,以更好地控制其商品的價格變動。這種變化是通過標記引導池的兩邊和獲得流動性來實現的。

例如,回到格鬥遊戲,協議想把寶石引入遊戲中。協議可以用 100,000GEM 和 1,000,000GOLD,隱含價格(1GEM=10GOLD)引導 GEM/GOLD 對。如果協議將在下個月根據用戶活動發出 1000-2000 個寶石,他們可以通過假設每個人都把他們的寶石兌換成黃金來計算出寶石的最低價格。這些信息可以幫助團隊為遊戲中的經濟建立更強大的模型。

通過控制流動性,協議甚至可以部署更細化的方法。再舉一個例子:當需要寶石的玩家突然湧入,這會導致寶石價格飆升。為了抑制價格的突然上漲,協議可以通過在 Omnipool 中標記和添加雙方來增加流動性池的深度。同樣的方法也可以運用於價格暴跌時。

注意:對這些代幣協議的標記應告知玩家群體或接受治理。

長期鎖定

長期鎖定是減少拋售壓力的絕佳方式。許多 DeFi 項目都採用了這樣的設計,以抑制發放,增加代幣持有人和協議之間的長期價值對接。對於鎖定的主要批評之一是它會給代幣強加非流動性。許多 DeFi 代幣都是這種情況,但對於遊戲中的代幣來說問題不大。遊戲中的代幣本質上是高度通貨膨脹和流動性的,所以鎖定也會更有價值和建設性。

在[BLOG]中,遊戲玩家可以通過鎖定合約鎖定他們的 GOLD 以換取 veGOLD。兌換率可以通過時間函數來確定。例如,遊戲者可以設定 GOLD 的鎖定期為一年,然後獲得 0.5veGOLD,或者鎖定兩年,獲得 1veGOLD。遊戲者鎖定的時間越長,他/她得到的獎勵和治理權就越多。

為了在合約中利用 GOLD,協議可以將其作為流動性引導到其 Omnipool 中,以賺取交易費。這樣一來,就有了鎖定 GOLD 的原生收益,而不需要協議向系統標記更多的代幣。然而,由於各種各樣的原因(IL 和低 APR),這可能是不夠的。然後,協議可以通過傳統的流動性獎勵(有或沒有特殊保護權)提高鎖定的 APR。

通過將 GOLD 鎖定在鎖定合約中,該協議有效地將其從流通的供應中移除,並減少了銷售壓力。

加密遊戲中的鎖定代幣和治理

在 DeFi 協議中鎖定代幣的一個主要原因是為了確保長期的價值調整。因此,大多數治理決策是由鎖定的代幣持有人決定的。在加密貨幣遊戲的背景下,這是不可能實現的,原因有二。首先,大多數遊戲已經有了雙人代幣系統。第二,更重要的是,治理的代幣平衡不是最適合遊戲的形式。遊戲玩家在玩遊戲時不應該考慮詳細的、數額很大的數字。因此,基於這些原因,我引入 govNFT 來解決這些問題。

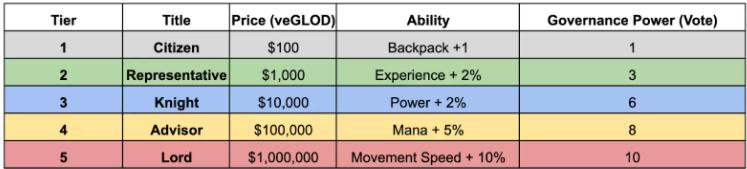

在收到 veGOLD 後,遊戲者可以用它來購买這些 govNFT。這些 govNFT,根據它們的等級,能給予玩家不同的裝扮效果、能力,以及做出簡單治理決定的治理權力。

這些治理決定可能真的很有趣,我可以來舉個例子說明可能會發生的情況。

一段時間後,遊戲已經成熟了,遊戲裏面有不同的氏族和公會。氏族 A 是由战士組成的。战士可以輕易殺死怪物,但在另一個敵人——巫師——面前卻很弱。每殺死一個怪物,遊戲玩家會獲得 9 塊肉和 1 塊寶石。所以战士的寶石要少得多。另一方面,氏族 B 是由法師組成的。法師可以非常輕松地殺死巫師,但對怪物卻很弱。每殺死一個巫師,遊戲者就有 9 顆寶石和 1 塊肉。由於每個氏族都有一方的資源過剩,兩個氏族之間可以進行交易,確保資源的有效交換。

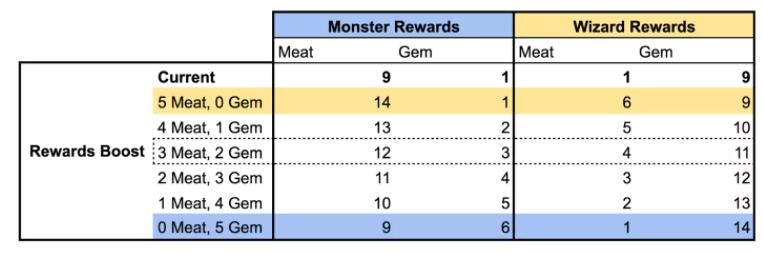

現在我們引入一個簡單的治理結構:每周,遊戲會將殺戮獎勵提高 5 個,並在每個月重置。這 5 個獎勵可能都是肉——(怪物殺戮=14肉+1寶石)(巫師殺戮=9寶石+6肉),也可能都是寶石(怪物殺戮=9肉+6寶石)(巫師殺戮=14寶石+1肉)。完整的細目,見下表。

最終的獎勵分配將由投票決定。如果 80%的人投票給寶石,20%的人投票給肉,那么獎勵將對所有殺戮增加 4 顆寶石和 1 塊肉。如果 40%的人投票給寶石,60%的人投票給肉,那么獎勵將增加 2 個寶石和 3 個肉。黃色一行代表法師的目標,藍色一行代表战士的目標。

有了這個簡單的治理結構,遊戲突然有了一個有趣的遊戲理論動態。战士希望獎勵是 5 寶石和 0 肉,而法師希望獎勵是 0 寶石和 5 肉。每個氏族都希望他們的收入不被獎勵所稀釋。這種競爭增加了對治理權的需求。治理權從何而來?它來自 govNFT,govNFT 來自 veGOLD,而 veGOLD 來自 GOLD。

如果你是 DeFi 原住民,你可能會意識到這個設計來自於 Curve 的儀表設計,它讓 veCRV 持有者能夠把流動資金獎勵導向不同的池子。在[BLOG]設計中,我將整個投票程序遊戲化,讓遊戲者根據他們的興趣來決定。

這樣一來,govToken 持有人的治理權力就不會被稀釋。這些遊戲設計目前是由遊戲开發者決定的。govToken 持有者目前對這些決定沒有任何影響,他們的治理權力主要是圍繞遊戲开發的主方向。

高效的代幣回購

為了給整個[BLOG]設計畫上一個完美的句號,我引入了 Vortex 系統,以實現高效的代幣回購。

代幣回購是一種通過將協議收入換成本地代幣來增加本地代幣購买壓力的方法。然而,這種設計在加密貨幣遊戲領域是無能為力的。每個遊戲都可以是一個獨立的系統。封閉式系統設計為加密貨幣遊戲的代幣回購帶來了障礙。如果我的例子遊戲中所有的收入都是通過 GOLD(或其他商品)產生的,我所能做的就是燒掉它。所以對於 1 個 GOLD 的收入,我可以從供應中燒掉 1 個 GOLD。這並非是不切實際的。如果你熟悉時間折扣,那你就更能理解了。如果不熟悉,也不用擔心。

這就是 Vortex 的作用。

對遊戲者來說,GOLD 鎖定在銀行後,他們可以 1)持有 veGOLD 以賺取利息,或者 2)用它來購买 govNFT。現在有了 Vortex,他們可以出售他們的 veGOLD 換取 GOLD。這對遊戲玩家來說很有用,因為他們可能需要 GOLD 用於更多其他的遊戲目的。veGOLD/GOLD Vortex 系統可以被看作是 Uniswap v2 的流動性對,所以用戶可以根據市場的需求和供應隨時卸載他們的 veGOLD。

通過用遊戲收入購买 veGOLD,該協議可以保證有一個更有效的代幣回購系統。想象一下,我的格鬥遊戲賺取了 100 萬金幣的協議收入,於是我想減少流通的供應。我可以通過 Vortex 購买 1 百萬以上的 veGOLD 並燒掉它們。每個 veGOLD 代表 1 個或更多的 GOLD,所以這樣一來可以實現更高的資本有效性。需要注意的是,GOLD 和 veGOLD 之間的匯率上限是 1,因為你可以用銀行的 1 個 GOLD 來鑄造 1 個 veGOLD。

寫在最後

加密遊戲的經濟是一個新興領域,有可能讓第一批 10 億用戶加入加密貨幣。我不希望他們在加密貨幣中的第一次經歷和我一樣——眼看着自己的投資組合在一周內下跌 50%。如果我們不能立即消除這些風險,我們需要一個更強大的遊戲內部系統來減輕這些風險。

在這篇文章中,我們提出了BLOG:一個新的加密貨幣遊戲的經濟模型,包括了 AMM、代幣鎖定、治理和回購。這個通用框架雖然非常有效,但在實施過程中應根據每個項目的目標進行調整。由於其模塊化設計結構,項目也可以只使用整個設計的一個子集。我希望這個設計能對加密貨幣遊戲項目起到作用,讓我們一起努力幫助下一批億萬用戶進入其中。

撰文:Kydo, Llama & Aiko, Folius Ventures

編譯:TechFlow

感謝 Nat and Nicolas (Crypto Raiders), Nate (Bancor), Jason (Folius), Jerry (Stepn), TY (Cradlesio), PhABC and Salvator (Horizon), Bailey (Defiance), Cyn Bahati (moongateguild), and Raymond Chng

深潮 TechFlow 獲授權編譯發布中文版本

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

24H熱門幣種與要聞 | Michael Saylor發布數字資產框架提案;Azuki疑似即將發幣(12.23)

24 H 熱門幣種 1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: B...

深潮TechFlow

文章數量

192粉絲數

0