Sino Global Capital:詳解 LayerZero 主要特點與優勢

一個多鏈、多層的未來

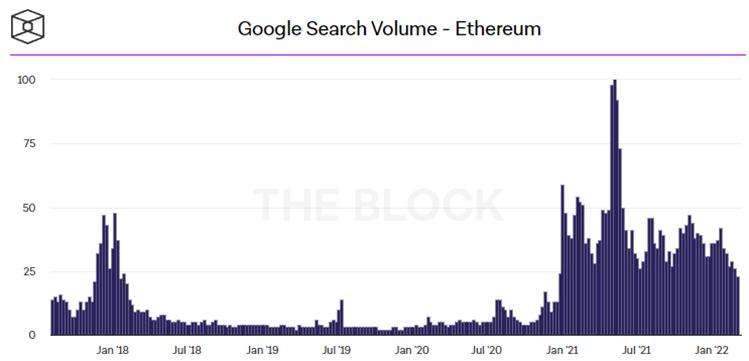

在過去的幾年裏,區塊鏈技術的採用一直在穩步增長。谷歌搜索關鍵詞“以太坊”的搜索量在2021年5月達到頂峯,與以太坊網絡上創紀錄的每日165萬筆交易相吻合。同時,由於以太坊上的網絡參與者爭奪有限的區塊空間,以太坊上每筆交易的平均費用飆升至近 70 美元。這是因為在目前的狀態下,以太坊每秒只能支持15-45次交易,用戶通過支付更高的費用來激勵礦工優先處理他們的交易。這使得絕大多數散戶無法僅為處理一筆交易就支付高得離譜的費用。

資料來源:區塊加密

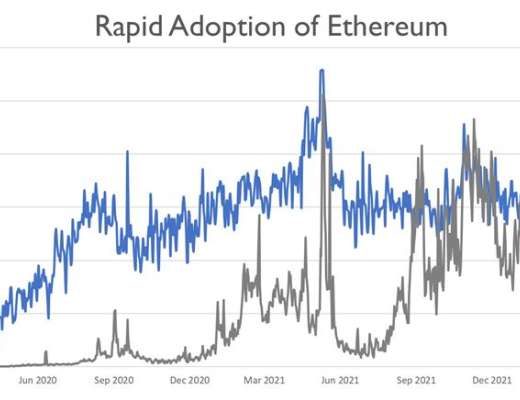

資料來源:硬幣指標

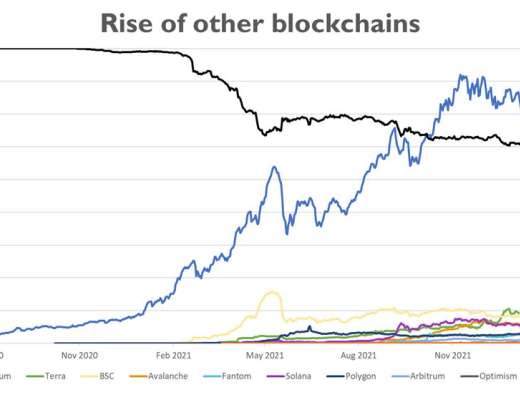

不出所料,這已經讓位於各種不同的L1區塊鏈和L2擴展解決方案,以服務於這個由邊緣散戶投資者和用例組成的龐大市場。自2021年初以來,以太坊的主導地位(就TVL而言)已從90%下降到65%。2021年4月幣安智能鏈(BSC)的普及,支持用戶低成本交易,每筆交易大約1-2美元(盡管以去中心化為代價)。

從那時起,多個L1和L2出現想要分一杯羹,通常通過流動性挖礦或空投為橋接其資產的用戶提供慷慨的激勵計劃。

資料來源:DeFi Llama

這些 L1 或 L2 中的每個項目都尋求貢獻自己的優勢,主要是保證更低交易費用、更高的TPS或更適合散戶的體驗。他們還可能尋求適應不同的用例,支持協議存在於自己的平行鏈上,或承諾提供高保真數據或高性能區塊鏈,以與處理超過15,000 TPS的Visa等現實世界的現有企業競爭。目前來看,多鏈多層未來的可能性似乎相當大。以太坊很有可能保持其“山頭之王”的統治地位,成為經受過最多战鬥考驗的公鏈,並且通過以太坊2.0解決可擴展性問題。而像Polygon, Solana和Polkadot等也都在开發者社區中獲得了巨大的關注,並且很可能會根據各自的使用情況而相互共存。

此外,協議已經开始在不同的區塊鏈上對其應用程序的不同方面進行模塊化。例如,一個遊戲可能需要一個非常高 TPS 的區塊鏈來支持遊戲中的動作,同時利用一個高安全性、低吞吐量的區塊鏈來交易有價值的遊戲內資產。

跨鏈架構和跨連橋入門

這種多鏈多層的未來愿景引入了對跨鏈基礎設施的需求,以彌合各種區塊鏈和跨擴展解決方案之間的差距。於是會有一系列獨特的問題出現,這些問題阻礙或破壞了去中心化公鏈的核心目標。

當前問題

中心化

使用中心化交易所作為資產跨鏈橋

當用戶將資產從一條鏈橋接到另一條鏈時,他們會經常使用中心化交易所(CEX)作為中介層,以便將資產橋接到他們的目標鏈。雖然對於某些用戶來說,這似乎是一種方便的方法,但它們本質上是在用方便來換取可能更高的成本:

缺乏隱私和匿名性—CEX需要KYC,可能無法滿足對於許多希望保護隱私的用戶來。

監管風險—CEX曾多次出於監管原因阻止用戶進入某些司法管轄區或禁止提取/交易某些資產。

交易對手風險—用戶必須信任CEX對他們資產的托管。

使用非去中心化的跨鏈橋

當前存在多個網橋供用戶在橋接他們的資產時選擇。其中一些選項將利用一個不完全去中心化的中間共識層。要么是因為驗證者已獲得許可,驗證者的數量非常少,要么是跨鏈橋由多重籤名保護。這是非常不安全的,因為目標鏈隱含地信任中間鏈,中間鏈對目標鏈具有完整的籤名權限。這意味着中間鏈上的任何黑客攻擊都有可能耗盡鎖定在目標鏈池中的所有流動性。此外,中間共識層的使用可能是不必要的資源或成本密集,因為它增加了多余的开銷。

缺乏可組合性

合成中介代幣的使用

一些跨鏈橋將使用中間代幣來解決分散的流動性問題或實現去信任化。這種中間代幣增加了不必要的开銷和復雜性,尤其是當用戶在發生錯誤或目標鏈上流動性不足時最終獲得中間代幣時。這不僅會導致糟糕的用戶體驗,而且可能會給用戶留下一個不可組合的無用代幣,很少有協議會接受 abcUSD。用戶需要等待 abcUSD-USD 池中的流動性得到補充,然後才能繼續操作。

這裏額外的低效率是鎖定在abcUSD - USD池中的流動性,如果一开始就使用原生代幣,這完全是不必要的。此外,許多橋接器將為他們支持的每條鏈提供一個流動性池,這實質上是在每一條額外的鏈條上重復同樣低效的流動性需求。

有限的可組合性

目前,當協議考慮在哪個協議之上構建或與哪個協議集成時,它們通常會將其範圍限制在構建在相同區塊鏈或相同生態系統中的其他dapp上。但是,如果協議可以與跨所有區塊鏈的去中心化應用程序和智能合約的整個世界組成,那么就沒有理由將自己限制在單一生態系統的範圍內。然而,如果協議可以與所有區塊鏈上的去中心化應用和智能合約組合在一起,那么其就沒有理由將它們自己限制在一個單一的生態系統範圍內。

低效且高成本

鏈上節點的使用

克服上述第1點和第2點的解決方案是使用鏈上節點,這些節點按順序接收和驗證從源鏈到目標鏈的每個區塊頭,並針對每個轉發的交易證明進行驗證。然而,這種方法對於大多數區塊鏈來說是不可行的,因為運行這樣一個系統需要大量的計算資源和費用。

低效的當前用戶流

目前,當用戶考慮在不同的區塊鏈上使用不同的協議時,他們必須為將資產轉移到的每條新鏈經歷一個繁瑣的過程,包括代幣批准、劃轉和橋接交易。這個過程可能涉及大量不同的代幣地址、Web應用程序和網橋,所以每個節點都容易出錯。對於新用戶來說,效率低下的用戶流可能代價高昂,而且會非常混亂。

隨着我們逐漸了當前跨鏈架構的一些問題,我們將揭示LayerZero以及它如何解決這些現有問題。

LayerZero Labs

LayerZero的核心是一個全鏈(omnichain)互操作性協議。可以將其視為連接每個給定鏈上的任何給定合約的關鍵基礎設施層。它是關鍵的消息傳遞原語,賦予了跨鏈可組合性和功能的全新維度。

解決方案

首先,我們必須深入研究使LayerZero能夠實現這一目標的設計。

為了驗證鏈上的區塊,我們需要兩種信息:

區塊頭,包含收據根

交易證明,也就是EVM上的Merkel-Patricia證明

LayerZero通過以下方式拆分這兩個組件:

一個預言機轉發區塊頭,任何被選擇的預言機(例如,Chainlink、Pyth)

中繼器轉發交易證明

預言機和中繼器都是100%开放且無需許可的,任何人都可以作為任何一個角色。

假設這兩個實體是獨立的,並且區塊頭及其相應的交易證明的組合在目標鏈上得到驗證,則可以保證轉發的消息是有效的並且已經在源鏈上提交。

我們必須在這裏注意兩個重要的安全屬性。首先,該系統的最壞情況安全性等同於所選Oracle的安全性。這種情況發生在Oracle和中繼者是同一個實體的情況下,在這種情況下,我們繼承了Oracle的基礎安全性,例如由Chainlink的去中心化Oracle網絡建立的共識機制。其次,協議可以選擇甚至運行自己的中繼器來獲取給定交易的證明。這意味着協議本身可以保證預言機和中繼器是獨立的實體。

這概述了無需信任的有效交付的設計,完全不需要任何潛在的中心化中介實體或代幣。

協議的權力

LayerZero的另一個核心特性是應用程序本身可以完全控制所有安全參數。每個協議都能夠准確指定他們想要使用的預言機和中繼器。該實現也將是足夠模塊化的,因此協議可以選擇一個由幾個查詢最優價格聚合而成的預言機,或者甚至利用來自多個預言機的三分之二的共識。此外,協議還可以選擇指定它們需要從源鏈中獲得的確認次數。

LayerZero的主要優勢

孤立的風險基礎設施

現有的跨鏈基礎設施依賴特定實體來驗證交易或跨鏈傳輸消息。在最近的漏洞利用中,一個常見的故障點是受盜用的或惡意的中繼器。一些跨鏈設計隱含地相信來自中繼網絡的任何消息都是有效的。攻擊者可以利用此漏洞進入整個流動資金池,從而導致災難性的資金損失。這給整個生態系統帶來了巨大的“系統性風險”,任何帶來額外流動性的協議都會為任何潛在的共識失敗或利用增加更多資本風險。

在LayerZero的設計中,預言機和中繼器的無許可使用,賦予協議獨立選擇它們的能力,提供了將協議及其用戶承擔的風險隔離开來的優勢。由於攻擊必須由特定的oracle和特定的中繼器對共同執行,因此任何其他沒有完全相同的預言機-中繼器對協議都不會受到影響。這有效地將任何生態系統中承擔的風險分割成“應用特定風險”的窄帶。這在安全性方面是一個很大的進步,因為任何黑帽黑客只能攻擊一小部分易受攻擊的流動性,而蜜罐的其余部分仍然是安全的。這種設計大大提高了任何給定攻擊的代價,而降低盜取利潤。

LayerZero效率

如上所述,帶有中間鏈層的跨鏈設計通常會附帶額外的計算、共識和/或中間代幣。這些既低效又不必要,增加了安全問題和吞吐量限制。LayerZero試圖增加盡可能少的額外復雜性,同時仍然保持信任最小化通信的安全性。

在LayerZero設計的簡單性中,中繼器或預言機都沒有形成任何共識或驗證,它們只是簡單地傳輸消息。由於所有驗證都是在各自的源鏈和目標鏈上完成的,因此速度和吞吐量限制完全取決於兩個交易鏈的屬性。

真正的跨鏈可組合性(不僅僅是資產轉移)

大多數跨鏈實現主要側重於支持資產橋接。這是可以理解的,因為橋接代幣可以說是最常見的用例。然而,有很多可能性可以通過跨鏈消息來解鎖。

LayerZero是一個通用的消息傳遞原語,這意味着任何應用程序都可以將區塊鏈 A 上的任何合約連接到區塊鏈 B 上的任何其他合約。這為开發人員开闢了一個全新的設計空間,將他們對可組合性和兼容性的愿景擴展到原生區塊鏈之外任何其他區塊鏈。下面,我們將擴展兩個例子,它們從根本上改變了用戶和協議的可組合性體驗。

用戶視角:多鏈貨幣市場聚合

目前,當用戶存入抵押品以借入資產時,他們被限制在其資產所在的區塊鏈範圍內。如果在任何其他鏈上的應用程序有更好的利率,或者如果他們想將借來的資產存入另一條鏈上的流動性池,他們必須使用資產跨鏈橋並在此過程中支付幾筆交易費用。

使用 LayerZero,用戶將他們的抵押品存入鏈 A 上他們想要的應用程序。一條消息被發送到鏈 B,驗證抵押品是有序的,用戶可以簡單地借用鏈 B 上的本地資產,並將這些代幣存入鏈上的農場B鏈。用戶完成收益耕作後,可以在B鏈上償還借來的資產,並在A鏈上解鎖抵押品。用戶體驗簡單而直觀,所有與多個交換、橋接和中間代幣有關的復雜性都被抽離了出來。

協議視角:跨鏈治理

我們已經看到多個藍籌 DeFi 應用程序被部署到多個鏈上。這為治理帶來了一個有趣的問題。由於協議的用戶和代幣持有者分散在多達9-10個不同的鏈上,因此治理可能非常繁瑣。協議是否在最大的鏈上托管治理?還是對每條鏈進行單獨的提案或投票?或者可能脫鏈嘛嗎?

LayerZero支持統一治理,允許每條鏈的用戶和代幣持有者通過簡單的消息從他們所在的任何一條鏈本地投票。

首個應用:Stargate(資產跨鏈橋)

隨着 LayerZero 的正式主網發布,其已經構建了第一個應用程序Stargate。它將利用LayerZero的跨鏈架構來展示其所开啓的新的設計空間。

目前,每個DEX/AMM在它們部署的每條新鏈上都有多個相同的成對流動性池的副本。如果我們用這個乘以每條鏈上不同的AMM的數量,我們最終會得到一個非常低效和碎片化的系統。

Stargate 是解決這個問題的真正可組合資產跨鏈橋。它有 3 個主要特點:

原生資產:這意味着不需要合成/中間代幣,Stargate 將只提供用戶想要的原生代幣。這消除了中間代幣和不必要的交易。

統一的流動性:將會有一個單一的流動性池,同時在所有可用鏈之間共享。這些也是沒有無常損失的單邊池。這大大提高了所有鎖定流動性的資金效率。

即時保證最終性:目標鏈上的應用程序肯定知道已提交的交易將在源鏈上解析。這克服了由於目標鏈缺乏流動性而導致交易反轉的關鍵問題。

實施任何跨鏈集成都可能非常耗時且技術復雜。此外,對於任何應用程序來說,最大的風險是欺詐性的跨鏈消息會耗盡它們的所有流動性。這些阻礙了許多協議實現任何跨鏈集成。LayerZero 通過簡化集成來解決這些問題,無需更改現有協議,也不會對協議自身的流動資金池造成風險。所有風險完全由Stargate承擔。

結論

總之,隨着我們向多鏈多層世界穩步邁進,我們相信 LayerZero 的跨鏈架構將成為其中的核心,成為推動真正無需許可和無需信任的全鏈未來的關鍵基礎設施層。

作者:Sino Global Capital

原文標題:《Why we invested in LayerZero Labs》

編譯:麟奇,鏈捕手

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Uniswap公告Unichain主網明年初上線!首測路線圖兩功能,UNI強彈17%

去 中心化交易所(DEX)龍頭 Uniswap 於 10 月宣佈推出專為 DeFi 設計的 Lay...

下周必關注|LayerZero決定是否开啓“費用开關”;Aligned空投注冊結束(12.23-12.29)

下周重點預告 12 月 23 日 Aligned 將向 891322 個地址空投 26% 的 AL...

空投周報 | OpenSea基金會官推上线;Azuki、Doodles疑似即將發幣(12.16-12.22)

@OdailyChina @web3_golem Odaily星球日報盤點了 12 月 16 日至...

資金費率的演變:從2021年黃金時代,到2024-2025年套利復興

資金費率起源 資金費率起源於加密貨幣衍生品市場,特別是從永續期貨合約中發展而來。它作為一種機制,用...

鏈捕手

文章數量

169粉絲數

0