不断注入的资金储备只会使Anchor Protocol“太大而无法成长”

原文:Dirt Roads (DR)

作者:Luca Prosperi

"我的工作不是要相信或不相信。而是采取行动或不采取行动!" - 大友克洋《阿基拉》,敷岛上校

我们正生活在一个强烈缺乏信任的历史时期,这个系统通过精心设计的刺激来鼓动冲动的反应。然而,在人类活动的每个领域,只有极少数人的工作是采取行动或不采取行动。对于所有其他人来说,这确实应该是一个相信或不相信的问题。一个人的信仰不应该像风中的旗帜一样在生活中飘摇。

我每次想做什么的时候总会这么提醒自己。而我的工作是什么呢?

代币行动主义的下一站:Anchor Protocol。我要感谢@jofo_real提供的宝贵信息,这些信息对完成这个问题很有帮助。开放合作是我们的超级力量。

这不是我们第一次写关于Anchor的文章--见这里。自从上次DR沉迷于颂扬Anchor的20%存款率以来,该协议的TVL从43亿美元上升到116亿美元--来源DefiLlama。此后发生了很多事情:加密市场的波动性激增,上市的中大型科技公司被通胀数据摧毁,而世界现在正处于核战争的边缘。所有这些都是将流动性停放在20%收益率策略中的好理由,这种策略掩盖了波动性,假装你看不到波动性,它就不存在。与此同时,Anchor的存款收益率并没有对世界的波动情绪做出反应,而是在19-20%的范围内徘徊。它的计价货币UST也抵制了跨链风暴(Abracadabra),为了所有储户的利益,它仍然相当忠诚地与美元1比1挂钩。那么我们为什么要担心呢?难道我们不应该简单地享受信赖之美,并在一个充满不确定性的世界中锚定我们的稳定港湾吗?

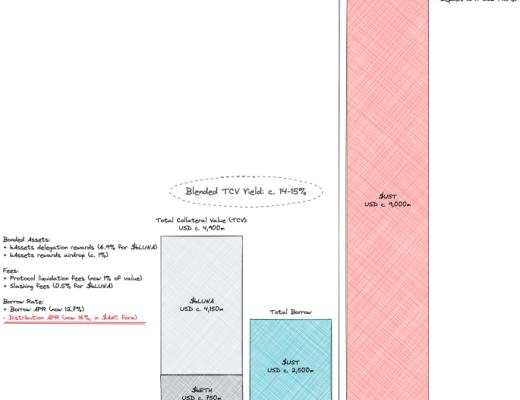

跳过回顾(风险自担)

作为提醒,Anchor是Terra的借贷协议。这个借贷协议与Maker不同,因为它不是自己货币的最终铸造者,它与Aave-Compound也不同,因为它只借出一种资产--Terra原生稳定币$UST。像其他协议一样,它选择了将只有产生收益性质的资产作为可用的抵押品列入白名单:目前是$LUNA和$stETH。其逻辑很简单:

Anchor吸引存款人存入UST以换取存款利率→协议从其储备中支付该利率

同时,Anchor吸引潜在的借款人,他们将产生收益的资产作为抵押品(或更好的债券存入)→协议保留大部分产生的收益作为其储备的一部分

借款人可以根据参数化的贷款与价值比率(或LTV--例如50%)借入一定数额的UST → 协议保留在储备金中支付的利息

Anchor在储备金中保留了其他辅助费用,如空投奖励的一部分、清算费、罚没费等。

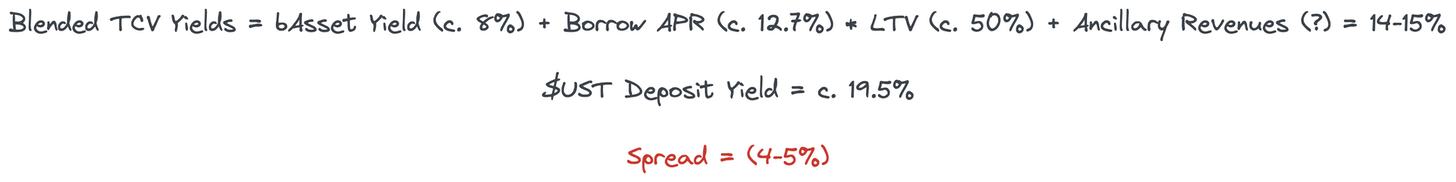

如果我们暂时忽略由于涉及一些加密资产(如$UST和$LUNA)和以$ANC形式支付的奖励而在Anchor和更广泛的生态系统之间发生的反射性,那么Anchor与商业银行没有很大区别。作为一家简化的银行,它从资产方面赚的钱应该多于它为负债所花的钱。银行通常会在向借款人索要的利息和支付给储户的利息之间收取正价差;但Anchor的情况也是这样吗?并非如此。

这可以被认为是一个"最佳情况"的价差。如果我们认为借来的一些UST被存回Anchor,用于某种对冲策略,那么负价差很可能比这更大。

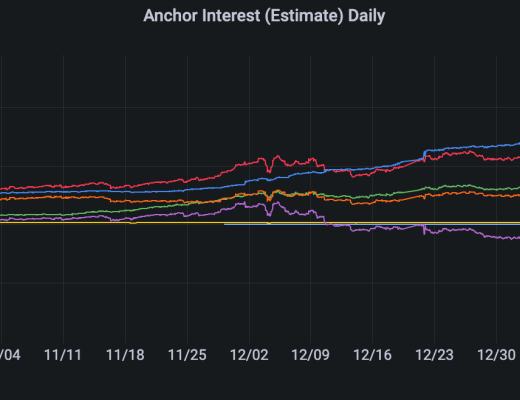

Anchor是一家负利差银行。从资本成本的角度来看,Anchor实际上更像是一个私募股权基金,而不是银行:银行通过独立管理资产和负债来赚钱--尽管这个概念在负利率的世界里已经被拉伸了,而投资基金从有限合伙人那里吸引资金(承诺高回报率),需要积极管理资产,以便超过承诺的收益率。上面的等式意味着,换个角度看,每提供1个单位的抵押品,最多可以吸引0.75个单位的存款来实现收支平衡。假设固定LTV为50%,也就是说,这意味着最低存款利用率为65-70%--Anchor过去曾说过这个数字是60%。当资产方面的等式快速增长,且有很多借款者希望杠杆化他们的头寸时,这个数字是合理的。2021年,LUNA是表现最好的资产之一,LTM投资回报率约为750%。直到12月初,繁荣的市场足以确保Anchor的利息有正的现金流。

但在负利差的情况下,你是在与时间赛跑,而协议因其顺周期的性质而受到影响只会是时间问题。随着所有市场的波动性增加,对杠杆的需求会停滞不前,而另一方面,这种需求会转变为对稳定性的需求--在Terra生态系统中,Anchor的借款和存款便会减少。快进到今天,我们的情况是这样的:

在亚当-斯密的理论中,市场力量会减少存款的动机(通过降低存款利率),并有可能通过再次降低借款利率来改善借款动机。Anchor对于算法利率的概念并不陌生--看一下文件,借款利率是基于利用率的参数化模型。有趣的是,同样的情况并没有发生在存款上,利率仍然固定在20%左右。提供一个稳定和可预测的利率是Anchor的最终目标。这就表明有两个不同的问题,而我们将尝试分别解决:(1)Anchor如何能够维持持续的负收益率,以及(2)为什么Anchor在采用市场力量方面如此抗拒。

Anchor如何维持持续的负收益率?

事情变得扑朔迷离。在之前的评论中,我们特意忽略了Anchor以$ANC铸币的形式部署的借款激励。$ANC,协议的治理代币,被分配给借款人,激励他们向协议提供收益资产并借入$UST。在目前的水平上,借款人的收益(以$ANC形式)高于(16%)债务的负年利率(12.7%)。借款,换句话说,目前是作为一种挖矿策略和对$ANC价格的杠杆赌注发生的。铸币激励了协议的使用--间接地使$ANC受益,但代价是价值稀释和销售压力--损害了目前$ANC的持有者。与大多数(如果不是所有)流动性挖矿激励计划一样,它是不可持续的。如果你在银行开了一个活期账户,你可能会得到一部iPhone,现在可能不会了,但绝对不会是银行本身股票的持续流动。

除了不可持续和对目前的$ANC持有人有害之外,90亿的存款与25亿的贷款相比,它并没有发挥作用。文件指出Anchor的存款利率主要是通过校准$ANC释放给借款人的比率来调整的。根据目前的流量动态,很明显,要么是反馈机制无效,要么是目标存款率被维持得过高。

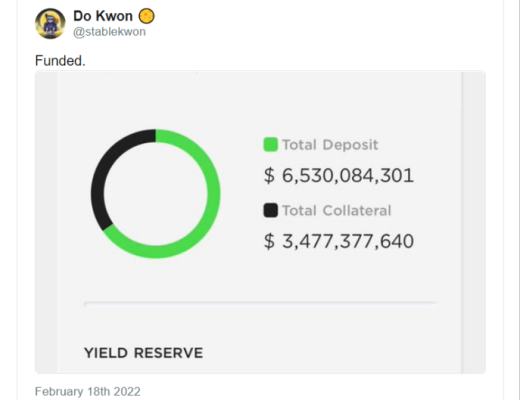

当$ANC挖矿不足以对流量进行参数化时,该协议依靠其储备直接补贴。这不一定是个坏主意--储备的功能是围绕协议的长期增长轨迹平滑周期性,但当协议对储备的依赖是结构性的时候就不一样了。到2月初,现状有多不可持续变得十分明显。有趣的是,在@nrmo论坛的帖子中,有人提议通过修改借款模式来长期解决失衡问题,对我来说,这是最可怕的,而存款利率则被提议保持在19-20%。同时,为了让病人在继续流血的情况下生存,建议通过新成立的Luna Foundation Guard(LFG)进行4.5亿美元的资本重组。LFG是通过Jump和3AC领导的私人代币销售增加10亿资本而成立的,还有很多人参与。通过增资创建的UST外汇储备,并以数字黄金的名义--BTC,其目的是作为UST的稳定器和最后手段的储备。没有多少链的原生稳定币有价值10亿美元的后盾来保护它们的挂钩。不管算法有多好,它们都不足以获得我们无条件的信任。

这些都不是小数字,让我印象深刻的是,20%锚定率的正统价值超过5亿美元。我不是唯一不喜欢这个提议的人。@Pedro_explore,多产的Anchor评论者,强烈反对使用原本分配给改善Terra生态系统的主权、安全和可持续性的资金。如果Anchor被认为是大到不能倒,,那么在不解决其问题的情况下使其变得更大,也不会使事情变得更好。简单地说,Anchor确实可以继续成为Terra最强大的营销机器,但没有人能够负担得起这样一台光鲜的营销机器太长时间。然而,历史并不关心普通人的意愿,2月17日,Do Kwon就宣布增加了4.5亿美元的储备。

但增资只是增资,并没有改变Anchor的发展轨迹。自资本重组日以来,储备金在不到一个月的时间里从约5.1亿美元下降到了约4.5亿美元。而存款收益率并没有改变。

为什么Anchor对采用市场力量如此抗拒?

Anchor对于更广泛的Terra生态系统的重要性是不可低估的。目前有大约140亿美元在流通,其中有9个是存放在Anchor上的。在这个数字上,我们应该加上提供给Astroport的$ANC流动性池的约1.5亿(3亿池的50%),我相信还有其他与Anchor有关的事情我没有涉及。毫无疑问,Anchor构成了今天Terra的基石。但它在未来可能不会一直这样--与Astroport、Prism、Mars、Mirror等一起,但这个未来还没有到来。

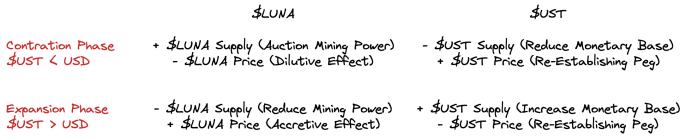

在Terra的综合透明货币系统中,LUNA和UST是直接相连的。

Terra是元宇宙的一个金融中心,它通过输入和输出资本流与宇宙的其他部分互动。

收缩阶段→当资金流入放缓时,UST会受脱钩压力的影响,而系统则试图通过发行更多的Luna(试图激励更多的外部行为者与Terra互动)并使用收益来购买和烧毁UST。在宏观经济方面,Terra希望在中期内增加外部人员的参与,同时在短期内利用这些收益来稳定UST--但这是以当前的$LUNA持有者为代价的。

扩张阶段→当资金流入加速时,以美元计算,UST可能会变得更贵,系统试图通过铸造更多的币并使用这些币来购买和烧毁$LUNA来抵消这种影响。在宏观经济方面,Terra立即使货币(代表一个经济体的购买力)膨胀,并使用额外的币来推高$LUNA的价格--这对每个人都是有利的。

以另一种方式来说,Terra不断在$UST(其系统的负债)和$LUNA(其系统的权益)之间转移波动性,它们互为彼此的蓄水池。LUNA不能承受由于Anchor的存款收益率下降而导致的UST的激进流出,因为它将失去其价格的最终稳定器。Terra的生态系统需要Anchor。

那又怎样?

不过,我们需要多走一步并明确指出,LUNA持有人的利益与ANC持有人的利益并不完全一致。当然,除非我们假设每六个月就有一个好心人向Anchor的储备金注入5亿美元(而且还在增加),从而将$ANC的释放补贴到无穷大。

这种冲突的结果是三个独特的建议,以改善Anchor的代币经济学。(A) Retrograde和ParaFi的veANC,(B) bitn8的动态Anchor收益率,(C) Polychain和Arca的T代币经济学治理。

(A) → Retrograde和ParaFi的veANC

2月17日,Retrograde和ParaFi在论坛上发布了一项关于扩大$ANC在Anchor中的作用的提议。根据他们在Medium上的第一篇帖子,Retrograde打算通过 "为Terra建立治理万能钥匙 "来改善Terra生态系统内的治理实践。这将如何形成尚不清楚,但看着他们的提案,我们可以猜测Retrograde想成为某种Convex-esque的投票聚合协议--由于这个原因,我们不能认为该提案是完全没有冲突的。方式并不新鲜(对DeFi和ParaFi来说),是围绕着Vote-Escrowed(或ve)代币模型而建立的。更具体地说:

$ANC可以以不可转让的形式被锁定在一个投票-托管合约中长达4年--即$veANC,该机制取代了质押,并给予那些质押代币较长时间的人更多的权重。

绑定$bLUNA或$bETH等资产的借款人将根据其持有的$veANC获得增加的$ANC释放量--最高可达1.5倍,以及协议收益的一部分

$veANC持有者将能够就一般的治理议题以及未来的$ANC释放量对批准的抵押品类型进行投票(标准投票)。

这是Curve战争101--关于Curve战争的更详细描述,请看这里。

那么,这能解决什么问题?很明显,这一举措的意图是创建一个垂直生态系统,类似于Curve的Curve→Convex→[REDACTED],这将对$ANC的需求和价格产生了积极影响。通过使$ANC的价格受益,对借款的激励会增加,借款<>存款不匹配的情况会减少,对整个协议有一个良性的影响。但是,没有价值是凭空创造的,短期内产生的利息必须在某个时间点得到补偿--金字塔式Curve战争模式不过是增加协议的运营杠杆。在一个金字塔中,基数很重要:如果这个系统对于像Curve这样的盈利协议来说可能是不可持续的,那么我很难看出这对于像Anchor这样的非盈利协议来说会是可持续的。我们正在借用时间,而且是以非常昂贵的利率。我不能说我喜欢它。

在我看来,该提案对治理还有一个负面影响。该模式通过使那些已经在系统中拥有相当大比例的治理权的人受益而加剧了中心化。如果我们相信权力下放是一种需要捍卫的普遍利益--至少我是这样认为的,那么我们就不能不讨厌它。此外,还有一个细微的差别,与我们上面所说的利益冲突论点相联系:可以合理地假设Terra的核心团队控制着很大一部分治理权--我的反向估计大约是30%,所以我不明白这些同样的行为者如何会偏向Anchor的利益而不是Terra。

成为,一些人提出了另一个相关观点,包括@Jae99和@Pedro_explore。我们是否真的应该让协议的真正收入来源——借款人的生活更加困难?为什么不对那些存款人提振,而要质押veANC呢?此外,$veANC的引入是否会点燃一场对$ANC价格有积极影响(短期)的战争?在借款人中,Anchor没有$LUNA市场的自然竞争者,而在生态系统之外,它的地位很弱;Anchor战争很难爆发。

(B) → Bitn8的动态Anchor收益率

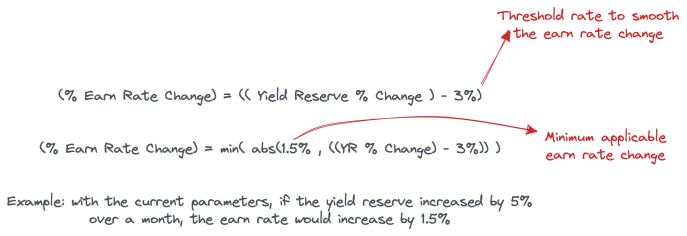

3月1日,@bitn8发表了一个替代提议,为存款人创建一个半动态的收益率,与衡量Anchor的储备金变化挂钩。如果储备金下降,那么收益率就应该减少,反之亦然。@bitn8正在定义一个离散的动态系统,将推动利率的变化,按月实施,如下图所示。

我不打算对@bitn8提出的离散动态模型提供不成熟的意见,因为我相信有更多训练有素的人可以这样做,但我可以说我欢迎一个有助于在存款利率中反映现实情况的机制。有趣的是,这个建议的目的不是欢迎市场力量进入协议,而是让协议在不持续依赖外部资源的情况下持续发展。

(C) → Polychain和Arca的代币经济学治理

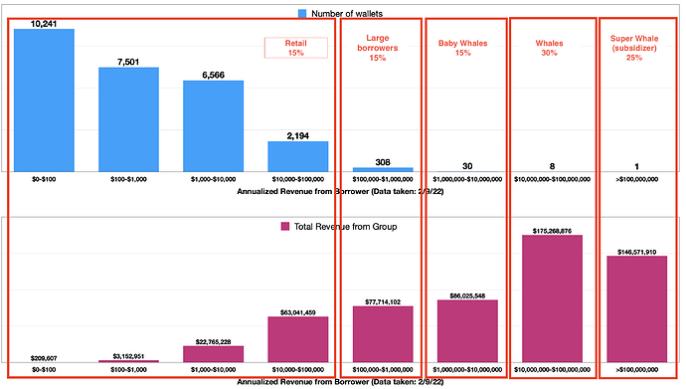

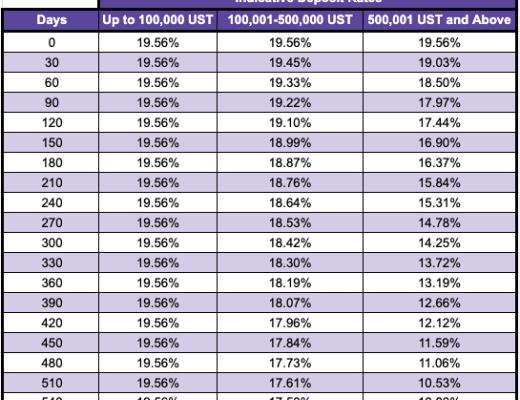

第三个提议来自Polychain(@josh_rosenthal)和Arca - @Matt_Hepler。这并不是DR作为其研究活动的一部分第一次遇到Arca--见Sushiswap。他们的提案最初于2月25日发布,经过了一些修正,在本文发布前几个小时才以最终形式发布。然而,其核心原则并没有改变:支持者认为存款利率不可持续,他们认为非常大的机构参与者从价值转移中受益是不合适的。在DeFi内部数学复杂性的时代,他们的建议是非常简单的:低于10万UST,你可以继续受益于约20%的收益率,而超过门槛的储户将看到他们的收益日期在540天内逐步减少到17.5%(10-50万以内的存款)或10.0%(50万以上的存款)--新的利率每30天敲定。

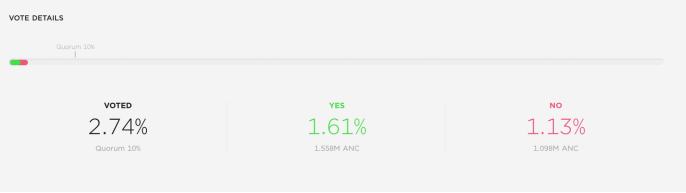

根据上面分享的关于存款集中度的表格,新机制可以有效地针对占存款量85%的大鲸鱼。如果Terra打算成为一个分布式和去中心化的金融服务中心,便宜到每个人都可以使用,那么他们真的需要这些大储户吗?而这些大鲸鱼中有多少人也是Anchor和Terra整个生态系统的代币投资者?和DeFi的情况一样,利益冲突可能无处不在。二该提案现在已经在治理上上线。

我们仍然远远没有达到法定人数或多数,但Arca看涨。用他们的话说:

"目前对Anchor治理的关注和活动处于历史最高水平,并帮助推动了200%的价格提升。通过我们的提议,我们相信$ANC将获得巨大的、亟需的资产负债表可持续性,这将确保Anchor协议、Terra生态系统充满活力并创造重大价值。 我们相信广大的ANC持有者会同意的。"

像往常一样,我保持着相当程度的怀疑,但该提案缺乏数学上的复杂性,这可能是积极的而不是消极的,因为它为Anchor的利率的未来铺设了一条非常清晰的路线。这并不奇怪,支持者背后的一些TradFi人士认为,在任何花哨的参数化数学创新之前,应该先止血。有趣的是,从某种意义上说,他们的提议也标志着在Anchor的生态系统中引入了一个前瞻性指导的概念。在一个致力于套利者所支配的短期数学优化的DeFi环境中,机构投资者已经错过了对可持续的长期利率的清晰度。期限结构的可见性,加上对制定者的信任,无论是委员会还是AMM,对于将DeFi的用例扩展到交易、保证金交易和挖矿以外的领域是至关重要的。许多项目都在研究这个问题--在DR,我们正计划用几个版本来探索这个问题。Polychain-Arca的建议就是朝着这个方向发展的,虽然它并不完美,因为它在设定长期利率时既没有考虑到市场也没有考虑到国库的动态,但它将是协议的一个健康的进步。

我们又回到了起点:利益冲突。积极的投资者,代币持有人,交易者,存储者,农民,爱好者,Anchor建设者,Terra开发商。好像没有什么变化,但现在一切都变了。我们要做的唯一一件事就是注意。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

Defi之道

文章数量

89粉丝数

0