Mirror protocol:簡單精悍的合成資產

合成資產是DeFi世界在探索的熱點之一,它在衍生品類別裏邊顯得獨特而復雜。下面我們介紹一種簡單精悍的合成資產協議——Mirror protocol。

Mirror protocol的技術特點

整個Mirror protocol可以分為6個對象:Trader、Minter、Shorter、Liquidity Provider、Staker、Oracle Feeder。

Trader 通過Terraswap(Terra鏈上的交易所)买賣mAssets來獲取價格溢價。

Minter 為了獲取新鑄造的mAssets代幣會進入一個抵押負債頭寸(collateralized debt position, CDP)。CDPs可以接受 UST、mAssets 或白名單抵押品形式的抵押品,並且必須保持抵押率高於 mAsset 的最小值乘以每種抵押品類型的溢價率(即乘數,由治理設定)。

Minter合成資產示意圖

圖片來源:https://www.coinbureau.com/review/mirror-protocol-mir/

Shorter 為了獲取新鑄造的sLP代幣會進入一個相同的CDP(抵押負債頭寸)但是馬上賣去鑄造的代幣。當Terraswap價格與預言機價格相比存在溢價時,sLP代幣可以被用來Staking來獲取MIR代幣獎勵。

因此Shorters有效地持有空頭頭寸來對抗反映的資產的價格走向。只要CDP的抵押率保持在最低值以上就可以提取多余的抵押物。Minters可以通過燃燒mAssets或注入更多抵押品來調整CDP抵押率。

Liquidity provider 會添加等量的mAsset和UST到相應的Terraswap池子,這增加了這個市場的流動性。這個過程獎勵流動性提供者新鑄造的 LP 代幣,LP代幣代表流動性提供者在池中的份額,並從池的交易費用中提供獎勵。LP 代幣可以被燃燒來從池中回收 mAssets 和 UST 的份額。每個流動性池會從Trader上收取0.3%的固定LP傭金。

Staker 可以抵押LP代幣或sLP代幣(和Staking contract一起)或MIR代幣來賺取MIR代幣staking獎勵。其中LP 和 sLP 代幣權益持有者通過通貨膨脹從新的 MIR 代幣中獲得獎勵,而 MIR 代幣權益持有者通過 CDP 提款費用獲得權益獎勵。

如果用戶治理了MIR代幣,他們就有資格參與治理並獲得按其總抵押的MIR量加權的投票權。治理是將新的 mAsset 列入白名單並且可以更改協議參數的過程。LP代幣可以隨時取消質押,但MIR代幣只有在不用於代表未決的(pending)治理民意調查中的投票才能解除質押。

Oracle Feeder 是指定的Terra账戶負責提供特定的mAsset和白名單擔保物的准確和實時喂價,是被允許更新反映資產的登記報價的唯一對象。由於其在 mAssets 的運行穩定性中的關鍵作用,oracle feeder 是通過治理選舉出來的,如果它在履行職責時表現不佳,它將迅速被社區取代。

Mirror protocol以UST、aUST、LUNA、ANC、MIR(ANC和MIR在v2版本應社區強烈要求添加,但2021年12月發起治理提案將ANC和MIR去除抵押品白名單)等作為鑄造頭寸的抵押品。所有抵押品會被給予一個新的社區決定的叫做乘數的鑄造mAsset時用到的參數,即最小抵押率的乘數,穩定幣的乘數為1,其他波動的抵押品乘數為1.3333334。

計劃進行 IPO 的資產可以列入白名單並在 Mirror v2 上進行交易。任何用戶都可以通過治理創建指定基礎資產的詳細信息。如果投票通過,這些資產將在 IPO 之前像任何其他 mAssets 一樣被鑄造(在固定的時間窗口內)或交易。一旦 IPO 在基礎市場發生,Mirror Oracle將开始報告市場價格,該資產將具有與任何其他 mAsset 相同的特性。

Mirror protocol無需KYC和AML,連接上Terra Station錢包即可使用協議。

Serum數據表現

合成資產數量

當前Mirror protocol頁面上擁有27種合成資產,分別為:

MIR, mNFLX, mGOOGL, mGS, mCOIN, mUSO, mFB, mHOOD, mSQ, mIAU, mMSFT, mGLXY, mARKK, mBABA, mTSLA, mTWTR, mSLV, mABNB, mVIXY, mSPY, mAAPL, mDOT, mAMZN, mQQQ, mAMD, mETH, mBTC。

合成資產流動性

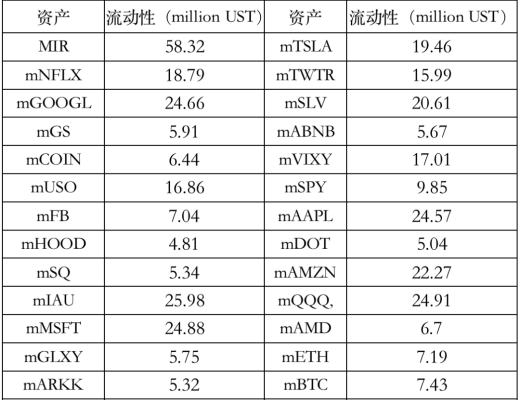

MIR代幣與合成資產流動性表

數據來源:https://mirrorprotocol.app/#/farm

根據2021年12月2日的數據來看,不包括MIR(流動性為58.32 million UST),流動性超過20 million UST的合成資產有mGOOGl(24.66 million UST)、mIAU(25.98 million UST)、mMSFT(24.88 million UST)、mSLV(20.61 million UST)、mAMZN(22.27 million UST)、mQQQ(24.91 million UST),這些合成資金均為對應着美股,有趣的是對應加密貨幣的mBTC(7.43 million UST)、mETH(7.19 million UST)、mDOT(5.04 million UST)卻是沒有多大的流動性。

協議交易量

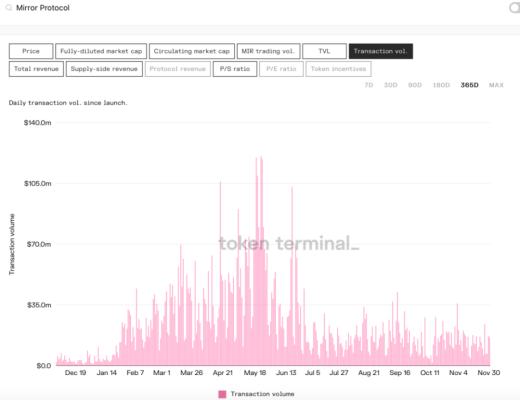

協議交易量圖

圖片來源:https://www.tokenterminal.com/terminal/projects/mirror-protocol

2021年11月30日的交易量為 $14.5million。2021年7月18日交易量達到最高,為$103.0m。

協議收入

協議收入圖

圖片來源:https://www.tokenterminal.com/terminal/projects/mirror-protocol

2021年11月30日Total Revenue為$48.9k。最近30天Total Revenue為$1.21m。

代幣 MIR的分發和功能

代幣的分發

早期發行

Mirror Protocol於2020年12月推出該協議,初始發行的代幣100%以空投的形式進行分發。代幣MIR直接獎勵給社區參與者。

空投的分布情況如下:UNI空投——16.66%(向UNI持有人空投16.66%的代幣,約為915萬,以創造流動性);LUNA staker空投——16.66%(向Terraswap LUNA staker空投16.66%的代幣,約為915萬);社區池——66.66%(分配給社區池的66.66%的代幣,約為3660萬,用於資助協議的治理和初始开發)。沒有投資者或开發者收到最初的MIR供應。Mirror計劃直接向社區參與者分發MIR代幣,以啓動具有去中心化控制的協議。

代幣分配

代幣分配圖

圖片來源:https://www.feixiaohao.co/currencies/mirror-protocol/

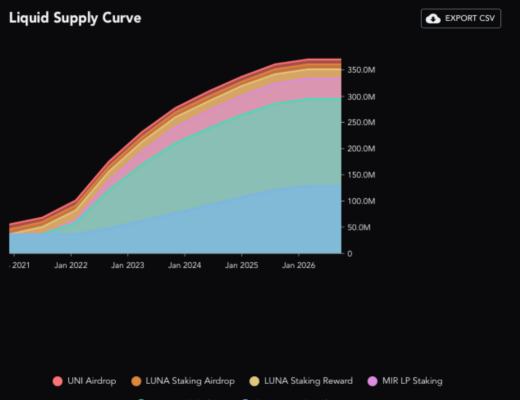

代幣供應曲线圖

圖片來源:https://messari.io/asset/mirror-protocol/profile/supply-schedule

隨着通貨膨脹率的下降,參與者將在四年內獲得37057.5萬MIR的全部供應。截至2026年3月1日MIR分發完全。

代幣的功能

MIR是Mirror協議的治理代幣,目前有兩個主要用途:1)協議治理;2)為MIR stakers捕獲mAsset資產銷毀費用,當mAsset資產被銷毀時,對抵押品收取的這些費用會轉化為UST來購买MIR,這些MIR代幣會支付給MIR Stakers。

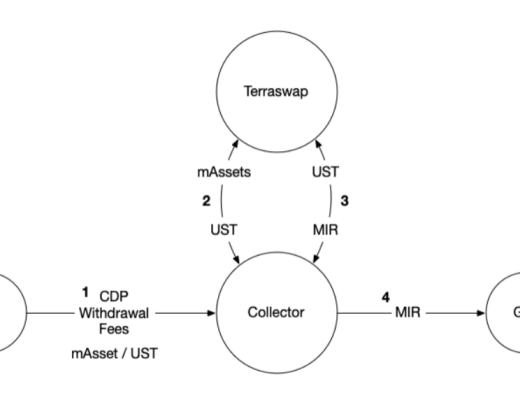

為MIR stakers捕獲mAsset資產銷毀費用流程圖

圖片來源:https://docs.mirror.finance/contracts/collector

Serum對比同類項目

Mirror protocol在預言機方面與UMA相比較為簡單,但其也有自己的調節機制,即通過質押獎勵來調節Terraswap和預言機之間的差價。

與Synthtix相比,Mirror protocol白名單上的抵押品均可以進行抵押鑄造,而Synthtix主要依靠自己的代幣SNX來進行鑄造合成資產。

總結

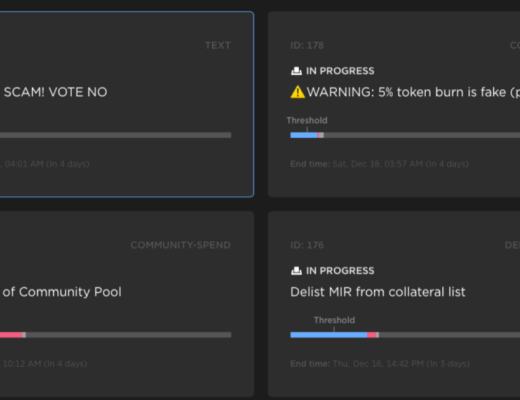

Mirror protocol v2版本向Synthtix借鑑了一些內容,將自身代幣也列入抵押品白名單,但此舉也增加了參與者的風險。最近發起治理提案將ANC和MIR去除抵押品白名單,目前贊同票遠多於反對票且票數達到通過門檻。這也顯示Mirror protocol的社區較為活躍,社區成員可以積極參與治理。

Mirror protocol社區治理圖

圖片來源:https://mirrorprotocol.app/#/gov

總之,Mirror protocol簡潔的合成資產機制和社區化的治理支撐起自身合成資產流動性和交易量以及協議收益,但其合成資產仍然無法做到除價格以外與現實股票或加密貨幣進行根本性的聯系,因此其發展也可能會受此限制。不過,這並不妨礙Mirror protocol成為一個出色的DeFi合成資產應用協議先驅。

參考資料

https://docs.mirror.finance/contracts/collector

https://messari.io/asset/mirror-protocol/profile/supply-schedule

https://www.feixiaohao.co/currencies/mirror-protocol/

https://www.tokenterminal.com/terminal/projects/mirror-protocol

https://mirrorprotocol.app/#/farm

https://www.coinbureau.com/review/mirror-protocol-mir/

https://mirrorprotocol.app/#/gov

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

從功能到案例,全面了解 RootData API 如何加速你的 Web3 業務

在 AI 與 Web3 交匯之際,數據作為資產的價值正在愈發凸顯,RootData 自成立以來就致...

AB慈善基金會正式啓動 探索“制度信任 + 技術驅動”的全球公益新範式

近日AB 慈善基金會宣布正式啓動,並上线新版官網 www.ab.org,標志着一個以“制度信任”為...

川普操縱市場「不演了」,白宮讚美下屬影片曝光:你賺25億他賺5億,今天真美好

美 國總統川普在昨晚(9)於 TruthSocial 上發布了一則「快進場買 DJT」消息,隨後宣...

價值投資大師霍華馬克斯最新備忘錄《無人知曉》:別信專家了,沒人能預測金融末日何時來臨

2 008 年 9 月 15 日星期五,紐約證券交易所收盤後不久,雷曼兄弟突然申請破產的訊息震驚全...

評論