Tokemak:一個白嫖用戶資金的資管新思路

Tokemak 是什么?

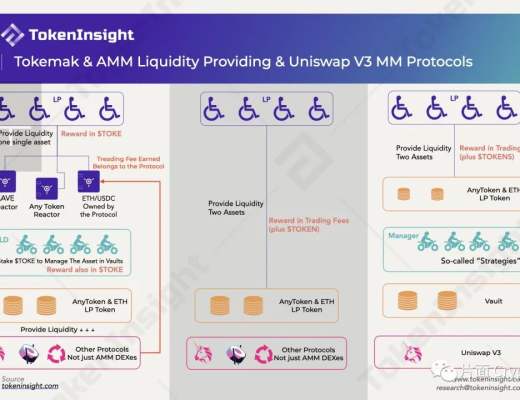

Tokemak 是一個去中心化的做市商/流動性提供協議。首先先了解協議的三個重要組成部分:

Token Reactors:Tokemak 支持的 Token 庫,每一個資產都有一個獨自的 Reactor,協議最終可能會有非常多個 Reactors,也就是支持多種資產;

流動性管理人(Liquidity Directors,LD):$TOKE 的持有人被稱為流動性管理人;

流動性提供者(Liquidity Provider,LP):向 Reactors 裏提供資金供 LD 管理的用戶。

簡單來講,就是 Tokemak 決定支持哪些資產,也就是有哪些 Token Reactors。LP 通過向 Reactors 提供資金賺取收益。LD 管理 Reactors 裏面的資金,通過做市的方式來賺取收益。協議的 Token $TOKE 則負責三者的經濟激勵,保證協議往設計的方式運轉。

流動性管理人(LD)負責決定協議中的資金/TVL 的流向,其實這一點對於 AMM 來說其實就是做市商。Tokemak 協議一方面接入多個需要流動性的協議(DEX),另一方面吸收用戶的資金(LP),用 $TOKE 作為激勵和管理手段讓其持有人,也就是流動性管理人管理這部分資金。而管理資金的具體方式(目前)是給 DEX 中的資產提供流動性。每隔一周,協議便會借助 $TOKE 作為媒介進行投票管理資金,將 LP 提供的資金重新分配,找到最優/最需要的標的。

除此之外,Tokemak 還着重於幫助早期的項目做流動性激勵計劃。比如某個項目在啓動之初,提供流動性挖礦/Staking 池子。一個是單個資產質押,一個是和 ETH/USDC 組成 LP 提供流動性,兩者皆可以獲得更多的 Token 獎勵。Tokemak 給出的解決方案是,把兩者合二為一,用戶只需要質押 Token,剩下的交給協議,以及協議背後的 Liquidity Directors 來決定。

此外還需要注意的是,雖然 LD 管理資產的方式是通過為 AMM 提供流動性賺取交易手續費,但 LP 只需要提供一種資產。Tokemak 實現單資產流動性挖礦的方式與 Alpha 不同,Alpha 是通過把用戶的資產一半賣成另外一種資產(ETH/USDC 等),然後兩者組成流動性。(實際上 Alpha 不是賣一半,而是約等於一半,因為准確賣一半會影響原來的池子裏比例)。Tokemak 協議有協議可控資金(Protocol Controlled Assets,文章後面會更具體介紹),已有的資金存量基本上是 USDC 或者 ETH,這些資金等着 LP 提供其他的 Token 然後一起組成 LP 提供流動性(有點像配資)。

參與方與協議賺取的收益

Tokemak 與其他管理用戶資金的協議不同。在 Tokemak 中,資金的提供方(LP)和資金的管理方(LD)所有的收益(目前的設計)都是 $TOKE。真正產生收益的做市行為帶來的收入全部歸 Tokemak 所有,包含交易手續費和可能存在的其他 Token 激勵。

關於 LP 無常損失的轉移

首先需要明確一點,無常損失是一個特點(Feature),不是一個缺點。無常損失和交易的滑點一樣,只是前者犧牲了 LP 的利益,而保護了交易者的利益,滑點則犧牲了交易者的利益,而保護了 LP 的利益。無常損失在 AMM 的系統中只能夠轉移,而不能夠消除。LP 的無常損失取決於起始價格和移除流動性時的價格差。

Tokemak 一樣不能消除 LP 的無常損失,但是它可以像 MakerDAO 把 DAI 的價格波動風險全部轉移給了 MKR 和 ETH 一樣,把這個風險轉移給 LD(流動性管理人)。

LP 在提取資金時,如果存入的資產價格變化導致了潛在的無常損失,其資金會通過以下順序被彌補:

Reactor 的存量資金(其他資金還在提供流動性,未來把錢賺回來);

Reactor 不夠,LD 的收益給到 LP;

收益不夠,LD 質押的 $TOKE 給到 LP(管理人沒管理好資產的懲罰)。

類資管產品的自有資產規模與獨立運轉目標

了解獨立運轉目標之前需要先了解兩個概念:協議自有資產(Protocol Controlled Assets)以及獨立運轉(Singularity)。這兩個概念同時也適用於其他類似的“資產管理”類型項目。

從用戶存錢,協議幫助用戶管理,然後賺取收益的角度,Tokemak 甚至可以被理解為是一種理財產品。從這個角度,協議自有資產其實就是資管 AUM(Asset Under Management)的自營資金部分。協議自由資產產生的收益不屬於任何 LP,僅僅屬於協議本身。在 DeFi 領域,這些收益往往屬於協議 Token 的持有人。當協議自有資產量足夠大時,協議便不需要外部資金(LP)也能夠產生可觀的收入,這也就意味着協議本身有非常強大的營收能力。能夠得到這樣的程度時,便可以獨立運轉(Sigularity)。

從這個角度去理解,很多 Ribbon Finance,Visor 等類型項目同樣可以擁有這個目標。實現獨立運轉意味着協議的 Token 擁有足夠的價值支撐。不管是通過市場上回購銷毀 Token 的形式,還是直接通過分紅給 Token 持有人的形式都能夠給予 Token 持有人足夠的信心支撐 Token 的價值。

其實說實話,在其他項目中雖然能夠套用這個概念,但是其他 DeFi 項目從來沒有怎么提過這個概念或者是這個目標。Tokemak 有這樣的目標原因在於用戶提供的資金流動性挖礦產生的所有收益,都不歸用戶所有,全部都屬於協議本身。而用戶收到的收益全部都以 $TOKE 的形式,也就是說用戶資金投入到 Tokemak 以後挖礦收益只有 $TOKE(最起碼現在是這樣)。其實不光是用戶,流動性管理人的收入也全部都以 $TOKE 的方式獲得。這就意味着 Tokemak 能夠賺取大量的挖礦收入,這裏包括 Liquidity Mining 的交易手續費 和 Yield Farming 的額外 Token 收入。$TOKE 的價值支撐和在協議中的紐帶作用相比於其他項目更強。Token 本身的激勵作用被發揮的淋漓盡致。說簡單點就是經濟模型設計的很大膽。

當然這是從好的方面來看,有好就有壞。用更通俗的方式解釋這樣的做法帶來的風險:Uniswap 的 Token $UNI 如果歸零了,Uniswap 理論上完全可以跟沒事兒人一樣正常運轉,交易用戶、LP 等參與方都可以不受任何影響。同樣的大部分的 DeFi 項目其實都是這樣。這其實就是另外一個問題,協議發展的好壞對於其 Token 的價值影響到底有多大?通過什么方式影響?僅僅是通過市場用戶的預期?發展的好就是漲,發展的不好就是跌?

而在 Tokemak 的設計下,如果 $TOKE 的價格歸零,或者下跌的非常厲害,可能協議就無法支撐下去。因為協議最核心的兩方:LP 和 LD(一個提供資金一個管理資金)就基本失去了經濟激勵,協議賺的錢(本來屬於 LP 都只屬於 協議本身)。另外一方面,這可能也是 Tokemak 追求獨立運轉的原因。一旦實現了獨立運轉,Tokemak 也就不再依賴外部資金,自有資金賺的錢足夠支持 $TOKE 的市場價值和用戶預期。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

片面 Crypto

文章數量

3粉絲數

0

評論