金色硬核 | 一文讀懂Bancor v2.1

金色財經推出金色硬核(Hardcore)欄目,為讀者提供熱門項目介紹或者深度解讀。本文為Deribit Insights發表的對Bancor V2.1的研報。

1944年,經濟學家約翰·梅納德·凱恩斯(John Maynard Keynes)的一項提案最終未能在布雷頓森林會議上獲得通過。布雷頓森林會議為我們今天所知的以美國為中心的國際貨幣體系奠定了基礎。凱恩斯的提案為bancor,bancor是一種以法國banque或“銀行黃金”命名的超主權貨幣,只能保持在概念形態。

至少要到2017年,這個概念才實現。為了向凱恩斯當年提出的一種通用、中立的帳戶單位以清算所有國際貿易並保持全球貿易平衡的想法致敬,Bancor協議與Bancor網絡代幣(BNT)一起被認為是凱恩斯當年想法的某種精神上的繼任者。Bancor協議裏,BNT將充當去中心化交易所平臺上列出的每個代幣交易對的基礎對。

本文旨在深入探討Bancor協議的設計及其多年來的發展趨勢。特別關注的領域將是2020年10月發布的Bancor v2.1最新引入的創新,以解決DEX流動性提供者面臨的現有痛點。也就是說,這些是由於代幣對價格差異以及強制性2邊流動性質押而導致的非自愿代幣敞口導致的無常損失。Bancor對這些問題的解決方案已經產生了令人信服的獨樹一幟的產品特色(unique selling proposition),市場參與者开始注意到,從而推動了近幾個月來採用率的顯着提高。

自動化做市商

Bancor是以太坊上自動做市商(AMM)模型的先驅。在AMM之前,DEX必須依靠傳統的訂單簿模式來匹配交易买賣單。但是,Bancor選擇完全放棄訂單簿模式,而是使用鏈上流動性池子將代幣彼此配對。然後,用戶可以針對這些池子的代幣對進行交易,並根據用戶交易的規模和相應代幣池子的深度通過算法設置價格。

事實證明,這種新穎的做市方法是DEX領域的範式轉變。交易者現在可以以透明、預先價格獲得鏈上流動性,從而消除了對交易對手的需要。代幣所有者還可以通過向這些DEX池子提供流動性,將現有持幣轉化為生產性資產,並通過對該平臺進行路由的交易徵收協議交換費來獲得回報。

Bancor網絡代幣

Bancor的代幣為BNT,其模型在現有的DEX中是獨一無二的。BNT已深度集成在協議中,充當與ETH和Bancor上列出的所有ERC-20代幣(TKN)資產配對的基礎資產。在任何給定的TKN A和B之間的交易都將通過BNT作為“連接器”:TKN A-> BNT-> TKN B,反之亦然,這是通過使用交易對TKN A / BNT和TKN B / BNT進行的。

但是,事實證明這有助於引導Bancor的最初採用,但也是Bancor的阿喀琉斯之踵(Achilles Heel)。想要在平臺上提供流動性的代幣持有者必須獲得匹配數量的BNT,才能進入任何代幣池子。這要求無法將其現有資產中的兩個直接配對的持幣人,必須進行前期資本支出或資產重新分配。沒有單方面提供流動性的選擇,市場參與者幾乎沒有動力通過購买BNT代幣來致力於Bancor生態系統。

針對這個問題,像Uniswap這類競爭對手很快在2018年11月出現。這種新的AMM DEX完全消除了對原生代幣的需求,並允許任何人在任何TKN和ETH間注入流動資金。這減少了用戶的摩擦,並很快在正反饋回路中吸引了越來越多的流動性提供者(LP)和交易者。此後,Uniswap成為DEX領域的佼佼者,始終佔據着最大的交易份額。

一匹黑馬

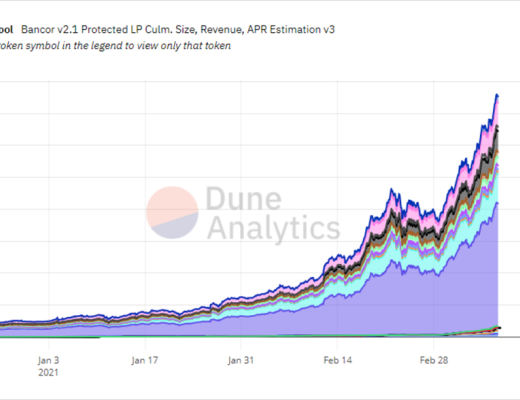

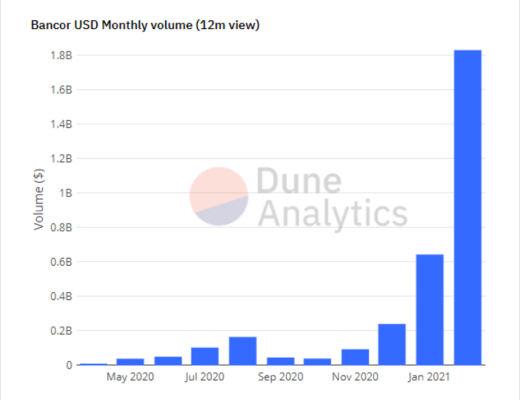

盡管Uniswap取得了巨大的成功,並且類似的競爭對手(如SushiSwap)也在崛起,Bancor團隊仍然堅持迭代其原始產品。隨着2020年10月發布的Bancor v2.1,單方面的流動性准備金和無常損失保險似乎是USP在激烈競爭的DEX領域取得突破所必需的。自協議更新以來,這很明顯反映在其拋物线式增長指標中,例如TVL和交易量。

破解代碼

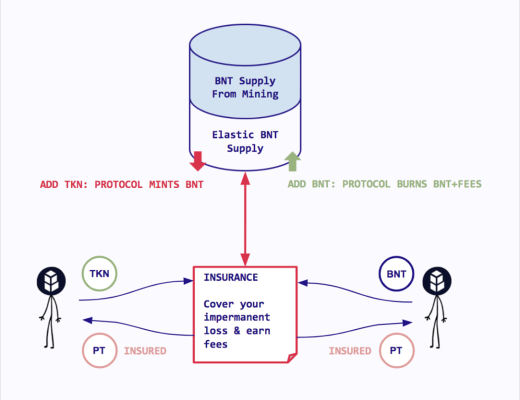

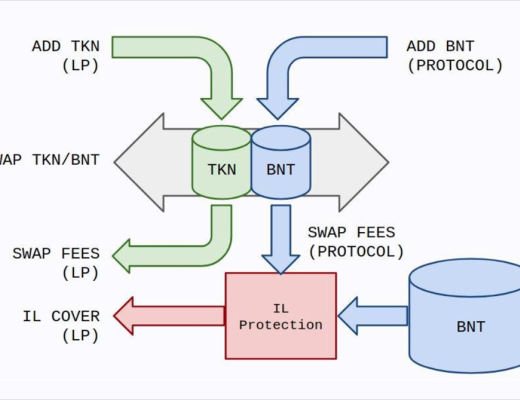

Bancor的新模型是由新型彈性BNT供應機制推動的。彈性供應是指協議在需要時鑄造和燃燒BNT的能力。僅在某些情況下才觸發此操作,並且由於所有流動性池子中BNT的唯一配對而使之成為可能。

單方面流動性資金撥備

彈性供應模型通過為任何ERC-20代幣啓用單方面供應來幫助提供LP,這是其他DEX目前無法實現的。選擇為給定的TKN提供單方流動性時,協議將BNT的匹配值引入TKN / BNT池中,以提供流動性的另一面。這種新鑄造的BNT仍保留在池子中,並且在除去TKN LP的初始存款後將被銷毀。

但是,在發生銷毀事件之前,現在有可能由其他參與者單方面提供BNT。流動性池子中有協議違約的BNT的任何余額都可以由外部來源抵押的BNT代替,從而滿足TKN和BNT方面對單方面流動性提供的需求。這種替換是通過在收到用戶抵押的BNT後銷毀相應數量的BNT的協議來進行的。

使用有協議鑄造的BNT進行初始流動性匹配是一項強大的功能,可以解決“先有雞還是先有蛋”的問題,而不會稀釋BNT的循環供應。最終發生的BNT銷毀,無論是從TKN取款還是BNT替換,都將包括從池子中累積的協議應佔的交換費用。只要在鑄造事件和銷毀事件之間發生交易,這才會導致BNT稀缺,因為銷毀的BNT數量將大於鑄造的原始BNT數量。因此,該協議會自動進行自身的共同投資(最高限額由社區治理決定),並通過渠道賺取的利潤返還給BNT累積價值。

無常損失保險

最關鍵的是,彈性的BNT供應為無常損失保險協議創造了可能性。償還流動性時,通過用BNT補償LP來彌補池子中的任何無常損失,從而實現流動性保險。與單方面提供流動性類似,Uniswap或SushiSwap之類的競爭對手無法原生提供這種功能。用於此目的的BNT首先來自協議獲得的交易費(來自共同投資的BNT),並且僅在費用儲備不足時才作為支持措施鑄造。

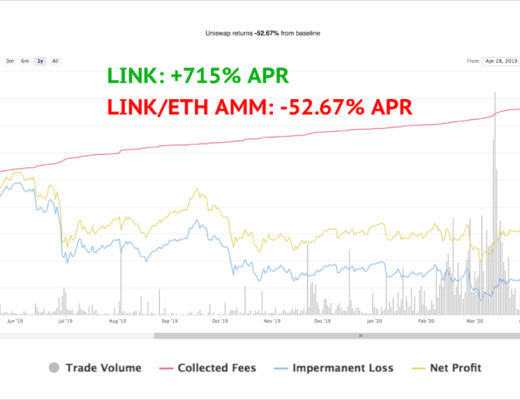

這對LP的長期生存能力尤為重要,因為無常損失有時可能會超過交易費的利潤。以Chainlink代幣為例,在2019年4月至2020年之間,其價值上漲了700%以上,這使得LINK/ETH對上的LP相對於分別持有這兩種資產而言,其相對價值下跌了> 50%。

此外,Bancor的實施方式經過精心設計,可避免因無常損失支出而導致過度通貨膨脹。如前所述,無常損失保險僅在流動性撤回時才“變現”,而中間沒有可索賠的支出。由於鑄造BNT可以支持保險支出,因此從理論上講,提供這種保險的成本將由所有BNT持有人通過攤薄承擔。但是實際上,到目前為止,此費用已由協議投資的BNT的交易費收入回報完全覆蓋。

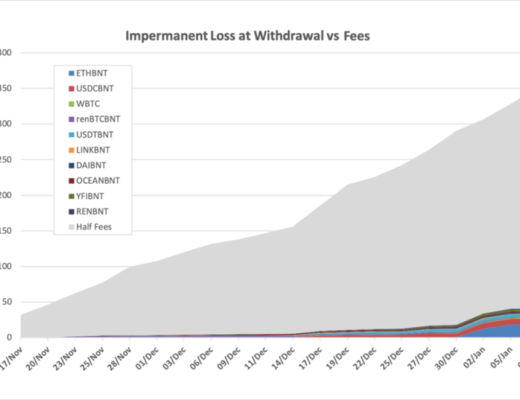

從2020年11月至2021年1月的協議活動中可以看出,協議所賺取的每1美元僅將約0.07美元用於無常損失補償。請注意,這匯總了協議中的所有無常損失時保險成本和交易費收入,從而有效地分散了所有流動性池中的無常損失風險。這樣就為參與Bancor生態系統的所有LP提供了自我維持的無常損失保險。

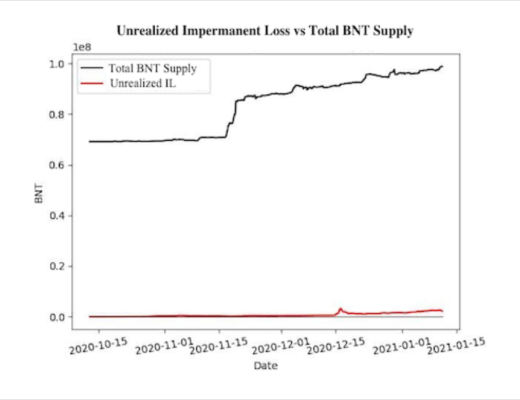

Bancor團隊已經為無常損失保險支出最壞的情況進行了模擬,假設所有LP都同時提取所有流動性(假設100%保險)。從下圖可以清楚地看出,由於實現了協議中提供的所有無常損失保險而產生的通貨膨脹僅佔BNT總體供應量的一小部分。估計表明,如果今天取消所有流動性,Bancor將只需要鑄造目前BNT供應量的約4.2%即可獲得完整的無常損失保險。任何撤出的BNT都將受到24小時鎖定,以阻止LP做出輕率的決策。

由於以漸進方式授予無常損失保險,該系統還激勵LP長期提供流動性。增加的流動性僅以每天1%的速度得到保護,即LP必須提供100天的流動性,以在退出時獲得100%的無常損失保險。無常損失保險至少需要30天才能生效,因此,如果提早動用流動性,將不會提供任何承保。

當前市場上沒有其他DEX可以提供類似的無常損失解決方案。SushiSwap原生代幣向LP的分發可以用作抵消無常損失的間接方法,但這不是目標解決方案,並且分發速率不受無常損失的任何影響。THORChain已選擇採用Bancor設計,但無常損失的保險範圍是從有限的協議儲備金中支付的。購买用於提供流動性的代幣的期權是另一種可行的策略,但這對初學者並不友好,並且要視所涉及代幣的流動性期權市場而定。

鑑於各種加密資產之間價格的劇烈波動,它使很多用戶無法成為LP,而無常損失保險將有助於緩解這一問題。有了協議保證的無常損失保險後,隨着交易費的收取,所有LP頭寸都只會隨着時間的流逝而面臨潛在的上升空間。

流動性黑洞

值得重申的是,無常損失保險和單方面流動性也適用於BNT流動性撥備。由於BNT獎勵可以直接投入到流動資金池中,因此與Bancor持續進行的流動性挖礦激勵措施具有很好的協同作用。BNT質押者獲得復合獎勵的動機有助於增強協議流動性池的深度,同時使供應量增加一倍,從而最大程度地減少“挖提賣”(farm and dump)現象。截至2021年3月,對LP的BNT獎勵中有78%已重新質押。

由於BNT共同投資協議限制,這也最終有助於增加池子的總體大小。隨着提供給池子的新的單面BNT取代了協議中撥備的現有BNT,為TKN流動性开闢了更多空間。共生在這裏很明顯,代幣持有者因其對平臺整體功能實力的貢獻而獲得獎勵。

此外,Bancor中的流動性高度集中,因為每個TKN平臺上只會有1個池子——TKN / BNT。Uniswap的V2中引入TKN/TKN對會導致將可用TKN流動性分散到較淺的池子中(例如TKN / ETH,TKN / USDT,TKN / USDC等)。更高的流動性從更低的滑點中產生了更高的交易量,向有BNT質押者分發更高費用,這是的購买BNT和重新加入協議更具吸引力。

Bancor渦流(Vortex)

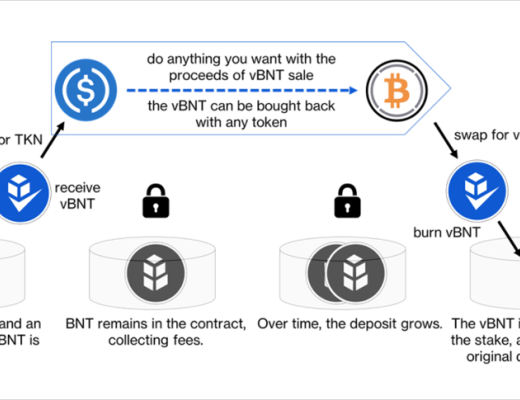

Bancor的最新產品Bancor Vortex通過釋放vBNT代幣可能用例的全新領域,將BNT實用性和資本效率提升到一個新的水平。快速說一下,vBNT是Bancor的治理代幣,並根據單方面BNT流動性條款鑄造,翻倍成為表示池所有權百分比的LP代幣。通過Vortex,創建了BNT/vBNT流動資金池,使BNT質押者以將其vBNT交換為更多的BNT。這實際上是上限為1.0倍的無息和清算槓杆手段。然後,可以將獲得的其他BNT交換為任何受支持的TKN,或以槓杆式挖礦的形式存回協議。

最終,基本的BNT頭寸(加上累計費用)可以通過在同一Vortex池中簡單地回購vBNT的初始金額來解鎖。需要牢記的是,使用Vortex作為增量槓杆所產生的任何債務均以BNT計價。如果BNT的價值上升,則未償債務值也將相應地增加(以美元計)。

在不久的將來,該協議將實施額外的交易費用,並將其用於購买和銷毀vBNT。這提供了持續的價格上漲壓力,以抵消vBNT持有者將其代幣交換為BNT的影響。

現在花點時間考慮一下這種設計對BNT循環供應的影響。以當前形式,授予BNT流動性提供者的其他實用工具有助於鼓勵更多參與者質押BNT。一旦實施了vBNT回購協議,它實際上就可以充當單向橋接器,將BNT存入Vortex,並隨着時間的推移逐漸引入更多BNT。

當預計這種持續的回購活動的長期影響時,事情會變得更加有趣。與創建vBNT的BNT相比,存在的vBNT的總供應量減少了,導致了1 vBNT> 1 BNT的情況。這創造了一個套利機會,任何人都可以購买BNT,以1:1的比例存入任何流動資金池中以鑄造vBNT,並賣給Vortex,以獲得比最初購买的BNT更多的BNT。有了本金和利潤,套利者就沒有動力返回該協議以贖回存入的BNT,將其永久留在資產池中。這是Vortex可以將外部流通的BNT引入協議並增強其流動性儲備的另一種方式。

在短期內,由於vBNT持有者被激勵將其vBNT換成BNT,因此在短期內可能不會實現這種效果,因為Vortex價格釘住1:1。該匯率越接近平價,用戶在創建啓用Vortex的槓杆頭寸時承擔的風險就越小。1 vBNT> 1 BNT的任何情況也會導致該協議有效地“支付”現有vBNT持有者以承擔槓杆作用。無論哪種方式,使用BNT开立的頭寸都有助於創造“粘性”流動性,並吸引更多BNT進入Bancor系統。

潛在弊端

謹慎地討論Bancor模型的潛在局限性。v2.1中的核心功能最終要經過治理白名單流程,在該流程中,只有批准的代幣才能從單方面流動性准備金和無常損失保險中受益,從而限制了潛在的增長。任何流動性池的流動性挖礦獎勵也必須獲得相同的治理批准,並且必須在12周後續籤。

尚未建立的新啓動項目不太可能獲得此白名單批准。結果,考慮到獲得BNT帶來的其他不便,這些項目沒有動力為Bancor增加流動性。

還可以發現穩定幣池子對Bancor的無常損失保險費用有重大貢獻。任一方向的市場趨勢越強,任何穩定幣/BNT對的價格偏差就越大。

前方的路

有了建立全面AMM的基礎,Bancor現在可以樂觀地展望未來。面對爭奪市場主導地位的激烈競爭,Bancor團隊繼續在DEX設計中未曾涉足的領域大膽冒險,以區分其產品組合,並尋求為行業增值的方法。市場領導者Uniswap和SushiSwap可以通過Bancor的一系列即將推出的產品獲得好處:

Origin Pools:Bancor通過激勵在Bancor上添加較新項目,提供單方面無常損失保護,從而替代SushiSwap的Onsen計劃。

影子代幣穩定幣池:Bancor自己的穩定幣交換池吸引TVL並挑战Curve作為主要的穩定幣DEX

2層擴展:Bancor基於Arbitrum的二層DEX可能最早於2021年第二季度主網上线

跨鏈擴展:正在使用Polkadot橋作為使用BNT路由跨鏈交換,這是未來多鏈的第一步

自Bancor v2以來,對鏈上治理(無Gas投票)和UI大修的進一步改進是對完整改造的最後潤色。

就像凱恩斯對bancor的愿景旨在振興傳統金融並重建世界經濟一樣,也許我們可能會看到Bancor對去中心化金融進行的革命——將自身確立為不斷發展的DeFi生態系統的中央清算所。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

AB慈善基金會正式啓動 探索“制度信任 + 技術驅動”的全球公益新範式

近日AB 慈善基金會宣布正式啓動,並上线新版官網 www.ab.org,標志着一個以“制度信任”為...

川普操縱市場「不演了」,白宮讚美下屬影片曝光:你賺25億他賺5億,今天真美好

美 國總統川普在昨晚(9)於 TruthSocial 上發布了一則「快進場買 DJT」消息,隨後宣...

價值投資大師霍華馬克斯最新備忘錄《無人知曉》:別信專家了,沒人能預測金融末日何時來臨

2 008 年 9 月 15 日星期五,紐約證券交易所收盤後不久,雷曼兄弟突然申請破產的訊息震驚全...

金色財經 Maxwell

文章數量

186粉絲數

0

評論