重新定義DeFi邊界:衍生品Token化和自定義

編者注:本文為Arche團隊在2021年2月9日遠期協議產品交流會的分享內容,參與者有來自AAVE、STAFI、Perpetual Protocol、DerivaDEX等協議的同事。圖片內容為Arche協議的幻燈片,解釋性和擴展性內容俱為編者所加。

摘要:點對資金池模式給DeFi市場帶來新的交易範式,從借貸、現貨交易到衍生品交易,都在去中心化性能的限制下尋求到了突破點,讓鏈上的普惠金融更加高效。衍生品作為金融市場的皇冠,高門檻和成本向來服務於專業的機構。在區塊鏈領域,隨着DeFi金融基礎設施的完善,衍生品帶來新的場景,不斷擴展DeFi邊界。從資產標的來看,除了原生鏈上資產,DeFi衍生品引入傳統金融如美股、黃金、石油,以及基於某個事件的對衝產品;從服務對象來看,無論是創建衍生品還是參與衍生品,區塊鏈的Token化和自定義的智能合約賦予了更廣闊和开放的想象空間。在DeFi衍生品創新的實踐之路上,需要的不是金融巨鱷的引領,而是大道至簡的高明——局部看,道路也許孤獨,鳥瞰全局,其實螢火正在點亮各處。

資金池模式給DeFi帶來新的交易範式

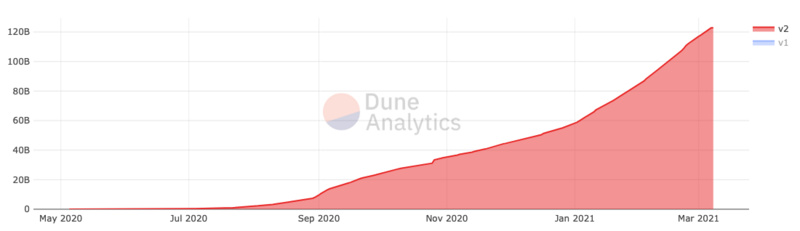

回顧DeFi的爆發和王座的建立,我們不禁感慨這些創新和變革已經在撼動“大而不倒”的大象。2021.3.09,Uniswap突破1百萬用戶,累積交易額超過1200億美金[1]。

在以太坊GAS費和性能限制等諸多約束條件下,UNI團隊依舊創造出無與倫比的算法和金融產品,其流通市值超過傳統公鏈LTC、BCH,人均創造21億美金的市值[2]。在DeFi的發展浪潮之中,宏大的敘事不再是主流,而是聚焦在金融場景和機制創新,市值之錨是TVL和用戶。

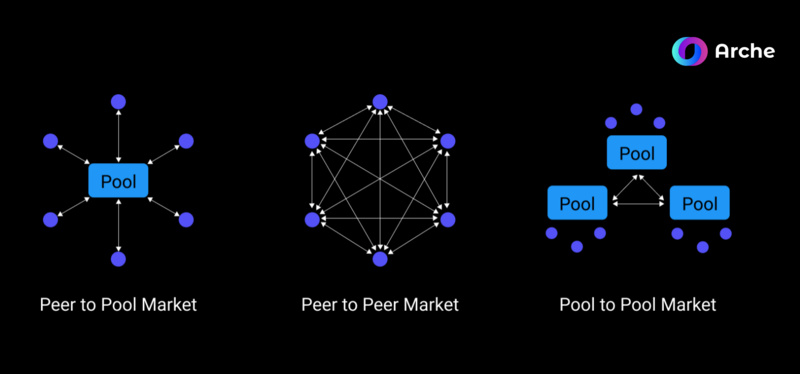

Uniswap背後的Peer-to Pool的資金池交易模式也相繼在其他賽道充分驗證。0x協議推出的Matcha產品,作為掛單交易集合了點對點、點對池的交易模式,除了掛單交易,其他DEX交易池也參與喫單。

AAVE作為借貸龍頭,過去兩年採用低效的點對點借貸模式,隨後引入貸款的資金池轉變為池對池的借貸模式,不到一年時間從0做到40億美金的規模,其市值也完成了千倍的提升。

Synthetix通過抵押SNX生成合成資產,通過債務池的模式實現sUSD和其他合成資產持有人的零和博弈。

Hegic在期權衍生品領域,利用質押的資金池實現期權賣方流動性或做市商的整合,為期權买方提供點對池的對衝交易。

流動池的優勢在於可以通過算法自動將分散的點對點流動性聚合,同時減少了鏈上的交互,在不犧牲公平的情況下實現高效的交易。

Token化高效的實現了平等

在上一節我們提到了資金池,有個共同的特徵是參與資金池的用戶通過持有的Token作為憑證,完成利潤的分發。在資金池裏沒有用戶與用戶的差別,無論是小戶、巨鯨、機構,唯一的身份標示就是Token,除此之外沒有任何區別,每一個Token就是相對應的權益。

以AAVE的aToken為例,持有的aToken數量就是對應的本金+利息的權益收入。aToken隨着利息收入的增加而增加,退出借貸池,將aToken兌換為相應的本金和利息。但在傳統的金融業務裏,通常巨鯨用戶會通過降低利率建立壟斷優勢,小資金用戶甚至無法參與到該金融行為中[3]。在資金池的模式中,每一個aToken的權益是完全平等的,且該平臺不是通過有暴雷風險的中心化平臺,而是建立了一個更加健康、透明、开放的金融基礎設施 -- DeFi。同樣的,DeFi的流動性挖礦背後也是發行一個可分潤的Token。由於性能限制,不能頻繁結算,所以在鏈上維持一個單調遞增函數,當全局有用戶操作時觸發一次更新,完成利潤的計算即函數的更新;用戶選擇退出時再將利潤以Token結算給用戶。

Token的背後是數學,通過這種以數學為保障的可分潤Token,實現了一個發行成本極低的金融工具,在數學面前人人平等。正如比特幣的挖礦產出,不會因為膚色、國籍、地位、知識有任何區別,唯一的決定因素就是解決一個數學問題所投入的算力,而正是礦工把那些工業時代從未光顧的闲置算力集中起來,它們可能散落在岷江支流大渡河邊,鄂爾多斯的達拉特旗,新疆伊犁哈薩克自治州的小城,深陷炮火襲擊的伊朗扎格羅斯山脈[4]。

合成資產擴張DeFi邊界:錨定和交易“一切”資產

DeFi的發展如巨人前行的腳步,目前僅邁出了一小步,就帶來令人驚嘆的創新。傳統金融對DeFi的認知是相對無門檻的,固收產品、借貸利差、衍生品,這些產品和概念在金融領域已經有了幾百年歷史。因此DeFi的邊界遠遠不至於服務鏈上的原生加密資產,它有更多的未知和可能值得去探索。更开放和透明的基礎設施、更高效的資金池模式、更公平的金融分配模型,讓在鏈上錨定和交易“一切”資產成為一個可選項。

UMA是一個定制化的金融合同,每一個金融產品都可以Token化,在UMA可以交易基於某個事件的衍生品用來對衝風險,比如針對gas費波動推出的uGAS期權產品;該期權產品的Token就是uGAS,可以選擇在Uniswap上交易,也可以選擇到期贖回(行權)。

Mirror通過超額質押生成的合成資產可以錨定傳統金融的資產如Tesla股票(Token化),無需通過種種STO的合規程序去將現實世界的資產上鏈。引入鏈上的預言機Band,實現用戶之間的套利和博弈,創造出沒有摩擦成本的金融衍生品。

Synthetix上的Kwenta,可以交易外匯、黃金、股票指數等任何資產,而且是基於債務池結算的無限流動性交易所。近期Curve的流動池和Synthetix的債務池合作又進一步打破了合成資產本身的內循環,提高了合成資產的真實流動性。目前上线的sLINK/sBTC/sETH,以及即將上线的sAAVE/sYFI/sCOMP/sUNI等,其大額交易的滑點和成交效率都優於中心化交易所和其他DEX。

合成資產本質上來說是一個種金融衍生品,合成資產的出現使得DeFi不再局限鏈上資產,可以無縫集成傳統金融產品,為DeFi衍生品的下一步繁榮提供了肥沃的土壤。

在未來,錨定鏈外實體資產的合成資產如果可以無縫集成類似Curve的協議,在流動性足夠好的情況下,或將如Gamestop那般,讓散戶以真正去中心化的形式獲得定價權,影響真實市場的價格。

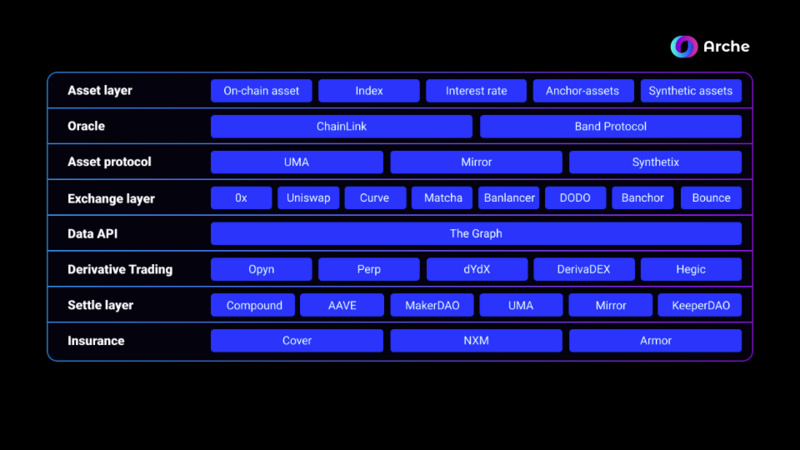

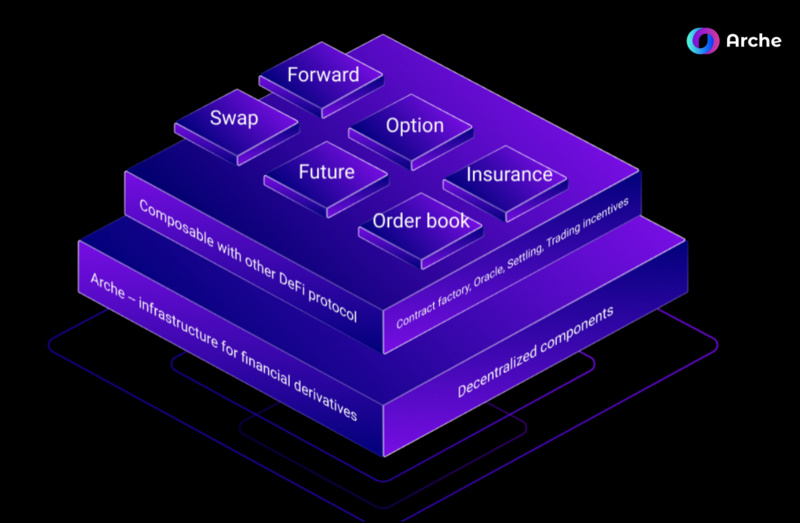

DeFi衍生品的土壤:金融樂高

在傳統金融系統中,大多數衍生品都是由大銀行創建的,而創建一個新的衍生品並將它推向市場,涉及的成本接近百萬美元。在DeFi領域因為金融樂高的組合式創新,將有可能實現幾乎零成本的創建一個衍生品,然後將其快速推向交易市場。

預言機服務:ChainLink、Band Protocol

資產協議層:UMA、Mirror、Synthetix

交易層:0x、Uniswap、Curve、Matcha、Banlancer、DODO、Banchor、Bounce

數據層:The Graph

衍生品交易層:Opyn、Perp、dYdX、DerivaDEX、Hegic

清算層:Compound、AAVE、MakerDAO、UMA、Mirror、KeeperDAO

保險層:Cover、NXM、Armor

借助DeFi生態的構件,可以讓衍生品的創建者用更少的資源做更多的事情,衍生品的完善必然會讓DeFi生態系統的網絡效應愈加健壯和強大。

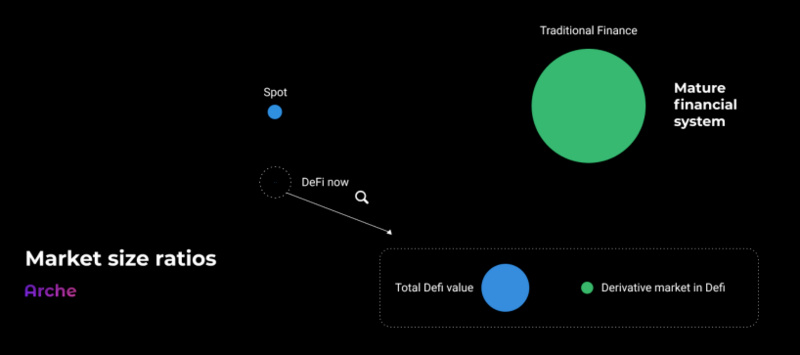

在傳統金融領域,衍生品規模是現貨市場的規模100倍,在DeFi,目前衍生品僅為現貨交易的3/40[5]。市場對衍生品的需求來自對衝風險、投機、套利等,加上具有槓槓效應,在高波動的DeFi市場有着原生的需求。

以LP的風險對衝為例,DEX的交易額在過去12個月超過2800億美金[6],而支撐這個交易量的LP都承擔着Gas 費用、交易手續費、價格變動帶來的損益、無常損失這幾大風險。在AMM機制下,可通過數學推導讓流動性做市商實現精確風控。期權產品可以實現LP風險的對衝需求,曾有研究報告指出用標准化的期權买入和非穩定幣資產總量兩倍的深度虛值看跌期權進行對衝,可以覆蓋絕大部分損失,但是因為DeFi的快速迭代,在時間周期和市場深度方面中心化衍生品無法滿足該對衝需求。大體量的流動性做市商使用定制化的場外期權可能是目前最佳的風險對衝的選擇。[7]

衍生品Token化和自定義:下一個大趨勢

傳統金融市場上典型的衍生品為遠期、期貨、期權、互換,衍生品的價值取決或衍生於一種或多種基礎資產,金融衍生品本身是一個零和博弈,即合約交易的雙方盈虧完全負相關,且淨損益為零。衍生品的標的物可以是資產比如合成資產,也可以是某個預期事件比如未來gas費的漲跌、某個項目的TVL指標等。去中心化衍生品是從標的資產的表現、事件的結果或任何其他可觀察變量的發展中獲得其價值的代幣。它們通常需要一個預言機來跟蹤這些變量,因此引入了一些依賴關系和中心化組件。當衍生品合約使用多個獨立的數據來源時,就可以減少相依性。衍生品的風險一方面是來自標的資產,另一方面是交易對手風險。而衍生品本身沒有內在價值,加上具有槓杆效應,更容易受到市場情緒和市場風險的影響。[8][9]

在傳統金融衍生品領域,最基礎的是遠期協議,是指雙方約定在未來的某一確定時間,按照確定的價格交割一定數量的某種金融資產的協議,通常為場外交易。期貨協議是遠期協議的標准化,期權協議是期貨協議的衍生,互換協議一般是針對利率和匯率的一份遠期協議。傳統金融衍生品領域因為信任風險、交易風險、資金風險,一般是由大銀行推出。

在去中心化衍生品領域,Bounce拍賣平臺和UMA金融智能合約工廠,其最基礎的構件便是遠期協議。

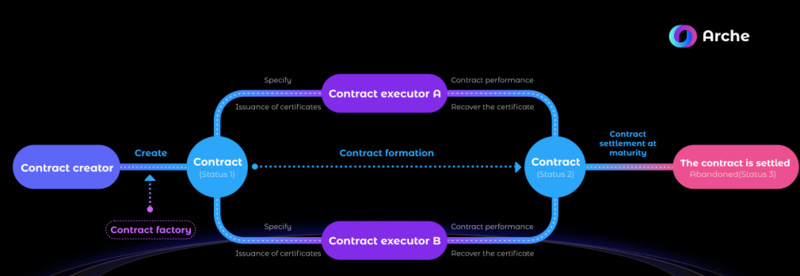

Bounce拍賣平臺可以實現場外交易、IDO、NFT交易、彩票交易,其背後是一套類似遠期協議的通用智能合約模版。通過設定時間、隨時間變化的交割價格函數、標的類型,合約執行人Contract executor A為賣方一般為項目方或者需要大額交易的用戶;合約執行人Contract executor B為买方,將买方用智能合約地址替代,即可形成一個面向B的拍賣合約資金池。

UMA是將自定義衍生品Token化的平臺,任何人可以基於智能合約工廠部署金融衍生品,並且獲得一個Token化的憑證,除了可作為期權憑證在Uniswap售出外,也可作為金融合同到期清算時的依據。UMA推出的KPI期權衍生品,被其他DeFi協議YAM、PieDAO、Indexed Finance、Perlin等認可,並上线或者提出提案。KPI期權是指針對某個指標是否完成推出的激勵,比如針對TVL是否達標,如果達標則KPI的持有者有權利按合約執行兌換相關激勵。在這裏,Contract executor A和B一般都為項目方,合同創建完成相當於鑄造了一個期權,將期權(contract)Token化後賣給或者空投給用戶。項目方通過定制化「KPI期權」衍生品,可以與衍生品的持有者即用戶共同為協議的發展奮鬥。

綜上所述,從資產標的來看,自定義衍生品可以引入傳統資產和對某個事件結果的產品,擴大DeFi的資產邊界;從衍生品交易看,开放的金融基礎設施如聚合交易所、數據中間件、預言機、可組合性,加上衍生品的Token化,使得創建和參與衍生品交易更加便捷,擴大了DeFi衍生品協議的網絡邊界;從服務對象來看,LP對衝、機構私募套保、NFT拍賣、場外交易、自定義期權/期貨品種,通過智能合約工廠模式,使得每一個用戶都能平等且低成本的創建和使用衍生品金融工具。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Arthur Hayes警告:美股明天可能重演1987年「黑色星期一」,比特幣是避險首選?

美 國總統川普在 3 日宣布對包括臺灣在內的多個國家實施「對等關稅」後,全球金融市場初現劇烈動盪。...

腦哥訪問臺大醫學系高材生:靠合約狂賺百萬,卻被以太坊插針爆倉90%資產

擁 有超過 27 萬訂閱數的區塊鏈 Youtuber 腦哥,近期在他的個人頻道「腦哥 Chill塊...

ChainCatcher HK 實探|一文速覽 BNB Chain MVB 第九期入圍項目,誰將是下一匹黑馬?

4月5日,香港銅鑼灣謝斐道535號,AWS辦公空間內,一場低調而專注的閉門活動正在進行。BNB C...

HashKey Eco Labs CEO Kay公布HashKey Chain品牌升級:構建金融和RWA的首選公鏈

2025年4月6日,由萬向區塊鏈實驗室和HashKey集團聯合主辦的第三屆Web3 Festiva...

下周必關注|對等關稅將於4月9日生效;3月CPI數據即將公布(4.7-4.13)

下周重點預告 4 月 9 日 白宮高級官員:基准關稅稅率將於 4 月 5 日凌晨生效,對等關稅將於...

Odaily星球日報

文章數量

193粉絲數

0

評論