THORChain:多樣化資產管理與穩定收益的結合

嘿,朋友們!

今天深入探討THORChain,這是我投資的一個項目。

順便提一下,他們有一個相當“去中心化”的社區,記得也在Twitter上關注他們:

THORChain

介紹

加密貨幣領域充滿了跨鏈橋的漏洞、崩潰和由於信任問題導致的中心化交易所倒閉。然而,有一個鏈上版本允許你在不承擔跨鏈橋風險的情況下,通過你的錢包交換和賺取原生代幣的收益。這就是THORChain。在深入了解THORChain及其歷史之前,為什么交換原生資產如此重要?

目前,交換原生資產的唯一其他方式是通過中心化交易所。這意味着你需要進行KYC(身份認證),並依賴對這些交易所的信任。在FTX崩潰後,人們對中心化交易所的信任幾乎消失殆盡。

可能有些朋友會認為可以在Uniswap或SushiSwap上通過以太坊、Polygon甚至Ren協議使用BTC橋來獲得wBTC。問題是:例如,包裹比特幣(wBTC)是一個由BITGO管理的中心化比特幣。BITGO是一家公司,如果他們選擇關閉或者政府查封他們的資產,你的wBTC也將消失。這適用於任何包裹代幣,因為它們是由中心化的托管機構創建和管理的。

THORChain 的歷史

THORChain 的概念最早在2018年由一個參與 Binance Dexathon(去中心化交易所編程比賽)的團隊提出。THORChain 促進了跨鏈流動性,減少了在 DeFi 領域中對中心化交易所和第三方的需求。如今我們知道 JPThor 是創始人之一。

它是如何運作的

THORChain 是基於 Cosmos SDK 和 Tendermint 的第 1 層網絡。它作為一個跨鏈的無許可去中心化交易所(DEX)運作,並通過閾值籤名方案(TSS)來保護其無領導的資產金庫。Tendermint 和 TSS 提供了一種分層的拜佔庭容錯(BFT)共識機制,資金的進出主要的 TSS 金庫需要獲得三分之二的多數共識。

THORChain 允許用戶在多個鏈之間交換原生資產,而無需使用包裝或錨定資產。它確保了透明和公平的價格,而不依賴於中心化的第三方。該協議具有連續的流動性池,以最大化效率。THORChain 直接在鏈上的金庫中管理資金,並通過經濟安全性保護這些資金,而不錨定或包裝資產。可以將其描述為一個類似 Uniswap 的“跨鏈自動做市商(AMM)”。

THORChain 生態系統中有四類關鍵用戶:

- 資產交換者:使用流動性池交換資產。

- 流動性提供者:向池中添加流動性並獲得獎勵。

- 節點運營者:提供保證金並獲得報酬以確保系統安全。

- 套利交易者:監控並重新平衡池以獲取利潤。

資產交換通過流動性池實現,這些池由流動性提供者貢獻的資產組成,並由一群節點運營者保護。流動性提供者將其資產存入 THORChain 的流動性池中以獲得收益,這些收益由交換費用和系統獎勵組成。任何人都可以向現有的池添加流動性,使 THORChain 成為無許可的。此外,流動性提供者可以提議新的資產池,前提是這些資產是生態系統中支持鏈的代幣。

稱為 THORNodes 的節點運營者是獨立的,它們彼此通信以形成跨鏈的交換網絡。作為交換網絡安全的回報,它們會收到每筆交換的費用作為獎勵。成為節點運營者之前,用戶必須提供 RUNE 作為保證金,這些保證金作為抵押品,確保節點運營者的行為符合 THORChain 的最佳利益。總質押的 RUNE 數量必須是流動池中 RUNE 數量的兩倍。

在資產交換過程中,交換者將其資產發送至 THORChain,並獲得另一種資產。例如,當將 BTC 交換為 ETH 時,交換者會將 BTC 發送到 THORChain。當 BTC 進入網絡後,會進行 BTC 到 RUNE 的交換,然後是 RUNE 到 ETH 的交換。ETH 隨後會從 THORChain 的金庫發送給交換者。這一過程允許 THORChain 進行原生資產的交換,而不需要包裝資產。

THORChain 的市場價格由套利交易者調節,他們通過不同市場之間的價格差異來獲利。這一機制允許 THORChain 的市場價格自然調節,而無需使用預言機。

RUNE池

RUNE 是 THORChain 的原生代幣。在網絡中,它充當用戶將 RUNE 兌換為任何其他受支持資產的基礎對。它的供應量為 5 億枚代幣,主要有四個用例:結算、安全、治理和激勵。

RUNE 作為結算資產

RUNE 是所有流動性池的結算資產,方便兩個池之間的兌換。每個池都需要 1:1 的 RUNE:ASSET 比例。例如,一個擁有 100,000 美元 BTC 的池將需要持有價值 100,000 美元的 RUNE。

RUNE 助力安全

為了確保安全,節點運營商必須綁定相當於他們添加到池中的 RUNE 數量的兩倍。RUNE 債券作為抵押品,以確保節點運營商的行為符合網絡的最佳利益。

RUNE 用於治理

RUNE 代幣持有者可以選擇他們想要優先考慮的資產或鏈。他們通過用流動性投票來實現這一點。

RUNE 激勵機制

區塊獎勵和交換費用按照設定的發行計劃以 RUNE 支付給流動性提供者和節點運營商。RUNE 還可用於支付 gas 費用。

代幣經濟學

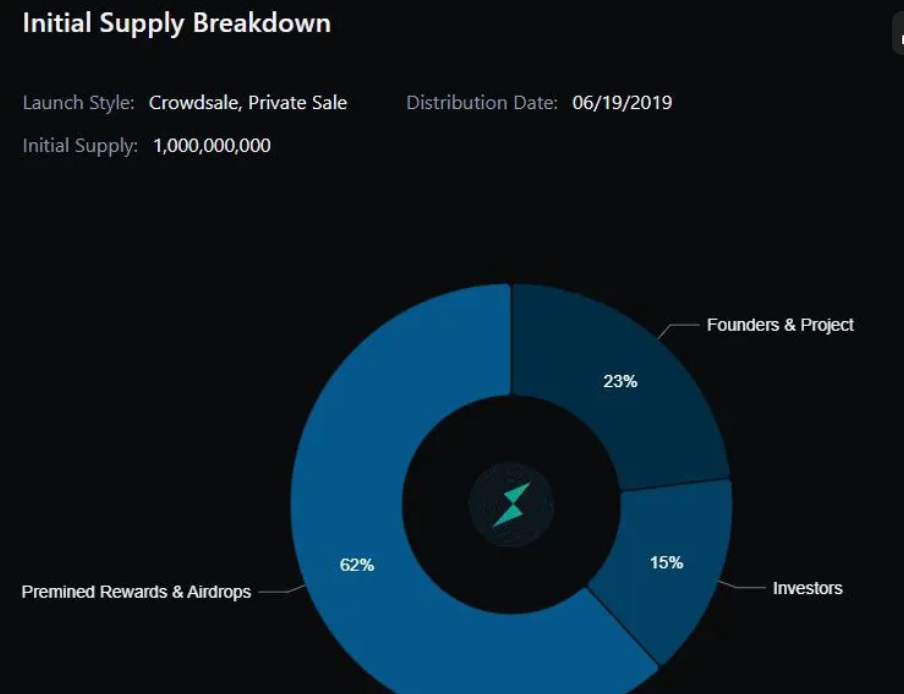

初始預鑄供應量為 10 億 RUNE 代幣,通過銷售、提供流動性的獎勵以及直接分配給早期貢獻者進行分發。

2019 年 10 月,THORChain 選擇銷毀所有“未使用”的儲備 RUNE,約佔供應量的 50%(5 億枚代幣)

RUNE 的價格由兩個主要因素決定:

1. 基於網絡內流動性的確定性價值

2. 投機溢價:網絡上每有 1 美元的非 RUNE 資產,網絡就會激勵鎖定 3 美元的 RUNE。

截至 2022 年初,所有代幣都已為投資者、團隊和運營儲備解鎖。

剩余的發行量(約 40% 的供應量)用於流動性激勵和 THORNode 獎勵。沒有人會拋棄你,MC:FDV 比率相當適中,為 0.828。

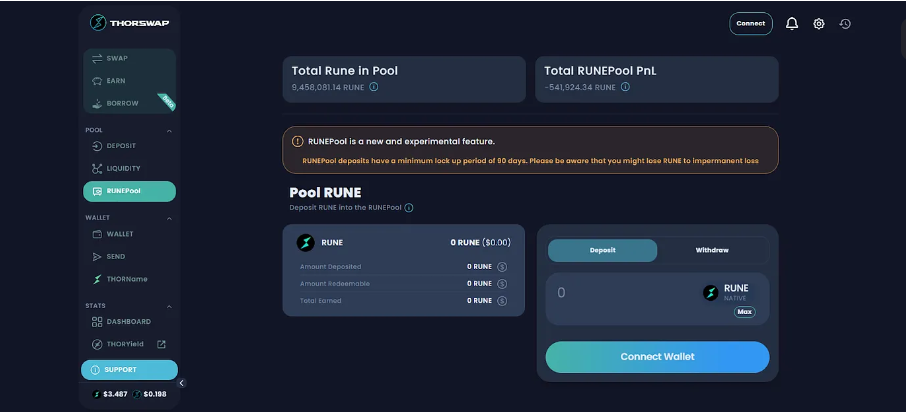

符文池

當你將 RUNE 存入 RUNE 池時,它會被分配到多個藍籌資產池中,包括 BTC、ETH、BNB、AVAX、ATOM、BCH、LTC、DOGE、USDC、USDT 和網絡上的其他主要資產。這種多樣化有助於減輕無常損失的影響,同時提供穩定的收益。

RUNE 池的運作方式

RUNE 池與 THORChain 的協議自有流動性(POL)協同運作。當你進入 RUNE 池時,實際上是在從 POL 購买流動性,這為 POL 提供了額外的存款容量。這個系統使你的頭寸暴露於多個資產池的價格波動,從而提供比單一雙重 LP 更穩定和多樣化的收益。

需要注意的是,RUNE 池有 90 天的最短存款(鎖定)期,從用戶最後一次存款算起。池的容量由網絡上的協議自有流動性總量決定,並且從 RUNE 池提現利潤中會扣除 2% 的費用。如果你在沒有利潤的情況下退出,則不收取費用,存款到 RUNE 池也不收取費用。

結論

THORChain 為交易者提供流動性,並為網絡上的所有操作提供即時終結性,同時降低了無常損失的風險。用戶可以在去中心化環境中,通過用戶友好的界面輕松地交換來自不同網絡的頂級加密貨幣。

THORChain 為加密貨幣用戶提供無托管的交換服務,支持的加密貨幣範圍不斷擴大,提供了順暢的使用體驗。憑借其技術能力和創新技術,THORChain 有可能成為領先的 DeFi 項目之一。

好啦,今天就到這裏。

保重!

再見。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

預言機新王者?RedStone 發幣在即,揭祕 90% 再質押市場份額的崛起之路!

自 17 年的 LINK,23 年的 PYTH 後,市場終於有個預言機項目要發幣了,由以太坊資深开...

解讀以太坊上的首個SVR解決方案:Chainlink引領DeFi MEV回收

我們很高興推出 Chainlink 智能價值回收(SVR),這是一種全新的預言機解決方案,旨在幫助...

Arthur Hayes 新文聚焦 | 全球貨幣政策的真相,比特幣接下來何去何從?

作為一名宏觀經濟預測者,我試圖基於公开數據和當前事件,作出能夠指導投資組合資產配置的預測。我喜歡“...

Ouroboros DeFi:為什么 Usual Money 被低估了?

前言:Ouroboros DeFi 方法論在Ouroboros DeFi收益基金,我們的投資策略始...

coincaso

文章數量

3500粉絲數

0