Kamino與Solana的未來:DeFi產品擴展的機會與挑战

引言

2023年,Solana經歷了復蘇,發展出了一個龐大的去中心化應用(dApps)生態系統,擁有多樣化的產品和應用案例。在這些項目中,Kamino Finance脫穎而出,並在今年實現了飛速增長。Kamino的流動資金超過24億美元,借款達8億美元,已成為Solana上最大的dApps之一,提供一系列高收益的產品,涉及其獨特的貨幣市場。這一增長勢頭似乎沒有停止的跡象,隨着Kamino 2.0的臨近,通往100億美元總鎖倉價值(TVL)的道路已鋪就。

今天的報告將涵蓋Kamino Finance,包括其基礎產品、近期動態、V2版本及更多內容。

產品

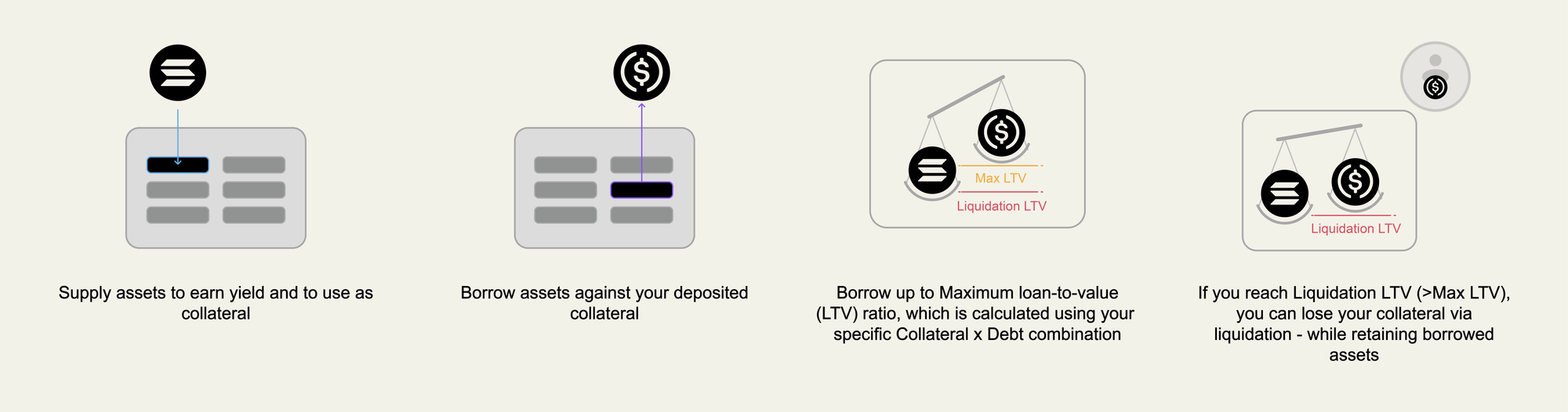

- 借貸

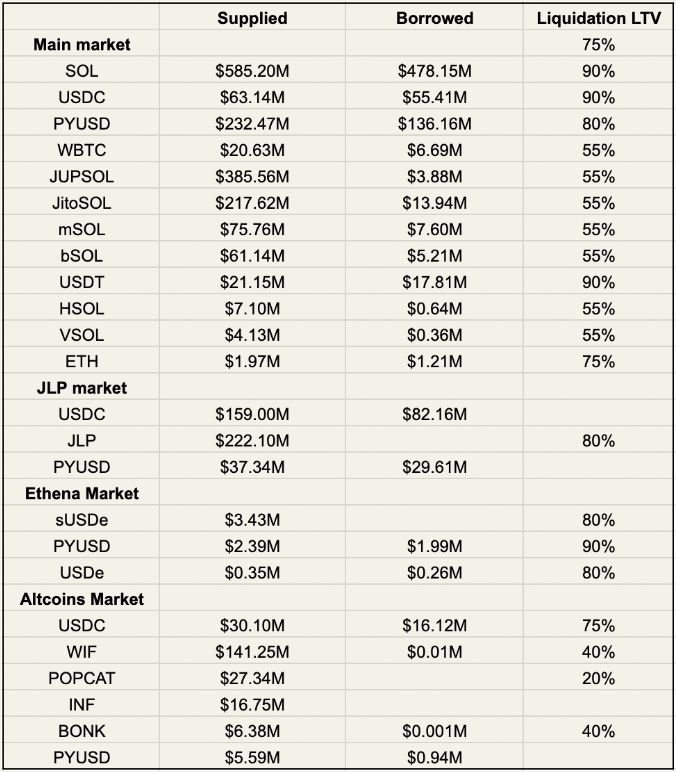

Kamino協議的核心是Kamino Lend,目前包括四個不同的市場:‘主市場’,‘JLP市場’,‘Ethena市場’和‘山寨幣市場’。在每個市場中,用戶可以提供抵押品,並在一定的貸款價值比(LTV)閾值內進行借貸。各種資產和流動資金的供應/借用情況可以在下面的表格中查看。

Assets on Kamino Lend

上周,Kamino推出了與借貸資產相關的“隔離模式”。直到最近,Kamino的借貸只能在“交叉模式”下進行,該模式允許多個抵押品和借入資產在同一頭寸內。通過“隔離模式”,用戶可以在每個頭寸中僅以一種抵押品借入一種資產。這允許為特定資產設定風險參數並提高某些資產的貸款價值比(LTV)。由於此功能仍在測試階段,目前僅適用於某些特定資產:

- SOL/PYUSD(主市場)

- USDC/USDT(主市場)

- LST/SOL對(主市場)

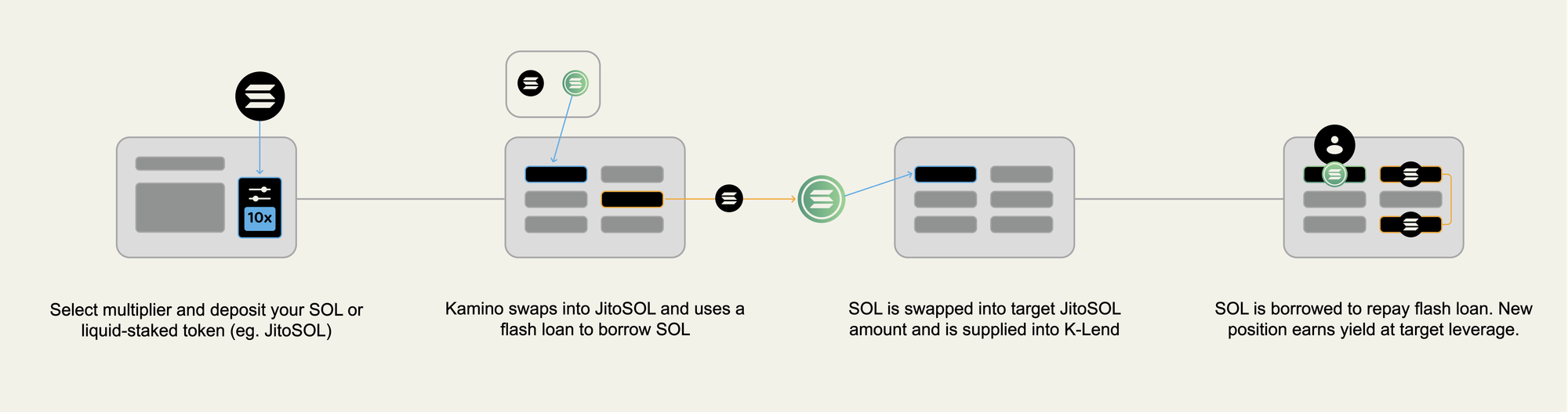

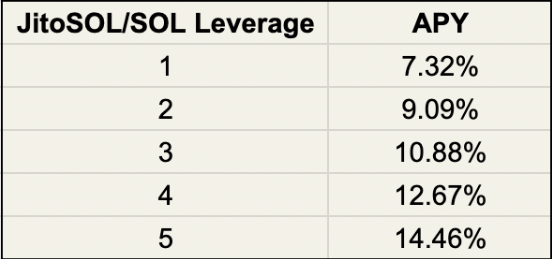

2.倍增

Kamino的另一個核心產品是自動循環借貸頭寸,最高可達5倍槓杆。這一功能的例子包括JitoSOL/SOL,通過使用閃電貸款以抵押的資產(如JitoSOL)借入SOL,從而實現對基礎代幣收益的槓杆敞口。對於JitoSol,實際收益可以在下面的表格中查看。

倍增產品的設計非常獨特,特別是在清算風險方面。Kamino團隊採取了兩項特定措施來降低這一風險。首先,存在LST脫鉤的固有風險,即像JitoSOL或JupSOL這樣的資產與基礎SOL價格脫鉤。這可能是由於交易所流動性有限和突發的賣壓。然而,大多數脫鉤現象都是暫時的,並會在短時間內通過套利回歸到錨定價格。在許多借貸市場中,這種短期脫鉤可能會導致槓杆頭寸(如JitoSOL/SOL)的清算。而在Kamino中,價格預言機是基於合約的,查看的是單個質押池的余額。因此,如果LST脫鉤但儲備仍保持在1:1的SOL比例,那么“倍增”頭寸將不會被清算。

第二項措施與利率風險相關。理論上,如果借貸頭寸的利率急劇上升並保持較長時間,則該頭寸可能會被清算。通常,借貸者會向市場提供額外資產,因為他們可以從這一高利率中獲得收益,進而在短期內降低利率。為了減輕這種情況的影響,盡管這種情況不太可能發生,Kamino將SOL的利用率上限設定為87%,這對應於借入SOL的年利率為6.5%。

根據Kamino團隊最近的一篇文章,“在Kamino上,SOL倍增頭寸從未被清算——無論是2倍還是5倍槓杆。”

在Kamino上另一個有趣的倍增策略是JLP/PYUSD,但它涉及額外的風險,因為JLP和PYUSD的價格並不像JitoSOL/SOL那樣完全相關。您可以在最近的報告中閱讀更多關於JLP是什么以及需要注意的風險。

3.多頭/空頭

與倍增類似,用戶可以通過Kamino的基礎貨幣市場設計獲得對各種資產的槓杆敞口。在多頭/空頭中,所有資產都是與借入的USDC配對,而不是在倍增中槓杆化JitoSOL/SOL。例如,可以以最高2.9倍的槓杆做多SOL/USDC,以最高3.3倍的槓杆做多WBTC/USDC,等等。

4.流動性

流動性是Kamino的首個產品,於2022年推出,允許用戶向包括Orca、Raydium和Meteora在內的DEX的各種流動性池提供資產。Kamino發放流動性頭寸的可替代表示,這可以用作Kamino借貸市場中的抵押品。

發展勢頭

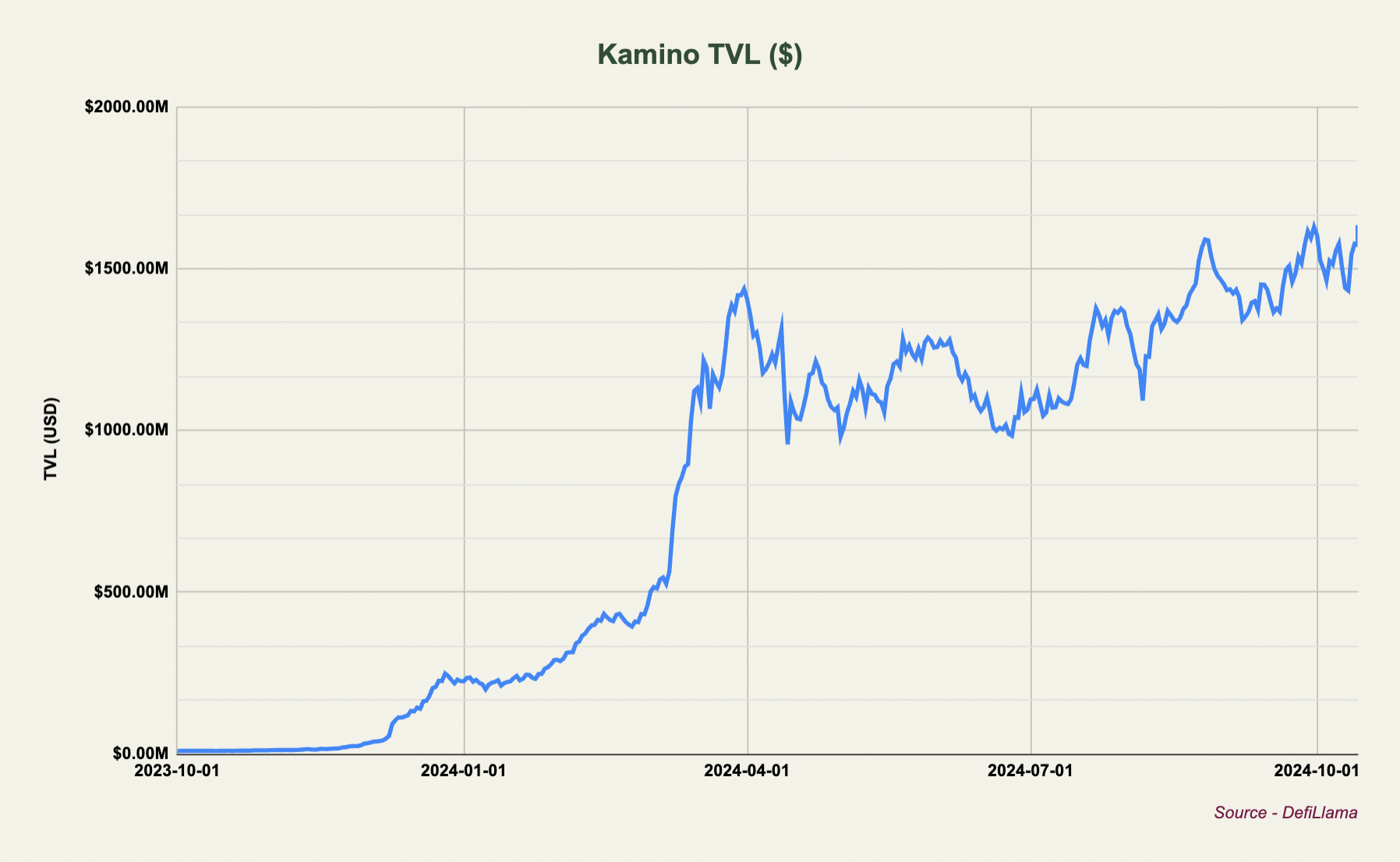

隨着Solana生態系統在去年底逐漸升溫,Kamino迅速成長為鏈上最大的應用之一。目前,Kamino是第二大Solana協議,平臺存款約為24億美元,借款約為8.5億美元,總鎖倉價值(TVL)接近16億美元。

Kamino TVL ($)

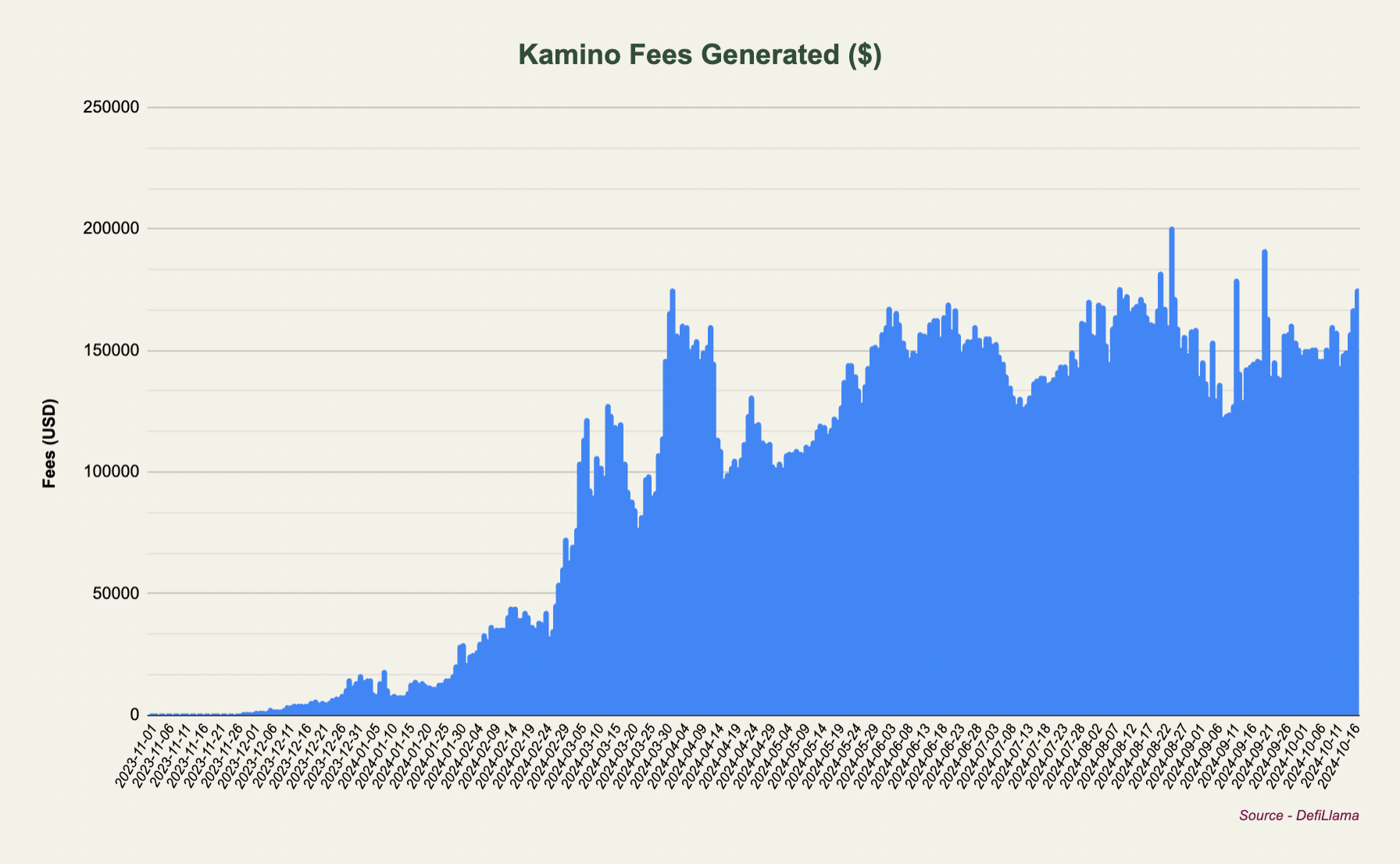

總鎖倉價值(TVL)的大幅增長導致手續費飆升。在大部分時間裏,Kamino每天穩定產生約10萬美元到15萬美元的手續費,年總額接近5500萬美元。在未來的報告中,我們將對手續費和收入狀況進行更深入的分析。

Kamino Fees ($)

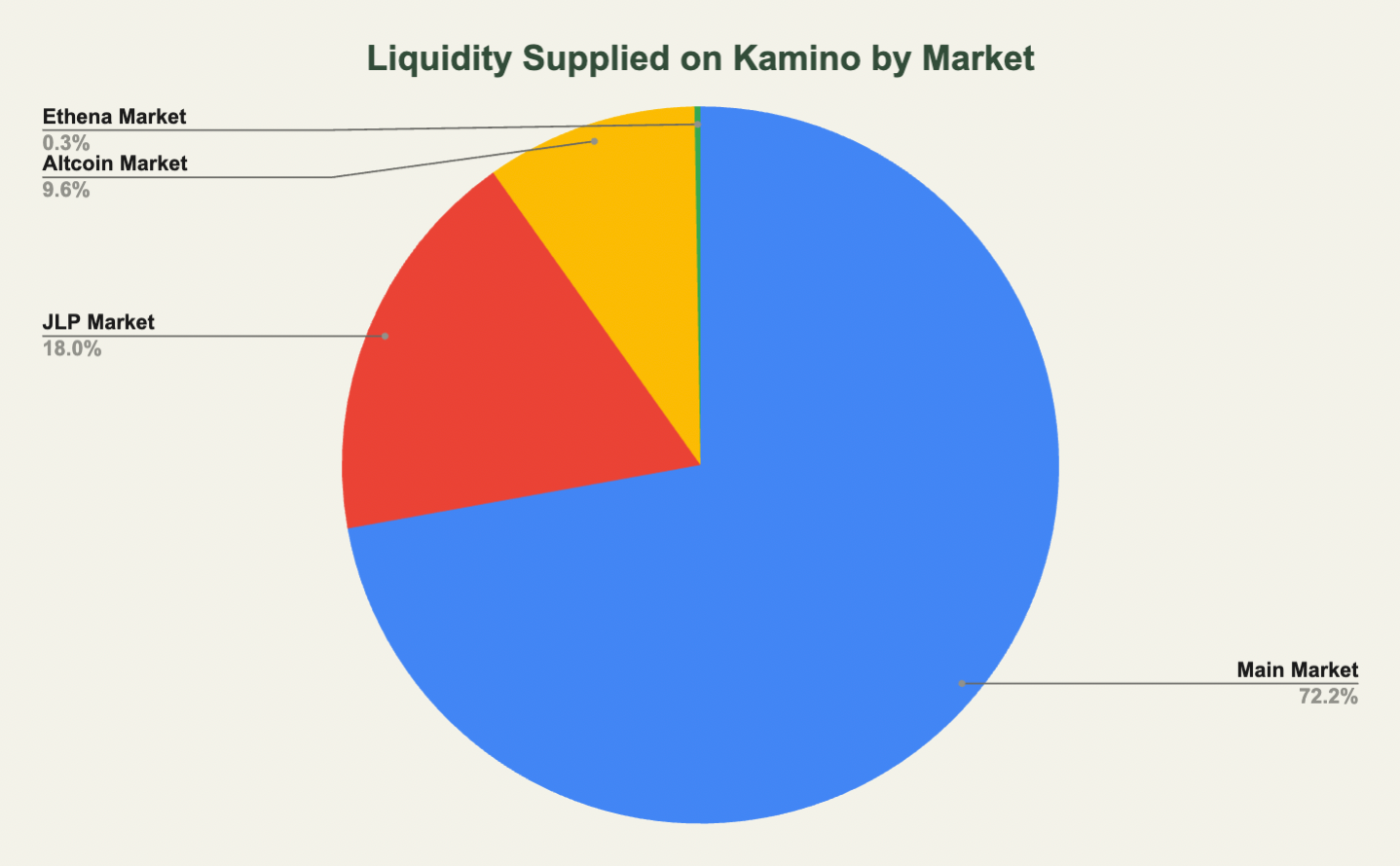

大部分流動性集中在主市場。然而,JLP市場最近獲得了顯著的增長,新增了PYUSD,這使得JLP的低成本循環成為可能,因為PayPal向PYUSD的借款人支付了激勵。

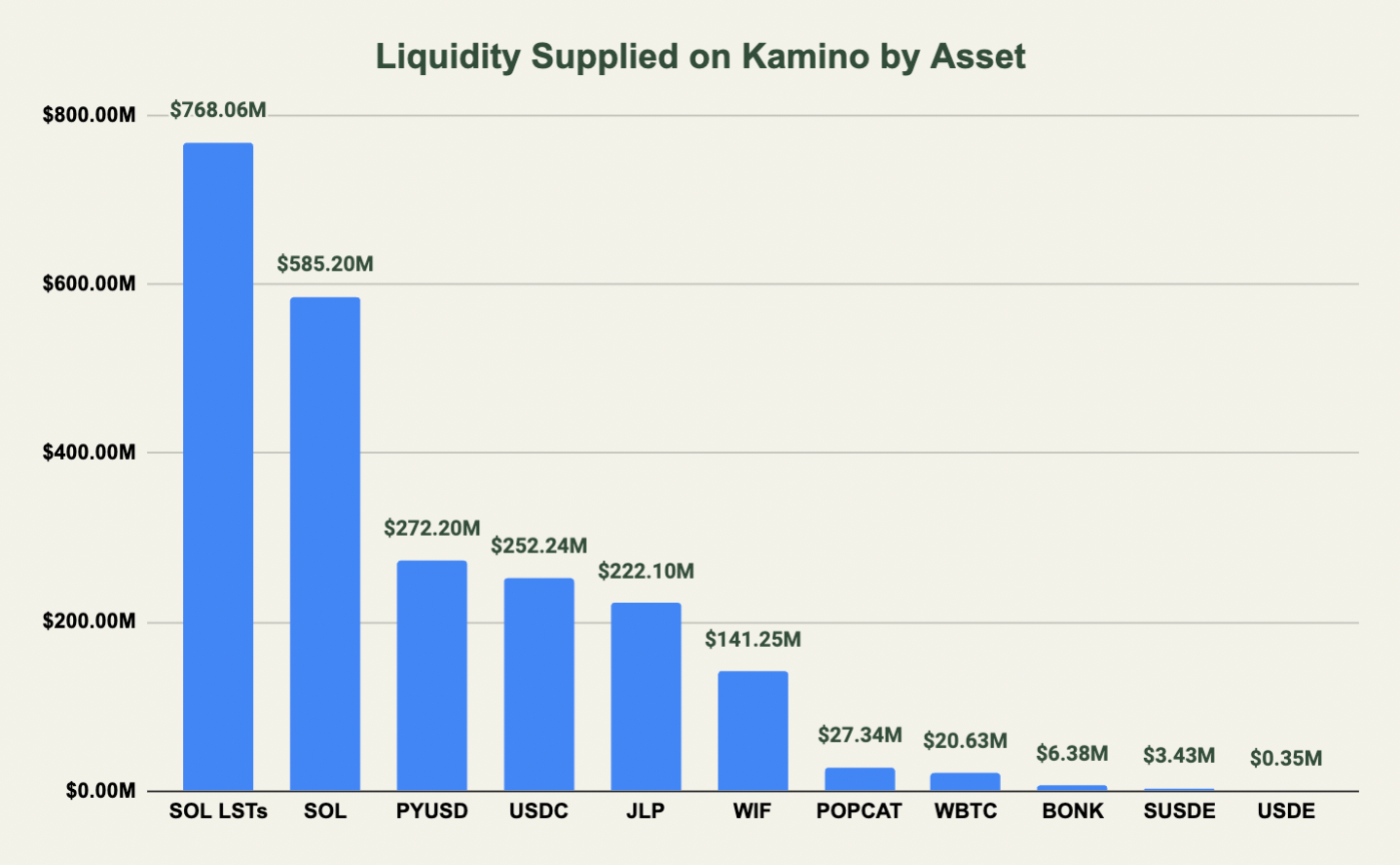

從更細的層面來看,SOL LST和SOL本身佔據了Kamino大部分的流動性,流動資金超過13億美元,分布在各個市場。此外,迷因幣作為USDC和PYUSD的抵押品也變得越來越受歡迎,按總鎖倉價值(TVL)計算,最大的代幣是WIF,提供的流動資金為1.41億美元。

Kamino V2

隨着Kamino Lend的首次發布,塑造Solana上的借貸並不是該項目的全部雄心,他們最近發布了大量關於即將推出的原始實現的成功迭代的材料。此次升級在經過嚴格測試的代碼基礎上進行了擴展,進一步增強了現有功能,引入了新穎的原語、協議級機制和產品,旨在顯著改善平臺的用戶體驗,並滿足更廣泛的受衆。

盡管大多數現代借貸應用程序提供了一系列市場,但它們缺乏創建和互動自定義市場的內在功能。這有效地忽視了在高度敘事驅動的環境中湧現的資產,阻止了許多愿意參與者尋求其服務。這就是第一個新穎原語——市場層(Market Layer)登場的地方,它滿足了無許可部署完全可定制市場的需求,能夠支持任何資產或資產組合,並具備可配置參數。

這些市場的創建和管理將通過开源、無需許可的Kamino Manager SDK提供。

這可能為投機者鋪平道路,讓他們通過參與與個人資產偏好和風險特徵相符的市場,表達他們的投資自由,而這一切都可以通過單一接口實現。

隨着市場範圍的不可避免擴展,在所有可用垂直領域中手動優化收益將變得越來越耗時和復雜。為了在最小的用戶幹預下實現高效的收益捕獲,將集成一系列具有獨特特徵的單資產資產池,從而形成第二個新穎原語——資產池層(Vault Layer)。在這一層,存款人可以探索廣泛的選項,從保守的風險調整收益策略到更激進、以收益驅動的方式,旨在最大化收益。此外,這一發展為向第三方(例如項目、基金經理、機構)提供定制借貸資產池奠定了基礎,並且這些資產池經過Kamino內部風險委員會與外部風險專家的仔細審查。

提供強勁回報的工具一直是任何具有長期愿景的可持續DeFi協議的核心關注點。然而,維護協議的完整性和保護用戶必須同樣被優先考慮。在鏈上金融領域,這一點尤其重要,因為核心協議機制往往圍繞槓杆運作,並依賴於預言機的准確性。

騙局保護

考慮到這一點,Kamino投入了大量精力來重塑其專有的清算引擎,以確保償付能力並保護用戶免受清算(除非絕對必要)。此次變更中包含的一個令人興奮的特性是識別和隨後的拒絕突然、瞬時的價格波動,這些價格波動通常被稱為“騙局蠟燭”,因其導致意外清算而臭名昭著,這種情況源於異常的預言機響應。盡管這些事件可能不常發生,用戶在正常情況下仍然容易受到清算影響。

清算拍賣

在發生清算的情況下,將通過拍賣過程使借款人受益,通過競爭性出價降低罰款,這得益於限價單的引入。那些處於這種情況的人可能面臨比傳統固定費用清算更低的罰款,從而使整個體驗不那么嚴苛,並減輕來自大規模強制平倉的任何價格影響。

積分

Kamino為借款人和貸款人提供積分,特定行動或使用某些產品可獲得倍增獎勵。目前,第3季積分正在進行中,回顧今年早些時候,第1季於5月結束,佔$KMNO供應的7.5%,而第2季持續了三個月(5月至7月),佔$KMNO供應的3.5%。

盡管第3季的結束日期尚未確定,但可以推測其持續時間與第2季相似,為3個月,因此將在10月底結束。查看積分儀表板,目前有232,000個账戶獲得積分,截至10月16日,總第3季積分供應為441,411,636,112點(4110億)。假設第3季於10月31日結束,並且在接下來的兩周內沒有大額總鎖倉價值(TVL)變化,那么第3季的總積分可能約為5140億。但請對這個數字保持謹慎。

結論

自2022年推出以來,Kamino已成為Solana上的DeFi強者,擁有多個產品和集成(如Ethena、PayPal等)。由於Solana的持續增長勢頭以及即將推出的Kamino V2,Kamino的增長前景看好。我們將密切關注該去中心化應用,並在未來的報告中深入探討其收入模型和收益機會。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

預言機新王者?RedStone 發幣在即,揭祕 90% 再質押市場份額的崛起之路!

自 17 年的 LINK,23 年的 PYTH 後,市場終於有個預言機項目要發幣了,由以太坊資深开...

解讀以太坊上的首個SVR解決方案:Chainlink引領DeFi MEV回收

我們很高興推出 Chainlink 智能價值回收(SVR),這是一種全新的預言機解決方案,旨在幫助...

Arthur Hayes 新文聚焦 | 全球貨幣政策的真相,比特幣接下來何去何從?

作為一名宏觀經濟預測者,我試圖基於公开數據和當前事件,作出能夠指導投資組合資產配置的預測。我喜歡“...

Ouroboros DeFi:為什么 Usual Money 被低估了?

前言:Ouroboros DeFi 方法論在Ouroboros DeFi收益基金,我們的投資策略始...

coincaso

文章數量

3500粉絲數

0