Ouroboros Capital:我們為何長期看好 MKR 前景?

MKR表現優異:MKR目前正創下新高。自我們在8月17日的更新報告中提出逢低买入機會以來,該代幣在42天內上漲了32%。相比之下,BTC在同一時期下跌1%,ETH下跌5%。自我們7月17日的第一份報告發布以來,MKR同期上漲61%,而BTC 下跌12%, ETH 下跌15%。

截至23年9月28日。來源:Coingecko

在我們最近的更新報告中,我們強調了我們對低位买家的預期,因為在預期前端利率保持高位的環境中, MKR的價值增長強勁。我們認為DAI的供應和利潤都將創下新高。 DAI供應確實達到了新的峯值,而利潤正正在良好地回升,並有望接近高點。我們還認為 ,代幣將測試1500 - 1600美元一线,這一觀點目前正在實現。雖然我們將在當前水平上獲得一些利潤,但我們的長期看漲觀點仍然存在。我們已經將頭寸從嚴重過大調整為更平衡的核心持倉(> 20%)。我們未來的战略將圍繞頭寸進行交易,在低位積累,預計代幣將在未來6個月內上漲20-30% 。

在第二次更新中,我們將對最近的發展進行評估,以突出我們對MKR長期看漲的見解。

洞察1:DSR正在發揮作用

在過去的一個月裏,根據我們的論文,儲蓄Dai中的DAI(sDAI)以及DAI供應一直在創下新高。這表明Dai儲蓄率(DSR)正在有效地實現其雙重目標:首先,提高sDAI作為獲得美國國債收益率的首選鏈上渠道的認識;其次,刺激新Dai的產生。總的來說,這些因素為長期更高的MKR利潤鋪平了道路。

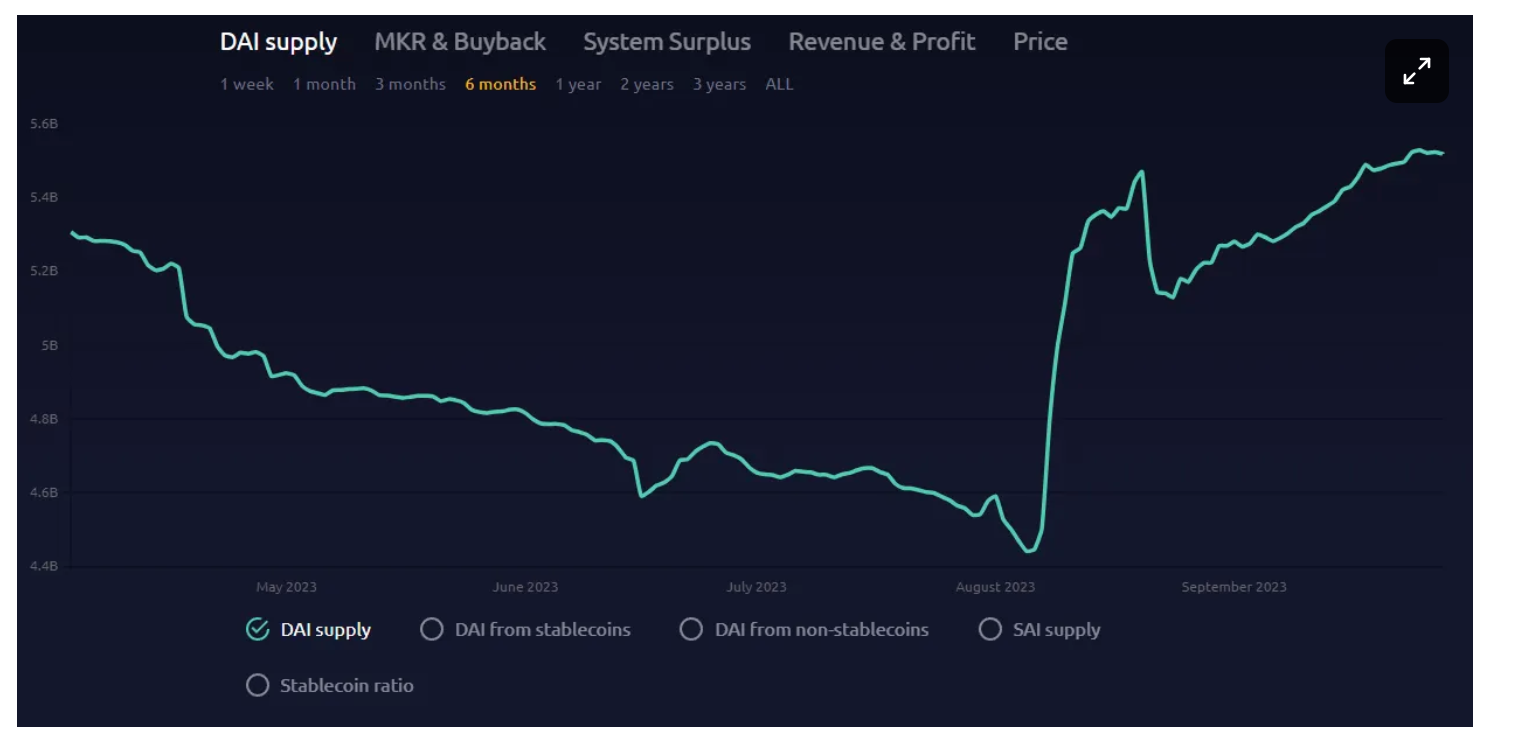

根據我們的論文,DAI的供應達到了新高。來源:MakerBurn

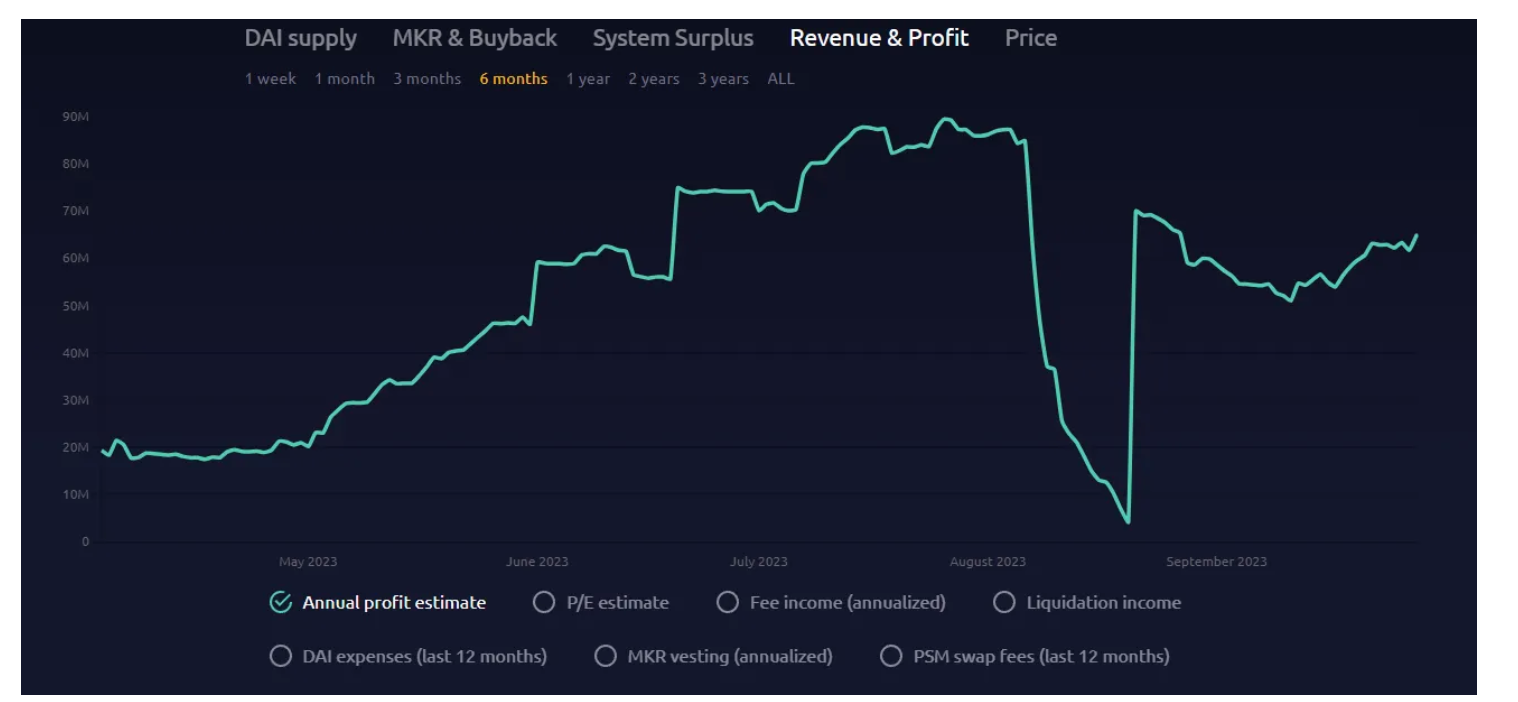

在經歷了短暫的8% EDSR後,利潤也在恢復。來源:MakerBurn

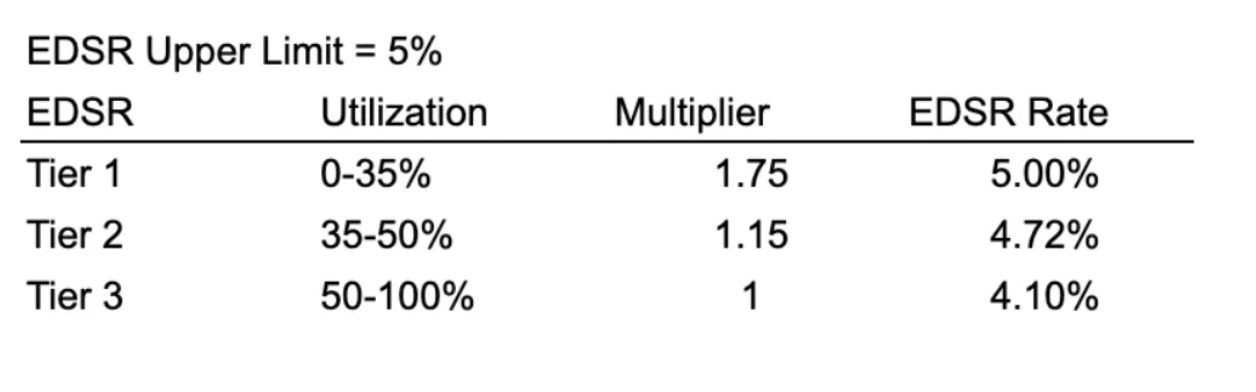

雖然我們強調,從長遠來看,通過sDAI存款增加的DAI供應確實會帶來更高的利潤,但我們也認識到反對意見:目前DAI創造的激增及其對sDAI的存款並沒有提高MKR利潤,而是拖累了它。這確實是正確和有效的,因為sDAI的分發率5%,而MKR可以獲得的最高收益率(通過BlockTower Andromeda)上限為4.5%。然而,我們與Maker創始人Rune的觀點一致,這只是短暫的陣痛,其本質是一個更有前途的長期計劃。我們的分析表明,DSR將很快過渡到第三級,其利率將被校准為4.1%。這一轉變隨後將使新的DAI創建和存入到MKR的DSR利潤增加,因為該協議對DSR支付4.1%,並通過BlockTower Andromeda等保險庫獲得4.5%的收益。

我們推斷DSR最近的利用率增長,並得出結論,利用率可能在6個月內達到50%。在過去的一個月裏,7天 DSR利用率的日滾動平均值在0.11%到0.42%之間,平均為0.21%。如果DSR利用率每天持續增長0.11%(這代表上個月觀察到的較低閾值),則只需45天就會達到35%,從而觸發DSR降低。此外,按照每日0.11%的增長率,在大約6個月(181天)後,利用率將達到50%,從而觸發進一步轉向三級。點擊此處,查看表格。Dai儲蓄率的下降,以及Dai採用的增長,將證明DSR既有利可圖,又可持續。我們相信這是MKR增長的下一個主要催化劑。

當利用率為 35% 時,Dai 儲蓄率降至 4.72%。來源:Maker Governance

洞察2:DAI供應增長意味着MKR年均復利可以達20%

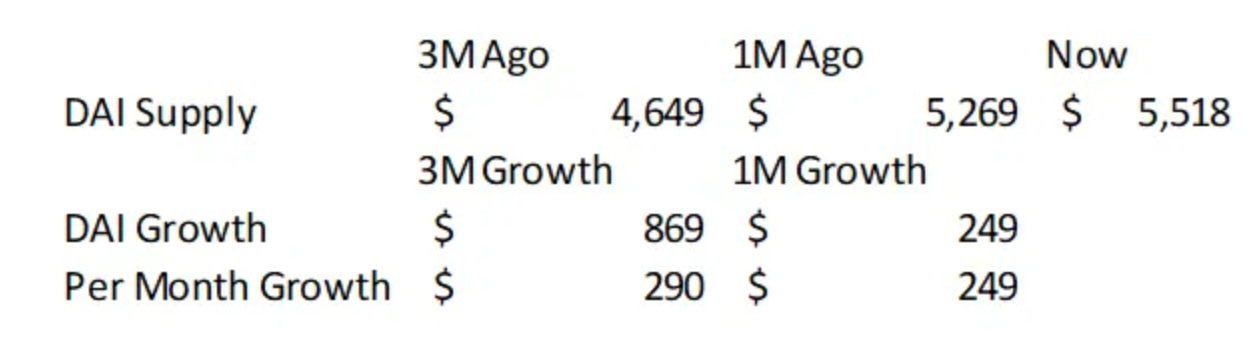

我們觀察到,在過去3個月裏,DAI供應每月增長2.5至2.9億美元。基於此推斷,這意味着每年的供應量至少增長 30 億美元,。假設所有30億美元的DAI增長都以4.1%的比率(第三級)存入sDAI,收益率為4.5% (BlockTower Andromeda),這意味着每年的增量利潤為1195萬美元(或當前成本利潤增長20%)。雖然20%確實是一個不錯的數字,但我們認為這仍然是相當保守的,這就要進入下一部分討論。

DAI供應量每月增長約2.5億至2.9億美元。數據來源:MakerBurn

洞察3:sDAI潛在市場規模或達數萬億美元

我們認為,sDAI的採用尚未進入爆炸性增長階段,且與全球對鏈上美國國債收益率的需求相比,sDAI目前55億美元的市值仍然微不足道。根據瑞銀2023年全球財富報告,非百萬富翁的全球財富份額約為55.5%(約115萬億美元)。雖然特權階層可以通過傳統銀行渠道輕松獲得美國國債收益率,但非美國國家的普通人往往無法獲得。對於全球 55.5% 的非百萬富翁來說,隨時可以在鏈上獲取美國國債收益率是一種非常受歡迎的產品,總資產規模巨大(根據上述統計,為 1,154.4 億美元)。

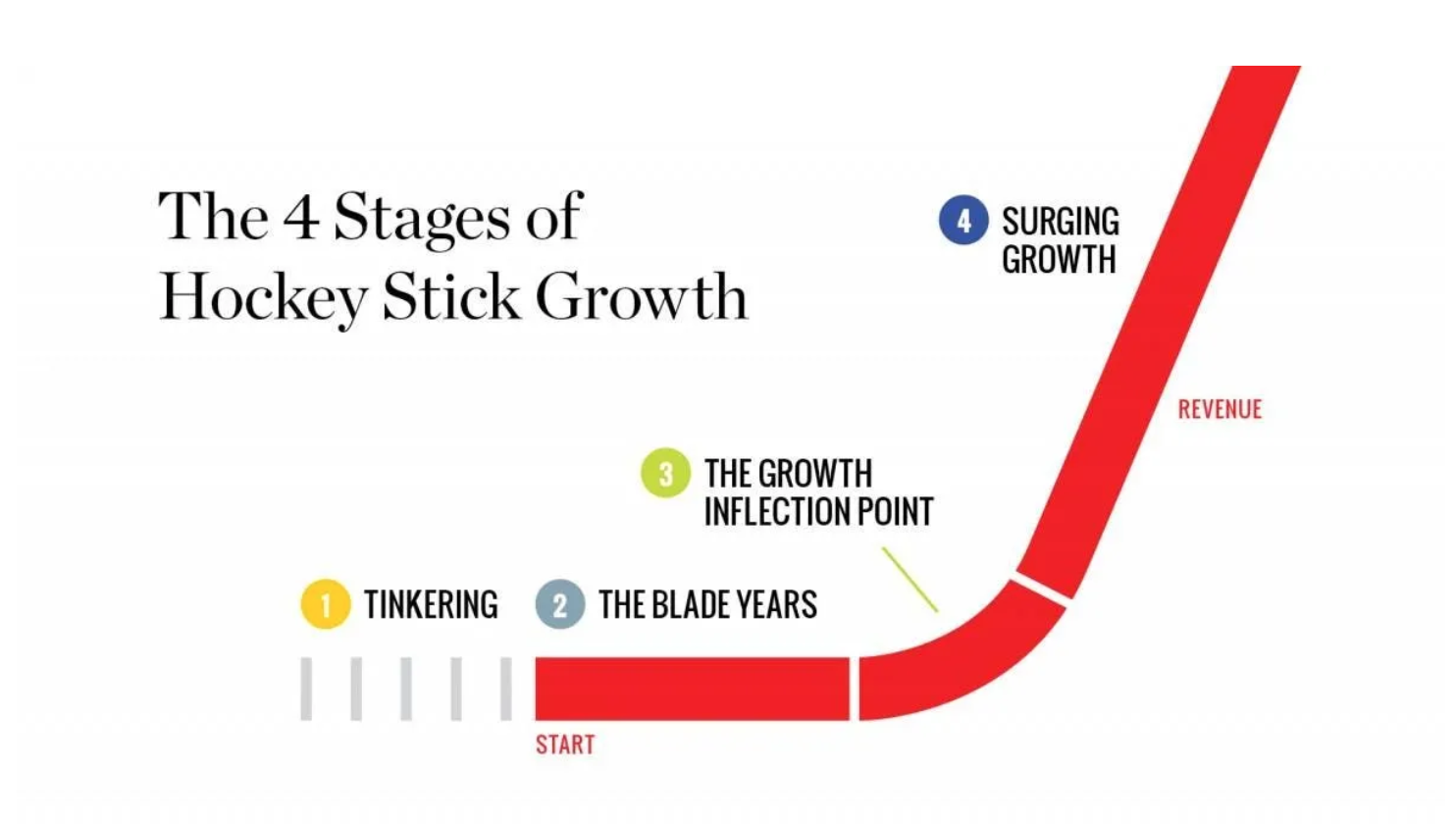

DAI 的增長仍處於早期階段,且在拐點,尚未達到「飆升增長」時刻。

結論

DAI的增長軌跡十分清晰,因為它進入了數萬億美元規模的美國國債市場。然而,我們預計在DSR全面啓動之前(當DSR達到3級時降至4.1%)將有3-6個月的催化劑空白期。因此,我們已經削減頭寸。也就是說,它仍然是我們的核心頭寸,因為我們不排除進一步重新評級的可能性,特別是因為該代幣是在高利率環境中持有的最佳資產之一。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Arthur Hayes 新文聚焦 | 全球貨幣政策的真相,比特幣接下來何去何從?

作為一名宏觀經濟預測者,我試圖基於公开數據和當前事件,作出能夠指導投資組合資產配置的預測。我喜歡“...

Ouroboros DeFi:為什么 Usual Money 被低估了?

前言:Ouroboros DeFi 方法論在Ouroboros DeFi收益基金,我們的投資策略始...

WEEX 唯客交易所贊助臺北區塊鏈周 支持更多全球用戶Onboard Web3

第三屆臺北區塊鏈周(Taipei Blockchain Week, TBW)於 12 月 12-1...

coincaso

文章數量

3497粉絲數

0