解讀借貸平臺Fuji Money:解鎖比特幣Layer2的金融潛力

前言

歡迎來到Layer-2報告,這是關於比特幣二層的綜述,涵蓋了該領域正在發生的新創新、項目、協議更新和討論。

在本期報告中,我們將重點介紹Fuji Money,這是一個目前正在开發中的非托管的僅限於比特幣的借貸平臺。同時,我們還會仔細研究閃電網絡和Liquid協議的發展,看看這兩個協議在近年來取得了多大的進展。

注:本篇文章為BlockChain Layer2系列最後一篇,其余文章由於時效性問題,暫不做編譯,後續Blockstream官方若有更新新的報告,Web3CN將會持續帶來最新最前沿的有關BTCLayer2的內容。

追蹤Layer-2的增長

*請注意,數據是於2022年7月1日提取的。

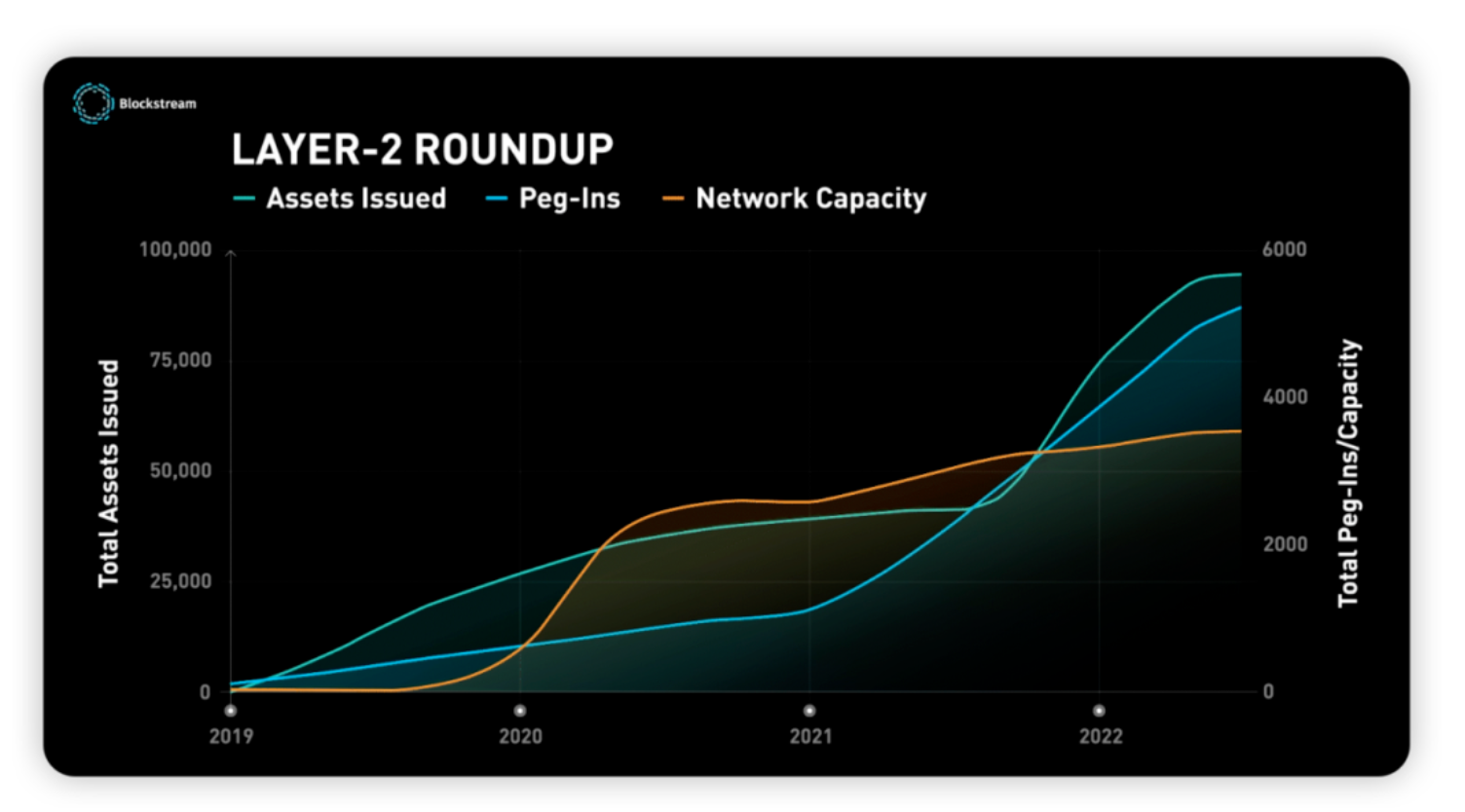

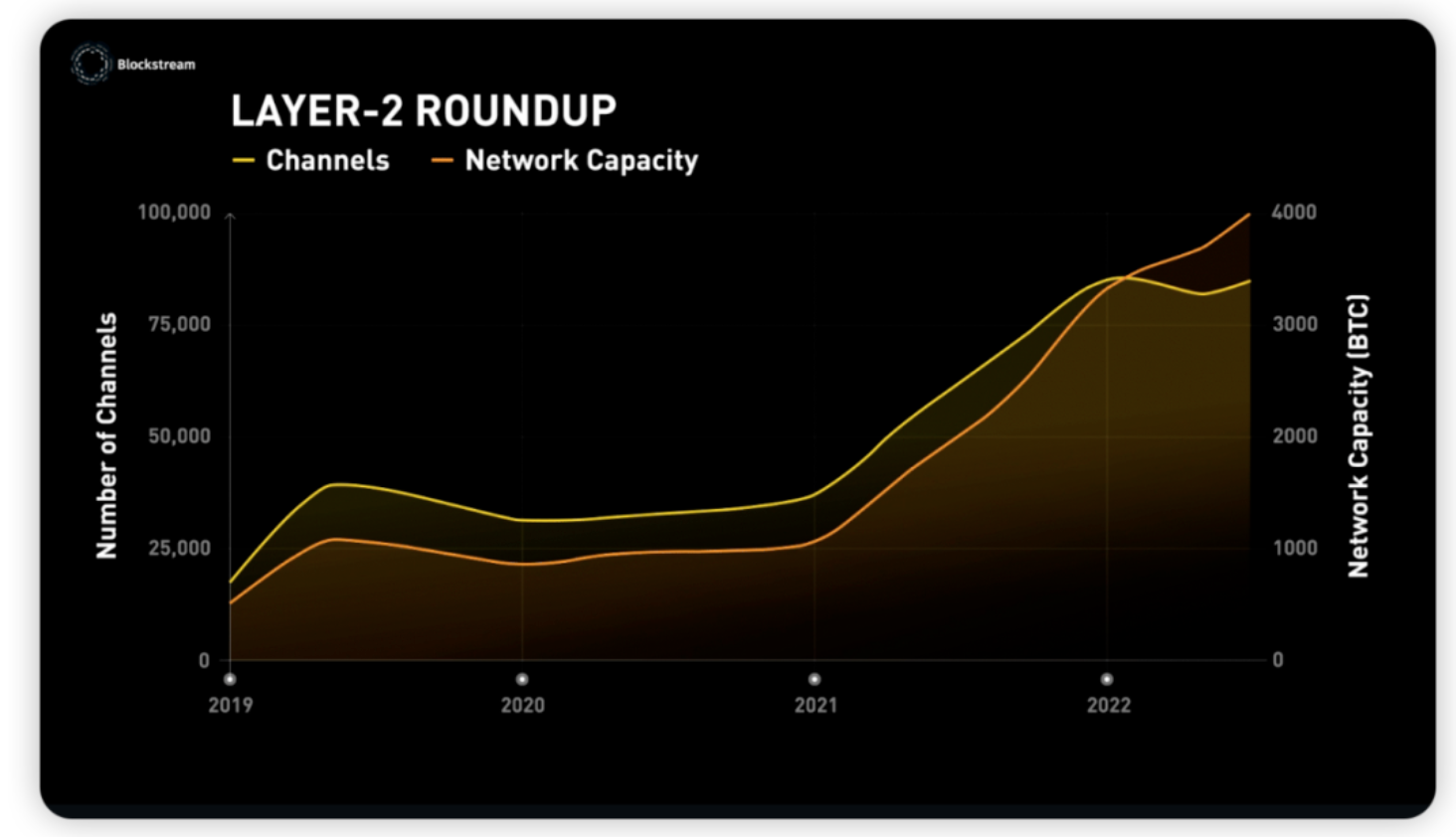

隨着閃電網絡和Liquid網絡經歷了飛速的增長,自2021年以來,網絡使用情況明顯上升。截止2022年7月1日,兩者的總容量達到了7,563比特幣,盡管今年比特幣價格出現回調,但比特幣總容量創下了新高。

自2019年以來,閃電網絡上的通道數量(各方之間發送或接收支付的通道)增加了四倍,達到了85,000多個。網絡容量,或者說在閃電網絡上流通的比特幣數量,也緊隨其後,超過了4,000比特幣。

*請注意:截止2023年8月30日,由1ML數據提供,目前通道數量為68,106個,較發文時期也就是2022年7月1日有所下滑。

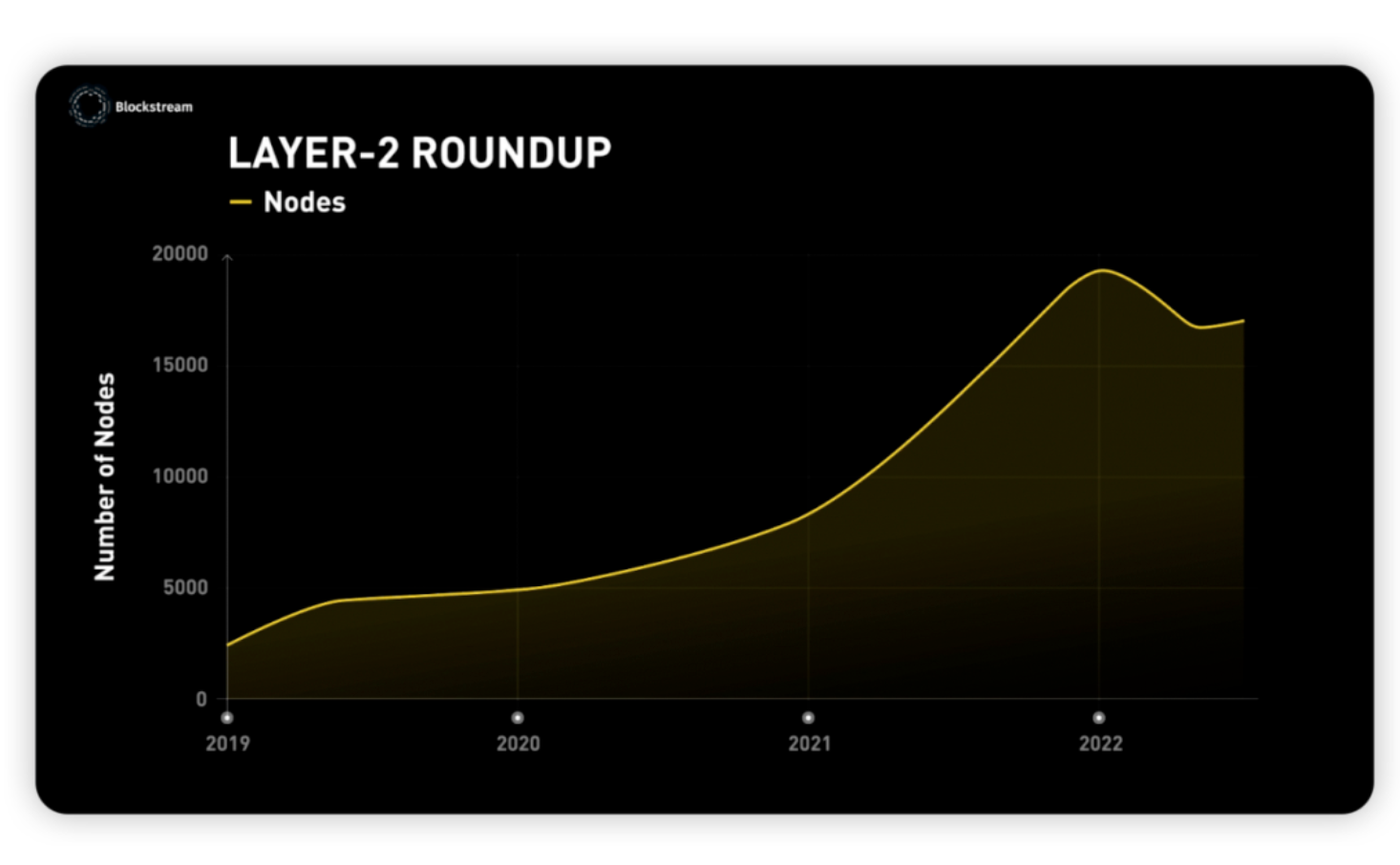

與此同時,閃電網絡的節點數量增長近600%,平均每年翻倍。如果這一趨勢持續下去,到2023年可能會有超過40,000個閃電網絡節點投入運行。

構建BTC的金融層

最近備受大家關注的Fuji是一個建立在Liquid上的閃電網絡兼容的合成資產協議,它允許用戶無需信任地借用穩定幣和合成資產,並進行點對點交易(在上一篇文章比特幣二層系列2中也進行過簡單介紹)。

根據Marco Argentieri、Andrew Camilleri和Dmitry Petukhov的研究論文(鏈接附在參考文獻中),Fuji將比特幣和Layer-2技術(如Liquid操作碼、Taproot和閃電網絡潛艇交換)的特性進行了結合,以授權在超額抵押的情況下進行借貸。

策劃

資產的支持將根據社區的反饋和需求、資產的流動性以及可靠預言機的可用性來確定。如果您希望參與這些討論或推薦某種資產類型,請加入Fuji的Telegram頻道。

首個可用的Fuji資產將是FUJI USD(FUSD),一種以比特幣支持並與美元掛鉤的穩定幣。用戶可以通過將比特幣存入Liquid智能合約(即契約地址)來借用FUSD,也可以通過使用閃電網絡潛艇交換或直接使用L-BTC來進行操作。

團隊已經計劃將該協議擴展至其他資產類別,例如以抵押為支撐的合成股票,其價格將通過預言機引用指數來確定。

合成資產

合成資產是通過預言機進行驗證的一種資產,可以是任何預言機能夠證實的事物,包含受監管的安全代幣(如Blockstream Mining Note)或蘋果公司股票的一部分,到整個指數基金(如標普500指數)或特定的交易所交易基金(ETF)。

在Fuji協議中,用戶(借款人)通過將抵押品鎖定在Liquid智能合約中來借用合成資產。這個合成資產在Liquid上充當數字持有人資產,用戶可以自行保管並在與其他用戶之間進行保密交易。

將來,只要有可信的預言機可用,用戶可能還可以創建自己的資產籃子,即一組不同的資產組合。Fuji協議初期將使用Blockstream的加密貨幣數據源作為價格數據的來源,並計劃在更多的預言機方可用時擴展預言機的數量,以提高價格數據的彈性和准確性。這有助於確保合成資產的價格能夠得到可靠的參考,以支持Fuji平臺上的各種操作和交易。

DYOR

在項目宣布後,由於Terra Luna的大幅波動和Celsius的破產,人們开始對Fuji的風險狀況提出了一些初步的問題。這兩個項目都受到了加密市場的劇烈價格波動的影響,導致過度槓杆的資產陷入困境。

在我們深入了解該協議之前,重要的是進行DYOR並理解Fuji項目目前仍處於开發階段(在本文發布時),交易基礎設施或條款的某些方面可能會隨時間變化。早些時候在博客中嵌入的研究報告對借貸涉及的一些風險進行了很好的闡述,比如可能發生真實世界的攻擊或預言機性能不佳。該報告還涉及了這些問題的潛在解決方案。幸運的是,Fuji團隊似乎採取了謹慎的風險管理策略,並致力於構建一個可靠、強大的協議。

協議

讓我們深入了解一下Fuji協議的一些細節,特別是對於降低風險這一方面。

首先,Fuji協議的最低抵押品覆蓋率(CCR)為150%,遠高於行業標准的110%,這樣做是為了降低借款人的風險。用戶還可以隨時通過“充值抵押品”的方式增加抵押品,以提高他們的保證金。

注意,最低抵押品覆蓋率是指借款人需要提供的抵押物價值與借款金額之間的比率。在Fuji協議中,最低抵押品覆蓋率設定為150%。這意味着借款人需要提供價值至少為借款金額150%的抵押物。這樣做的目的是確保即使在抵押物價值下降的情況下,抵押物仍然足夠覆蓋借款金額,保護貸款人的權益。

當一個合約的抵押品接近危險水平時(例如在比特幣價格下跌期間),借款人會收到降價的通知,並被建議進行關閉或充值。如果抵押品價值低於最低要求(<150%),並且有預言機進行驗證,清算者(Fuji)可以介入並沒收抵押品,但前提是他們需要銷毀相等數量的Fuji資產。

其次,用戶可以自主保管資金,這意味着他們不僅可以將資產保存在自己選擇的Liquid錢包中,還可以在Fuji平臺外部自主保管,如果Fuji出現破產,用戶仍然可以解鎖其抵押資產。目前,用戶解鎖抵押資產時需要支付0.25%的贖回費用。借款不收取利息或其他費用,但隨着平臺的發展,這可能會發生變化。除了自主保管資產外,用戶還可以選擇合約的各種參數,例如抵押資產和CCR(>=150%)。Fuji會驗證抵押品是否滿足所需金額,並使用重新發行令牌進行新的發行。

第三,與其他項目使用的匯集機制不同,Fuji每個資產的發行是基於UTXO模型的合同進行的,這有助於降低系統風險和避免多米諾效應。此外,合約規則可以進行個別定制,提供了更大的靈活性和調整。潛在的漏洞或攻擊也被有效地隔離在模型中,從而為某些情況提供了額外的保護,比如在升級合約時。

第四,資產的發行和銷毀在Liquid區塊鏈上是不保密的,以實現永久的驗證性。一旦發行完成,Liquid的隱私交易方法將成為默認的交易方式,隱藏了資產類型和數量。由於合約的Taproot地址,清算目標價格也將保密,這進一步保護了投資者的隱私並降低了清算風險。

在一些其他平臺上,清算價格會在鏈上公开,攻擊者可以准確地知道需要將價格推低多少來強制進行清算。然而,Fuji通過Taproot防止了這種情況的發生。

在數字專制的時代,分散化和最小信任的金融是一個自由社會所需的基礎設施。即使在未來比特幣成為全球主要的財富儲備時,這一點仍然如此。現代金融產品和服務需要在比特幣標准上找到歸宿,而利用閃電網絡和Liquid的Layer-2應用將是資本市場改革的先鋒。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

預言機新王者?RedStone 發幣在即,揭祕 90% 再質押市場份額的崛起之路!

自 17 年的 LINK,23 年的 PYTH 後,市場終於有個預言機項目要發幣了,由以太坊資深开...

解讀以太坊上的首個SVR解決方案:Chainlink引領DeFi MEV回收

我們很高興推出 Chainlink 智能價值回收(SVR),這是一種全新的預言機解決方案,旨在幫助...

Arthur Hayes 新文聚焦 | 全球貨幣政策的真相,比特幣接下來何去何從?

作為一名宏觀經濟預測者,我試圖基於公开數據和當前事件,作出能夠指導投資組合資產配置的預測。我喜歡“...

Ouroboros DeFi:為什么 Usual Money 被低估了?

前言:Ouroboros DeFi 方法論在Ouroboros DeFi收益基金,我們的投資策略始...

coincaso

文章數量

3500粉絲數

0