Puffer Finance:降低獨立驗證者准入門檻的LSDfi協議

與 MEV 早期的發展情況一樣,以太坊上的 LSDfi 有中心化的趨勢,僅由幾個實體組成的驗證器集,擁有了以太坊區塊空間前所未有的控制權。這樣的情況使所有 ETH 持有者以及 LST 持有者都承擔着監管風險。

作為一個可信任的、去中心化的平臺,以太坊上需要有維護普通參與質押者權益的協議。我們把目光放在 Puffer Finance 上,作為被衆多投資機構看好,獲得以太坊基金會的贈款的流動性質押協議,Puffer Finance 有望成為流動性質押領域的新標杆。

Puffer Finance:高效、無需許可的 LSD 協議

Puffer Finance 正在开發一種資本高效且完全無需許可的流動性質押協議,旨在降低個體質押者的進入門檻。該協議通過 Secure-Signer 抵抗削減風險,並可以為不活躍削減提供一種創新解決方案,將 Puffer 的節點運營商資本要求減少到僅 2 枚 ETH,從而允許更多人參與到質押驗證中。

除了減少保證金之外,Puffer 的流動性質押協議在設計時還考慮到了去中心化,不依賴 DAO 投票來加入新的和經過審查的驗證器。從而促進更加多樣化和去中心化的驗證器集。通過這種方法,Puffer 致力於維護以太坊作為去中心化平臺的價值觀和原則。

任何驗證者都可以通過與現有的共識客戶端一起運行 Secure-Signer 來嚴格提高安全性。對於代表客戶運行驗證器節點的機構利益相關者來說,無論是作為礦池運營商還是 SaaS 提供商,使用 Secure-Signer 都可以為其客戶提供額外的保護和信心。

Puffer's Secure-Signer 是一種遠程籤名工具,得到了以太坊基金會的資助,旨在利用 Intel SGX 技術來防止可引發削減的行為。通過 Secure-Signer,Puffer 能夠安全地將驗證者門檻要求從 32 ETH 降低到僅 2 ETH,並可以消除共識客戶端錯誤或用戶錯誤導致可削減犯罪的風險。

安全籤名

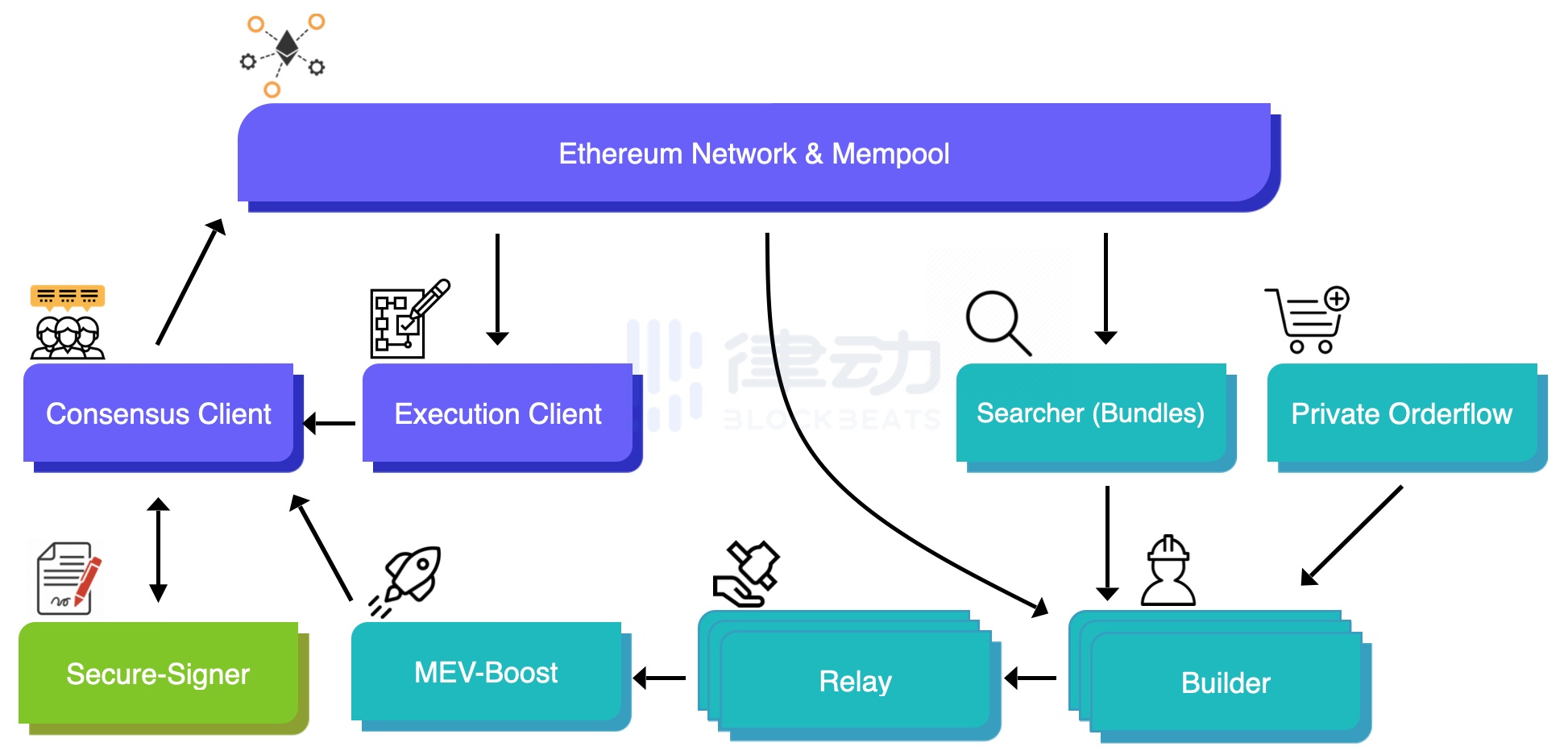

Secure-Signer 是一種遠程籤名工具,代表共識客戶端管理驗證器密鑰。遠程籤名者是驗證器堆棧中的一個模塊,允許將密鑰管理和籤名邏輯移至共識客戶端之外。Secure-Signer 在 Intel SGX 之上運行,可以為驗證者提供更強的密鑰安全和削減保護保證。

驗證器技術堆棧中的 Secure-Signer

Secure-Signer 可以在共識客戶端本地運行,也可以在遠程服務器上運行。從節點運營商的角度來看,設置驗證器幾乎沒有什么區別。只要他們擁有支持 SGX 的硬件,就可以安裝並運行 Secure-Signer,並指示其選擇的共識客戶端使用 Secure-Signer 作為遠程籤名者。利用 TEE 來保護驗證器可以被視為一個正和遊戲。

從個體驗證者的角度來看,使用 TEE 可以降低因削減而損失資本的風險。從驗證器集的角度來看,隨着越來越多的驗證器使用 TEE,高度相關的大規模削減事件的風險也會降低。出於這個原因,Secure-Signer 作為公益物發布,以供整個驗證器集受益。

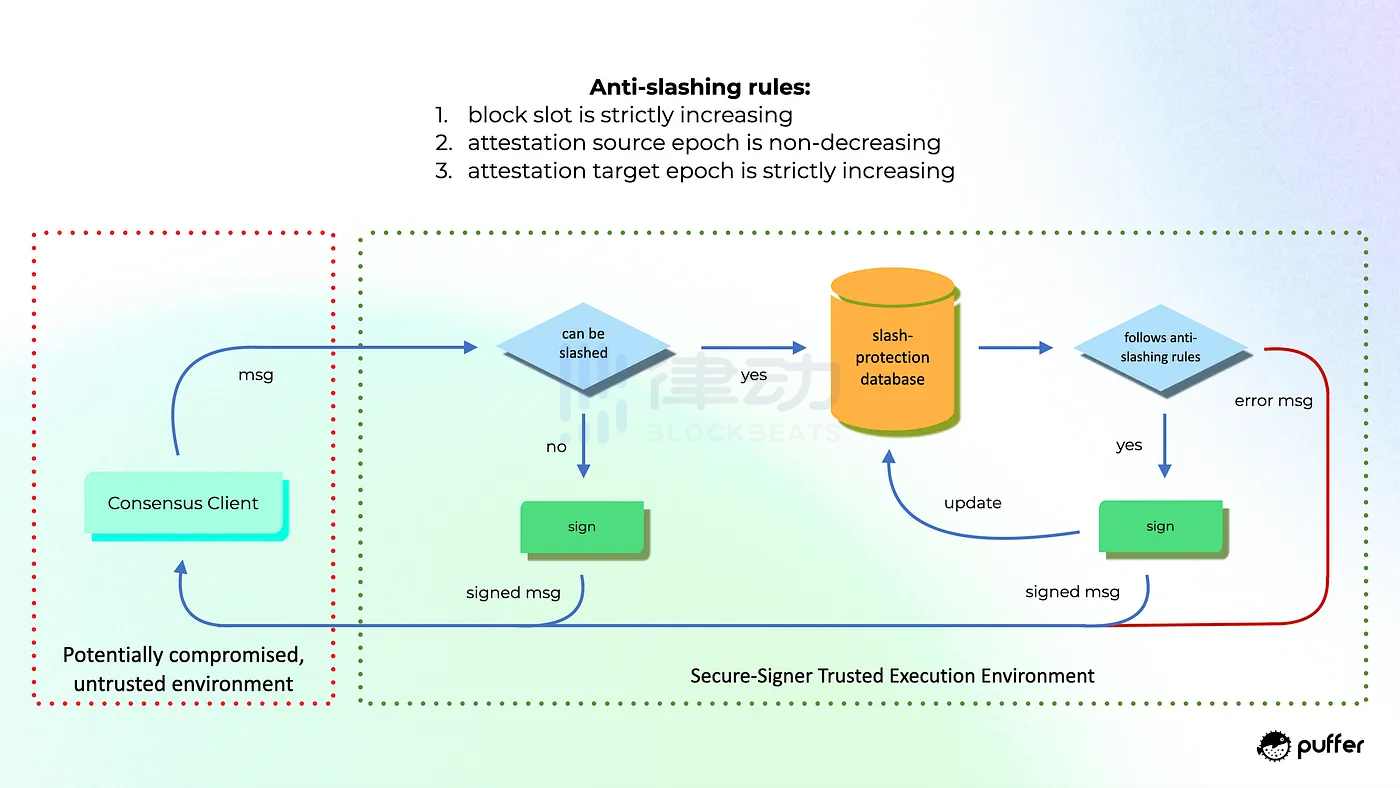

Secure-Signer 可以防止兩種可能導致削減的故障,包括用戶錯誤和客戶端錯誤。Secure-Signer 通過阻止驗證者私鑰訪問,可以完全避免因密鑰管理不善而導致的嚴厲攻擊;如果驗證者的共識客戶端受到損害或遭受導致削減的錯誤,Secure-Signer 將充當後盾,因為最終的籤名操作是在安全且隔離的 enclave 內執行的。

為了防止通過雙重籤名可能出現削減,Secure-Signer 生成並保護其加密和防篡改內存中的所有 BLS 驗證器密鑰。這些密鑰只能在運行時訪問,並在靜態時保持加密,使節點無法訪問它們,除非用於籤署不可削減的塊提案或證明。

Secure-Signer 的操作

除了保護驗證器密鑰外,Secure-Signer 還通過維護遵守EIP-3076的先前籤名材料的完整性保護數據庫來防止削減。即使節點的操作系統受到損害,enclave 也可以強制執行這些聲明。

因此如果發生一個災難性的共識客戶端錯誤(例如,覆蓋 EIP-3076 保護的錯誤),使用 Secure-Signer 的節點將受到保護,因為 enclave 在隔離環境中運行,可以維護其完整性保護的削減保護數據庫。通過消除因事故或共識客戶端錯誤而削減的可能性,Secure-Signer 顯著降低了節點風險,並可以允許 Puffer Pool 安全地降低 ETH 要求。

遠程認證

RAVe(遠程驗證技術)是 Puffer 團隊獲得以太坊基金會資助的計劃的第二個部分,這種強大的基礎技術可以在區塊鏈環境中提供高度完整性、鏈下的保密計算。

在 Puffer 項目中,RA(Remote Attestation)是一個節點,證明正在運行 Secure-Signer 的狀態。而 RAVe(Remote Attestation Verification)則用來驗證這個 RA 證據,判斷是否允許節點進入這個 Puffer Pool。

當生成一個 validator key(驗證者密鑰)時,Secure-Signer 隔離區域會在 RA 報告的「USERDATA」字段內承諾其驗證者公鑰。然後 RAVe 會驗證節點的 RA 證據,提取出驗證者的公鑰,並在區塊鏈上進行注冊。這使得節點能夠向這個 Puffer Pool 證明它們正在運行 Secure-Signer 隔離區域,並在其中生成了一個新的驗證者密鑰。

通過查看源代碼,任何人都可以驗證 Secure-Signer 程序從未泄露密鑰,從而確保安全性。簡而言之,RAVe 在 Puffer Pool 中的作用就是驗證節點是否按照規定在安全的環境中生成了驗證者密鑰。

此外,在 Eigenlayer 環境中,使用 enclave 要比使用 ZKPs 的成本相對較小,通過 enclave 和 RAVe 可以更有效地進行重新抵押,確保整個過程的安全性和正確性,以解決隱祕重新抵押的問題。

協議運行機制

為了抵御中心化風險,Puffer Finance 採取主動限制自身的池大小+實施了控制措施的方式,以減輕重新抵押可能對以太坊生態系統帶來的負面影響。從前文可知,這可以讓節點運營者無需許可地獲得以太坊(ETH),以啓動(PoS)驗證者。

Puffer Finance 也設置了獎勵機制來促進其生態系統的發展。由於它建立在 Eigenlayer 之上,因此它的規則可以定義為主動驗證的服務或 AVS。Eigenlayer 將 AVS 定義為重試者可以選擇加入的服務或中間件,其中可以通過編程方式減少可證明的錯誤行為。例如,如果驗證者的 32 ETH 存款在重新抵押以操作樂觀匯總時被證明存在欺詐行為,則可以通過編程方式削減該存款。如果違反了 Puffer 協議的 AVS,違規驗證者的 ETH 將被可編程削減,並將金額分配回池中。

這個過程中,為了主動保護 Puffer 的 ETH 免受不活動處罰,每個驗證者的當前余額都需要保持在 Puffer DAO 設置的閾值以上。該閾值應足夠低以允許合理的停機時間,但又應足夠高以激勵良好的性能。

除此之外,MEV-smoothing 對於抑制協議內的中心化也至關重要。它允許本地節點比自己賺取更多的收入,並降低了中心化質押操作的規模經濟。提出區塊的驗證者需要將執行獎勵與礦池一起分配。如果在鏈上證明盜竊行為,違規驗證者將受到懲罰。

節點與獎勵

節點通過重新抵押來運行位於 Eigenlayer 之上的 AVS(虛擬服務器),Puffer(用戶)在進行 ETH 質押時,會獲得 pufETH LST 代幣獎勵,隨着 Puffer Finance 獲得驗證者和重新抵押獎勵,pufETH LST 代幣的價值會隨時間增加。PUFI 代幣被用來通過在 Puffer DAO 中投票來管理協議,包括批准 Puffer 節點可以使用哪些 AVS,以及將協議庫中的以太坊分配給哪些 AVS 等。

當 Puffer 抵押大於或等於 0.01 ETH 時,它會被添加到 ETH 池中。該池的一部分提供給節點,以滿足激活以太坊驗證器的 32 ETH 要求,其余部分為用戶想要將 ETH 兌換為 pufETH 時提供退出流動性。隨着協議產生獎勵,支撐 pufETH 的 ETH 數量隨之增加,兩者之間的轉換率也隨之提高。持有流動性的 pufETH 可以讓人們隨着時間的推移賺取質押/重新質押的獎勵的同時仍然能夠參與 DeFi。

Puffer 將 ETH 存入 PufferPool 合約來鑄造 pufETH。在協議开始時,轉換率是 1:1 的;假設協議表現良好,獲得的獎勵多於懲罰,那么轉換率將使 pufETH 的價值高於 ETH。因此,持有 pufETH 的 Puffers 可以預期其價值會隨着時間的推移而增加。

注冊驗證器密鑰後,Puffer 節點會鑄造其債券價值的 pufETH,在推出協議前這些金額都被鎖定。當節點產生共識、執行和重新抵押獎勵時,他們將根據 Puffer DAO 設定的傭金率獲得流動 ETH 獎勵,其余部分發送到 PufferPool 和金庫。由於節點持有鎖定的 pufETH,因此它們還分享協議中其他節點產生的獎勵。這可以實現高效的 MEV-smoothing,並有助於調整節點激勵。

提款與治理

當協議的提款池中有足夠的流動性時,Puffer 可以它們的 pufETH 來贖回他們的原始 ETH 以及應計獎勵。所有 Puffer 存款、獎勵和節點提款的一部分都會添加到提款池中,以提供退出流動性,節點通過證明自己已經退出信標鏈來完全退出 Puffer 協議。

完全退出 Puffer 協議後,如果一個擁有 2 ETH 債券的節點退出時驗證者余額為 32 ETH,並且自注冊以來 pufETH:ETH 的比率翻了一番,那么他們將收到 4 ETH,而 28 ETH 將返回到池中。

Puffer 希望未來可以在在不依賴 Puffer 核心團隊的情況下繼續增長和運營,以成為一個完全的去中心化協議。因此 Puffer 希望將治理在協議中的影響降到最低。PUFI Token 將主要用於在出現漏洞和以太坊硬分叉的情況下暫停和升級合同、對傭金率等協議參數進行投票、以贈款和 ESaaS 的形式管理 Puffer Protocol 金庫、將符合以太坊精神的精神 VS 列入白名單等。

Puffer 僅支持 AVS。建立在 Eigenlayer 之上的所有 Puffer 節點都可以成為本機 resakers 以增加其獎勵。此類重新分配作業涵蓋從橋接器和預言機等重要中間件,以及從到數據可用性層和 L2 排序器等服務。此外,支持 Enclave 的節點可以參與 Puffer 獨有的 AVS,例如隱私保護 L2 和 ZK-2FA。

Puffer Pool 設定了最大容量為 22% 的突發閾值以確保以太坊的穩定性(危險共識閾值為 33%),如果 Puffer Pool 達到驗證者集的 22%,pufETH 鑄造和節點上线將凍結。

團隊及融資背景

Puffer Finance 團隊包括一位中途放棄博士學位的數學家,一位曾在 NASA 工作過的校友(曾從事實際太空數學項目),以及一位在 Metaverse 領域經驗豐富的專業人士。團隊稱與著名的以太坊研究人員進行過合作,受到業界、社區和研究領域的領袖的指導。

8 月 9 日,Puffer Finance 宣布獲得 550 萬美元的種子輪融資,種子輪融資由 Lemniscap 和 Lightspeed Faction 共同領投,包括與 Puffer Finance 有着共同愿景的參與者,例如 Brevan Howard Digital、Bankless Ventures、Animoca Ventures 和 DACM,以及包括 33DAO 、WAGMI33 和 Concave 的社區基金。

此外,他們還得到了生態系統的研究人員、KOL 的支持,包括來自 Eigen Layer 的 Sreeram Kannan 和 Calvin Liu、來自 Curve 的 Mrblock、來自 Coinbase Instituteal 的 Frederick Allen、來自 Canonical Ventures 的 Anand Iyer、來自 Obol Labs 的 神魚、Ramble、Ladislaus 和 Richard Malone。他們作為天使投資人參與了種子輪融資。

對於 Puffer Finance 的愿景,以太坊基金會研究員 Justin Drake 表示:「驗證器運營商應該考慮 Puffer 基於 SGX 的安全籤名器——至少在我們獲得一次性籤名之前是這樣。縮小範圍來看,當純粹的加密經濟防御能力不足時,enclave 是逐步提高安全性的好方法。」

目前,Puffer Finance 還處於早期發展階段,社區預計會在 2023 年後期上线測試網,目標 2023 年上线主網。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

預言機新王者?RedStone 發幣在即,揭祕 90% 再質押市場份額的崛起之路!

自 17 年的 LINK,23 年的 PYTH 後,市場終於有個預言機項目要發幣了,由以太坊資深开...

解讀以太坊上的首個SVR解決方案:Chainlink引領DeFi MEV回收

我們很高興推出 Chainlink 智能價值回收(SVR),這是一種全新的預言機解決方案,旨在幫助...

Arthur Hayes 新文聚焦 | 全球貨幣政策的真相,比特幣接下來何去何從?

作為一名宏觀經濟預測者,我試圖基於公开數據和當前事件,作出能夠指導投資組合資產配置的預測。我喜歡“...

Ouroboros DeFi:為什么 Usual Money 被低估了?

前言:Ouroboros DeFi 方法論在Ouroboros DeFi收益基金,我們的投資策略始...

coincaso

文章數量

3500粉絲數

0