10大數據指標,透視50個DeFi頭部協議

TL;DR

1,DeFi市場盛況:擴張到了不同的公鏈和Layer2,衍生出DEX、借貸、Staking、衍生品、橋等應用場景,不斷有新的DAPP出現優化用戶體驗。

2,DEX、Staking、借貸是需求和模式最明確的DeFi場景,任何新生態出現時,這三類DeFi協議總是最先被部署。

3,新生態DeFi可能蕴含一些機會,比如Alternative L1、Layer2上的DeFi項目。

4,TVL、用戶量、交易額、協議收入、MV、FDV、MV/TVL、P/S(市銷率)、P/E(市盈率)、創新性可用於對DeFi協議的評估。

加密市場發展到現在這個階段,DeFi是其中最顯著的賽道。

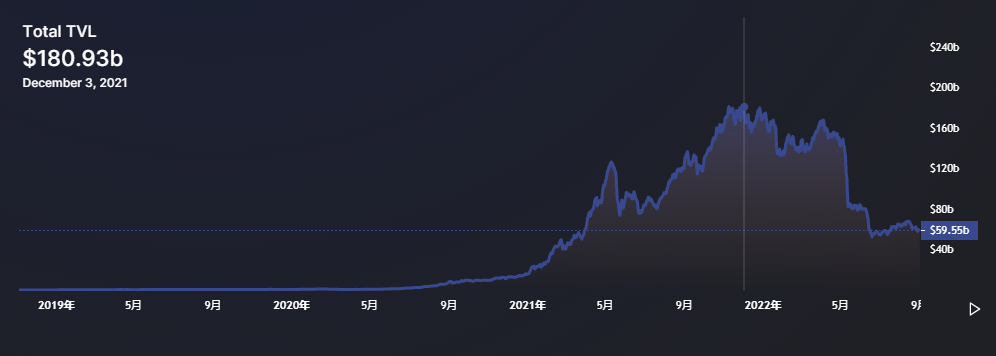

自2020年6月DeFi Summer以來,DeFi已經擴充為一個巨大、豐富、繁雜、互操作的生態。交易、借貸、staking、穩定幣、橋、衍生品、保險等細分賽道不斷有新的協議誕生,鎖倉量(TVL)持續增長。

根據DeFiLlama和Coingecko的數據,DeFi已經部署到了超140條鏈,協議數量超過3000個,鎖倉價值在600億美元左右。DeFi代幣的數量則超過400個,總市值超過400億美元。

Vitalik曾在ETHCC會議上表示,以太坊社區不能局限於DeFi,非金融應用同樣重要。但其實,DeFi已經成為非金融應用發展的重要基礎。

DeFi和NFT、鏈遊、Web3、DeSoc(去中心化社交)等其他板塊都會產生交集。例如,BAYC的持有者不會滿足於只持有、展示自己高價买入的藍籌NFT,他/她或許會通過抵押BAYC借出USDC來獲取流動資金。在SocialFi領域,粉絲代幣可以通過staking生息。而鏈遊板塊發展到目前階段,鏈遊公會向玩家出借遊戲資產已經成為一種常態。

DeFi可以說已經滲透到每一個鏈上環節。無法參與DeFi樂高的應用是沒有生命力的。DeFi是加密市場非常重要的一個基礎層。目前來看,DeFi也是最真實的鏈上需求場景。它的資產流通、借貸、staking模式也已經得到充分的驗證。

嗶嗶News對整個DeFi生態以及頭部DeFi協議數據進行了研究,本篇研報將對DeFi市場現狀、特點、代表項目、DeFi價值的捕獲、挑战與機遇進行闡述。

TVL Top50 DeFi協議,來源:嗶嗶News

DeFi的起勢

一切始於2020年6月的DeFi Summer。當時Compound推出治理代幣COMP,為平臺上的借貸用戶提供COMP獎勵。後來,DeFi協議們紛紛效仿並推出Yield Farming、Liquidity Farming、Staking Farming農耕玩法。

一時間,DeFi鏈上用戶、資金、交互量被迅速點燃。據悉,一年左右的時間,DeFi生態的鏈上鎖倉量(TVL)增長近140倍,借款總量增長超170倍,用戶數增長近140倍,交易量增長超1000倍,穩定幣的發行量增長近10倍。

DeFi TVL最高點超過$180B,增長超140倍,來源:DeFiLlama

演變到現在,Yield Farming、Liquidity Farming、Staking Farming已經成為DeFi協議的標配。農耕幫助DAPP冷啓動,在短時間內吸引用戶、交易量、鎖倉量,鞏固DAPP的“品牌形象”。

但如果細想,農耕其實是一種DAPP補貼形式。當所有DeFi協議都用代幣、手續費補貼用戶,用戶的忠誠度將非常依賴農耕收益。平臺補貼被蠶食(比如代幣價格因挖賣提而稀釋)後,交易量、池子的流動性和深度將迅速枯竭。協議並不能獲得長期的發展。

**DeFi真正的價值與核心在於無准入、去中心化、低摩擦、可組合,這應該是DeFi持續吸引用戶和資金的原生動力。**這也是我們看好DeFi/DeCeFi(DeFi、CeFi的融合體)發展的原因。

以傳統金融場景為例,我們开股票帳戶需要提供身份證、銀行账戶等信息。股票的交易也有時間限制,並非24h*365天。在跨境轉账場景中,一般需要3-5天才能完成轉账,過程中可能涉及多個第三方機構。

相比之下,任何人都可以在不提供任何信息的情況下創建加密錢包账戶。創建账戶後保存好私鑰/助記詞,這個账戶就完全由你掌控,第三方無法凍結。

你往這個账戶中存入加密資產後,通過連接錢包,你就可以參與任何DeFi應用,比如在Uniswap上交易代幣,而且你可以24h*365天參與。即使在以太坊網絡擁堵的情況下,鏈上資產的流轉也不需要3-5天,一般情況下10 min左右,你就能知道交易是否成功。

相比於使用銀行服務並支付服務費,你可以為Uniswap等DEX做市(提供交易對流動性),以此獲得DEX的一部分手續費收入。你在Curve上的做市憑證LP Token還可以在MakerDAO等平臺上作為抵押品借出其他代幣。

所以任何人都可以參與DeFi,DeFi資金的流轉摩擦非常小,DeFi的資本效率有很大的提升。正是因為這些原因,DeFi將是一個不可忽視的市場。

DeFi盛況

DeFi在2020年6月到2022年5月間經歷了迅速的發展,DeFi賽道一度達到鼎盛時期。那時候人人都在談論DeFi,手上有穩定幣的都在思考衝哪個安全又高APR的池子,流動性池被巨鯨挖塌是LP們經常討論的話題。

如今,盡管市場的注意力、TVL、用戶、交易量被諸如新公鏈、NFT的新話題吸引和分散,市場信心也因價格下行受到打擊,我們仍認為DeFi市場表現出一些盛況。DeFi已經夯實為加密原住民的常規工具。

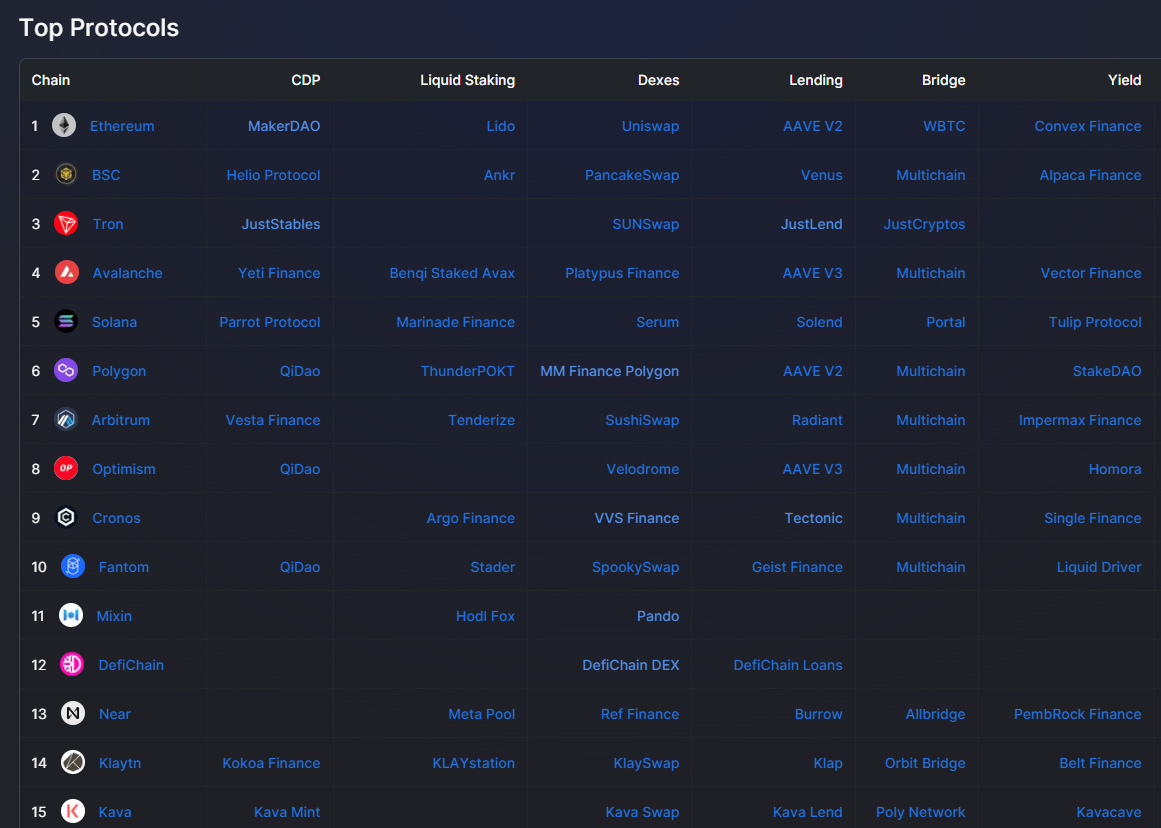

目前DeFi已經發展成一個龐大的自運轉金融體系。DeFi是以太坊、BNB Chain、Avalanche、Solana、Tron、Layer2上的關鍵產業,分別為這些鏈/層提供$34.1B、$5.25B、$1.84B、$1.4B、$5.7B、$5.1B的鎖倉價值。

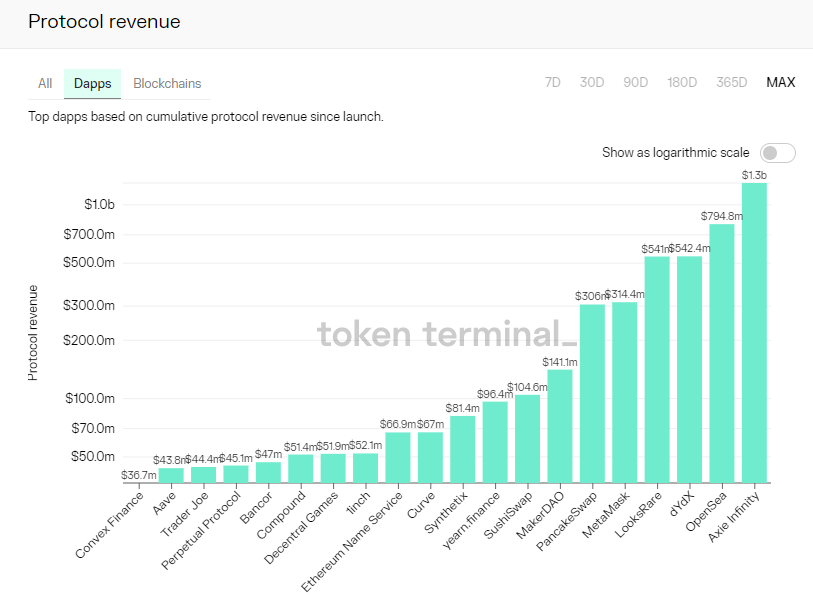

根據嗶嗶News的不完全統計,DeFi用戶數至少已經超過487萬。根據最近的數據,每24小時,僅是DEX的交易額就超過20億美元。市場上流通的穩定幣價值已經超過1000億美元。在Token Terminal統計的收入靠前協議中,DeFi類佔到多數席位。

DAPP協議收入,來源:Token Terminal

超過140條鏈已經在借貸、Staking、DEX、橋、收益聚合器、衍生品、保險等細分領域孕育出特色應用。

各鏈頭部DeFi協議,來自:DeFiLlama

在橫向的發展上,DeFi擴張到了不同的公鏈和Layer2。在縱向的發展上,DeFi衍生出不同的應用場景,它們相互之間可組合。即使在同一個應用場景中,我們也看到新的應用不斷出現,優化用戶體驗,如降低交易滑點和gas費,以及帶來更多創新。

DEX

DEX是DeFi賽道最重要的類別,目前主要分為AMM和訂單簿2種模式。在嗶嗶News統計的TVL Top50 DeFi協議中,DEX以AMM類型為主,訂單簿類型則主要出現在衍生品DEX中。

此外,PancakeSwap、Sushi、VVS Finance(Cronos上的Uniswap分叉版本)已經衍生出了限價單模式,允許用戶將成交價格設置在一定範圍內。

**DEX對NFT的集成將成為趨勢。**一方面有Uniswap這樣的頭部DEX集成SudoSwap。另一方面,如PancakeSwap已經在DEX中放置了類似於OpenSea的NFT市場。

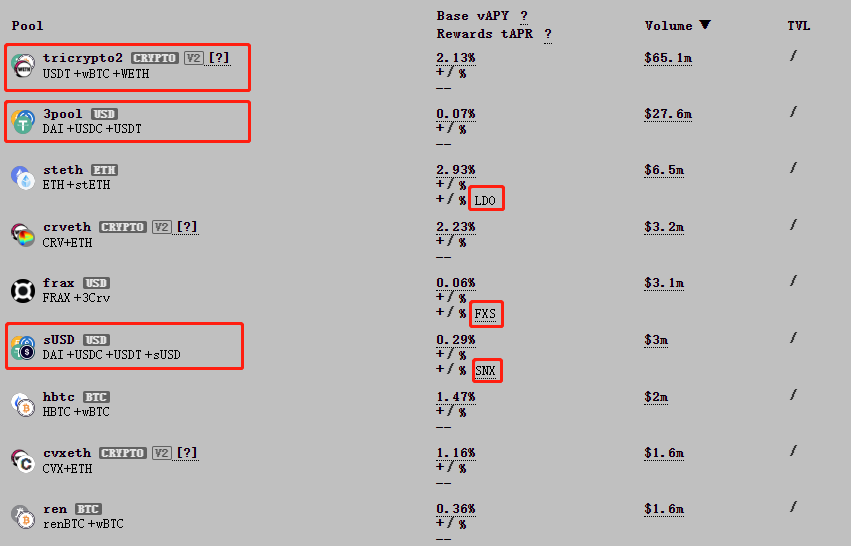

此外,很多DEX已經不滿足於只提供swap功能,它們同時在界面中放置了跨鏈橋、借貸、staking、資管(理財優化)等功能。像Curve這樣的DEX因為鼓勵治理代幣CRV鎖倉而聞名,veToken的玩法被越來越多的協議效仿。

**也有一些專門服務於DEX的DeFi協議出現。**Arrakis Finance對Uniswap V3的LP Token進行管理,從而優化LP收益。Convex致力於促進Curve質押,也是為用戶提供更優的收益方案。

**由於DEX需求、模式清晰,它們往往是Alternative L1、Layer2上最早部署的應用。**新生態中的新DEX值得關注,如Aptos上的LiquidSwap、Cronos上的VVS Finance、DefiChain上的DefiChain DEX(做BTC DeFi)、Near上的Ref Finance等。

此外,頭部DEX也有多鏈部署的擴張傾向,如Curve、Uniswap、Sushi。

**近一年變化:**根據OKLink的數據,近1年,DEX的TVL從480億美元下降到250億美元,TVL縮減了大約一半,DEX確實因為一些黑天鵝事件以及市場的整體下行而冷卻,但我們更愿把這個時期稱為夯實期。

DEX市場的24小時交易額從34億美元下降到20億美元。DEX協議的活躍度也在這一年經歷輪換。目前MCDEX的交易額佔比比較高,而在2021年Q4,PancakeSwap貢獻了20%左右的市場交易額。

頭部DAPP:Uniswap、Curve

Uniswap是公認的DEX生態第一應用。雖然AMM模式最开始不是由Uniswap提出,但是AMM通過Uniswap發揚光大。目前Uniswap推特上,Uniswap周邊、AMM活動、團隊成員等信息比較豐富。對NFT的集成應該是Uniswap的下一個重要方向,該團隊NFT產品負責人Scott(原NFT聚合平臺Genie的創始人)表示:Uniswap將是所有NFT流動性的接口。

Curve主打穩定幣和錨定資產兌換,這種精准定位以及創新非常值得其他協議學習。因為組成交易對的資產價格相對穩定,這種定位能很好地緩解DEX無常損失和交易滑點問題。

目前Curve上支持多資產池。Curve也在非常積極地和項目方合作,項目方在Curve开池子,有不少項目方會提供做市獎勵,通過這種方式,項目代幣能獲得更好的交易深度,Curve則能捕獲更多流動性。

Curve上的多資產池,以及項目方提供的做市獎勵

借貸

借貸是僅次於DEX的第二大DeFi賽道。

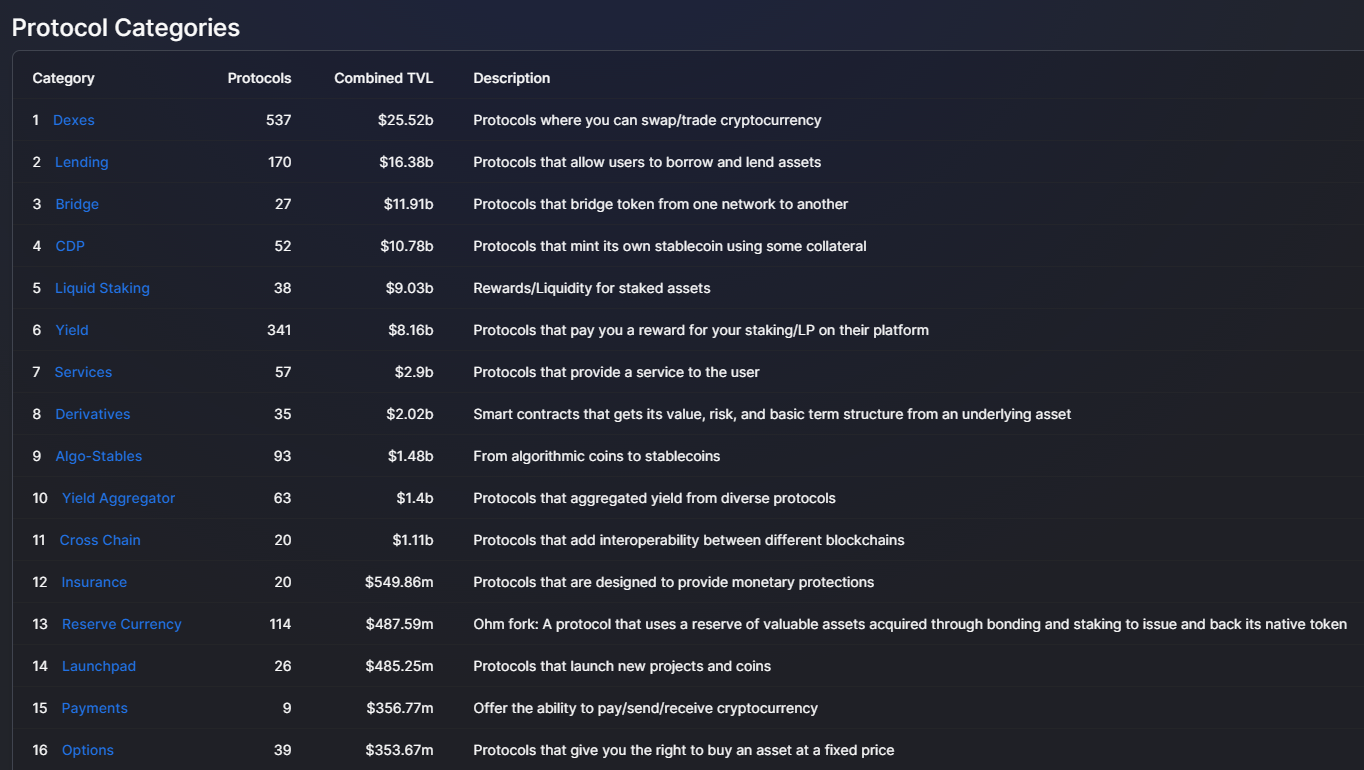

DeFi各賽道協議數量和TVL,來源:DeFiLlama

觀察TVL Top50 DeFi項目中的借貸協議可以發現,主流的借貸協議如MakerDAO、Aave、Compound接受的抵押資產、借貸資產都比較保守,以各類穩定幣、BTC、ETH為主,以此來降低清算風險。

**對資產範圍的限制限制了協議本身的發展,因此一些頭部的借貸協議在做一些擴張嘗試。**例如,Aave表示將推出原生穩定幣GHO,這是一種機制類似於Dai的穩定幣,穩定幣更廣泛的使用場景可以實現某種程度的擴張。

**把觸角伸向機構用戶是借貸協議們的另一嘗試。**Compound推出了Compound Treasury,為機構客戶提供收益穩定的理財產品,機構客戶把資金放入Compound Treasury收取4%的APY,資金會進入Compound協議,相當於把機構資金和散戶借貸市場連接起來。

事實上,Aave也曾在2021年7月份推出過機構借貸平臺Aave Pro,強調KYC等特點和功能。DeFi的开放性、去中心化、可組合性和CeFi結合,會成為不少DeFi協議追求的趨勢。

**近一年變化:**近一年,去中心化借貸市場的借款總量從284億美元下降為162億美元,存款總量從782億美元下降為403億美元。市場的冷卻也影響到了借貸市場。在這個階段,MakerDAO、Aave一直處於頭部地位。Compound一度佔據20-30%的市場比例,目前這個比例已經不足10%。

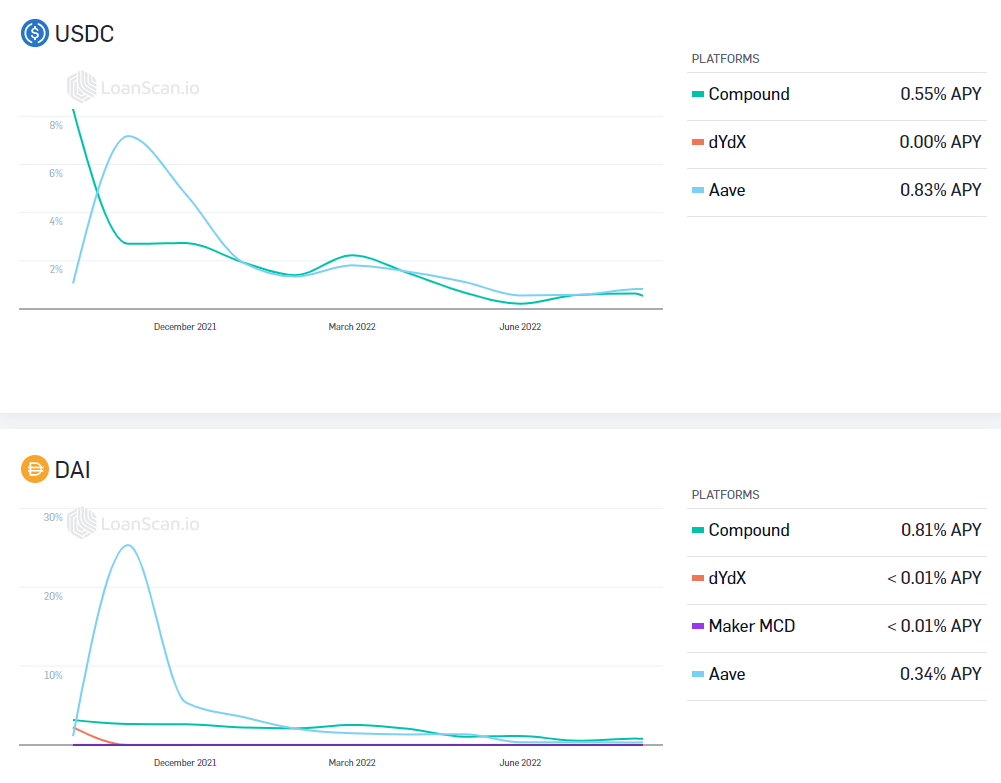

**此外,市場的冷卻也表現在收益率上。**基於穩定幣USDC、Dai的借貸APY在過去一年經歷下降。基於ETH的借貸APY可能因為合並事件的影響而有所上升。

借貸APY,來源:linen.app/interest-rates/

頭部DAPP:Aave、Compound

Staking

Staking的使用範圍非常廣泛,它是DeFi協議普遍會部署的功能。在這篇研報中,嗶嗶News把收益聚合、優化、資管也歸入這一類。這類協議往往能為用戶和協議本身帶來較好的收入。

市場上有一些純粹做Staking、理財、收益聚合/優化的協議,如Lido、Convex、Yearn Finance、Rocket Pool、Arrakis Finance、Aura(為Balancer LP和BAL質押者優化收益)、Beefy、Marinade Finance(Solana上的流動性質押平臺)。

**這類協議也是因為需求和模式清晰,已經得到市場的認可。**它們以簡單的代幣質押操作、質押收入、流動性釋放等吸引用戶,有比較好的TVL表現。但是收益聚合/優化平臺因為基於DEX、借貸、Staking等DeFi協議,一旦這些DeFi協議出現安全問題,收益聚合/優化平臺也會受到影響。

Staking往往也會作為額外功能內置到DEX、借貸協議中。例如Curve鼓勵用戶把治理代幣CRV Staking為veCRV。Curve為veCRV持有者提供治理投票權、更多的協議收入/交易費分配來換取CRV的長期鎖倉。

目前有很多協議效仿這種做法,並為飛輪效應帶來的幣價表現喝彩。veToken可能會存在下行螺旋風險。

頭部DAPP:Lido、Rocket Pool、Yearn Finance、Convex、Arrakis Finance

穩定幣

穩定幣是DeFi生態乃至整個加密市場不可或缺的組件。因為價格穩定,穩定幣被廣泛應用於借貸、Staking、風險對衝等場景。

去中心化的穩定幣往往通過抵押(很多情況下是超額抵押)生成。抵押率因抵押資產不同而不同。

例如,通過MakerDAO的oasis.app,你可以按照170%的抵押率,抵押ETH,借出/生成穩定幣Dai。你可以把這些Dai用於借貸、Staking等DeFi場景。如果抵押wBTC,抵押率則是175%。

當你歸還借出的Dai,繳納穩定費(穩定費也因抵押資產不同而不同,ETH是0.5%,wBTC是0.75%),協議銷毀Dai後,你就可以取回抵押的ETH。

當抵押資產價格下跌,抵押資產價值/借出資產價值到達或者不足抵押率時,抵押資產就會被清算。對於MakerDAO這樣的穩定幣協議而言,抵押資產的清算、拍賣機制非常重要,這將決定協議能否應對價格黑天鵝。

相對於超額抵押穩定幣,算法穩定幣到目前為止似乎都被市場證僞。

**近一年變化:**過去1年內,穩定幣的流通價值並沒有如DEX和借貸協議的數據指標那樣大幅減少。相反,可能因為市場需求的存在,穩定幣流通量反而出現小幅增長。Dai和FRAX一直佔據着較大的去中心化穩定幣市場份額。

頭部去中心化穩定幣:Dai

衍生品

**衍生品被認為是DeFi最具潛力的賽道。但是因為支持的資產有限,衍生品的流動性和深度有限,槓杆交易風險較大等原因,去中心化衍生品平臺的採用度還不高,**這表現為相關的DAPP數量較少,使用去中心化衍生品平臺的用戶不多,這些平臺上的資金也不多。

去中心化衍生品平臺主要可以分為3類,一類提供加密資產的槓杆交易,一類提供期權交易,最後一類提供合成資產的鑄造和交易。嗶嗶News統計的TVL Top50 DeFi協議中以第1、3類衍生品平臺為主。

頭部DAPP:Synthetix、dYdX、GMX

Synthetix支持以高抵押率質押治理代幣SNX鑄造合成資產。合成資產可以理解為錨定其他資產價格的鏡像資產,如sUSD、sEUR(合成資產不持有被錨定資產的頭寸,也不具備被錨定資產價格之外的屬性)。合成資產主要可以用來基於被錨定資產價格進行投機。

Synthetix也支持合成資產間的交易。與AMM等不同的是,合成資產間的swap不需要對手方,而是由智能合約計算得出,不存在流動性不足問題,兌換匯率由預言機抓取市場數據,可以避免無常損失和交易滑點。

Synthetix提供了比較好的合成資產鑄造和交易模式。而dYdX、GMX則代表了去中心化的槓杆交易平臺。GMX的去中心化屬性更強烈一些,槓杆交易員和流動性提供者互為對手方,平臺給LP提供獎勵,激勵做市,與AMM的運作機制類似。

dYdX一度因協議收入和代幣表現備受關注,這主要得益於dYdX遷移到以太坊二層網絡StarkEx,網絡性能提高的事實。目前dYdX正處於到Cosmos生態構建自己的應用鏈的階段,以期通過進一步提高網絡吞吐量來提高平臺採用度。

跨鏈橋

TVL Top50 DeFi協議中,跨鏈橋只有2個,分別是Stargate和Synapse。

頭部DAPP:Stargate

Stargate被很多人看好。大多數跨鏈橋通過映射資產來實現跨鏈。從A鏈把資產跨到B鏈,A鏈上的資產被鎖定,B鏈上生成映射代幣。

Stargate不太一樣。這個跨鏈橋基於LayerZero。LayerZero是一個信息傳輸層,可以理解為一條公鏈。它能連接不同鏈的智能合約,同步多鏈狀態,從而實現統一流動性。Stargate是LayerZero的第一個生態應用。

保險

保險也是DeFi尚未充分挖掘的賽道。隨着越來越多安全事故發生,去中心化保險協議的重要性將凸顯。

TVL Top50 DeFi協議中有2個保險項目,分別是Armor和Nexus Mutual,其中Nexus Mutual是比較常被提起的去中心化保險協議。

Nexus Mutual提供多種類型的DeFi保險,包括Yield Tokens(農耕代幣險)、DeFi協議保險(針對智能合約漏洞被攻擊的情況)、熱錢包保險。你可以通過支付ETH、NXM,為農耕代幣、DeFi協議等購买30天及以上保險。一旦索賠獲得投票通過,你將獲得等額賠償。

在Nexus Mutual中,NXM的持有者既是收益獲得者也是風險承擔者。質押NXM成為索賠評估員後,你有權對索賠事件投票。如果賠償提案通過,你質押的部分資金將用於賠償,否則你將獲得NXM收益。

頭部DAPP:Nexus Mutual

整體來看,DeFi市場具備以下特點:

1,以太坊DeFi佔主導地位,以太坊上的DeFi DAPP數量超過整個市場的1/6,鎖倉量佔到58%的比例。其次是BNB Chain、Fantom、Avalanche等生態。

2,DEX、Staking、借貸是需求和模式最明確的DeFi場景,任何新的Alternative L1、L2出現時,這三類DeFi協議總是最先被部署。

3,新生態DeFi可能蕴含一些機會,比如新公鏈、Layer2上的DeFi項目,如Cronos上的VVS Finance、DefiChain、Avalanche上的Benqi、Solana上的Marinade Finance、Near上的Ref Finance。這些新生態的底層代幣也值得關注。

4,去中心化的衍生品、保險賽道還有極大的潛力等待挖掘。

DeFi的價值捕獲

一般我們可以用TVL(總鎖倉價值)、用戶量、交易額、收入、MV(市值)、FDV(完全稀釋估值)、MV/TVL、P/S(市銷率)、P/E(市盈率)等維度衡量DeFi。

TVL是評估DeFi協議最常用的指標。盡管傳統金融崇尚資金流動和交易,但是考慮到目前DeFi處於發展初期,TVL是一個比較能說明DeFi協議規模的數據。

TVL意味着用戶愿意將多少資金鎖定到DeFi協議,在一定程度上相信它,以換取它所提供的任何效用(如賺取收益、借出資產)。由於TVL僅代表鎖倉資產的整體規模,參與鎖倉的用戶分散程度需要同時考慮,以排除單獨幾只利益相關的巨鯨擡高TVL的情況。

**協議的被使用程度可以說是衡量DeFi協議價值的根本指標。**當有越多的用戶使用DeFi,如進行交易、借貸、Staking、保險等,協議上出現巨大的交易量和交易額,尤其當這種現象在非農耕的情況下發生時,這種DeFi協議被證明是非常具有魅力的。

收入是指DeFi協議向使用其功能的用戶徵收的費用,對於Uniswap而言,收入是用戶的交易手續費,對於Compound而言,收入是平臺上的borrower支付的利息,對於Lido而言,收入是總的Staking收益。

部分DeFi協議會將收入分配給生態參與者,如治理代幣的持有者,這就是DeFi協議的協議收入,相當於協議生態對協議交互帶來的價值進行捕獲。

對於Curve而言,其會將一部分的用戶交易手續費分配給CRV的持有者。對於Aave而言,AAVE的持有者可以獲得一部分borrower支付的利息。

收入為DeFi協議提供了運營和改進的資金,是DeFi協議能否持續發展的重要指標。而協議收入讓DAPP捕獲協議價值並返還生態。這往往能為DeFi協議的治理代幣提供上揚動力。

MV和FDV間的對比可以用來評估是否還有大量代幣尚未進入流通,這可能帶來較大的拋壓。

MV/TVL、P/S、P/E則常常被用來衡量DeFi協議的市值/價格是否被高估,以及是否存在較大的上漲潛力。前兩個指標的計算方法是用MV(或者FDV)分別除以TVL和收入,P/E的計算方法是用FDV除以協議收入。這三個指標較低的時候可能意味着MV被低估。

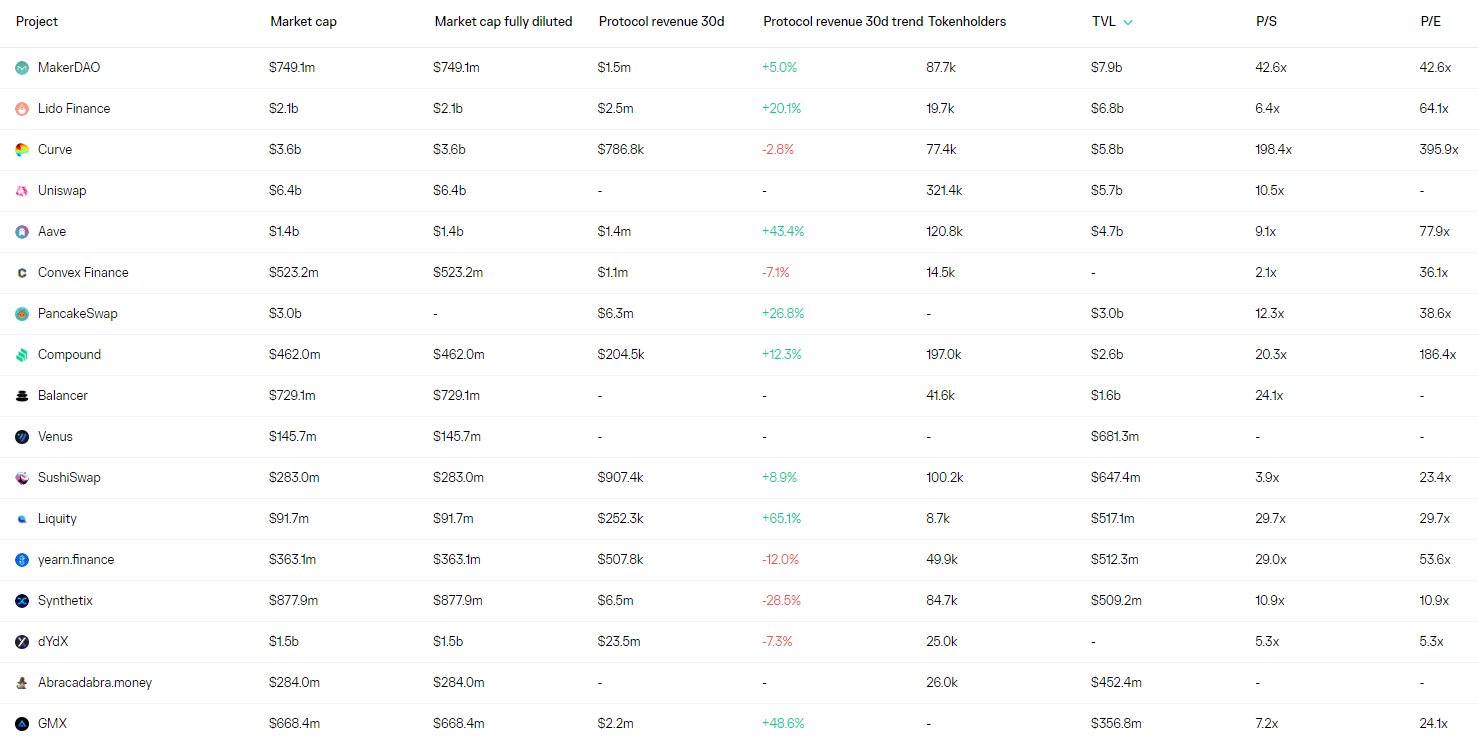

一些DeFi協議的各項指標數據,來源:Token Terminal

**除此之外,DeFi協議本身的創新性、團隊也是非常重要的因素。**創新性主要通過協議切入的賽道(要解決的問題)、定位、解決方案(是否可行、簡潔、創新)來衡量。

Curve定位為穩定幣和掛鉤資產提供swap服務、部分DeFi協議提出的單幣流動性和多幣池子、Synthetix提出的合成資產交易模式(不需要對手方,兌換價格由計算得出)等就是很好的例子。

通過對上述維度的評估,以及對創新的關注,我們能發現一些優質甚至讓人感到激動的DeFi協議,成為這些生態的參與者或許能幫助我們捕獲到DeFi發展的紅利。機會也埋藏在去中心化衍生品這樣的潛力賽道,以及新公鏈、Layer2 DeFi生態中。

機遇與挑战

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

預言機新王者?RedStone 發幣在即,揭祕 90% 再質押市場份額的崛起之路!

自 17 年的 LINK,23 年的 PYTH 後,市場終於有個預言機項目要發幣了,由以太坊資深开...

解讀以太坊上的首個SVR解決方案:Chainlink引領DeFi MEV回收

我們很高興推出 Chainlink 智能價值回收(SVR),這是一種全新的預言機解決方案,旨在幫助...

Arthur Hayes 新文聚焦 | 全球貨幣政策的真相,比特幣接下來何去何從?

作為一名宏觀經濟預測者,我試圖基於公开數據和當前事件,作出能夠指導投資組合資產配置的預測。我喜歡“...

Ouroboros DeFi:為什么 Usual Money 被低估了?

前言:Ouroboros DeFi 方法論在Ouroboros DeFi收益基金,我們的投資策略始...

區塊鏈愛好者

文章數量

34524粉絲數

0