Ve(3,3) = Curve ^ Olympus

Ve(3,3) = Curve ^ Olympus

1月26日,由Yearn Finance創始人AC發起的新項目Ve(3,3)宣布即將上线,並更名為Solidly。

從命名上看Ve(3,3)可以被拆解為兩部分:Ve&(3,3)。Ve來自Curve的VeCRV模型,(3,3)來自OlympusDAO的3v3博弈。二者的結合試圖平衡供應量中的holder和trader,給加入Ve(3,3)協議的項目(尤其是初始項目)們帶來了更多的協議收入的同時,提高了租賃流動性時發放reward的效率。

那么,Ve(3,3)在CRV和OHM兩個項目中分別汲取了哪些靈感?做了哪些改進和組合?值得參與嗎?

VeCRV進化

首先,我們先來回顧一下Curve的AMM機制以及VeCRV模型。Curve為流動性提供者(LP)提供了三種激勵:

流動性池子中50%的交易手續費

CRV獎勵

剩余50%手續費兌換的穩定幣獎勵

Ve是Voting Escrow(投票托管)的縮寫,是將Curve的治理代幣CRV換成VeCRV的質押鎖倉的步驟,以獲得更多的作為LP的獎勵。VeCRV是一個權益證明,憑借此證明你可以在相同LP質押金額的條件下加速累積LP的CRV獎勵(2)。同時,憑借它還可以獲得穩定幣獎勵(3)。此外,該證明還可以通過投票決定(2)中各流動性池分得每周總獎勵(reward)的比例,項目方可以利用VeCRV投票為自己的池子爭取更多CRV獎勵的發放份額(emission),來吸引更多LPs。最後,質押的數量和剩余時間用來量化這張證明被賦予的權益多少。

目前的AMM(自動做市商)多數都在鼓勵人們來增加池子的流動性,然而對流動性的補貼其實是一種增加負債的行為。而項目方希望補貼的流動性是長久的而不是臨時租賃來的。一旦其它池子有更高的補貼力度流動性會隨之撤出,給補貼用的Token的價格帶來下行的壓力,打價格战並不是長久之計。既然這樣,不如把決定權交給staker,讓他們決定將補貼應該給到哪裏,並給予相應的獎勵。

由此,Solidly在VeCRV的基礎上對Ve模型做出了以下修改:

激勵釋放計劃改為每周根據流通量按通脹率釋放,補償locker的通脹風險

為了鼓勵質押和投票,SolidlySwap會補償用戶鎖倉帶來的通脹風險,給locker們補齊emission中增發的代幣,保證VeToken不會被稀釋。

例如,發行總量為20M個代幣,鎖倉50%,剩下10M用於發放激勵。在這10M中每周在供應量中增加1M,也就是每周locker手中的代幣會被稀釋5%(1M/20M)。相應地,按照規則需要給locker補齊5%的通脹:0.5M(10M*5%)

用於激勵的token由同質化改為非同質化代幣(NFT)

Solidly有兩種代幣,一種是用於發放獎勵的emission,我們暫時叫它EMI,為同質化代幣。另一種是SLD質押後的產生的VeToken。由於每次質押EMI的數量和鎖倉的時間不同,為了方便用一個地址管理,所以把每次的lock都包裝成一個NFT,以儲存鎖倉的數量和時間等數據。Olympus V2中也有類似的做法——以NFT形式持有bond,給質押的資產賦予流動性,降低時間成本。

我們猜測,Solidly下一步可能還會借鑑Olympus V2中其它的一些想法,比如添加質押到期的選項等。

ve(3,3) ouroboros

與VeCRV類似,根據lockers質押的VeToken數量和時間量化投票權益,為了讓lockers選出能產生現金流(Fees)最多的池子,Solidly將全部交易手續費給到投票人。這樣做是為了幫協議自動找出最好的池子發放補貼,即Fees多的池子交易量大,深度更好,也就能產生更多協議收入。一旦交易量下降,協議也不用繼續浪費補貼。

但不同的是Solidly在分配Fees時不是Curve那樣的“大鍋燴”——不論投票給哪個池子都能分得手續費,而ouroboros是“小竈”——locker僅能收集到他們投票支持的池子的交易費。也就是當你投票的池子沒產生任何手續費,這種“小竈”不能提供任何收益給你,也不會把別人投票池子產生的手續費分給你。這種做法更加公平,且使得投票更貼近locker們的切身利益,locker們在投票時更加慎重。

交易費結算資產和第三方合作

當前的AMM協議(如MakerDAO、Yearn)收集到的手續費主要用於回購治理代幣,或者賣出成穩定幣(Curve)。而ve(3,3) 是將收集到的手續費直接分配給Ve locker,不產生交易。

如果第三方想接入流動性池,在Curve中只能提供激勵沒有手續費收益。而在Ve(3,3)中手續費會給到LP,獲得所有手續費。為此,項目方可以到相應的池子中添加 Liquidity。

3 V 3

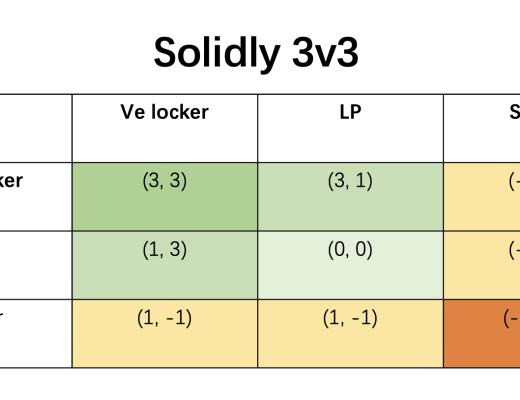

OlympusDAO的3v3 是在bonding和Staking兩種激勵機制下雙方在不同選擇下的博弈的結果,展示了參與者應如何合作達到最大收益。同樣地,Ve(3,3)的參與者在鎖倉(Ve)和提供流動性兩種激勵方式中選擇,也呈現了類似的博弈結果。

由於Ve locker既有交易費收入,又有通脹補償,我們將他的收益定為+3;

如果鎖倉量增加,相對的獎勵的支出減少,則項目的收入增加,負債減少,對項目的財務有極大的幫助。如果博弈中的雙方都選擇做locker,屬於雙贏,且雙方都處於利益最大化(3,3)。

當然,也不是鎖住的token越多越好,不論協議還是locker們都需要LP的池子產生足夠多的Fees來支撐現金流。如果流通量全部鎖到locks裏,則池子裏沒有token,流通量為0,也就沒有交易費(Fees)產生。

流動性提供者(LP)相對Ve locker收益只有和通脹補償的流動性激勵部分(emission),獲益相對較小(+1);

如果所有token都在流通,沒有所在locks裏,那么也就沒有投票權存在,項目現金流減少,對價格有下行壓力(-1)。

Sell行為的設定同Olympus相同,先賣掉有+1的優勢,相反就處在-1的劣勢。

雙方同時賣掉手中代幣,無論對雙方還是協議都是最壞的選擇: (-3,-3)

小結

總體來講,Ve(3,3)的設計主要是針對協議進行的優化,優化了補貼流動性的方式,且讓初期協議可以在更多池子中擁有流動性。

由於AMM市場飽和,讓Ve(3,3)的思想更廣泛的被採納的方法不是重啓一個AMM的項目,而是在原有AMM的基礎上搭建一層Protocol to Protocol的架構,為現有AMM提供組建和接口。

注:以上是根據項目公布的概念文章的分析和推測,由於項目未正式上线,細節尚未公布,和項目真實情況有可能存在偏差。

金色財經 > 區塊鏈 > Ve(3,3) = Curve ^ Olympus

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

評論