DappRadar报告:DeFi巨鲸用户在以太坊、BSC链上活动轨迹分析

在DeFi巨鲸分析报告的第二部分中,我们将主要关注借贷协议,以识别这些dapp中的巨鲸模式,但也会补充币安智能链(BSC)和以太坊去中心化交易所之间的比较分析,在两个网络上提供更全面的DeFi视图。最后,我们来看看DeFi巨鲸是否对NFT感兴趣。

关键要点

尽管整个市场对NFT和游戏产生了浓厚的兴趣,但在第三季度,DeFi领域依旧吸引了超过59万个活跃用户钱包,达到1780亿美元的TVL。

借贷协议比DEX等其他产量活动有更多的巨鲸活跃;借贷平台MakerDAO的平均交易规模在第三季度超过300万美元,而交易所流动性池Curve在第三季度约为40万美元。

同样,以太坊Dapp表现出比BSC Dapp活跃度更高的巨鲸活动。第三季度Aave上的平均交易规模约为46.1万美元,而在Alpaca Finance上这一指标达到了7.2美元。

与DEX巨鲸一样,以太坊上的借贷巨鲸与NFT或游戏等其他同行类别显示出较小的相关性,而BSC巨鲸则倾向于通过基于游戏和NFT的代币来分散其投资组合。

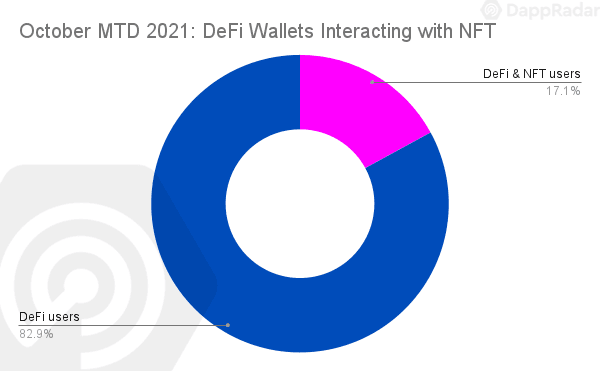

10月份,只有17%的DeFi用户与NFT Dapp进行了交互,这表明DeFi Dapp用户仅对这一类别非常感兴趣。

第一部分回顾

正如本报告第一部分所述,自2020年夏季以来,DeFi产品的受欢迎程度一直在上升。DeFi领域最吸引人的特点之一是产量农业,这是指将初始投资分配到众多DeFi协议之一中获得回报的过程,一旦协议充满流动性,它就会提供代币互换或加密借贷等终端服务,终端用户需要为此收取费用。

本报告的第一部分侧重于发生在去中心化交易所或DEX上的活动,提供了一些对巨鲸模式的见解,这些平台充当去中心化做市商的角色。例如,以太坊上的DEX似乎比BSC上托管的DEX更吸引巨鲸用户。

很明显,以太坊DeFi生态系统是巨鲸繁衍生息的地方,尽管由于伦敦升级导致Gas费机制发生了变化,但它仍然是一个有利于巨鲸的生态系统。另一方面,BSC是一个网络,普通交易者可能会发现在收费壁垒方面更友好,正如第一部分所示的Uniswap和PancakeSwap中的交易规模所证明的那样。

另外值得注意的是,BSC的巨鲸用户拥有更加多元化的投资组合。特别是在其他同行类别、NFT和游戏方面。在第二部分,我们将深入探讨借贷协议Aave、MakerDAO和Alpaca Fiance。此外,概述以太坊和BSC中的巨鲸之间的主要区别,这是目前DeFi方面最重要的两个生态系统。

借贷协议中的巨鲸

在第二部分中,我们将详细剖析借贷协议,借贷Dapp使个人债务民主化。向借款人发放贷款,并以利率回报流动性提供者。

在以太坊中,MakerDAO、Aave和Compound是明确的参照物,而在BSC中,Alpaca Finance和Venus处于领先地位。本报告我们将重点关注Maker、Aave和Alpaca。

MakerDAO

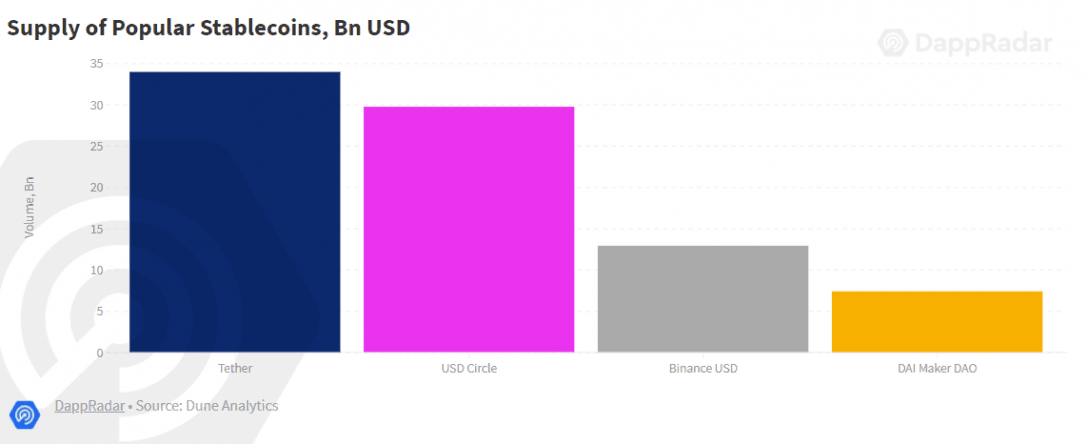

MakerDAO是一种托管在以太坊网络上的借贷协议,作为广泛使用的稳定币DAI的供应商,它与DeFi领域相关。DAI是一种去中心化的稳定币,供应量最大,虽然较Tether或USDC的流通供应量还差很多。

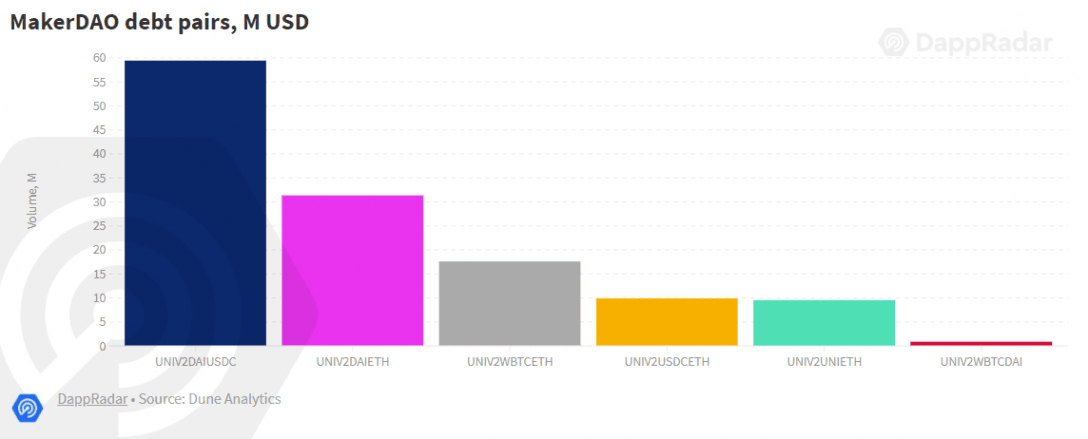

与其他借贷Dapp不同,Maker不接受借贷交易。在Maker中,用户只能通过在接受的加密货币中存入抵押品或使用接受的代币创建新的保险库来借入DAI。最受欢迎的债务对包括Uniswap中提供的流动性对,这也有助于突出领先的DeFi协议之间存在的交互。

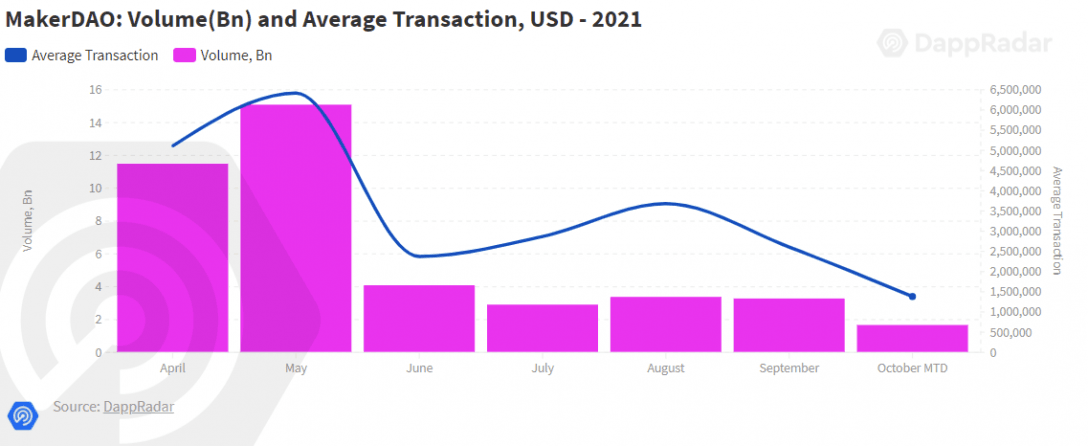

在撰写本文时,Maker的TVL约为150亿美元,分析Maker中的交易量暗示巨鲸使用率很高。5月份,交易量和平均交易规模均创下历史新高,然而,随着6月份数量的大幅下降,巨鲸活动也有所减少。

在第三季度,8月份的平均交易规模超过了300万美元,但此后一直在下降。在10月份减少到约150万美元左右。尽管如此,尤其是与其他借贷协议相比时,Maker仍然可以被视为是巨鲸用户用来借贷资金的平台。

Aave

Aave已成为目前部署在以太坊、Polygon和Avalanche上的最重要的借贷协议之一。这个DeFi Dapp允许投资者从Uniswap和Balancer借贷31 种不同的资产和16个流动性对。而在Polygon和Avalanche上,分别有7个资产。

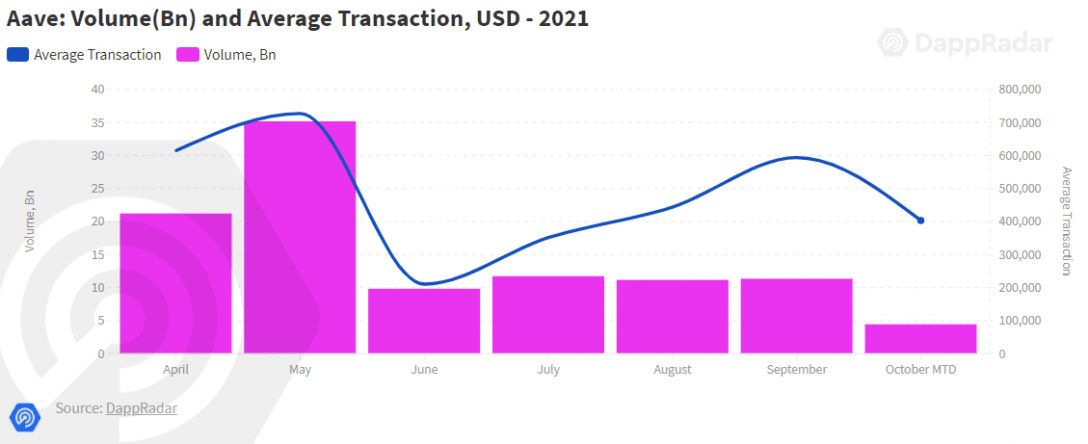

Aave与其他贷款协议不同之处在于,它不仅提供多样化的资产,还提供开创性的闪电贷和实现利率转换。由于这些免费的DeFi功能,Aave不仅被大投资者广泛使用,也被套利者广泛使用。在撰写本文时,Aave在以太坊中锁定的总价值已超过150亿美元,所以如果您注意的话会发现,Aave拥有一些巨鲸潜力。

总体而言,Aave上的交易规模几乎与Maker相同。在6月份交易量突然下降之后,巨鲸交易活动也以同样的速度减少。然而,在第三季度,即使交易量保持在同一水平,平均交易数量也几乎翻了三倍。

虽然Aave是巨鲸交易频繁发生的地方,但需要注意的是,Maker上的交易规模大约是Aave的10倍。

Alpaca Finance

为了更全面地了解情况,并确认在第1部分中观察到的BSC的DEX中观察到的行为在贷款协议中重复出现,我们分析了Alpaca Finance。Alpaca是BSC上最大的贷款协议,可实现杠杆式高产农业。它允许借款人针对杠杆高产农业头寸进行抵押不足的贷款。

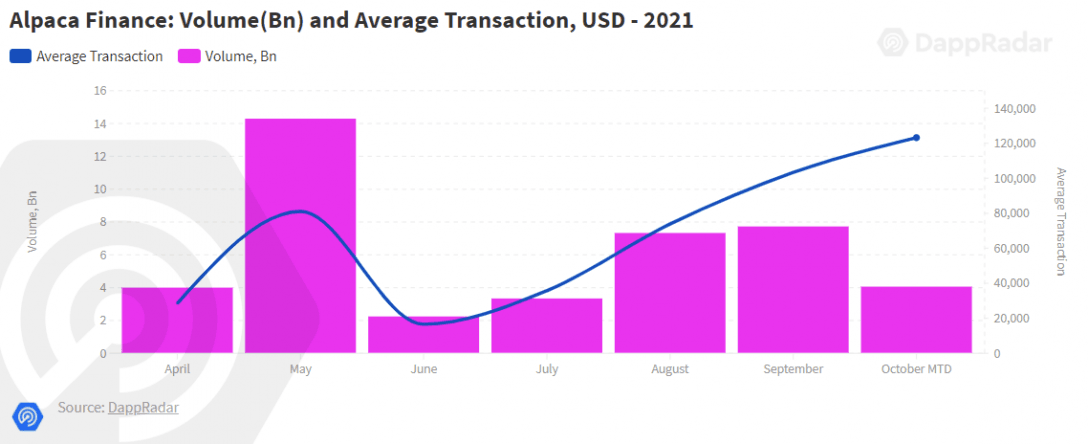

看看Alpaca上的交易量,我们可以看到6月份与其他DeFi Dapp中观察到的情况相同稳步下降。虽然这不在本报告的研究范围,但似乎在DeFi领域里,更明显地感受到了5月加密货币价格的暴跌。

Alpaca的平均交易规模一直在不断增长。自第三季度开始以来,平均交易量增长了近5倍,10月份达到近12.5万美元。虽说与Maker中看到的百万级相差甚远,但与Aave的水平却相差不远。

巨鲸钱包:稳定币和包装资产

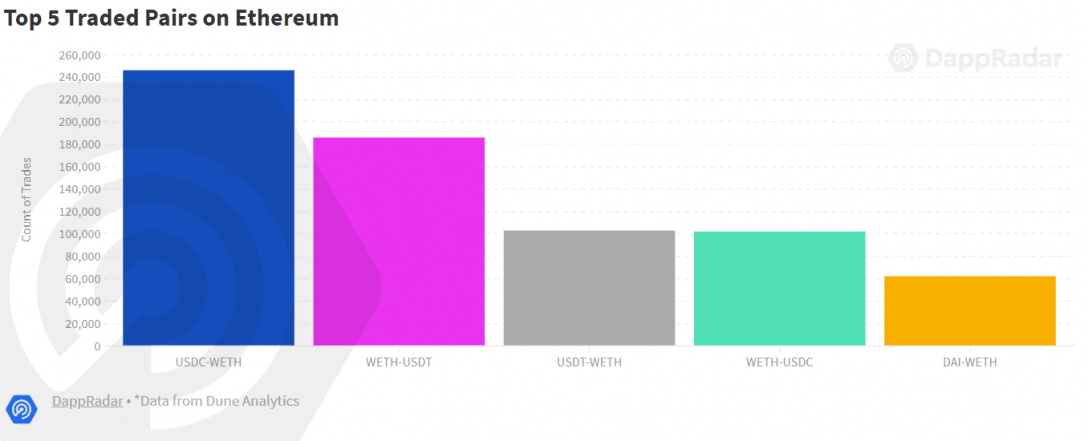

到目前为止,我们已经从巨鲸的角度介绍了以太坊和BSC上的DeFi协议之间的主要差异。为了进一步了解巨鲸用户在这两个网络上的行为,我们分析了两个原生代币的包装版本。包装的ETH或WETH是DeFi中使用最多的资产之一,出现在网络上交易量最大的5个交易对中。

WETH是最不集中的资产之一,前5名WETH巨鲸用户仅持有代币流通供应量的0.45%左右。总体而言,大约有30万名WETH持有者。

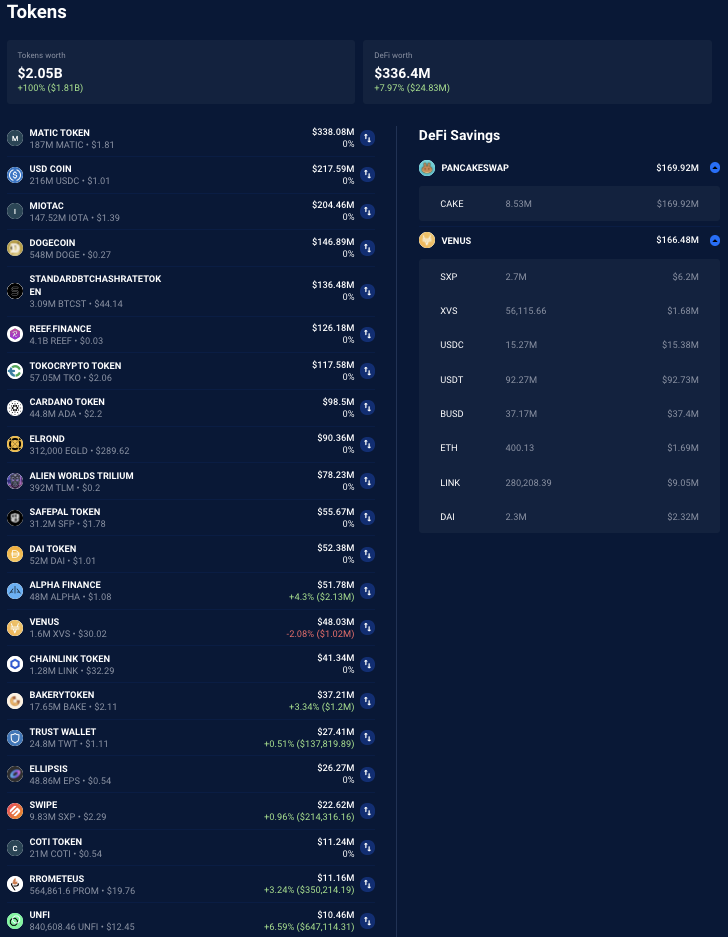

同样,使用DappRadar的投资组合工具,我们可以确定WETH的顶级巨鲸在DeFi中具有高端活动,同时也很有趣地看到另一个吸引巨鲸的DeFi dapp DEX收益聚合器1inch。此外,AXS是游戏赚取游戏Axie Infinity的治理代币,持有者可以在Ronin侧链上抵押以获得奖励。

DappRadar投资组合追踪器

从WBNB(币安币的包装版本)的前5名持有者中,我们看到了一种非常稀释的资产。前5名WBNB巨鲸仅持有0.75%。WBNB持有者的数量为804500,也比WETH多,这反映了每个代币的供应量的不同。

有趣的是,与DEX治理代币一样,BSC钱包往往更加多样化,不仅仅专注于DeFi。例如,其中一只WBNB巨鲸持有大量山寨币,如MATIC、LINK、ADA和EGLD,以及大量TLM(即Alien Worlds游戏货币)。

DappRadar 投资组合追踪器

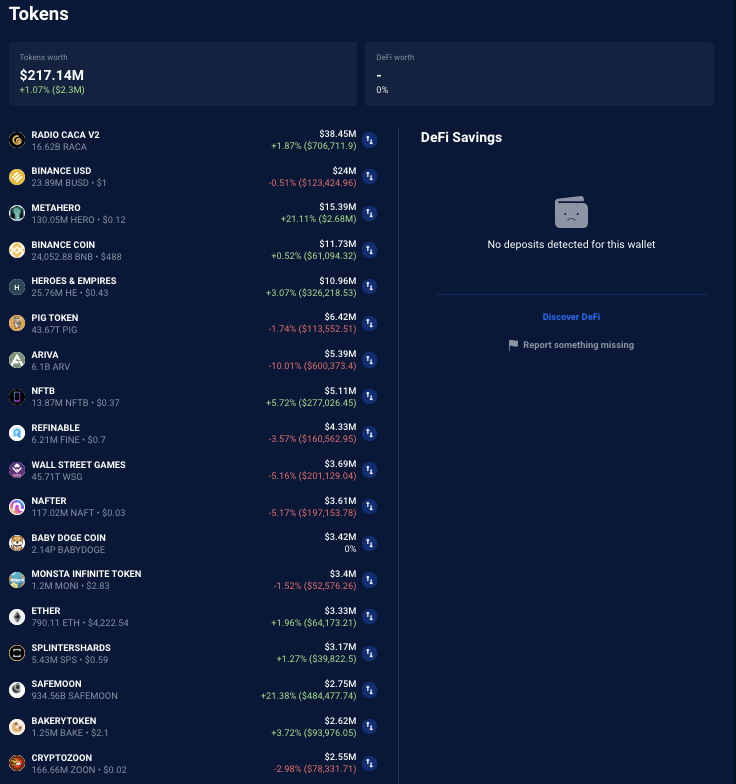

通过比较两个生态系统中最受欢迎的稳定币,这种差异就更加明显了。这个BUSD (Binance USD) 巨鲸钱包持有不同NFT和游戏相关的代币,再次全面展现了BSC的多元化。

DappRadar投资组合追踪器

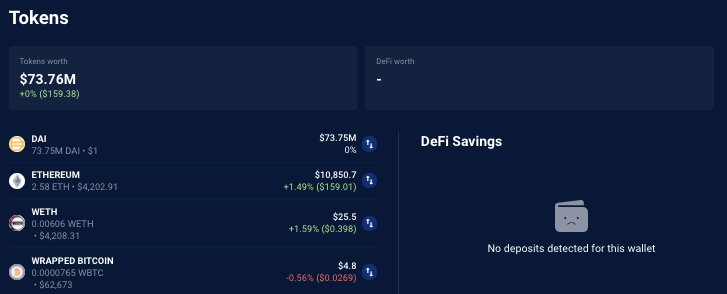

最后,查看其中一个DAI巨鲸钱包,确认以太坊巨鲸主要集中活动于DeFi,即使活动并不总是那么活跃。

DappRadar投资组合追踪器

以太坊和BSC巨鲸之间的区别

BSC和以太坊是DeFi中两个最重要的区块链,他们加起来持有大约DeFi锁定总价值的76%左右,以太坊持有超过66%。在深入研究DEX和提供高产农业的借贷平台后,我们发现这两个主要类别中的巨鲸模式之间存在四个主要差异。

1)以太坊上的巨鲸活动往往比BSC更大——不可否认,以太坊上高昂的Gas费阻碍了用户的投资;然而,巨鲸对这些费用不那么敏感也是事实。虽然普通投资者可能会寻找其他替代方案,例如侧链、第2层解决方案或其他第1层替代方案,但巨鲸用户不会这么做。

总体而言,当考虑到Gas费时,巨鲸对DeFi产品的需求基本上是没有弹性的,这意味着巨鲸在其首选网络中运营时并不担心支付高额费用。

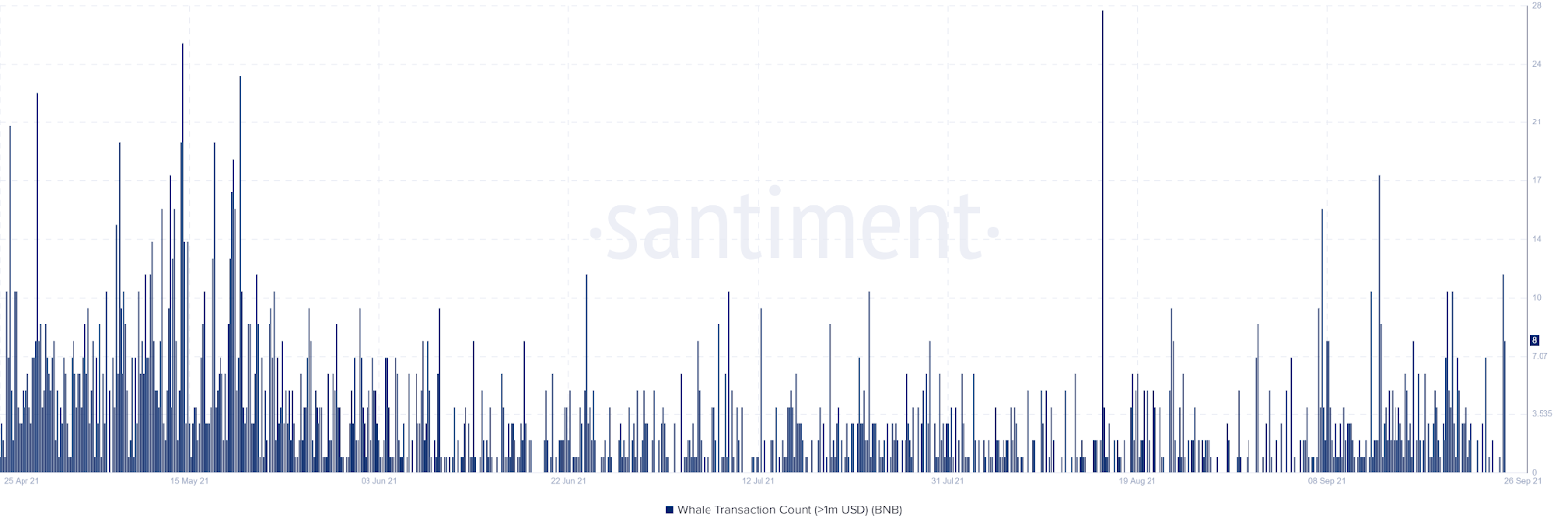

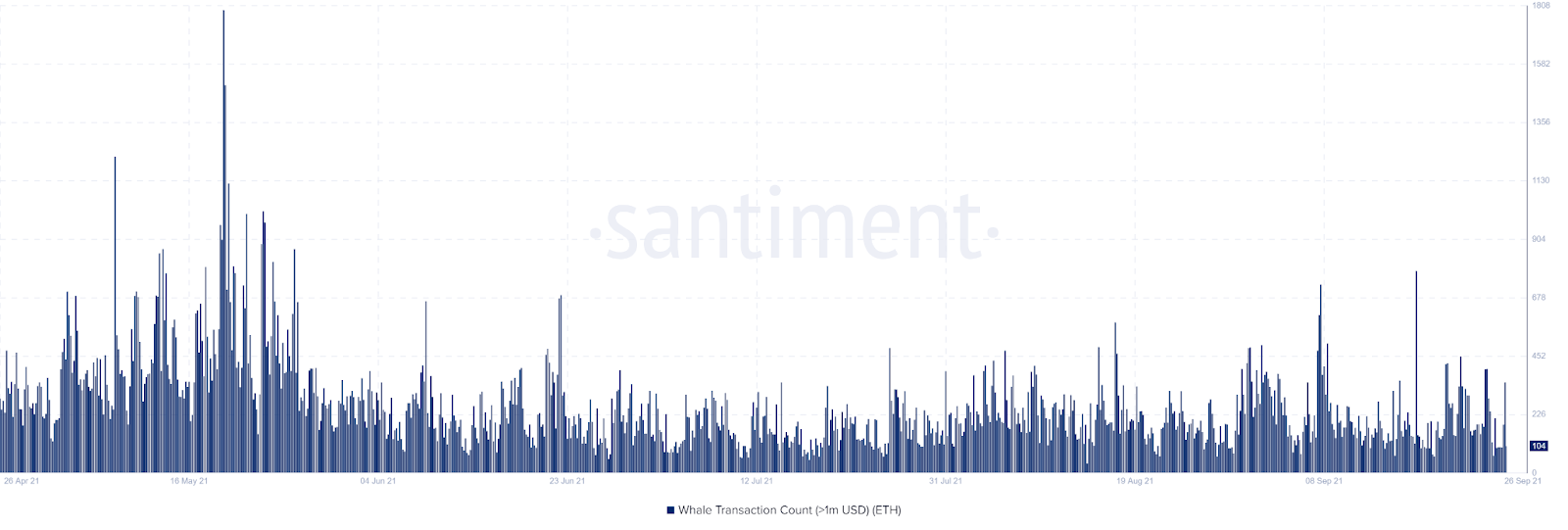

BNB巨鲸交易:Santiment

以太坊巨鲸交易:Santiment

上图所示,与币安网络中的BNB相比,以太坊借贷协议上的巨鲸活动(交易额超过100万美元)起伏更大。

2)在以太坊DEX中,稳定币的优势更加明显。虽然ETH和BTC的包装版本在以太坊中广泛使用,但稳定币的供应量很大,以太坊上供应量最大的稳定币Tether和USDC的供应量都超过了BUSD的两倍多。

通过查看巨鲸用户持有的稳定币数量,很明显地看出以太坊巨鲸对这些多功能资产的供应有更大的把握。

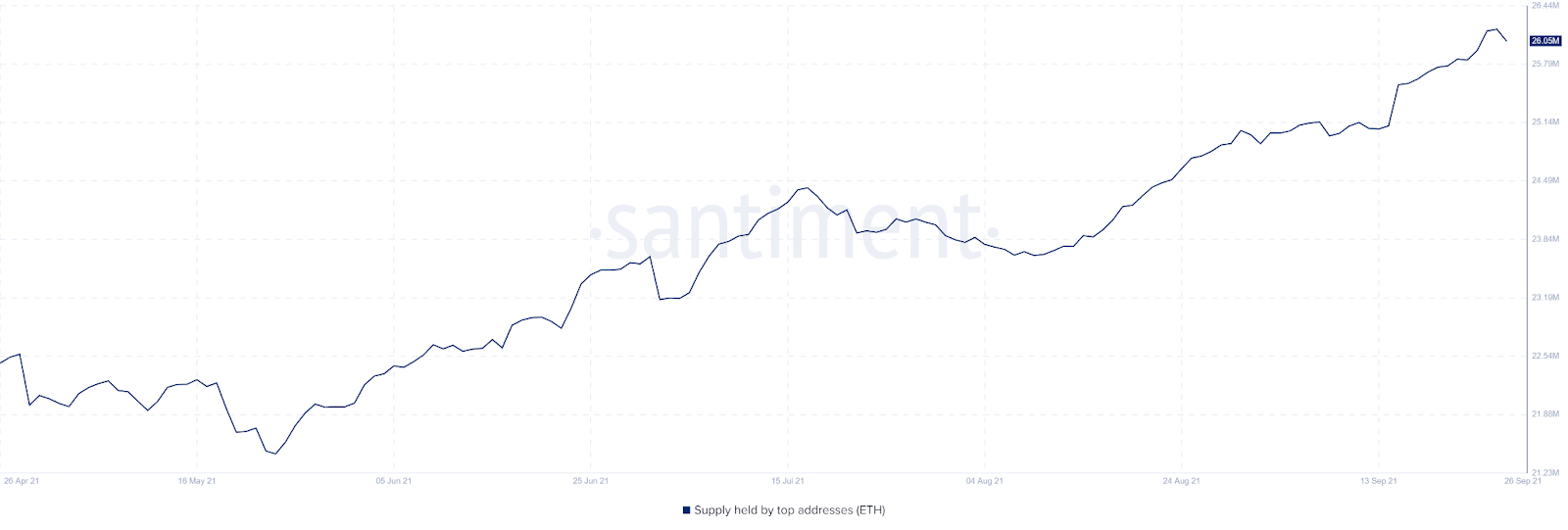

巨鲸持有的ETH供应量:Santiment

3)BSC巨鲸用户拥有更多元化的投资组合——虽然以太坊上的DeFi巨鲸用户大多专注于稳定币或DeFi相关货币,但BSC上的巨鲸用户似乎更多地参与游戏和NFT。在PancakeSwap巨鲸用户中,我们可以看到游戏dapp代币占主导地位,例如HERO、SPS或MPET。虽然以太坊巨鲸肯定会考虑其他DeFi同行类别,但其投资组合中的多元化并不那么明显。

我们通过分析BUSD和Alpaca投资组合发现了类似的模式,其中资产的多元化突出。

4)两个网络之间的巨鲸活动在DEX中比在借贷协议中更容易区分——在分析了以太坊和BSC中一些最重要的DEX和借贷协议后,分析DEX时有明显的区别,而不是专注于借贷Dapp。

例如,9月份Curve的交易规模平均超过45万美元,而同期PancakeSwap的交易额约为750美元。即使与交易规模在5万美元左右浮动的Uniswap相比,差异也相当大。

然而,在比较借贷协议Aave和Alpaca时发现差异仅超过三倍,虽然以太坊借贷协议有更高的巨鲸活动,但Alpaca和Aave之间的差距并不像Uniswap和PancakeSwap之间的差距那么大。

DeFi巨鲸会投资NFT吗?

为了总结这个DeFi巨鲸分析,我们分析了10月份(MTD)连接到DappRadar投资组合工具的那些钱包的行为。将DeFi用户理解为至少与一个DeFi功能交互过的钱包,以及NFT用户则理解为持有至少一个NFT代币的钱包。

本月,该用户群中近83%仅与DeFi Dapp交互,而17%的用户同时涉及这两个类别。与8月的行为报告相比,我们看到对NFT的兴趣增加。当时,只有13%的DeFi钱包与NFT进行了某种程度的交互。

尽管人们对NFT和游戏的兴趣正在上升,但DeFi重度用户仍然完全参与其中。

小结

自2020年以来,行业交易量呈指数级增长。这导致几个区块链上的Gas费达到历史新高,尤其是以太坊上。此外,随着ETH的价格创下历史新高,Gas费迫使普通投资者转向替代品,例如BSC。然而,巨鲸的情况并非如此。

与行业中的其他类别一样,分析DeFi巨鲸用户也很重要,尤其是当意识到这一类别占据了行业大部分价值的据点时。在分析了以太坊和BSC上一些最重要的DeFi Dapp之后,可以看出很明显巨鲸仍然高度关注以太坊和DeFi。当然,BSC上也有巨鲸活动,但数量要低得多。

巨鲸钱包持有的稳定币百分比(> 500 万美元):Santiment

同样值得注意的是,在像DEX这样高度使用的DeFi Dapp中,差异更加明显,而在贷款协议方面,差距更小。例如,我们也期望在收益率聚合器中(另一个充满巨鲸活动的DeFi层)出现这种行为。

总而言之,以太坊巨鲸用户和DeFi巨鲸用户往往只关注这一类,2020的“DeFi之夏”诞生于以太坊,并取得了意想不到的成绩,所以这些巨鲸中的大多数都倾向于坚持使用以太坊,因为它们可以轻松地从一个Dapp移动到另一个Dapp以寻求更好的收益,而无需将资产链接到另一个区块链。;另外由于巨鲸在Gas费方面表现出的缺乏弹性,而普通投资者则寻找像BSC这样的替代品,他们可以轻松地尝试DeFi。此外,他们还能够更广泛地接触其他类别,如NFT和游戏。

来源:DappRadar

作者:Pedro Herrera

编译:小回

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

暴跌中币价相当坚挺,从HIP、Vaults以及Token模型的角度再谈Hyperliquid

自2014年门头沟事件起,中心化交易平台的腐败与市场操纵问题便始终困扰着Crypto的所有参与者。...

今日推荐 | 速览Berachain背后助推器Royco:TVL突破30亿美元,跃居Yield协议第二!

过去一年,DeFi生态简直是“开挂”状态,资金如洪水般涌入,机构疯狂布局,大家都在说:这波赚钱机会...

Uniswap V4 正式上线后 ,有哪些值得关注的创新项目?

编者按:文章介绍了 Uniswap V4 的创新性功能,重点阐述了 Hooks 的模块化特性,使开...

波场TRON行业周报:“就职典礼”利好出尽,TRX成WLFI战略储备之一

一.前瞻1. 宏观层面总结以及未来预测市场普遍预计,美联储将在1月30日的会议上决定维持当前的联邦...

来火币HTX过肥年:春节乐翻天,$60万红包抢不停,更多新春福利待领取

春节将至,火币HTX携手波场TRON生态推出“春节乐翻天,$60万红包抢不停”活动,用数字红包传递...