什么是 DeFi 2.0 ?

隨着一些 DeFi 項目瘋長,「DeFi 2.0」的概念出來了。衆所周知,DeFi 1.0 的代表有 MakerDAO、Compound、Aave、Uniswap、Sushiswap 以及 yearn.finance。

借鑑傳統金融市場的世界觀,DeFi 1.0 分別實現了:

去中心化金融世界的中央銀行 (如 MakerDAO)

商業銀行部門(如貨幣市場 Aave 和 Compound)

非銀金融機構(如交易平臺 Uniswap,聚合器 Yearn.finance)

DeFi 的發展一直沿着 2 個方向展开:

釋放信用潛力:從超額抵押,到收益憑證(如 Compound 的存款憑證 cToken)、LP Token,再到合成資產(如 Synthetix 上的合成資產 sToken),逐步釋放信用潛力。

提高資金利用效率:根據久期管理、風險偏好提供不同類型的產品,通過分級利率或信用借貸來降低抵押率。

DeFi 2.0 並沒有偏離這兩個方向,譬如 DeFi 2.0 典型案例 Abracadabra(治理代幣 $SPELL)、Alchemix 對標 MakeDAO,通過支持 LP Token 抵押,讓鎖定資產獲得流動性,本質是解鎖了 LP Token 信用價值,同時也提高了資金利用效率。除此之外,DeFi 2.0 獲得關注,關鍵在於更好的可組合性,更加密原生的組織與治理結構。支持 LP token 抵押、固定利率、算法穩定幣這些模式一直都有,難的是一個絕妙的激勵模型。就像 AMM 模型早就出現,流動性挖礦才是將 DeFi 帶飛的臨門一腳。

DeFi 2.0 特點1:創新的激勵機制

Olympus DAO 是 DeFi 2.0 目前最受關注的協議,它創造了一種新型穩定幣, 完全放棄了與美元的掛鉤。簡單來說:

財政部擁有的每個 DAI,只能發行 1 個 OHM。

如果 OHM 價格低於 1 DAI,DAO 將回購並燒毀 OHM。

-

如果 OHM 價格高於 1 DAI,通過債券機制購买 1 個 OHM,超過 1 DAI 的部分被分配到質押合同和 DAO 中。

1)譬如當前 OHM 的價格為 901 美元,Alice 通過債券機制用 901 DAI 購买 1 OHM,此時協議收到 901 個 DAI ,鑄造出 901 個 OHM,其中 1 個給 Alice,810 OHM(900*90%)進入質押合同,剩下的 90 個 OHM(900*10%)被保存在 DAO 中。

2)另一個債券機制是以折扣價收購 Sushiswap OHM-DAI 交易池的 LP token,該機制保證了市場的流動性,同時讓流動性掌握在 DAO 自己手中,當前協議掌握的流動性高達 99.90%。

參與 OHM 質押即可獲得協議 90% 的利潤。該機制激勵 OHM 持幣者不僅購买 OHM,而且質押和繼續持有 OHM,當前 OHM 質押率高達 91.4%。

OlympusDAO 沒有通過流動性挖礦為協議吸引流動性,而是利用「協議控制價值」(protocol controlled value)的概念和創新的質押機制,顛覆了傳統 DeFi 流動性模型。OHM 價格越高,進入質押合同的 DAI 越多,參與 OHM 質押獲得的回報越多,這使得 OHM 的市場價持續遠高於 1 DAI。通過超發創造超高的質押 APY,通過持續的博弈讓 OHM 價格不斷逼近國庫中的總資產價值。

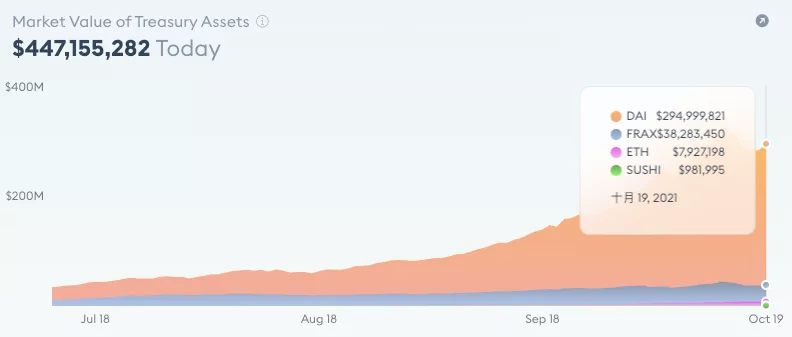

OlympusDAO 金庫資產當前的市值為 4.47 億美元,其中「無風險資產」價值接近於 1.17 億美元。據統計,以目前金庫存款,當前質押 APY 至少還可以保持半年。

OlympusDAO 的激勵模型、以及完全掌控自己流動性的策略,堪稱是大師級的激勵設計。——Three Body Capital

DeFi 2.0 特點1:高可組合性

當前有有五個 DeFi 協議與 Olympus Pro 合作:Abracadabra、Alchemix、Float、Pendle 和 StakeDAO,他們互為起點,互相促進,構建出一個生態。

$TIME:Olympus 在 Avalanche 上的仿盤 Wonderland 的平臺代幣,Wonderland 在 Avalanche 鎖倉量排名第 10。

$OHM:Olympus DAO 的穩定幣。

$MIM:Abracadabra 的穩定幣 Magic Internet Money (MIM),流通量已經接近 15 億美元。OHM- DAI 流動性池的 LP Token 可以在 Abracadabra 抵押,借出 MIM。

$SPELL:Abracadabra 穩定幣池(MIM-DAI\USDT\USDC)的流動性激勵代幣。

$ICE :IRON Finance 的治理代幣。

具備 DeFi 2.0 概念的項目

如果把高組合性作為 DeFi 2.0 的象徵會發現這樣的項目非常多,譬如:

同樣和 Olympus 有合作的抵押債倉穩定幣項目 Alchemix,它建立在 YFI 之上, 解鎖了 yDAI 流動性,鑄造出穩定幣 alUSD。

Tokemak 將流動性在不同的去中心化交易所和協議間打通,讓流動性變得具有开放性。

Ribbon 建立在 Opyn 上,降低了期權產品門檻,用戶根據對未來市場的預期往資金池中存入資金就能獲取收益。

Convex 基於 CurveFinance 構建、Pooltogether 基於 Compound 構建,甚至 Terra 都是典型的高可組合性,Terra 一开始就志在提供一套豐富的貨幣組合,以滿足不同區域、不同場景的穩定幣需求。

而仔細看 DeFi 2.0 目前最受關注的協議 Olympus、Abracadabra,則都是在激勵機制上有所創新。因此分辨一個項目是否發真的具備 DeFi 2.0 概念,還要看在激勵機制上是否有創新。

風險

新的模型、新的協議往往伴隨更大的風險,Olympus 代幣 OHM 先暴漲與後腰斬,波動性極高。Spell 的代幣分配,團隊佔比高達 30% ,並且第一年就解鎖 50%,新的概念投資者更加需要合理控制風險。匿名項目參與的時候一定更需要提高風險意識。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Arthur Hayes 新文聚焦 | 全球貨幣政策的真相,比特幣接下來何去何從?

作為一名宏觀經濟預測者,我試圖基於公开數據和當前事件,作出能夠指導投資組合資產配置的預測。我喜歡“...

Ouroboros DeFi:為什么 Usual Money 被低估了?

前言:Ouroboros DeFi 方法論在Ouroboros DeFi收益基金,我們的投資策略始...

WEEX 唯客交易所贊助臺北區塊鏈周 支持更多全球用戶Onboard Web3

第三屆臺北區塊鏈周(Taipei Blockchain Week, TBW)於 12 月 12-1...