索羅斯基金感興趣的去中心化金融將改變世界?

原標題:索羅斯基金感興趣的DeFi 將改變金融世界?

很多所謂的創新,最終都容易演變成一場金融泡沫。但在泡沫破裂後,真正的“黃金”也會浮現。

早在2000年3月著名金融雜志《巴比倫》周刊發布了一篇名為《燒光》的封面文章,揭示了當時互聯網公司的糟糕狀況。

在調查的207家互聯網公司中,71%的公司利潤為負,51家公司現金會在12個月內用完,就連大衆互聯網偶像“亞馬遜”的現金流也只能維持10個月。

彼時,被無數投資者認可能改變世界的互聯網公司,終究成為了“互聯網騙局”。

《巴比倫》消息發布後,才過了不到一個月納斯達克指數就超跌了25%,僅僅4月14日一天,納斯達克指數下跌就超過9%。

在這次泡沫運動中,美股上市的互聯網公司中52%破產,剩下的48%市值普遍下跌75%,其中思科公司下跌幅度達到90%,曾一度被傳言從納斯達克退市。

如今20年過去了,互聯網成為人類社會的基礎要素中“水電煤”的存在。先進的互聯網技術更新了人類的生活生產方式,五花八門的互聯網模式則將商業推向人類商業史從未有過的巔峯。

曾傳言退市的思科股價由6美元/股上漲至54美元/股,亞馬遜更是由1.3美元/股上漲至3246美元/股,上漲2500倍,成為世界上最大的電商公司。

在互聯網泡沫破滅的20年後,加密貨幣似乎有演化成一場全球泡沫的苗頭。但是其中,又會有哪些真正改變世界的突破性技術與成果呢?

DeFi(全稱Decentralised Finance,也是去中心化金融),或許值得關注。

DeFi能重塑金融世界?

前幾天,索羅斯基金管理家族辦公室的首席信息官 Dawn Fitzpatrick 說了一句,“我們(索羅斯基金管理家族辦公室)確實擁有一些加密貨幣,沒有很多,這些加密貨幣沒有 DeFi 等用例有趣”。

索羅斯老爺子一生縱橫金融市場,從做空泰銖,到做空港幣,資本市場大風大浪一覽無遺,能被他基金經理稱為有趣的金融產品鳳毛菱角。

很多人可能會懵逼,連索羅斯基金經理都感興趣的DeFi,到底是個啥?

DeFi,也是去中心化金融。

要想了解去中心化金融是什么,我們得先了解中心化金融,也就是傳統金融。

在傳統金融行業,我們生活最熟悉也最離不开的三大機構,銀行、保險和證券行業,這三大機構分別代表了貨幣的存儲結算、風險對衝和資產流動三大板塊。

在現有的金融系統中,金融服務主要由中央系統控制和調節,無論是最基本的取款轉账,貸款或是衍生金融交易。

而DeFi則想通過區塊鏈的分布式系統打造一款具有高透明度,任何人都可訪問的金融系統。

由於人人可訪問,人人可監督,去中心化金融可將信任風險降低至最小,就算是內部人員也無法作惡。

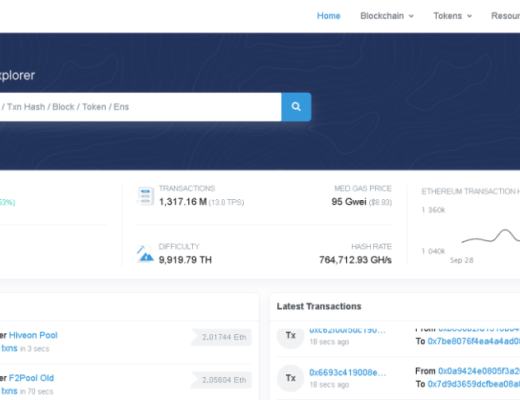

例如在加密貨幣中的基礎設施,以太坊瀏覽器就有這種透明公开的機制。

在以太坊瀏覽器中,只需要知道交易所錢包地址(账號),每個人都可以查詢到交易所近期的交易記錄,每一筆記錄的轉账時間、數量、交易手續費都清晰可見。

當前DeFi不僅被索羅斯基金看中,在整個加密貨幣圈已經很火了。我們先來看一組數據。

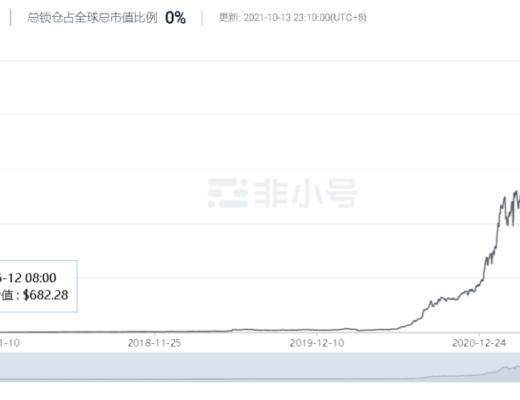

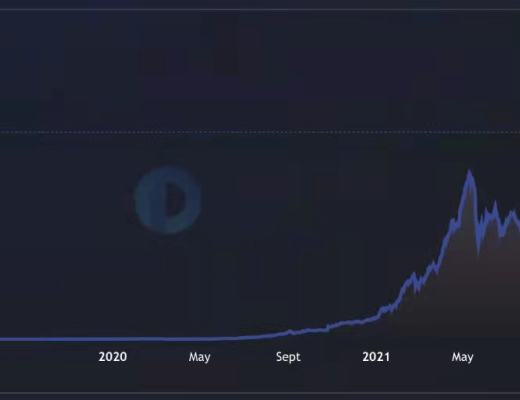

2017年6月,DeFi的概念剛被提出,整個加密貨幣市場DeFi資金池的鎖倉量為682美元,這是DeFi資金池才被創造出來時的數據。

而到了2020年5月,DeFi資金池鎖倉了達到了10億美元的鎖倉量,但從數據圖上我們可以看到,盡管是682美元一直到10億美元,數據圖上仍然是一條橫盤直线。

到了2020年8月DeFi概念爆發了,原因是美國疫情貨幣大放水的衝擊,讓傳統金融市場的人开始接受加密貨幣中新的金融秩序——去中心化金融。

從2020年8月1日开始DeFi由40億美元鎖倉量起跳,到今年9月6日拜登大基金放水時,DeFi在以太坊鏈上的最高鎖倉量為800億美元。

並且這只是以太坊代幣中的數據,若加上幣安、火幣、OKEx三家交易所的數據,總鎖倉量在2004億美元。

若從2020年8月DeFi的起跳量來看,一年零一個月的時間,DeFi資金池鎖倉量達到了20倍的漲幅,若從2017年开始算則達到了這一家達到1千萬倍的資金池鎖倉量。

僅僅2年的時間DeFi市場從幾百美元資金做到2000億資金,這個市場的火爆程度不言而喻。

為什么一個看起來概念化的DeFi,能夠吸引索羅斯基金和大量資金的關注和青睞呢?

DeFi的出現,就像是在網絡上搭建了一個新的金融世界,一個新的金融秩序,在這個金融秩序中不需要單獨設立金融管理層,人人都是金融監管,所有信息公开透明 。

任何在DeFi中的作惡信息都會被反饋到企業信用中,“一人老鼠倉,全公司聲譽一落千丈”。

並且DeFi金融系統的運營完全靠智能合約代碼決定,不需要人工進行幹預。(智能合約是以太坊上運行的自動化區塊鏈程序)

舉個例子,在傳統金融中我要去花旗銀行貸款1萬元,我們都知道花旗銀行的錢是儲戶的,我們相信花旗銀行不會亂借,因為銀行有准備金,有美聯儲監管,所以即使花旗銀行手裏只有5000元,也可以貸款1萬元發在電子銀行上。

但在DeFi中沒有金融機構可言,所有的金融系統都靠智能合約代碼運行,加密貨幣玩家存入DeFi資金池的錢,也通過代碼來撮合借貸交易。

假設我在DeFi上借款5000元,只要我抵押物足夠,智能合約就會放款5000元,但是假設我向DeFi資金池借款一萬元,而DeFi資金池就只有5000元,他到哪裏去變1萬元?

就算DeFi資金池有1萬元,我的抵押物價值不夠,DeFi也不會相信我能夠還款1萬元,從而這個貸款交易就會自動取消。

那如果我的抵押物足夠1萬元,DeFi智能合約也貸款給了我9000元,如果我還不上怎么辦呢?

DeFi智能合約和現實生活一樣,抵押物到期不歸還,資產直接拍賣和收回,只是在現實世界中,抵押物拍賣與收回由人決定,而在DeFi中所有的一切,由事先寫好的機器規則決定。

在DeFi的金融系統中,每個人的資產經過DeFi智能合約嚴格審核,任何人都不可篡改數據,數據公开透明,智能合約代碼對所有人負責。

DeFi金融秩序中,解決了金融中的借貸問題,也就解決了金融的大部分問題,槓杆、交易、衍生品都是借貸的衍生品。

目前在以太坊錢包中,除了借貸關系的金融產品,已經出現了一些顛覆金融世界三觀的金融產品,自動化做市商便是其中之一。

人人做市商的交易所?

股票市場上,做市商制度已經存在了上百年的時間。

英文中,做市商的翻譯為 Market Maker,換句話理解:在沒有市場的地方,做市商創造了一個市場出來。

這裏所謂的“沒有市場的地方”,並非指市場不存在,而是指交易市場的活躍度不夠。

傳統金融市場中,只有持有金融牌照並且資產實力強勁的機構才能成為股票做市商, 例如花旗、摩根大通、摩根史丹利等。

你想過,有一天自己也能夠成為交易市場上的做市商嗎?

2017年在加密貨幣的交易中,由於以太坊智能合約的衍生,市場上出現了兩種交易所,即中心化交易所與去中心化交易所。

所謂的中心化交易所就是以國內幣安、火幣、OKEx為首,由各類創始人把控的交易所,他們有交易所账戶的控制權與一票否決權。

這類交易所與美股納斯達克、道瓊斯並無較大區別,差別只在於一個是炒股,一個是玩幣。

加密貨幣在中心化交易所中,一般採用類似股票的訂單薄撮合交易,即交易所匹配买賣雙方撮合交易,也就是說你能夠在交易所賣出比特幣是因為在交易市場上同時买入比特幣,他是一個零和制遊戲。

去中心化交易所則不同於中心化交易所,他沒有創始人也沒有老板,交易所中一切運營來自“志愿者社區”,因此大量訂單只能用做市商交易模式增加流動性。

由於DeFi上所有一切交給智能合約,去中心化交易所更像是交易所+做市商的結合體,這裏只需要在智能合約上積累資金池,人人都可成為做市商。

例如最近風頭大盛,基於智能合約开發的uniswap交易所,便是去中心化交易所中的一員。

在uniswap交易所中,跟傳統中心化交易所不同的是,他不需要注冊,只需要鏈接本人加密貨幣錢包授權即可交易。

uniswap交易所還在初級階段,功能非常簡單,只有兌換、發送和資金池三個功能。

兌換和發送功能,分別對應中心化交易所中的买賣交易和轉账功能,這裏就不過多介紹了。

uniswap交易所最有意思的功能在於資金池,也是交易所的做市商制度。在uniswap交易所的界面中,我們只要手中擁有代幣便可加入參與做市。

並且參與做市並不復雜,也不需要我們本人過多操作,我們只需要把剩余資金放入交易所即可,一切由智能合約自己买賣交易。

假設我們存入一個以太坊,官方會要求我們存入等額比例的USDT,在存入這兩種代幣後,流動性做市便开始了。

首先,uniswap交易所會在你存入代幣後給你一個流動性憑證(LP),這個流動性憑證在鎖倉資金到期後可獲得參與做市的獎勵,例如手續費減免和收取手續費分成。

其次,uniswap交易所會根據你的投入,計算你在資金池中佔有的做市比例,給予你參與做市提成。

在uniswap交易所的官方介紹中,交易手續費每次為0.3%,近期的交易額在5億美元左右徘徊,那每天uniswap的手續費收入約為1500萬美元。

而參與uniswap做市的用戶,官方則會拿出40%給到參與做市的用戶,剩下的60%用於研發、志愿者社區和活動運營。

在我與區塊鏈從業者的討論中“君君”告訴我,“她很看好uniswap交易所的做市商模式,她認為uniswap交易所通過資金池獎勵和免手續費問題,極大地調動了交易者參與流動性資金池的意愿。”

由於任何人都可以從中獲利,人們有動力為uniswap提供流動性,流動性增加用戶體驗也變得更好。

並且交易所運行的機制完全按照智能合約規則和市場運行機制,人工成本大大降低,僅需要程序員團隊就可完成大部分工作。

不過“君君”也告訴我,uniswap的做市商機制並不成熟,去中心化交易所是由代碼構成,代碼漏洞也層出不窮。

DeFi不是“萬能藥”

任何基於代碼寫出的程序都會有漏洞,關鍵在於如何修復漏洞,杜絕現象再次發生。

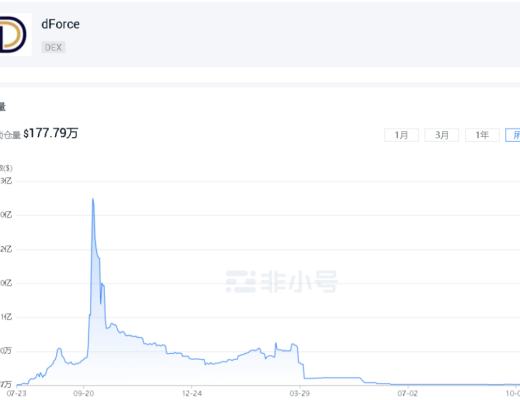

今年4月,Uniswap爆出智能合約漏洞,該漏洞被黑客盜取數十萬美元的資產,而後landf平臺(dforce是DeFi上的一家借貸平臺)借貸平臺因相同的漏洞,被盜2500萬美元。

戲劇的是,盜走dforce平臺的黑客幾天後原封不動地再次將2500萬美元歸還給了dforce平臺,但這也驚醒了所有DeFi資金池中的投資者。(dforce是DeFi上的一家借貸平臺)

根據區塊鏈安全團隊慢霧分析,黑客此次攻擊手法為,利用智能合約缺少重入攻擊保護,導致攻擊者在去中心化交易所中存入1個比特幣,可以得到價值翻倍數量的其他代幣。(相當於存入一個比特幣,取出兩個比特幣)

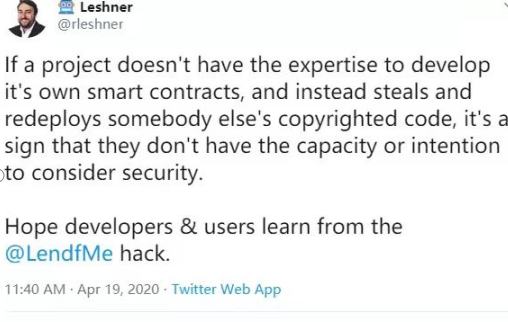

在dforce被盜一事發生後,去中心化平臺compound創始人發布推特表示“如果一個項目無法足夠專業,無法構建自己的智能合約,而是直接復制源代碼,在智能合約的基礎上稍作修改,那么他們實際沒有成為DeFi安全審查的能力,希望大家從dforce的事件中吸取教訓”。

compound創始人的暗示很明確,dforce項目方抄襲我們智能合約代碼,他們項目方並不專業。

事件發生後,dforce這款在DeFi上運行的去中心化借貸,資金池鎖倉量由最高點2.5億美元鎖倉量,下跌至177萬美元,從最高點到最低點只用了不到6個月的時間。

DeFi除了平臺漏洞風險,還有私鑰風險最近也很突出。(私鑰相當於銀行密碼)由於DeFi不需要任何機構進行監管,DeFi項目作惡的可能性也大大增加。

一些DeFi項目方在發放自己去中心化交易所平臺幣時,故意在網頁端請求授權,讓不懂加密貨幣的小白,輸入自己區塊鏈錢包的私鑰或助記詞。(私鑰相當於銀行卡密碼,助記詞則是銀行卡账戶+密碼的結合體)

在獲得區塊鏈小白的助記詞等信息後,項目方就可以更改密碼,盜取用戶持有的加密貨幣。

例如微博用戶“午飯在冰糖橙”,就曾給過DeFi項目方審核權限,他在微博寫道“刷空投第三天,亂授權被盜,重新打工”(空投是指加密貨幣的項目方為了吸引用戶而放出的“羊毛”)

除此之外,DeFi的缺點還有交易手續費較高、資產穩定幣溢價偏高等特點。

不過這兩點在熱度高的去中心化交易所中並不明顯,只能算作缺點,不能算作安全隱患。

寫在最後

人們之所以不愿改變,是因為害怕未知。但歷史唯一不變的事實,就是一切都會改變。

我曾問過加密貨幣圈內的朋友,為什么中本聰一定要做出比特幣這種去中心化代幣?

朋友說,“源於中本聰個人對美國現有金融秩序的失望”。

回想2020年疫情,拜登先放水1.9萬億,再放水大基建5萬億。

美元指數半年時間從101下跌至89,這樣的貨幣濫發秩序能不讓人失望嗎?

DeFi是一個有趣的概念,打破了傳統金融中,金融機構對信息不公开透明的束縛,創建了一個公开的金融市場。

畢竟,只要去中心化金融代碼足夠安全,我們所持有的金融資產就足夠安全。

不過話雖如此,DeFi依然處於早期階段,DeFi未來會超越傳統金融模式,甚至重塑傳統金融嗎?這些仍是未來的金融之謎。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Arthur Hayes 新文聚焦 | 全球貨幣政策的真相,比特幣接下來何去何從?

作為一名宏觀經濟預測者,我試圖基於公开數據和當前事件,作出能夠指導投資組合資產配置的預測。我喜歡“...

Ouroboros DeFi:為什么 Usual Money 被低估了?

前言:Ouroboros DeFi 方法論在Ouroboros DeFi收益基金,我們的投資策略始...

WEEX 唯客交易所贊助臺北區塊鏈周 支持更多全球用戶Onboard Web3

第三屆臺北區塊鏈周(Taipei Blockchain Week, TBW)於 12 月 12-1...