Compound代码更新事故

"有些事,发生在别人身上是故事,发生在自己身上就成了事故"

代码的升级是一件痛苦且脆弱的事。尤其是在本就十分复杂的代码大厦上,任何微小的改动,都可能因为某些边界条件的疏忽而造成崩塌,Compound最近就遇到了这事

背景介绍

Compound是一个老牌的去中心化借贷平台

Q1: 为什么要有借贷这回事儿?

在区块链上,所有的资产都是代币化的。我们看好一个项目,但是却没有这个项目发行的代币。这时最简单的方法就是去交易所用手里有的币来换。但是,如果我们又不舍得自己手里的币,该怎么办呢。这时可以去借,抵押品便是我们拥有的币。如果这个项目涨了,获得收益的同时,还可以赎回曾经抵押的币。

交易会发生所有权的转移,而借贷不发生所有权的转移,只是被暂时锁在合约中

同时,由于借贷的引入,我们可以操控更大的资金敞口,实现杠杆交易...

Q2:Compound的运作流程?

和AMM类似,在区块链上实现自动化的借贷,首先要做的便是吸引资金(流动性),而用户所以能将钱存在一个平台,必然是受到利益的驱使。AMM通过交易费来激励用户添加流动性,而借贷平台的手段便是借款利息

由于存在借贷这一需求,总会有人愿意付出利息来借币。而有了利息的激励,也有人愿意将闲钱拿来提供流动性。此外,借贷平台通过利率模型参数的动态调整,可以维持整个系统的供给平衡与风险

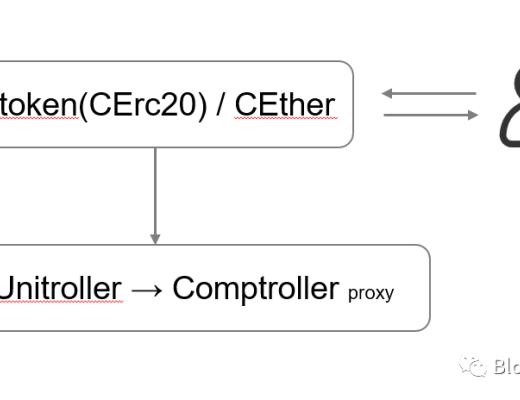

Q3: 如何与Compound交互?

用户与Compound的交互接口主要是CToken/CEther合约(这些合约本身就是一种代币), CToken 相当于 Compound这一平台的"入场券"。通过向不同CToken合约质押其底层代币(underlying token)便可以获得相应的CToken

这一操作,表现在代码层面就是 ctoken.mint(amount),比方说:我手里有1000个ETH,便可以调用cEth.mint(1000) 来向cEth池中 "注入流动性"

要注意的是,cToken和底层代币并不是1:1的兑换关系,当蛋糕越做越大时,cToken所能换出的底层代币也就越多。这和LP token的类似,利息便是以这种形式来发放的

那有了cToken以后,我们可以做什么呢?

最简单的便是借钱,因为cToken代表用户质押在Compound的资产,因此可以通过"过抵押"的方式来借出Compound拥有的代币。Compound会先计算用户拥有所有cToken的价值(可能来自于不同的池),根据抵押率来计算用户的流动性(Liquidity)

表现在代码层面就是 ctoken.borrow(amount),比方说:我通过 ceth.mint(1000) 质押了 1000 个 ETH,如果我想借 Dai 的话,需要调用 cDai.borrow(x) 这里的 x 最多价值750 ETH (抵押率75%)

这些都是以美元计算的,再根据Oracle来换算成不同的Token数量

而Comptroller这一合约是一个中间层,它所做的事情,便是交互前的一些计算与验证工作,类似银行的审计员。比方说:张三借了多少钱,欠了多少钱,这小子又来借1000个ETH还能不能借给他

表现在代码层面就是:getHypotheticalAccountLiquidityInternal()、borrowAllowed()、mintAllowed() ...

Q4: COMP代币与Compound的关系?

COMP代币是Compound发行的平台代币,可以用于管理。因为Compound采用DAO的治理模式。对Compound所有的操作,都需要通过投票来决定,提案(proposals)通过后由一个特权合约来执行写在提案中的操作。通过COMP可以获得投票的权重

详情见:https://compound.finance/governance

当然只能用来投票显然还是缺少些吸引力的,COMP本质上就是Compound发行的股票,拥有更多的COMP,可以享受更优的利率,随着Compound的发展,COMP带来的价值也会越来越大,因此COMP值钱(目前 $300 左右)

同时,为了激励用户使用Compound,无论是向Compound提供流动性,还是从Compound借出资产,都会获得一定的COMP奖励,这些奖励以区块为单位计算(划重点:这里与本次事件相关)

修了东墙又补西墙

事故1:Bug的原理

事故1代码地址:0x75442Ac771a7243433e033F3F8EaB2631e22938f

事情的起因是这样的:

2021年9月31日,Compound DAO出现这样一条提案(Proposals 62: https://compound.finance/governance/proposals/62):

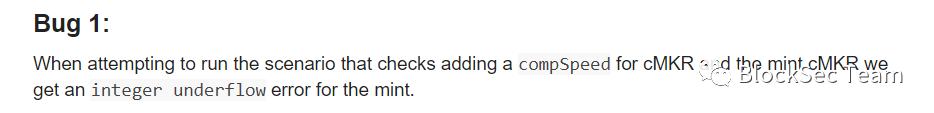

该提案提出更新 Comptroller 合约以修复一些 Bug

这里我们可以看出 Bug 和 CompSpeed 有关,CompSpeed 这个变量代表是每个区块可以挖出的 COMP 数量

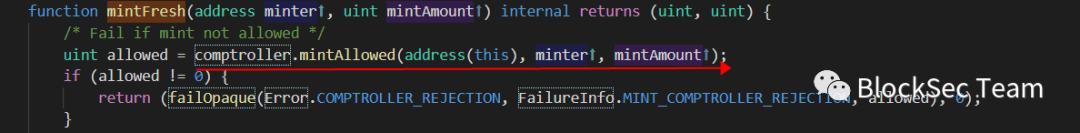

这里以 mint 为例简单介绍Bug的原理:

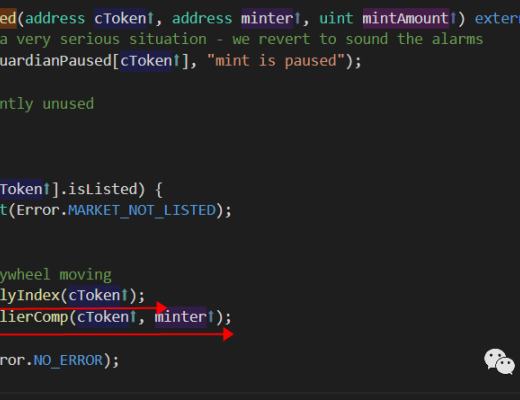

ctoken 的 mint 函数的调用链为:mint → mintInternal → mintFresh

可以看到,在 mintFresh 中,会先调用 Comptroller 的 mintAllowed 函数,再更新用户 ctoken 的余额

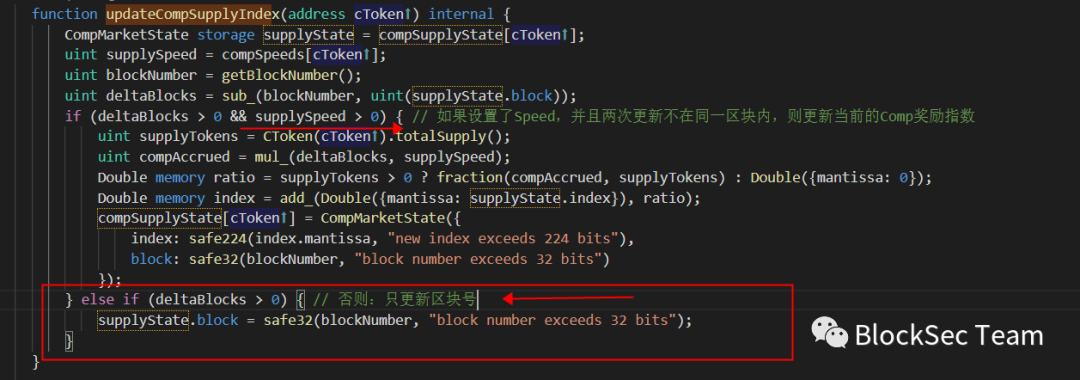

而 mintAllowed 中,会先调用 updateCompSupplyIndex,再调用 distributeSupplierComp

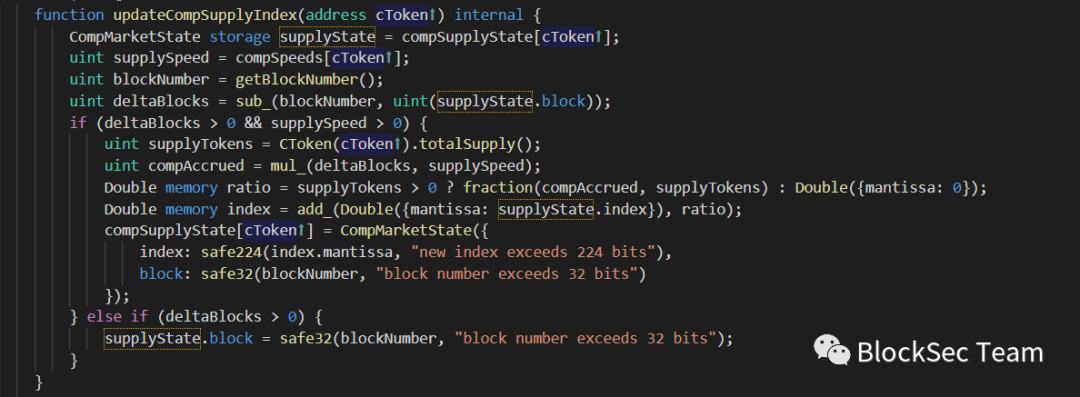

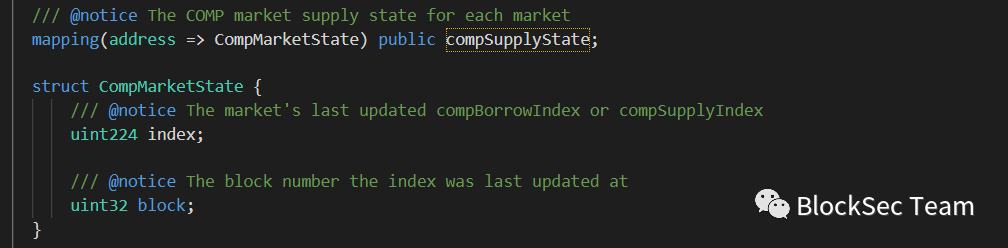

前者会更新借贷池的奖励状态,主要是 compSupplyState

这一结构体中,block字段记录了更新时的区块号,index字段记录的是更新时的奖励指数

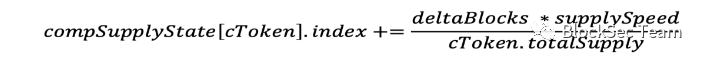

**什么是奖励指数(index)呢?**这是一个随时间不断累加的值,其公式为

表示的是一个借贷池,随着时间的推移,向每个cToken分发的COMP数量。因此,其差值可以简单理解为,这段时间内一个cToken可以获得的COMP数量

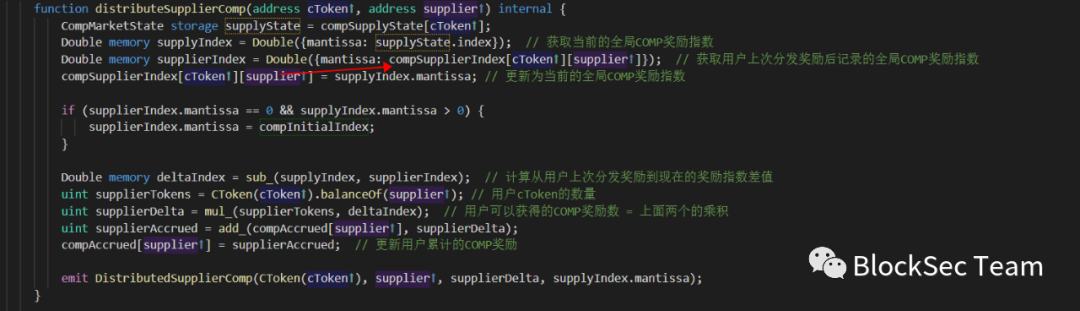

接下来我们看另一个函数:distributeSupplierComp。这个函数的作用,就是将用户可以获得的COMP数记录到compAccrued[supplier] 中:

每次有用户来和 Compound 交互,都会触发全局的奖励指数 compSupplyState 更新

与此同时,在上面的函数中,我们可以看到,用户会先从 compSupplierIndex 中取得上次的 compSupplyState 保存在临时变量 supplierIndex 中,接下来更新 compSupplyState

这里要区分好 supplyIndex 和 supplierIndex,前者表示当前的奖励指数,后者表示用户上次交互时的奖励指数

而两个时间点全局奖励指数的差 * 用户拥有的 cToken 数量,就是这段时间奖励给该用户的 COMP 数量

现在看起来都是一起正常,岁月静好,直到...

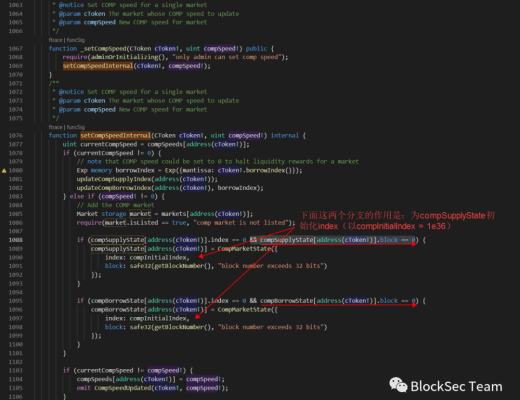

有一天Compound调用了 setCompSpeed:

因为一个Market的CompSpeed是可以设置为0(表示暂停发放COMP奖励),所以存在这样一种情况:

我们先把一个市场的CompSpeed设置为0

过了一段时间后又想要重新开启COMP奖励,这时就会调用setCompSpeed设置compSpeed为一个非零值

这会发生什么呢?

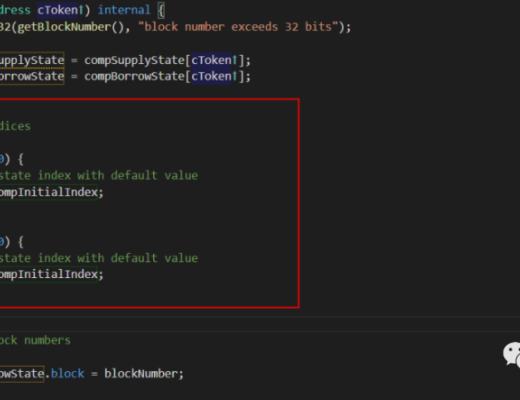

很显然,合约会走到 else if (compSpeed != 0) 这个分支。我们来看这个分支中有两个if判断(以第一个为例):if (compSupplyState[address(cToken)].index == 0 && compSupplyState[address(cToken)].block == 0)。其作用是:为一个未初始化的市场,初始化奖励指数(index)和区块号(block)

问题1:这里可以想想:未初始化的市场(index = 0 && block = 0)和被暂停的市场(index = 0)一样吗?

先别急,我们重新来看 updateCompSupplyIndex:

这里我们可以回答一下问题1:未初始化的市场和暂停的市场是不一样的,暂停的市场虽然index = 0,但是block会一直更新!

因此,当我们为一个暂停的市场重新设置compSpeed时:index不会被初始化!

【注】Compound假设奖励指数初始值为CompInitialIndex = 1e36

这会有什么影响呢?

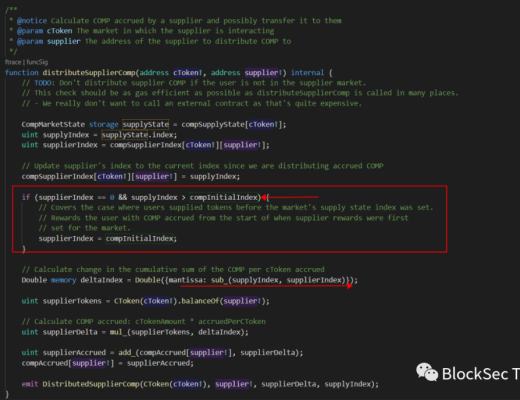

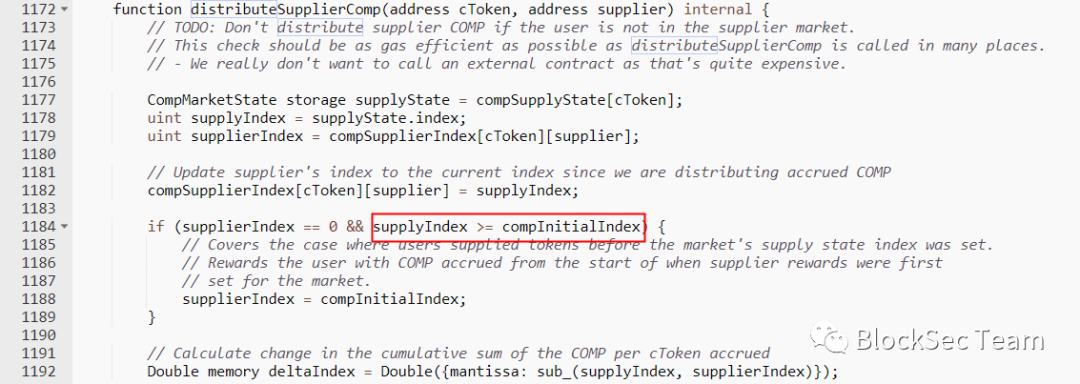

我们再来看下奖励分发函数 distributeSupplierComp:

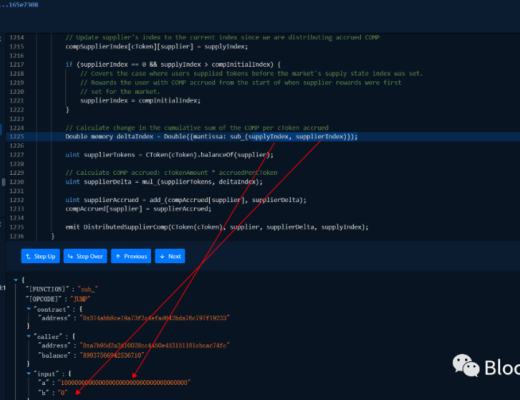

看出来了吗?用户自己的奖励指数(supplierIndex)会被初始化为compInitialIndex (1e36),而市场的奖励指数(supplyIndex)由于上面的问题为0,这就导致:Double memory deltaIndex = sub_(supplyIndex=0, supplierIndex=1e36) 出现下溢!

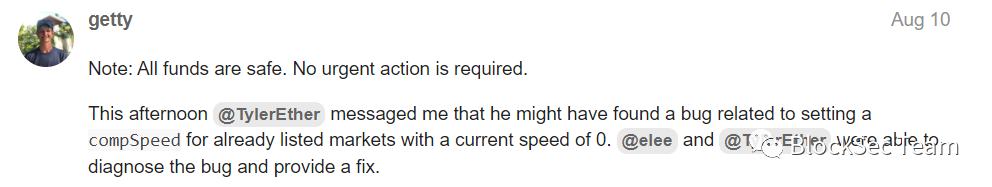

事故2:修复后引入的Bug

事故2代码地址:0x374abb8ce19a73f2c4efad642bda76c797f19233

Compound方面对事故1的修复如下:

Compound很显然意识到了问题出在setCompSpeed函数只考虑了"未初始化市场",而没有考虑"暂停的市场"

因此,新代码中,增加了函数:_initializeMarket 这个函数会在添加新市场时调用。也就是说,只要添加新市场,就会初始化其奖励指数为compInitialIndex

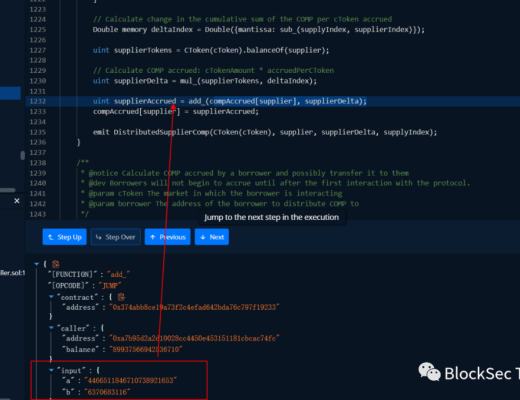

但是既然市场奖励指数初始化为了compInitialIndex,那用户的奖励指数呢?这是我们来看新的distributeSupplierComp 函数:

因为很多市场的 CompSpeed 为0,所以其奖励指数会停留在 compInitialIndex(1e36) 这个值,此时如果调用这个函数会发生什么?

很显然上图中的if被绕过了,这意味着没有初始化用户的奖励指数(supplierIndex),而市场的奖励指数(supplyIndex)是compInitialIndex

所以deltaIndex本应是(compInitialIndex - compInitialIndex = 0)就变成了 (compInitialIndex - 0 = 1e36)

哦豁,出大问题。可是,奖励不仅仅依赖于这个deltaIndex,还需要用户有cToken(supplierTokens)

是否存在这一情况呢?显然是存在的,如果用户在合约更新之前就做了mint操作,其supplierIndex=0,但是手里是存在cToken的。当合约更新后,用户再次调用该函数,就可以获得 1e36 * ctoken.balanceOf(user) 数量的COMP奖励

Real World

通过compStateIndex = compInitialIndex,可以很容易的得到受到影响的市场有:

0xF5DCe57282A584D2746FaF1593d3121Fcac444dC: cSAI 0x12392F67bdf24faE0AF363c24aC620a2f67DAd86: cTUSD 0x95b4eF2869eBD94BEb4eEE400a99824BF5DC325b: cMKR 0x4B0181102A0112A2ef11AbEE5563bb4a3176c9d7: cSUSHI 0xe65cdB6479BaC1e22340E4E755fAE7E509EcD06c: cAAVE 0x80a2AE356fc9ef4305676f7a3E2Ed04e12C33946: cYFI

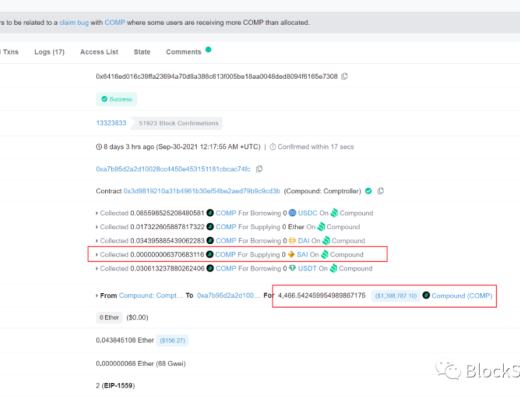

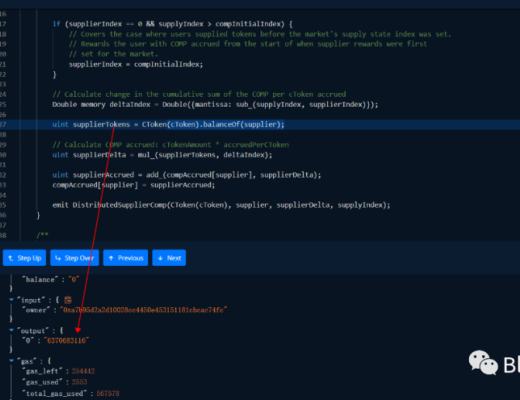

我们以一位涉事者为例:0xa7b95d2a2d10028cc4450e453151181cbcac74fc

我们看到在这笔交易中:0x6416ed016c39ffa23694a70d8a386c613f005be18aa0048ded8094f6165e7308

其Claim大量的COMP代币,通过调试我们发现,在调用distribute时:

由于事故2,获得的deltaIndex = 1e36,而恰恰该用户之前有cToken

从而可以薅到大量的COMP:

尾声

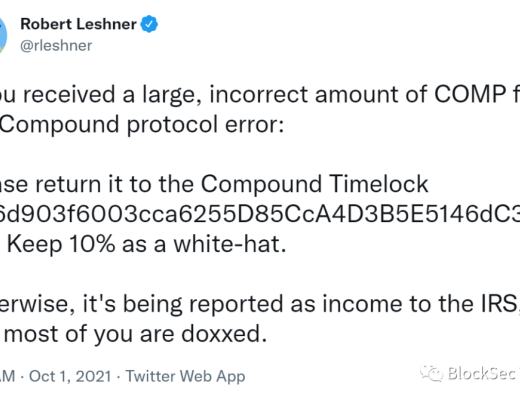

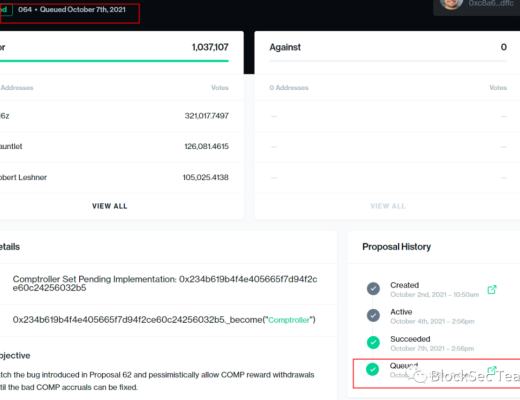

最终,事情的解决方式也很简单

在接下来一条提案中(Proposal 63),暂停COMP奖励,但是最终被取消掉了

最新的一条提案,更新了Comptroller合约,该提案目前仍在排队中:

最新的合约里,distributeSupplierComp函数中初始化用户奖励指数的判断条件修改如下:

总结与反思

Compound作为借贷平台的老大哥,本次的事件有些唏嘘

虽然Compound软硬兼施,一方面承诺拿出10%的白帽奖励给获得"意外之财"的用户,一方面又寻求法律的手段。但是,事故终究已经发生

当我们不断探索区块链,不断追求更高的APY,追求项目快速落地。是否还有人记得,区块链最基本的一条原则就是:覆水难收!

启示如下:

代码部署上链前一定要做好充足的审计与测试工作

使用代理模式时,更新逻辑合约要保证一致性,注意是否会对原来的Storage产生影响

DAO模式虽然减少了中心化的风险,但是应对紧急情况时的反应迟缓问题

即使是大公司依然会有犯错误的可能,借鉴其他项目代码时要注意检查

参考

Comptroller: compSpeed bug: https://www.comp.xyz/t/comptroller-compspeed-bug/2111

github issue: https://github.com/compound-finance/compound-protocol/pull/144/commits/f6d717bb78bef0c9851ad672f7b9aa1d90b0f00a

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

暴跌中币价相当坚挺,从HIP、Vaults以及Token模型的角度再谈Hyperliquid

自2014年门头沟事件起,中心化交易平台的腐败与市场操纵问题便始终困扰着Crypto的所有参与者。...

今日推荐 | 速览Berachain背后助推器Royco:TVL突破30亿美元,跃居Yield协议第二!

过去一年,DeFi生态简直是“开挂”状态,资金如洪水般涌入,机构疯狂布局,大家都在说:这波赚钱机会...

Uniswap V4 正式上线后 ,有哪些值得关注的创新项目?

编者按:文章介绍了 Uniswap V4 的创新性功能,重点阐述了 Hooks 的模块化特性,使开...

波场TRON行业周报:“就职典礼”利好出尽,TRX成WLFI战略储备之一

一.前瞻1. 宏观层面总结以及未来预测市场普遍预计,美联储将在1月30日的会议上决定维持当前的联邦...

来火币HTX过肥年:春节乐翻天,$60万红包抢不停,更多新春福利待领取

春节将至,火币HTX携手波场TRON生态推出“春节乐翻天,$60万红包抢不停”活动,用数字红包传递...