槓杆式流動性挖礦是什么?它如何帶來更高的回報?

在DeFi中,雖然不一定越大越好,但是高APY的美總是能吸引人們的眼球。而且無論與傳統金融相比,DeFi 收益率高多少,都不乏渴望最大化利潤的 DeFi 用戶,他們在平臺與平臺、網絡與網絡之間追求更高的收益。因此,槓杆式流動性挖礦以其優於替代DeFi產品的資本效率,成為有經驗的DeFi參與者實現收益最大化的流行選擇,也就不足為奇了。

槓杆式流動性挖礦背後的概念並不像乍一看那么復雜;如果流動性為X的挖礦獲得Y回報,那么流動性為5倍的挖礦獲得5Y回報。換句話說,借入資金增加你的頭寸X,也就是使用槓杆,使收益成倍增長。當然,這不是免費的;與任何借貸平臺一樣,你必須支付借款利息才能使用借入資金。然而,槓杆式流動性挖礦的亮點在於其資本效率——借入的能力比你提供的抵押品還多。

對於任何使用過DeFi借貸平臺的人來說,就會知道DeFi借貸的一個普遍問題是缺乏資本效率;如果你拿出1美元作為抵押,你可能只能借到50美分。所以如果你用這50美分去挖礦,你的收入會不會比你從一开始就用那 1 美元少?這個限制對於許多借出用例來說是令人望而卻步的。然而,這不是槓杆式流動性挖礦的情況。

與大多數傳統貸款平臺不同,槓杆式流動性挖礦允許低抵押貸款。這種更高的資本效率不僅意味着挖礦者的APY更高,也意味着貸款人的APY更高,因為這種低抵押模式創造了更高的利用率,這是大多數貸款平臺貸款apy的一個主要因素。其好處一目了然,即更高的APY,這也是為什么Alpaca Finance和Alpha Homora等槓杆式流動性挖礦平臺在TVL上聚集了數十億美元,成為兩個最常用的DeFi平臺。

然而,提高你的挖礦地位以賺取成倍的流動性只是使用槓杆式流動性挖礦平臺的最簡單的方法。有先進的功能和實踐,允許用戶創建定制的頭寸,他們的理想風險概況,目標回報,和市場偏見。從做多和做空,到使用市場中性的對衝策略,這一切都可以通過定制的槓杆式流動性挖礦實現,最重要的是,無論你做什么,槓杆式流動性挖礦——你永遠都能獲得收益!

槓杆式流動性挖礦

槓杆式流動性挖礦有兩個關鍵參與者:(1)將單個代幣存入貸款池以獲得流動性的貸款人,以及(2)從這些貸款池借入代幣以利用槓杆式流動性挖礦的挖礦者。

貸款人

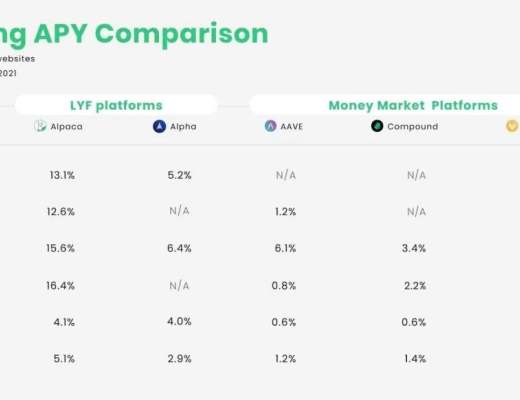

在槓杆式流動性挖礦協議中,貸款人可以在DeFi中找到單一資產的最高收益(上圖)。如前所述,由於貸款池總體利用率的提高,因此可以可持續地實現如此高的 APY。什么是利用率?

如果一個借貸池有1000個ETH,並且有借款人想借100個ETH,那么這個池的利用率將是10%(100/1000)。低抵押貸款和槓杆式流動性挖礦的優勢在於,每個借款人都可以借到更多的錢,從而實現更高的利用率。

以前面的例子為例,如果一個傳統借貸平臺有10個借款人,由於抵押限制,每個借款人最多只能借10個ETH,那么他們總共將借100個ETH。在一個低抵押槓杆式流動性挖礦平臺中,這10個借款人可能每人借50個ETH,創造50%(500/1000)的利用率。較高的利用率對貸款人來說很重要,因為大多數貸款平臺都有一個利率模型,在較高的利用率時向上傾斜,使用的是供求概念,即較高的貸款需求導致較高的借貸利率。這意味着,如果利用率達到50%,支付給貸款人的借款利息將遠遠高於10%。

通過低抵押模式,利用率有時可以達到90%以上。同時,在超額抵押借貸平臺上,平臺整體利用率不能高於所有資產的加權平均抵押率。這在數學上是不可能的。例如,如果一個協議有2個資產池,每個都有50%的LTV限制(存入1美元的抵押物最多可以借0.5美元),那么該平臺的總體利用率就不可能超過50%。槓杆式流動性挖礦沒有這樣的限制,為用戶帶來更高的APY !

然而,盡管這些貸款是低抵押的,現代流動性挖礦平臺所使用的這種模式已經證明對貸款人來說是非常安全的,因為與其他借貸平臺不同,借款人不能從協議中提取借來的資金。因此,資金的使用和隨後的返還受到協議及其清算機制的嚴格控制,確保貸方收回資金。這與傳統的貸款平臺形成了鮮明對比,後者允許借款人在任何地方使用資金。

挖礦者

槓杆式流動性挖礦與LP代幣的標准挖礦類似,但有附加功能。在標准挖礦中,用戶以50:50的比例存入一對代幣,為AMM“提供流動性”(例如,價值100美元的ETH和價值100美元的USDT)。這是創建LP代幣所必需的。然後用戶會收到LP代幣,隨着交易費用累積到這些LP代幣中,這些代幣的價值會隨着時間增長。用戶還可以在DEX上的挖礦池中持有一些LP代幣,以獲得額外的代幣獎勵。

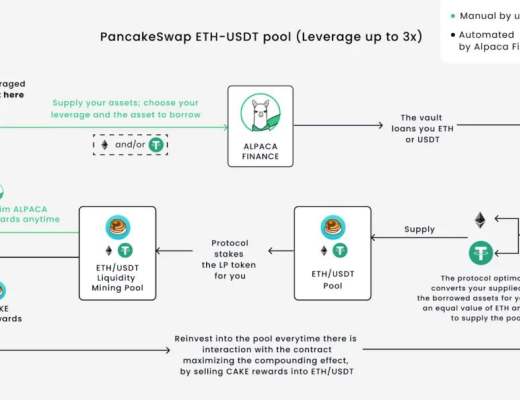

在槓杆式流動性挖礦中,用戶可以借代幣來增加他們的挖礦頭寸,從而獲得額外的挖礦流動性。這個過程很簡單:在槓杆式流動性挖礦協議中,用戶首先存入兩個代幣的任意比例。所以在上述ETH和USDT的例子之前,用戶只能存入兩者中的一個,或者兩者的組合,底層協議會在後臺進行最優交換,將代幣轉換為 50:50 的分割供 LP代幣(這一過程稱為Zapping)。

然後,為了獲得槓杆,挖礦者可以以最大槓杆(1.75x-6x,取決於幣對)借用其中一個代幣。1倍槓杆意味着沒有槓杆,比如標准流動性挖礦。2倍槓杆意味着借入與你存作抵押品一樣多的資金;你的總頭寸價值將是權益價值的2倍。

一旦選擇了槓杆並建立了頭寸,協議將使用一個集成的DEX將所有存入和借入的代幣轉換為50:50的比例,將它們作為流動性添加到DEX的池中,並將收到的LP代幣放入後續的挖礦池中。然而,所有這些都是在後臺發生的。對你來說,打开槓杆式流動性挖礦頭寸時只需單擊一下。

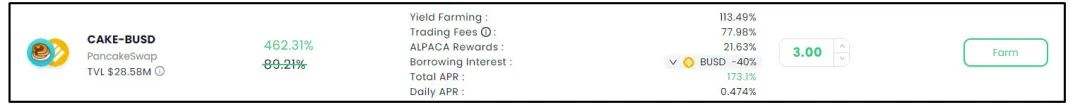

挖礦者從綜合DEX(例如CAKE)、交易費用和額外的 ALPACA獎勵中賺取流動性挖礦獎勵,並支付借款利息,以賺取相當可觀的淨APY。

來自Alpaca Finance的截圖顯示了CAKE-BUSD對的收益率分解

雖然使用槓杆可以帶來更大的利潤,但也有更大的風險。具體來說,用戶在使用槓杆時最關心的問題之一是清算風險。

槓杆式流動性挖礦協議

槓杆式流動性挖礦協議已經在所有最大的DeFi生態系統中獲得用戶。

下圖比較了BSC、以太坊和Solana上最大的槓杆式流動性挖礦協議。

表1. DeFi 3個頂級鏈中領先槓杆式流動性挖礦協議的比較指標(8/18/21)

未償還貸款與協議的收入相關

數據截止到2021年8月18日

熊市中的可持續性

槓杆式流動性挖礦還有另一個亮點,那就是它如何讓用戶能夠通過做空和對衝來創建高級策略。換句話說,通過巧妙使用槓杆和頭寸定制,用戶可以在持有空頭甚至市場中性頭寸時產生高收益。這意味着,槓杆式流動性挖礦可以讓你在熊市中盈利。

除了資本效率,槓杆式流動性挖礦提供的這種能力解決了流動性挖礦的另一個主要問題,那就是可持續性;更具體地說,流動性挖礦在各種市場條件下缺乏可持續性。

在所有其他流動性挖礦平臺中,你通常必須持有代幣多頭頭寸,以提供流動性和流動性挖礦。這也意味着,在熊市中,當價格下跌時,收益可能無法抵消持有代幣帶來的損失。槓杆式流動性挖礦平臺是解決這一問題的一種方法,可能會成為少數幾個在熊市期間仍能盈利的DeFi避風港。

槓杆式流動性挖礦在DeFi及其未來

從上面的分析可以清楚地看出,槓杆式流動性挖礦提供了獨特的機會,可以在DeFi加密資產上賺取最高的收益。此外,這些策略可以從保守的(挖礦穩定幣或對衝僞三角中性)到高收益高風險的投機性(槓杆做多和做空),因此吸引了廣泛的用戶。

在其基礎上,由於槓杆式流動性挖礦的大部分收益不是來自平臺的代幣獎勵,而是來自更高的資本效率,可以肯定地說,槓杆式流動性挖礦是DeFi中最可持續的部分之一。

槓杆式流動性挖礦也是為數不多的允許抵押貸款的平臺類型之一。它可以通過在協議範圍內限制貸款資金用於綜合交易所的流動性挖礦來安全地實現這一目標。雖然這個用例乍一看可能很狹窄,但在實踐中,它佔了今天大多數的DeFi活動。今後貸款申請還可能擴大。它沒有技術限制,因此一旦出現新的收益來源,LYF協議將准備好通過向用戶提供鏈上槓杆來抓住這些機會。

目前,槓杆式流動性挖礦平臺的用戶基礎是多樣化的,不局限於尋求風險的人。當用戶以正確的策略部署資金時,就可以在所有市場條件下產生可觀的利潤,降低風險!有各種方法可以吸引任何人,不管他們的風險概況、目標收益或知識水平如何。

總之,槓杆式流動性挖礦不僅解決了資金效率和可持續性的主要問題,而且目前還提供了具有高收入潛力的成熟產品。因此,我們相信槓杆式流動性挖礦協議將作為一個基本的構建塊和DeFi LEGO繼續增長。

source:https://thedefiant.io/leveraged-yield-farming/

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

評論