一文看懂:最受热捧的合成资产平台之间有哪些区别

合成资产(synthetic assets)只是DeFi的一部分,它模仿传统金融,但移动了链上的一切。虽然交易的产品仍然是一样的:股票、黄金和衍生品,但它们背后的逻辑是全新的。

合成资产的创建将传统金融工具的流动性引入了DeFi世界。任何人都可以发行新的合成资产并在链上进行交易,使用智能合约技术复制所有传统产品。它使现实世界的金融和去中心化的金融都更加可扩展和高效。本文我们将看看几个主要的合成资产平台,比较和对比它们的差异,并介绍Duet协议——一个全新的合成资产协议,具有“过度抵押和算法挂钩的混合机制”。Duet结合了过度抵押的稳定性和算法挂钩的敏捷性。它极大地提高了用户的资金效率,稳定了系统的性能。

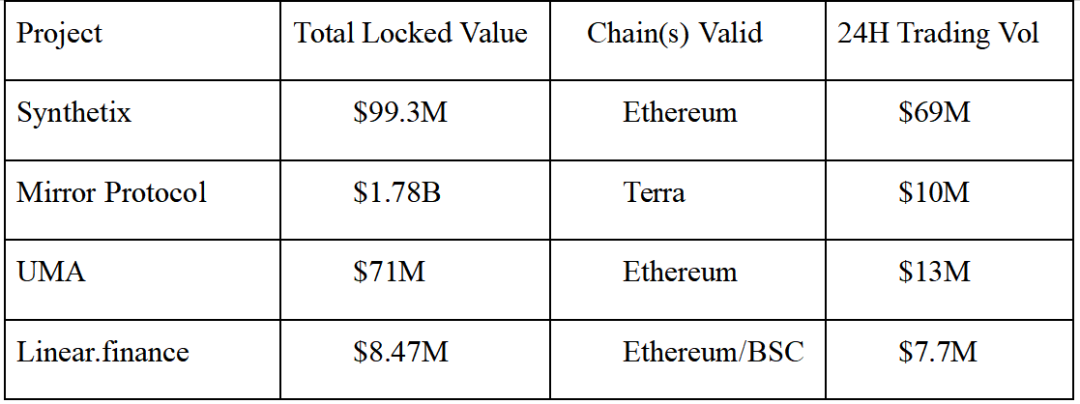

截至2021年7月19日,Synthetix在所有上市项目中拥有最高的锁定总价值(TLV)和24小时交易量,尽管它并没有最大的活跃地址数,而且只在以太坊推出,但Synthetix的一般交易策略已经吸引了比普通Defi零售用户更多的组织。

像类似的项目可能会吸引更多的组织,UMA似乎对散户有更高的进入门槛,但根据UMA的用户群,与其他三个项目相比,它应该是最稳定的。

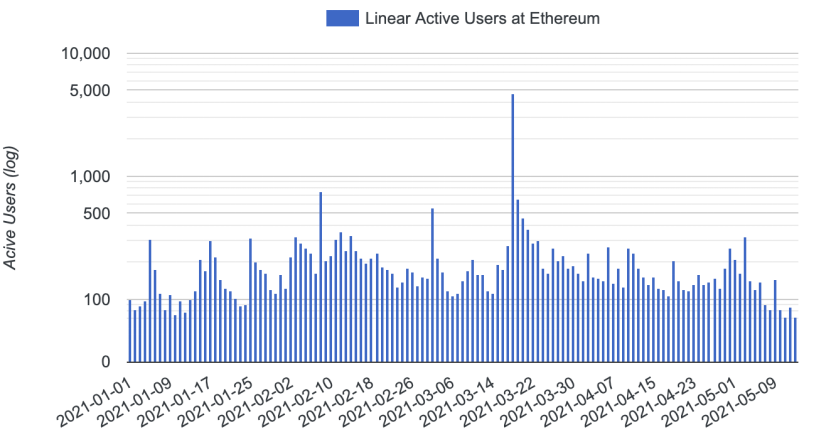

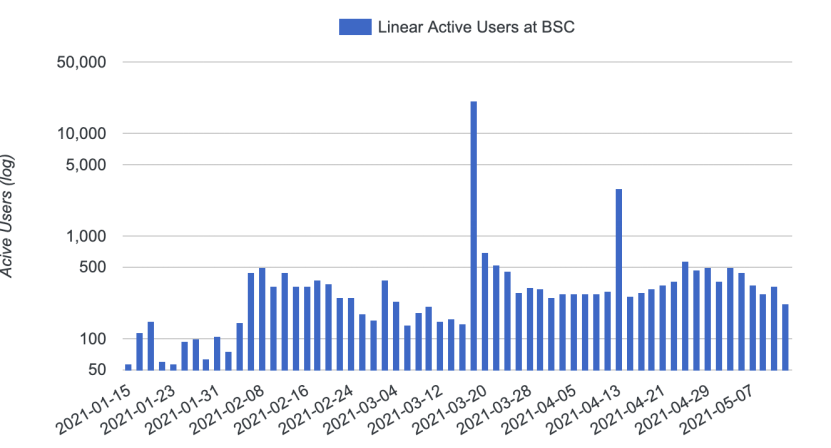

Linear是唯一一家在Binance.com上上市,并在以太坊和币安智能链上同时推出协议的公司。在成交量和用户上保持了相对良好的平衡,也迈出了跨链合成资产无缝交易的第一步,吸引了以太坊内大量成熟的DeFi玩家,同时也通过币安Smart Chain降低了交易成本,提高了交易效率。然而,BSC的总交易量比以太坊小。

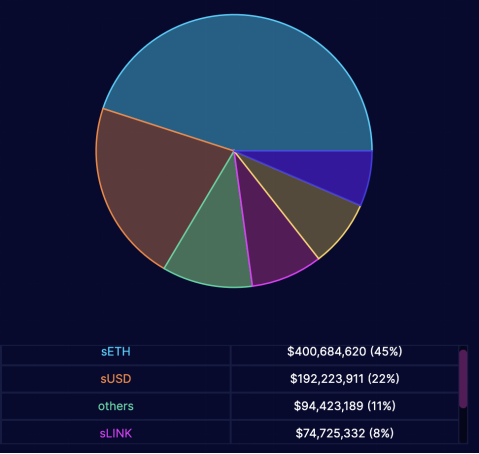

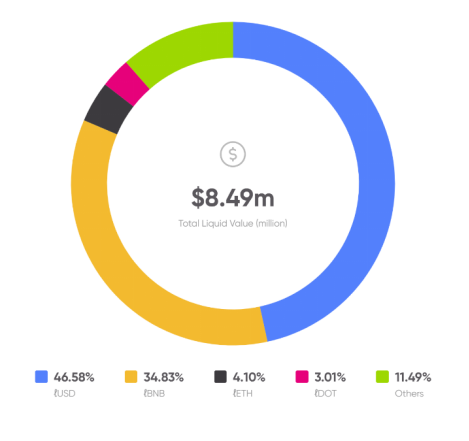

下面的图表分别显示了Synthetix和Linear.finance上合成资产铸币量的分布情况,其中加密货币资产占绝对主导比例。

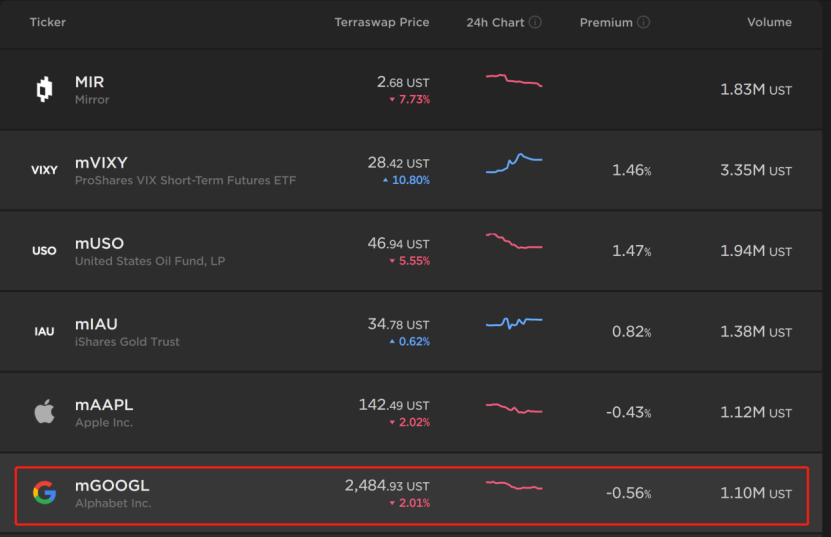

镜像协议(Mirror protocol) 目前只提供美国股票资产,我们已经看到了其交易量和TVL(低速度)之间的显著差异。

我们可以推测,传统金融交易员的潜在市场确实存在,去中心化合成资产可以缓解现实世界中的一些可能的痛苦。然而,与传统加密资产的速度相比,它们可能不是高频交易产品。

合成资产及其交易者需要一个更有针对性的、完整的逻辑。

Synthetic(SNX):Synthetic为多头,iSynths为空头

参与者:Stakers

一旦你参与到Synthetix系统中,你就扮演了储存者、铸造者和交易对手的角色,承担了系统整体债务的承销风险。这意味着,如果用户的合成资产升值,你的债务就会增加。

合格的抵押品

SNX (750%)存入SNX并获得sUSD,以市场价格购买其他合成物,有交易费,但可获得SNX的押注奖励和手续费减免。

ETH (150%)存入ETH并直接借入sUSD/sETH,不获得交易费或任何奖励,因为他们不承担债务池的风险

renBTC (150%)存入renBTC并直接借用sUSD/sBTC,不收取费用或任何其他奖励,因为他们不承担债务池的风险。

当前持有者:80,399没有订单簿,这意味着所有交易都是针对合同执行的(P2C)。这为系统中全部抵押品提供了无限的流动性,而无需许可的链上交易则为零滑移,并收取固定利率的交易费用。

然而,所有的协同体持有者都是所有协同体交易的对手方,这使得所有用户面临整个市场的波动风险。

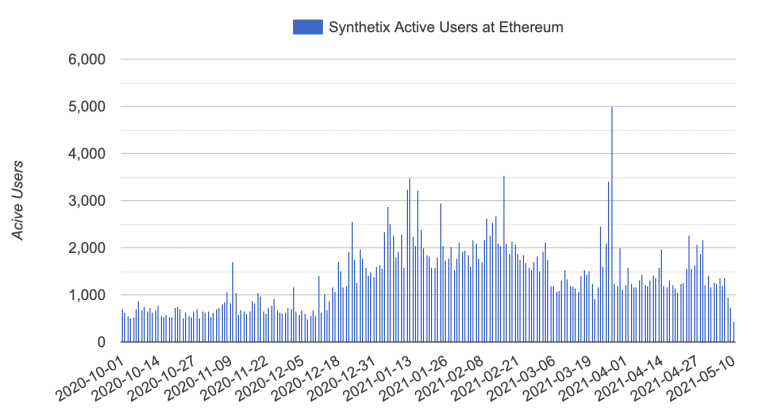

Synthetix在以太坊的每日活跃用户约为1400人,平均交易数为7000,历史上唯一的活跃交互者超过19万,作为较老的协议之一,这是有一定意味的。

镜像(MIR),提供针对所反映资产价格方向的空头头寸

活跃参与者

交易员(trader) :在mAssets和UST之间进行买卖。

矿工(Minter):通过UST进入抵押债务头寸(CDP),以获得新铸造的mAsset的代币。

流动性提供者(Liquidity Provider):向相应的Terraswap池中添加等量的mAsset和UST,从而增加该市场的流动性。

股权持有者(Staker):持股LP代币(使用抵押合同)或MIR代币(使用Gov合同),以获得MIR代币的持股奖励。

合格的抵押品(抵押率)

UST (150%)

mAsset(150%)

当前持有者:24,474对于Mirror来说,大多数活跃的地址都在Terra (Luna)上,它没有可供使用的总地址。Terra上最新的24H交易计数是24,462,几乎是以太坊协议计数的100倍,所以最终的代币持有者总数应该比我们目前的数字的要多得多。

Mirror于2021年1月在币安智能链(BSC)上的PancakeSwap推出了一个UST资金池,尽管造币协议还没有在BSC上推出,但MIR资金池的总锁定价值超过1亿美元。迄今为止,它有超过24K的活跃用户和超过3M的交易。MIR于2021年4月19日在币安上市,这有助于提高MIR流量。

交易由流动性池处理,其相比于Synthetix降低了生态系统中活跃玩家的个人角色风险,但增加了提供流动性所需的资本。该模式使Mirror能够无限制地追踪现实世界中的任何不同资产,而对挖矿者来说风险较小。

通用市场准入(UMA)

参与者

a) 代币赞助商(Token sponsors)在智能合约中锁定资金以支持铸造的合成代币的价值的用户。

b) 清算者(Liquidators)监测和清算抵押不足的头寸。

c) 争端解决者(Disputers)使用UMA的无价金融合约监控合约,以确定清算是有效还是无效的。

d) 数据验证机制(Data Verification Mechanism,DVM)引入一个简单的经济安全框架来评估oracles,确保破坏DVM的成本将超过潜在的利润。这样就率先消除了破坏DVM的经济动机。

e) UMA 代币持有者帮助运营DVM,并通过对使用DVM的金融合约的价格请求进行投票,以及通过对参数变化进行投票和批准系统升级来管理UMA生态系统来获得奖励。

符合条件的抵押品

共有43种抵押品。

迄今为止的持有人

15,063

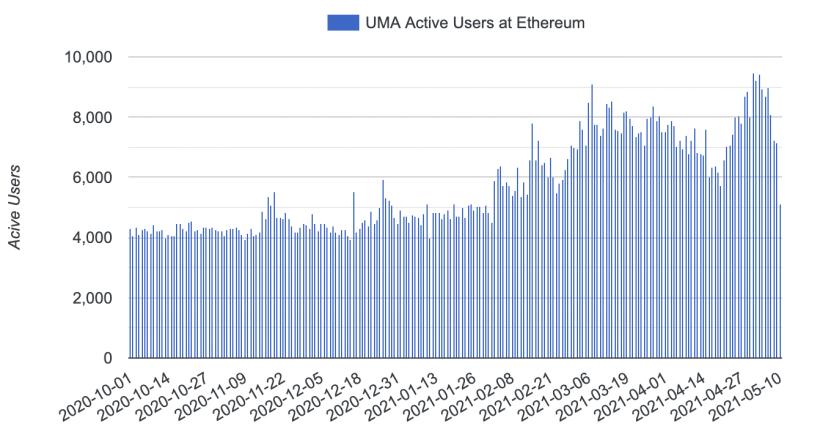

UMA目前只专注于以太坊,但正在扩展,以进入其他EVM链。从下图可以看出,自2020年10月以来,UMA的日活跃地址一直保持稳定。

线性金融(Linear Finance,LINA)

合格抵押品

a) LINA + 其他加密货币为了生成一个合成资产,用户需要存入LINA和其他加密货币的混合物。比例必须是80:20,其中80%的抵押品必须是LINA,另外20%是其他加密货币。

截至目前的持有人:12,840

Linear.finance显示了类似的使用水平,与以太坊和币安智能链的使用水平相似。

当LINA在币安网上市时,活跃地址在以太坊和币安智能链上都有明显增加,但之后又恢复正常,这与MIR上市后的效果类似。看来,即使DeFi很受欢迎,大多数活跃的贡献者仍然倾向于选择主要的中心化交易所。

总而言之,目前的合成资产协议都面临着类似的瓶颈,如活跃用户的限制、资本效率、抵押品清算风险、资产价格挂钩、合成资产的硬性上限等。Duet决心为加密货币领域的更多资产引入一种创新的方法。

什么是二重奏协议(Duet Protocol),为何与众不同?

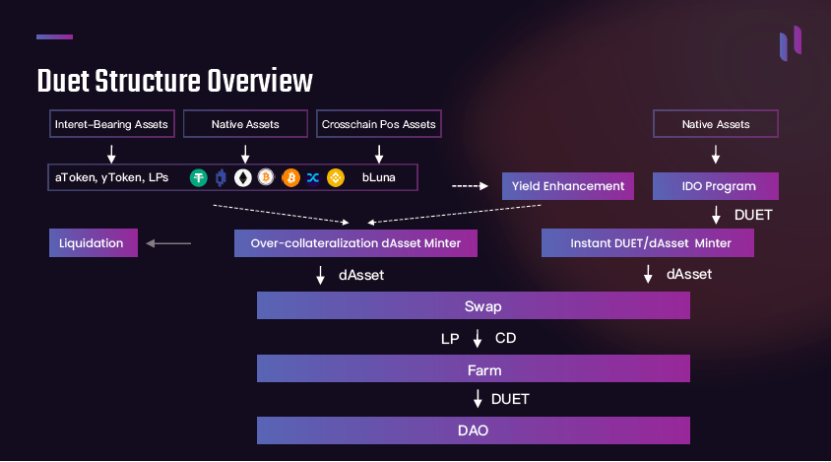

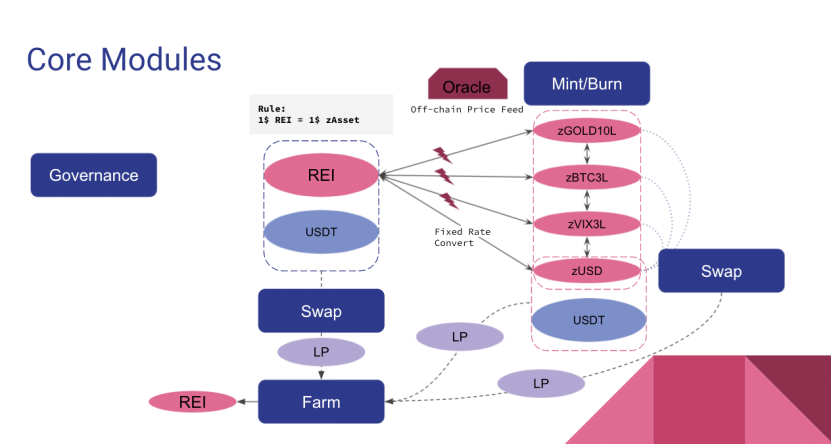

Duet是一个基于混合机制(过度抵押和算法挂钩模式,over-collateralization and algo-pegged model)的合成资产协议,实现了传统的真实资产(降调资产,Flat Assets)和高增长的加密资产(升调资产,Sharp Assets)之间的转化。

与上述现有的方法相比,Duet提供了一个独特的设计来优化造币和交易。

开放性和用户友好:与Binance或FTX CM股权方法相比,链上合成资产铸造对投资者来说更容易且友好,没有进入障碍、程序成本、或单一现货风险。

多种抵押品头寸:Synthetix和Linear采用单一资产存款与共享债务的方法。与之相比,Duet选择了多个抵押品,并将CDP分开,这降低了造币商的风险,提高了可扩展性。

资产的多样性和兼容性:与MakerDAO的DAI和Mirror的UST相比,Duet接受各种类型的合成资产,拥抱更广泛的生态系统,并支持以太坊、BSC和其他EVM兼容区块链。

兼容性。相比与一个只支持多头或空头的永续协议,Duet提供了可转让的dAssets,可以在其他DeFi协议中利用。

Duet和竞争者的比较:

第一个区别是开放性和用户友好。与Duet的竞争对手相比,目前开发不足的核心造币模块具有类似于Mirror和Synthetix的过度抵押模式,而Duet接受多种加密货币资产作为抵押品。与对手相比,他们大多只接受自己发行的代币作为抵押品,这非常不友好,因为矿工购买系统代币作为抵押品,要承担额外的风险,更何况如果是Synthetix的模式,大家共享债务池,铸造人无法预计己会欠系统多少钱。Duet还整合了Farming模块,自动提高用户抵押物的利息,减少用户的迁移成本。

第二是资本效率。Duet有一个独特的算法挂钩模式,允许用户烧DUET代币,而不需要拿出抵押品来创造合成资产。这种模式下的造币商不会承担任何强制清算的风险,资本利用率达到100%,它彻底解决了资本效率问题。

第三是资产种类。基于我们的模式设计(这是一个所有Duet持有人和合成资产持有人之间的博弈局面),可以很容易地在系统中创建新的合成代币,但我们的竞争对手如Mirror仍然只是模仿真实的现有基础资产,这或许在某种程度上对加密货币玩家的吸引力较小。例如,我们不仅可以创建杠杆或反向代币,还可以创建跟踪金融指数的代币,如VIX指数,但在Mirror中只是模仿VIX跟踪ETF,有管理费和仓位滚动费,即内在价值不断下降,这不是一个好的波动对冲工具。

最后一个是整体设计。Duet的目标从一开始就不是一个简单的金融应用程序,而是一个平行世界,使现实世界的资产铸造、重组和重建,并允许用户从任何地方分配资本到任何主要资产。Synthetix在现实世界的资产同步化方面,不知为何进展相当缓慢,他们只有很少的合成股票(synth stocks)。我们会有自己的互换、借贷、跨链合成资产流动性聚合器、杠杆套利协议、保险池、清算基金协议、自动复利工具,以及围绕我们的合成资产的更多有用的链上协议,这些被称之为DuFi(Duet Fi)生态系统。

什么是Zerogoki,为什么它是一个实验性的合成资产协议?

Zerogoki是来自Duet协议的实验性协议,它只拥有Duet协议的Lite-minting和算法pegged模块。Zerogoki为各种资产和实验机制提供了一个游乐场,以面对真实交易环境的考验。

Zerogoki在日语中是“零号机”的音译,代表实验模型Unit-00,其代币REI是日语中‘零(れい)’的发音。Zerogoki是一个部署在以太坊上的杠杆代币铸币平台,基于算法挂钩机制,可以为用户提供外汇、黄金、债券等传统资产的杠杆工具。用户可以使用平台代币REI来铸造杠杆代币,也可以使用该协议的合成美元-zUSD来直接购买杠杆资产。

像Kusama(KSM)和Polkadot(DOT)一样,Zerogoki是开放的,作为一个独立项目运行。Zerogoki的目的是承担Duet的某种压力测试功能,由于机制设计的不同,其风险和利润结构明显不同。合成资产只通过破坏协议资产-REI产生,并选择波动较大的杠杆代币作为上市资产以增加系统测试压力。同时,采用成本较低的以太坊主网来测试Duet是否能在恶劣的环境下顺利运行。

REI和zUSD主要面向传统投资标的的衍生资产,为加密货币市场提供了许多原始投资标的,如:zGOVT 美国国债ETF 20倍、zXAUUSD 10L黄金现货10倍、zEURUSD 20L欧元/美元20倍等衍生品。Duet目前主要用于美股的合成资产。Zerogoki将继续保持并稳定运营。如果后续Duet的合成资产模块协议升级,也会先在Zerogoki上测试。

结语

很明显,Mirror改进了抵押品逻辑,使其对散户更加友好,并采取了比Synthetix更积极的方法。考虑到币安上市的MIR,在PancakeSwap推出mAssets的UST对可能有助于Mirror在BSC和币安网之间建立良性循环,吸引新的DeFi用户。

另外,oracles是所有合成系统的核心,其信息的准确性至关重要,因为它决定了CDP是否有足够的抵押资产被锁定,否则就会触发清算。Mirror在Terraswap Price推出了UST pair,以增加资产的流动性,但这并没有解决AMM价格和真实oracles价格之间的较大差距。例如mGOOGL,其Terraswap Price价格是2484.93 UST,与真实的oracles价格约有0.56%的差距,这表明这个模型仍然值得更多的设计改进。

合成资产的设计越来越强大,我们相信用户定制的和跨链兼容的逻辑将构建一个更可持续的合成Defi世界。

Zerogoki是Duet的一个创新版本,支持更大类别的金融资产,包括加密货币、商品、外汇、债券、股票和金融指数。再进一步,Zerogoki还将提供新颖的金融衍生品,为用户提供更多的造币或交易工具,为项目的其他参与者提供更多的赚钱策略。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

暴跌中币价相当坚挺,从HIP、Vaults以及Token模型的角度再谈Hyperliquid

自2014年门头沟事件起,中心化交易平台的腐败与市场操纵问题便始终困扰着Crypto的所有参与者。...

今日推荐 | 速览Berachain背后助推器Royco:TVL突破30亿美元,跃居Yield协议第二!

过去一年,DeFi生态简直是“开挂”状态,资金如洪水般涌入,机构疯狂布局,大家都在说:这波赚钱机会...

Uniswap V4 正式上线后 ,有哪些值得关注的创新项目?

编者按:文章介绍了 Uniswap V4 的创新性功能,重点阐述了 Hooks 的模块化特性,使开...

波场TRON行业周报:“就职典礼”利好出尽,TRX成WLFI战略储备之一

一.前瞻1. 宏观层面总结以及未来预测市场普遍预计,美联储将在1月30日的会议上决定维持当前的联邦...

来火币HTX过肥年:春节乐翻天,$60万红包抢不停,更多新春福利待领取

春节将至,火币HTX携手波场TRON生态推出“春节乐翻天,$60万红包抢不停”活动,用数字红包传递...