Defi之交易所(一):CEX與DEX之安全性

交易所是什么:

交易所是一個固定的“地點”,用來交易某種信息、物品等。交易所是提供信息、物品價格價值的一個渠道,會有多個交易所存在,那么如何抹平交易所之間的價格差,避免市場用差價賺錢,擾亂市場呢?交易所通過借助信息平臺實現產權信息共享和異地交易,統一協調產權交易市場及各種條款來平衡這一點。

形象點說,鏈家就是一個房屋买賣交易所。

區塊鏈裏的交易所同理,無論中心化還是去中心化的,都是為了給幣的买賣提供場所,這個場所既然是為大家服務的,那么:

要確保系統方便好用。

-

大家的資金在這個系統裏是安全的,不然本來是來賺錢,最後還被別人割了,誰還用?

那么中心化交易所(CEX)和去中心化交易所(DEX)有什么區別,方便和安全性上有什么不同呢?

兩個本質的區別在於有無基於區塊鏈技術而帶來的安全性區別。去中心化交易所(DEX)通過鏈上的智能合約執行交易,實現了數據去中心化,以及操作去信任,且治理帶有开放和社區驅動的屬性。中心化交易所(CEX)是在鏈下進行交易且其治理模式與傳統公司相同。

先說中心化交易所(CEX)

中心化交易所(CEX)的優勢顯而易見,方便、高效、流動性(使用的人越多流動性越強)。但是成也蕭何敗也蕭何,中心化是其優勢來源也是其不足處的起因。

中心化交易所最黑的一筆歷史是2014年2月24日,曾經的世界第一大交易所Mt.Gox被曝遭遇黑客攻擊,平臺10萬枚比特幣和用戶75 萬枚比特幣被盜(當時總價值約為4.75億美元),3 天後Mt.Gox申請破產。該事件被稱為“門頭溝事件”。最終結局是,2019年宣布按照公司破產時每個账戶的比特幣余額,賠償當時每個比特幣660美元以及0.18個比特幣。結果不算壞,至少有交代,彌補了部分損失,但比特幣的價格已經翻20倍。

2014年到現在,加密貨幣中心化的風險在依然存在,只是風險變“高級”了。

僅2019年,11個主要加密貨幣交易所被黑客入侵,盜取共計約2.83億美元加密貨幣。

當然美其名曰是黑客,但黑客盜取了多少,交易所自己監守自盜了多少,以及更高級的數據拉砸和拔網线收割了多少這些都無從考證,真正的歷史只有當事人知道。以及人們相信的歷史只是人們愿意去相信那一種。

這些“意外”說明了:比特幣是安全的,但比特幣交易平臺不一定是安全的。加密貨幣放在中心化交易所,資產就存在安全隱患,特別是對現有合約用戶。除了被黑客盜取,也可能交易所自己作惡,或創始人小不心出了意外(比如年初火幣的私鑰管理人被傳話),最終都是用戶躺平。

為什么會出現這些不安全因素?

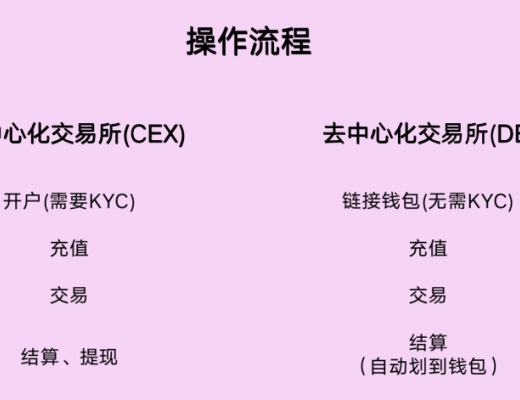

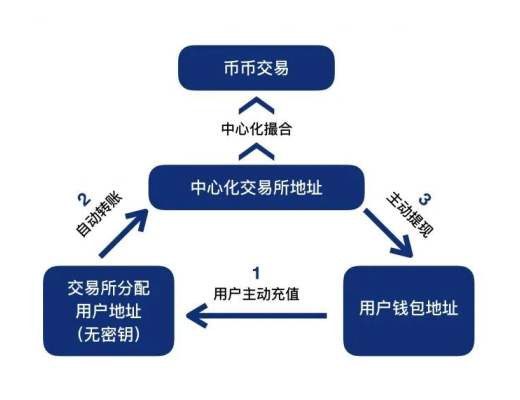

下圖1是交易所的交易流程。中心化和去中心化交易所最核心的區別點是:开始的時候用戶有沒有屬於自己的錢包私鑰。即在中心化操作下,交易所裏資產的擁有權不實際屬於你,而是別人,因為你的“錢包”的私鑰在交易所手裏,詳細見下面解釋。

下圖2是注冊CEX的具體細節流程:

此處補充說明一點:錢包

如果你是一個行業資深者,證明你真正擁有多少資產需要看你錢包裏的資產,每個人的錢包通過私鑰認證(一串字符),是唯一屬於你的,如果忘了/丟了就意味着幣丟了,永遠找不回,所以記得保存好。托管在交易所的沒有提現的錢不能完全算你的錢是因為(1)可能明天就虧了,當然也可能賺更多,(2)交易所可能給你搞沒了。就好像傳統投資人都說股票裏的錢不算錢,要實際變現出來了放在自己的銀行卡裏了才算。

然後回到上面的圖2

注冊中心化交易所,用戶把資產轉到交易所,儲存在中心化交易所裏的一個虛擬錢包裏,用戶沒有私鑰/助記詞(私鑰不在你手中表示你的資產也不在你自己手中),雖然可以隨時操作,但顯示在屏幕上的資產數字只是交易所給你的一個憑證:表明你可以的幣種和數量,或,兌換為多少價值的法定貨幣。但這些資產實際已歸屬於交易所。

也就是說你轉账進交易所的時候,就把你的資產完全的托管給交易所全權負責,屏幕上的數字是交易所給你的憑證,證明你有多少資產在他那。

這意味着,交易所的私鑰控制人可以拿着你的幣和資金另尋它用,由此便產生了中心化交易所已經發生過,且未來可能繼續發生的惡劣現象:

數據拉砸、拔網线、交易所跑路。這些情況下用戶的資金(幣)沒有任何保障,特別是玩合約的朋友很容易躺平起不來。

中心化交易所把用戶資產和數據儲存在中心化的數據庫中,一旦這個數據庫出問題:可能交易所維護不善、可能黑客攻擊,你的資產就不安全了。數據庫出問題就好比水桶被戳了個洞,一個小洞就可以把水漏完。

歷史上有過多次交易所監守自盜、挪用用戶資產的惡性事件,也有不少外部黑客對CEX惡意攻擊的事件。在行業還沒有得到明確的監管情況下,能約束惡性事件發生的只有交易所的道德底线和技術實力。

類似的銀行理財產品、基金都是用戶將自己的錢托管在別人手裏,讓別人幫忙操作賺取收益,是中心化的,只是他們身後的背書力量比較強。去年的中國銀行原油寶穿倉事件即中心托管的一個問題,被迫虧損,而且是因為別人不留心的操作失誤被迫虧損,以前大家放心是因為法律要求這些理財產品保本,現在取消了。

為什么前文說現在風險變高級了?其實礦機生產商、交易所、甚至礦廠主,基本算這個行業的食物鏈頂端,穩賺不陪,交易所跑路了也沒多大意思,自斷財路,一般不會,但是或許有可能他們其他什么地方缺錢了,可以搞個數據拉砸/拔網线來爆合約賺用戶的資產(幣)。要知道我們的所有操作,交易所後臺都能看到。

安全問題一直是懸在交易所上方的達摩克利斯之劍,因平臺安全問題被反向割韭菜的交易所數不數勝。

去中心化交易所(DEX)

有問題不代表沒有市場價值,中心化交易所的好處依然大大優於其存在的問題,但事物是發展的,需求的側重點也是多樣的,有問題就會有創新,就會有更進一步解決方案。

通過上文知道,中心化交易所(CEX)最大的不安全來自於(1)數據集中:整個體系安全性不被保障,斷電、外來攻擊都會影響,(2)用戶沒有實際擁有自己的資產:後臺處理程序不可見,可以產生很多貓膩。怎么解決呢?

將區塊鏈作為整個網絡的運作底層就自然而然的解決這些問題。去中心化交易基於區塊鏈,被賦予了:

鏈上記錄:每筆交易鏈上發生,任何人都可通過區塊鏈瀏覽器查詢到每一筆交易,公开透明;以及數據去中心化存儲無需擔心暗箱操作與數據造假和數據拉砸。這是區塊鏈技術本有的特點,無需再多做解釋。

智能合約:用寫定的程序去托管,去人為操作,防止盜用用戶資產另尋它用

資產自持:錢包作為接入口,用戶的錢永遠都在用戶手裏。

以上是去中心化交易所的三個安全性特點。

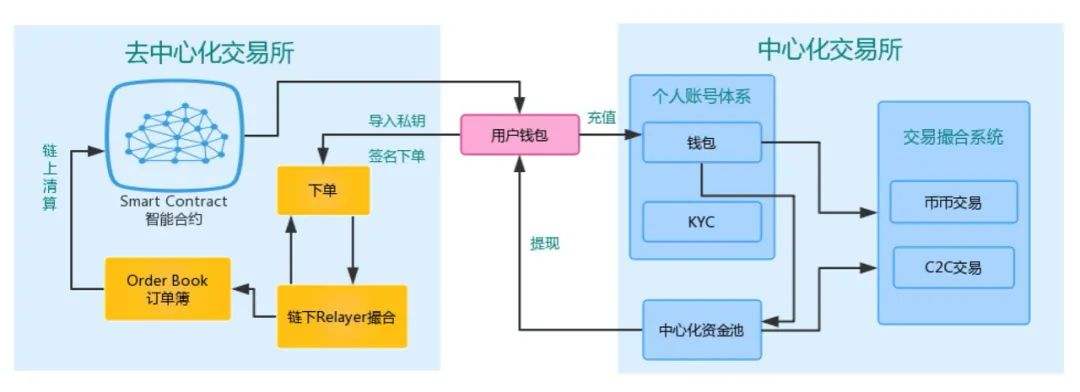

即一個數據在鏈上存儲(透明、安全)、智能合約完成執行流程(撮合交易、結算、提現)、錢包為接入口(資金安全)的交易平臺:該平臺僅負責撮合交易,不接觸你的資產,不參與用戶資金的任何操作,不將個人數據存儲在中心化服務器上,而是通過智能合約進行點對點交易,即去信任。

在這個平臺上,除非你把私鑰給別人,否則誰也動不了你的幣。且只需要一個錢包就能使用不同的去中心化交易所Dapp,相對簡便。

但在使用不同的中心化交易所時,需要重復完成账號注冊與KYC 認證,就像在幣安、火幣、抹茶等CEX上开戶時都要求上傳身份證照片,有的甚至要求拿着身份證自拍,這些信息被存儲在CEX的中心化數據庫裏,如果CEX有更大的利益訴求或者其他什么原因,是完全可以出賣這些數據信息的。所以中心化交易所最大的不安全來自於數據集中,用戶沒有實際擁有自己的資產。

那么去中心化交易所怎樣保證安全?——智能合約。

把以上所有環節置於鏈上,由智能合約全部執行(包括錢包間的直接交易),沒有中間人插手。

有點像你通過綁定了銀行卡的支付寶/微信給商家付款,直接刷走的你銀行卡裏的錢, 但是你通過支付寶/微信支付.有所不同的是,區塊鏈世界賣方收到的錢也直接到銀行卡裏(錢包裏),而不是留在支付寶或微信裏(交易所裏)。

這樣交易過程就無需任何信任的第三方,做到了去中心化,去中心化的意義除了數據安全還有去信任,所謂去信任不是不要信任,而是用寫好的、明確可見的、不變的程序替代具有很大變數的人為控制。所以在交易所方面,去中心化交易所的核心是“資產去托管”。也就是說,在交易的過程中,沒有任何人或者說一個中心化的機構能夠接觸、動用你的資產。

但,區塊鏈給DEX帶來了安全、透明的同時,也給了DEX一些弱點。比如交易速度交易慢,無法處理高並發交易,底層公鏈的 TPS(系統吞吐量)使得用戶體驗沒有中心化交易所那么流暢,這是目前區塊鏈本身性能帶來的局限。以太坊 12 秒打包 1 個區塊,表示交易完成至少需要 12 秒,當網絡擁堵時需要等待的時間將更長。這對高頻交易員來或者完全去中心化的交易所來說是很大的限制。

不過隨着擴容技術的不斷發展,去中心化交易所與中心化交易所的差距將不斷被縮小。聰明的开發者們开始把上述部分環節(下單及撮合環節,因為這部分需要的tx實在太多)放在鏈下。

只要去中心化交易所仍然保有「非托管」以及「與智能合約交互」的特性,就有存在的價值。

所以總結:

去中心化交易所所有的交易流程是由智能合約來完成的,交易效率相對較低(區塊鏈技術的TPS一直是軟肋),但幣的歸屬完全是掌握在用戶自己手裏,所以安全性相對高一點。

中心化交易所相對去中心化交易所的優勢在於交易深度和用戶數量,這兩點是去中心化交易所不能比擬的。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

評論