DeFi世界的M1:DAI是如何平穩運行的?

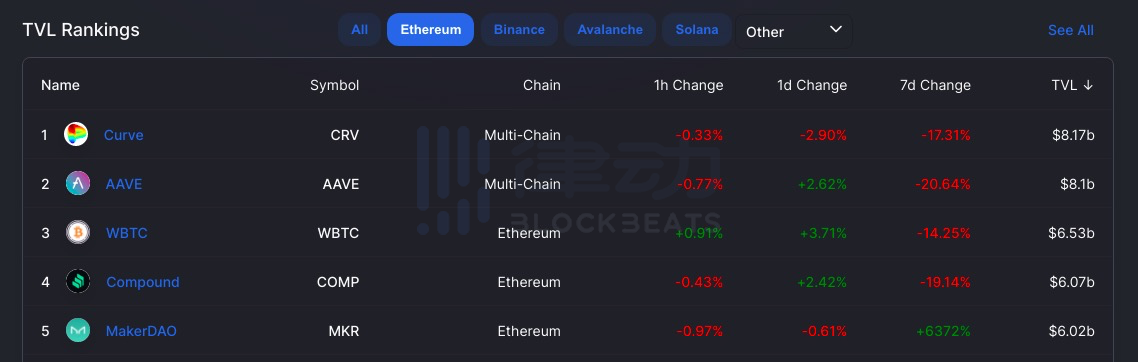

MakerDAO 由丹麥企業家 Rune Christensen 於 2014 年創立。MakerDAO 是一個運行在以太坊上的穩定幣發行協議。在撰寫本文時,它的總 TVL 為 60 億美元。

MakerDao 的基本功能很簡單:當用戶存入抵押品時,MakerDAO 會鑄造並一個穩定幣 DAI 並借給用戶。而當用戶歸還 DAI 時,DAI 將被銷毀,並將抵押品歸還給用戶。以傳統金融市場為例——就像一個小國的中央銀行——MakerDao 正在吸收黃金儲備(在這裏則為 ETH、BTC)並發行票據。這使得 MakerDao 成為 DeFi 的中央銀行,即 DeFi 中 M1 貨幣供應的來源。

(Source: Defillama)

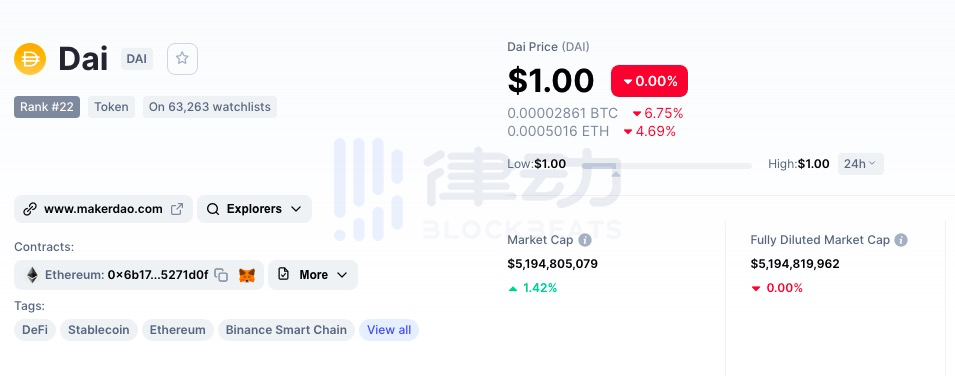

截至今天,DAI 的市值超過 50 億美元,價格穩定在 1 美元左右。

(Source: Coinmarketcap)

DAI

DAI 穩定幣是一種抵押支持的加密貨幣,其價值與美元軟掛鉤。DAI 保存在數字錢包中,並得到以太坊等多條鏈的支持。所有流通的 DAI 都來自於 MakerDao 的金庫,並得到超額資產抵押的支持。例如,存入價值 150 美元的 ETH 作為抵押品,可借入價值 100 美元的 DAI。

Maker 允許用戶以加密資產作為抵押貸出 DAI,抵押率由標的資產的風險決定。如果價格發生變化,借款人的抵押品價值下降到閾值以下,部分抵押品將會自動被拍賣出售(與 Aave 類似)。拍賣收益部分被用來償還貸款,並在壓力時期保持系統平衡。

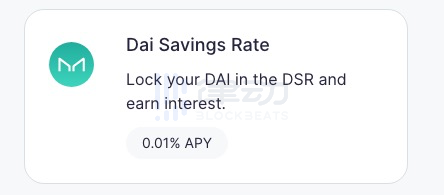

在 MakerDao 中,將 DAI 留在系統中的 DAI 持有者可以通過 DAI 儲蓄率(DSR)賺取收益,這是一種協議級的收益支付功能。但在 Curve 和 Aave(以及更多協議)等其他協議中,DAI 可以創造更多的收益——DAI 就是金錢。

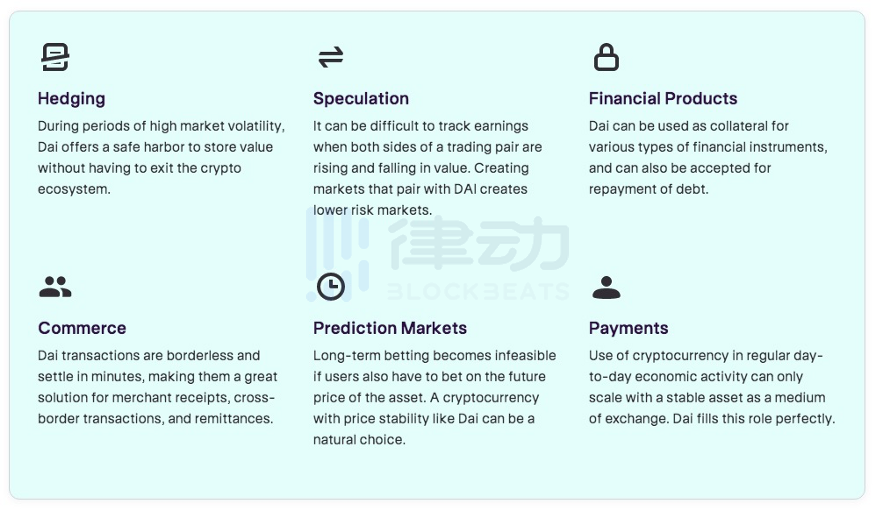

除了可通過 DSR 賺取收益,DAI 還有對衝、貿易、支付等多種用途:

金庫

金庫可讓持有者存入抵押品並生成 DAI。在 MakerDAO,每個金庫獨立存在。每個用戶為自己的抵押品和 DAI 借款創建自己的金庫,金庫之間並不互通。

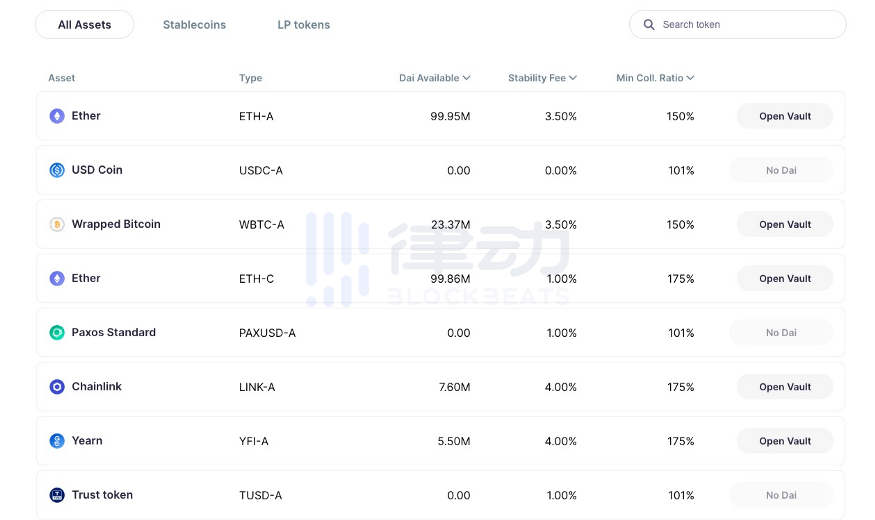

金庫以抵押品的類型進行分類。用戶抵押資產鑄造 DAI,並在償還 DAI 時將其銷毀。這一過程完全在鏈上進行,這使得任何人都可以審計 DAI 的流通量和支持它的抵押品。當前的抵押品類型和金庫類型列表如下。

(source: https://oasis.app/borrow)

穩定費

穩定費費率可變,穩定費被持續添加到金庫所有者的 DAI 余額中。

穩定費是一個風險參數,旨在解決通過抵押品生成 DAI 所帶來的固有風險。穩定費的一部分被用於維持 Maker 協議的運作,包括 DSR、風險團隊开支和其他與維護協議相關的費用。不同金庫類型的穩定費不同,具體費率可由 MKR 持有者投票治理。通常,費率改變基於風險團隊的建議,他們會對系統中的抵押品進行風險評估。

當基礎資產或整個系統發生根本性變化時,風險團隊會更新其建議的穩定費。

清算

在 Maker 上,金庫需提供超額抵押。每個金庫均存在清算比率,當抵押物低於這一比率時金庫將面臨清算。

清算比率是每種金庫類型為避免被清算所需維持的最低抵押水平。為了確保在任何時候都存在充足的剩余抵押品,系統激勵「保管人」始終保持着對抵押不足的金庫的持續關注。「保管人」是一類特殊的用戶,在清算過程中,保管人可賣出部分被清算金庫的抵押品以支付金庫債務和清算罰金。這一舉動可使抵押率恢復到清算比率以上。

此外,Maker 協議和每個金庫類型都存在債務上限。債務上限是可以產生的最大數量的 DAI。全球債務上限是整個 Maker 協議可以產生的 DAI 數量,而特定金庫的債務上限則限制了每種類型的金庫可以產生多少 DAI。

DAI 信貸系統是如何穩定運轉的

綜上所述,MakerDao 建立了一個信貸系統,允許用戶根據存入基於智能合約的抵押品自行發放以 DAI 計價的貸款。其核心是抵押品組合,這是一個支持 DAI 供應的鏈上資產池。雖然抵押品是一個價值來源,但需要額外的啓發式方法來維持 DAI 和美元的軟掛鉤。

套利

在計算借貸金額和清算比例時,1 美元總是相當於 1 DAI。由於 DAI 的價格在其他市場上波動,套利者可以买入和賣出 DAI 以獲取利潤。這種套利得到了貨幣政策調整的支持,貨幣政策調整會反復影響 DAI 的供應和需求,直到 DAI 恢復到其目標價格。做市商依靠穩定費的變化獲利,並為其提供必要的流動性,這一舉動又可減少 DAI 價格的偏差。

緊急關閉

在極端情況下,將啓動一個被稱為“緊急關閉”的過程,1DAI 可以被贖回為價值 1 美元的抵押品。抵押品的價值有時會急劇波動。如果抵押品價值急劇下降,MakerDao 可能無法將 DAI 全部贖回。作為應對資產價格波動的最後一道防线,MakerDAO 會將 MKR 代幣拍賣以作為對抵押不足的 DAI 的支持。

MKR 代幣

MKR 代幣處於 MakerDAO 網絡的核心,允許用戶對 MakerDAO 進行治理,主要是對貸款的一系列參數投票調整,如用戶可發行的 DAI 的數量上限等。

協議的貸款成本(穩定費)使用 MKR 支付,穩定費被用於從二級市場上回購 MKR 並銷毀。這使 MKR 成為一種通縮型資產,起始供應量為 100 萬枚 MKR。用戶使用 Maker 創造、贖回越多的貸款,MKR 的供應量就越少。這種銷毀機制有助於提高代幣的價值,就像回購計劃推動傳統公司股價一樣。

這種機制確保了對 MKR 持有者和對 MakerDAO 良好治理的激勵是一致且適當的。良好的治理決策意味着隨着時間的推移,會有更多的 MKR 被銷毀。而糟糕的決策則導致更少的 MKR 被燒毀。

需要注意的是,穩定費並不取決於 MKR 的價格。MKR 的價格高則銷毀更少的數量,反之亦然。

歸根到底,MKR 持有者是確保 DAI 信用系統成功運行的群體。MKR 持有者使用去中心化的治理流程進行自我協調,通過該流程他們評估、選擇適當的抵押資產。這套系統的平穩運行與對抵押品集風險的評估密切相關。盡職調查或自我協調的失敗都將使協議產生嚴重損失,要么 DAI 價格下降、對用戶產生損失,要么 MKR 稀釋、對 MKR 持有者產生損失。

原文標題:《【DeFi 基本面】MakerDAO,DeFi 的中央銀行》

原文作者:The Serenity Fund

原文編譯:0xCC,律動 BlockBeats

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

波場TRON行業周報:比特幣繼續9萬保衛战,DeFAI&遊戲鏈成資本新寵

一.前瞻1. 宏觀層面總結以及未來預測上周,美國股市整體表現疲軟。主要受到通脹上升預期和美聯儲降息...

WEEX唯客:新手如何防範Rug pull、OTC、假空投、交易所詐騙

所有投資賺錢的方法其實都很無聊、枯燥,無非就是找到一個安全靠譜的交易平臺,找到適合自己的交易策略,...

DeFi牛市回歸?Aave存款超越2021峯值,Solana穩定幣總量飆升

由於投資者對特朗普就職的樂觀預期,新的資本流入市場,推動Aave存款創下歷史新高。2025年初,隨...