Layer 2上DEX的交易体验可以媲美CEX吗?

在Layer 2的第一篇的科普文章中,我们对比了不同以太坊2层扩容方案的优劣。随着Layer2的热潮升级,头部DEX们都采用了怎样的方案?本篇将带你了解,并会主要从3个角度流动性、交易体验和安全性,对比Layer 2上的DEX和CEX的大致表现。

在Cointelegraph 6月22日发布的文章中,使用了这样“危言耸听”的标题:《自动做市商AMM已死》(Automated Market Makers are Dead)。

这篇文章阐述了核心的3个观点:

1. AMM模式最大的受益者不是LP而是套利者。2. 因为LP转向了新的侧链、2层上运行的AMMs,使得流动性更加分散。3. 为了节省Gas费提高交易效率,交易者和开发者会涌向2层建立DeFi应用程序,在底层链上AMM之间的流动性战争将在新的战场进行。

与其说“AMM已死”,不如说新的流动性争夺战已经在Layer2 (以下称L2)拉开序幕。

在以太坊真正突破性能上限,落地链上分片ETH 2.0之前,L2赛道的热度还会持续攀升,在L2上部署的DEX也将更多。相信L2 + DEX将会成为新的里程碑,因为它们安全性更强、速度更快。与此同时在L1上资金向头部项目聚集效应也越来越明显。

为什么L2对众DeFi项目们如此重要?

主要瓶颈是因为L1的协议并不能很好地支持复杂的程序和结构,例如期货、期权等衍生品,且手续费颇高。Messari的高级分析员也表示:“L2解决方案现在是对于DeFi发展和刺激新用户的催化剂。”

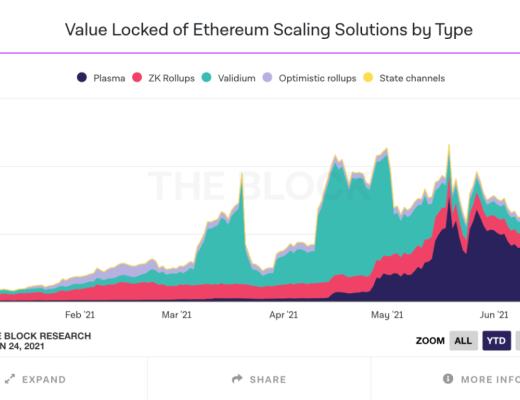

在《Layer 2系列一:以太坊扩容方案大PK,谁才是解决问题之王?》中我们介绍了在当下的5种主流的L2解决方案,包括侧链、管状通道、Plasma、Validum和Rollups,从下图数据可以直观地看到各扩展方案(除去侧链)的TVL数据,来分析它被采用的程度。

2021第一季度以ZK Rollups领头,Validium紧随其后。第二季度Validium首先爆发,随后Plasma崛起占据主导。

其中Validium与ZK Rollup的区别是:前者更适用于对信任要求没有那么高的高频应用,如游戏DApp, 可以达到每秒处理10k 笔交易,数据储存在链下。而ZK Rollup更适合于对安全性要求很高的支付和交易等场景,数据存储在链上:

介绍完所有的主流的方案,让我们把目光缩小到DEX上,它们可以说是第2层生态系统的核心。不同的交易平台采用了不同的解决方案,代表性项目包括:

采用Optimistic Rollup技术:Uniswap V3、SushiSwap、MCDEX、DODO

采用ZK Rollup技术:Loopring、dYdX、ZKSwap

采用Plasma技术:OMG Network

采用Validium技术:DeversiFi

目前包括Uniswap V3、SushiSwap、DODO、Bancor等去中心化交易所都已在Arbirum上部署。Arbitrum Rollup也是一种基于Optimistic Rollup技术的网络,因为易于与DApp们集成并与以太坊EVM完全兼容,已经成为很多知名项目和开发人员的首选。

L2网络效应快速升温,我们熟知的DEX头部项目Uniswap V3、DODO、dYdX的表现如何?

为了进一步衡量当下DEX和CEX上的数据和交易体验,我们将从以下3个指标来简单进行对比。

DEX VS. CEX

1.流动性:24小时交易量(分为现货和期货)、用户访问量、支持交易方式

(数据来源:Coingecko、DeBank、FTX、各交易平台官网,统计时间:2021/6/29)

根据以上数据我们可以看到:各DEX 24小时现货交易量中位居第一的Uniswap V3(L1)的仅占约占Binance的5.8%。与此同时,一些在L2不同侧链的头部DEX的24小时交易量为:

PancakeSwap (BSC):$ 342,091,865

QuickSwap(Polygon): $ 208,976,311

SushiSwap (Polygon): $ 55,816,630

尚未有L2 “黑马”DEX能够超过L1上DEX的交易量,还在聚集更多用户和流动性的阶段。那么两者交易体验相较如何?我们继续分析。

2. 交易体验:手续费、支持币种、支持交易对、 滑点、界面

(数据来源:Coingecko、各交易平台官网,统计时间:2021/6/29)

注:*在以上DEX交易都需要额外支付Gas费,dYdX除外

*滑点计算方法:以ETH/USDT交易对为例计算1ETH的盘口价差

除去在链上需要支付的Gas费,DEX的每次交易手续费已经与CEX们基本平齐,头部DEX支持的交易币种和交易对已经可以赶超头部CEX,包括了更多的长尾资产。

在24小时交易量最高的币对方面,可以看到CEX交易量最高的币种是BTC等主流币,而DEX上是用稳定币与ETH等DeFi生态资产进行链上兑换的阶段,长尾资产并没有达到主流的程度。

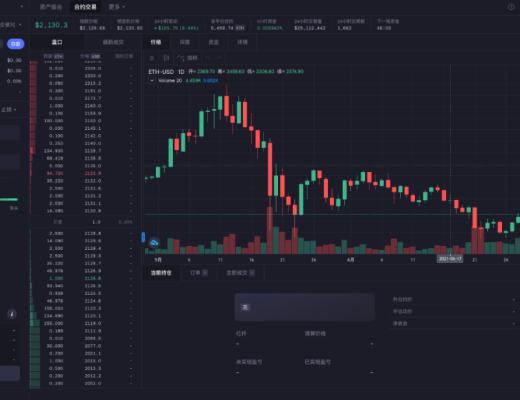

dYdX交易页面

上图可见,dYdX的交易界面已经很趋向中心化交易所的订单薄模式。通过非托管、链外订单薄加管理引擎结合的方式,交易者可以更好地进行风险管理、制定交易策略,在上表中交易滑点也逼近CEX。

特别值得提及的是,6月15,dYdX完成了由Paradigm领头的6500万美元C轮融资,顶级投资者还包括孵化Wootrade的量化投研机构Kronos Research及QCP Captital、HashKey等知名投资机构。L2扩容由StarkWare提供技术支持,更多的交易对上线后也将推动平台交易量。

投资风向进一步表明了对L2 赛道中谁能提供更“丝滑”交易的青睐,谁能吸引更多的用户在DeFi生态系统中交易资产,提供高性能、高速和低滑点的交易体验,让用户“无感”地在主网和L2之间穿梭,谁便将在众项目中脱颖而出。

3. 安全性

DEX的用户对自己的资产拥有百分百的监管所有权,可以说隐私性和安全性都超过了CEX,但如果在DEX中用户丢失了自己的私钥字符串,那么钱包中的财产就有可能会永久丢失。

综上,无论是侧链还是其他扩容方案,L2上DEX的发展道路还很漫长,在未来特别需要头部的知名项目如Uniswap、dYdX继续带起交易量,AMM模式与订单薄模式的PK也愈加激烈。

流动性争夺战正在发生着,但无论是CEX还是L2的DEX,不同的用户有不同的需求和选择,你的选择是什么呢?

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

暴跌中币价相当坚挺,从HIP、Vaults以及Token模型的角度再谈Hyperliquid

自2014年门头沟事件起,中心化交易平台的腐败与市场操纵问题便始终困扰着Crypto的所有参与者。...

今日推荐 | 速览Berachain背后助推器Royco:TVL突破30亿美元,跃居Yield协议第二!

过去一年,DeFi生态简直是“开挂”状态,资金如洪水般涌入,机构疯狂布局,大家都在说:这波赚钱机会...

Uniswap V4 正式上线后 ,有哪些值得关注的创新项目?

编者按:文章介绍了 Uniswap V4 的创新性功能,重点阐述了 Hooks 的模块化特性,使开...

波场TRON行业周报:“就职典礼”利好出尽,TRX成WLFI战略储备之一

一.前瞻1. 宏观层面总结以及未来预测市场普遍预计,美联储将在1月30日的会议上决定维持当前的联邦...

来火币HTX过肥年:春节乐翻天,$60万红包抢不停,更多新春福利待领取

春节将至,火币HTX携手波场TRON生态推出“春节乐翻天,$60万红包抢不停”活动,用数字红包传递...