玩DeFi害怕被 「Rug Pull」?如何保護個人資金?

一文了解 Defi 協議可能發生的「Rug Pull」和銀行擠兌風險!

前提:

“如果您不了解已投資或打算投資的加密項目的利弊,您可能會因市場操縱、智能合約錯誤或任何黑天鵝事件而感到意外,最終可能會失去辛苦賺來的錢。所以 DYOR 總是可取的:(Do Your Own Research:做你自己的研究)”。

加密行業最近發生的一個「Rug Pull」事件就是:

TITAN 代幣價格跌至零,該項目聲稱“經歷了世界上第一次大規模的加密銀行擠兌”。人們不斷套現,代幣價格不斷下跌。當人們在贖回最初的抵押品後,卻开始了競相拋售。這造成了多米諾骨牌效應,越來越多的玩家選擇退出遊戲,TITAN價格在幾個小時內嚴重下跌。億萬富翁投資者Mark Cuban也損失慘重,雖然他聲稱對該項目的投資“只佔一小部分”。

這種銀行擠兌問題是所有 Defi 投資者需要考慮的相關風險之一。所以今天我想為您解碼 Rug Pull,希望它能幫助你在未來做出更明智的投資決策。

那么讓我們开始了解:

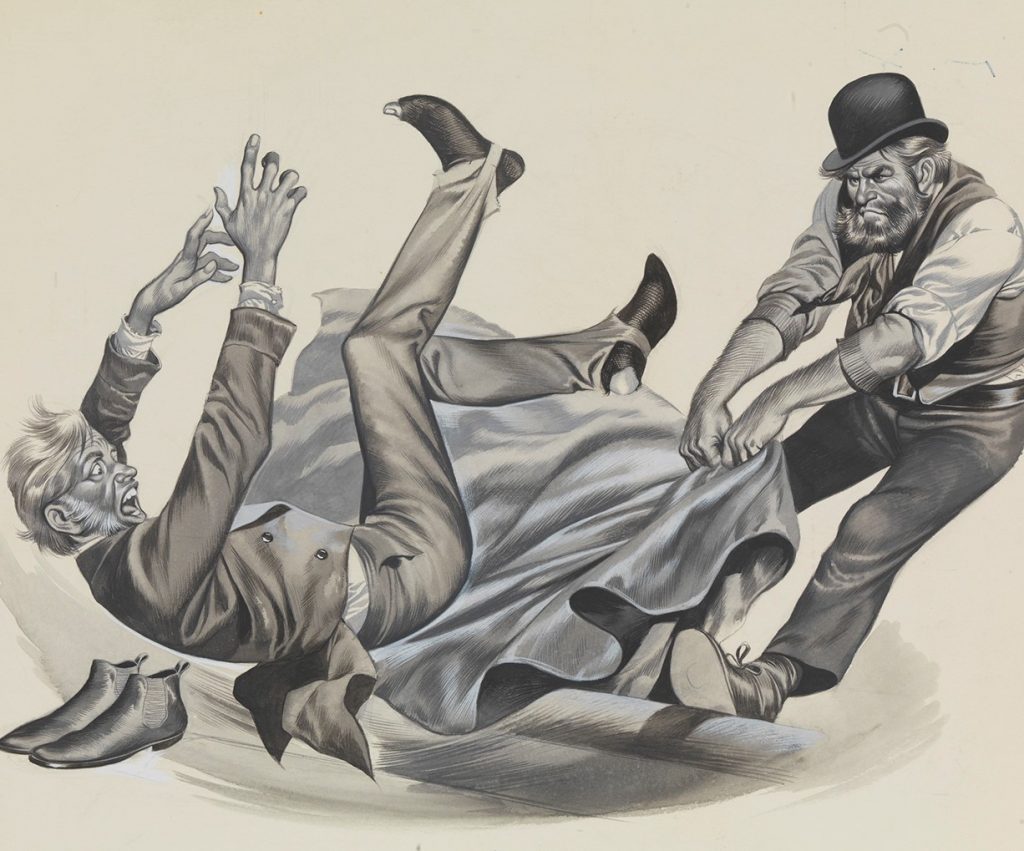

Rug Pull是什么?

上圖簡單粗暴的展示了這種現象。

加密世界容納了多個基於區塊鏈的、DEFI、DEX、DApp、智能合約項目,這些項目為普通人提供了投資和成長的新工具。財務自由的夢想從未如此觸手可得,加密領域賦予了人類新的希望、新的力量,以行使和改變他們的命運。

但是,所有這些誘人的承諾也會帶來意想不到的風險,如果您不對所做的投資負責,這些風險甚至可能會粉碎這些夢想。總有一些“壞人”希望通過快速致富的自私意圖讓別人的生活陷入困境,所以他們不害怕操縱這個高度不受監管的加密貨幣市場來為自己謀利。

Defi 平臺最容易受到這種惡意意圖的攻擊,而且高度不受監管,它們很容易受到此類攻擊。因此,作為散戶投資者,可能會冒着失去所有被抵押或集中在這些 Defi 項目中資金的風險,這樣的風險就是rug pull。

Rug Pull 是加密貨幣領域中的一種惡意操縱,Defi 項目所有者(开發人員)可能會放棄該項目並帶着投資者的錢逃跑,軟件修復問題是他們通常使用的借口。

Rug pull 在 Defi 生態系統中最為常見,而去中心化交易所(DEXes)是最大的受害者。許多新的 Defi 項目湧現出自己的原生代幣,开發者將這些代幣與 ETH、USDT、DAI 等流行代幣配對,並允許用戶將其與配對的代幣進行交換,以更高的回報吸引投資者。隨着投資者數量的增加,他們會帶着協議中匯集的已建立的 ETH/DAI/USDC/USDT 等“攜款逃跑”。

那些心懷惡意的开發人員發現創建DeFi 平臺代幣非常容易,因為這些平臺提供了這樣做的自由,而無需審核在其網絡上列出的每個代幣,此類开發人員主要使用以太坊區塊鏈,因為它是开源的並且具有 ERC-20 標准,可以輕松創建代幣。

如何識別此類項目並保護您的資金?

檢查給定 Defi 項目的流動性池

一種簡單的方法是檢查項目特定資金池的流動性。較高的流動性是 DeFi 項目實力的標志,但這並不能解決所有問題,還應該檢查該項目的發展歷史以及幕後團隊。

例如,UniSwap、Bancor、AAVE、Compound 已經運行了超過 2-3 年,並且有足夠的總價值鎖定在他們的 Defi 生態系統中,因此向這些項目投入流動性是相對安全的。

始終研究創始人歷史

永遠不要盲目關注任何新聞或謠言並計劃投資,或者僅僅因為抵押您的代幣獲得了更高的回報。始終深入研究您希望投資的 Defi 項目的創始人是誰。誰在支持那些項目?是否有任何針對他們的過去問題報告以及更多類似的問題?

根據 DeFi 的流動性池檢查代幣鎖定期

流動性池是任何 DeFi 項目背後的基礎,沒有足夠的流動性,它們就無法提供以下交易功能:

代幣交換

自動做市商 (AMM)

加密借貸

加密挖礦/流動性挖礦等。

上述所有服務共同為 DeFi 引擎提供動力,它們需要相關流動性池中有足夠的流動性才能順利運行。

因此,請務必了解平臺對資金池中的代幣強制執行的鎖定期是多長。最有信譽&受信任的項目都會將流動性鎖定一段時間以保護投資者的利益。

突然的波動–代幣價格暴漲

具有投機性風險的一件事是給定流動性池中的代幣價格突然暴漲。

因此,如果您注意到代幣價格突然上漲 50 倍或100 倍,那么,您需要對這種投機行為保持謹慎,因為這可能是一種陷阱,觸發所謂的 FOMO 以吸引更多投資。

謹防高額獎勵:

新推出的 DeFi 池可能會為您的抵押代幣提供高回報,因為他們也希望有更高的流動性。但是當任何項目开始提供意想不到的 500% 或 1000% 回報時,你需要謹慎,這對於成熟的 DeFi 玩家來說是不正常的。

所以有一句名言:“所有閃光的並不都是金子”。

您應該記住這句話,並要格外小心地做出決定。

來自 DeFi 領域的一些主要「Rug Pull」事件:

Messari報告:自 2019 年以來,Defi 黑客已經造成了超過 2.84 億美元的損失,「Rug Pull」事件中被盜的平均金額為 1190 萬美元。

Thodex:2020 年,擁有約 400,000 名用戶的土耳其加密貨幣交易所 Thodex 被指控跑路,Thodex 網站關閉,他們宣稱:“暫時關閉以解決公司账戶的異常波動”。據稱,首席執行官 Thodex 帶走了 20 億美元的客戶資金並逃往土耳其。

Meerkat Finance:這個 DeFi 項目消耗了價值 3100 萬美元的加密資產。在其官方 Telegram 頻道上,該團隊聲稱其智能合約保險庫遭到破壞。

結論

許多此類事件正在被識別和報告,因此鑑於銀行擠兌、「Rug Pull」和跑路騙局的增加,您需要對您的投資策略更加負責,好好做功課,避免盲目投資任何新的 DeFi 項目。

惡意黑客經常利用人們的暴富心理和 FOMO 本能來陷害投資者,但如果你是一個頭腦清醒、謹慎的投資者,就會發現很多問題,計算過風險後,您就可以拿着錢睡個安穩覺了。

作者:pramodAIML

編譯:Mary Liu

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

比推 Bitpush News

文章數量

65粉絲數

0

評論