无抵押型算法稳定币大崩盘 新玩法能否扛起市场大旗?

最近算法稳定币花样翻出,尤其以号称新型算法稳定币三杰Fei、Float、Reflexer最受追捧。其中,Float治理代币BANK的价格在昨天首次突破三位数,最高涨到1500美元,早期参与挖矿的人获利颇丰。目前,参与Float挖矿的资金多达12亿美元。到了本月31号,fei将会创世启动,届时料将再次掀起一波行情。

币圈就是这样,资金永远会褒奖富有创新的项目。反之,如果产品满足不了市场的需求,就会被资本无情抛弃。在新型算法稳定币享受市场聚焦的今天,一些早期的算法稳定币黯然无光。它们也曾辉煌过,但似乎还是无法摆脱死亡螺旋的魔咒。

全面雪崩

“再通缩一个月估计就有人受不了,都跑了直接归零。”

面对AMPL的持续通缩,有人在社群叫苦不迭。

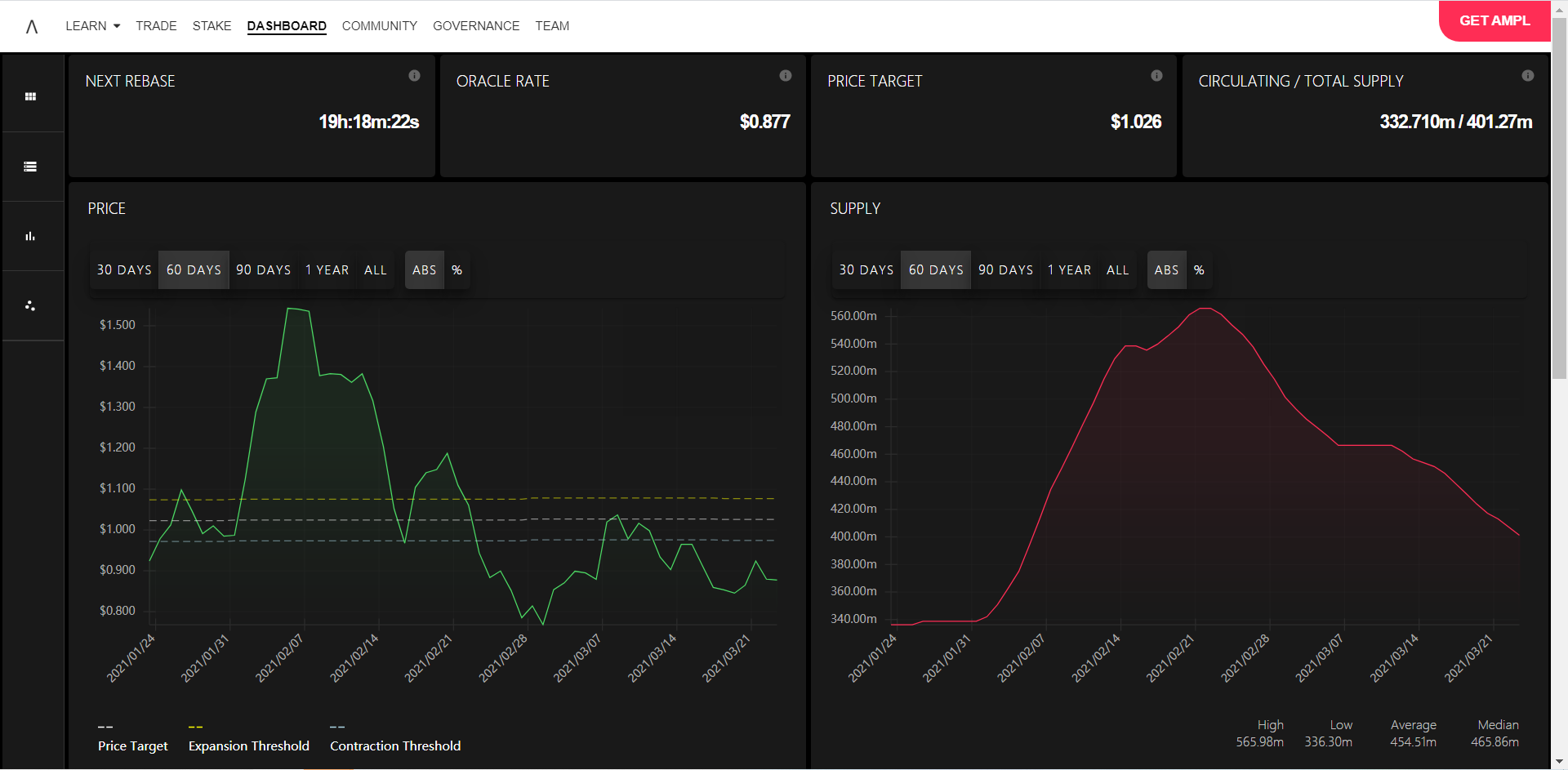

作为当前以太坊市值(3亿美元)最高的算法稳定币,AMPL从2月22日至今已经通缩了30多天。这意味着持币者要承担币价下跌和币被扣除的双重损失。

(图片来源:https://www.ampleforth.org/dashboard/)

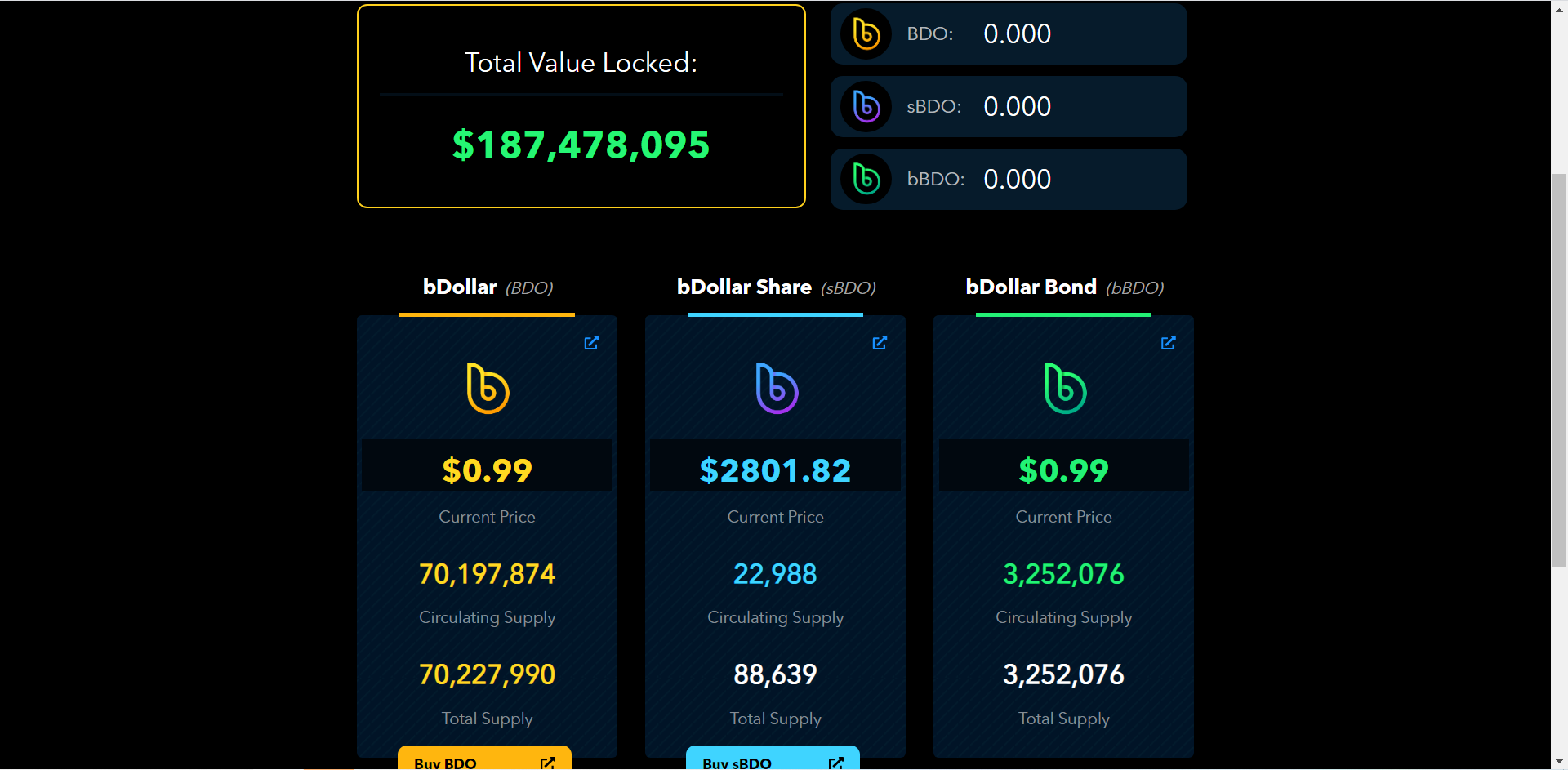

BSC上锁仓量最大的算法稳定币BDO,从1月10日开始维持通胀了70天,在上周末闪崩,价格跌至1美元以下,锁仓量也从3.4亿美元跌至1.8亿美元。

(图片来源:https://bdollar.fi/)

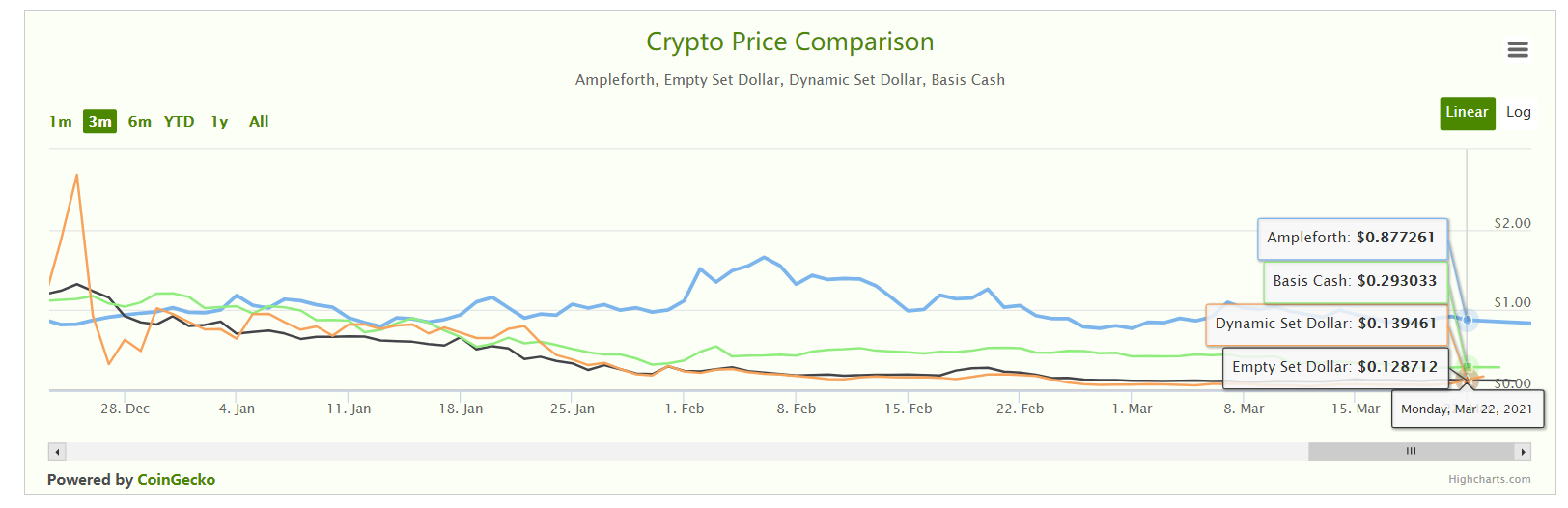

以上两个项目是算法稳定币中坚持的时间比较久的,像ESD(0.12美元)、DSD(0.18美元)、BAC(0.29美元)等价格早已大幅偏离1美元,基本归零。

机制问题还是人性使然?

算法稳定币分为三类:rebase类、铸币权份额类、部分抵押类。AMPL和BDO恰好是前两种类型的代表。

在维持算法稳定币价格稳定方面,AMPL采取了rebase机制,当实际价格高于目标价,向市场增发货币,代币持有者手中的份额增加。反之,从市场收回货币,代币持有者手中的份额减少。无论增发或者通缩,每个代币持有者手中的份额在整个市场的占比是不变的。

BDO是BAC的仿盘,由三个代币组成:bDollar(BDO),bDollar Shares(sBDO,类似于股份)和bDollar Bonds(bBDO,类似债券)。其中sBDO和bBDO分别是用来控制价格稳定的两种代币。当BDO价格高于1美元,sBDO的持有者可以获得系统增发的代币,向市场抛售这些代币可以获利。当BDO价格低于1美元,系统停止增发。同时持有BDO的用户可以以折扣价购入bBDO,等待BDO价格回升到1美元以上,这些bBDO可以以1:1的比例赎回稳定币BDO。

以上两种机制看起来是合理的,但并没有考虑到人性的一面:追涨杀跌。当价格上涨时,投机者更愿意买入。当价格下跌时,投机者更倾向于出售。

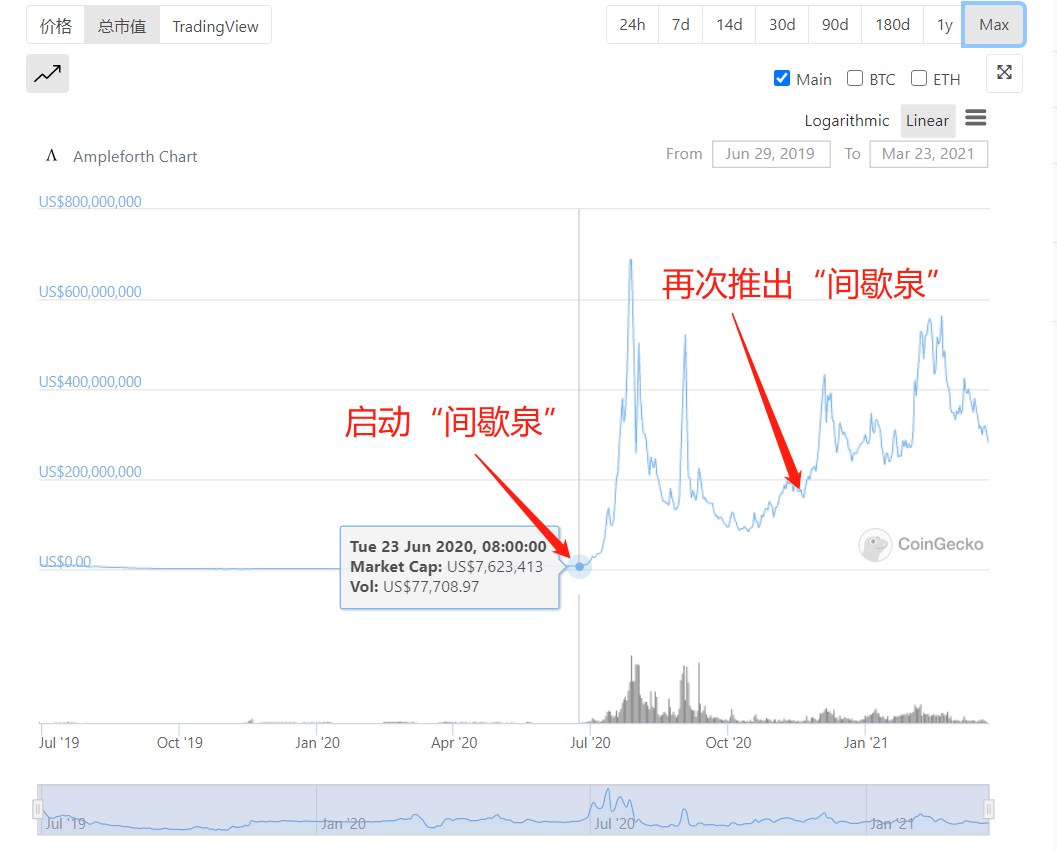

比如去年6月份,AMPL迎来一波大爆发,在一个多月的时间内,价格从1美元飙升到4美元,市值从7千万美元骤升至近7亿美元,投资者依然趋之若鹜。目前价格跌至1美元以下,但抄底者寥寥。

此外,应用场景也是影响算法稳定币的重要原因。

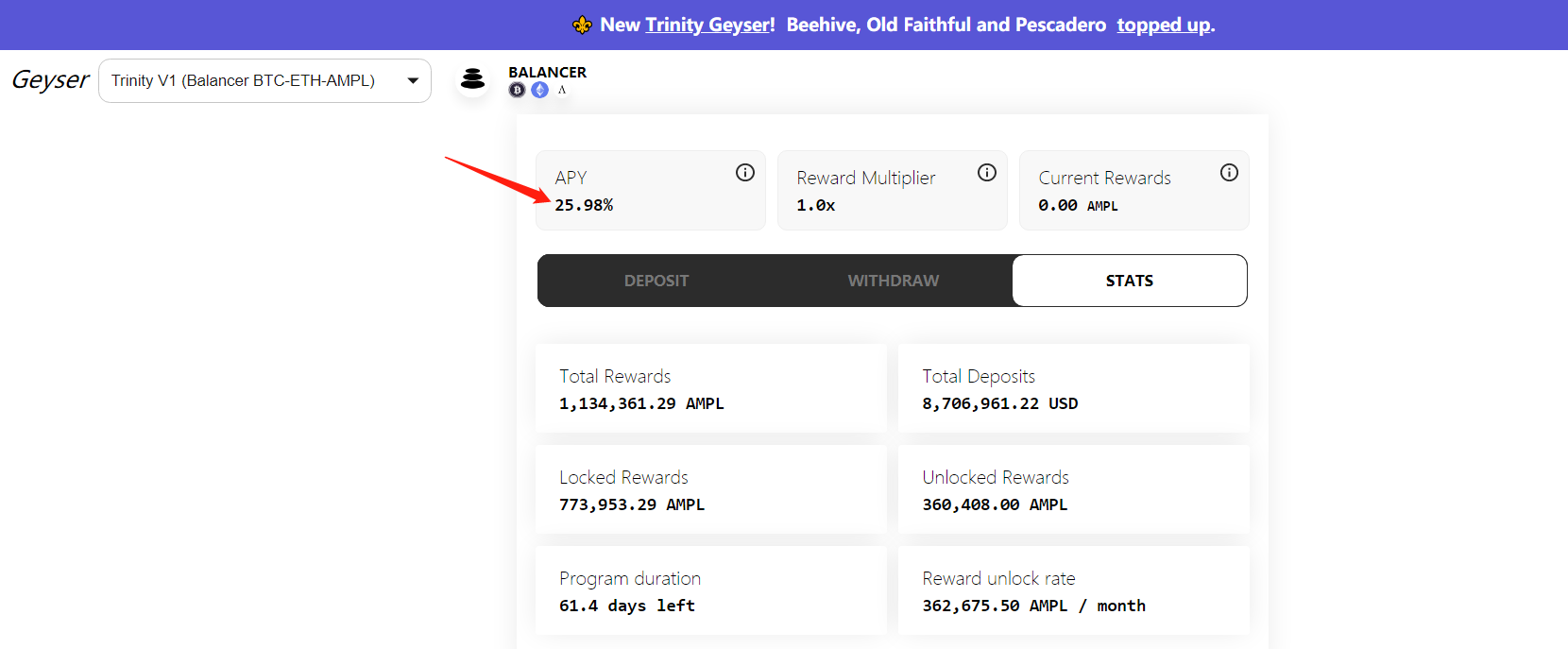

回顾去年6月份和11月份AMPL的两波小爆发,背后原因均和其推出“间歇泉”挖矿计划有关。该计划让AMPL在uniswap等DEX平台做市,官方会给予做市奖励。

当时的做市收益很高,年化收益都在100%以上。因为收益高,会有更多人买入AMPL参加做市,做市的收益会继续投入做市。这给了不断通胀的AMPL一个很好的去处。然而随着收益降低(目前年化在10%-30%左右),做市的积极性会减弱,而得到的奖励代币也会抛向市场,造成价格进一步下跌。即便是“间歇泉”,参与的资产也很有少,局限在BTC、ETH。此外,AMPL没有更具规模的用例,也没有更广范围的流通。

当时的做市收益很高,年化收益都在100%以上。因为收益高,会有更多人买入AMPL参加做市,做市的收益会继续投入做市。这给了不断通胀的AMPL一个很好的去处。然而随着收益降低(目前年化在10%-30%左右),做市的积极性会减弱,而得到的奖励代币也会抛向市场,造成价格进一步下跌。即便是“间歇泉”,参与的资产也很有少,局限在BTC、ETH。此外,AMPL没有更具规模的用例,也没有更广范围的流通。

(图片来源:http://t.cn/A6tFJc5C)

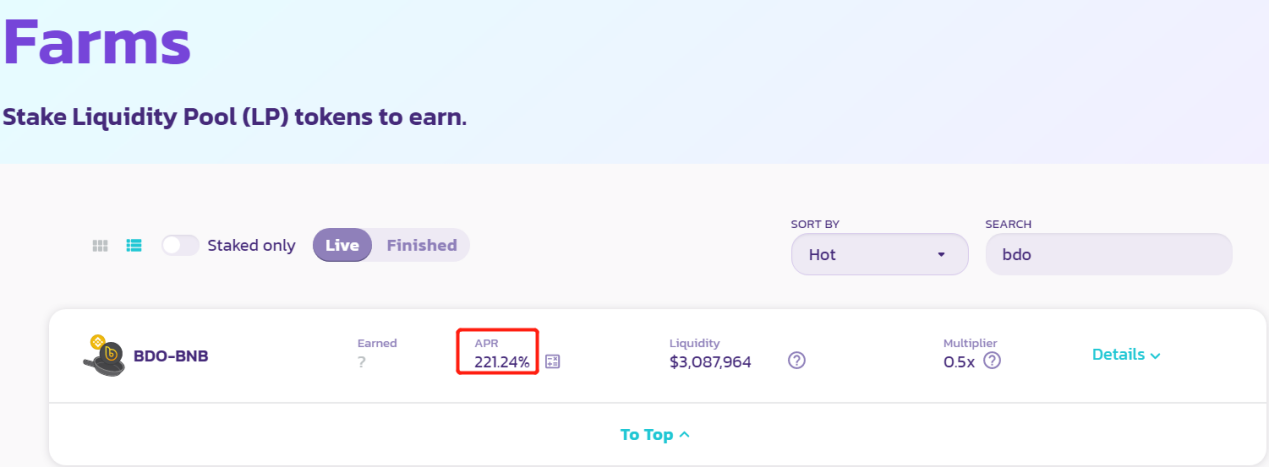

BDO的应用场景相比AMPL更多,在BSC上的多个农场和机枪池均可使用,收益也更高。

(图片来源:https://pancakeswap.finance/farms)

(图片来源:https://pancakeswap.finance/farms)

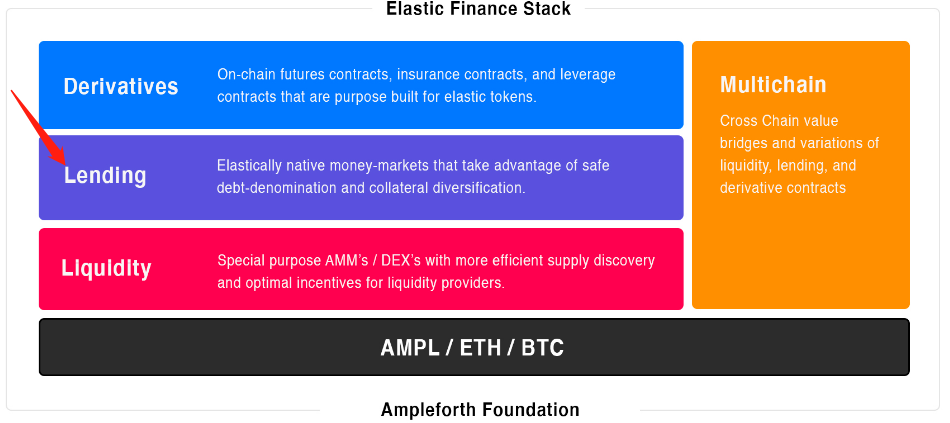

价值尺度和流通手段是货币最基本的职能。算法稳定币如果只是用来挖矿,未免太令人失望。AMPL和BDO的的路线图中均指出要发展抵押品借贷功能。两个月前,AMPL 联合创始人兼开发者 Brandon在 Aave 社区发起一项提案,建议 Aave 协议添加 AMPL 为抵押资产。然而至今杳无音信。

(图片来源:https://www.ampleforth.org/roadmap/)

(图片来源:https://www.ampleforth.org/roadmap/)

新型算法稳定币如何破局?

没有抵押品的纯算法稳定币,一直是业内孜孜探索的方向。然而事实证明,这样的稳定币短期很难实现价格稳定。于是,一种介于过度抵押和纯算法之间的部分抵押品的算法稳定币开始受到资金追捧,比如Frax、Fei、Float。

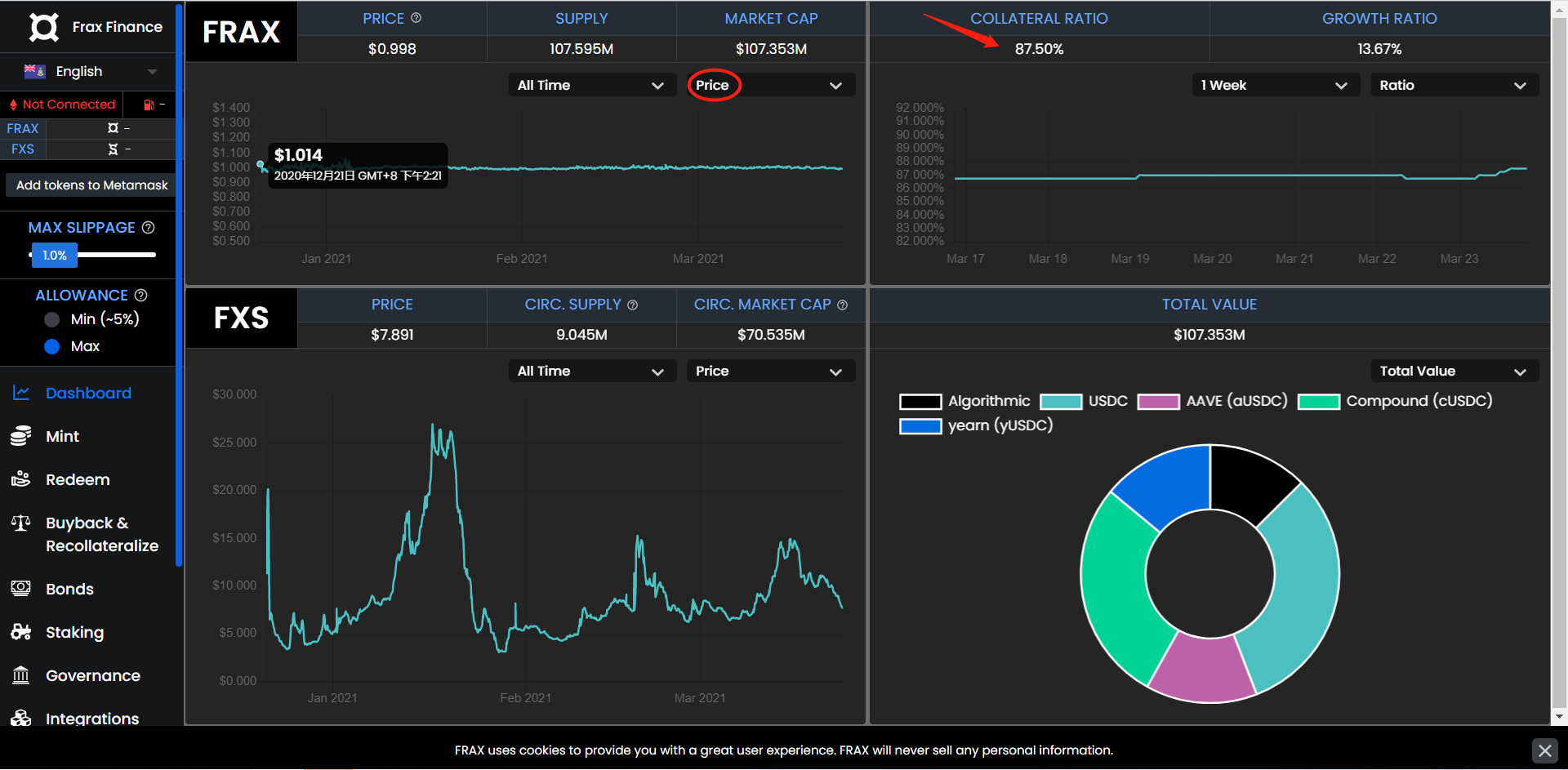

Frax协议中有三个代币:FRAX、FXS以及FXB。Frax的抵押品是稳定币,目前支持的是USDC,并且设置了一个可动态调节的抵押品比例。当FRAX价格高于1美元,该数值会降低,反之增加。极限情况下,当抵押品比例为0,Frax就变成了一个没有抵押品的纯算法稳定币。自2020年12月推出之后,Frax的价格极其稳定,市值也从最初的2600万美元升至1亿美元上下。

(图片来源:https://app.frax.finance/)

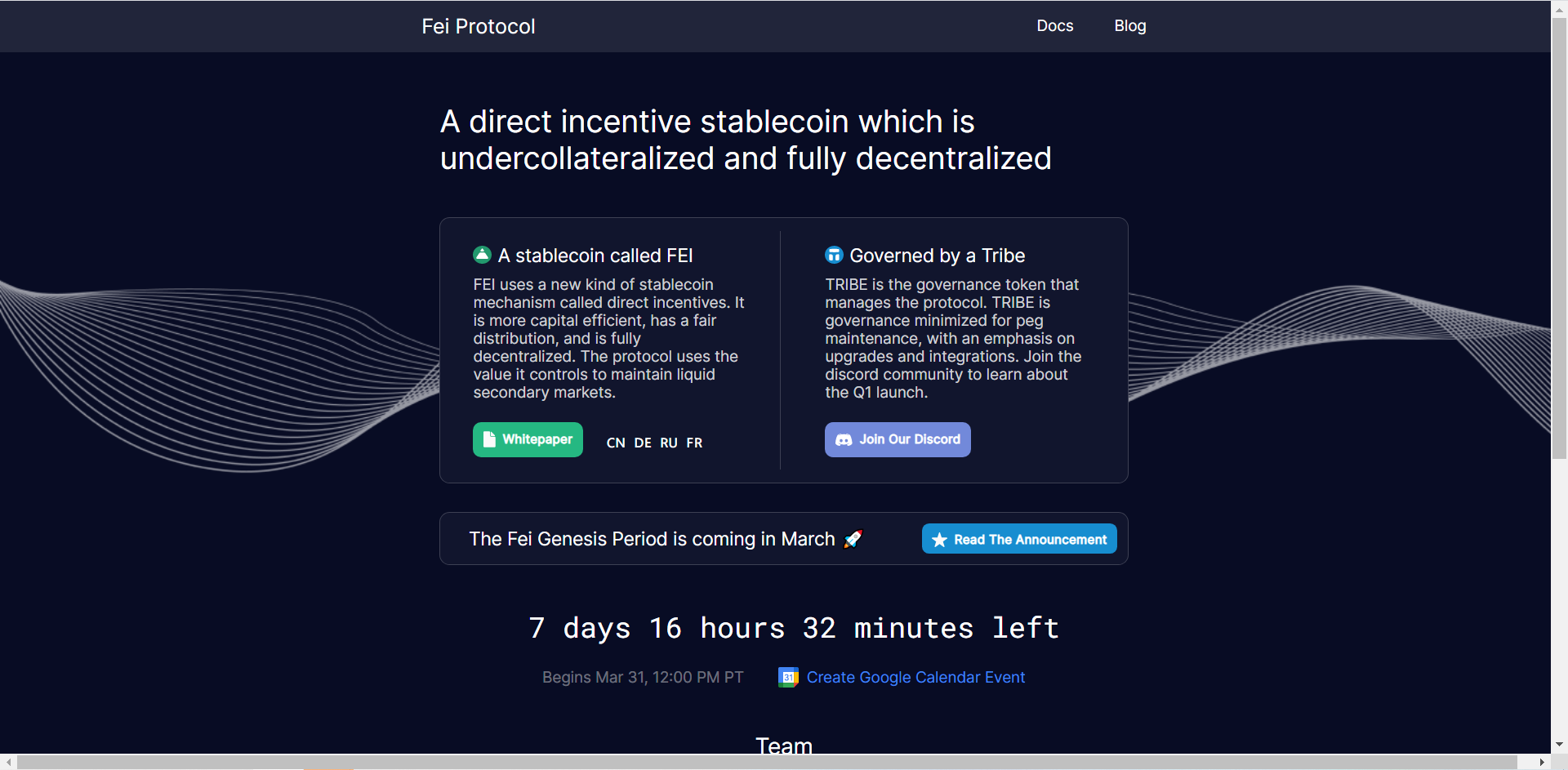

Fei创新性提出了“流动性作为抵押品”的概念。Fei的初始代币分发是通过以ETH计价的联合曲线来购买,Fei项目方把这些通过购买进来的ETH定义为协议控制资产价值Protocol Controlled Value (PCV)。FEI协议创世时将用PCV全部资产为Uniswap上的ETH/FEI提供流动性,这是一种不需要超额抵押的“流动性担保”模型。随着供应的增长,联合曲线的代币价格接近预言机的固定价格,当Uniswap价格高于锚定价时可确保产生套利机会,而如果Uniswap价格低于锚定价一段时间则PCV可以提供流动性来支撑其回到锚定价。当Fei价格低于1美元,Fei首先采取的措施是惩罚卖家奖赏买家,卖出Fei的用户将有4%的额外损失,买入的用户将额外获得2%的奖励。如果还不能阻止价格下跌,Fei会动用抵押品在市场上购买Fei。Fei原计划于3月23日开启为期 3 日的创世期启动,后延期至3月31日启动。目前Fei已经获得1900万美元融资,投资方包括A16Z、 Coinbase Ventures 、Framework等。

(图片来源:https://fei.money/)

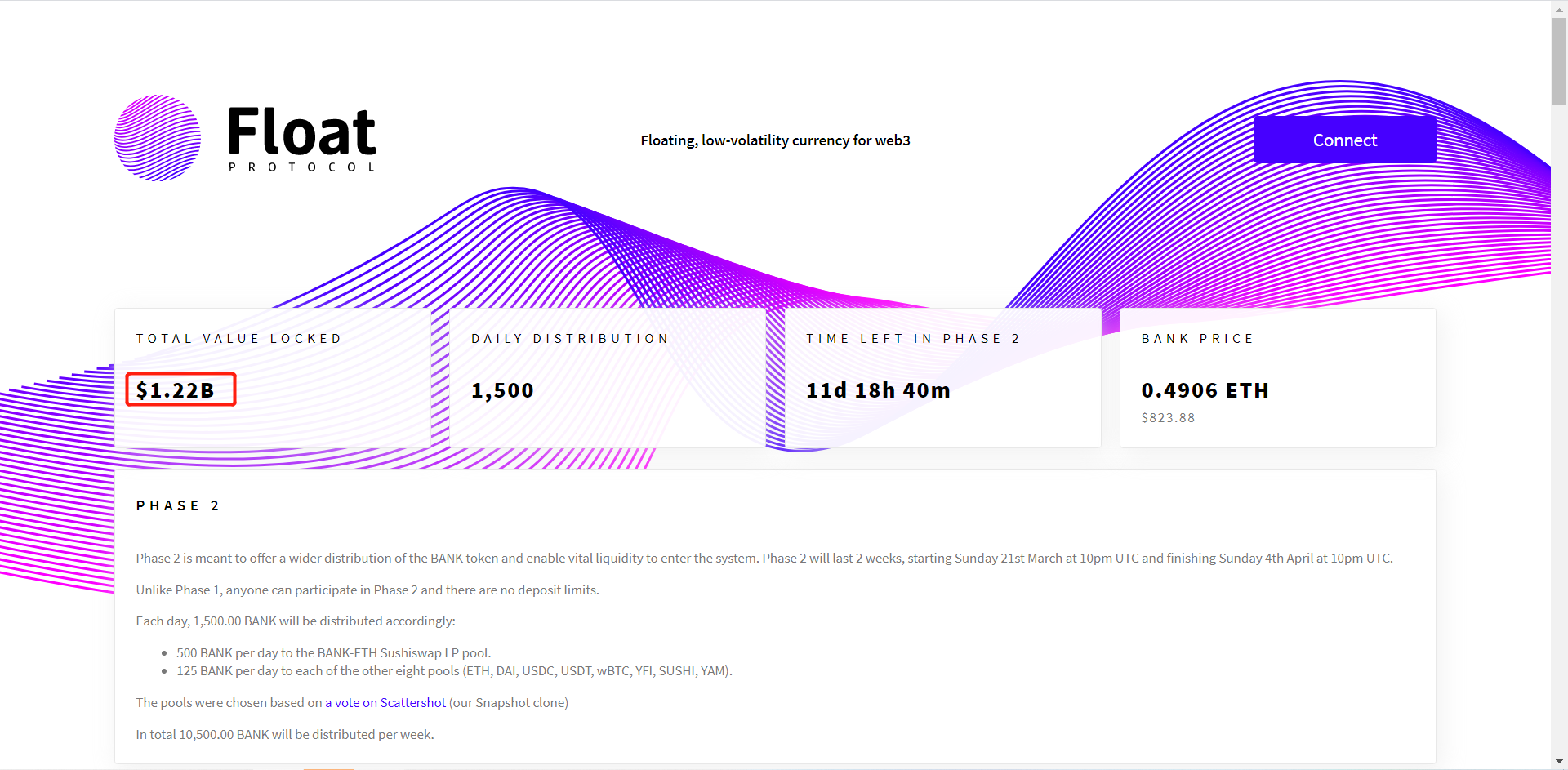

Float是一种采用部分抵押品的双代币的稳定币协议,包括稳定币FLOAT以及承担价值稳定和治理作用的BANK。Float的价格也并非锚定1美元,而是随时间变动。当Float的价格低于目标价,协议将启用反向荷兰式拍卖,协议作为买方以市场价格开始从套利者那里购买Float,套利者将有机会以高于市场价格的价格出售Float以获利。Float目前正在进行第二阶段挖矿,参与资金在12亿美元左右。

(图片来源:https://floatprotocol.com/#/pools)

(图片来源:https://floatprotocol.com/#/pools)

总之,目前的态势是部分抵押品的算法稳定币更受市场期待,机制也更复杂。不过,上述三种新型算法稳定币除了Frax有产品并稳定运行3个月外,其余两个还处在白皮书和初始挖矿阶段,未来市场反响如何还需要进一步观察。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

暴跌中币价相当坚挺,从HIP、Vaults以及Token模型的角度再谈Hyperliquid

自2014年门头沟事件起,中心化交易平台的腐败与市场操纵问题便始终困扰着Crypto的所有参与者。...

今日推荐 | 速览Berachain背后助推器Royco:TVL突破30亿美元,跃居Yield协议第二!

过去一年,DeFi生态简直是“开挂”状态,资金如洪水般涌入,机构疯狂布局,大家都在说:这波赚钱机会...

Uniswap V4 正式上线后 ,有哪些值得关注的创新项目?

编者按:文章介绍了 Uniswap V4 的创新性功能,重点阐述了 Hooks 的模块化特性,使开...

波场TRON行业周报:“就职典礼”利好出尽,TRX成WLFI战略储备之一

一.前瞻1. 宏观层面总结以及未来预测市场普遍预计,美联储将在1月30日的会议上决定维持当前的联邦...

来火币HTX过肥年:春节乐翻天,$60万红包抢不停,更多新春福利待领取

春节将至,火币HTX携手波场TRON生态推出“春节乐翻天,$60万红包抢不停”活动,用数字红包传递...

巴比特资讯

文章数量

141粉丝数

0