UNISWAP V3版本特性和壽司限價單的對比 NFT在DeFi的大規模應用要起來了

前言

千呼萬喚之後,Uniswapv3目標在5月5日啓動L1以太坊主網,不久之後還將在Optimism上進行L2部署。

本文將會對Uniswapv3做深度評析,並聊聊對 defi和NFT市場的影響。

NFT形式的LP Token

在Uniswapv2中,流動性沿x*y=k價格曲线平均分配,如果拿網格交易類別,就是網格交易的上限是無窮大,下限是0。對於大多數資金池來說,絕大部分流動性都不會使用,這是對LP資金的極大浪費,官方的blog舉了個例子,V2DAI/USDC對僅保留約

0.50%的資金用於0.99美元至101美元之間的交易,但是DAI/USDC的絕大多數交易發生在這個價位,也就是說在DAI/USDC這個資金池中,對於LP來說,這是資金的極大浪費,99.5%的資金闲置了。就算是curve,改進了AMM曲线公式,依然存在LP資金浪費的問題。

自定義xy曲线中的任意一段來添加流動性。

這什么意思呢?比如ETH的價格是1800USDT,但是在ETH/USDT這個交易對中,目前的LP是價格範圍是0~無窮大,現在LPer可以針對任意一段來添加流動性,你可以添加200~500的一段,你也可以添加600~1800的任意一段

這樣做有什么好處呢,就是極大的節省資金,官方舉了一個例子:

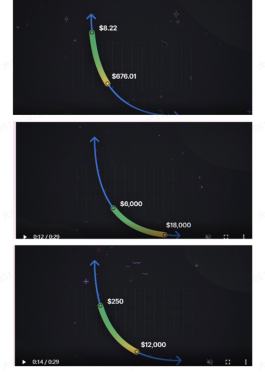

愛麗絲和鮑勃都想在Uniswapv3的ETH/DAI池中提供流動性。他們每個人都有100萬美元。ETH當前價格為1,500 DAl。

愛麗絲決定在整個價格範圍內部署資金(就像在 Uniswapv2中一樣)。她存入500,000DAI和333.33 ETH(總價值100萬美元)。

相反,鮑勃創建了一個集中頭寸,僅在1,000至2250的價格範圍內存入LP。他存入91,751DAI和61.17ETH,總價值約183,500美元。他自己保留其余的S816500,但可以根據自己的意愿進行投資。盡管愛麗絲投入的資金是鮑勃的5.44倍,但只要 ETH/DAI的價格保持在1000至2250範圍之內,他們就能賺取相同數量的費用。

雖然鮑勃在ETH價格小於$1000或者大於$2250時會比愛麗絲承擔了更多的無償損失,但是鮑勃節省的$816500可以用來建立期貨或者期權等衍生品頭寸對衝相關LP的倉位風險。

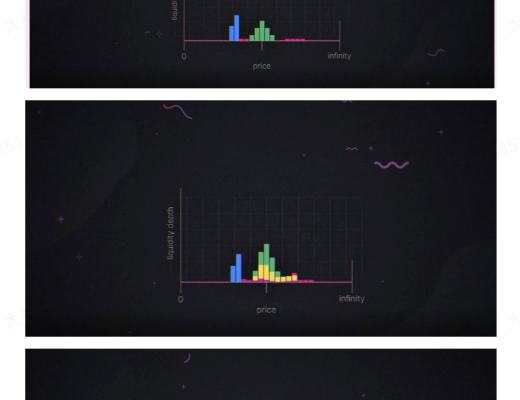

這樣做的好處除了增加資本利用效率以外,最佳的好處還是進一步集中了深度,我們知道,中心化證券市場中,在成交價附近的價格是最深的,因為這代表的人們的預期定價。

同時多個不同預期的LP深度匯集之後,更像中心化自然的深度(中心化的深度是有偏的,比如某個擋位會出現大單),從而對taker來說,更接近中心化的體驗。

但是如果用戶添加的流動性一直遊離於市場以外, LPer無法獲得手續費。

這種做法對比壽司簡單的添加限價單簡直是太聰明了,為什么?我們知道在defi行業,有個常識就是資金池模式的產品都活下來了,比如借貸,做點對點交易的ETHlend做了兩年半死不活,學COMP做資金池模式後就起飛了。比如dex,uniswap之前的各種訂單簿式的dex都很艱難,結果uniswap使用資金池模式之後也起飛。

而uniswap堅持了資金池模式,只是把資金池分割成更能表達LPer觀點的各一小塊,比做插入限價單模式的壽司聰明多了。

由於LPtoken不再是標准token,因此V3版本的LP token是NFT,這也許是NFT在defi的大規模應用,因為之前NFT在defi領域僅限於保險,例如 yinsure和ins3等保險項目中就使用了nft作為承保資本,而保險是defi的小衆領域,如果V3大規模使用 NFT作為LPtoken,那么NFT在defi的大規模應用要起來了!

token,從而讓質押NFT挖礦成為目前項目方冷啓動的主流,這種有意義的質押挖礦會進一步推動NFT的發展,這種可以簡單定價的NFT也會進一步催生 NFT的借貸和轉讓市場快速發展。

當然產生NFT形式的LPtoken的gas也許會很貴,不知道會不會進一步抵消目前V3在更新路由算法(跟1inch一致的最節省gas的路由算法,路由這塊估計已經優化到極致了)從而節省gas費的努力。

“資金池”模式的限價單

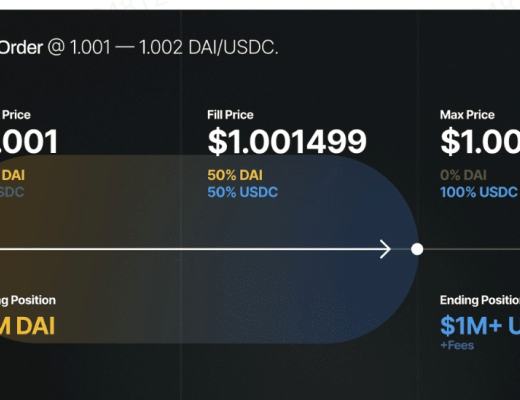

除了部分流動性,V3也制作了類似限價單的“範圍內的訂單",LPer可以在高於或低於當前價格的自定義價格範圍內存放單個xtoken,如果市場價格進入其指定範圍,則他們會沿一條平滑曲线出售xtoken以換取ytoken,同時在此過程中賺取maker費用。存入自定義價格範圍類似於傳統的限價單。

例如,如果DAI的當前價格低於1.001USDC,那么 Alice可以在1001-1002DAI/USDC的範圍內賣出 USDC,同時买入價值1000萬美元的DAl。

如果USDC大於1002DAI,那么Alice手中的 USDC完全換成DAI,如果USDC小於1.002 DAI,那么換入的過程會停止。

這種資金池模式的"限價單"模式,比如單純指定價格的限價單更合理。

V3的手續費更為彈性

Uniswap v3為LP向每對LP提供三個單獨的費用等級-0.05%,0.30%和1.00%。這讓資金池的創建者更自由的對資金池進行管理,但是顯然,每個交易對,比如ETH/DAI也許會出現三個不同的資金池,這造成流動性的分散,但是項目方認為,資金池會集中在一個"顯而易見的"費用等級。其實Balancer的實踐也支持這個看法(Balancer支持建立不同手續費的資金池,但是LP都集中在"合理”的資金池)高級預言機

這裏的預言機的意思不是uniswap使用預言機了,而是跟V2一樣向其他defi產品提供預言機服務,V3預言機版本提供的服務會更多,包括TWAP等,這裏不詳細講。

總結

V3具體細節出來前,市場上對V3有各種揣測,但是更多意見是在L2上,大多數dex項目認為AMM算法已經優化到盡頭,沒啥可以優化的,加入cex的報價作為預言機或者限價單讓AMM更完美就足夠了。但是uniswap沒有,沒想到於其實就是一個“無數網格機器人疊加,然後給網格機器人一個NFT”的創新,還可以繼續讓AMM算法重新發揮光芒,再次說明,真正了解AMM算法的,還是只有AMM算法的發明人,fork無法解決V3.V4.V5的問題,而只有原創的項目才能像AAVE、UNI、COMP才能一樣源源不斷帶給投資人創新溢價,而fork的項目的市值永遠存在天花板,因為別人的故事還沒完,而你已經講完了。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

HTX Ventures最新研報丨加密合規开啓“新 DeFi”時代,RWAFi和穩定幣支付成為新機會

自 2020 年的 DeFi Summer 以來,AMM(自動化做市商)、借貸協議、衍生品交易以及...

盤點火幣HTX 2024資產表現:財富效應爆棚,與用戶共贏之年

在剛剛過去的2024年,火幣HTX在資產方面不斷用實際行動為用戶創造顯著的財富效應,贏得全球用戶信...

大橙子和小同的幹貨鋪

文章數量

2粉絲數

0