7項指標前瞻BTC走勢:指標大都未突破前高 市場價格被高估程度降低

本月,BTC橫盤後开始下跌,從4月1日的开盤價58926.56美元下行至4月27日的收盤價55033.12美元,跌幅約為6.61%。尤其是4月18日,BTC的單日跌幅達到了7.98%,創下今年以來單日跌幅的第三高值。此後的4月23日至26日,BTC多次失守50000美元整數關口,日均振幅高達8.07%。

短短兩周時間內,BTC連番高位調整,這讓投資者對其未來走勢產生的擔憂。本輪牛市是否已經結束了?如果還沒有結束的話,行情發展到了哪一階段?

PAData綜合分析了公允價值與基本價值、投資收益與市場信心、資金活躍度這3個維度內共7項市場指標[1],試圖從17/18年牛市指標運行情況與當下指標運行情況的對比中找到答案。根據分析,兩個時間段的指標運行狀況如下:

總體而言,PAData認為:

1)當前各項市場指標都沒有表現出行情反轉的信號,多項指標處於近年高位(超過75分位线),但沒有突破前高。

2)從價值角度看,盡管當前市場價格顯著高於實際交易的公允價格,但一方面,偏離程度低於17/18年牛市頂峯,這意味着當前市場參與者還能容忍更高的價格共識,幣價上行仍有空間;另一方面,供應稀缺性是BTC的內在價值之一,但自第三次減產後,BTC的幣價與內在價值長期負向偏離,這意味着當前內在價值的支撐性較好,且有進一步加強支撐的空間。

3)從投資收益與市場信心來看,當前市場上的盈利盤較大,但還未超過17/18年牛市頂峯,而且當前長期投資者的儲備風險溫和上升,與快速上升並在觸頂後立即下降這一標志牛市結束的運行軌跡不同,這表明投資回報仍有吸引力,長期投資者對幣價上行仍然有信心。

4)從資金活躍度來看,當前市場資金的活躍度在緩慢提升,但沒有加速的傾向,長期持有者的交易活動持續保持較高水平。而且,從短期來看,今年1月初,長期持有者將更多代幣投入了流通市場,釋放了一定的拋壓,近期,這一傾向已經有所回落,市場承壓有所緩解,這為幣價反彈提供了動力。

5)從具體指標來看,MVRV Z Score和盈虧比峯值出現的時間早於幣價峯值,這可為投資者提供前瞻性的參考。當指數持續加速上升時,投資者需要警惕風險。

公允價值和內在價值:

市場價格高於公允價格,但仍低於內在價值

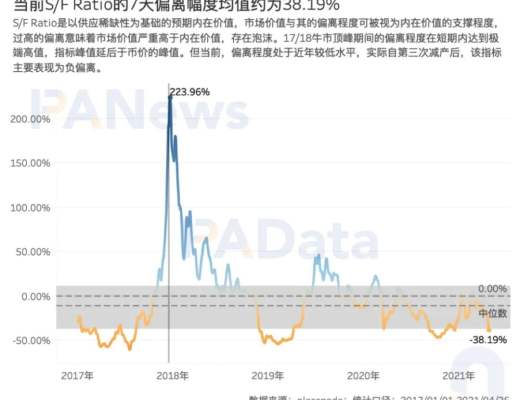

價值是價格的基礎,價格圍繞價值上下波動。如果以BTC供應量的稀缺性作為其內在價值的話,那么根據S/F模型推演,17/18年牛市頂峯期間,BTC市場價格顯著高於S/F預估價格,且偏離程度在短期內快速攀升至異常高值223.96%,隨後又快速下跌。

但在本輪牛市中,BTC市場價格與S/F預估價格的相對走勢尚未表現出相同的軌跡。當前,BTC市場價格低於S/F預估價格,負偏離約38.19%,負偏離程度處於2017年以來的較高水平。實際上,自2020年5月下旬比特幣完成第三次減產後,BTC的市場價格較S/F的預估價格長期處於負偏離狀態。一方面,這意味着,當前BTC內在價值對市場價格的支撐性較好,泡沫化程度較低,另一方面,這也意味着,內在價值可以為BTC市場價格上行提供進一步的支撐。需要注意的是,S/F偏離指標峯值晚於市場價格峯值出現,這一指標無法預測價格峯值,但有助於幫助投資者確認頂部。

從價格表現來看,實時的市場價格與實際交易(鏈上移動)的公允價格之間也存在差異,這導致市值與實現市值之間存在差異。MVRV是觀察市場價格與實際交易的公允價格之間關系的主要指標,一般認為,當MVRV指數大於1時,市場價格高於實際交易的公允價格,即市場價格被高估,反之,當MVRV指數低於1時,市場價格低於實際交易的公允價格,即市場價格被低估。

17/18年牛市頂峯期,MVRV指數的峯值為4.16,指標峯值出現的時間與幣價峯值同步,且在峯值出現前半年左右的時間裏,該指標始終位於2.45上方,高位運行。當前,MVRV的指數約為2.77,最近5個月左右的時間裏,該指標始終高於2.45,這說明,當前的市場價格持續高於實際交易的公允價格。

但是,本月以來,MVRV指標出現明顯的回落,且該指標始終沒有超越17/18年的峯值,這顯示了投資者對BTC被高估的市場價格仍然有容忍空間。

市值和實現市值之差與市值標准差的比值,即MVRV Z Score可以用來衡量市場價格被高估的程度。在17/18年牛市頂峯期,MVRV Z Score出現了極端高值9.474,在此前半年左右的時間裏,該指數持續位於3-5.5的高位區間運行,多次突破95分位线(5.614),極端高值達到了9.47。而在本輪牛市中,MVRV Z Score也表現出持續高位運行的態勢,多次突破95分位线,但最高值7.17尚未突破前高,且3月以來开始回落。當前,該指數約為4.12,仍處於較高水平,說明當前市場價格被高估的程度仍然較高。

值得注意的是,在與價格相關的指數中,僅MVRV Z Score峯值出現的時間早於幣價峯值,這可為投資者提供前瞻性的參考。當該指數持續加速上升時,投資者需要警惕風險。

收益與信心:

盈利盤較大,低儲備風險顯信心

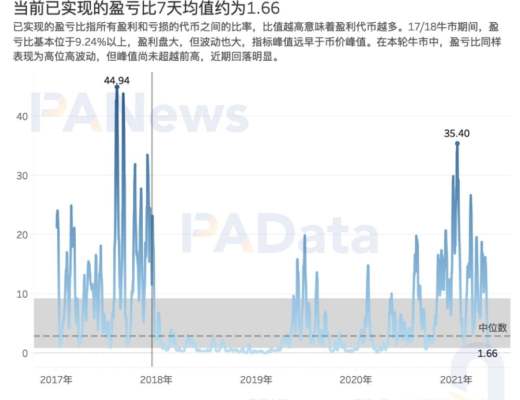

牛市行情的主要表徵之一就是大多人籌碼能夠盈利。根據BTC在鏈上移動時的價格與當前價格相比的盈虧狀態,可以得出實現利潤/實現虧損比率,比值大於1,則盈利籌碼多於虧損籌碼,比值越高,盈利籌碼越多;反之則盈利籌碼少於虧損籌碼。盈利籌碼積累到一定的程度會產生獲利需求,進而產生拋壓,影響幣價。

從17/18年牛市期間的盈虧狀態來看,盈虧比峯值為44.94,出現的時間比幣價峯值早了近4個月。在幣價峯值出現前,盈虧比長期高於75分位线(9.24),多次高於30,並伴隨劇烈震蕩。當前,盈虧比已經大幅下跌至1.66,但自去年下半年以來,這一指標長期高於75分位线,最高達到了35.40,但並未突破前高,也未連續創下異常高值,這表明當前的盈利籌碼雖然較多,但仍不及上一輪牛市期間,獲利拋壓也更小,尤其是近期的下跌進一步降低了市場的承壓水平。

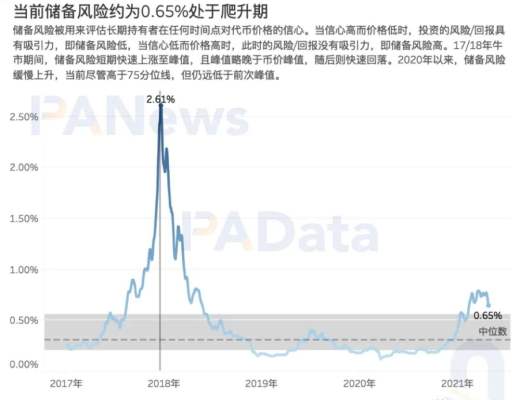

另一方面,儲備風險指標也顯示出長期持有者對未來BTC上行仍然抱有信心。儲備風險模擬了當前價格(賣出的動機)和長线投資者信心(不賣出的機會成本)之間的比率,比例越低,則表明投資的風險/回報具有吸引力,反之則表明風險/回報沒有吸引力。低儲備風險可能持續較長時間,因為機會成本的積累是一個漫長的過程,其通常對應着熊市後期至牛市早期;而高儲備風險則往往是一個短暫而迅速的事件,指標反彈往往涵蓋了牛市的中後期,並在觸頂後迅速逆轉。

17/18年牛市期間,儲備風險的峯值約為2.61%,指標峯值出現的時間略晚於幣價峯值出現的時間,且指標峯值前後的半年時間內,指標先表現為短期快速上升,後表現為短期快速回落,並且始終高於75分位线(0.56%)。

反觀2020年下半年以後,儲備風險开始反彈,今年1月中旬以後,儲備風險長期高於75分位线,但一方面,指標並未明顯加速上行,且近期出現回落,另一方面,峯值僅為0.79%,遠低於前高。這意味着,當前長期投資者仍然在積累機會成本,風險/回報具有吸引力。

資金活躍度:

交易活動持續保持較高水平,長期持有者已釋放一次流動性

活躍度是洞察宏觀持有行為變化的指標,有助於識別長期持有者積累或消費的趨勢。當很大比例的代幣被持有時,積累(持有)速度超過鏈上消費(交易)速度時,活躍度將會下降,即活躍度指標趨向於0;當長期持有者开始消費已積累了大量代幣,鏈上消費(交易)速度超過積累(持有)速度時,活躍度將會增加,即活躍度指標趨向於1。

從17/18年牛市期間的資金活躍度來看,活躍度的峯值為0.61,出現的時間明顯晚於幣價峯值出現的時間,在達到峯值前,活躍度表現為持續快速上升趨勢,達到峯值後溫和下降。

直到2020年下半年後,活躍度才恢復上行,今年1月底以後,活躍度始終高於75分位线(0.61)。活躍度上升表明當前全網代幣的消費(交易)速度超過了積累(持有)速度。但指標上漲速度較慢,沒有出現如前一輪牛市一般的顯著加速,這意味着當前的消費和積累行為還處於相對平衡的過程中,市場面對的拋壓還在承受範圍內,這為未來BTC上漲提供了可能。

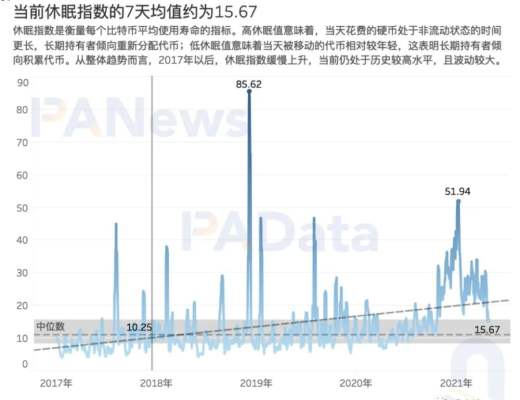

另一方面,從休眠指數來看,長期持有者重新分配代幣的傾向在提高。休眠指數描述的是單位時間被破壞(指從持有到流通的過程)的總額與交易總額的比率。高休眠值意味着,當天花費的代幣處於非流動狀態的時間更長,這表明長期持有者釋放了流動性;較低的休眠值意味着當天被交易的代幣相對較年輕,這表明長期持有者的代幣仍然處於持有狀態。通常而言,高休眠意味着熊市,而低休眠意味着牛市。

17/18年牛市期間,休眠指數長期位於50分位线(10.99)以下,多次跌破25分位线(8.29),最低到達4.09。當幣價達到峯值時,休眠指數只有10.25,而在此之前,休眠指數出現過兩個小高峯。

但當前經歷的牛市有所不同,2020年下半年後,休眠指數有了明顯的上升,最高於1月初一度達到51.94,這表明長期持有者將更多代幣投入了流通市場,已經釋放了一定的拋壓,而近期,這一傾向已經有所回落,休眠指數开始下降,市場承壓有所緩解,這為幣價反彈提供了動力。

需要強調的是,隨着行業的深入發展,市場也在持續變化,當前經歷的牛市與上一輪牛市相比,已經存在諸多不同,因此,對市場指標的闡釋需要更多地從趨勢,即從牛市期間投資者的相對固定的行為模式角度去理解,而不能執着於指標的絕對數值變化,指標只能為研判走勢提供一定的支撐。

數據說明:

[1] 為避免某一天指標的異常增高或降低對整體趨勢分析的影響,本文統一分析各項指標的最近7天均值(含當天)。

分析師 | Carol 編輯 | Tong 出品 | PANews

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

PANews

文章數量

312粉絲數

0

評論