探尋TinyTrader,如何幫助新興衍生品平臺打造成熟的Web3產品體系並實現盈利增長

更多優質內容請點擊「Odaily星球日報」官網進行閱讀:https://www.odaily.news/

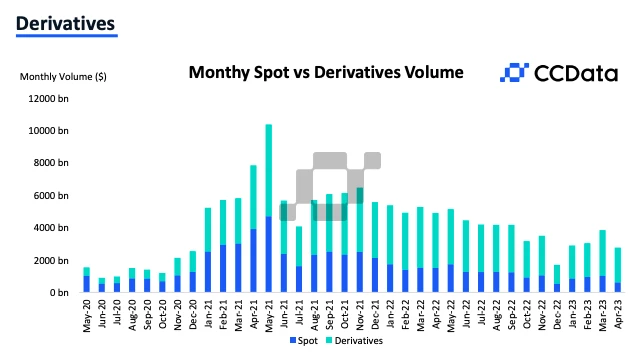

隨着Web3金融行業的發展,新興衍生品的交易量正在從早期佔比小於 50% ,一路飆升。雖然現貨市場也不斷展現出極強的增長力,但相對於衍生品市場的增長速率還是相對慢了很多。時至今日,Web3衍生品市場交易量全然佔據主導地位,截止 5 月底,衍生品市場交易量(2 萬億美元左右)佔比已經超過了 78 %。

加密市場僅僅經過了十幾年的發展,相對於傳統金融,該領域整體體量仍舊十分微小,這意味着其仍舊有着巨大的發展空間,而根據目前的發展趨勢看,新興衍生品市場也將佔據更強勢的主導地位。

加密資產現貨、衍生品月度交易量對比圖 (圖源:CCData 官方推特)

頭部衍生品平臺虹吸嚴重,新興平臺發展舉步維艱

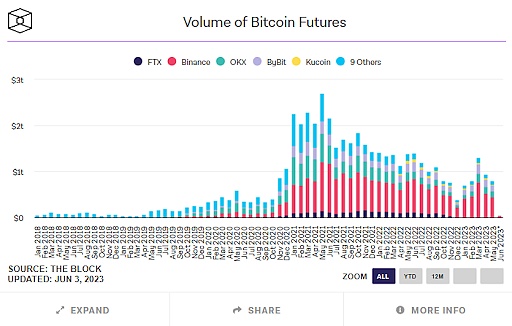

新興衍生品市場目前主要包含兩部分,即期貨和期權 ( Futures & Options ) ,前者伴隨着Web3行業早期的發展就已經面向市場,並在 2018 年以後逐漸形成規模。目前,新興期貨市場主要以永續合約產品為主,在 5 月比特幣期貨交易量約為 7909 億美元。其中 Binance、OKX、Bybit、Kucoin 幾個主要的衍生品 CEX 交易體量,始終佔比 90% 以上。另外一個趨勢是,幾個主要頭部的平臺在期貨領域的交易量以及佔比,仍舊處於上升趨勢。

比特幣期貨交易量,圖源 (https://www.theblock.co/data/crypto-markets/futures)

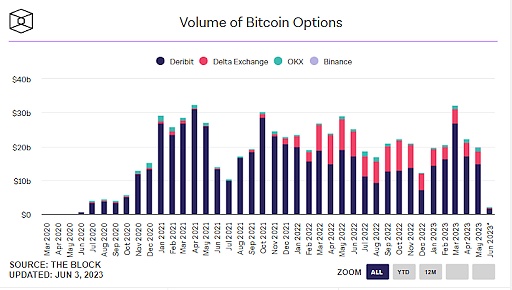

而作為Web3衍生品市場的另一大板塊期權市場,整體的起步較晚且與期貨交易體量對比懸殊,目前該板塊 5 月比特幣期權交易量約為 198 億美元。以期權為最大賣點的 Deribit ,其比特幣期權交易在細分賽道中佔據了約 80% 左右的市佔率,除了 Deribit 外,Delta、OKX 在期權領域的交易佔比正在穩固提升,但該板塊同樣頭部效應嚴重。

比特幣期權交易量,圖源(https://www.theblock.co/data/crypto-markets/options)

而去年一份來自於 Jump Crypto 的調研報告顯示的數據,加密期權板塊交易量僅佔現貨交易量的很小一部分(小於 2% ) ,而在美股市場,這個佔比是 3500% ,這意味加密期權賽道有望在未來的幾年中不斷地爆發。

通過對市場的觀察我們不難發現,衍生品賽道頭部平臺佔據了市場的主要交易份額,持續的盈利能力,也進一步促進了其對新交易用戶的虹吸。雖然加密衍生品賽道是一個潛力板塊也是新的市場機會,但在頭部平臺的持續影響下,新興衍生品平臺的發展通常舉步維艱。

我們看到,多數新興平臺的症結在於有限的技術水平與市場認知,進一步表現在產品創新與市場運營策略等諸多方面的不足,而難以與頭部平臺形成差異化競爭,這也直接導致其獲客以及實現盈利困難,再加之外部市場以及政策上的影響(合規等),最終陷入惡性循環。

當然,對於新興衍生品平臺來說也並不是沒有機會,近年來興起的白標交易所賽道,正在為新興衍生品平臺帶來破局的新曙光。白標交易所服務並不屬於新的行業板塊,比如早前 FTX、Chainup、B2B roker 等都曾推出了交易所白標服務。而隨着交易所領域,尤其是衍生品領域的敘事、競爭方向的改變,以 TinyTrader 為代表的更具創新型的白標服務商,也正在被打开知名度。通過白標平臺入局交易所領域的競爭,也正在新的賽道共識。

那么白標服務商,如何幫助新興平臺獲得增長與盈利?

本文將以第一性原理,對衍生品平臺進行深度的剖析,並進一步對 TinyTrader 這樣的白標交易所,對新興交易平臺在增長、盈利上的潛在增益,進行深入探索。

衍生品合約平臺成新布局剛需,新晉者如何破局?

商業的本質是賺取收益, 雖然獲利可能並不是唯一目的,但它一定是維持商業可持續的最重要的因素之一。所以對於衍生品平臺,最重要的就是如何通過自身的產品來持續的獲得收益。

從交易的本質看,所有交易模式的交易者,主要從不同加密資產的匯率的不停變動中,通過不斷地策略交易來獲取收益,所以從交易的角度看,交易者的不斷交易將為平臺帶來收益。從Web3衍生品平臺看,無論是期貨(主要為永續合約,此外還包括差價合約)還是期權模式,交易平臺最主要獲利模式都包括幾個部分:

交易費用收入(Maker Rate、Taker Rate、期權行權手續費、清算費率等)。

通常合約交易所中的加密資產價值,是由掛單方及买單方的供需關系來決定。所以只有訂單簿的交易量龐大,市場深度足夠,才可以保證提供市場上最低的點差,以帶來更好的交易體驗。所以在這個過程中,通常需要引入“做市商”的角色,作為交易者的對手方,而平臺則在他們的交易過程中,收入各類手續費。而對於一些交易量可觀的平臺,手續費也是一筆十分可觀的收入。

提供做市商服務,通過做市賺取流動性收入(Market Making、Liuqudity 收益)

當然,無論是上述第一類、第二類還是兩者兼備,最首要的前提是存在持續的交易流即具備粘性交易用戶,才是實現盈利的基礎。

從獲客的角度看,平臺本身不僅需要制定良好且合理的運營、營銷、宣傳策略,也要保證在易用性、安全性、良好的口碑、具備含金量的背書(合規)等方面具多方面備競爭力與特色。前者通過宣傳為平臺帶來增量用戶,後者則幫助這些用戶持續的轉化成粘性用戶。所以對於建立一家具備潛在盈利、增長預期的交易平臺是要多個方面兼顧的。

1、 衍生品平臺核心交易系統的幾大要素

衍生品交易平臺的核心交易系統是其根基,它也是平臺產品力的主要體現。為了能夠滿足平臺的交易、用戶管理、基本運營拉新、交易安全等多方面的考量,以滿足市場競爭,一個成熟的核心交易系統需要包含 6 個基本的要素:

交易軟件、風險管理系統、流動性及橋接系統、客戶及代理管理系統、營銷推⼴管理系統以及網絡及安全解決方案。

(1 )交易軟件:交易軟件是面向 C 端用戶的主要窗口,是其執行交易的主要前端界面,它包括 PC 端、網頁版、APP 端的交易界面。在功能界面的設計上,需要方便操作,使⽤簡單,功能全⾯,以進一步提升用戶的交易體驗,為交易粘性構建基礎。

(2 )風險管理系統:⻛控系統能夠⾃⾏設定合並平臺的對衝策略,以控制潛在的交易⻛險。風控系統是平臺交易抵御風險的護城河,尤其是在一些極端行情下,一個好的風控系統能降低平臺用戶、平臺面臨的風險損失,它也是為平臺帶來穩健盈利的關鍵。

(3 )流動性及橋接系統:與流動性供應商(LP)進⾏連接後,供應商能夠為买方及賣方進⾏報價,且為雙方提供最佳價格撮合交易 ECN。流動性是交易平臺的根基,良好的流動性策略能夠降低點差,並保證交易者享有更好的交易體驗。相對於而言,新興交易平臺普遍會在流動性上與頭部平臺存在差距。

(4 )客戶及代理管理系統:用戶數據以及代理商網絡系統,是平臺管理用戶數據以及代理商數據的主要工具,具備成熟機制的系統能夠促進平臺更加高效的運行,並且在制定運營、營銷策略上更具優勢。

(5 )營銷推⼴管理系統:營銷推廣管理系統是提⾼⽤戶开戶,下單及活躍度的⼯具,其需要包含一系列的運營策略模板包括贈金、紅包等,以更為方便的進行運營工作。

(6 )網絡及安全解決方案:任何雲軟件都需要網絡及安全保護,以將平臺上的數據都能實時備份⾄服務器中,並實時進行安全補丁以應對黑客風險,保證平臺數據安全。

所以對於搭建衍生品平臺,是一個極為繁瑣且復雜的开發工作,這也進一步體現出白標服務商的重要性,並且在近年來很多新興交易平臺都使用白標服務商來搭建平臺。

最初,一些早期的白標服務商搭建上述交易系統普遍在兩個月以上,而隨着白標交易所領域的發展,該板塊的技術也正在革新。目前新晉白標服務商比如 TinyTrader,基本在 7 天就能完成合約交易核⼼系統搭建並上线。

2、 衍生品合約平臺的潛在布局者

從加密行業角度看,單一的現貨交易服務很難再去滿足交易者的額需求,隨着市場競爭,現貨平臺整體的盈利預期在下降,所以對於初步擁有客戶資源與交易量的現貨平臺,通過構建衍⽣品及合約產品來拓寬收入管道,將是一個十分迫切的需求。

除了Web3行業外,傳統金融領域向衍生品板塊布局也將是一個剛需。目前,傳統金融資產交易服務商比如金融交易平臺(股票、私募、外匯)、傳統⾦融衍⽣品平臺,隨着 MT 4、MT 5 遭遇監管問題後,其營收能力正在下降。為了進一步拓寬其業務場景提升營收,向Web3領域適當的布局也是一個新的選擇。此外,擁有強⼤的資⾦實⼒與營運能⼒的實業公司、遊戲公司、傳統互聯網企業等等,也有望向這個領域轉向或探索新的商業模式,他們同樣也是構建合約平臺的潛在用戶群體。

我們看到,衍生品合約平臺正在成為新的布局剛需,這對白標服務領域也將形成新的市場剛需。

3、 探尋 TinyTrader ,如何幫助新興衍生品平臺實現快速盈利?

新興衍生品平臺本身進一步拓寬了交易者的交易選擇,但從目前來看絕大多數平臺仍舊以加密資產為主,在資產類型支持的廣泛性上仍存在欠缺。而無論是傳統金融平臺向Web3領域布局,還是新興衍生品平臺向傳統金融領域靠攏,合規都是一個難以忽略的問題。

目前,白標服務商有望進一步打破瓶頸,並有望幫助需求者拓寬收入管道,並從後續持續的生態支持中實現快速增長與盈利,我們以展現出了較強的競爭力的 TinyTrader 為例 。

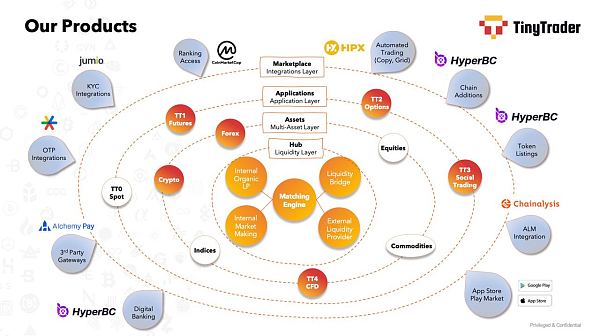

作為目前最具競爭力的白標服務商 TinyTrader ,其本身除了能提供現貨、合約系統(永續合約與差價合約)、流動性聚合系統,法幣引擎體系(融合 Web3 資產 及外匯交易系統)外,也是首個支持期權交易系統的白標服務商,能夠幫助更多的需求者向發展早期的期權領域布局。

TinyTrader 還為客戶提供其他各項第三方服務的 TTMarketplace ,比如支付、KYC、OTC、合規等等,從而構建一個更為完整的應用生態,服務可橫跨傳統金融及 Web3 等兩大市場,尤其在第三方生態應用的整體支持,能夠合規的基礎上,幫助需求者進一步拓展更為豐富的應用場景。

對於每類產品线,TinyTrader 均會提供“开發模式”和“全棧模式”兩類服務。在开發模式下,TinyTrader 僅會提供开發工具包,客戶可以借此自行搭建系統,該模式比較適合有一定自主开發能力的客戶,並更加定制化且高效。在全棧模式下,TinyTrader 則會提供完整的“一條龍”服務,包攬所有的系統开發工作,並且最快 7 天上线核心交易系統。

此外,TinyTrader 可以幫助客戶做市並提供風控支持,同時可接受收益分成的付費形式(後續平臺運營盈利的分成,無需一次付款),這為新興衍生品平臺打造成熟的產品體系、實現快速增長以及盈利,提供了基礎。

Tiny Trader 的 CEO Zo Liang 近期也透露, Tiny Trader 新獲得了一輪總額為 3000 萬美金的融資,目的在於進一步提升技術水平以及產品力。他表示主, Tiny Trader 正在以具備融合 Web2、Web3 領域能力的白標服務商身份,通過技術升級、產品力革新加速 Web2 領域的客戶向 Web3 方向的探索。同時,向 AI 技術領域更深入的探索與突破,以對其 AI 智能量化策略池進行豐富與革新,幫助客戶能夠更好的服務於交易者。此外,Tiny Trader 也將通過融資進一步升級風控體系,提升安全的護城河。

從實際的運營看,基於 TinyTrader 框架,能夠構建產生具備高度用戶粘性、持續用戶增長的交易體系。

個性化服務與創新的交易所系統,持續產生用戶粘性

TinyTrader 能為用構建一個具備個性化服務與創新的交易所系統,比如 TinyTrader ⾃主研發的 TT 1/TT 2 衍⽣品合約交易產品系列,本身具備 ST 社會化跟單交易、以及 GT 網格量化策略,不僅在設計上友好交易者,也能幫助交易者通過學習交易達⼈的操作,在社區中快速學習和復制經驗豐富的操作,快速高效的獲得盈利。與此同時,系統內置的交易策略,網格交易功能讓量化交易不下线,讓成千上萬個“最強⼤腦”服務於用戶,讓用戶在交易上持續產生粘性。

高效管理客戶和代理渠道

TinyTrader 的用戶管理體系,能夠不僅提供⽆限層級管理體系,以實現⼏何裂變式爆發性增⻓。也能夠實現⾼⾃由度的傭⾦分配,適⽤於多種傭⾦政策(⼿續費、淨利潤分成等),並實現⾃動結算。同時具備內置引流工具促進交易,比如內置贈⾦空投等⼩⼯具,激發客戶交易興趣,增加交易趣味性,促進交易活性。

自動化營銷及增長

在營銷獲客上,TinyTrader 能夠幫助客戶自動化生成營銷漏鬥模型,提高合約交易所的客戶轉化率且降低人工成本,提升投資回報率。並通過自動化的通知體系,延⻓客戶的⽣命周期,潛移默化讓客戶更多地參加交易。

TinyTrader 也能根據不同的細分客戶,⽤於營銷的內容和圖片都能夠進⾏A/B 測試,所有的市場營銷資料都能夠根據新的⽬標市場、市場需求做出靈活調整。與此同時,預先整合了遵循合規標准的社會化交易平臺的交易信號,讓交易平臺本身針對不同類型的用戶再一次精准營銷。

據了解,使⽤ TinyTrader 新型的⾃動化營銷⼯具,客戶無論在郵件打开率、用戶⽣命周期、初次⼊⾦账戶價值、潛在客戶轉化等方面,都高於市場平均標准的 25% ~ 30% ,點擊率則高於市場平均標准的 100% 。

TinyTrader 在衍生品交易所 6 大要素的每個板塊都做到了極致,其正在通過產品力+營銷力+系列生態矩陣,幫助新興衍生品平臺在激烈的市場競爭中實現快速增長盈利,並迅速突圍。

TinyTrader 背靠藍海市場

1、 白標服務市場正在向新的範式方向發展

隨着技術迭代,白標服務商市場也正在迎來革新。

現階段市場上主要的白標服務商,通常僅專注於交易系統的开發,難以在生態發展上給予支持,尤其難以對阻礙不同需求者Web2、Web3 領域“跨界”的合規性進行支持, Web2 與 Web3 領域白標服務商難以對不同需求者進行“跨界”服務。

而從白標平臺本身看,絕大多數僅支持期貨合約(基本市場佔有率較高的永續合約)的开發部署,在市場佔有率極低的差價合約,以及仍處於發展早期的期權合約的支持欠缺。此外,絕大多數白標服務商的开發周期都在 2 個月以上,且僅支持一次性付款缺乏深入合作意識。所以目前很多來自於白標方案的衍生品平臺,與頭部平臺之間產品同質化較為嚴重,實現盈利、獲客是相對困難的。

作為新興白標服務商 TinyTrader ,是目前首個提供從前端到後端、從永續合約到期權合約,從流動性服務到合規支持的全套白標解決方案,並且產品服務不僅提升營銷、用戶增長的絕對效率,還橫跨了傳統金融及 Web3 等兩大潛力市場,打破了不同交易領域平臺的獲客局限性,它更能代表某種前瞻性的趨勢。

2、 TinyTrader 所背靠的藍海市場潛力

傳統金融領域經過上百年的發展已經形成了十分龐大的體量,而加密資產總市值僅為 1.15 萬億美元,加密衍生品板塊與傳統金融衍生品領域的對比同樣懸殊。以加密資產為基礎的 Web3 領域處於發展的極早期,這也意味着背靠 Web2 領域,現階段的 Web3 市場仍舊有着巨大的機會與紅利。

TinyTrader 作為有能力打破 Web2 與 Web3 屏障的破局者,正在幫助傳統金融市場實現金融升級,並向更為廣泛的資產形態布局,以提升金融交易效率,降低投資者觸達 Web3 資產的准入門檻,幫助 Web3 世界帶來巨大的市場增量。從更長遠看, TinyTrader 作為一種趨勢,正在推動白標服務商市場的深度革新,並具備藍海發展潛力。

TinyTrader 推出了《 Web3衍生品交易平臺的成功祕笈》,旨在為更多用戶提供幫助,聯系 TinyTrader 的成功團隊 [email protected], 免費領取價值 $ 600 的行業交易手冊。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

XRP 漲至 7.5 美元?分析師告訴 XRP 大軍為純粹的煙火做好准備!

加密貨幣分析師 EGRAG 表示,XRP 即將迎來關鍵時刻,價格可能大幅上漲,這取決於能否突破關鍵...

今晚ETH迎來暴漲時代 op、arb、metis等以太坊二層項目能否跑出百倍幣?

北京時間7月23日晚上美股开盤後 ETH 的ETF开始交易。ETH的裏程碑啊,新的時代开啓。突破前...

Mt Gox 轉移 28 億美元比特幣 加密貨幣下跌 ETH ETF 提前發行

2014 年倒閉的臭名昭著的比特幣交易所 Mt Gox 已向債權人轉移了大量比特幣 (BTC),作...

星球日報

文章數量

7946粉絲數

0