GMX的機遇與風險

一、介紹

GMX是建立在以太坊二層Arbitrum和AVAX鏈上的去中心化交易所,主打期貨交易同時也支持現貨交易,期貨最大支持50倍槓杆。

Arbitrum是現在發展情況最好的L2,其TVL達到了9.55億美元,GMX的TVL為4億美元,佔整條鏈的41.88%。

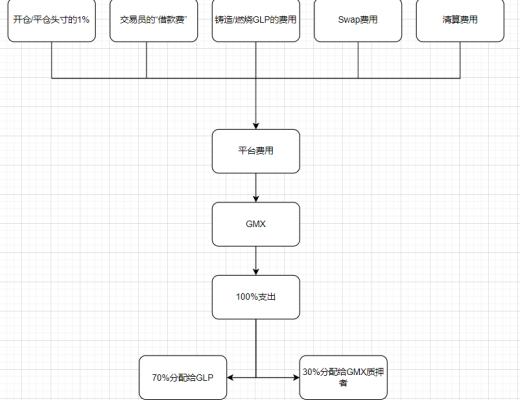

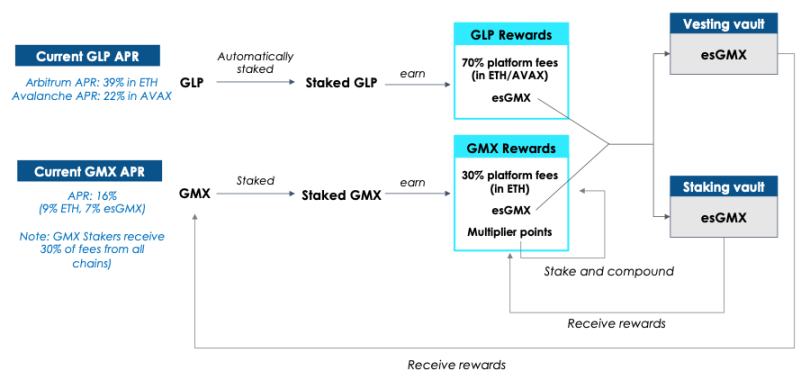

本輪熊市Defi的核心概念Real Yield,它指的是純粹依靠分配它們產生的實際收入而不是通過分發稀釋的免費代幣來激勵利益相關者來生存的 DeFi 項目。GMX便是其中主打Real Yield概念的項目之一,其收益來自用戶开倉和平倉頭寸規模的0.1%、每小時收取的“借款費”、鑄造、燃燒GLP的費用。平臺收益的70%將在扣除推薦獎勵和網絡成本後分發給到將代幣存入平臺的用戶(Liquid Provider,在GMX中被稱為GLP),30%在扣除推薦獎勵和網絡成本後分發給GMX代幣質押人。

注意:Arbitrum和AVAX的收益是根據GMX在兩條鏈上的收益情況分开分配的。

GMX與其他去中心化衍生品交易所不同之處在於其是使用預言機進行喂價,這樣的好處是用戶在交易時不會因為深度不夠從而影響價格,但是同時也增加了來自預言機發生故障的風險。

GMX項目機制本質上其實是一個博弈模型,即流動性提供者與交易者的博弈:

交易者盈利→流動性提供者虧損

交易者虧損→流動性提供者盈利

二、代幣經濟學

GMX項目中有三個代幣:GMX、GLP、Escrowed GMX(esGMX)

GMX為項目的治理代幣,總量1325萬枚,流通量為799萬枚。其功能是:1、提案、投票權 2、質押獲取收益 3、以“乘點數”的形式提高GLP收益。具體分配如下:

數量

佔比

Gambit和XVIX(GMX項目方之前的項目)

600萬

42%

Uniswap提供流動性

200萬

15%

Es GMX獎勵

200萬

15%

底價基金

200萬

15%

市場、合作夥伴和社區

100萬

8%

團隊成員

25萬(2年,线性)

2%

總計

1325萬

100%

GLP代表了GMX中池子的份額,其價格是由池子中價值總額(包括頭寸未實現的利潤和損失)除以GLP總量決定,無供應量上限。其功能是獲得70%的平臺費用。

Escrowed GMX即esGMX,不可轉讓,可以質押和解鎖。質押Escrowed GMX與GMX一樣可分享平臺手續費收益。解鎖Escrowed GMX會在一年內變為GMX。

經濟模型-來源:DeFi Cheetah

三、GMX的機遇

一)DEX衍生品市場廣闊

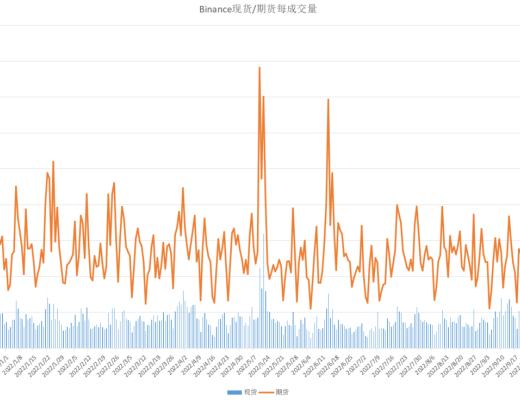

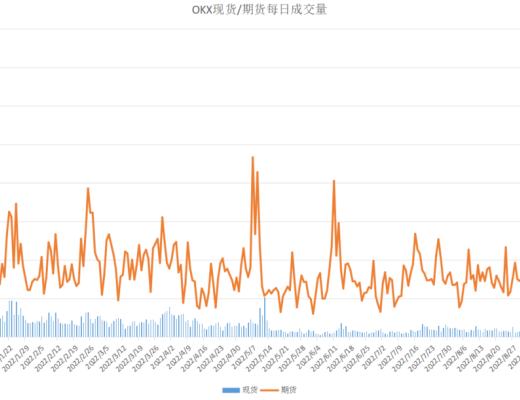

在CEX當中,衍生品(衍生品包含合約、期權等,這裏指的是合約)每日成交量遠大於現貨成交量。

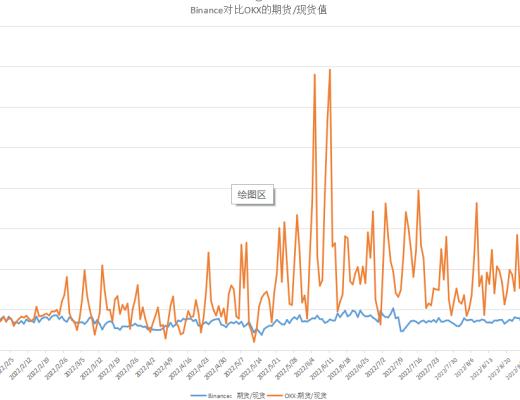

以Binance和OKX為例:

可以看到,在Binance中,每日期貨成交量在現貨成交量的2到4倍;在OKX中,每日期貨成交量在現貨成交量的2到20倍。

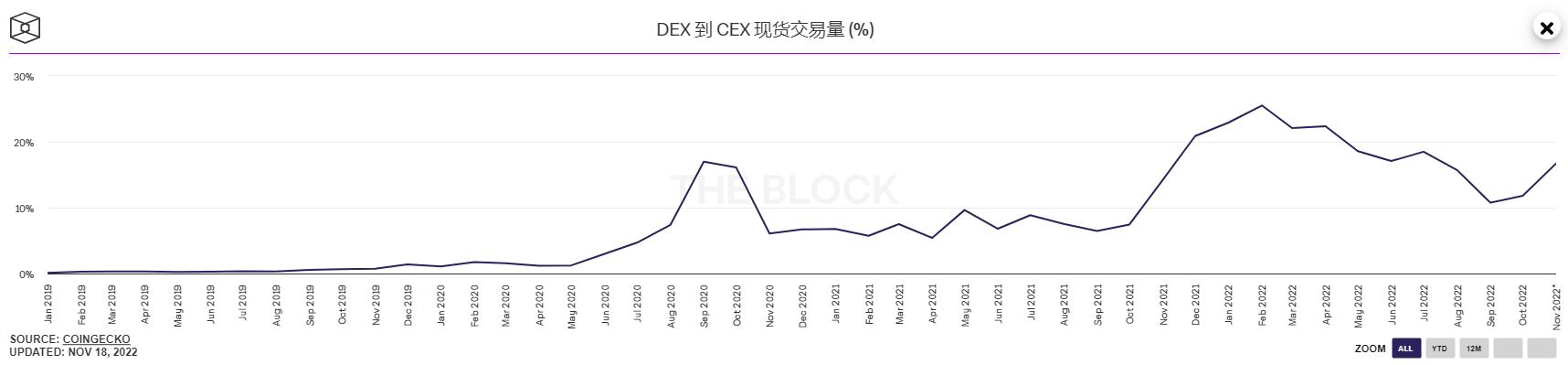

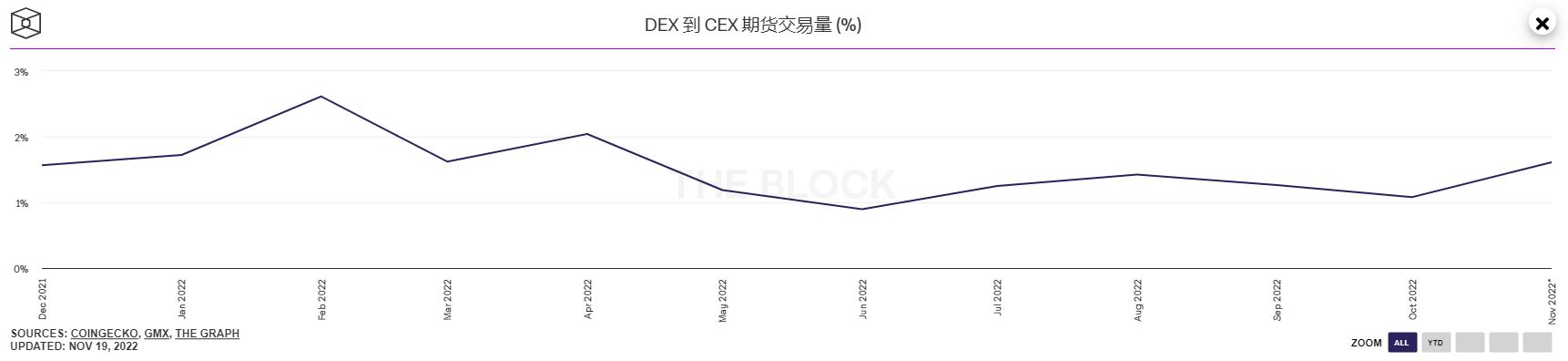

根據The Block數據,現貨成交量DEX僅僅CEX的10%至20%,而期貨成交量DEX僅佔CEX的1%至2%。

也就是說,期貨市場天然大於現貨市場,目前DEX衍生品所佔據的市場份額還有很大的發展空間。

由於期貨交易涉及高頻,波動性大,清算這些問題。公鏈性能和鏈上費用也許是去中心化衍生品交易協議現在無法擴大市場份的主要原因。

二)所處生態優質

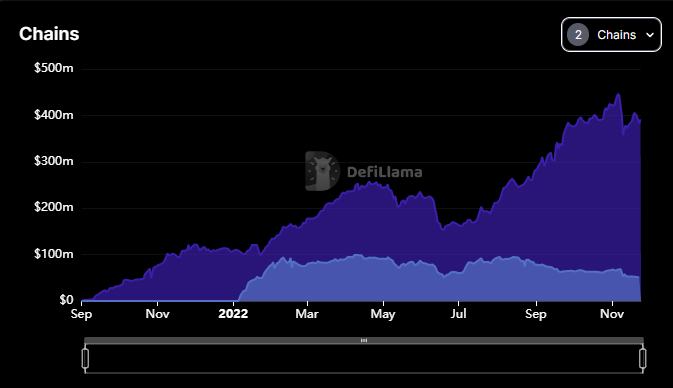

GMX已經建立在Arbitrum、AVAX鏈上,並且正在社區提案建立在Polygon上。GMX的主要战場TVL和成交量都來自於Arbitrum。

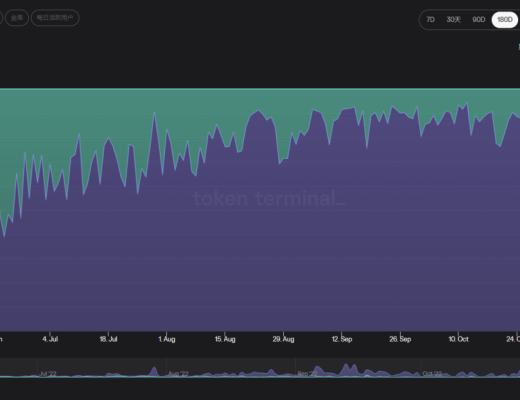

TVL,紫色為Arbitrum,藍色為AVAX-圖片來源:Defillama

成交量-圖片來源:Tokenterminal

協議費用收入-圖片來源:Tokenterminal

可以看到,GMX的主要市場在Arbitrum鏈。

Arbitrum作為已經上线的ETH L2,能夠承接Etherum鏈上的資金和流量,在性能、費用上面相對Ethereum都具備一定優勢。

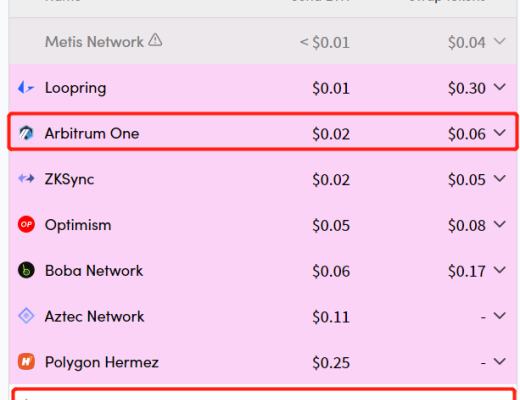

費用-來源:L2 Fee

Ethereum

Arbitrum

極限TPS(普通交易)

109.89

1588

極限TPS(SWAP)

23.07

691

部分TPS(普通交易)

36.63

529

部分TPS(SWAP)

7.69

230

最大擴展性(普通交易)

1

16.7

最大擴展性(SWAP)

1

34.7

Ethereum/Arbitrum性能對比—數據來源:Xiang|W3.Hitchhiker

雖然目前Arbitrum相比Eethereum有一定的提升,但是想成為支持高頻操作項目的底層,費用高、TPS低仍然是其需要解決的問題。這裏就不得不提到EIP-4844,EIP-4844 將使第 2 層 Rollup 的費用減少 10-100 倍並擁有更高的交易吞吐量。它通過一種名為“Blobspace”的 Rollup 構建的形式,使得以太坊能夠引入數據可用性來做到這一點。

2022年11月17日,以太坊共識層客戶端开發者進行了第 98 次共識層會議,EIP-4844已出部署主網的准備清單。目前EIP-4844已被納入上海升級的考慮範圍。

EIP-4844執行之後,可以預見Layer2費用將大規模降低,性能將大幅提升,進而降低了用戶進入DEX的門檻,並且讓DEX有更好的數據處理能力。在FTX暴雷,Cefi機構暴雷的背景下,行業對中心化面臨的風險的擔憂加劇,EIP-4844能夠降低L2中DEX受到性能限制的影響,所以L2中的DEX值得關注。

總的來說,Arbitrum作為已經上线的Ethereum二層能夠承接Ethereum鏈上的用戶和資金,並且還有一個降低手續費用提升鏈上性能的預期,GMX作為Arbitrum鏈上排名第一的去中心化衍生品交易平臺能夠順利承接流量。

四、GMX面臨的困境

一)價格錨定的風險

GMX在官方白皮書中提到GMX使用Chainlink預言機和來自主要交易量交易所的價格匯總。從得到的信息可以看到,GMX平臺上代幣的報價有兩個數據源:1、團隊集合主流交易所的價格 2、Chianlink喂價格。

網絡上有人詬病GMX的主要價格來源於並不直接是Chainlink喂價,而是團隊採集的價格聚合到鏈上,當然中間有一個閾值,即如果團隊報價和Chainlink的數據差距大於2.5%則交易者會以更高的價格購买,以更低的價格賣出。在2.5%範圍內則以團隊報價為准,也就是說如果團隊作惡可以通過這部分套利空間抽幹池子中的錢。

GMX使用的預言機定價適用於如BTC、ETH等流動性較高的資產,流動性低的資產容易被左右價格,從而導致CEX與DEX中存在差價,讓GMX中資產的定價和DEX中產生利差,引人作惡。

9月18日就有人利用GMX報價取自CEX並且在GMX开單不會產生市場價格衝擊的特點,通過左右CEX中代幣的價格,在GMX進行套利。

具體細節來自Twitter@firgivenever

https://twitter.com/forgivenever/status/1572051841738833921

二)GLP虧損風險

GLP是平臺的流動性提供者代幣,用戶提供流動性即可獲得GLP代幣,作為在整個池子當中持有份額的憑證。

與其余DEX池子不同的點是GLP是有價格的,其價格是由池子中價值總額(包括頭寸未實現的利潤和損失)除以GLP總量決定。用戶通過存入/取出資金來鑄造/銷毀GLP並不會對當前的GLP價格產生影響。

影響GLP價格的因素主要是池子中資金的多少。GMX平臺的機制是將GLP和交易者作為對手方。交易員根據平臺或預言機報價獲得的盈利其實是從GLP代表的池子中實現盈利。如果處於單邊行情,交易員方總體是賺錢的則代表了GLP池子虧損。

三)商業護城河風險

Defi項目相比與公鏈等基礎層項目,在技術門檻上更低,更容易被復刻。在技術上,Defi項目很難形成商業護城河。

GMX商業壁壘建立在其吸引人的年化收益以及可持續的正向經濟流。截取單個時間點看,持有治理代幣GMX能夠獲得16.13%的APR,持有GLP代幣能夠獲得30.87%的APR。

GMX的質押收益由ETH和Escrowed GMX提供,GLP的收益則全是由ETH提供。即GMX質押收益由一部分真實收益和一部分代幣補助組成,GLP的收益為真實收益。

30.86%的收益很高,今年崩盤的項目Terra通過年化20%的收益吸引資金通過Luna→USTC的方式將其治理代幣Luna市值滾到最高點400億美元的市值。

但是由於上述提到的GMX技術上的湖城河低,極易被復刻,若有同類項目在機制上或者風險上有更好的控制,GMX的資金和流量可能會被吸走。

五、數據表現

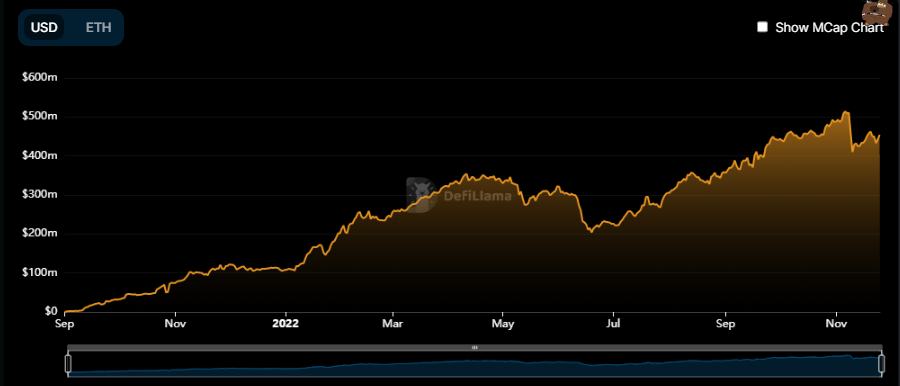

GMX的TVL:

TVL總體呈現快速上漲趨勢,在極端行情會出現劇烈下跌。

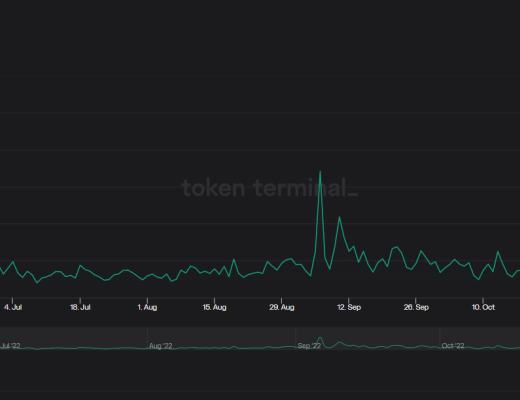

GMX半年內每日活躍用戶數:

GMX每日活躍用戶數呈現增長趨勢,從最初1K日活用戶上漲到3K左右日活用戶。

過去30天費用:

GMX的費用即收入,其月內收入在計算ETH和BSC情況下排第七,收入很可觀。

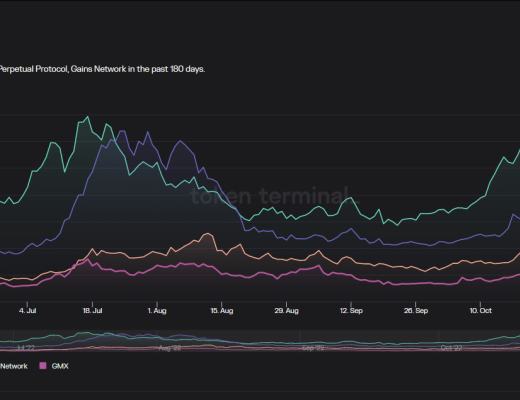

同類項目橫向對比,對比項目DYDX、GMX、Perpetual、Gains Network:

採用Tokenterminal的數據P/F ratio(fully diluted),從過往6個月完全稀釋市值/手續費估值看GMX相對其余三個同類項目處於低估位置。

六、總結

GMX主战場在Arbitrum,Arbitrum能夠承接Ethereum的用戶和流動性,並且有性能提升,交易費下降的預期。同時GMX的項目機制設置問題,導致其在猴市表現優質,單邊行情可能可能較差。GMX機制導致其不適用上线流動性差的資產,並且不具備不可取代的商業護城河。

在當下的行情當中,其資金增量和用戶增量十分理想。吸引點在於優質的年化回報率,但是並不能忽視存入GLP的風險敞口以及報價環節可能被操作的問題。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

XRP 漲至 7.5 美元?分析師告訴 XRP 大軍為純粹的煙火做好准備!

加密貨幣分析師 EGRAG 表示,XRP 即將迎來關鍵時刻,價格可能大幅上漲,這取決於能否突破關鍵...

今晚ETH迎來暴漲時代 op、arb、metis等以太坊二層項目能否跑出百倍幣?

北京時間7月23日晚上美股开盤後 ETH 的ETF开始交易。ETH的裏程碑啊,新的時代开啓。突破前...

Mt Gox 轉移 28 億美元比特幣 加密貨幣下跌 ETH ETF 提前發行

2014 年倒閉的臭名昭著的比特幣交易所 Mt Gox 已向債權人轉移了大量比特幣 (BTC),作...

評論