裂隙中的共識:Tether與全球金融新秩序

原文作者:YettaS(X: @YettaSing )

USDT 憑借在全球範圍內的廣泛流通和龐大資產規模,已經成為離岸市場中最重要的流動性工具,但我們對 Tether 的疑問從未停止:為什么說 Tether 是我們行業事實上的央行?美國監管對它的態度為何如此拉扯 —— 既不完全打壓,也未給出明確支持?它的存在到底對美國金融市場意味着什么?在這種拉扯中,它的破局點又在哪裏?這篇文章將幫助你站在一個更加宏觀的角度來思考穩定幣的意義,這是這個領域突破的前提。

Tether 是怎樣一門好生意?

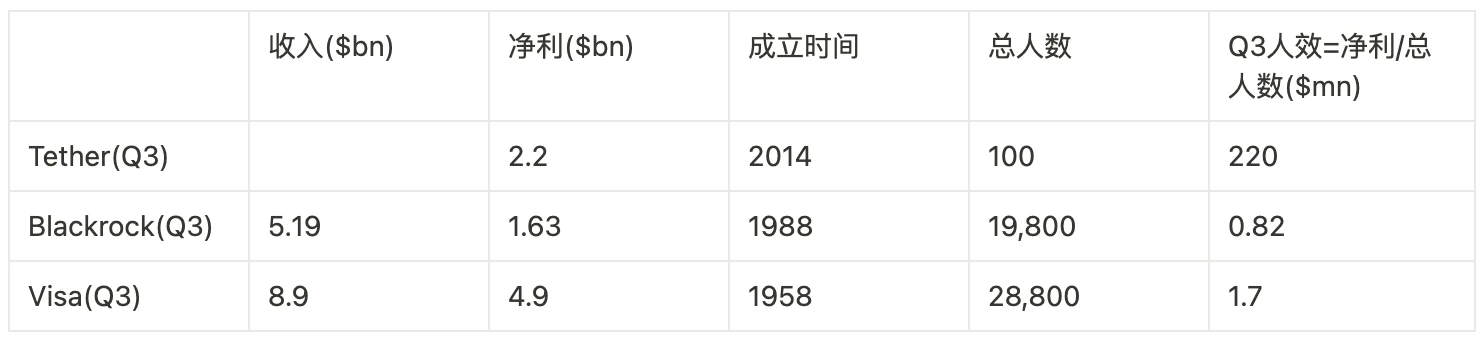

Tether 最新發布的Q3數據展現了它超強的盈利能力。截至 Q3,其資產總額達到 $125bn ,其中美債約 $102bn ,Q3淨利 $2bn ,全年累計利潤 $7.7bn 。相較之下,BlackRock Q3 利潤為 $1.6bn ,Visa 為 $4.9bn ,而 Tether 的人數不到他們的百分之一,人效是他們的百倍以上。

source: primitive ventures

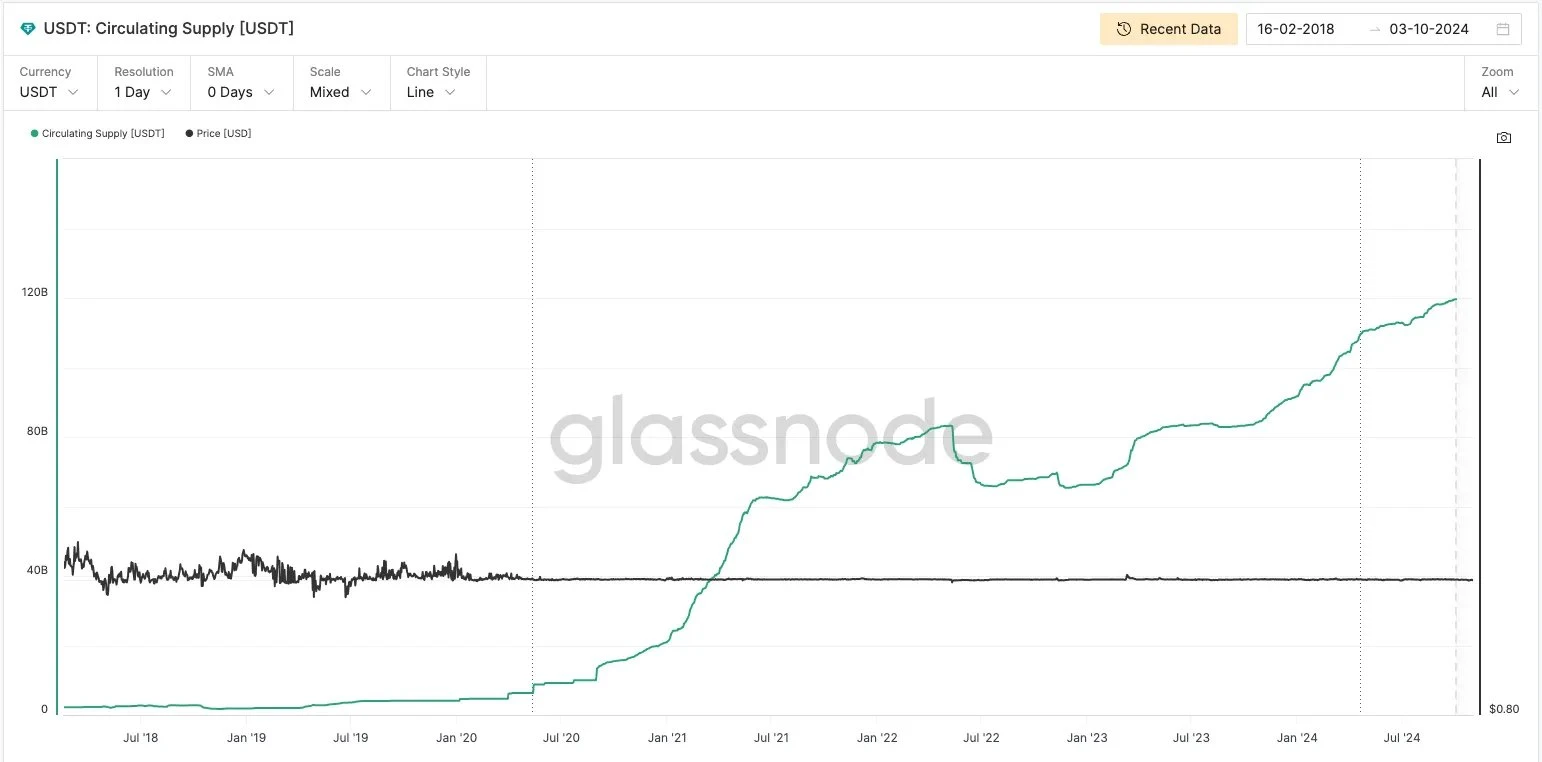

其實 Tether 並沒有多么炸裂的开端,它從一個小小的需求开始。當時所有交易所全是 BTC 交易對,兩邊價格都在浮動,結算很不方便,而 Bitfinex 發現了這個問題,於是推出 USDT 作為記账單位(UoA),這是它找到的第一個場景;2019 年孫哥發現了穩定幣在交易所間跨鏈的需求,ETH 轉 U 又貴又慢,而 Tron 上又便宜又快, 孫哥立馬开始大規模補貼擠佔市場 ,花了數億元(當然來自 Tron 節點收益)來補貼 TRC 20-USDT 的交易所充提,凡在當時充提基本能享受 16% -30% 的收益,作為交易所間轉账的交易媒介(MoE)這是它找到的第二個場景;隨後的故事大家就都知道了,USDT 被鏈下世界大規模採用,在惡性通脹的國家作為價值存儲(SoV),在各種灰色地帶作為交易媒介(MoE),變成影子美元是它的第三個場景。 三次進化,Tether 隨着 USDT 的市值和流動性一起成長。

關於如何做好一個穩定幣, Dovey 的這篇文章裏 有非常詳細的教學,歡迎學習。

source: Glassnode

目前,Tether 資產超過 80% 投資在美債,這使得 Tether 幾乎具備了美國政府型貨幣市場基金的特徵,即資產安全性高、流動性充足。作為 SoV,它的安全性高於存款,存款有銀行資產端風險,SVB 破產對 USDC 的影響就是一個例子,而國債是最低風險的金融產品。

同時,它也優於貨幣基金,因為貨幣基金沒有貨幣結算功能,它只是銷售的產品,不能成為貨幣流通本身。這也是為何 Tether 能如此高人效的原因,USDT 作為 MoE 在減小貨幣流通的摩擦角度遠遠優於現有的跨境結算或支付渠道 ,而作為名義上的影子美元和共識最強的 UoA,各類渠道和兌換平臺都成為了 Tether 打工人幫它把網絡鋪向全球。

這就是貨幣生意的魅力,Tether 結合了支付、結算、 Treasure 管理而成為了我們行業實際的美聯儲,這些都是在沒有 crypto 前無法想象的。 它的網絡效應隨着流動性擴大而擴大,這不是把 5% 的 yield 分給用戶並用 token vampire attack 就能顛覆的。

說到這,我們就能理解為什么 Paypal 要發穩定幣,因為隨着它業務的擴大已經實現了資金沉澱與收付結算,而穩定幣是這一切的最佳載體。那換個角度,美國的銀行與貨幣基金會不會眼紅這門生意?

從大而不倒到深而不倒

美國要幹掉 Tether 其實非常簡單,因為美債的托管非常中心化,而且 Tether 自 2021 年被司法部介入調查,並在 22 年年底轉給 Souther District of NY 的當紅炸雞檢察官 Darmian William(基本所有高階的 crypto 犯罪案件都在他手裏,包括 SBF 案件),所以不是不能,而是不想,那么不想的原因是什么?

首先,是美債市場的流動性風險。Tether 的資產中有 80% 是美國國債,若監管對其採取極端限制措施導致 Tether 不得不大規模拋售美債,這可能會引發美債市場的動蕩甚至崩盤。這是大而不倒。

更重要的是 USDT 作為影子美元的全球擴展。在全球通脹嚴重的地區,USDT 被視為一種價值存儲手段;在金融制裁與資本管制的地區,USDT 成為地下交易的流通貨幣;在恐怖組織、毒品、詐騙、洗錢的地方都能看到它的身影。當 USDT 在越多國家被越多渠道越多場景所使用,它的反脆弱性會得到巨大提升。這是深而不倒。

對此,美聯儲一定喜聞樂見,明面上美聯儲有維持物價穩定與實現充分就業的雙重使命,但更深層次是加強美元霸權,掌控全球資本流動。而正是 USDT 和 USDC 的廣泛流通幫助美元擴展了離岸流動性。 USDC 是受監管的美元 on/offramp 工具,而 USDT 則憑借其廣泛的渠道將美元滲透至全球, USDT 的地下銀行系統和灰色匯款服務,實際上是在為美元流通和跨境支付提供便利。這幫助美國在全球金融秩序中繼續發揮主導作用,美元霸權得到進一步深化。

Tether 受到的阻力來自哪裏

盡管 Tether 從多個方面幫助了美國金融霸權延續,但其與美國監管機構的博弈依然存在,Hayes 曾說“Tether 可以在一夜之間被美國銀行系統關閉,即使它一切照章辦事”。

首先,它無法支持美聯儲的貨幣政策。Tether 作為完全儲備型的穩定幣,不會隨美聯儲的貨幣政策調整流動性,無法像商業銀行那樣參與美聯儲的量化寬松或貨幣收緊。這種獨立性雖然提升了其信用,但也讓美聯儲難以通過它來實現貨幣政策目標。

其次,財政部要警惕它造成美債市場動蕩。假如 Tether 因突發事件崩潰,將不得不大量拋售美債,這會給美債市場帶來巨大壓力, 這在 10 月 29 日的財政部借款咨詢委員會上被廣泛討論 ,是否有可能通過一些方法直接 tokenize 美債而減輕 USDT 對美債市場的影響。

最後也是最重要的,Tether 實質在擠壓銀行與貨幣基金的生存空間。穩定幣的高流動性、高收益吸引了越來越多的用戶,銀行的存款吸收能力與貨幣基金的吸引力都受到巨大挑战。與此同時,Tether 的生意太賺錢了,那為什么銀行與貨幣基金不可以做呢? 今年四月 lummis-gillibrand payment stablecoin act 被提出 ,它鼓勵更多銀行與信托機構參與穩定幣市場就是一個力證。

Tether 的發展其實是一部波瀾壯闊的奮鬥史,背負着原罪的監管套利給了它巨大的發展機遇與空間,如今終於有一些角力可以开始與舊勢力抗衡,可以走到哪兒誰也說不准,但任何具有突破性的創新都是對過去權力與利益結構的再分配。

超主權貨幣體系的可能

要超越美元體系,Tether 的未來不僅僅在於維持全球的支付與流動性角色,而是更深層次地思考如何構建一個真正的超主權貨幣體系。我認為它的關鍵在於與 BTC 的掛鉤。 2023 年,Tether 率先邁出了這一步 ,將其利潤的 15% 用於配置比特幣,這不僅是一次資產儲備的多元化嘗試,更是事實上使 BTC 成為支撐其穩定幣生態的重要組成部分。

未來,隨着 Tether 的支付網絡擴展和 BTC 在全球市場作為超主權貨幣的深化,我們有可能見證一個嶄新的金融秩序。

一場革命往往從邊緣开始,在對舊時代信念衰敗的裂縫中萌芽。對羅馬的崇拜,讓羅馬文明主宰世界變成了一種“自我實現的預言” 。

新神的誕生過程也許隨機,但是舊神的黃昏已經注定。

原文鏈接

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

星球日報

文章數量

7692粉絲數

0