Arthur Hayes:避开 CEX 陷阱,項目方如何用 DEX 逆襲加密市場

撰文: Arthur Hayes ,BitMEX 聯合創始人

編譯:Ismay,BlockBeats

編者按:Arthur Hayes 在本文深入探討了當前加密市場中代幣上市的現狀,特別是 CEX 高昂的上市費用對項目方和投資者的影響。文章通過 Auki Labs 的案例展示了項目在 DEX 上市的優勢,並強調了專注於產品开發和用戶增長的重要性。對於那些盲目追求在 CEX 上市的項目方,Hayes 提醒他們關注長期價值,而非短期的價格波動和市場炒作。

以下為原文內容:

PvP,或稱「玩家對玩家」,是 shitcoin 交易員經常用來描述當前市場周期的一個詞匯。它傳達出一種掠奪性的情緒,勝利是以他人的損失為代價。這種觀念在傳統金融(TradFi)中非常常見。而加密資本市場的核心目的,是讓那些愿意冒險投入寶貴資本的人,能夠享受早期參與項目帶來的收益,希望這些項目能伴隨 Web3 的發展而成長。然而,我們卻遠離了由中本聰大人鋪設的光明道路,隨後 Vitalik 大天使通過極為成功的以太坊 ICO 進一步推動了這一道路的發展。

在當前的加密牛市中,比特幣、以太坊和 Solana 大放異彩。然而,我將「新發行」定義為今年發布的代幣,這些新發行項目對散戶來說表現糟糕。而 VC 公司卻不受此影響。因此,PvP 這一稱號便被冠以當前的市場周期。其結果是出現了一系列高 FDV、但流通量極低的項目。發行後,這些代幣的價格就像普通的廢物一樣被衝進了馬桶。

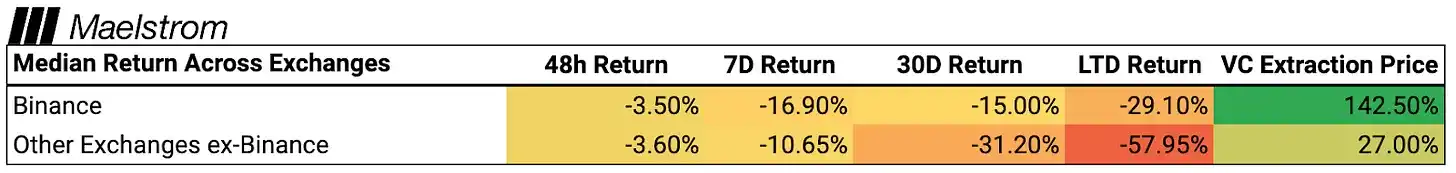

雖然這是市場情緒,但數據又揭示了什么呢?Maelstrom 的聰明分析師們進行了一些深度挖掘,以解答幾個令人困惑的問題:

是否值得支付交易平臺的上市費用,以便你的代幣有更好的漲幅機會?

項目是否以過高的估值啓動?

在我深入探討數據來回答這些問題後,我想為那些正在等待市場回暖以期發布的項目提供一些未經邀請的建議。為了加強我的論點,我想特別提到 Maelstrom 投資組合中的一個項目——Auki Labs。他們逆勢而行,首次沒有選擇 CEX,而是以相對低 FDV 的代幣在 DEX 上架。他們希望散戶能與他們一起賺錢,隨着他們在構建實時空間計算市場的旅程中取得成功。他們也厭惡那些主要交易平臺收取的高昂上市費,並堅信有更好的方式將更多價值回饋給終端用戶,而不是那些住在我新加坡鄰裏的大佬們。

樣本集

我們分析了 2024 年在主要 shitcoin 交易平臺上市的 103 個項目。這並不是 2024 年所有上市項目的全部,但它是一個有代表性的樣本。

「推高價格!」

這是我們在顧問電話中經常聽到的創始人反復強調的話:「你能幫我們上 CEX 嗎?這樣我們的代幣價格就會飆升。」嗯……我從來不完全相信這一點。我認為,創造一個有用的產品或服務,並不斷增加付費用戶,才是 Web3 項目成功的祕訣。當然,如果你有一個垃圾項目,它的價值僅僅因為 Irene Zhao 轉發了你的內容,那么是的,你需要一個 CEX,這樣你就可以把它拋給那些散戶用戶。大多數 Web3 項目都是這種情況,但希望 Maelstrom 投資的項目不會如此……Akshat,請注意!

上市後的回報是指上市後的天數,LTD 表示自上线以來的表現。

無論在哪個交易平臺,代幣的價格都沒有飆升。如果你支付了交易平臺的上市費用,希望看到代幣價格一路上升的圖表,那就不好意思了。

誰是贏家?VC 們是贏家,因為代幣在過去的私人融資輪次的 FDV 上,媒體代幣價格上漲了 31%。我稱之為「VC 提取價」。我將在本文的後半部分詳細解釋 VC 的扭曲激勵機制,它推動項目盡可能延遲流動性事件。但現在,絕大多數人只是純粹的傻瓜!這就是為什么在會議社交活動上,那些飲料是免費的……哈哈。

接下來,我要稍微刺激一下。首先,CZ 是加密領域的英雄,因為他在美國中度安全的監獄裏被傳統金融的魔鬼折磨。我很愛 CZ,尊重他在加密資本市場的各個領域都能巧妙地將資金裝進口袋的能力。但……但……花費巨大代價換取 Binance 的上市資格不值得。澄清一下,Binance 作為你的代幣首次上市的主要交易平臺,這個價值不大。如果 Binance 因為你的項目表現和活躍的社區而免費作為二級上市交易平臺,那才是值得的。

創始人們在我們的電話中也經常問:「你和 Binance 有關系嗎?我們一定要在 Binance 上市,否則我們的代幣不會上漲。」這種「非 Binance 不上市」的情緒對 Binance 非常有利,因為它可以收取任何交易平臺中最高的全包上市費用。

回到上面的表格,Binance 上市的代幣雖然在相對基礎上表現優於其他主要交易平臺,但在絕對基礎上,代幣價格依然下跌。因此,Binance 上市並不保證代幣價格會上漲。

一個項目必須以便宜的價格向交易平臺提供或出售代幣,而這些代幣通常是有限供應的,以換取上市機會。一些交易平臺被允許以極低的 FDV 投資項目,而不管當前最後一輪私人融資的 FDV 是多少。這些代幣本可以分發給用戶,用於完成那些促進項目增長的任務。一個簡單的例子是,交易類應用程序通過發放代幣獎勵交易員達到一定的交易量目標,也就是所謂的流動性挖礦。

將代幣賣給上市交易平臺只能做一次,但通過提高用戶參與度形成的正向飛輪效應將持續帶來回報。因此,如果你只是為了上市而放棄了珍貴的代幣,並且在相對基礎上僅超出幾個百分點,你作為項目創始人實際上是在浪費寶貴的資源。

價格不是對的

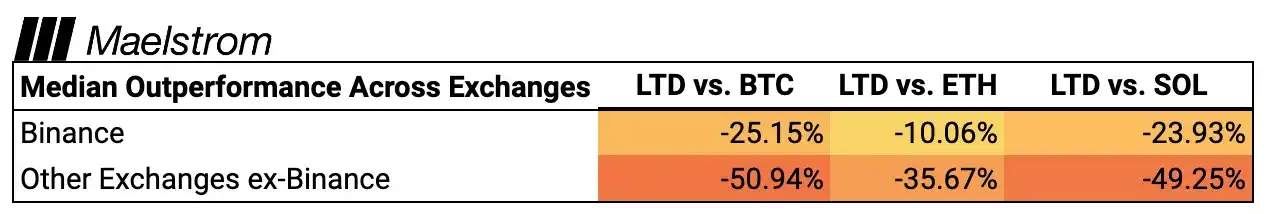

正如我常對 Akshat 和他的團隊說的,你們之所以在 Maelstrom 有工作,是因為我相信你們能夠構建一個由頂級 Web3 項目組成的投資組合,能夠跑贏我核心持倉的比特幣和以太坊。如果不是這樣,我會繼續用我的闲錢購买比特幣和以太坊,而不是支付工資和獎金。正如你在這裏看到的,如果你在代幣上市時或上市後不久买入,你的表現遠不如有史以來最硬通的貨幣——比特幣,以及兩個頂級去中心化計算平臺的 Layer-1——以太坊和 Solana。鑑於這些結果,散戶絕不應該購买剛上市的代幣。如果你想獲得加密貨幣的風險敞口,直接持有比特幣、以太坊和 Solana 就夠了。

這告訴我們,項目在上市時必須將估值降低 40% 到 50%,才會在相對基礎上變得有吸引力。誰會在代幣以更低價格上市時受損?VC 和 CEX。

雖然你可能認為 VC 的目標是產生正回報,但最成功的管理者明白,他們其實是在玩資產積累的遊戲。如果你能夠對一個龐大的名義金額收取管理費,通常是 2%,那么無論投資是否增值,你都能賺錢。如果你像 VC 那樣投資於早期代幣項目等流動性差的資產,而這些項目本質上只是未來的代幣承諾,那么如何讓其價值上升呢?你說服創始人繼續在不斷上升的 FDV 下進行私人融資輪次。

當私人融資輪次的 FDV 增加時,VC 可以將其流動性差的投資組合按市場價格進行重新估值,從而顯示出巨大的未實現回報。這些亮眼的過去業績使 VC 能夠募集下一個基金,基於更高的基金價值收取管理費。此外,如果不部署資本,VC 就無法獲得報酬。但這並不容易,特別是大多數設立在西方司法管轄區的 VC 不允許購买流動性代幣。他們只能投資於某種管理公司的股權,並通過一份附加協議,向投資者提供他們所开發項目的代幣認股權證。這也是為什么「未來代幣銷售協議」(SAFT)存在的原因。如果你想獲得 VC 的資金,而他們手中有大量闲置資本,你必須加入這個遊戲。

對許多 VC 來說,有一個流動性事件是非常有害的。當這種情況發生時,重力會开始發揮作用,代幣的價值會迅速回歸現實。對於大多數項目來說,現實是他們未能創造出足夠用戶愿意為其支付真金白銀的產品或服務,從而證明其極高的 FDV 是合理的。此時,VC 不得不降低他們的账面價值,這會對其報告的回報率和管理費規模產生負面影響。因此,VC 會推動創始人盡可能延遲代幣的發布,並繼續進行私人融資上升輪次。最終的結果是,當項目最終上市時,代幣價格像石頭一樣急劇下跌,正如我們剛剛目睹的那樣。

在我徹底批評 VC 之前,我們來談談「錨定效應」。有時候,人類的思維真的很愚蠢。如果一個 shitcoin 以 100 億美元的 FDV 开盤,而它實際上只值 1 億美元,你可能會拋售代幣,結果是大量的賣壓讓代幣價格暴跌 90%,跌至 10 億美元,交易量也隨之消失。VC 仍然可以將這個流動性差的 shitcoin 按 10 億美元的 FDV 進行账面估值,而這通常遠遠高於他們實際支付的價格。即使價格崩盤,市場在一個不現實的 FDV 上开盤仍然對 VC 有利。

CEX 希望看到高 FDV 的原因有兩個。首先,交易手續費是按代幣的名義價值(notional)作為百分比來收取的。FDV 越高,交易平臺賺取的收入和手續費就越多,無論項目是漲還是跌。第二個原因是,高 FDV 和低流通量對交易平臺有利,因為有大量未分配的代幣可以分配給他們。根據我們的樣本數據,項目的中位流通量佔比為 18.60%。

上幣成本

我想簡要談談在 CEX 上上市的成本。當前代幣發行中最大的問題是初始價格過高。因此,無論哪個 CEX 獲得了首次上市權,幾乎都無法實現一個成功的發行。如果這還不夠糟糕的話,價格過高的項目還要支付大量代幣和穩定幣,才能獲得這個「上市一坨垃圾」的特權。

在評論這些費用之前,我想強調一點,我不認為 CEX 收取上市費有什么不對。CEX 投入了大量資金來積累用戶基礎,這需要回本。如果你是 CEX 的投資者或代幣持有者,你應該對他們的商業頭腦感到滿意。然而,作為顧問和代幣持有者,如果我的項目將代幣給了 CEX,而不是用戶,這會損害項目未來的潛力,負面影響代幣的交易價格。因此,我要么建議創始人停止支付上市費用,專注於吸引更多用戶,要么建議 CEX 大幅降低他們的價格。

CEX 從項目中提取資金的主要方式有三種:

- 直接收取上市費用。

- 要求項目支付一筆押金,若項目退市,押金退還。

- 強制要求項目在平臺上進行指定額度的項目營銷支出。

通常,每個 CEX 的上市團隊都會對項目進行評估。項目越差,費用越高。正如我常對創始人們說的,如果你的項目沒有多少用戶,那么你需要一個 CEX 來把你的「垃圾」傾倒到市場上。如果你的項目擁有產品市場契合度,且有一個健康成長的真實用戶生態系統,那么你不需要 CEX,因為你的社區會在任何地方支持你的代幣價格。

上市費用

在高端 CEX 中,Binance 最高收取項目總代幣供應量的 8% 作為上市費。其他大多數 CEX 的收費介於 25 萬到 50 萬美元之間,通常以穩定幣支付。

押金

Binance 設計了一項巧妙的策略,要求項目購买 BNB 並作為押金進行質押。如果項目退市,BNB 會被退還。Binance 要求最高達 500 萬美元的 BNB 作為押金。其他大多數 CEX 則要求 25 萬到 50 萬美元的穩定幣或該 CEX 的代幣作為押金。

營銷支出

Binance 在高端要求項目將 8% 的代幣供應量通過平臺空投和其他活動分發給 Binance 用戶。中等收費的 CEX 則要求花費高達代幣供應量的 3%。在低端,CEX 要求的營銷支出為 25 萬至 100 萬美元,以穩定幣或項目代幣支付。

加起來,在 Binance 上市可能會耗費你 16% 的代幣供應量以及 500 萬美元的 BNB 購买。如果 Binance 不是主要交易平臺,項目仍然需要花費近 200 萬美元的代幣或穩定幣。

對於任何挑战這些數字的 CEX,我強烈建議你們提供每一項費用或強制性支出的透明账目,我從多個評估過主要 CEX 成本的項目中獲得了這些數據,可能有些數據已經過時。我再重申一遍,我認為 CEX 並沒有做錯任何事情。他們擁有一個有價值的分銷渠道,正在最大化其價值。我的抱怨在於,上市後代幣的表現不足以證明項目創始人支付這些費用是合理的。

我的建議

這個遊戲很簡單,確保你的用戶或代幣持有者在你的項目成功時獲得財富。我在這裏是直接對你們——項目創始人們——說話。

如果你必須這樣做,只進行一個小型的私募種子輪融資,以便為一個非常有限的使用場景創建產品。然後,推出你的代幣。因為你的產品還遠未達到真正的市場契合度,所以 FDV 應該非常低。這向你的用戶傳遞了一些信息。首先,這是有風險的,這就是他們為何以如此低的價格入場。你可能會搞砸,但你的用戶會繼續支持你,因為他們以極低的價格參與了這個遊戲。他們相信你,給你更多時間,你會找到解決辦法。其次,這表明你希望你的用戶與項目一起走上財富創造的旅程。這會激勵他們告訴更多人你的產品或服務,因為用戶知道,如果有更多人加入,他們有可能獲得豐厚的回報。

目前,由於大多數新上市項目表現不佳,許多 CEX 面臨壓力,只接受「高質量」項目。考慮到在加密領域「假裝直到成功」非常容易,選擇真正優秀的項目非常困難。垃圾進,垃圾出。每個主要的 CEX 都有其偏好的衡量標准,認為這些是成功的領先指標。一般來說,一個非常年輕的項目不會符合他們的標准。管他呢,還有一種叫做 DEX 的東西。

在 DEX 上,創建一個新的交易市場是無需許可的。想象一下,你是一個募集了 100 萬美元 USDe(Ethena USD)的項目,想向市場提供 10% 的代幣供應量。你可以創建一個由 100 萬美元 USDe 和你代幣供應量 10% 組成的 Uniswap 流動性池。點擊按鈕,讓自動做市商根據市場對你代幣的需求設定清算價格。你無需為此支付任何費用。現在,你的忠實用戶可以立即購买你的代幣,如果你真的有一個活躍的社區,代幣價格會迅速上漲。

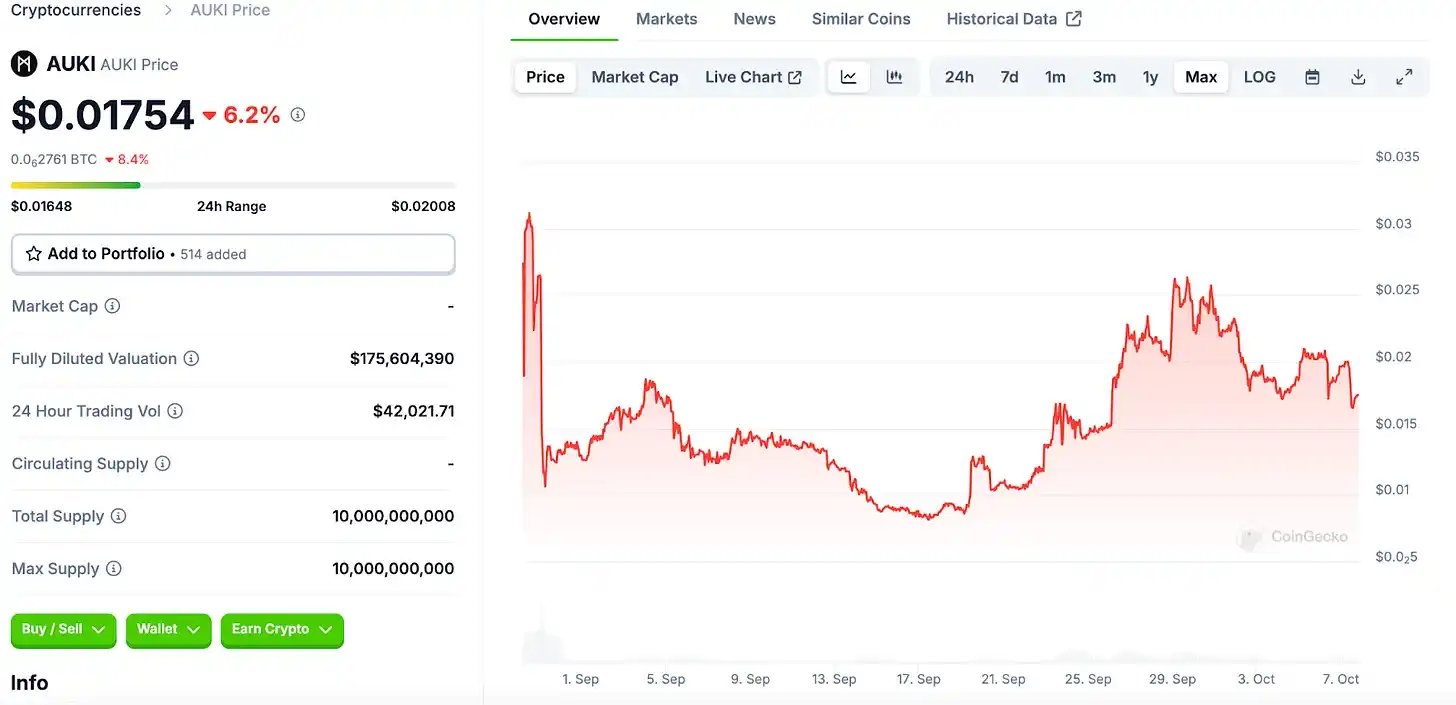

讓我們來看看 Auki Labs 在發行代幣時做了什么不同的嘗試。上面是來自 CoinGecko 的截圖。正如你所看到的,Auki 的 FDV 和 24 小時交易量都相對較低。這是因為它首先在 DEX 上上市,隨後才在 MEXC 的 CEX 上市。到目前為止,Auki 的代幣價格比上一輪私募價格上漲了 78%。

對於 Auki 的創始人來說,代幣上市只是普通的一天。他們真正專注的是構建他們的產品。Auki 的代幣於 8 月 28 日在 Uniswap V3 上通過 AUKI/ETH 交易對在 Base 上首次上市,Base 是 Coinbase 的 Layer-2 解決方案。隨後,他們於 9 月 4 日首次在 CEX——MEXC 上架。他們估計通過這種方式節省了大約 20 萬美元的上市費用。

Auki 的代幣歸屬計劃也更加平等。團隊成員和投資者按照每天的歸屬計劃,歸屬期限為一到四年不等。

酸葡萄心理

有些讀者可能會覺得我只是因為沒有擁有通過新代幣上市賺大錢的主流 CEX 而心存不滿。這確實是事實,我的收入來自於我投資組合中的代幣價值上漲。

如果我投資組合中的項目以過高的價格定價代幣,支付巨額費用上交易平臺,但無法跑贏比特幣、以太坊和 Solana,我有責任對此發聲。這就是我的立場。如果 CEX 因為項目有強勁的用戶增長並提供了引人注目的產品或服務而選擇上架 Maelstrom 的項目,我完全支持。但我希望我們支持的項目停止擔心哪個 CEX 會接受他們,而开始專注於他們的日活躍用戶數據。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

HashWhale BTC礦業周報 | 宏觀消息衝擊下比特幣市場波動,挖礦難度創歷史新高(4.05-4.11)

1、比特幣市場 在 2025 年 4 月 5 日至 4 月 11 日期間,比特幣具體走勢如下: 4...

8500 萬美元豪賭餐飲 Web3:Blackbird 如何用區塊鏈重構萬億級忠誠度市場

日前,Web3 餐廳忠誠度與支付平臺 Blackbird 宣布,在 B 輪融資中順利籌集 5000...

評論