Gate Ventures研究院:深度解析MEV,照亮黑暗森林(上)

隨着鏈上活動的劇增以及鏈上基礎設施的演進和豐富,鏈上 MEV 一直以來都被視為以太坊暗森林中最為危險的一部分,這直接對用戶的鏈上金融活動造成了利潤損失和用戶體驗的降級。本文的目標就是從 Ethereum 2.0 的區塊生成機制以及提議者-構建者分離(PBS)的技術演進為基礎,來着重分析了該套機制帶來的天然中心化和信任化問題與以太坊的價值觀有着截然相反的現實情況。

鏈上 MEV 的加劇確確實實是雙刃劍,有其正負外部性,正向包括減少 DEX 價格差異、幫助清算交易;負向包括對用戶的夾層交易損害。因此 MEV 的解決方案更多是減輕負外部性,而無法做到根除。在我們減輕 MEV 的負外部性和解決當前基於第三方信任中間件 Relayer 的問題的機制探索過程中,主要分為三類措施:拍賣機制的改進、共識層改進、應用層改進。這三種改進都將不同程度的對 MEV 的現代格局產生影響,但是有部分解決方案並不能實質解決用戶遇到的三明治攻擊的問題,用戶交易仍然處於 public pool,因此需要引入更多的隱私池技術來保護用戶交易的可選隱私性,這些 MEV 方案值得去結合起來嘗試。

除此之外,MEV 作為無法避免的機制設計副產品,其未來還會更進一步的復雜,我們也在文中探索了在 Layer 2 架構、EIP-4337 账戶抽象等新交易類型的實施下,可能出現的更多 MEV 的技術挑战和機會。

最後,我們希望以此文章,探索減緩 MEV 負外部性問題的潛在解決方案,並且對當前的 MEV 方案的利弊作出一個全方位的認知,不僅僅是為了未來點亮用戶所處的黑暗森林,也為業內研究者點亮進一步研究 MEV 的黑暗森林。

Ethereum 2.0

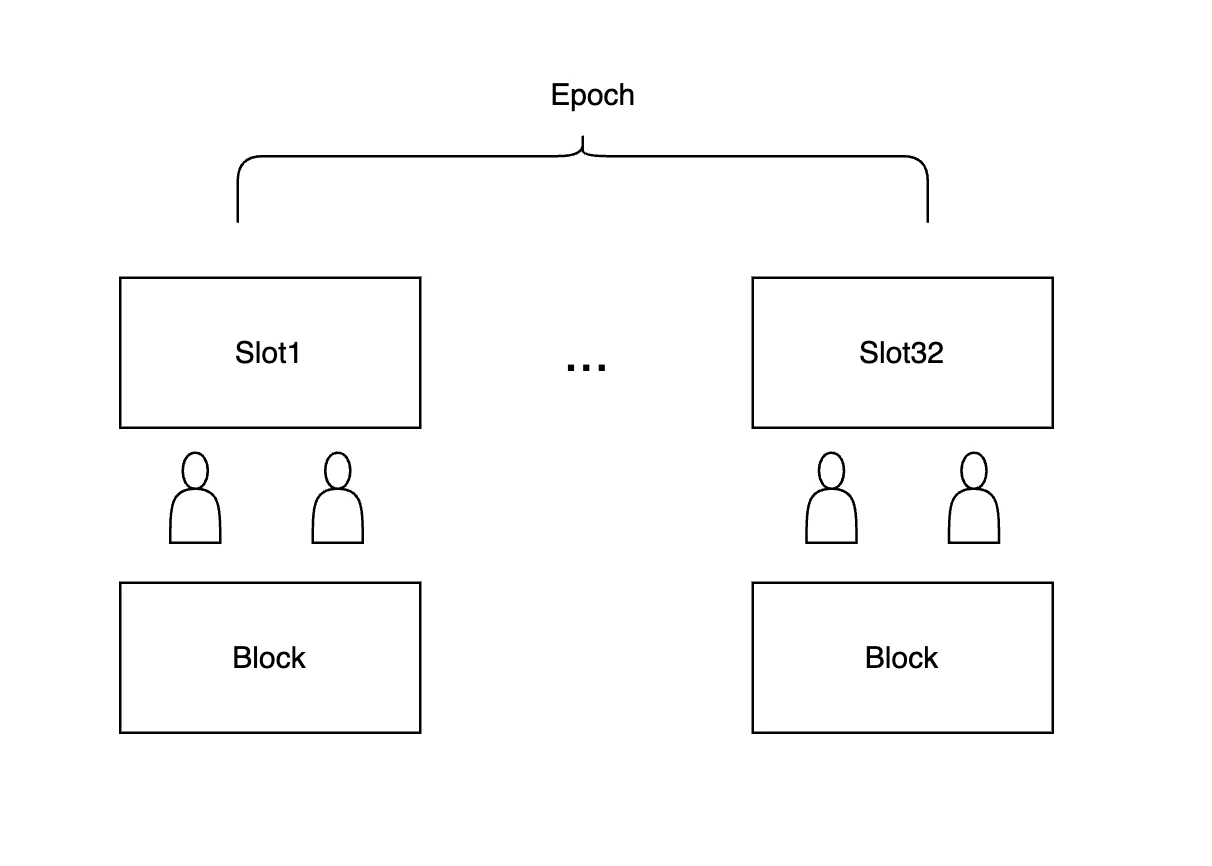

自從 The Merge 以後,以太坊採用了 POS 機制來確保網絡的安全性,同時在區塊的產出方面,放棄了計算密集型的競爭,轉而採用權益證明。合並後,以太坊被劃分成執行層以及共識層。而整個區塊的產出也發生了變化,每一個 Epoch 為一個 POS 周期,每個 Epoch 中又被劃分成 32 個 Slot,每個 Slot 相當於一個出塊的時間單位,為 12 秒。

驗證者提議區塊圖示

整個網絡會在每次 Epoch 內,隨機從驗證者中挑選一個委員會,提議區塊的人是在委員會集合中隨機選出,該區塊提議者需要將交易打包並且排序執行最後產出一個區塊,其它委員會驗證者會監督這個過程,然後為該區塊投票。並且這個委員會會在每個 Epoch 之後重新選擇。同時還被施加一定的操作時間限制,以保證區塊生成和投票的效率。在這裏,我們為讀者規範術語,Payload 是執行負載,意味着交易的狀態更改,可以視為執行區塊的一部分。區塊提議者將實施執行負載(Execution Payload 也就是實施交易結果的狀態更改)和區塊提議。

PBS 架構

事實上,當驗證者被選中成為區塊提議者時,往往提議者沒有動力去執行 Payload,也就是將交易排序並且執行,因為這個事情需要大量的計算能力執行狀態更改。原本思考的是,如果我們通過去中心化的委員會選舉,如果把執行負載納入其中,那么交易排序等就成為了去中心化的事情。但是驗證者似乎天然的想要把這一部分交給第三方去完成,而自己 Proposer 專注於提議區塊的事情。因此衍生出了 PBS 的構想,就是將區塊提議和構建被分離節點提議者僅負責驗證區塊,不參與區塊構建。提議者和構建者之間的分離促進了一個开放市場,在這個市場中,區塊提議者可以從區塊構建者那裏獲取區塊。這些構建者相互競爭來構造區塊,並向提議人提供最高費用,我們稱之為“區塊拍賣”。

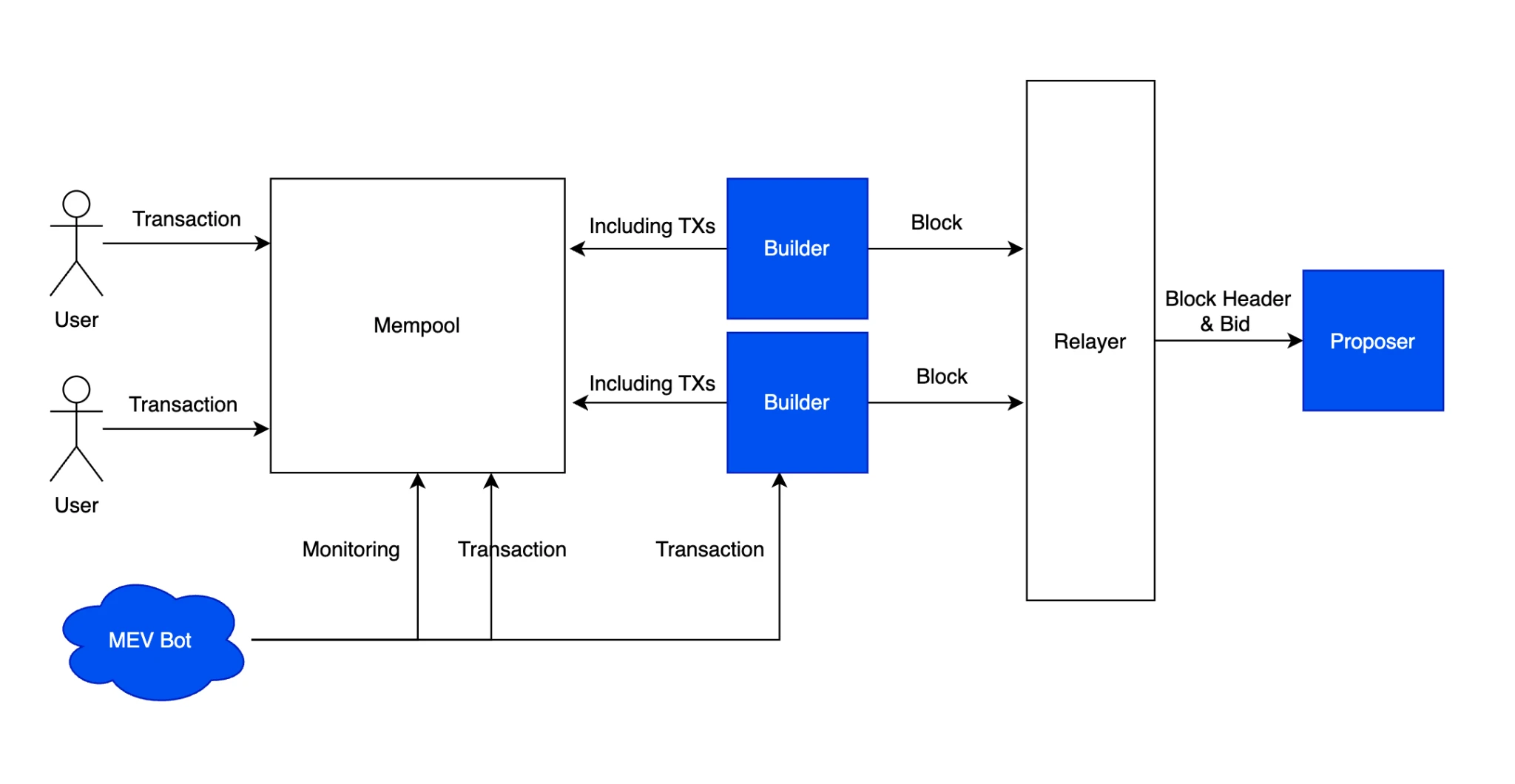

PBS 流程圖示

我們簡要的介紹一下整個 PBS(Proposer Builder Seperate) 密封第一拍賣模型。當用戶通過 RPC 代理提交交易,RPC 相當於運行了一個節點,將交易提交到公开的 Mempool 中,多個 Builder 找到最適合的交易進行排序以生成一個利潤最大化的區塊(利潤最大化指交易手續費 Base+Priority+MEV),然後多個 Builder 通過 MEV-Boost Relayer 與 Proposer 進行交互,Relayer 是多個 Builder 與 Proposer 交互的橋梁,Builder 向 Relayer 提交報價,Relayer 向 Proposer 提交多個區塊頭以及對應的報價,Proposer 一般採納報價最高的區塊。其中 Relayer 會實現 MEVBboost 規範,這個是 Flashbot 提出的如何規範 Builder 與 Proposer 交互競標的一種技術規範。在這個過程中,所有信息都是密閉的,Relayer 只會提交區塊頭給 Proposer,因此 Proposer 具有抗審查性。

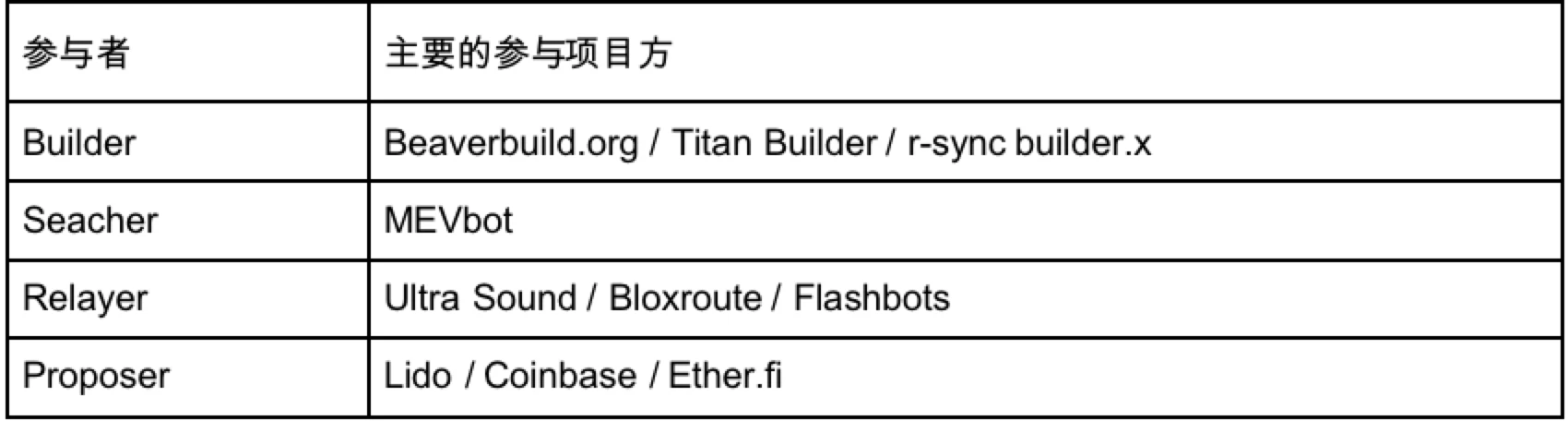

PBS 下各類參與者以及博弈

其主要參與者有 Builder、Relayer、Proposer、MEVbot(Searcher)。

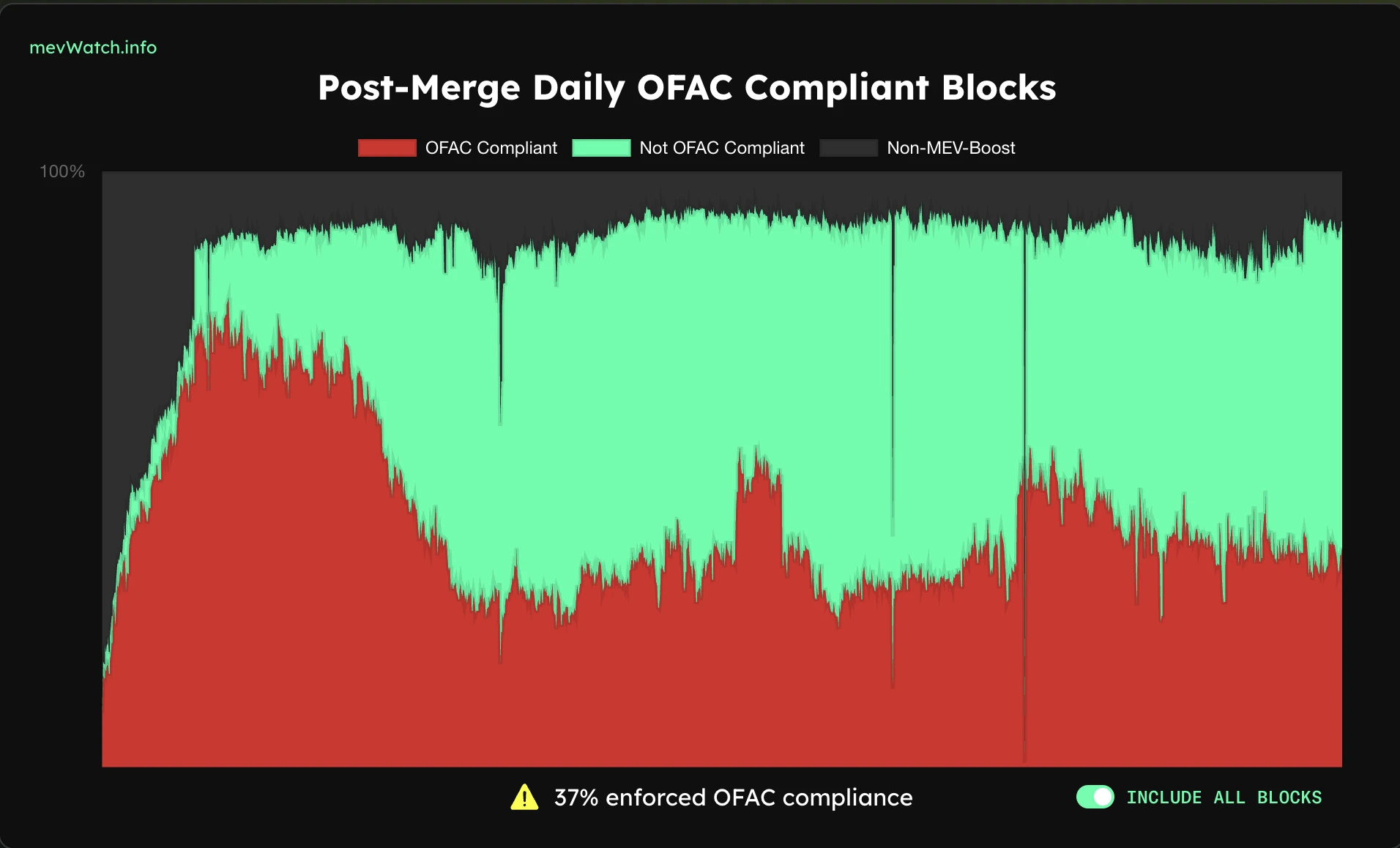

Builder

其中 Builder 主要是負責構建區塊內容的,使用了 MEV-Boost 技術以後,其在競標中處於更加有利的地位,因為不僅僅支持 Gas Fees,並且還支持 MEV 收益。Builder 能夠直接審查用戶和 Searcher 的交易,這一直以來也是被詬病的一點,特別是當美國政府公布 OFAC 後,大量 Builder 參與了 OFAC Compliant,相比於剛开始,雖然審查區塊的比列在近期有所下降,但是我們能看到,在區塊構建過程中,Builder 存在對交易的直接審查方面有直接作用。

OFAC 合規區塊比例,圖源: MEV Watch

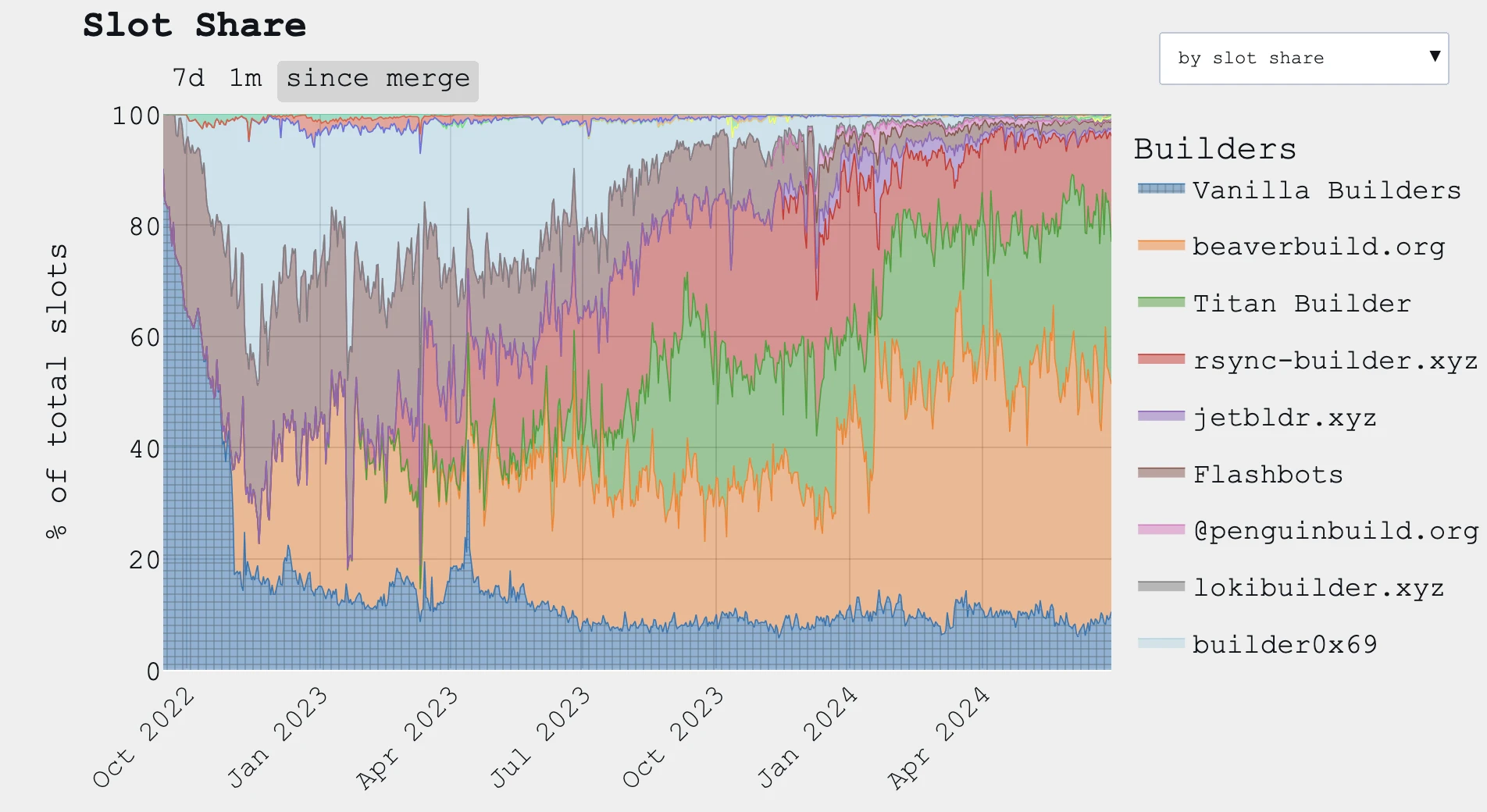

Builder 市場份額,圖源: MEV Watch

當前 Builder 的市場份額來看,這種純粹的無需審查的 Build 正在逐步擴大其市場份額,一切都是以利潤為導向。

Searcher

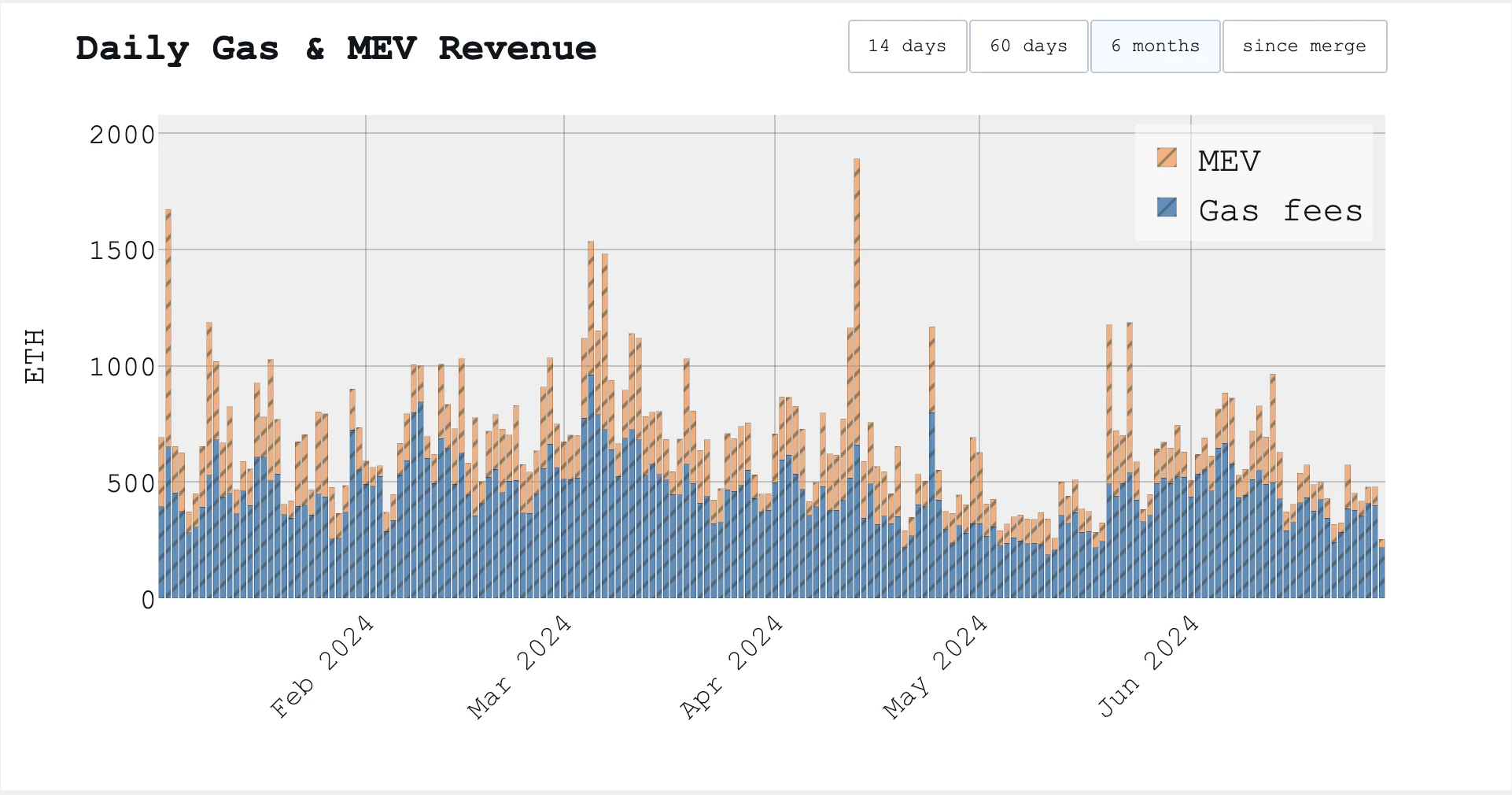

MEV 收益與 Gas Fees 收益比例,圖源: mevboost

本質上,利潤最大化的工作是需要 Searcher 與 Builder 共同努力的,Searcher 往往會與特定的 Builder 合作,這樣就會形成一個 Dark Pool 或者 Private Pool,在這裏面 Searcher 的交易只會對特定 Builder 顯示,一些 Builder 就會獲得最大化利潤的 MEV 交易,進而競標區塊空間。從理論上來說,如果 Builder 作惡或者審查,那么 Searcher 可以選擇其它的 Builder,這樣就會導致 Builder 的市場份額逐步降低,因此受制於 Searcher,Builder 往往會考量作惡的隱性成本。上圖是,MEV 和每日 Gas 的收益情況,能夠看見 Searcher 貢獻的 MEV 收益在行情波動明顯的情況下,甚至能當日 Gas 收益的兩倍之多。

對於 Searcher,分為 CEX-DEX(鏈下)套利以及 DEX、夾層、清算兩大類別(純鏈上)。

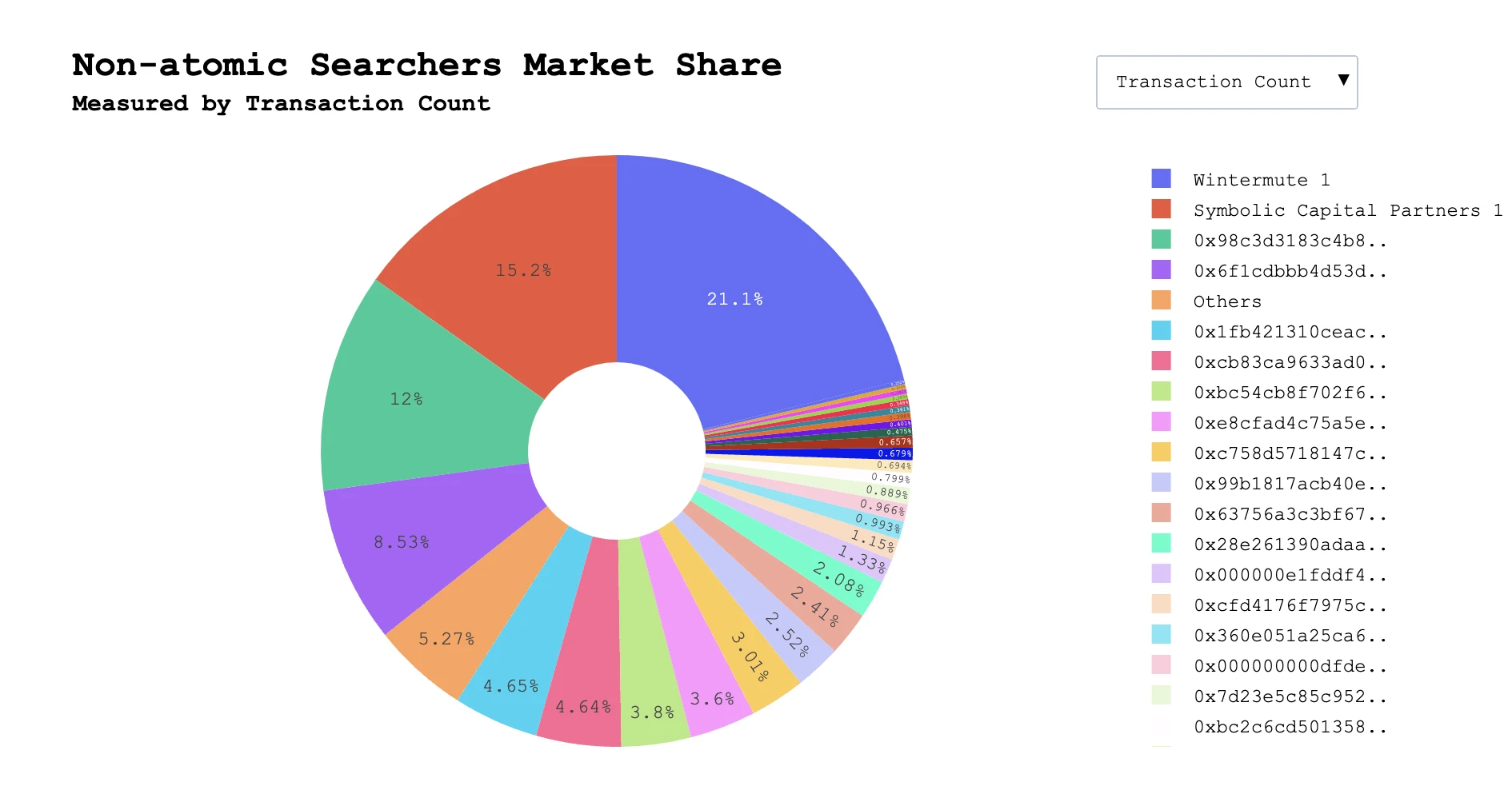

Searcher 市場份額,圖源: Searcherbuilder

目前 Wintermute 佔據 CEX - DEX 套利交易的市場份額第一。

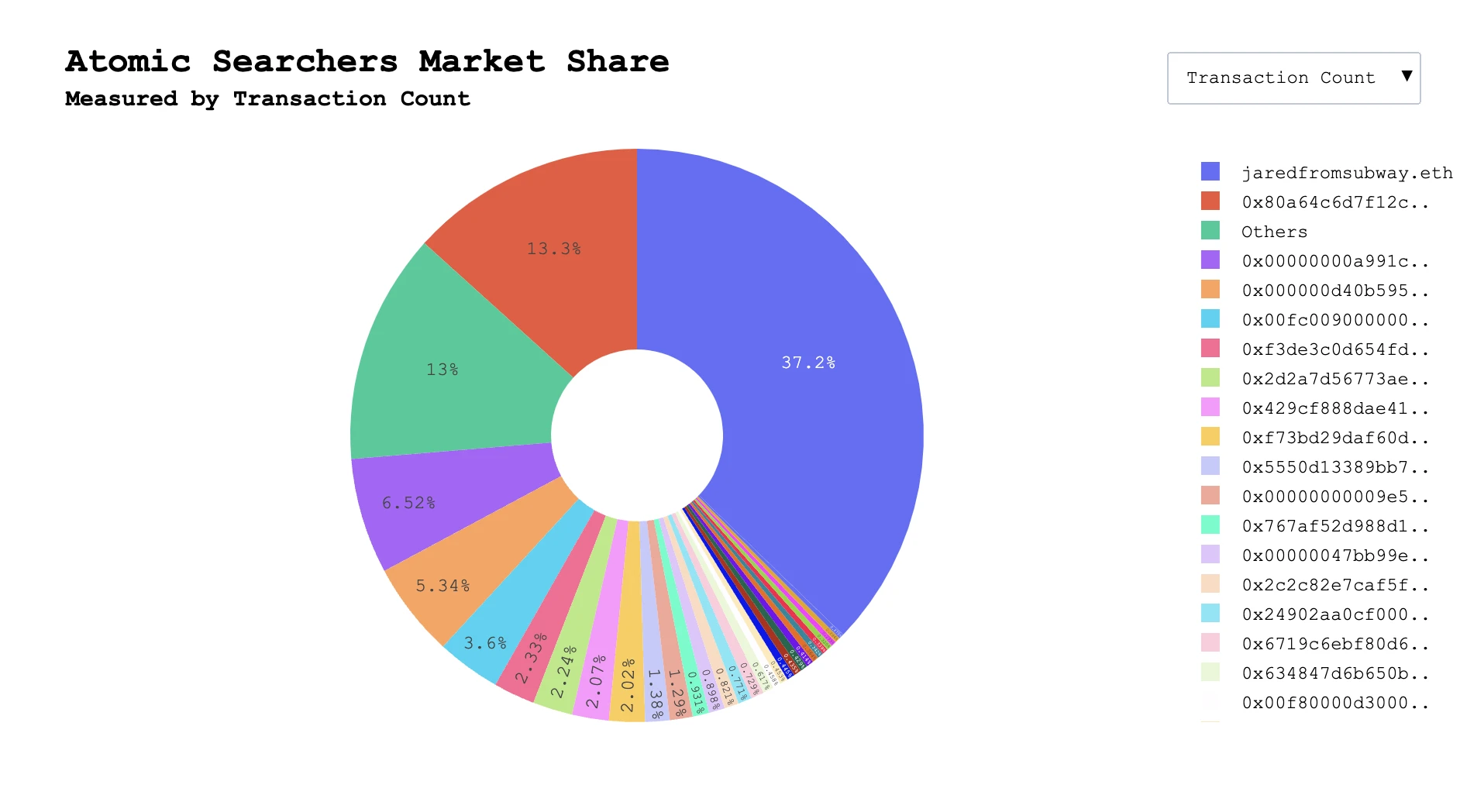

Searcher 市場份額,圖源: Searcherbuilder

對於純鏈上 MEV 機會,有逐步形成工作室化的趨勢,其中 jaredfromsubway.eth 市場份額佔據了驚人的 37.2% ,其擅長對 Etheruem 鏈上用戶進行三明治攻擊,一度成為鏈上 gas 消耗最高的用戶,大約消耗 gas 佔據一整天的 1.5% 。從 2023 年 2 月到 2024 年 6 月,該機器人共計花費了 76, 916 個 ETH,根據執行這些交易時的價值計算,相當於約 1.75 億美元。由於 Seacher 與 Builder 之間聯系緊密,因此在實踐中,許多 Searcher 都會把自己的訂單流發送給前三名的 Builder,實際上本來是可以廣播所有 Builder 的,但是有些小的 Builder 可能會拆分 Searcher 的訂單流,導致 Searcher 的 MEV 策略失效,進而造成虧損的風險。並且,綁定 Builder 也能為其在生態內維持影響力。

Relayer

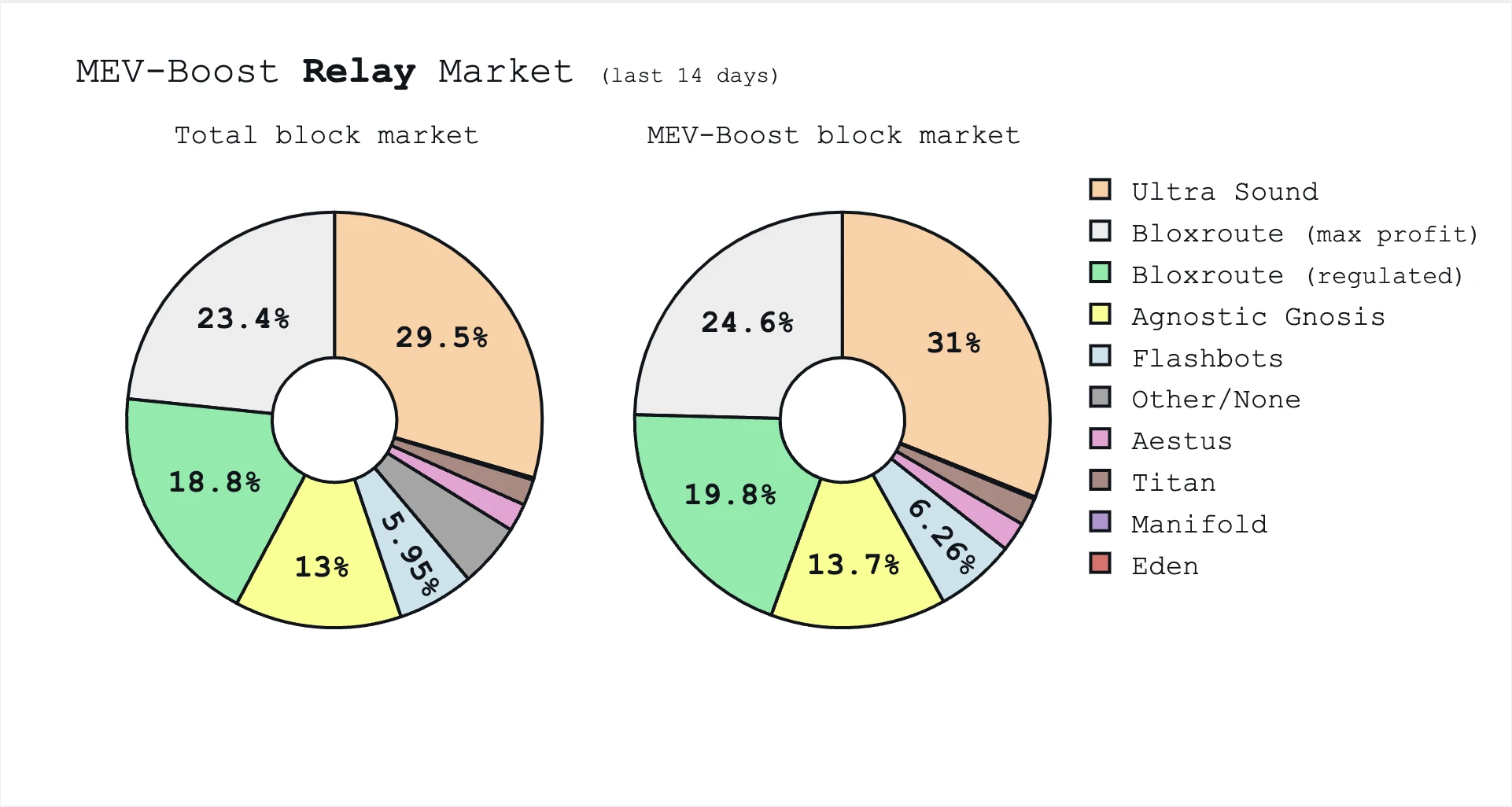

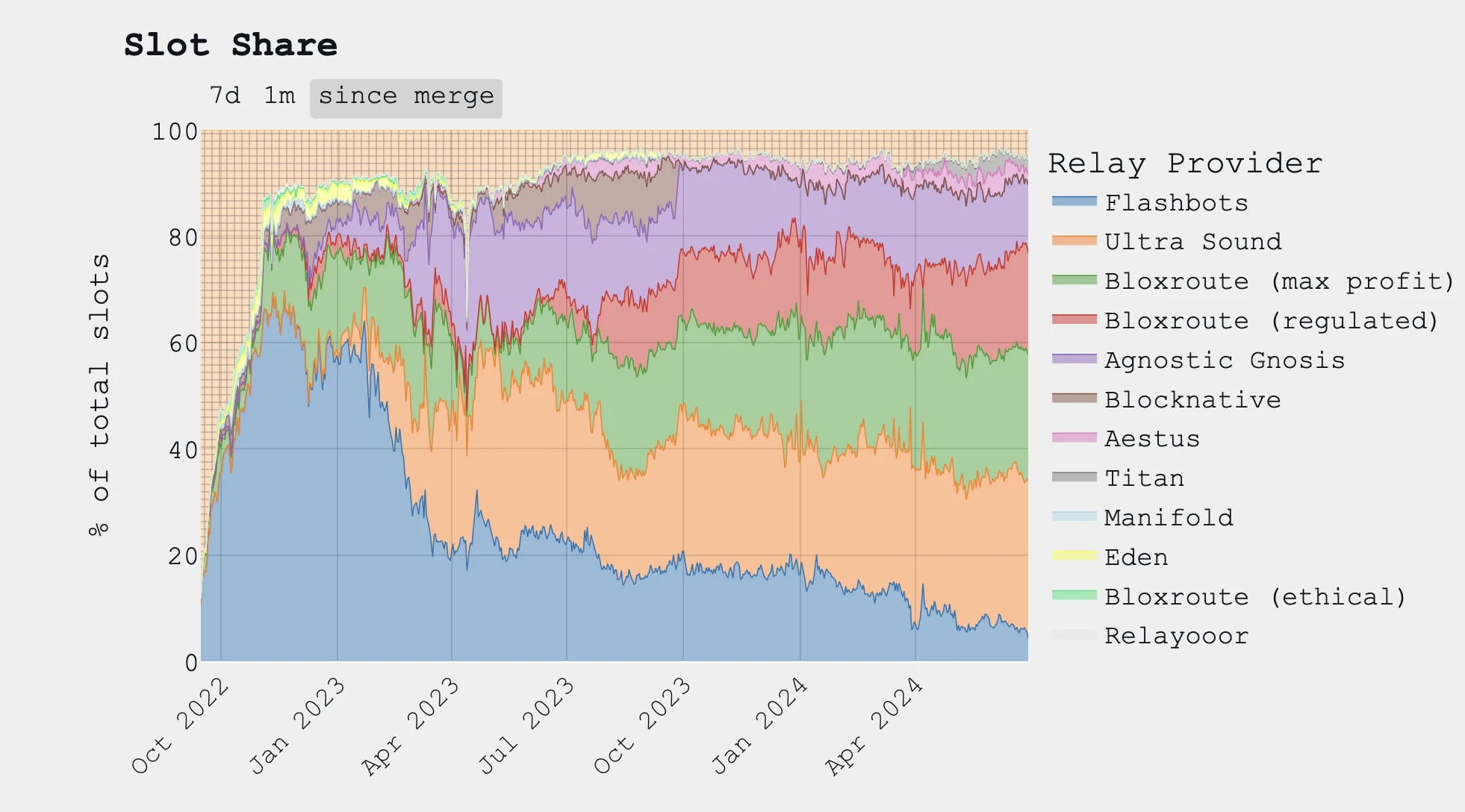

Relay 市場份額,圖源: mevboost

Relayer 負責集合競價,然後作為中轉站對 Proposer 提交區塊頭以及競拍區塊的價格,此時 Proposer 並不知道區塊中的交易細節。一旦 Proposer 選擇並且為區塊頭籤名以後,Relayer 會釋放全部的交易內容給 Proposer。我們會發現,Relayer 在其中作為沒有經濟激勵的第三方,獲得了極大的信任,Builder 依賴於 Poposer 進行報價,而 Proposer 依賴於 Relayer 的報價和區塊內容。歷史上也發生過類似的問題,Ultrasound Relayer 存在一個潛在的漏洞,導致 Proposer 提取了超過 2000 萬美元的 MEV。雖然這些漏洞可以修補,但 Relayer 本身仍然可以選擇惡意行事並竊取 MEV。

市場分額趨勢圖,圖源: mevboost

上圖是 Relayer 的市場份額的情況,我們會發現運行單純的 MAX Profit 的 Builder 的市場佔有率自從 Merge 以後就逐步擴大,因此在自由市場中,想通過 Builder 人為控制 MEV,是不可能的。

同時 Relayer 也面臨一個問題,就是沒有經濟激勵。因此 Blocknative 也退出了 Relayer 方向的研發。Relayer 目前都是依賴於 Flashbots 提出了 MEVBoost 規範來構建,以太坊依賴第三方提供 PBS,始終不是一個長久之計,因此目前以太坊社區也在探索將 PBS 納入協議級別。

Proposer

對於 Proposer 來說,在所有的驗證者中以算法來隨機選擇一組委員會,又在每個 slot 中選擇一個區塊提議者,區塊提議者本身具備執行負載的能力,但是由於提議者天然的想要把這部分外包出去,因此容易造成 Builder 與 Proposer 之間的垂直合作,而 MEV-boost 的 Relayer 就希望作為這種方式的中間點,以減少兩者的直接溝通帶來的垂直合作勾結。由於現在都處於礦池作為驗證者池,但是這種礦池和 LSD 驗證者池都具備很強的規模效應,特別是 LSD 的出現,將原本質押的代幣的潛力釋放出來,增強的資本效率,並且其背後的 DEFI 積木的影響,驗證者池也就處於一個更加集中化的趨勢。

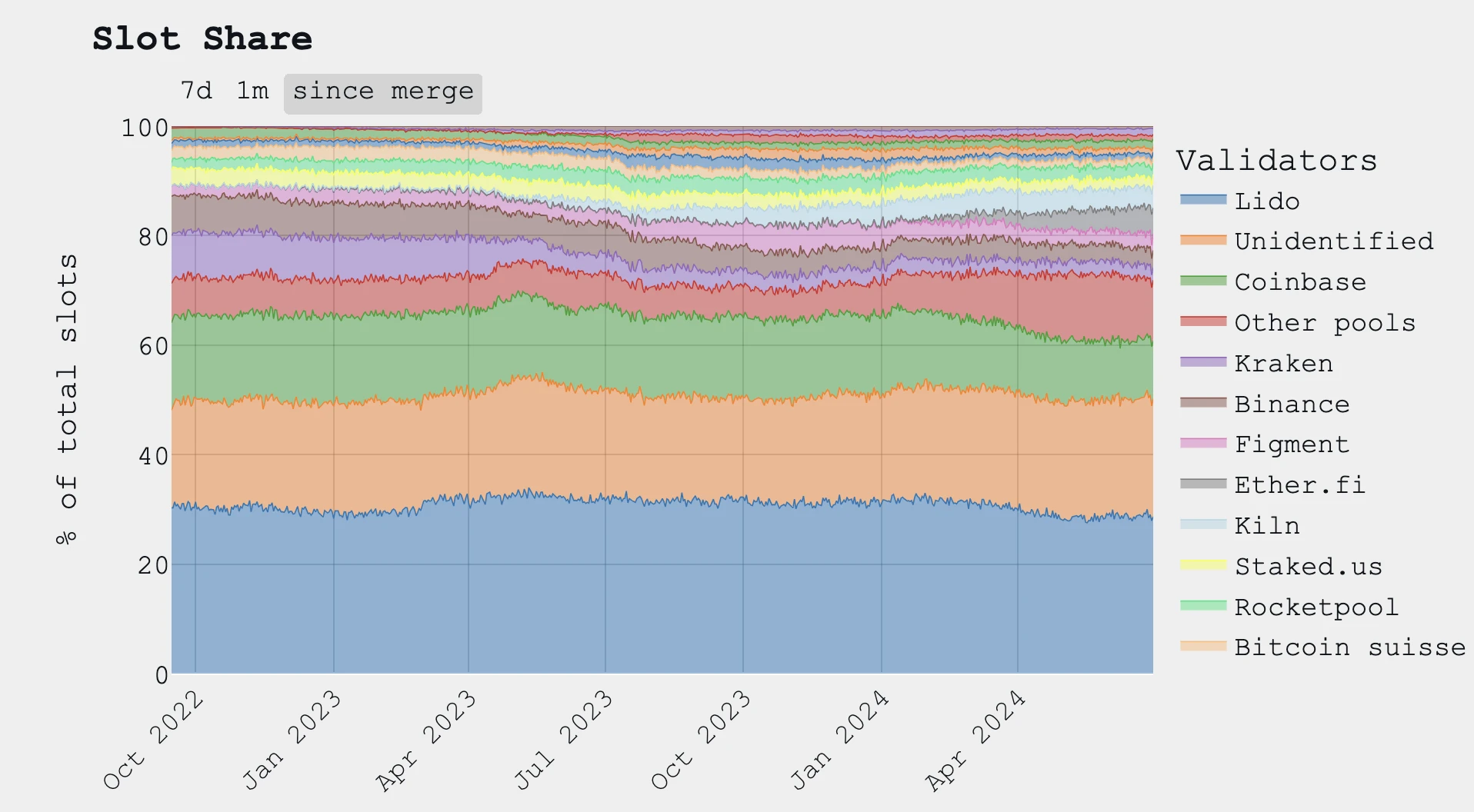

驗證者市場份額,圖源: mevboost

Lido 目前佔據大約 28.7% 的市場份額,Coinbase、Ether.fi 名列第二三。過去未主動實施 MEV-BOOST PBS 解決方案時,Proposer 需要負責 Builder 的任務,也就是執行負載(Payload),但是大部分 Proposer 放棄了自己對交易排序執行的能力,因為這在繁重的計算工作會嚴重脫累驗證性能,不如將執行負載外包,讓第三方去拍賣區塊。

User

最後來講一下 User,用戶往往在整個架構設計中處於最弱勢的一方,因為用戶的交易都被放入 Mempool 中,會被各種 MEVbot 從中賺取 MEV 利潤,但是這些利潤卻不會流向用戶。但是不往往是壞處,比如在 DEX 中,在鏈上行情波動較大或者用戶的交易量大於 DEX 的流動性時,MEVbot 就會通過套利來減輕滑點以及各平臺的價差。因此 MEV 的存在有正負外部性,需要分开討論,而這也是其復雜之處。

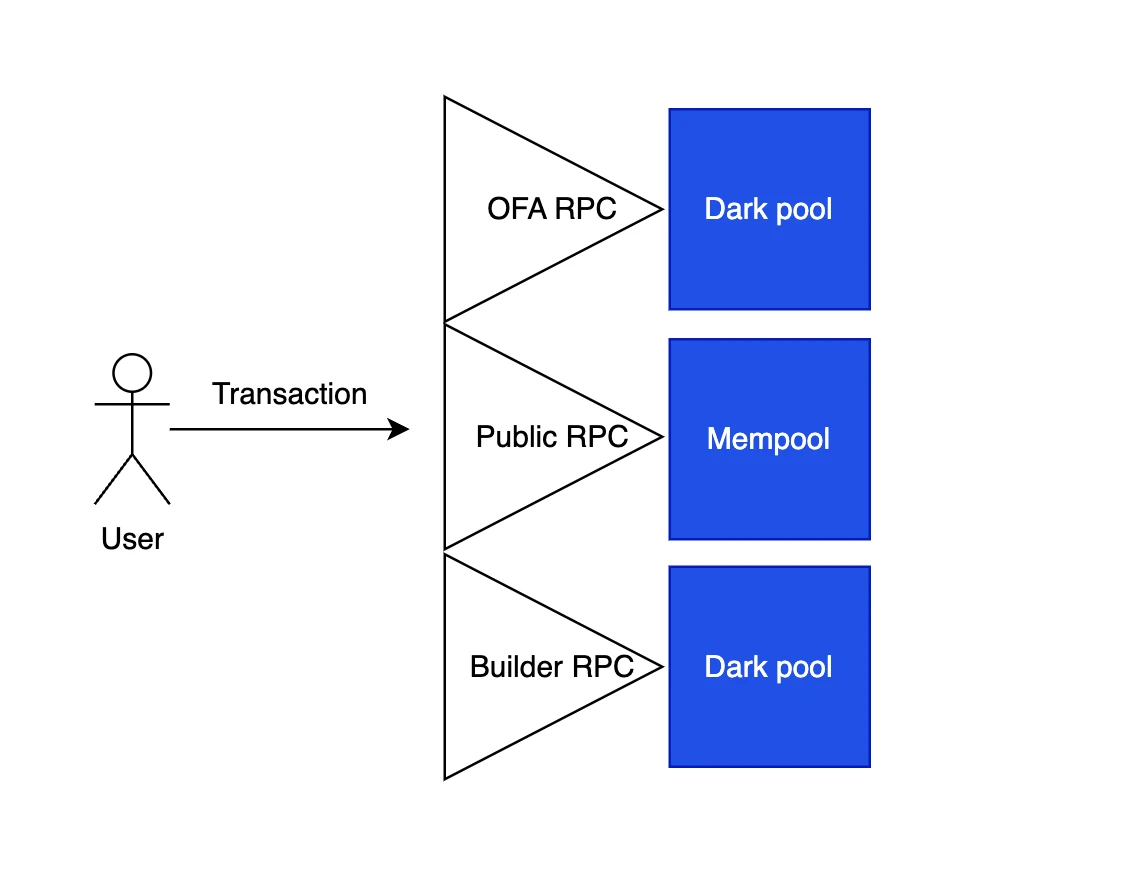

用戶交易圖示

為了不讓用戶被 MEVbot 監測,進而對用戶造成損害,有許多 RPC 節點供應商能夠幫助用戶將交易放在非公开 Mempool 中,比如可以通過 Builder 的 RPC 來直接與 Builder 交互。有一個比較新穎的方式是通過 OFA(Order Flow Auction)訂單流拍賣來為用戶補償 MEV 利潤,OFA RPC 運營商與 Searcher 建立合作關系,通過將用戶的訂單向 Searcher 拍賣,Searcher 能夠獲得最大化的 MEV,進而讓整個訂單流包含進區塊中,然後 Searcher 返還這些利潤給用戶。

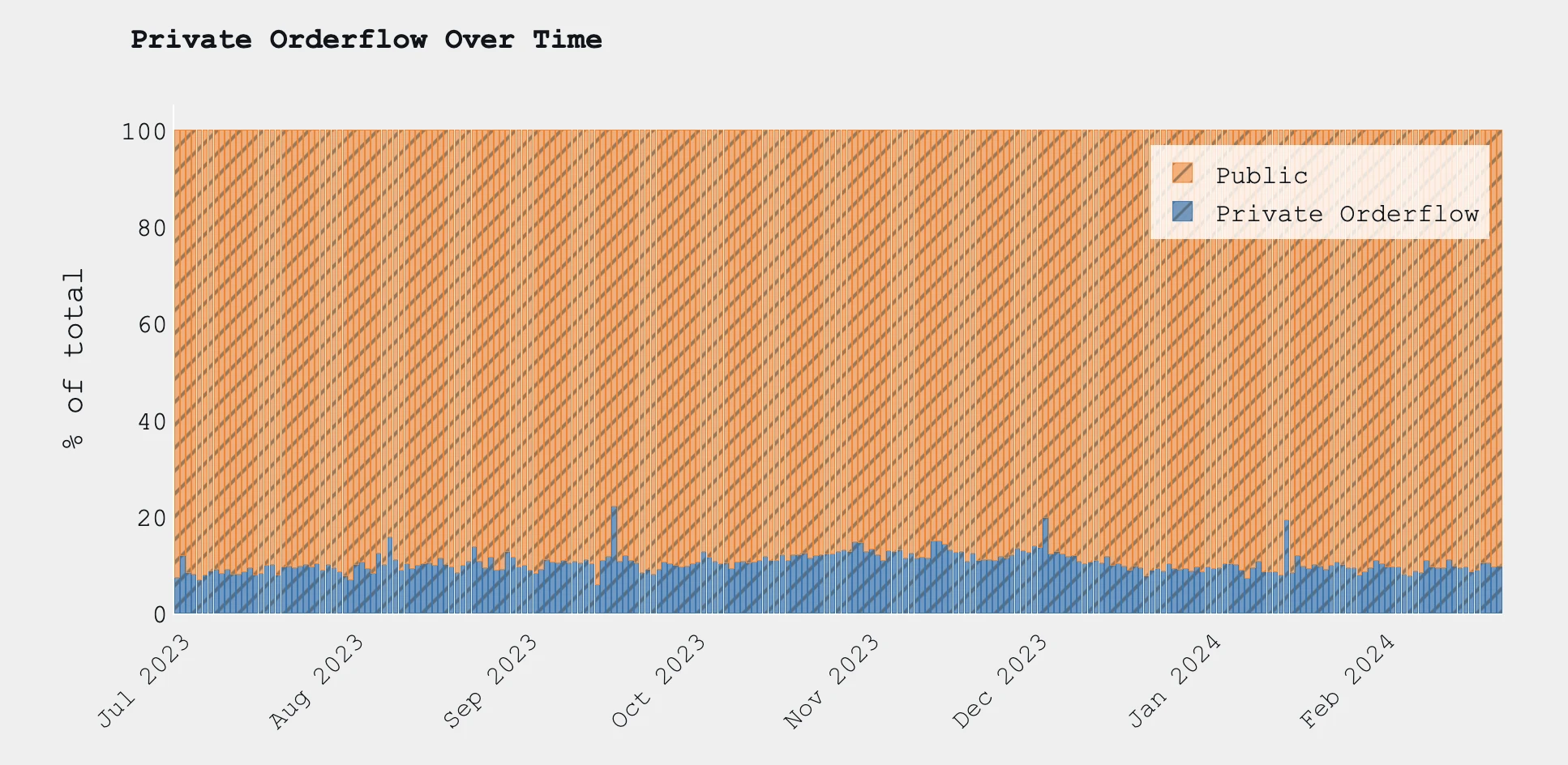

運行私人訂單流交易的用戶比例,圖源: Mempool

當前,使用私人訂單流的用戶比例仍然不高,大約在 10% ,主要原因是對用戶的教育成本高,許多用戶無法正確被普及 MEV 的知識以及應對措施,操作復雜。如果想要優化用戶體驗,用戶更多術語被動,而非主動接受。

總結

在當前的 PBS 架構下,我們見到自從 MEV-BOOST 規範引入後,這一利潤最大化的密封競標拍賣機制下,進而導致了 Builder 與 Searcher 逐步向合作與信任的方向引導,無論是 Searcher 還是 Builder 利益捆綁在一起後,這一集中化趨勢也非常明顯。而 POS 下,又會導致 Validator 的集中化,整個 MEV 產業鏈中,在各個環節都變得很集中化,並且還引入了多方信任的問題,Searcher 信任 Builder,Builder 和 Proposer 信任 Relayer。MEV 集中化與信任化的發展,與以太坊的最終去中心化與去中信任話的愿景出現了明顯的違背。而以太坊社區目前正在討論三個個提案以減輕這種集中化的方式:

-

針對 Builder 與 Searcher 捆綁集中化:Flashbot 提出的 SUAVE 技術,能夠讓交易更透明,而降低 Searcher 對 Builder 的信任門檻,進而鼓勵 Searcher 將訂單流發送給所有 Builder。

-

針對 Relayer 的信任化:使用 Enshrined PBS 來代替當前的 PBS 方案,消除競價過程中對 Relayer 的依賴。

-

針對 Validator 集中化:採用去中心化的 AVS,比如 SSV 等,目前 Lido 已經取得與其合作。

參與者集中化趨勢

MEV 現狀

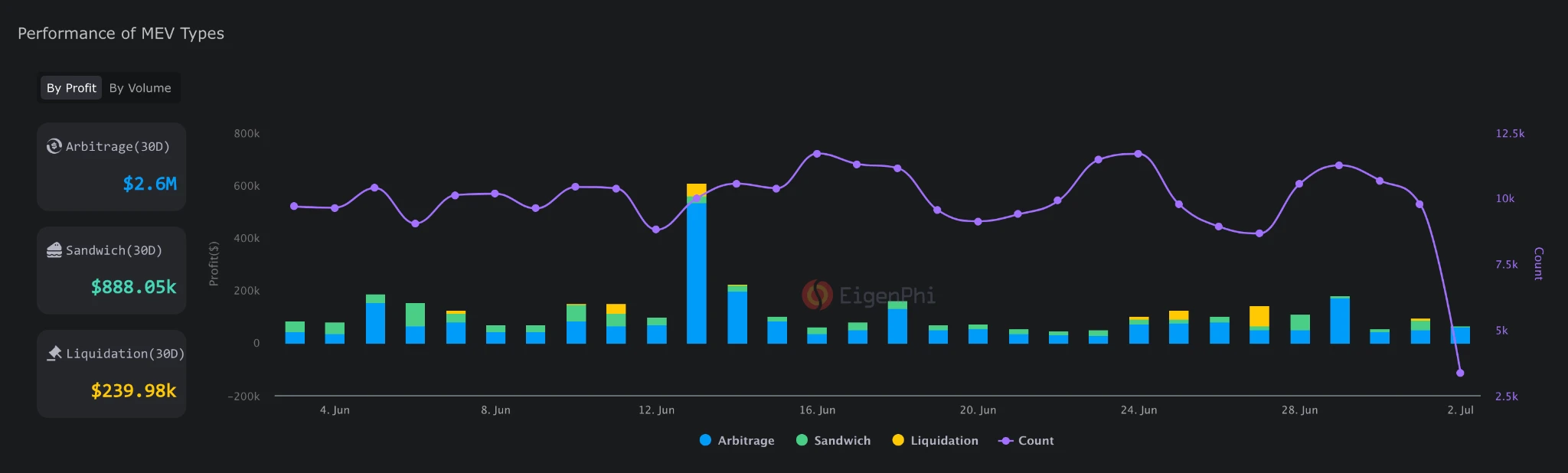

2024 年 6 月 1 日 - 7 月 1 日 MEV 類型與利潤,圖源: eigenphi

目前鏈上的主要 MEV 在於套利、三明治攻擊、清算等。而其中套利的利潤最大,近 30 天 MEV bots 可統計下共獲得 260 萬美元的利潤。

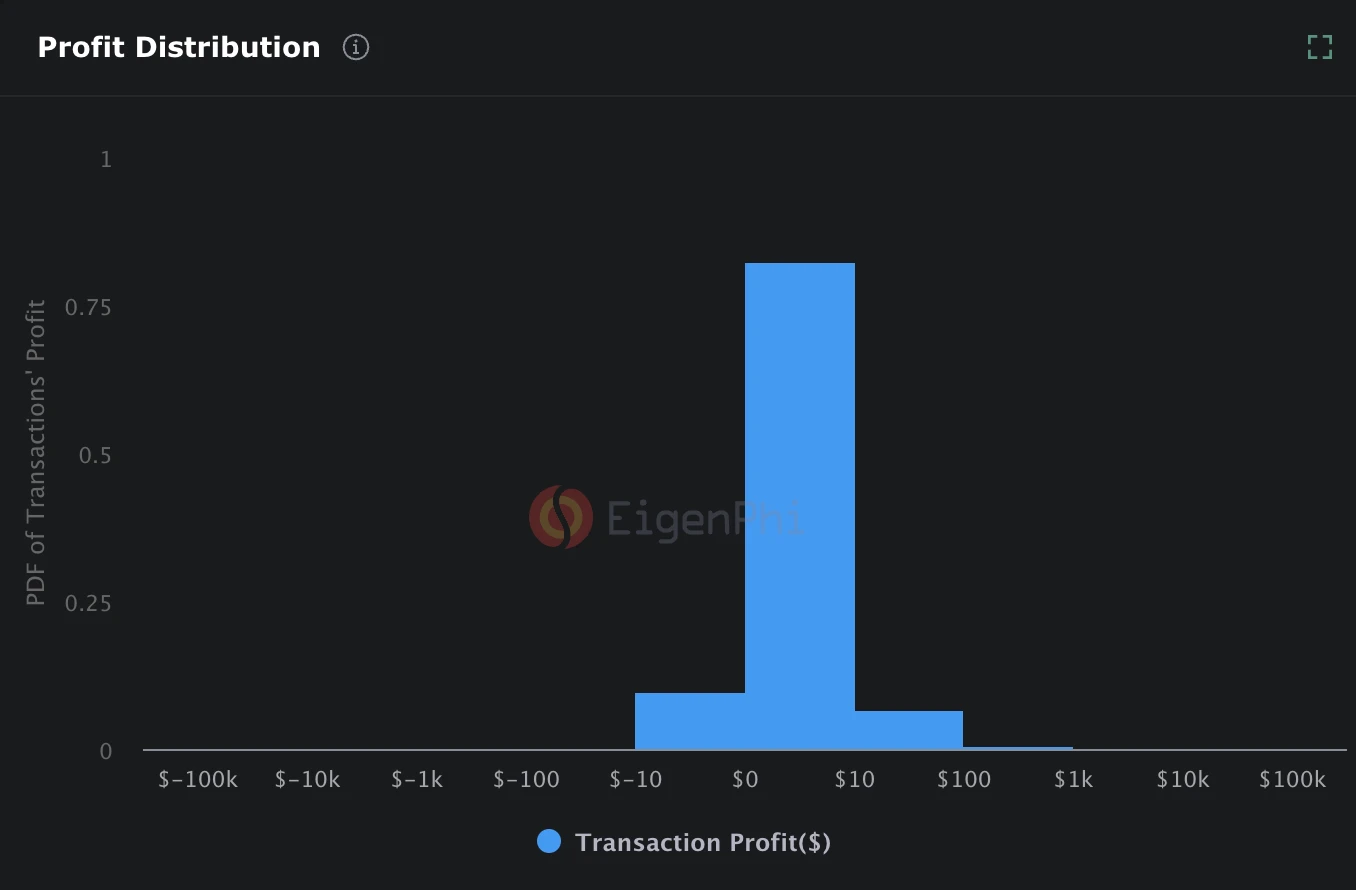

2024 年 6 月 1 日 - 7 月 1 日三明治攻擊交易的利潤分布,圖源: eigenphi

實際上一筆交易的利潤平均坐落在 0.8 美元,依靠大量的交易,近 30 天 Ethereum 鏈上三明治攻擊的利潤在 88 萬美元左右。

MEV 分為正負外部效應,正外部效應包括套利搬磚帶來 DEX 之間價格差異減小,幫助 DEFI 協議進行抵押品的清算交易等,這些都是其正向作用。而負面作用主要是來自對用戶的夾層交易,會讓用戶損失一部分的利潤。在當前的鏈上費用機制上,雖然以太坊進行了 Gas Fees 的平滑機制,但是仍然會在鏈上套利交易機會變多時,MEV bots 與用戶共同在鏈上交易,導致短時間的鏈上 Gas Fees 飆升,進而對用戶造成經濟和體驗上的損失。

不僅因為 PBS 以及 POS 架構下帶來的 MEV 和中心化問題,在以太坊往 Layer 2 架構轉移的過程中也衍生出了 Layer 2 間的跨鏈 MEV 的問題。

Layer 2 架構設計的潛在 MEV 復雜性

當前以太坊的大量交易都被放在 Layer 2 ,而以太坊的主要目標是以世界結算層為主,因此未來大規模的鏈上套利活動會轉向更復雜,技術要求更高的多鏈跨鏈 MEV。

在跨鏈 MEV 中,目前集中的研究較少,但是對於 MEV 的潛在可能,有提出部分應對措施,在 Layer 2 中主要是針對排序器進行改進,因為排序器負責排序以及運行交易。而跨鏈橋是在不同 Layer 2 之間跨鏈的必備產品,事實上 Searcher 能夠幫助減緩 Layer 2 間的碎片流動性,雖然目前仍然不顯著,主要在於跨鏈橋的體驗與安全性仍然有待改進,並且不同跨鏈橋的 Finality 不同,導致了策略定制時需要考慮到這一點,讓跨 Layer 2 跨鏈變得門檻較高。

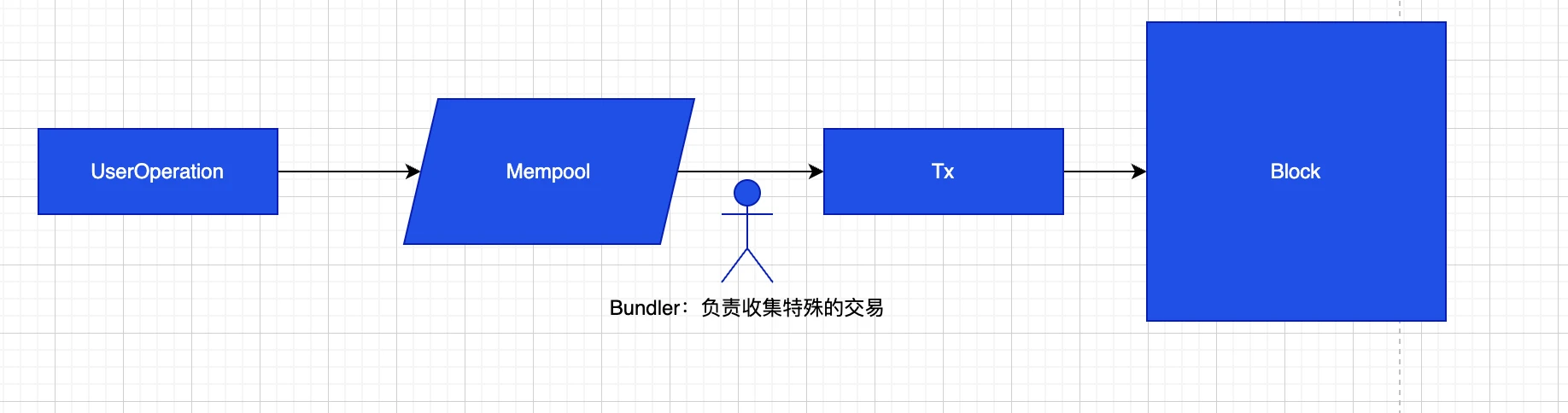

EIP-4337 的潛在 MEV

不僅僅是新的架構會增加 MEV 的復雜度,EIP-4337 引入了账戶抽象以及新的交易類型也會對 MEV 的格局產生顯著變化。

ERC-4337 工作流程

在 ERC-4337 中,會引入新的交易類型 User Operation,進入到 Mempool 中,Bundler 這個角色會去 Mempool 中尋找這種類型的交易,然後打包成一個正常的交易。而一旦用戶的交易進入到了 public pool,那么就會被 Searcher 監視到。Bundler 類似於 Builder,其能與 Searcher 合作共同重新排序 User Operation 以獲得 MEV。同時不同鏈上的 User Operation 規格可能不同,這將進一步導致跨鏈 MEV 的技術門檻提高。

未完待續。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。