穩定幣市場報告:市值持續增長,但流入速度明顯減緩

原文作者:BitU Protocol

BitU Protocol 今天發布了其最新的《穩定幣市場評論—— 2024 年 9 月》,深入探討了不斷發展的穩定幣格局及其與主要加密貨幣資產的相互作用。該報告重點介紹了重要的市場趨勢、穩定幣表現以及影響更廣泛加密生態系統的關鍵相關性。

在過去的一年中,穩定幣的市值持續增長,推動了關鍵的市場走勢。本評論探討了 USDT、USDC 和 DAI 等主要穩定幣的顯著表現,同時也關注了 PYUSD 、 USDe 、 BitU 和 BUIDL 等快速崛起的參與者。

免費閱讀和下載報告:

-

英文: https://docsend.com/v/g63d 5/stablecoin_overview_sept2024_en

-

中文: https://docsend.com/v/g63d 5/stablecoin_overview_sept2024_cn

穩定幣持續流入,但近期風險資產不漲反跌

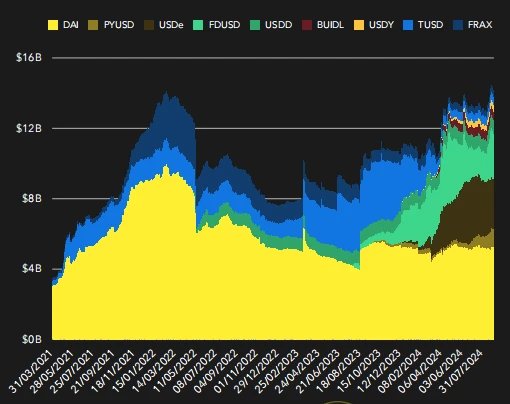

Data Source: CoinGecko, DefiLlama

-

過去一年的時間裏,穩定幣的市值一直處於 增加的狀態。 資金的流入也是 Crypto 資產 價格上升 的核心原因。BTC 過去一年漲幅接近 122% , ETH 稍遜,漲幅為 48.52% 。

-

但是在近期,穩定幣的流入速度 明顯減慢 ,但是始終 還處於增長狀態 。可是 BTC 和 ETH 作為主流資產,價格卻沒有隨着穩定幣的流入而增加, 反而下跌。

-

BTC 在過去的 120 天內跌幅約為 10% ,ETH 的 跌幅則達到了近 22% 。 過去兩個月時間內,ETH 跌幅更大, 超過了 26% 。 比特幣則是稍有恢復,跌幅為 4.8% 。

DAI 無波動,PYUSD, USDe, BUIDL 等今年增長迅速

Data Source: CoinGecko, DefiLlama

-

除去 USDT 和 USDC 以外,DAI 作為規模第三大,同時也是最大的去中心化穩定幣,市值在過去的一年時間 幾乎沒有什么變化。

-

過去這段時間增長較為迅速的穩定幣為 PYUSD,USDe,FDUSD 以及 USDY。PYUSD 在過去的一年中市值 增長了 16532% , 並且近期也還在保持不錯的增長勢頭。USDe 從今年以來 增長了 3151% , 但近期受到行情的影響較大, 市值下跌較多。

-

FDUSD 作為 BUSD 的替代品,憑借着 Binance 的支持,在過去一年也 增長了 547% 。 USDY 則作為 RWA 的龍頭之一,今年增長也頗為迅速。 BUIDL 作為現在的 RWA 龍頭,市值已經 超過了 $ 500 M。

-

值得注意的是, BUIDL 是一種證券, 這一點和其他的穩定幣不同。

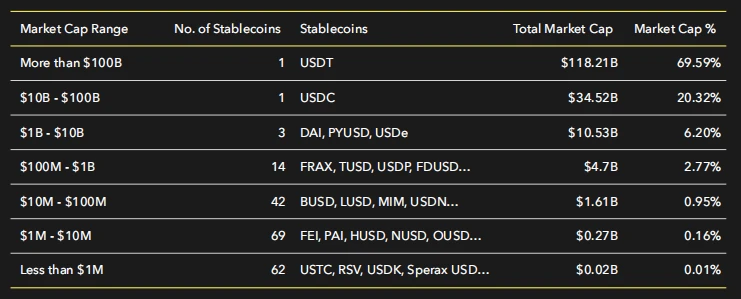

穩定幣總數接近 200 個 前五個市值佔超過 96%

Data Source: DefiLlama

目前 Crypto 市場上形形色色大大小小的穩定幣種類為 193 個,其中絕大部分的市值低於 $ 100 M,僅有 5 個穩定幣的市值超過了十億美元。

而這 5 個佔總數量 2.6% 的穩定幣,卻佔據了穩定幣總市值的 96.11% 。

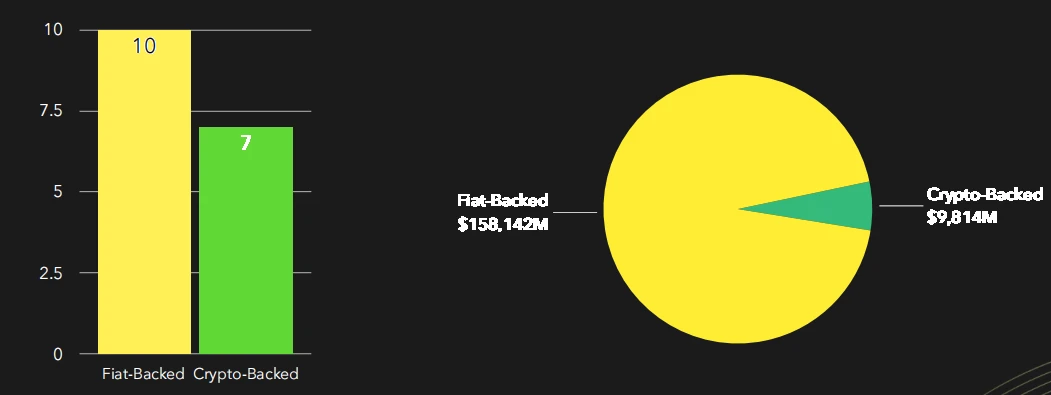

頭部穩定幣中絕大多數為法幣背書

Data Source: DefiLlama

只有 17 個穩定幣的市值大於 100 M 美元,但是這些穩定幣的市場份額接近 99% 。這 17 個穩定幣中,法幣背書的為 10 個,剩下 7 個為 Crypto 資產背書。

市值方面,法幣背書的穩定幣佔據 94.16% ,Crypto 資產背書的穩定幣佔比 5.84% 。

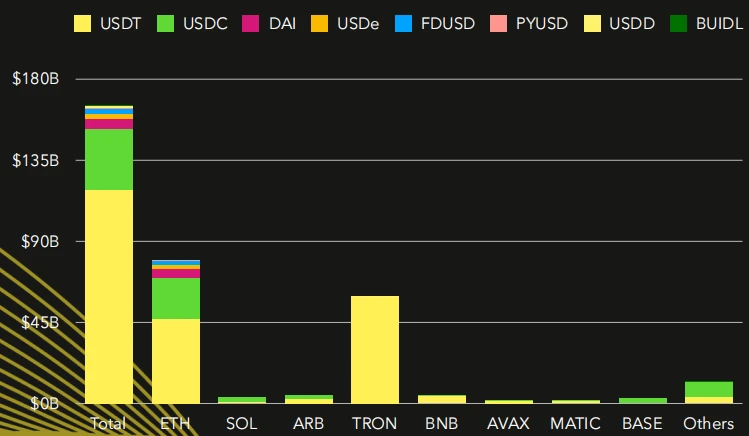

ETH 和 TRON 上的穩定幣規模相當

Data Source: DefiLlama

-

在不同的⽣態分布上,USDT 和 USDC 的布局最⼴,在 接近 80 個 L1/L2 上都有發⾏。隨後則是 DAI,⽽其他的穩定幣則相對着重於⽐較少的⽣態。

-

⽽在⽣態本身⽅⾯,ETH 毋庸置疑在規模上和種類上都是最⼤的穩定幣發⾏⽣態,緊隨其後的是 TRON。兩個頭部⽣態分布佔據了穩定幣發⾏規模的 48.5% 和 35.4% 。

-

當然,需要注意的是,TRON 上所有的穩定幣基本上都是 USDT,⽽ ETH 或其他較⼩的⽣態,在穩定幣的種類⽅⾯都有更多多樣性。

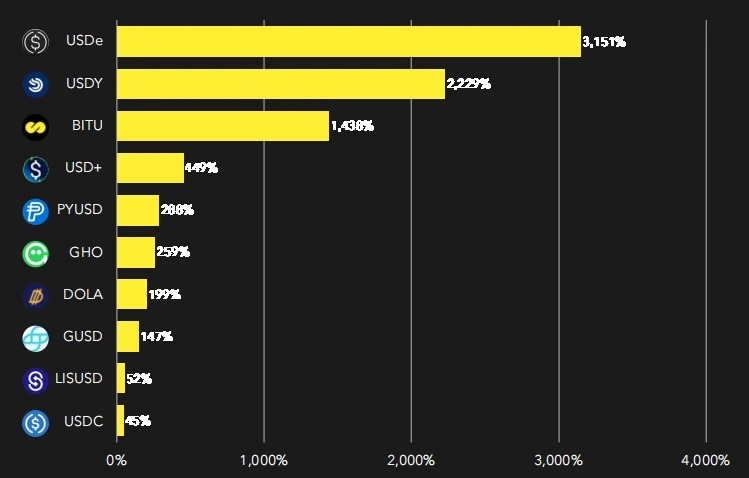

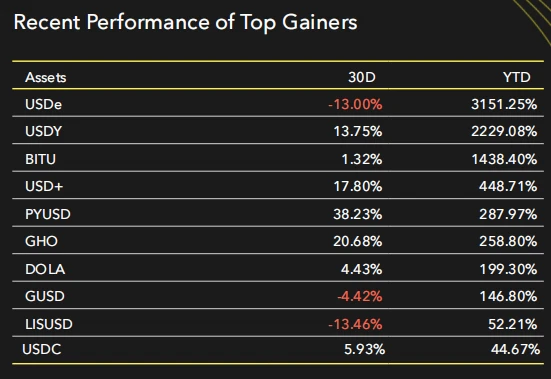

Top Gainers: 收益需求高於交易需求

Data Source: DefiLlama

-

今年以來,市值超過 $ 10 M 且增長速度較快的穩定幣前五名包括: USDe, USDY, BITU, USD+, PYUSD.

-

這五個項目都有一個共同點:用戶都能夠通過持有或者質押這些穩定幣到指定合約中, 從而賺取穩定的 “無風險收益”。

-

不難看出,目前市場上能夠突出重圍的穩定幣項目滿足的需求 不再是單純地作為交易媒介,而更多的是穩定收益的需求。

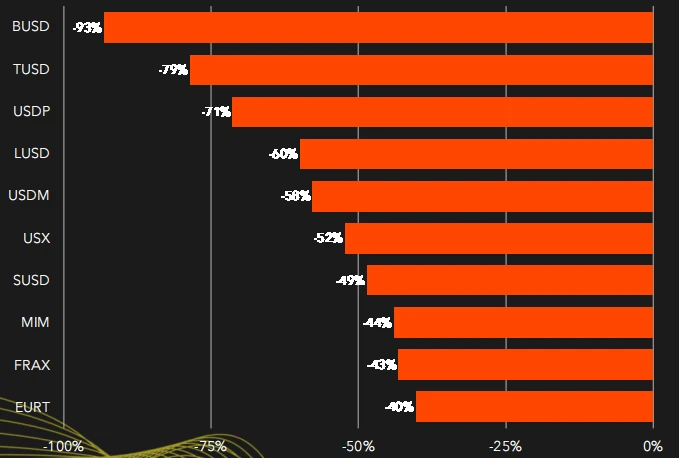

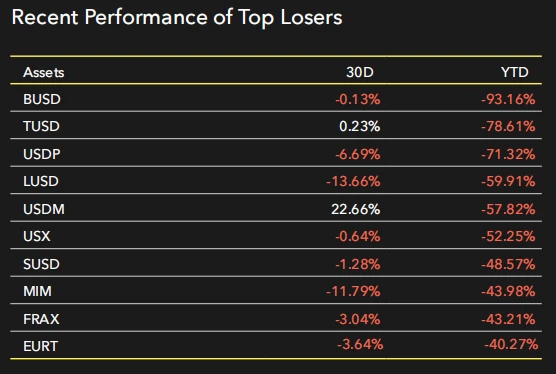

Top Losers: 合規和 Native DeFi 的重災區

-

BUSD 市值的大幅度降低 源自於合規原因。

-

除此以外,Top Losers 裏面 有一半 的項目都屬於相對 Native 的 DeFi 項目: LUSD (Liquidity), USX (dForce), SUSD (Synthetix), MIM (Abracadabra.money), FRAX (Frax).

New Players

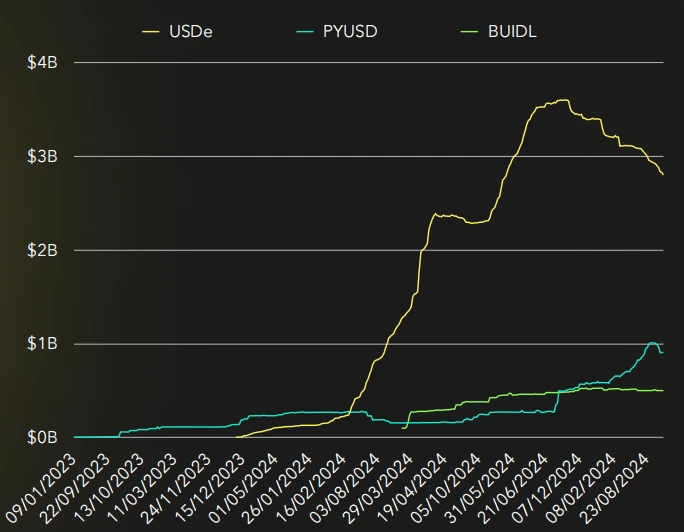

USDe, PYUSD & BUIDL

Data Source: DefiLlama

-

在過去的一年時間中,除去頭部的 USDT, USDC 和 DAI 以外,有三個 增長相對較為迅速的項目,分別是 USDe, PYUSD 以及 BUIDL。

-

其中 USDe 是由 Ethena Labs 發行的穩定幣。穩定幣的價值支撐來自於 ETH(LST 資產)現貨,以及 ETH 空頭頭寸的組合。並且能夠享受到來自基於中心化交易所中的市場 基差套利策略收益,和 ETH 的 PoS 收益。

-

BUIDL 在原則上其實並不能完全被看作是穩定幣,而更應該被作為是一種 證券 。BUIDL 只不過是基於 BlackRock 管理的美國國債 資產在鏈 上 Tokenization 發行的一個憑證。與此同時,由於有着 BlackRock 的信任背書,使得 BUIDL 目前已經成為規模最大的 RWA Crypto 資產之一。其底層收益來源則是美國國債的收益。

-

另外一個增長迅速的穩定幣則是 PYUSD,由著名的支付公司 Paypal 推出。和其他兩個資產都在 ETH 上不同的是,PYUSD 近期的主要增長都在 Solana 鏈上。 PYUSD 每周會提供接近 100 萬美元的收益支持。

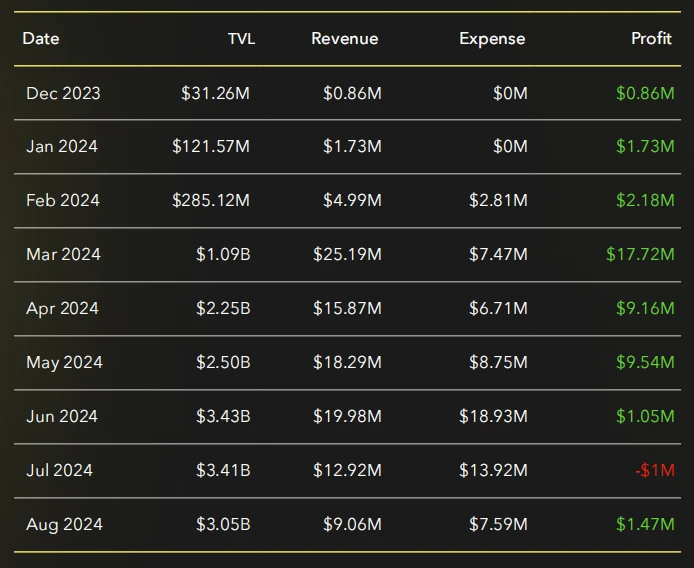

USDe

Data Source: TokenTerminal

-

USDe 的收入來自於:基差套利和抵押品資產的 PoS 收益。

-

表格是 USDe 項目的 Financial Statements,數據來源為 Tokenterminal。

-

其中 Revenue 指的總收益數據, Expense 指的是將收益分配給用戶 (一般是 sUSDe 的持有人)的量,剩余的則是歸團隊所有的利潤

-

USDe 在今年年初的時候增長迅速,彼時主流幣種的資金費率套利年化收益極高,個別月份綜合下來的 APY 收益甚至能夠 超過 40% 。 USDe 也因此受益極大,利用抵押品賺取了大量收益。扣除掉團隊剩 余的部分以外,協議還是能夠為 USDe 的質押用戶提供很高的 APY。

-

但隨着市場冷卻下來後,USDe 的表現平平。在規模增長了更大之後,收益數據卻不如以前。

-

目前 USDe 的 Staking 收益率僅為 ~ 4% ,相比之下,ETH 的質押收益率也有 3% 左右。

-

當然,在 USDe 成功之後,有非常多類似的項目出現。但是收益來源的問題在市場下行是很難解決,這也意味着能夠解決這個問題的項目 將會脫穎而出,更重要的: 可持續發展。

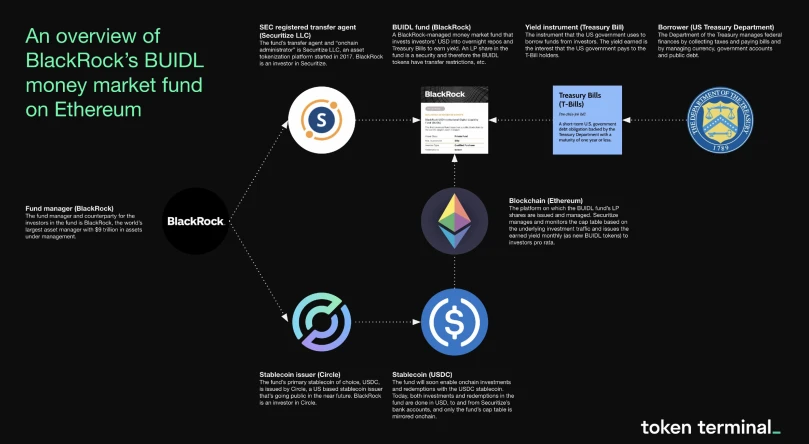

BUIDL

-

BUIDL 基金的管理人是 BlackRock,也就是 說,投資人用美元投資了這個基金之後,投資人的美元就交給 BlackRock 來管理了,所以 投資人真正的對手方是 BlackRock。

-

與此同時,BlackRock 投資的一家公司, Securitize 則負責和 BlackRock 合作在鏈上發 ⾏ BUIDL Token,並且把 Token 轉移給投資人。除了鏈上的 BUIDL Token 管理以外, Securitize 由於是 SEC 注冊的公司,因而可以做把 BUIDL 賣給投資人的操作,也就是可以自己攬客。

-

BUIDL Token 是證券,而不是一種穩定幣。

-

BUIDL Token 的投資需要滿足相關的合規條件,此外, BUIDL Token 目前也 不能 夠像其他的穩定幣一樣,自由參與鏈上的應用中。

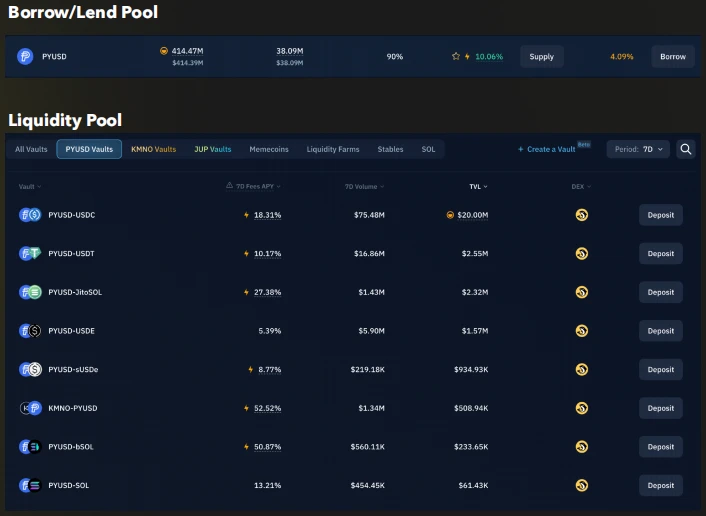

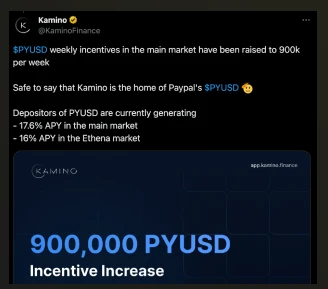

PYUSD

-

PYUSD 的快速增長核心原因在於其官方補貼的 PYUSD 獎勵, 每周提供 90 萬美元。 這使得僅僅是存款的 APY 就能夠達到兩位數,高的時候 接近 20% 。

-

與其他的穩定不同,PYUSD 超過 60% 的發行量都在 Solana 鏈上。

-

PYUSD 米娜林都問題很簡單,當補貼的獎勵 降低或者消失 之後,如果沒有足夠的硬性場景支持,PYUSD 能否維持 現有的增長以及規模。

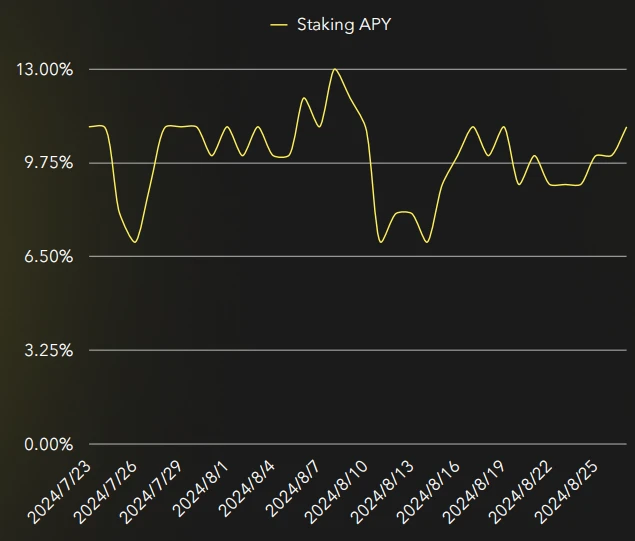

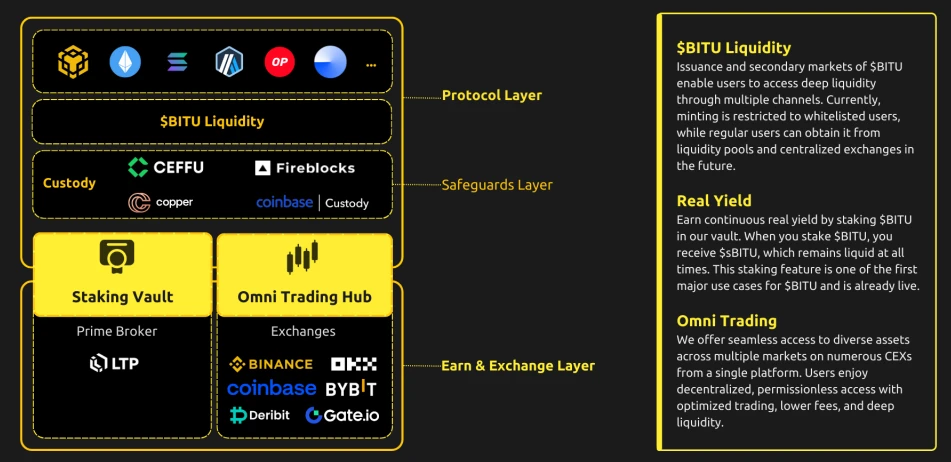

BITU: A New Paradigm in Onchain Stability and Credit

-

BitU Protocol 是另外一個近期增長迅速的穩定幣相關協議,目前 TVL $ 20 M 左右。在上线以後,BITU 的 收益率保持穩定, 用戶通過質押 BITU 享受這個收益。

-

BitU Protocol 是一個去中心化的信用網絡和全能交易中心,由超額抵押的 $BITU 穩定幣驅動。用戶可以質押 $BITU 以賺取真實收益,並從一個統一的體驗中獲取衆多市場的深度流動性。

-

BitU Protocol 使用戶能夠鑄造 $BITU,這是一種安全且穩健的美元掛鉤穩定幣,旨在通過最小化波動風險為用戶提供穩定的收益。用戶可以質押 $BITU 並獲得 $sBITU 以賺取真實收益。 $BITU 還可以用作全能交易中心的抵押 品,該中心從一個交易終端為多個中心化交易所提供深度流動性。

-

正如之前所提到的,能夠帶來收益的穩定幣最重要的能力便是收益的真實 性,穩定性以及可持續性。BitU Protocol 的收益來源除了 Basis Trading 以外,還包括了 In-house Lending 的部分。 LTP,全市場最大的 Crypto Prime Broker 之一是 BitU 在這個部分的合作夥伴。 從而能夠保證實現穩定收益的同時,資產的安全性。

-

目前 BitU 協議只對機構开發,當然,普通用戶也將很快能夠在 DEX 獲得 BITU 進而參與協議。

BitU Protocol

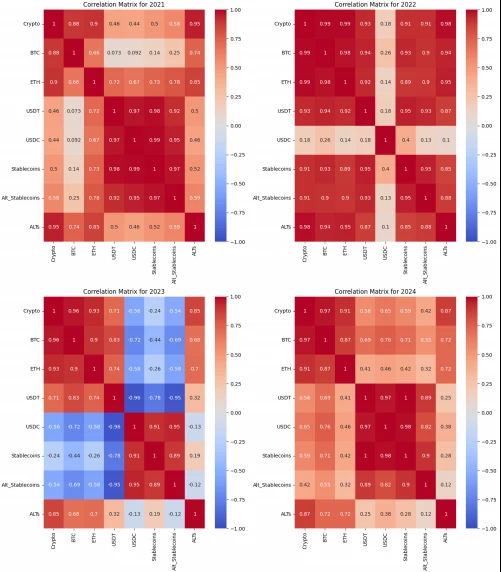

Stablecoin 與市場主要資產的相關性

穩定幣與 BTC 價格的相關性

Data Source: CoinGecko, DefiLlama

-

BTC 的 USDT 的市值在絕大部分時候一直處於 高度相關狀態 。這一點也印證了 穩定 幣的流入 是推動 BTC 價格上漲的重要因素之一。

-

2023 H 1 的負相關性主要由於 USDC 受到硅谷銀行申請破產影響所致,從而連累了整體穩定幣與 BTC 市值在 2023 上半年的相關性。

-

一般在市場較好時,兩者的相關性要 高於 市場較差時的相關性。

-

在最近的時間, 2024 H 2 ,USDT 和 BTC 的相關性降低的非常明顯。可能的一部分原因是 2024 H 2 的數據目前只有截止到八月底。

穩定幣與 ETH 價格的相關性

Data Source: CoinGecko, DefiLlama

-

和 BTC 的情況類似,ETH 的價格與 USDT 的市值相關性 在大多數時間都比較高。

-

市場較差時,兩者的流動性 明顯不如 市場較好時的情況(2021 H 2, 2022 H 1, 2023 H 2)。

-

2024 H 2 截止到八月底的數據顯示,目前 ETH 和穩定幣市值的相關性都為負數。穩定幣的市值持續增長,但是 ETH 的市值/價格卻沒有 這個趨勢, 穩定幣的流入並沒有進入 ETH 的市場中。

穩定幣與 ALTs 的相關性

Data Source: CoinGecko, DefiLlama

-

ALTs 指的是 Crypto 總市場市值去除掉 BTC, ETH 以及穩定幣以外的幣種總市值。

-

ALTs 表現出了與 BTC 和 ETH 相類似的趨勢,只不過 相關性的系數大小不如兩者明顯。 其中一部分重要的原因可能是因為有非常多 ALTs 本身不是以穩定幣為主要的交易對。而是在 鏈上與該鏈的 Native Token 匹配成流動性池子 。

-

2024 H 2 截止到 8 月底的數據仍舊展示出了 ALTs 與穩定幣市值為負的相關性。

Crypto 市場不同資產類別 之間的相關性

Data Source: CoinGecko, DefiLlama, BitU

-

Crypto 指的是 Crypto 市場總市值

-

BTC ETH USDC USDT 分別是這四種資產的總市值

-

Stablecoins 指的是穩定幣資產的總市值

-

ALT_Stablecoins 指的是穩定幣中除去 USDT 和 USDC 以外的所有穩定幣的總市值

-

ALTs 指的是 Crypto 總市值除去 BTC,ETH 和所有穩定幣以外的總資產市值

關於 BitU 協議

BitU 協議是一個去中心化的信用網絡和全能交易中心,由超額抵押的 $BITU 穩定幣提供支持,可以質押以獲得實際收益。通過單一的統一體驗,獲得衆多市場的深度流動性。

BitU 協議允許用戶鑄造 $BITU,這是一種安全且有彈性的與美元掛鉤的穩定幣,旨在以最小的波動風險提供可靠的收益。用戶可以質押 $BITU 並獲得 $sBITU 以獲得實際收益。$BITU 還可以用作全能交易中心的抵押品,該中心通過單一交易終端為各種中心化交易所提供深度流動性。

-

網站: bitu.io

-

Twitter: x.com/BitU_Protocol

-

Discord: discord.com/invite/4 bRBGvCTan

原文鏈接

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

AI「生娃」?一文讀懂自主AI繁殖與進化的實驗平臺Spore.fun

原文標題:Love Death Robots 編者按: 本文主要介紹了 Spore.fun,一個實...

融資4300萬美元的Sahara AI,能否構建真正的“AI Chain”?

@OdailyChina @wenser 2010 屬於加密貨幣的曲折而又壯闊的 2024 年即將...

LBank Research:數據分析Cardano快速增長背後的驅動力

前言 自 2017 年啓動以來,Cardano(ADA)已成長為一個旨在推動區塊鏈技術極限的 Po...

星球日報

文章數量

7711粉絲數

0