探索再質押:Symbiotic、Karak、EigenLayer縱覽

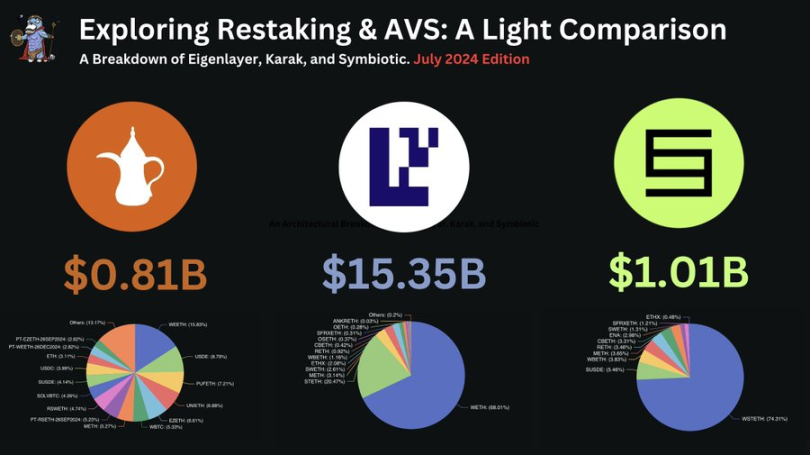

如果你對 Restaking(再質押)或 AVS(主動驗證服務)感興趣,本文將對 @eigenlayer 、 @symbioticfi 和 @Karak_Network 進行簡單比較,並介紹相關概念,應該能幫到你。

什么是 AVS 和再質押?

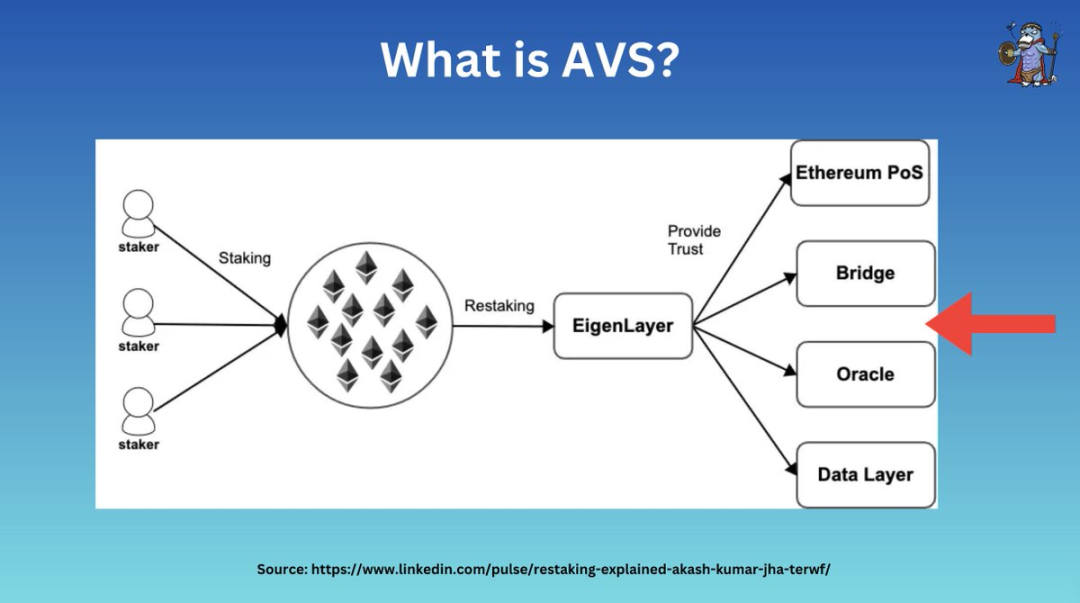

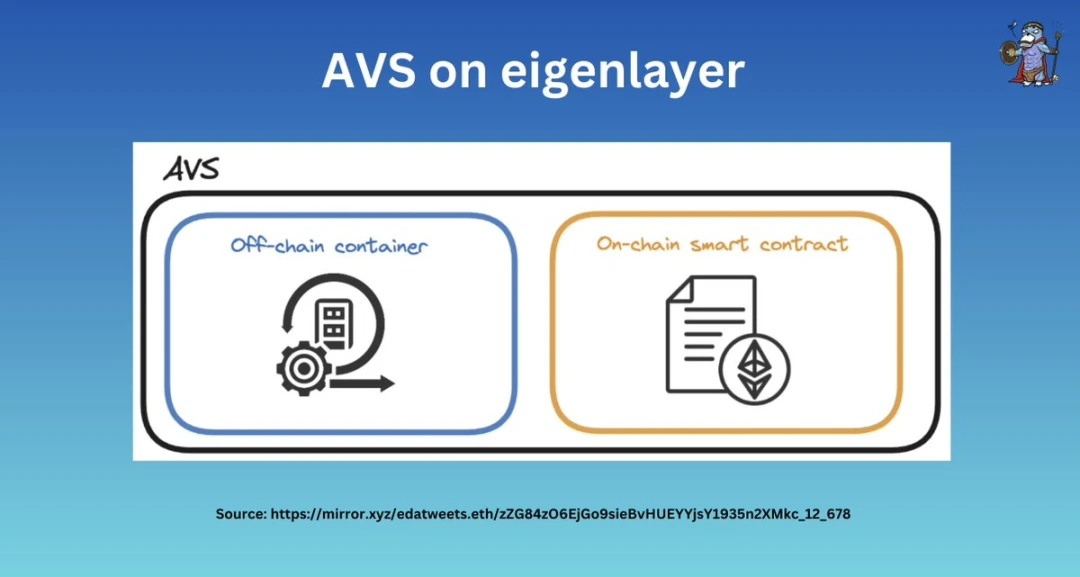

AVS 代表主動驗證服務,該術語基本上描述了任何需要自己的驗證系統的網絡(例如,預言機、DA、跨鏈橋等)。

在本文中,AVS 可以理解為使用 re-stake 服務的項目。

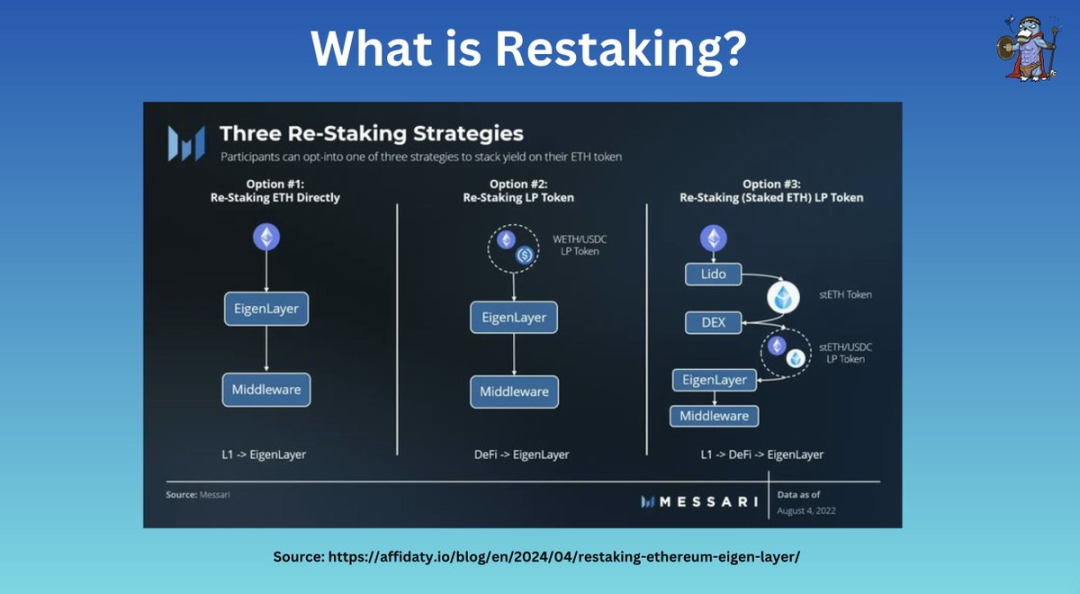

從概念上講,再質押是一種「重新使用」已被質押的 ETH 進行額外驗證 / 服務以獲得更多質押獎勵,而無需取消質押的方法。

再質押通常有兩種形式:

-

原生再質押

-

LST / ERC 20 / LP 再質押

通過再質押,再質押者和驗證者可以通過匯聚安全性來保護數千個新服務。

這有助於降低成本並幫助新的信任網絡獲取起步所需的安全保證。

在這些再質押協議中, @eigenlayer (EL)是最先推出的。

EigenLayer

關鍵架構

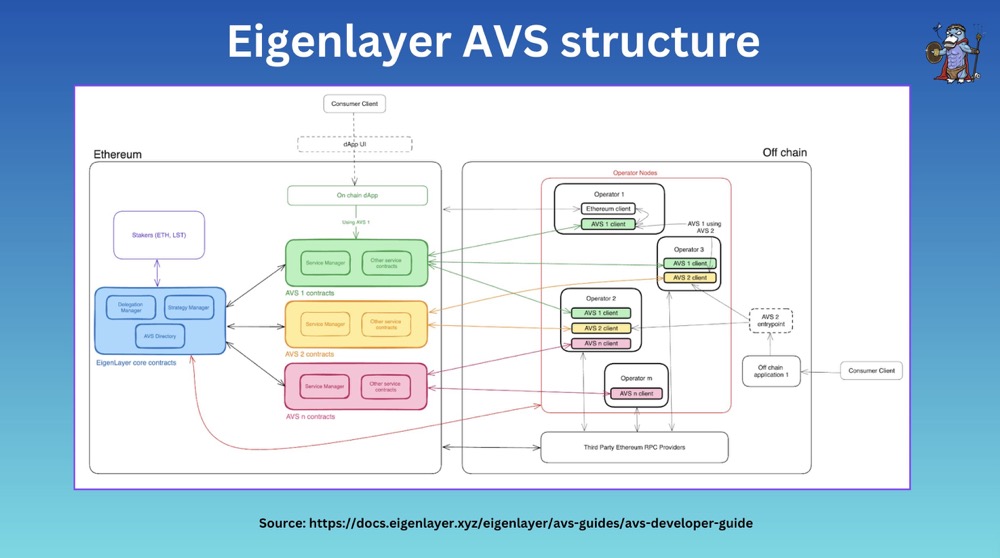

從高層次來看, @eigenlayer ( EL) 主要由 4 個部分組成:

-

質押者

-

運營商

-

AVS 合約(例如代幣池、指定的罰沒者)

-

核心合約(例如,委托管理者、罰沒管理者)

-

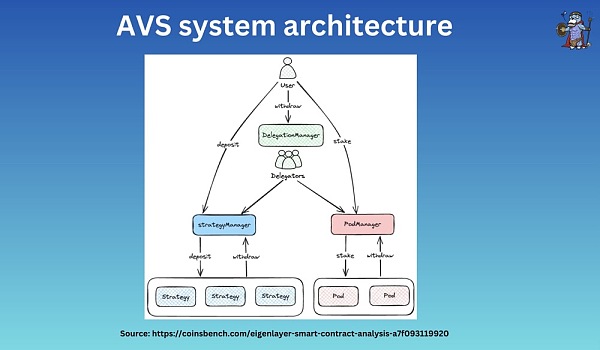

這些各方共同努力,允許質押者委托資產和驗證者在 EigenLayer 中注冊為運營商。

EL 上的 AVS 還可以自定義自己系統的法定人數和罰沒條件。

再質押

EL 支持原生再質押和流動性再質押。

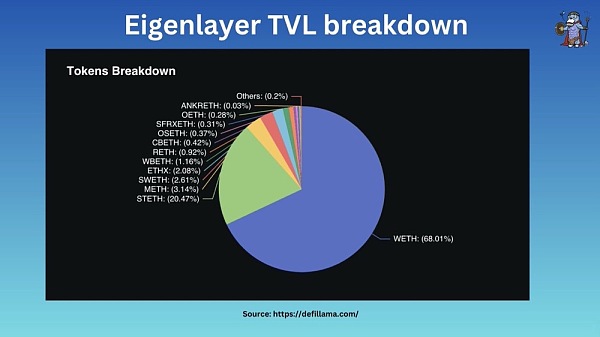

在其約 150 億美元的 TVL (總鎖倉價值)中:

-

68% 的資產是原生 ETH

-

32% 為 LST(Liquid Staking Token,流動性質押代幣)。

EL 擁有約 16 萬再質押者,但只有約 1500 運營商, 67.6% ( 約 103 億美元 ) 的資產被委托給運營商 。

EigenLayer 上的 AVS

EL 為 AVS 的自我設計提供了高度靈活性,它們可以決定:

-

質押者的法定人數(例如, 70% ETH 質押者 + 30% AVS 代幣 質押者)

-

罰沒條件

-

費用模式(以 AVS 代幣 / ETH 等方式支付)

-

運營商要求

以及它們自身的 AVS 合約 ......

EigenLayer 的角色?

EL 控制着 :

-

委托管理者

-

策略管理者

-

罰沒者管理者

希望成為 EL 運營者的驗證者必須通過 EL 注冊。

策略管理者負責再質押參與者的余額核算,並與委托管理者合作執行。

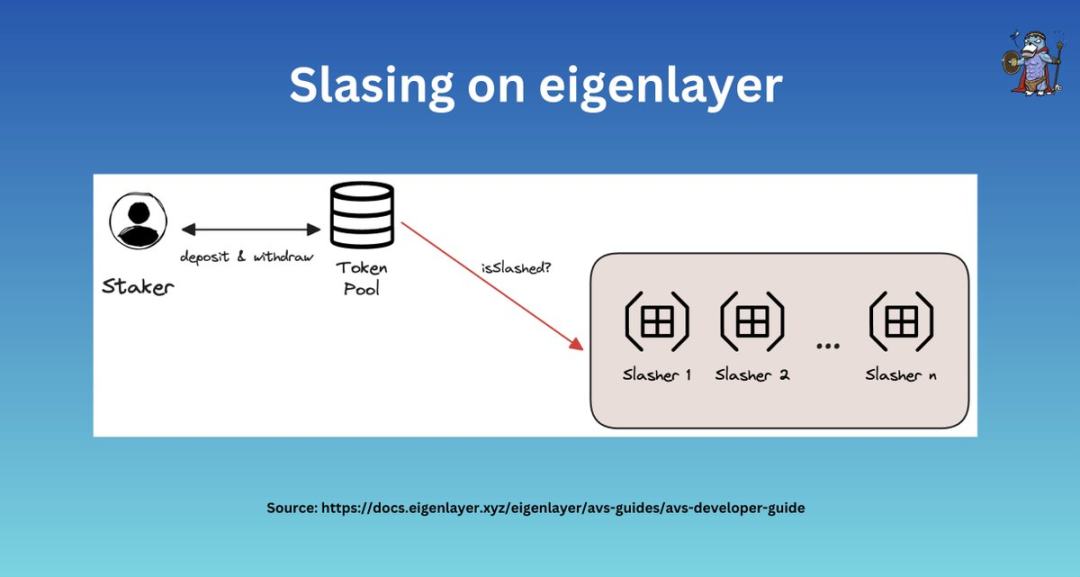

罰沒

每個 AVS 都有自己的罰沒條件。

如果運營商有惡意行為或違反了 EL 的承諾(commitment),那它們將被罰沒者罰沒,每個罰沒者都有自己的罰沒邏輯。

如果運營商選擇參與 2 個 AVS,則它們必須同時同意兩個 AVS 的罰沒條件。

否決罰沒委員會 (VSC)

在「錯誤罰沒」的情況下,EL 有一個 VSC 可以逆轉罰沒結果。

EL 本身並不充當標准委員會,而是允許 AVS 和利益相關者建立自己喜歡的 VSC,從而為針對不同解決方案量身定制的 VSC 創建市場。

總結

簡而言之,EL 提供:

-

原生 + LST 質押

-

資產委托(ETH 資產 + EIGEN )

-

AVS 可以高度靈活地設計自己的條款

-

否決罰沒委員會 (VSC)

-

已上线的運營商(截止目前約 1500 個)

-

Symbiotic

@symbioticfi 通過支持 ENA 和 sUSDe 等資產的質押,將自己定位為再質押的「DeFi 中心」。

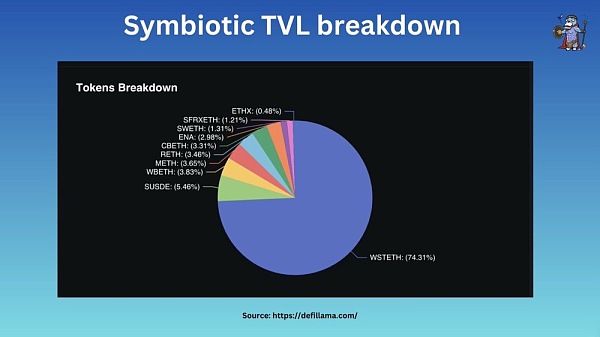

目前,其 TVL 的 74.3% 是 wstETH, 5.45% 是 sUSDe,其余由各種 LST 組成。

當下還沒有原生再質押上线,但可能很快就會支持。

Symbiotic ERC 20

與 EL 不同, @symbioticfi 鑄造相應的 ERC 20 代幣來代表存款。

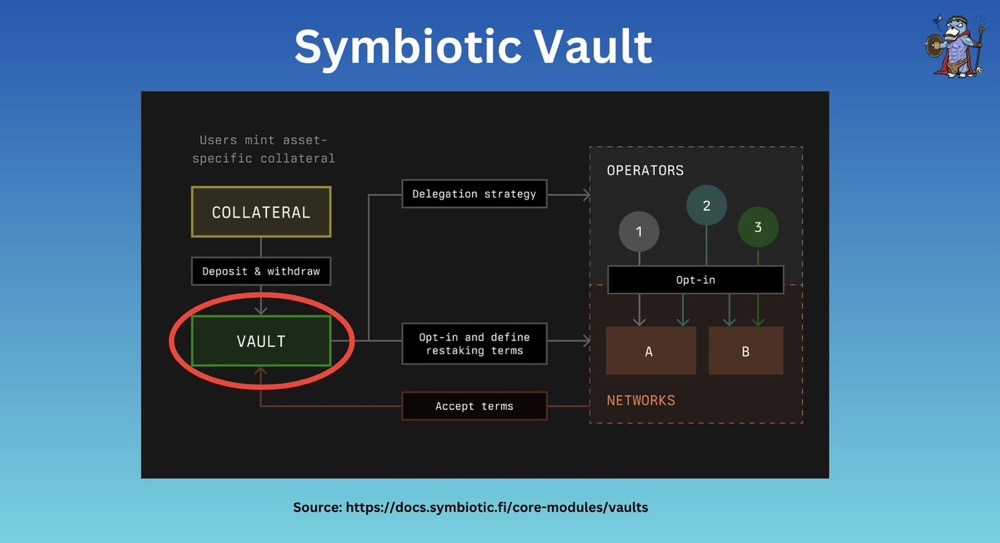

一旦質押品存入,資產就會被發送到「金庫」,然後將其委托給相應的「運營商」。

Symbiotic 上的 AVS

在 Symbiotic 中,AVS 合約 / 代幣池被稱為「Vaults」。

Vault 是 AVS 建立的合約,AVS 使用 Vault 進行記账、委托設計等。

AVS 可以通過插入外部合約來定制質押者和運營商獎勵流程。

Vault

與 EL 類似,Vault 可以被定制,例如可以有多運營商的 Vault 等。

Vault 與 EL 的一個顯着區別是存在不可變的預配置金庫,這些金庫使用預先配置好的規則進行部署,以「鎖定」設置並避免可升級合約的風險。

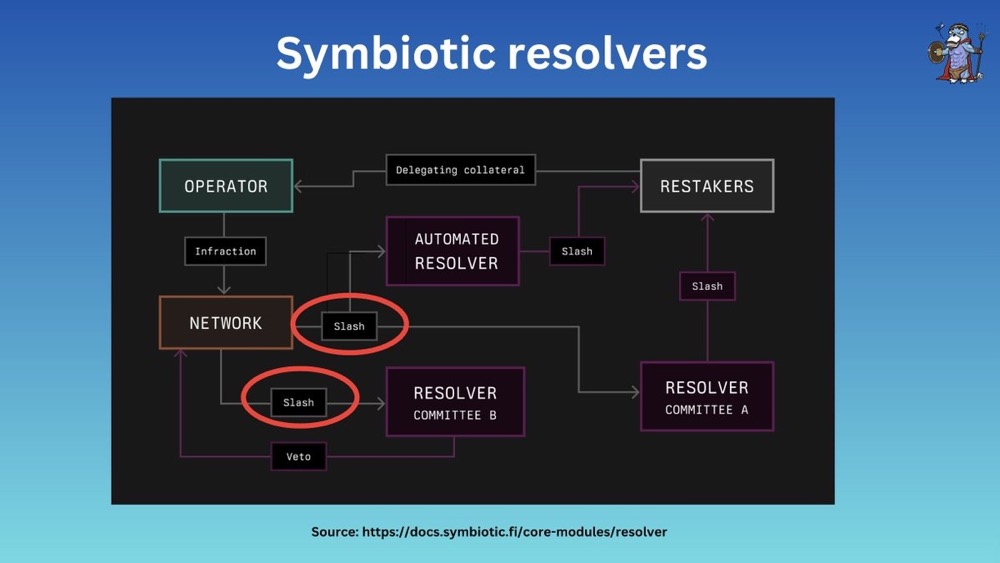

解析器

解析器約等於 EL 的否決委員會。

當發生錯誤的罰沒時,解析器可以否決削減。

在 @symbioticfi 中,金庫可以請求多個解析器來覆蓋質押資產或者與爭議解決方案(例如 @UMAprotocol )集成。

總結

簡而言之,Symbotic 提供:

-

接受 LST + ERC 20 + 穩定幣抵押品

-

ERC 20 鑄造時收到收據代幣

-

尚無原生再質押,也無委托

-

能自定義條款的 Vault

-

具有更高設計靈活性的多解析器架構

-

Karak

Karak 使用一種稱為 DSS 的系統,類似於 AVS。

在所有再質押協議中, @Karak_Network 接受最多樣化的質押資產,包括 LST、stable、ERC 20 甚至 LP 代幣。

質押資產可以通過 ARB、Mantle、BSC 等多個鏈存入。

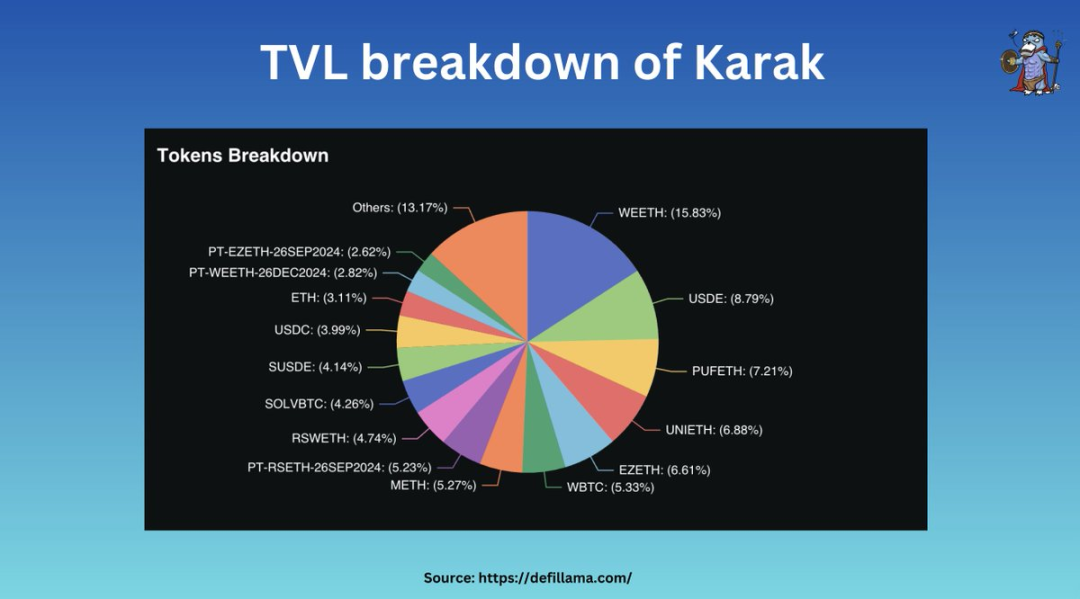

質押資產

在 Karak 約 8 億美元的 TVL 中,大部分存款處於 LST 狀態,且其中大部分在 ETH 鏈。

同時,約 7% 的資產通過 K 2 存放,K 2 是 Karak 團隊开發的 L2 鏈,並由 DSS 提供擔保。

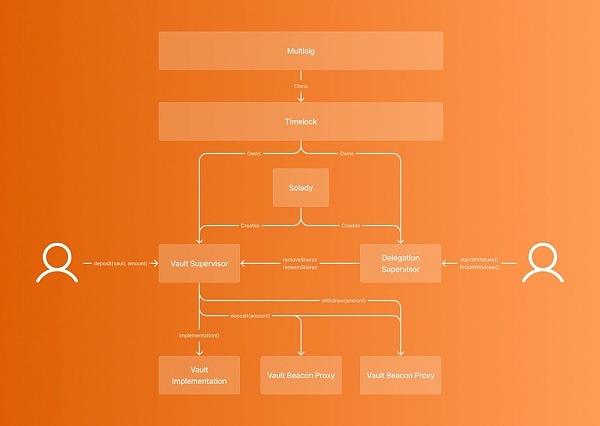

Karak 上的 DSS

到目前為止,Karak V1 為這些參與者提供平臺:

保險庫 + 監管者

資產委托監管者

架構方面,karak 提供了 Turnkey 式的 SDK + K 2 沙箱,讓开發變得更加簡單。

還需要更多信息來進行進一步分析。

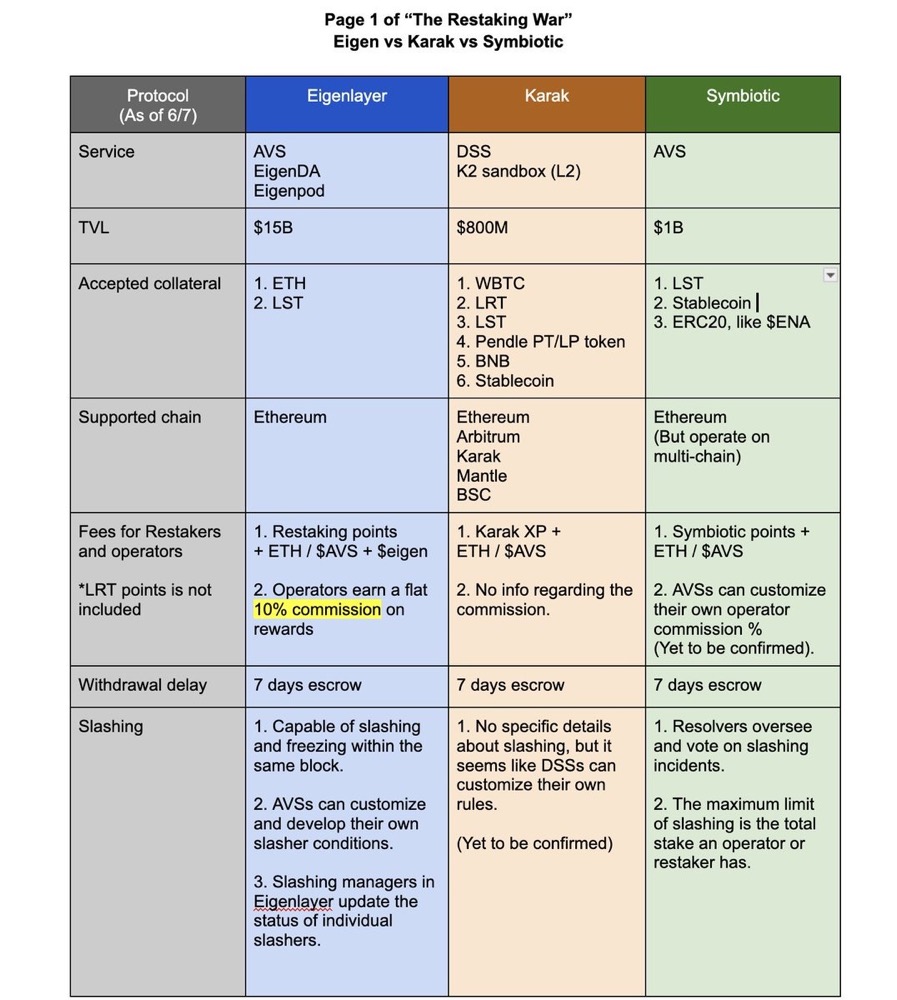

對比

直觀上,質押資產是最明顯的差異因素。

-

Eigenlayer

EL 提供原生 ETH 再質押和 EigenPods,其獲得的 ETH 佔它 TVL 的 68% ,並已成功吸引了約 1500 個運營商。

它們也很快接受 LST 和 ERC 20 代幣。

-

Symbiotic

通過與 @ethena_labs 合作成為「DeFi 中心」,並首先接受 sUSDe 和 ENA 。

-

Karak

因其多鏈質押存款而脫穎而出,允許跨不同鏈進行再質押,並在此基礎上創建 LRT 經濟。

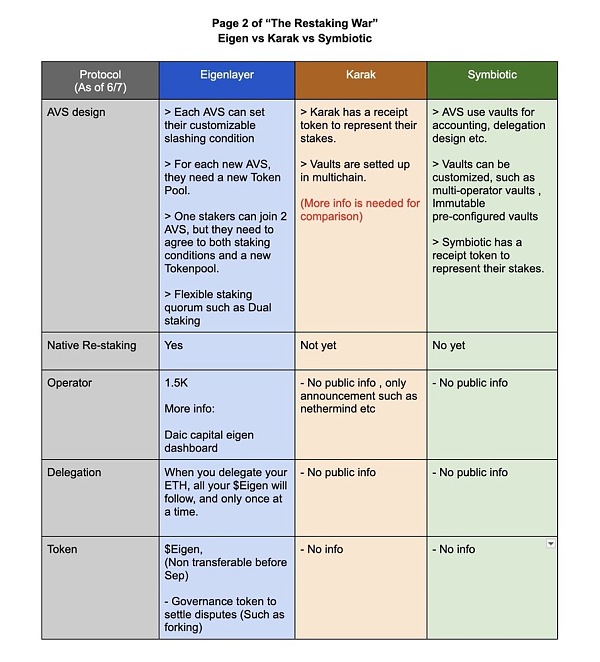

在架構方面,它們也非常相似。

流程通常是從利益相關者 -> 核心合約 -> 委托 -> 運營商等。

只是 Symbiotic 允許多仲裁解析器,而 Eigenlayer 沒有指定這一點,但這也是可能的。

獎勵制度

在 EL 中,選擇加入的運營商從 AVS 服務中獲得 10% 的傭金,其余部分則用於委托資產。

另一方面,Symbiotic 和 Karak 可能會提供靈活的選擇,允許 AVS 設計自己的支付結構。

罰沒

AVS / DSS 非常靈活,它們可以定制罰沒條件、運營商要求、質押者法定人數等。

EL + Sym 有解析器 + 否決委員會來支持和恢復錯誤罰沒行為。

而 Karak 尚未公布相關機制。

最後,代幣

到目前為止,只有 EL 推出了代幣 EIGEN ,並要求質押者將代幣委托給與再質押相同運營商(但它們是不可轉讓的 )。

對 SYM 和 KARAK 的猜測是推動也是推動它們 TVL 的關鍵激勵因素。

結論

在這幾個協議中,顯然 @eigenlayer 提供了更成熟的解決方案,以及最強大的經濟安全 + 生態系統。

想要在起步階段獲取安全性的 AVS 將建立在 EL 的基礎上,因為它有一個 150 億美元的資金池,並有 1500 名運營商准備加入 + 一流的團隊。

另一方面, @symbioticfi 和 @Karak_Network 仍處於非常早期的階段,仍有很大的發展空間。尋求 ETH 之外 / 多鏈資產收益機會的散戶或投資者可能會選擇 Karak 和 Symbiotic。

結語

總體而言,AVS 和再質押技術消除了構建底層信任網絡的負擔。

現在,項目可以專注於开發新功能以及更好的去中心化。

再質押不僅僅是一種創新,更是 ETH 的新時代。

原文鏈接

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

比特幣、以太坊 OTC 市場交易量飆升!機構投資熱潮湧入

近 期加密貨幣場外交易(OTC)市場的交易量激增,美國加密貨幣交易所 Kraken 的機構業務主管...

麻吉大哥轉移總量12%的Cream至幣安,Hyperliquid加持下埋伏暴漲?

2 020 年由麻吉大哥黃立成創辦的借貸平臺 Cream Finance,其平臺幣 $CREAM...

24H熱門幣種與要聞 | 俄羅斯正在對外貿易中使用比特幣;韓國加密投資者數量突破1500萬,交易量比肩股市(12.26)

24 H 熱門幣種 1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: B...

加密時代的職務犯罪:北京億元涉幣職務侵佔案,追贓 8900 萬

撰文:肖颯法律團隊 所謂「職務犯罪」在我國刑法體系中,並非一個單一的罪名,而是指國家機關、國有公司...

星球日報

文章數量

7735粉絲數

0