資產代幣化簡史:曲折的變革,光明的未來

文章導讀

在這篇文章中,作者 ALEX WESELEY 深入探討了金融資產代幣化在公共區塊鏈上的潛力和挑战。盡管已有數十億美元的真實金融資產被代幣化並部署在公共區塊鏈上,但在法律和技術的交匯處仍有大量工作要做,以重新構建金融系統的基礎設施。文章回顧了傳統金融市場的歷史背景,特別是 20 世紀 60 年代的文書危機,揭示了現有系統中的脆弱性和低效性。作者認為,公共區塊鏈在全球範圍內以可信中立的方式解決這些問題方面具有獨特的優勢。

主要觀點

-

盡管迄今為止已有數十億美元的真實金融資產被代幣化並部署在公共區塊鏈上,但在法律和技術的交匯處仍有大量工作要做,以重新構建金融系統在公共區塊鏈上的基礎設施。

-

歷史告訴我們,現有的金融系統並不是為支持今天所需的全球化和數字化水平而設計的,它已經變成了一個建立在過時技術上的封閉系統。公共區塊鏈在全球範圍內以可信中立的方式解決這些問題方面具有獨特的優勢。

-

盡管面臨挑战,我們 Artemis 仍然相信,股票、國債和其他金融資產將會遷移到公共區塊鏈上,因為它們更高效。這將讓網絡效應得以釋放,因為應用程序和用戶將在同一基礎平臺上聚集,這些平臺能夠實現可編程和互操作的資產。

前言

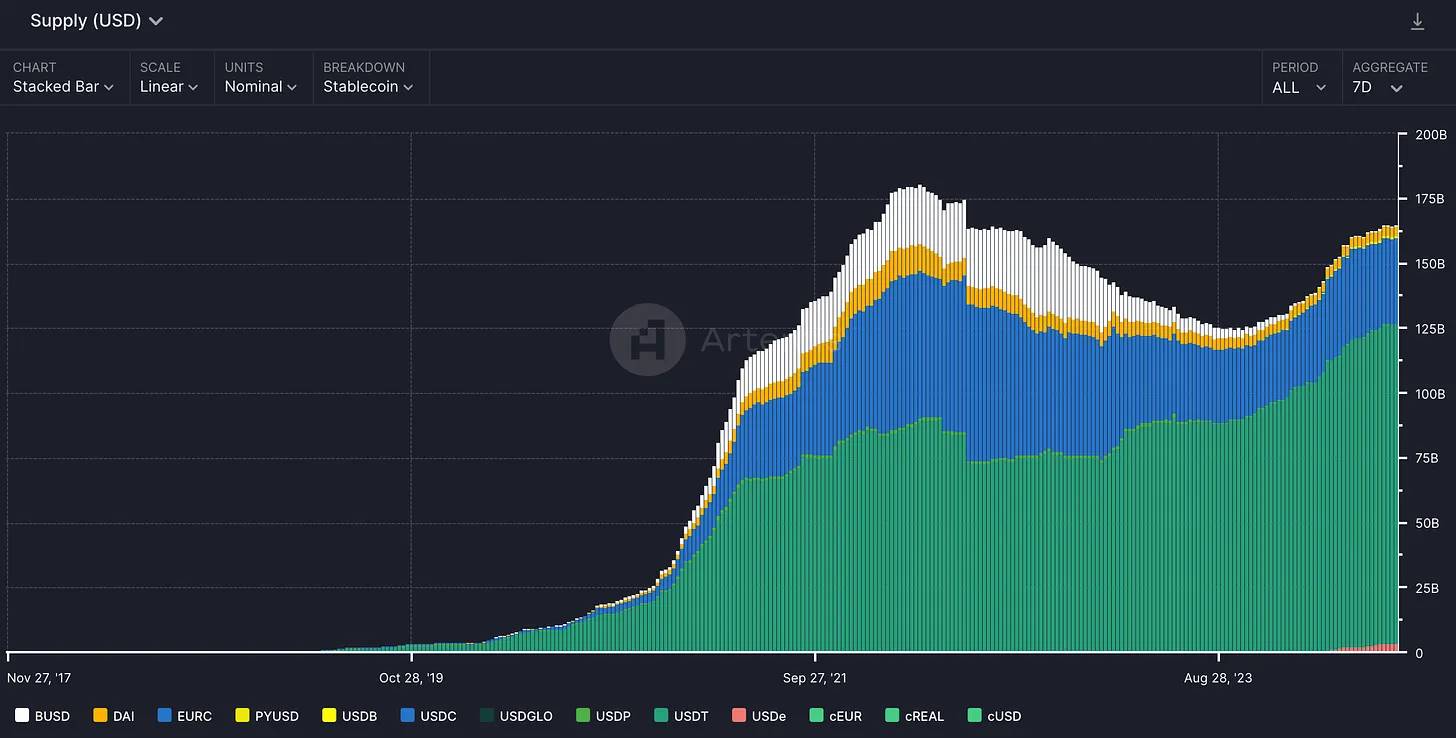

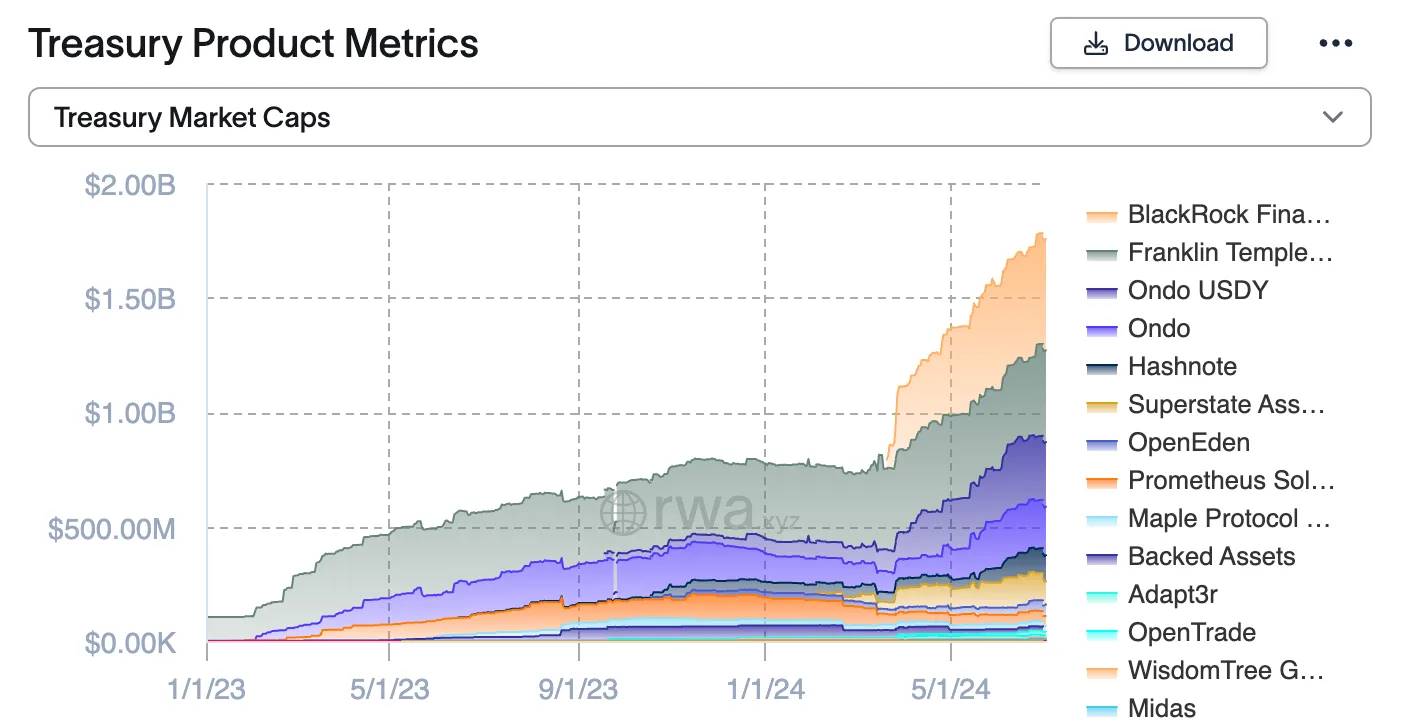

隨着超過 1600 億美元 的法定貨幣被代幣化,以及 20 億美元 的美國國債和商品被代幣化,真實世界金融資產在公共區塊鏈上的代幣化(tokenization)已經开始。

穩定幣供應 (Artemis)

按發行人劃分的代幣化國債供應 (rwa.xyz)

多年來, 金融行業一直對區塊鏈技術可能顛覆傳統金融市場基礎設施的潛力感到興趣。 承諾的好處包括增加透明度、不可變性、更快的結算時間、提高資本效率和降低運營成本。這一承諾導致了區塊鏈上新金融工具的發展,如創新的交易機制、借貸協議和穩定幣。目前,去中心化金融 (DeFi) 擁有超過 1000 億美元的鎖定資產,表明在這一領域有顯著的興趣和投資。區塊鏈技術的支持者設想其影響不僅限於創建比特幣和以太坊等加密資產。他們預見在未來, 全球性、不可變和分布式分類账 將增強現有的金融體系,而現有的金融體系往往受制於中心化和孤立的分類账。這一愿景的核心是 代幣化 ,即使用被稱為代幣的智能合約程序在區塊鏈上代表傳統資產的過程。

為了理解這種轉變的潛力,這篇文章將首先通過 證券清算和結算 的視角審視傳統金融市場基礎設施的發展和運作。這一審查將包括對歷史發展的回顧和對當前實踐的分析,提供必要的背景以探索基於區塊鏈的代幣化如何推動下一階段的金融創新。20 世紀 60 年代華爾街的文書危機將提供一個關鍵的 案例研究 ,突出現有系統中的脆弱性和低效性。這一歷史事件將為討論清算和結算中的主要參與者以及當前交付對付款 (DvP) 過程中固有的挑战奠定基礎。文章最後討論了 無許可區塊鏈 如何可能提供這些挑战的獨特解決方案,並有可能在全球金融系統中解鎖更大的價值和效率。

華爾街的文書危機和存管信托與結算公司(Depository Trust & Clearing Corporation,DTCC)

今天的金融系統是在經歷了數十年的系統壓力之後逐步形成的。一個常常被忽視的事件是 1960 年代後期的文書危機(paperwork crisis),它揭示了為何結算系統會發展成現在的樣子。George S. Geis 在《 股票結算和區塊鏈的歷史背景 》中詳細描述了這一事件。回顧證券清算和結算的發展歷程,對於理解當前的金融系統以及認識代幣化的重要性至關重要。

如今,人們可以通過自己的在线經紀人在幾分鐘內輕松購买證券。當然,情況並非一直如此。歷史上,股票是以實物證書形式發給個人的,持有這些證書就代表股票所有權。為了完成股票交易,實物證書必須從賣方轉移到买方。這包括將證書交給轉讓代理,由其取消舊證書並以买方的名義籤發新證書。一旦新證書交付給买方,同時賣方收到付款,交易就算完成結算。在 19 世紀和 20 世紀,券商逐漸开始代表其投資者持有股票證書,使得他們能夠更方便地與其他券商清算和結算交易。這一過程依然主要依靠手工操作,一家經紀公司通常需要使用 33 份不同的文件來執行和記錄一筆證券交易 (SEC)。雖然最初可以管理,但隨着交易量的增加,這一過程變得越來越繁瑣。1960 年代,股票交易活動急劇增加,使得在券商之間進行實物證券交付變得不可能。設計用於處理 1960 年代初期每天 300 萬股交易量的系統,無法應對十年末每天 1300 萬股的交易量(SEC)。為了讓後臺有時間處理結算,紐約證券交易所 (NYSE) 縮短了交易時間,將結算時間延長至 T+ 5 (交易日後第五天),並最終在星期三完全停止交易。

一張股票證書 (Colorado Artifactual)

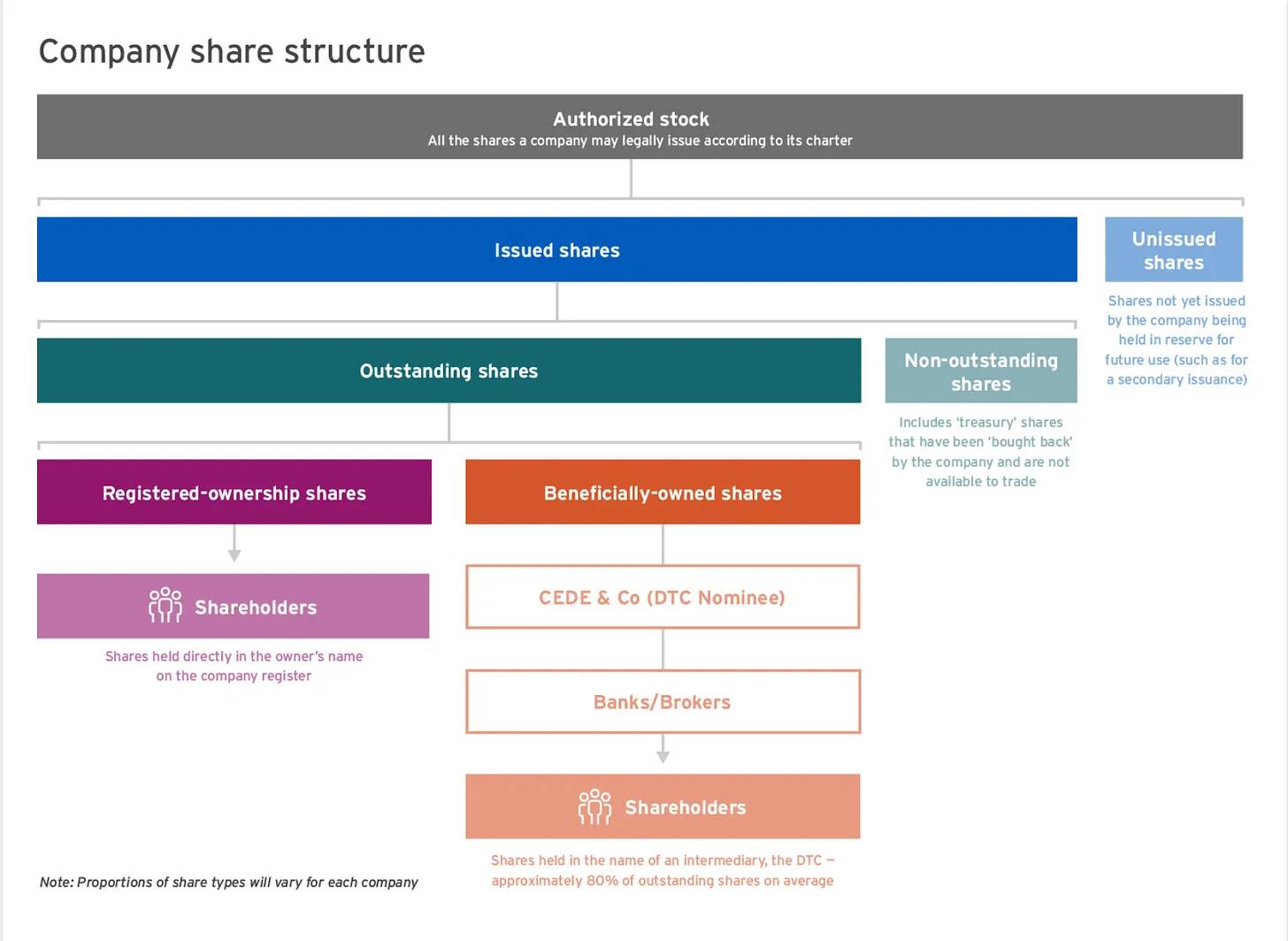

自 1964 年起,紐約證券交易所 (NYSE) 就开始通過創建中央證書服務 (CCS) 尋找解決方案。CCS 的目標是成為所有股票證書的中央存管處,這意味着它將代表其成員(主要是券商)持有所有股票,而最終投資者則通過其經紀人的账簿條目獲得受益所有權。由於各種法規的限制,CCS 的進展受阻,直到 1969 年所有五十個州都修改了法律,允許 CCS 集中持有證書和轉讓股票所有權。所有股票都轉移到 CCS,以“固定的可互換大宗”(immobilized fungible bulk)形式存儲。由於 CCS 以固定形式持有所有股票,它在內部账簿中記錄了其成員-券商的余額,而這些券商又在其內部账簿中記錄了他們所代表的最終投資者的余額。現在,股票結算可以通過账簿條目而不是實物交付來完成。1973 年,CCS 更名為存管信托公司(DTC),所有股票證書都以其子公司 “ Cede & Co ”的名義轉移。今天,DTC 通過 Cede 是幾乎所有公司股票的名義所有者。DTC 本身是存管信托與清算公司 (DTCC) 的子公司,其其他子公司包括國家證券清算公司 (NSCC)。這些公司,DTC 和 NSCC,是當今證券系統中最關鍵的組成部分之一。

這些中介機構的創建改變了股票所有權的性質。以前,股東持有實物證書;現在,這種所有權通過一系列账簿條目表示。隨着金融系統的發展,越來越復雜的系統導致了更多托管人和中介機構的出現,每個機構都必須通過账簿條目維護自己的所有權記錄。所有權的分層在下圖中得到了簡化:

來源:ComputerShare

關於證券數字化的說明

從文書危機之後开始,DTCC 停止了在其金庫中持有實物股票的做法,因此股票從“固定化”變為完全“無紙化”(dematerialized),現在幾乎所有股票都僅以電子账簿條目的形式表示。今天,大多數證券都是以無紙化形式發行的。截至 2020 年, DTCC 估計 98% 的證券已經無紙化,剩下的 2% 代表了近 7800 億美元的證券。

傳統金融市場基礎設施 (FMIs) 入門

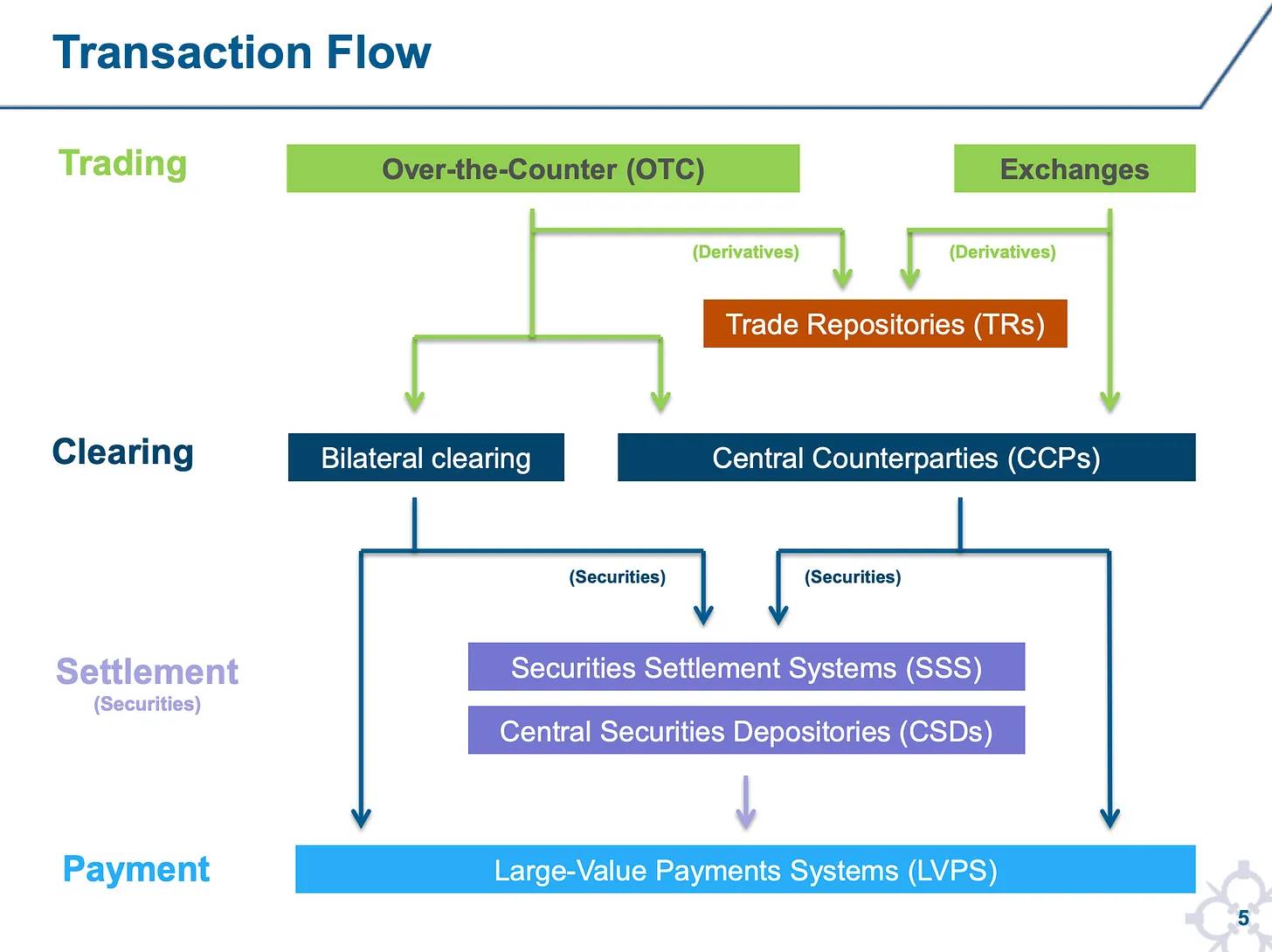

要理解區塊鏈的潛力,需要了解金融市場基礎設施 (FMIs),這些正是區塊鏈准備顛覆的實體。FMIs 是我們的金融系統的骨幹。國際清算銀行 (BIS) 和國際證券委員會組織 (IOSCO) 在《 金融市場基礎設施原則 》(PFMIs) 中詳細闡述了 FMIs 的作用。BIS 和 IOSCO 為全球金融系統的順利運作定義了以下關鍵的金融市場基礎設施:

-

支付系統 (PSs) :負責安全有效地在參與者之間轉移資金的系統。

-

例子:在美國,Fedwire 是主要的銀行間電匯系統,提供實時全額結算 (Real-Time Gross Settlement, RTGS) 服務。在全球範圍內,SWIFT 系統是系統性重要的,因為它提供了國際資金轉移的網絡,但它只是一個支持系統——它不持有账戶或結算支付。

-

中央證券存管處 (CSDs) :提供證券账戶、中央保管服務、資產服務,並在確保證券發行的完整性方面發揮重要作用的實體。

-

例子:在美國,DTC。在歐洲是 Euroclear 或 Clearstream。

-

證券結算系統 (SSSs) :證券結算系統通過账簿條目根據一套預定的多邊規則使證券得以轉移和結算。這些系統允許證券的轉移可以是無支付的或有支付的。

-

例子:在美國,DTC。在歐洲是 Euroclear 或 Clearstream。

-

中央對手方 (CCPs) :成為每個賣方的买方和每個买方的賣方,以確保未結合同的履行的實體。CCPs 通過創新這一過程實現這一目標,即將买賣雙方之間的一個合同分成兩個合同:一個是买方與 CCP 之間,另一個是賣方與 CCP 之間,從而吸收對手風險。

-

例子:在美國,國家證券清算公司 (NSCC)。

-

交易報告庫 (TRs) :維護交易數據集中電子記錄的實體。

-

例子:DTCC 在北美、歐洲和亞洲運營全球交易報告庫。主要用於衍生品交易。

在交易的整個生命周期中,這些系統的相互作用大致如下圖所示:

來源:紐約聯邦儲備銀行

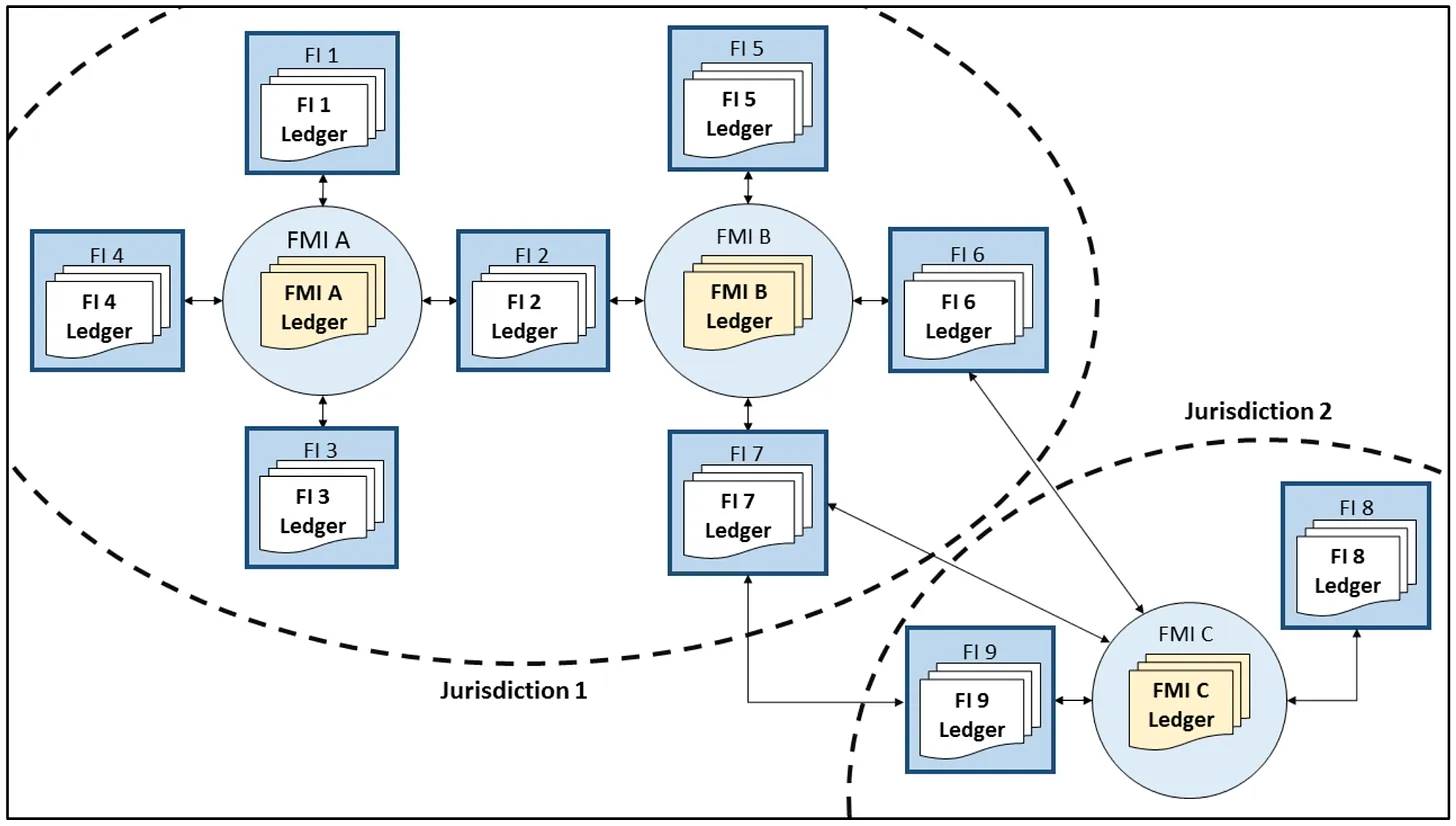

通常,轉移是以 FMI 作為中心樞紐的輻條模型組織的,其中輻條是其他金融機構,如銀行和經紀交易商。這些金融機構可能在不同的市場和司法管轄區內與多個 FMI 互動,如下圖所示:

來源:聯邦儲備銀行

這種账簿的孤立意味着實體必須相互信任,以維護其账簿的完整性以及它們的通信和對账。有一些實體、過程和法規純粹是為了促進這種信任而存在的。金融系統越復雜和全球化,越需要外部力量來強制金融機構和金融市場中介機構之間的信任與合作。

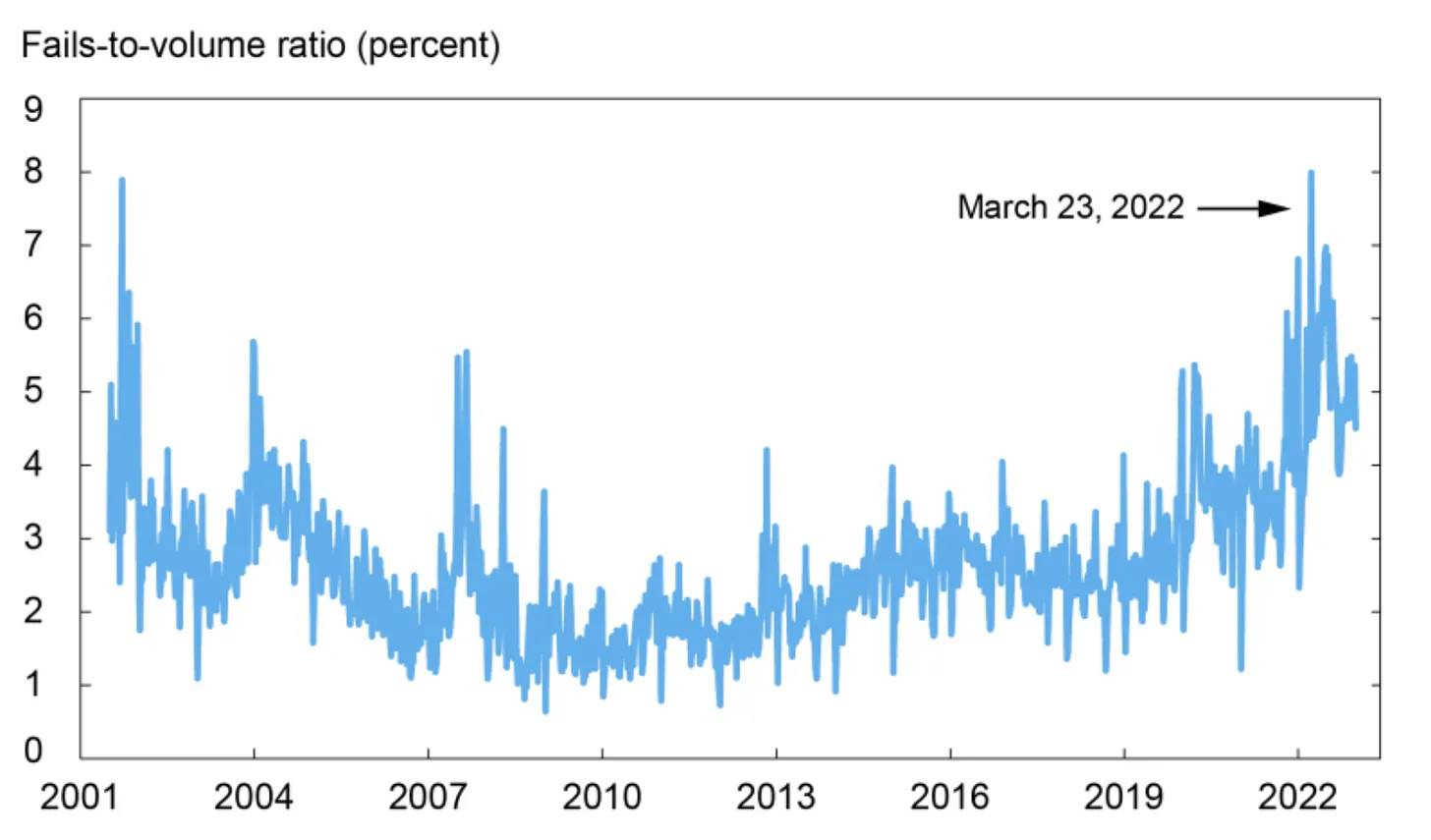

當前金融市場的低效性通過以下關於公司證券結算失敗的數據得到了證明,這些失敗最近已增長到佔總交易量的 5% 以上。

來源:紐約聯邦儲備銀行

根據 DTCC 提供的額外數據,美國國債每日結算失敗的金額在 200 億到 500 億美元之間。這約佔 DTCC 每天清算的 4 萬億美元國債交易的 1% 。

來源:DTCC

結算失敗會帶來後果,因為證券的买方可能已經在另一筆交易中將其用作抵押品。這筆後續交易也將面臨交割失敗,可能導致一連串的失敗。

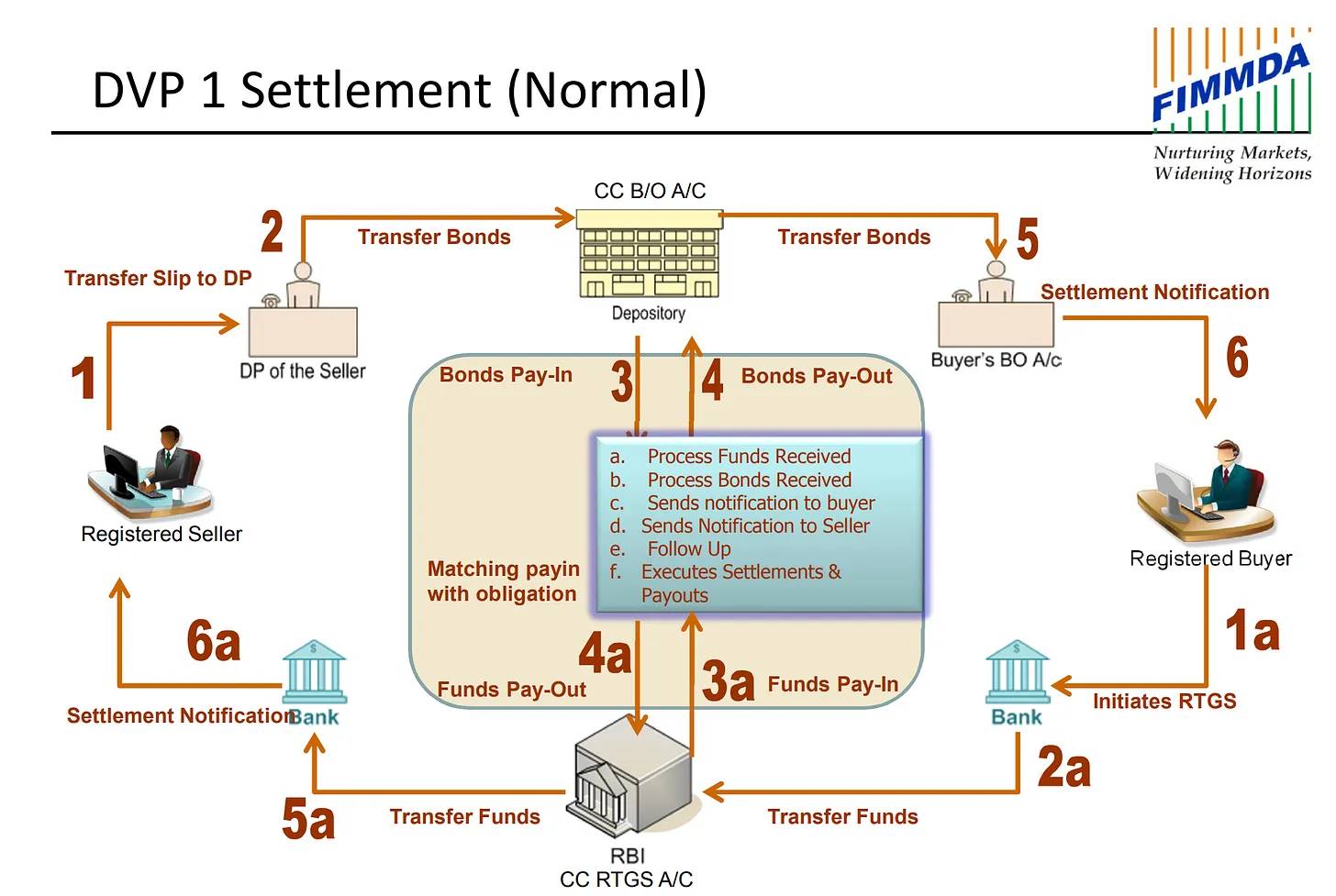

證券結算:付款交割

支付和結算系統委員會 表示,“證券清算和結算中最大的財務風險發生在結算過程中”。證券可以是無支付轉移的,也可以是有支付轉移的。一些市場採用一種機制,即只有在相應的資金轉移成功時,證券的轉移才會發生——這種機制被稱為付款交割 (Delivery versus Payment, DvP)。今天,證券的交割和資金的支付發生在兩個根本不同的系統中。一個通過支付系統進行,另一個通過證券結算系統進行,上節中提到的那些系統。在美國,支付可能通過 FedWire 或 ACH 進行,而國際支付可能使用 SWIFT 進行通信並通過代理銀行網絡結算。另一方面,證券交割通過證券結算系統和中央證券存管處(如 DTC)進行。這些是不同的系統和账簿,需要增加不同中介機構之間的溝通和信任。

來源:FIMMDA

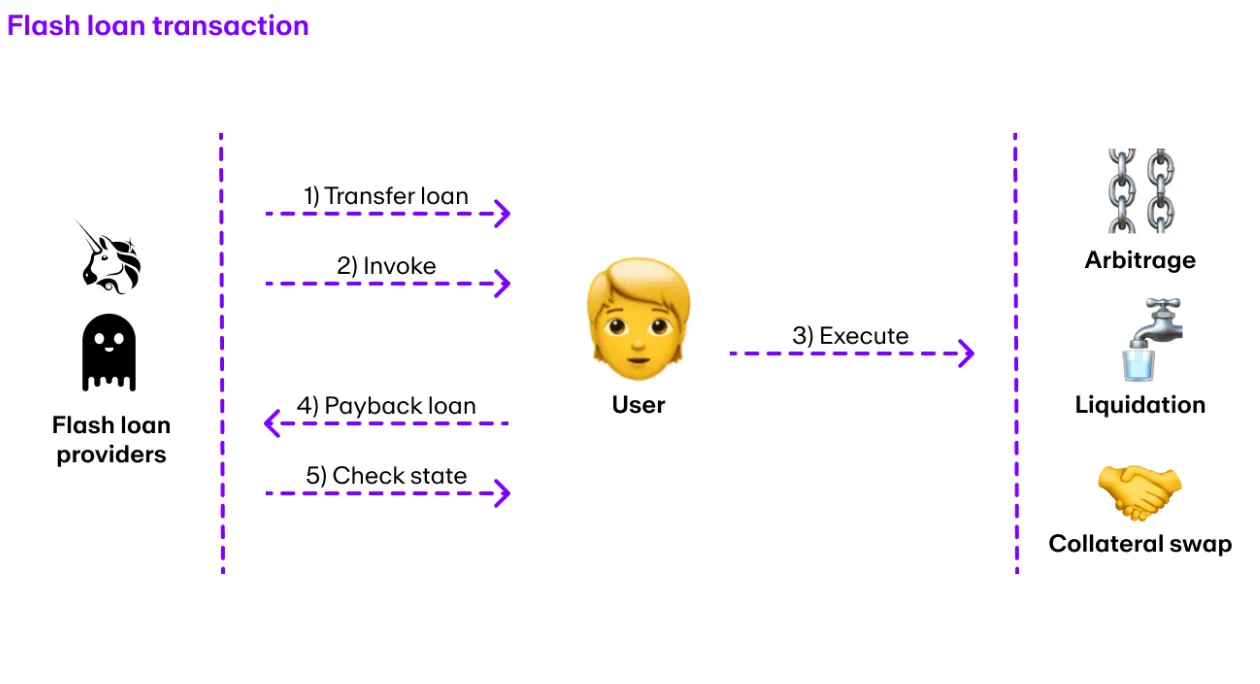

區塊鏈和 DvP 中的原子結算

區塊鏈可以通過一種被稱為原子性(atomicity)的獨特屬性來減輕付款交割系統中的某些風險,如本金結算風險。區塊鏈交易本身可以由幾個不同的步驟組成。例如,交付證券和完成其支付。使區塊鏈交易特別的是,要么交易的所有部分都成功,要么沒有任何部分成功。這種特性被稱為原子性(atomicity),它使得閃電貸等機制成為可能,在單筆交易中,用戶可以無抵押借款,只要在同一筆交易中歸還即可。這是可能的,因為如果用戶未能償還貸款,交易及貸款將不會被記錄。在區塊鏈中,付款交割可以通過智能合約(smart contracts)和交易的原子執行來無信任地完成。這有可能減少本金結算風險,即交易的一部分不成功,使各方面臨潛在損失。區塊鏈具有關鍵特性,使其能夠在付款交割結算中取代傳統證券結算系統和支付系統所扮演的角色。

來源:Moonpay

為什么選擇無許可區塊鏈?

要使區塊鏈成為公共和無許可 (permissionless) 的,任何人都必須能夠參與驗證交易、生成區塊,並對账本的規範狀態達成共識。此外,任何人都應能夠下載區塊鏈的狀態並驗證所有交易的有效性。公共區塊鏈的例子包括比特幣、以太坊和 Solana,任何有互聯網連接的人都可以訪問和與账本互動。符合這一標准且足夠大和去中心化的區塊鏈,本質上是 可信中立 的全球結算層。也就是說,它們是對交易執行、驗證和結算沒有偏見的環境。通過使用智能合約 (smart contracts),交易可以在彼此不認識的各方之間進行,實現無信任、無中介的執行,並導致全球共享账本的不可變更改。盡管沒有任何單一實體能夠限制個人對區塊鏈的訪問,但構建在區塊鏈上的應用程序可能會出於 KYC 和合規相關目的實施白名單等權限。

公共區塊鏈可以通過利用智能合約的可編程性和區塊鏈交易的原子性,提高後臺操作的效率和資本效率。這些功能也可以通過有許可區塊鏈實現。迄今為止,許多企業和政府對區塊鏈的探索都是通過私有和有許可區塊鏈進行的。這意味着網絡的驗證者必須通過 KYC 檢查才能被允許加入網絡並運行账本的共識機制、交易驗證和區塊生成軟件。為機構使用實施有許可區塊鏈不會比在機構之間使用私人共享账本更有益。如果基礎技術完全由像 JP Morgan、銀行聯盟甚至政府這樣的實體控制,金融系統將不再是不帶偏見和可信中立的。 自 2016 年以來 ,企業和政府機構一直在研究分布式账本技術,但我們仍未看到這些系統在試點項目和測試環境之外的顯著實施。根據 a16z 的 Chris Dixon 的觀點,這部分是因為區塊鏈允許开發人員編寫能夠做出強承諾的代碼,而企業並不需要對自己做出太多承諾。此外,區塊鏈應該像大型多人遊戲,而不僅僅是像企業區塊鏈那樣的多人遊戲。

代幣化案例研究

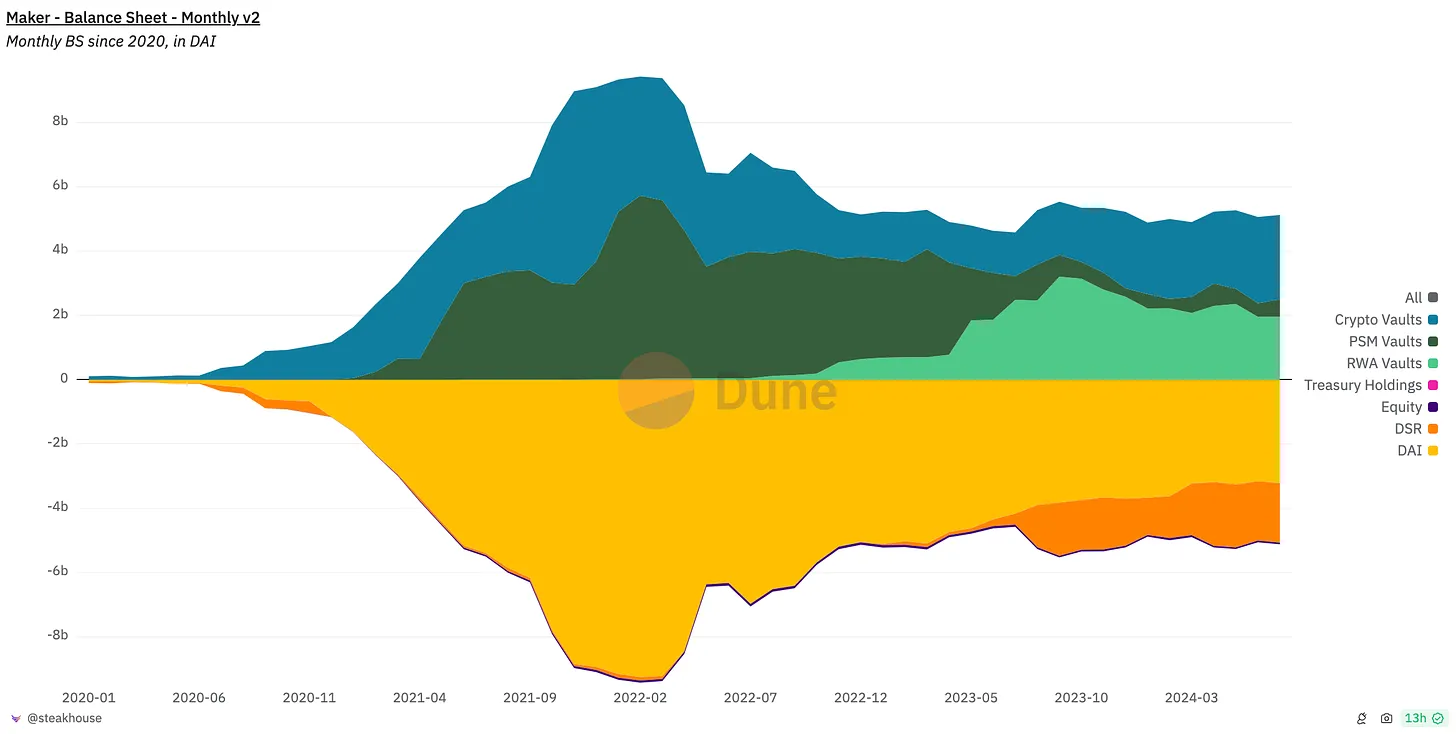

管理 DAI 穩定幣的協議 Maker 增加了使用現實世界資產 (RWAs) 來抵押 DAI 的發行。過去,DAI 主要由加密資產和穩定幣支持。如今,Maker 的資產負債表中有約 40% 的部分存放在投資美國國債的 RWA 保險庫中,為協議產生了可觀的收入。這些 RWA 保險庫由包括 BlockTower 和 Huntingdon Valley Bank 在內的各種實體管理。

來源:Dune/steakhouse

貝萊德 的 USD 機構流動資金基金(BUIDL)於 2024 年 3 月在公共以太坊區塊鏈上發布。該基金投資於美國國債,投資者通過 ERC-20 代幣持有基金份額。為了投資該基金並發行額外份額,投資者必須首先通過 Securitize 進行 KYC。股份支付可以通過電匯或 USDC 完成。雖然可以通過穩定幣進行份額的發行和贖回,但實際交易結算要等到基金在傳統金融市場中成功出售基礎證券(在贖回情況下)後才會發生。此外,轉讓代理 Securitize 維護一個鏈下的交易和所有權登記,該登記在法律上優先於區塊鏈。這表明,在美國國債本身可以鏈上發行並與 USDC 支付原子結算之前,還有許多法律問題需要解決。

Ondo Finance 是一家在代幣化領域創新的金融科技初創公司。他們提供包括 OUSG 和 USDY 在內的多種產品,這些產品作為代幣在多個公共區塊鏈上發行。這兩種產品在底層投資於美國國債,並為持有者提供收益。OUSG 在美國僅面向合格購买者,而 USDY 則面向美國以外(及其他受限地區)的任何人开放。關於 USDY 鑄造的一個有趣點是,當用戶希望鑄造 USDY 時,可以選擇電匯 USD 或發送 USDC。對於 USDC 存款,當 Ondo 將 USDC 轉換為 USD 並將資金匯入其自己的銀行账戶時,轉账被視為“已完成”。這是出於法律和會計目的,清楚地表明缺乏明確的數字資產監管框架阻礙了創新。

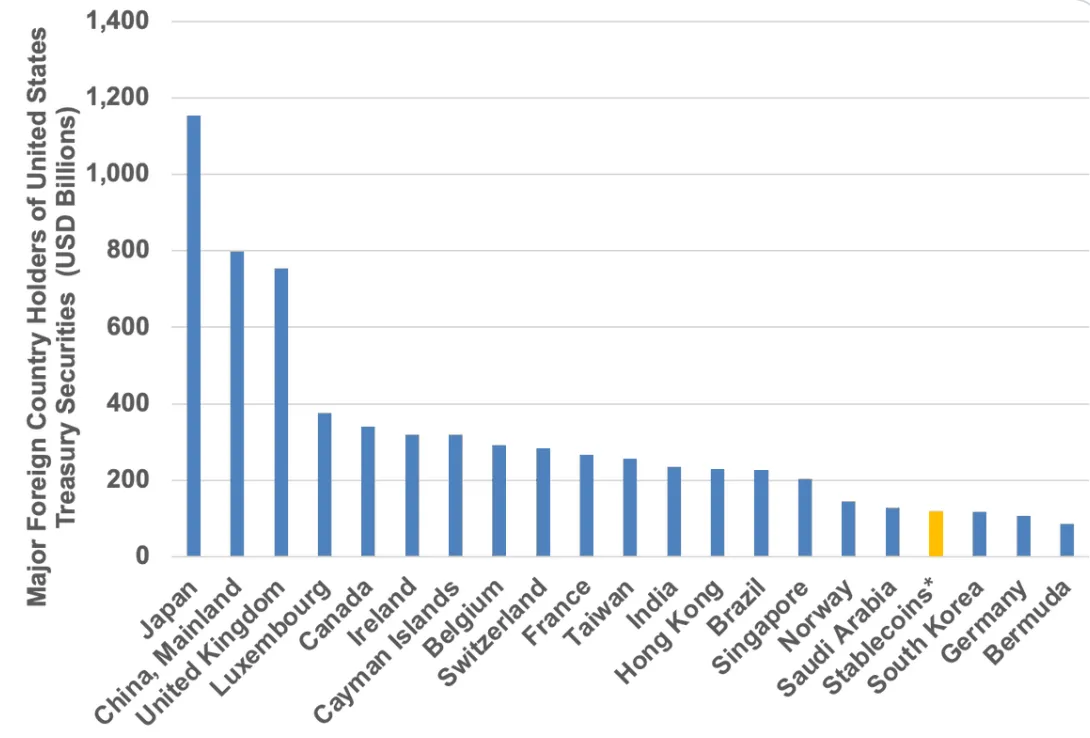

到目前為止, 穩定幣是代幣化最成功的案例 。超過 1650 億美元的代幣化法定貨幣以穩定幣形式存在,每月交易量達數萬億。穩定幣正在成為金融市場中越來越重要的一部分。穩定幣發行者合計是世界上第 18 大美國債務持有者。

來源:Tagus Capital

結論

金融系統經歷了許多成長的痛苦,包括文書工作危機、全球金融危機甚至 GameStop 事件。這些時期對金融系統進行了壓力測試並將其塑造成今天的樣子:一個龐大的中介和孤立的系統,依賴緩慢的流程和法規來建立信任和進行交易。公共區塊鏈通過建立抗審查、可信中立、可編程的账本提供了一個更好的替代方案。然而,區塊鏈也還不完美。由於其分布式特性,它們遭受技術特異性問題,如區塊重組、分叉和延遲相關問題。要更深入了解與公共區塊鏈相關的結算風險,請參閱 Natasha Vasan 的 Settling the Unsettled 。此外,盡管智能合約(smart contracts)的安全性有所提高,但智能合約仍然經常被黑客攻擊或通過社會工程手段被利用。區塊鏈在高擁堵時期也變得昂貴,並且尚未證明其處理全球金融系統所需規模的交易能力。最後,為了使現實世界資產的廣泛代幣化成為現實,還需要克服合規和監管障礙。

有了適當的法律框架,再加上底層技術的充分發展,公共區塊鏈上的資產代幣化有望釋放網絡效應,因為資產、應用程序和用戶都被聚集到了一起。隨着更多的資產、應用和用戶上鏈,平臺本身和區塊鏈將變得更有價值,對構建者、發行者和用戶更具吸引力,從而形成良性循環。使用全球共享、可信中立的底層技術將使消費和金融領域的新型應用成為可能。如今,數以千計的企業家、开發者和決策者正在建設這一公共基礎設施,克服重重障礙,努力建設一個更加互聯、高效和公平的金融體系。

原文鏈接

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

AI「生娃」?一文讀懂自主AI繁殖與進化的實驗平臺Spore.fun

原文標題:Love Death Robots 編者按: 本文主要介紹了 Spore.fun,一個實...

融資4300萬美元的Sahara AI,能否構建真正的“AI Chain”?

@OdailyChina @wenser 2010 屬於加密貨幣的曲折而又壯闊的 2024 年即將...

LBank Research:數據分析Cardano快速增長背後的驅動力

前言 自 2017 年啓動以來,Cardano(ADA)已成長為一個旨在推動區塊鏈技術極限的 Po...

星球日報

文章數量

7711粉絲數

0