復盤近12期幣安Launchpool》用BNB或FDUSD新幣挖礦哪個更賺?何時該進場?

數據顯示,在幣安新幣挖礦活動中,如果採用短時策略,FDUSD 具備更高的收益率和抗風險能力,BNB 則適合長期持有者而非短線套利者。

(前情提要:

新幣Saga上幣安挖礦!Layer1 虛擬機潛力在哪?BNB 短時飆破 580 鎂

)

(背景補充:

幣安Launchpool新上架》以太坊再質押協議 ether.fi 是什麼,為何 Arthur Hayes 看好投資?

)

本文目錄

近 期的幣安新幣挖礦,僅可使用 BNB 和 FDUSD 參與,二者殖利率有何差異?長短期持有策略二者孰優孰劣? Odaily 星球日報將於本文解析過去 12 期資料,透視不同策略下的損益。

備註:短期策略指在新幣挖礦開始時購入 FDUSD/BNB,挖礦結束時賣出,淨損益為挖礦收益扣除挖礦前後的價差;僅想檢視最終結論的讀者可直接閱讀本文最後一節正文。

FDUSD 資料解析

下圖為近十二期 FDUSD 相關資料,包括「幣安公佈新幣挖礦」前後的價格變化,「新幣挖礦活動」開始和結束時的價格變化,以及對應的收益率和短期策略收益。

Launchpool 發出後 FDUSD 上漲幅度較為一致,均值為 0.3% ;

而在挖礦開始到結束期間,FDUSD 跌幅差異較大,平均值為 – 0.4% 。同時意味著 FDUSD 的折價率也較為穩定,長期價格差異不大;

同樣地,每一期的年化報酬率也相差較大,各期之間的相對大小與 BNB 礦池基本一致;

以持有損益疊加挖礦的絕對收益,短期策略下的絕對收益,然後再轉為年化收益率,對應平均年化為 67% ,並且沒有負值,即臨時買入也有較高收益;

此外,在 SAGA 新幣挖礦這一期,FDUSD 增發了超 11 億美元,但殖利率沒有下降,能否維持還需要多期驗證。

BNB 資料對比

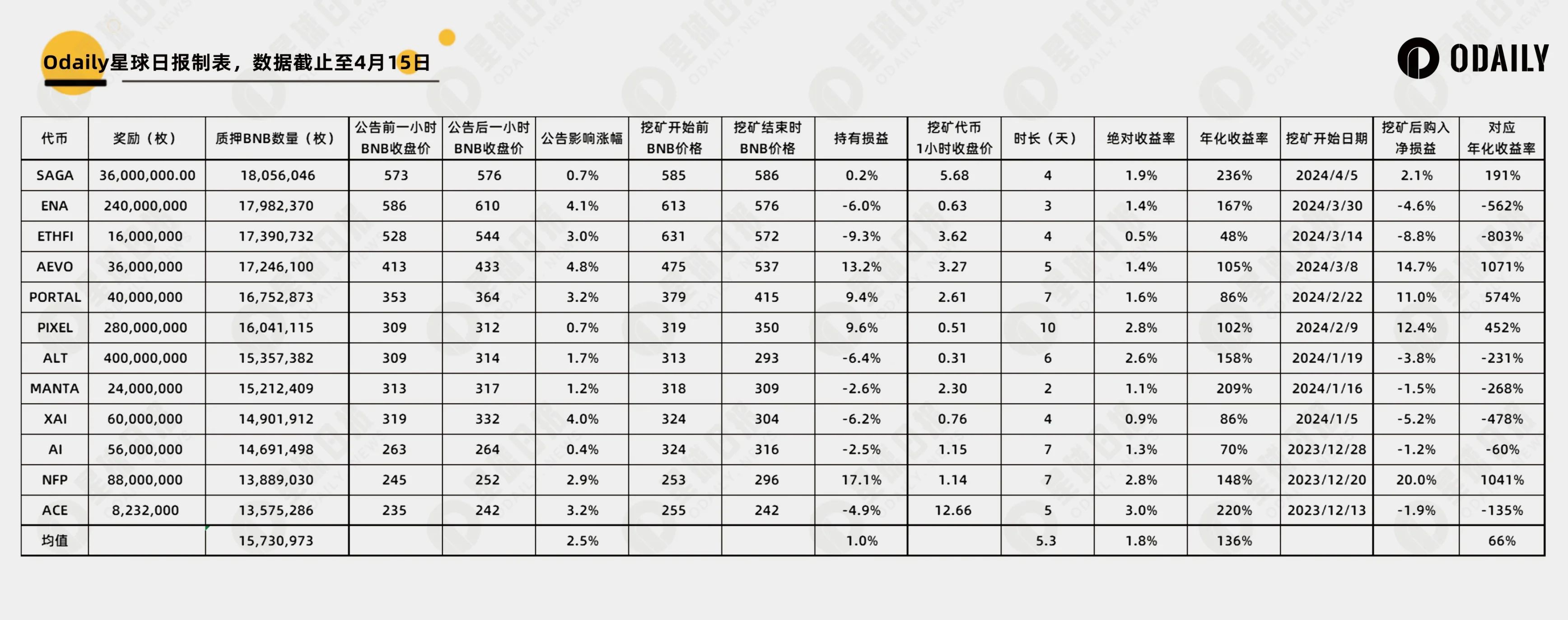

將統計物更換為 BNB 礦池,所有統計口徑不變,具體資料如下表所示。

新幣挖礦對 BNB 價格有明顯的提振作用,波動率更大;

相應地,挖礦前後的 BNB 價格波動也更大,並且大概率為負數, 12 期中僅有 4 期為顯著的正數。表示如果在挖礦前購入 BNB 持有到期,大機率需要承受一定價格跌幅;

BNB 的平均挖礦殖利率為 136% ,在 FDUSD 增發前基本上都低於 FDUSD 礦池(平均值 157% );

BNB 的短期挖礦策略具有極大的波動性,平均年化收益與 FDUSD 相差無幾,分別為 66% 和 67% ,但需要注意主要由 NFP 和 AEVO 兩輪的 BNB 漲幅撐起(BNB 單價均上漲超 40 USDT)。

結論

如果我想暫時買入,挖礦後退出,FDUSD 還是 BNB 好?

對於只想獲取新幣挖礦收益的使用者,二者收益接近,但 FDUSD 更為穩定,並且對於中性策略的使用者,無需套保 BNB,收益率實際上更高。

因此 FDUSD 為短期策略下的更優選擇。

長期持有者,二者孰優孰劣?

以近 12 期資料而言,FDUSD 僅比 BNB 年化報酬率高 15.4% 。意味著對於使用者而言,如果認為 BNB 還能在目前的基礎上上漲 15.4% ,則 BNB 優勢更加明顯。

不過以上結論是單純持幣視角,實際上還存在著抵押 FDUSD 借出 ETH 等資產,在空窗期進行鏈上挖礦活動,在挖礦期轉回等操作,因此還需要根據使用者的具體情況抉擇。

挖礦空窗期多久?

從 ACE 開始挖礦到 SAGA 結束,共 118 天,而挖礦期共 64 天,空窗期共 54 天,因此平均每期之間的間隔僅 4.9 天。

那麼在挖礦結束後抄底 BNB/FDUSD,公佈後賣出,不參與挖礦策略的殖利率有多少?

對於 BNB 而言,以上操作的絕對收益率為 2.44% ,高於挖礦的絕對收益 1.8% ,以 4.9 天的空窗期計算,年化收益率為 181.7% 。但復用該策略需要考慮 BNB 高點下跌的風險;

對於 FDUSD 而言,該操作的收益率為 0.3% ,遠低於挖礦收益的 1.3% 。

?相關報導?

AEVO空投明示用戶「刷交易量」卻反給懲罰,遭社群憤怒狂噴

熱點分析》三種方式估值ether.fi代幣ETHFI!價格區間落在3.5至6美元

解析》RaaS平臺AltLayer及合作生態專案總整理

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

資金費率的演變:從2021年黃金時代,到2024-2025年套利復興

資金費率起源 資金費率起源於加密貨幣衍生品市場,特別是從永續期貨合約中發展而來。它作為一種機制,用...

ETH/BTC匯率強彈7.7%!10位巨鯨提取近1.8萬枚以太坊、川普家族WLF再加倉250萬美元

昨 (20)晚美國 PCE 數據公布顯示低於預期,提振市場對聯準會(Fed)明年 3 月降息的預期...

動區週報》比特幣破新高後暴跌、美降息一碼日緩升息、NFT多項目將發幣…

本週(12/15-12/21)重要大事速覽 比特幣動態 :比特幣下殺,30 萬人爆倉 十億美元 ;...

Coinbase研報》2025年加密市場全賽道展望,一覽可埋伏熱點

展 望 2025 年,加密市場將迎來變革性增長。隨著機構採用率的提高和各個領域的用例不斷擴大,資產...

為何說「牛市最容易虧錢」?幣圈老兵的15條生存法則給你了

在 上一輪市場週期中,無論是熊市還是牛市,我都因為缺乏經驗而犯了很多錯誤。然而,這些錯誤對我來說卻...

odailynews

文章數量

30粉絲數

0