深度解析:減半與 ETF 對比特幣的真實影響

原標題:《Adjusting Trading Strategies to the Upcoming Bitcoin Halving: Is This Cycle Different?》

作者:Marcin Milosierny

編譯:Ladyfinger,Blockbeats

隨着比特幣逐漸邁向下一次減半事件,市場結構和參與者行為的微妙變化揭示了一幅復雜的交易圖景。本報告深入探討了 ETF 的顯著購买力如何重塑了傳統關於減半帶來的供應擠壓效應的預期,以及長期持有者(LTH)在當前市場周期中所扮演的關鍵角色。通過綜合分析歷史數據、市場趨勢以及投資者行為,本文為交易者提供了寶貴的見解,旨在幫助他們在比特幣市場的獨特環境中導航,優化其交易策略。隨着市場前行至關鍵的減半節點,理解這些動態成為把握未來市場方向的關鍵。

減半與 ETF 供應下沉

市場參與者通常將比特幣的減半視為牛市的前兆,因為它減少了新比特幣生成的速率。減半將礦工驗證交易和創建新區塊的獎勵減半,有效地減緩了新比特幣流入市場的速度。

此外,這種預設的稀缺性預計會減少礦工的銷售壓力,因為礦工通常需要出售獎勵的比特幣來支付運營成本。按理來說,隨着待售新比特幣的減少,稀缺效應就會啓動,歷史上,隨着供應收緊和需求保持穩定或增長,就會為價格上漲創造條件。

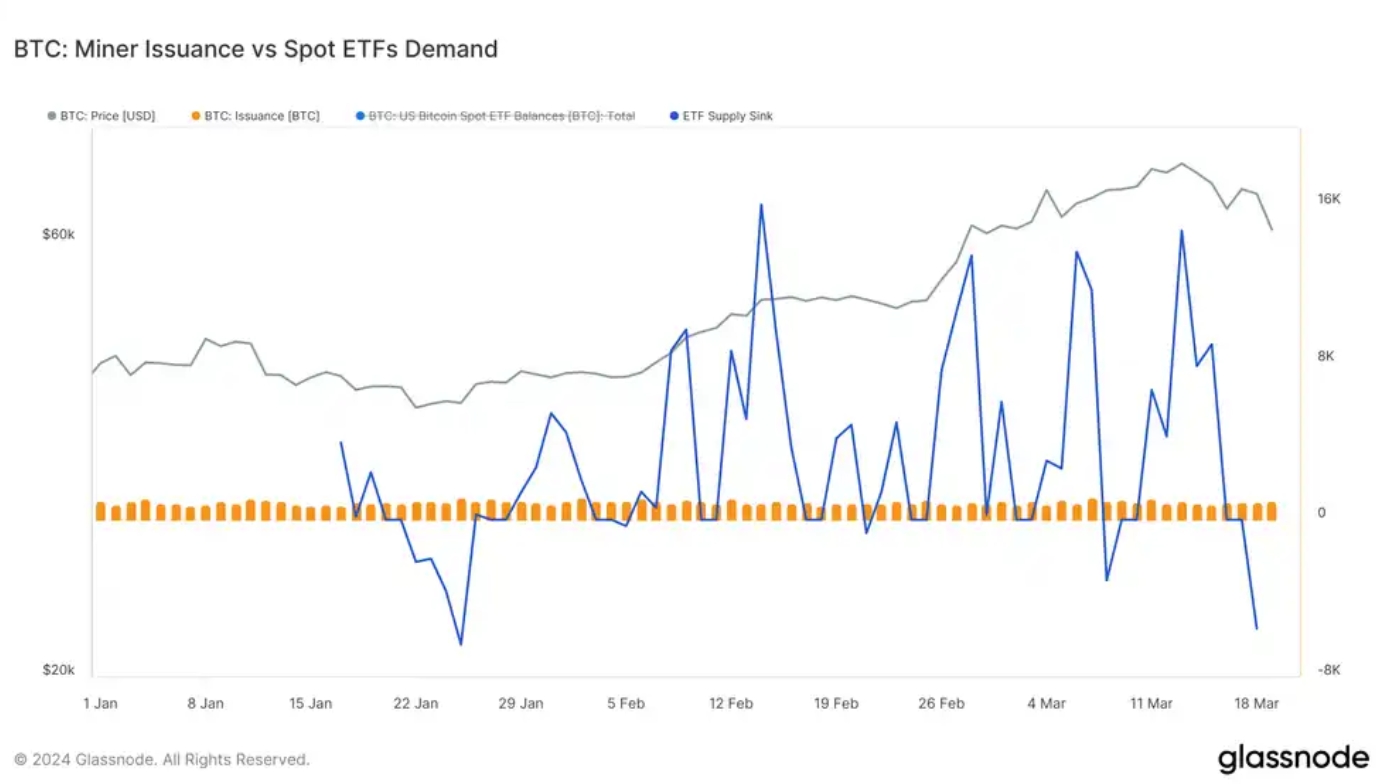

然而,當前的市場條件與歷史標准不同。隨着比特幣減半時間的臨近,與 ETF 激增的需求相比,新开採出來並投入流通的比特幣的影響正變得越來越小。正如下面的 Glassnode 圖表所示,ETF 從市場上清除的比特幣數量是每天鑄造比特幣數量的數倍。

目前,礦工每天大約向市場提供 900 個比特幣。減半後,這個數字預計將下降到大約 450 個比特幣,這在過去的市場條件下,可能加劇了比特幣的稀缺性並推動價格往上漲。然而,ETF 的大規模收購從流通中提取的比特幣數量遠超過礦工的日產量表明了即將到來的減半可能不會導致曾經預期的供應緊縮。

從本質上講,ETF 通過大量且持續的購买活動,已經預先減少了可用的供應量,從而預先影響了減半的影響。換句話說,通常從減半中期待的供應緊縮可能由於 ETF 的大規模比特幣收購而發生。這些基金目前對比特幣的可用性施加了重大影響,這可能會在中短期內掩蓋減半對市場的影響。

然而,ETF 的活動給市場動態帶來了自身的復雜性。例如,ETF 對比特幣價格的影響不應該是單向的。盡管目前有大量資金流入的趨勢,但資金流出的可能性依然存在,這就帶來了市場突然轉變的風險。密切關注 ETF 活動,包括購买和潛在銷售,對於預測減半臨近時的市場動向至關重要。

長期持有者供應的影響

隨着 ETF 活動可能減弱了減半對比特幣長期價格動態的影響,其他關鍵市場因素將成為關注焦點。在供應動態方面,除了礦工貢獻的部分外,一個主要的供應來源是來自長期持有者(LTH)。他們決定賣出還是持有對市場供需產生了顯著影響。

在比特幣生態系統中,市場參與者常常根據持有比特幣的時長被分為長期持有者(LTH)和短期持有者(STH)。LTH 被 Glassnode 定義為長時間(通常是超過 155 天)持有比特幣的實體。這個分類是基於觀察到超過這個期限持有的比特幣在面對市場波動時被賣出的可能性較低,表明了對比特幣長期價值的更強信念。相比之下,STH 對價格變動反應更為敏感,往往會造成即時的供需波動。

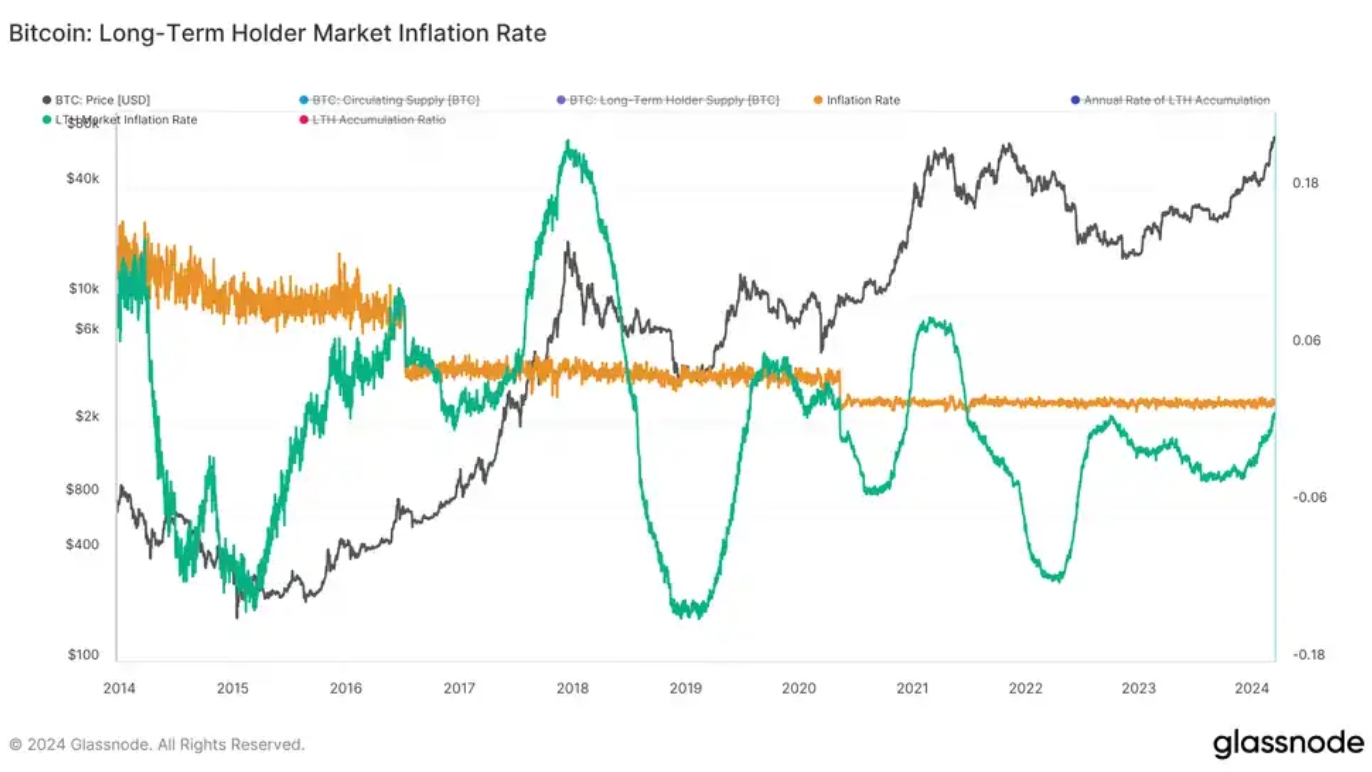

為了說明 LTH 在比特幣市場供應動態中的作用,Glassnode 的分析師提出了長期持有者市場通脹率這一指標。它顯示了相對於每日礦工發行量,長期持有者積累或分配比特幣的年化比率。該比率有助於識別淨積累期(長期持有者有效地將比特幣從市場中移除)和淨分配期(長期持有者增加了市場的賣方壓力)。

歷史規律表明,隨着 LTH 分布高峯的臨近,市場可能會趨於平衡,並有可能觸頂。目前,LTH 市場通脹率的趨勢顯示,正處於分配周期的早期階段,大約完成了 30%。這表明,在從供需角度達到市場平衡點和潛在的價格頂部之前,當前周期內還會有大量活動。

鑑於此,交易者應密切監控長期持有者市場通脹率,因為這個指標可以指導交易策略,特別是在宏觀尺度上識別潛在的市場頂部或底部。

減半是新聞銷售的事件?

盡管減半通常被解釋為比特幣的看漲信號,但對市場的直接影響在很大程度上受心理因素的影響。有時,市場將其視為一個「賣出新聞」的事件,即市場情緒和價格在減半前建立動力,只是在減半後不久導致了顯著的價格調整。

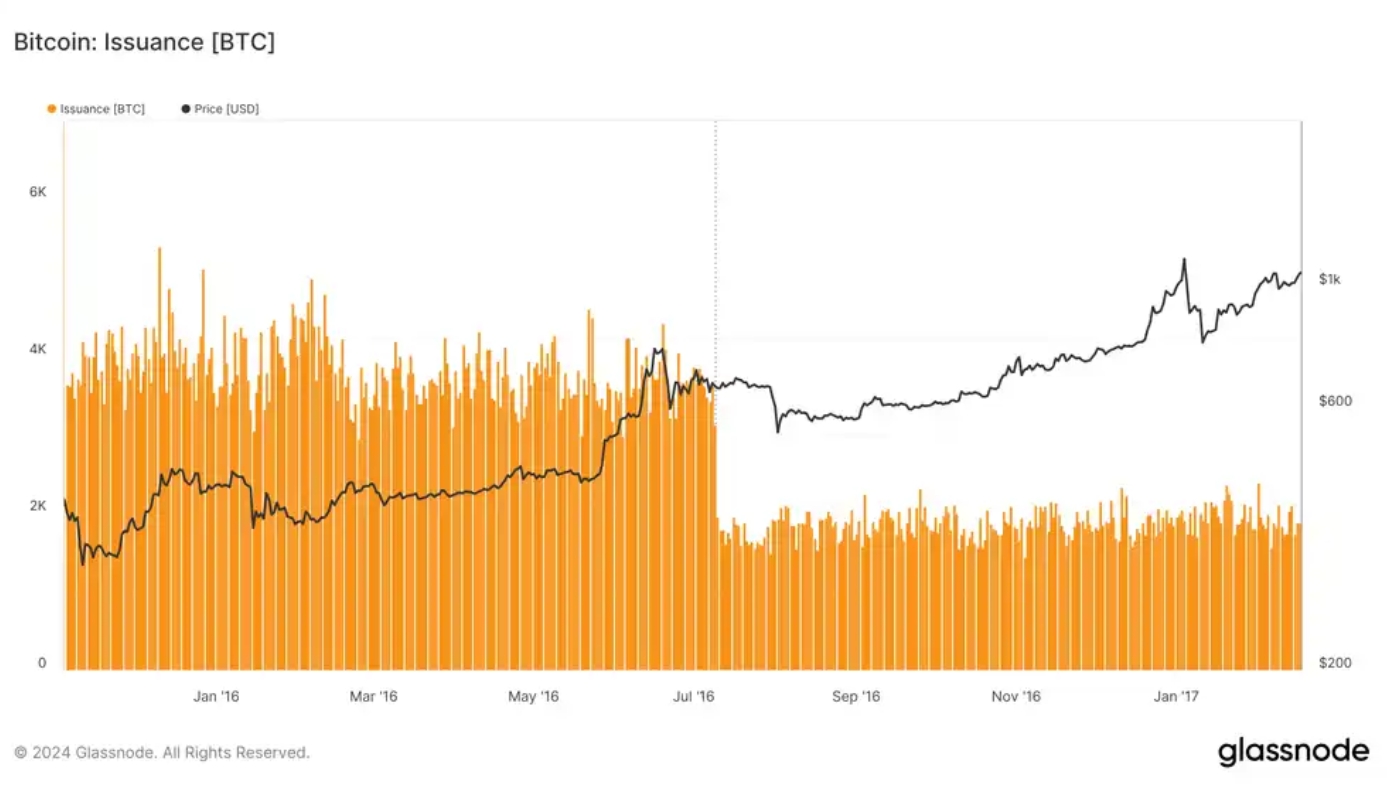

例如,在 2016 年,市場在減半時期前後經歷了從大約 760 美元降至 540 美元的急劇拋售,回調幅度為 30%。這次下跌是市場參與者對事件本身而非長期供應影響作出反應的典型例子,展示了減半能夠立即觸發市場的波動。

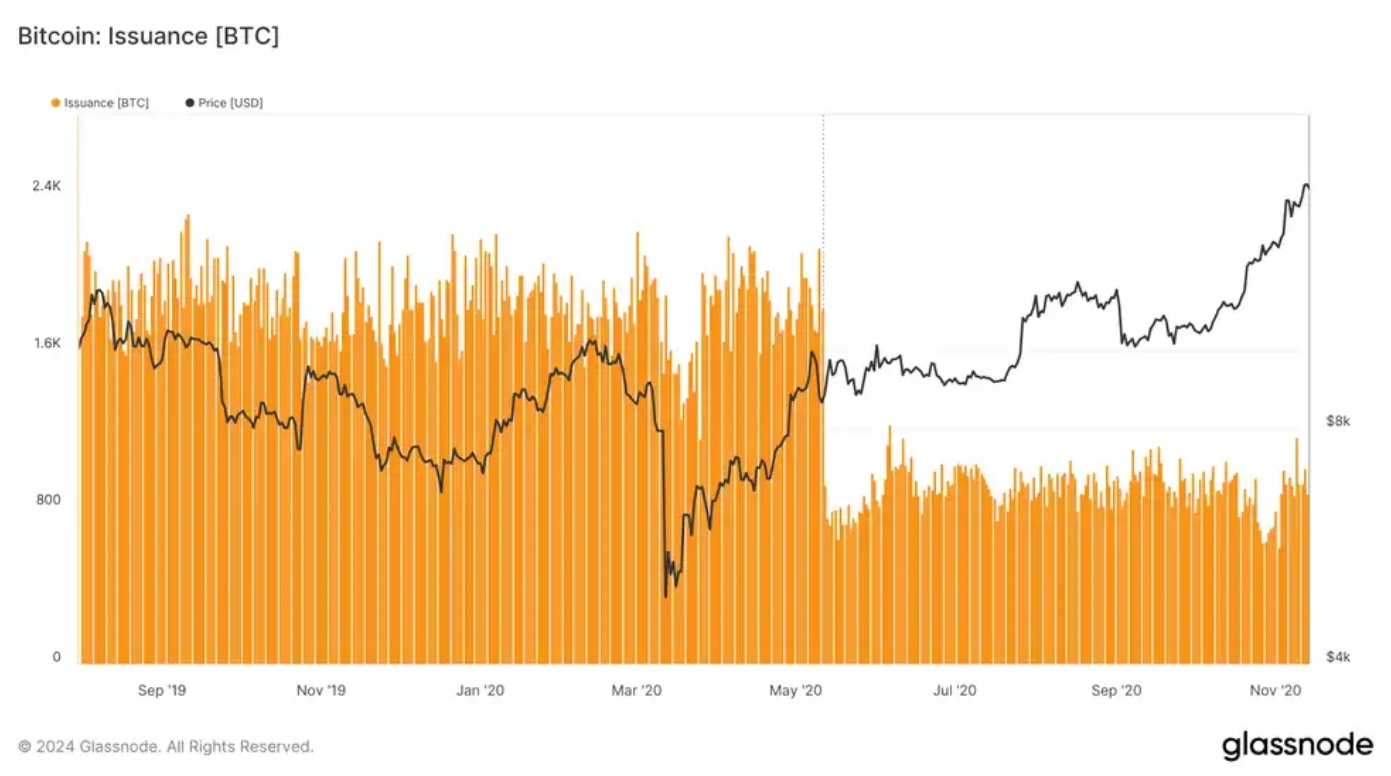

2020 年的減半呈現了一個更復雜的場景。盡管直接後果並沒有反映出 2016 年所見的急劇拋售,但由於減半前的價格回升,緊接着是發行量減少,礦工經歷了「雙重打擊」,這加劇了他們的挑战。這一時期沒有出現傳統的「賣出新聞」事件,但卻強調了對減半事件的細膩市場反應,這些反應受到更廣泛經濟條件和市場情緒的影響。

隨着逐漸接近下一次比特幣減半,市場結構似乎預示着可能出現一次重大調整。這樣的調整不僅與歷史模式保持一致,而且還能起到重新設定市場的作用,消除短期的投機行為,並為下一輪增長奠定基礎。

這種預期取決於幾個因素,包括 ETF 對市場的持續影響。雖然它們的購买活動為比特幣價格提供了實質性支持,但普遍認為這些流入不可能無限期持續。如果在減半前 ETF 的流入开始放緩或逆轉們可能會看到市場的復合效應。對 ETF 需求減少的預期,加上傳統的減半心理學,可能觸發一個高波動性時期,交易者可能會根據轉變的早期跡象調整他們的倉位。

總之,減半對市場的直接影響將受到心理因素和機構參與動態的影響。交易者應該為減半期間可能的波動做好准備,將 ETF 活動作為短期市場情緒的一個關鍵指標。

本周期的不同之處

從歷史上看,比特幣周期通常在前一個牛市高點之後的 12 到 18 個月啓動,新的歷史最高價(ATH)在減半後幾個月出現。這使許多人建議減半事件本身由於引入的供應限制而催化了下一個牛市。

然而,由於比特幣 ETF 引入的新的機構需求,這個周期中減半的效果可能會減弱。這種需求和 ETF 帶來的資本湧入比特幣網絡,可能已經導致 BTC 在減半前就已經打破了前一個周期的 ATH。

然而,這一事實導致一些人推測當前周期可能比以前的周期短。雖然不能確定這是否會發生,但可以查看數據來評估目前處於市場周期的哪個階段以及牛市繼續的可能性。

首先,從周期模式來看,減半前打破 ATH 並不一定意味着已經偏離了比特幣的歷史規範。關鍵在於評估上一個周期的牛市頂點實際上是何時。在 Glassnode 的分析中,長期以來一直認為這發生在 2021 年 4 月,盡管從技術角度看比特幣在 2021 年 11 月的價格更高。這種假設基於一個事實,即在 4 月高點之後,大多數與市場情緒和投資者行為相關的技術和鏈上指標开始表現出它們典型的熊市價值,並且從未真正恢復。

現在,以 2021 年 4 月作為前一個牛市的高點,可以看到當前周期很好地符合歷史規範。這暗示盡管在減半前就已經突破了前一個 ATH,牛市可能仍將持續更長時間。

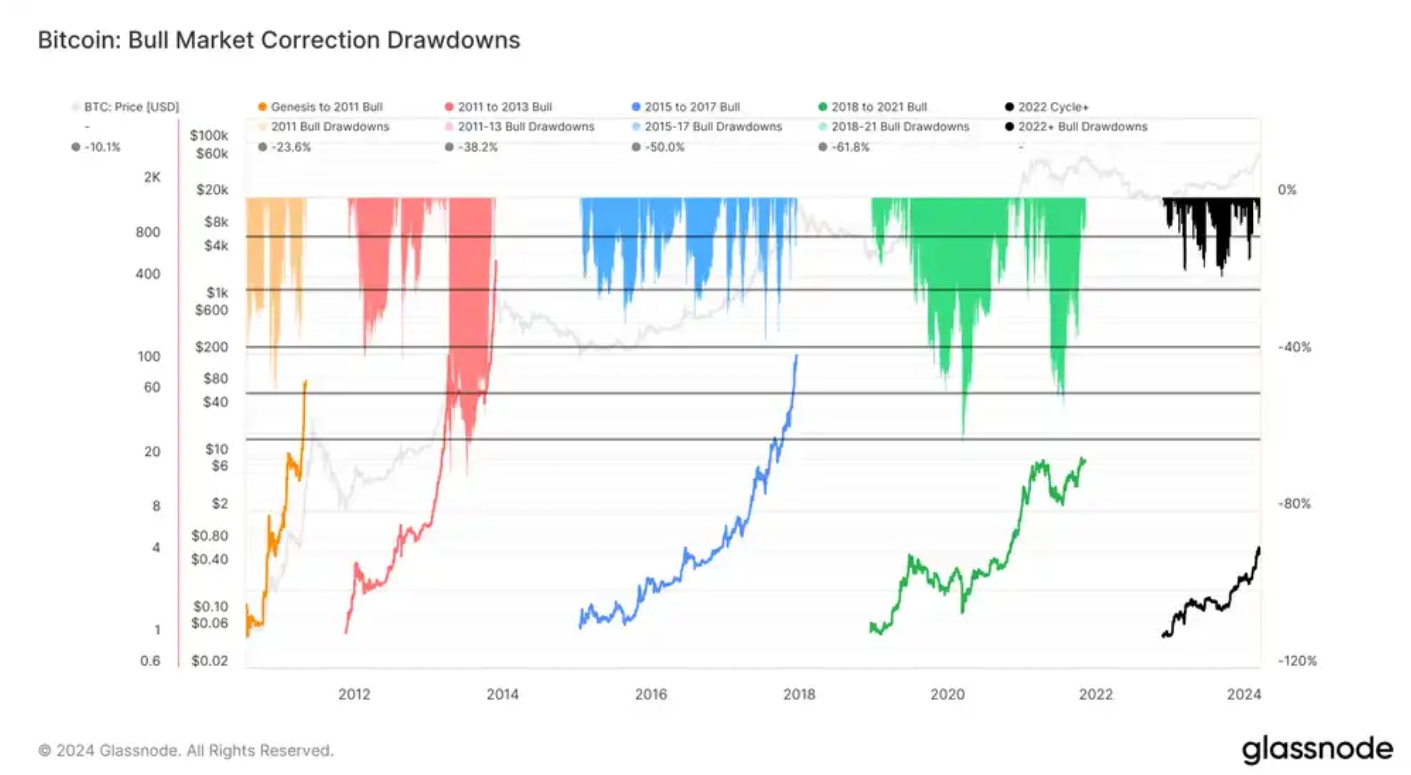

在評估當前周期與歷史規範和趨勢之間的差異,以及考慮到增強交易策略的視角時,監控「牛市校正回撤」指標也可能是實際的。這一指標反映了在持續的牛市中,價格回撤的深度和頻率。

值得注意的是,這個周期展示出較不嚴重的回撤,與過去牛市中典型的 30-40% 的更大幅度下跌有所不同。追蹤這些回撤可以為交易者提供一個市場情緒、風險偏好和潛在轉折點的指標。隨着 ETF 流入繼續影響市場,這種較輕微回撤趨勢的顯著變化可能標志着投資者行為的轉變,並為策略調整提供及時线索。

對定向交易策略的影響

即使越來越接近減半事件,ETF 在塑造比特幣市場格局中的作用也不可忽視。然而,同樣關鍵的是要關注長期持有者(LTH)對市場供應動態的影響。減半的供應擠壓與 ETF 需求的漲落之間的相互作用引入了一個復雜的動態,可能會顯著改變傳統市場對減半事件的響應。

對於那些希望完善其方向性策略的交易者來說,監控 LTH 的行為變得至關重要。LTH 決定持有他們的頭寸還是开始分配他們的持有量,可以提供市場情緒轉變和潛在流動性變化的早期指標。鑑於當前市場條件,其中 ETF 已經影響了供需平衡,LTH 的顯著舉動可能成為定義減半後市場方向的臨界點。

因此,在這個周期中成功的方向性交易很可能取決於多方面的方法。交易者需要密切關注 ETF 活動,尋找持續需求或出現賣壓的跡象。同時,他們必須評估 LTH 的情緒和行動,後者決定賣出或持有可以進一步影響市場的供應動態。適應這些影響的交易策略對於有效地導航比特幣市場周期的下一階段至關重要。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

最臺迷因檳榔幣 $BLANG 登陸 Pump.fun 免費空投:向《財哥專業檳榔攤》致敬

近 日一個充滿濃濃臺味的迷因幣檳榔幣($BLANG)在發行平臺 Pump.fun 誕生,並通過空投...

川普封口費案「宣判有罪」但不用坐牢!成首位重罪犯總統、$TRUMP一週漲超70%

在 川普即將於 1 月 20 日宣誓就任美國總統職責之前,全球聚焦於其涉及的「封口費案」判決。該案...

律動BlockBeats

文章數量

115粉絲數

0