Odaily重磅萬字Web3研報:2023全景復盤,2024趨勢展望

出品 | Odaily星球日報編輯部

2023 ,是時代急轉、分化加劇的一年。

舊的硝煙尚未消弭,新战事再起。技術封鎖和經濟壓制愈演愈烈。

ChatGPT 為代表的 AI 开啓大規模商用,加速主義和技術悲觀兩派站在可能是人類最重大創新變革的前夜爭論不休。兩大社交巨頭馬斯克和扎克伯格間的約架止步於线上。與此同時,全球範圍內現象級的文化、娛樂、流行、消費產物均乏善可陳。以上都似多元價值縱深發展的必然結果。

人口結構和宏觀經濟調轉之下,房地產、(移動)互聯網……曾經支撐了 GDP 高速增長的產業不復神採,智能制造、AI、材料、能源等行業迎接上升。這片土地上的人們終復“正常”线下生活,試着追回失去的幾年,卻不得不承受企業大規模裁員和縮減成本帶來的衝擊。

將視线收束至Web3領域,分化與變換的大背景下,彌合裂縫、適者生存的小動作不斷。

與外部世界聯動方面,BTC 現貨 ETF 進度加速,大資金進場的利好不斷消化;Crypto 作為支付手段的採用率穩步提升;Worldcoin 用 130 余天採集到超 253 萬虹膜信息;表現良好的美債借道 RWA 耦合 DeFi; CZ 卸甲,其他合規參與者往後將摸着幣安過湍急監管河;加密企業對峙美國監管之時,香港不斷釋放利好;SBF 被定罪, 2022 年留下的爛攤子正被逐步清掃;而硅谷銀行破產,USDC 等穩定幣脫錨,讓我們重新審視傳統金融與加密金融的風險距離。

比特幣生態文藝復興,資產發行方式和協議標准變革再起,新敘事回歸到最古老、強共識的公鏈上;銘文、meme 之風吹向多鏈,“創新者”手持名為“公平”的通行證,試圖重新分配利益。完成 Shapella 升級的以太坊告別挖礦,开放質押提款,LSD 龍頭 Lido 躍升 DeFi TVL 之王;EVM 保持正統性基礎,新老L2殺入底層競爭。

應用方面, 2023 年沒有盛夏,DeFi、NFT、GameFi 低頻微創新、格局穩固,勉強攪動起春水的,唯有 Blur +Blend+Blast 家族;所幸,AI+Crypto 接棒,在社交、問答、數據、交易等方向落地融合型應用。

也是在今年,人們質疑敘事,理解敘事,成為敘事。批評者、觀察者、建設者搶奪指揮棒,將三組旋律的變奏擰成一首 2023 版Web3交響詩。

本篇報告長文,Odaily星球日報將從大事件回顧、數據解讀、行業梳理等角度,從宏觀市場、到微觀賽道,與你一同全景回望 2023 ,預言 2024 。

點此下載 PDF 版 。

監管政策:美國重拳壓制,香港大步向前

2023 年,美國證券交易委員會(SEC)和司法部等其他監管機構對加密貨幣行業總體來說採取了更加嚴格的監管措施。

從 Genesis Global Capital 和 Gemini Trust Company 的加密借貸計劃,到針對 Kraken 和 SushiSwap 的行動,再到對波場創始人孫宇晨的起訴,以及針對 Coinbase 和 Binance 的法律行動,這些事件凸顯了美國監管機構對於加密市場在“狂野西部”狀態的嚴厲態度, 致力於讓整個行業更規範化。

特別是 Coinbase 和 Binance 這樣態度上擁抱監管的大型交易所未能幸免,顯示了監管機構不僅關注小型或邊緣公司,而是對整個行業進行全面審查。

在加密貨幣走向牛市的時候,來自大型公司法律團隊、立法機構和輿論的壓力讓監管壓力沒有完全釋放,因為大家都從中得利;而在熊市期間,監管機構則可以利用 FTX 等事件作為理由,放开手腳進行監管。

然而,從另一個角度來看, 2023 年的這些法律行動和裁決也 為加密貨幣行業帶來了一定程度的清晰度和確定性。

例如, Ripple 案中的裁決為 XRP 等數字資產提供了更明確的法律地位,而灰度贏得的訴訟則顯示了一些成功的法律挑战。此外,Binance 和其 CEO CZ 與美國司法部達成的協議,表明當加密貨幣公司與監管機構合作時,可以找到解決爭議的途徑。這種監管環境的逐漸明朗化,對於加密貨幣公司而言是一個積極的信號,表明他們不再需要提心吊膽地運營,而是可以在更清晰、更穩定的法律框架內發展其業務。

雖然面臨挑战,但加密貨幣行業在經歷這一系列法律和監管事件後,似乎正在朝着更成熟和穩定的方向發展。

大洋的這一岸,香港,曾經的東西方金融重要樞紐,則對Web3張开懷抱。

特首李家超、財政司司長陳茂波等代表港府頻繁發聲,高調支持Web3落地香港,吸引各地加密企業、人才前去建設。政策扶植方面,香港引入虛擬資產服務提供者發牌制度,允許散戶交易加密貨幣,啓動千萬美元規模的Web3 Hub 生態基金,並計劃投入超 7 億港元加快發展數碼經濟,推動虛擬資產產業發展,還成立了Web3.0 發展專責小組。

金融機構方面,首批 8 億港元代幣化綠色債券成功發售,合規代表 Hashkey Exchange 穩步推進產品服務的开放,並計劃發行平臺幣 HSK,加密集團 BGX 投資了另一家持牌交易所 OSL,後者與勝利證券合作為香港零售客戶提供 BTC 和 ETH 交易服務,富途旗下虛擬資產交易平臺 PantherTrade 已向香港證監會遞交牌照申請,多家虛擬銀行、保險公司等也與交易平臺達成合作。

而高歌猛進之時,風險事件也乘勢而來。無牌加密交易所 JPEX 涉案逾 10 億港元,HOUNAX 詐騙案涉案金額過億元,HongKongDAO 及 BitCuped 涉嫌虛擬資產欺詐行為……這些惡性事件引起了香港證監會、警方等高度重視。香港證監會表示,將與警方制定虛擬資產個案風險評估准則,並每周進行資訊交流。

美國與香港地區之外: 1 月,韓國放开發行證券型代幣;8 月,歐洲首個現貨比特幣 ETF(Jacobi FT Wilshire 比特幣 ETF)上线;9 月,日本政府允許初創企業以加密貨幣進行融資;10 月,G20領導人發布聯合公報,一致通過加密貨幣監管路线圖;而新加坡擬於 2024 年中禁止加密貨幣保證金或槓杆交易,以遏制散戶投機。

二級市場:修復、蓄力,內部結構轉換

2023 年,市場逐步從深熊中走出,從 FTX 暴雷事件之後的加密寒冬逐步迎來小陽春。

整體來看,Coingecko 數據顯示,年初加密市場總市值約 8317 億美元,此後,一路上漲,截至 12 月 12 日,總市值已突破 1.62 萬億美元,相較年初幾近翻倍,已迫近全球市值第四大公司—— Alphabet (1.67 萬億美元)。

在牛熊交替的關鍵時期,BTC 和 ETH 的總市值佔比也發生了較大變化:比特幣從年初的 38.31% 一路走高至如今的 49.5% ;ETH 則從年初的 17.45% 上升至 18% 以上,隨後回落至如今的 16.2% ,並未跟上 BTC 的吸金步伐。

價格方面,比特幣從年初的 16, 615 美元逐漸上漲, 1 月 14 日突破 2 萬美元, 4 月 11 日突破 3 萬美元,之後經歷了半年的調整於 10 月 22 日再次突破 3 萬美元,並於 12 月 3 日正式突破 40, 000 美元大關, 12 月 12 日報 41, 890 美元,是年初價格的 2.5 倍。ETH 從年初的 1, 200 美元也逐漸突破, 4 月 13 日突破 2, 000 美元,之後一直在 1, 500 美元到 2, 000 美元的區間震蕩,至 12 月,價格保持在 2, 000 美元以上, 12 月 12 日報 2, 232 美元,較年初漲幅為 86% 。

年末市值前百的代幣中,基本都從小陽春中獲益,經歷了大幅上漲;僅有小部分代幣如 SUI、BLUR、APE、CAKE、ALGO 等下跌。

在市值前二十的代幣裏面,以下三個代幣上漲幅度較大:

1、Solana(SOL),主要受益於 FTX 重啓等消息,從年初的 9.97 美元到現報 66 美元,增長率 579.57% ,現市值排名第 6 ;

2、 Chainlink ( LINK ),收益加密市場的回暖,從年初的 5.62 美元一路上行至現報 14.17 美元,增長率 154.46% ,現市值排名第 14 ;

3、 Bitcoin Cash(BCH),受比特幣的熱度影響,從年初的 95.96 美元上升至現報 227.48 美元,增長率 134.33% ,現市值排名第 19 ;

此外, 今年與L2相關的概念火熱, 根據 Coingecko 的統計顯示,L2代幣現在市值總量達到了 167.8 億美元,前五名分別是 Polygon (78.9 億美元)、 Immutable (26 億美元)、 Optimism (19.5 億美元)、 Mantle (17.86 億美元)、 Arbitrum (14.5 億美元),其中 IMX 和 OP 等代幣均出現 80% 以上的年增長。

模塊化區塊鏈方面 ,目前龍頭項目 Celestia 在 10 月底已經上线了主網,代幣 TIA 在一個月內上漲 188% 。

AI 方面 ,隨着去年年底 ChatGPT 的發布, 2023 年堪稱 AI 大模型應用元年。AI 相關的概念代幣因此受益,在今年普遍出現了較高的漲幅。這一概念的高市值代表為 Bittensor(17.85 億美元)和 Render(14.98 億美元),漲幅分別為 178% 和 734% 。7 月,OpenAI CEO Sam Altman 的加密創業項目 Worldcoin 正式發幣,發幣時價格在 2 美元左右, 9 月觸底 1 美元左右,隨後緩慢上升,現報價 2.38 美元。

平臺幣方面, Coingecko 統計數據顯示,截至 12 月 12 日,平臺幣總市值 653.21 億美元,其中前五名分別是:BNB(379.62 億美元)、UNI(45.8 億美元)、 OKB (36.05 億美元)、LEO(34.49 億美元)以及 CRO(25.84 億美元)。今年漲幅較大的平臺幣分別為:RUNE(297.61% )、BGB(168.79% )和 OKB(117.03% )。值得一提的是,去年崩潰的 FTT,今年因為 FTX 重啓的相關新聞上漲幅度較大,年初至今漲幅為 246.49% 。

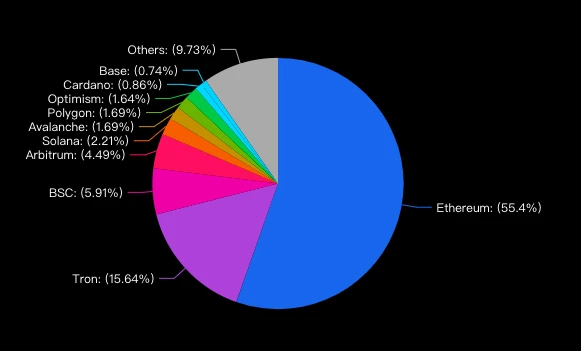

穩定幣方面, 截至 12 月 12 日,穩定幣總市值達 1, 298 億美元,佔加密總市值的 8.0% 。從市場規模來看,目前 USDT(905 億美元)、USDC(240 億美元)、DAI(52.8 億美元)、TUSD(26 億美元)和 BUSD(14.7 億美元)基本瓜分了穩定幣市場的大部分份額。與去年的 Tether 、USDC 和 BUSD 分庭抗禮相比,今年 USDC 和 BUSD 的市場份額都出現了較大滑坡。

在 2023 年 3 月份,USDC 的發行方 Circle 和硅谷銀行(Silicon Valley Bank,簡稱 SVB)發生了一起重大事件。由於硅谷銀行遭遇了流動性危機和客戶資金擠兌,而 Circle 在該銀行存放的 33 億美元面臨風險。這導致 Circle 的穩定幣 USDC 價格出現波動,並脫離了錨定狀態。Circle 與美國銀行系統緊密相連,硅谷銀行的破產事件嚴重影響了其信譽,進而導致 USDC 的流通量大幅減少。Circle 和其競爭對手 Tether 都將其穩定幣的儲備金(分別為 240 億和 870 億美元)投資於美國國債等資產以賺取收益,但 USDC 市場份額的下滑讓 Circle 面臨更嚴峻的 IPO 挑战。USDC 的市值因此大幅減少,從 1 月的 440 億美元逐漸降低到了 11 月底的 245 億美元,降幅約 44.32% 。

在 2 月,美國證券交易委員會(SEC)向穩定幣公司 Paxos 發出 Wells 通知,預示可能對其提起訴訟,理由是 Paxos 發行並上市的 Binance USD (BUSD)被視為未注冊的證券。同一天,紐約州金融服務部(NYDFS)指示 Paxos 停止鑄造新的 BUSD。Paxos 宣布自 2 月 21 日起停止發行新的 BUSD 代幣,但將繼續支持產品,確保至少在 2024 年 2 月之前可贖回。CZ 認為 SEC 將 BUSD 視為未注冊證券可能會對加密行業產生深遠影響,並預計用戶會逐漸轉向其他穩定幣。此外,還有猜測稱,SEC 對 BUSD 的打擊可能與其存幣生息產品有關,或者與“證券”這一更廣泛的類別相關。在那之後,BUSD 的市值出現了較大下降,從年初的 160 億美元下降至如今的 16.9 億美元左右。11 月,幣安宣布將移除 BUSD 並將 BUSD 兌換為 FDUSD。

與以上兩者不同的是,USDT 的市值由於用戶棄用其他穩定幣轉向 Tether 出現了較大增長,從年初的 660 億美元逐漸上升至 11 月底的 905 億美元,增長率為 37.12% 。同時,PayPal 發布的 PYUSD 和 Aave 的穩定幣 GHO 等也在年內出現,讓穩定幣生態變得更加多樣化。

一級市場:融資總額超 74 億美元,身處低谷望反彈

經 Odaily星球日報不完全統計,截至 11 月 25 日, 2023 年加密行業公开披露了 1, 023 筆投融資事件,同比下降 38.3% ,已公布總融資額約為 74.4 億美元,同比下降 78.74% 。

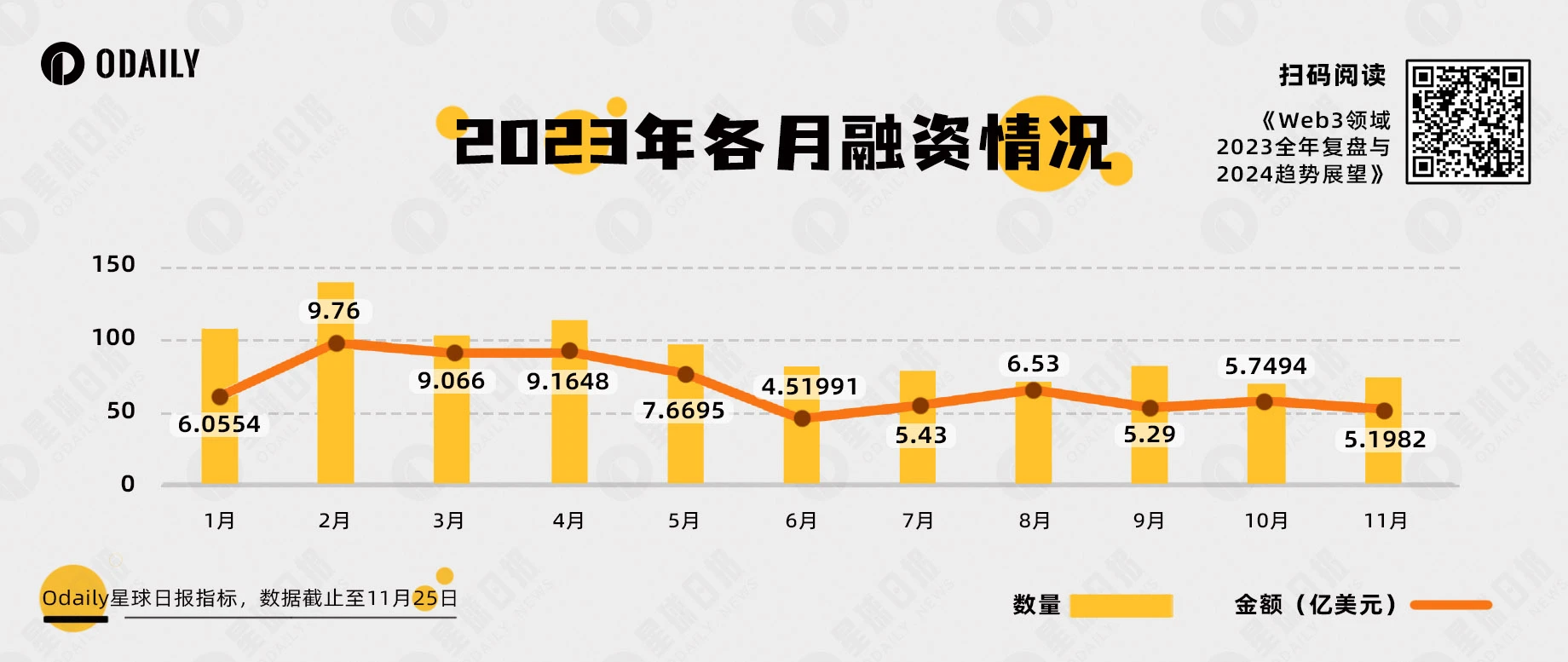

2023 年 1 月-11 月融資筆數與金額

2023 年Web3一級市場融資:從數量上來看,月均近 100 例,整體趨於均衡但下降;從融資額角度,前 5 個月高於後 6 個月。

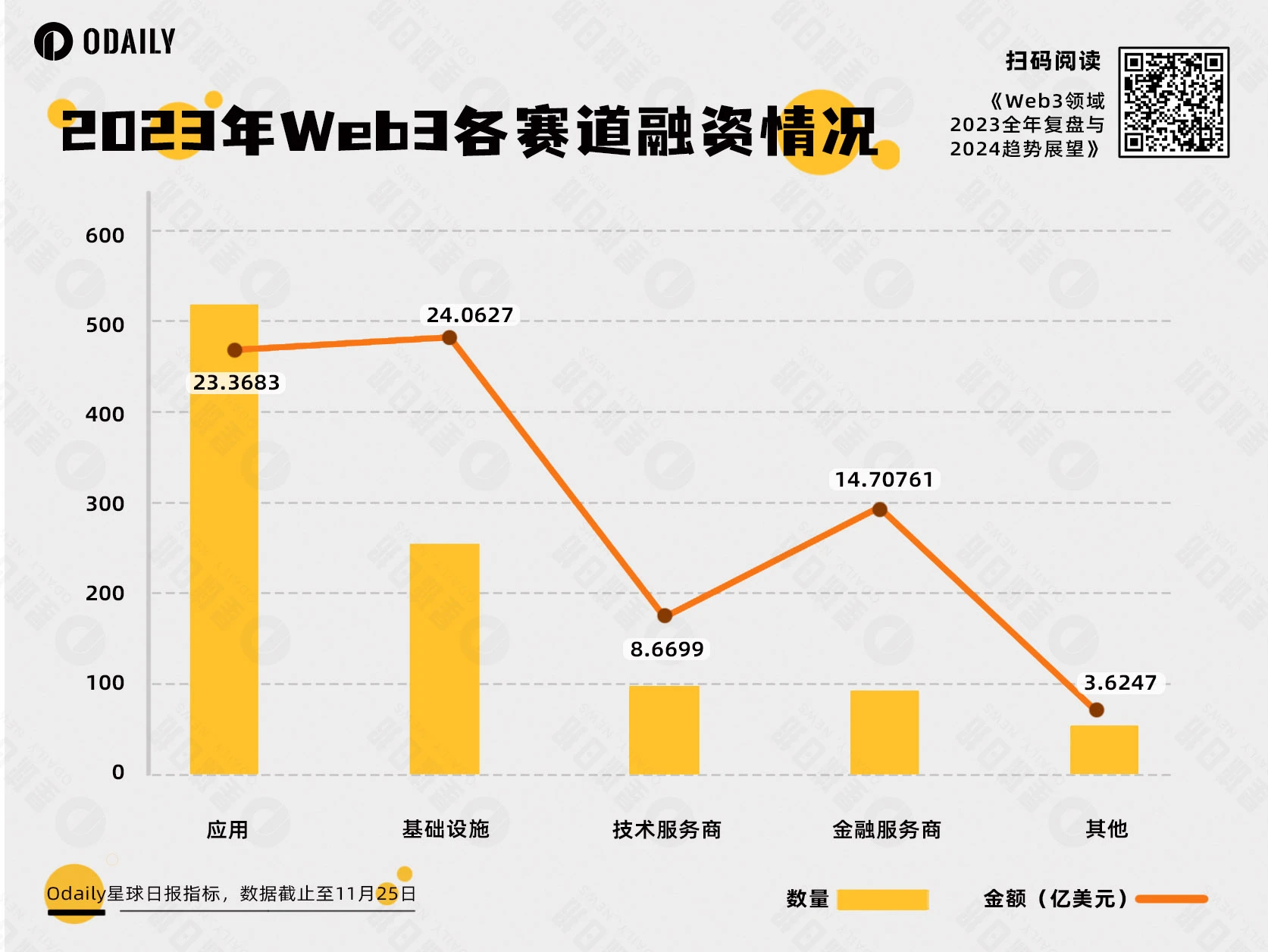

縱觀 2023 年一級市場融資項目,Odaily星球日報根據獲投項目的業務類型、服務對象、商業模式等維度將披露融資的所有項目劃進 5 大賽道——基礎設施、應用、技術服務商、金融服務商和其他服務商,並進一步標示 DeFi、底層設施、GameFi、CeFi、工具、NFT 和 Layer 1 等細分板塊。

上圖可見, 2023 年的熱門融資賽道落在應用,全年融資數量突破 500 起。這也預示着 Web3基礎設施發展放緩,行業亟待有大規模採用潛力的“胖應用”。

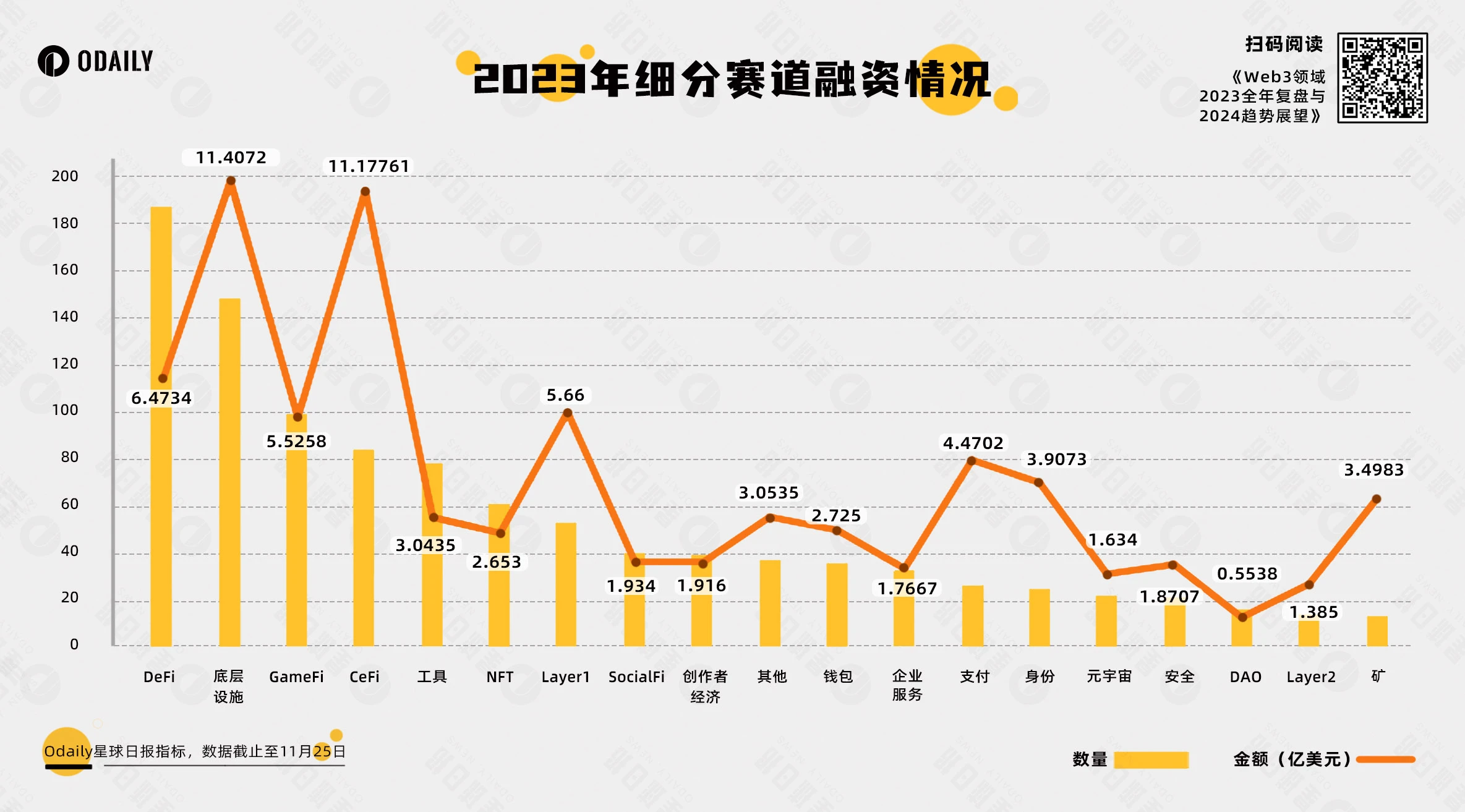

從 細分板塊融資數量 來看,DeFi 版塊憑借 187 筆融資,位居全年細分板塊首位。其中服務於機構的交易平臺以及基於高性能區塊鏈的訂單簿式 DEX 嶄露頭角。

其次,底層設施作為常年受資本青睞的板塊,也獲得 148 筆融資,同時更多的底層設施項目也在積極為傳統領域服務,獲利渠道更加多元。

GameFi 和 CeFi 板塊緊隨其後,分別獲得 99 筆和 84 筆融資。GameFi 憑借着可玩性和回報率一直是承接Web3新人的前沿陣地,近兩年,GameFi 項目融資數量都名列前茅,或許對於資本而言,GameFi 回報周期更短。

細分板塊還湧現出一些新模式,如 Telegram Bot、門戶入口級平臺和 AI+等。Telegram Bot 和應用門戶平臺的興起為新用戶提供一個簡單易用的Web3入口;AI+項目的興起則受益於 AI 領域的高速發展。

在熊市階段,資本的出手更為謹慎, 融資金額超千萬美元的項目數量約為 200 個,同比下降 58.68% 。 但其中也有融資額過億的項目。

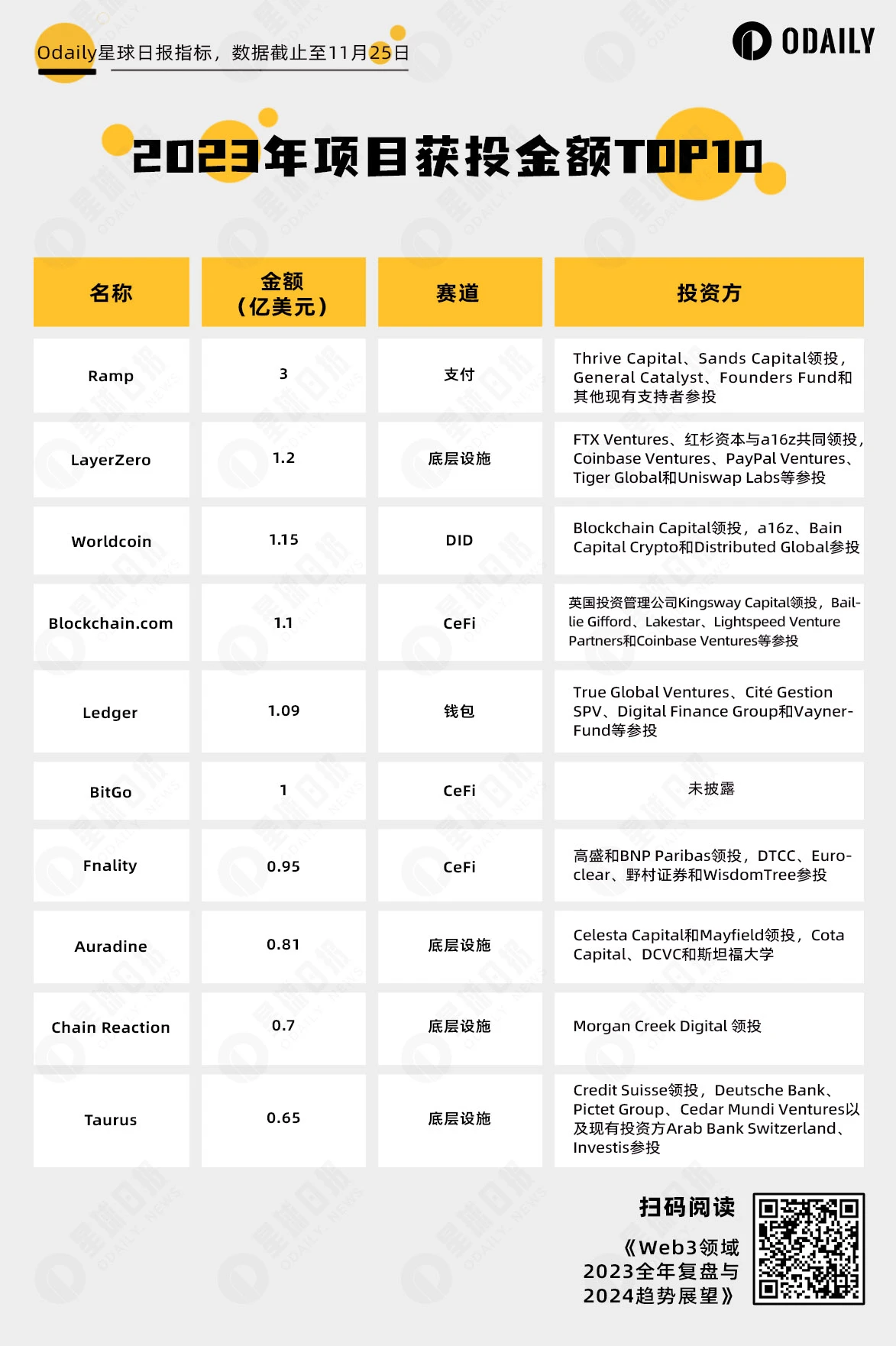

2023 年獲投金額 TOP 10

Ramp 、 LayerZero 和 Worldcoin 為本年度的獲投金額的前三甲:

Ramp 主要服務於加密市場與傳統金融市場之間的法幣支付渠道,為Web3的資金引入提供基礎設施。

LayerZero 作為底層設施博得a16z、Coinbase Ventures 等Web3知名機構與紅杉資本、PayPal Ventures 等傳統機構的青睞。

Worldcoin 憑借其團隊背景和獨特的科技未來價值設定,引發加密市場的關注和追捧,作為 DID 賽道新龍頭,讓大衆期待 AI 時代下身份系統與Web3的融合。

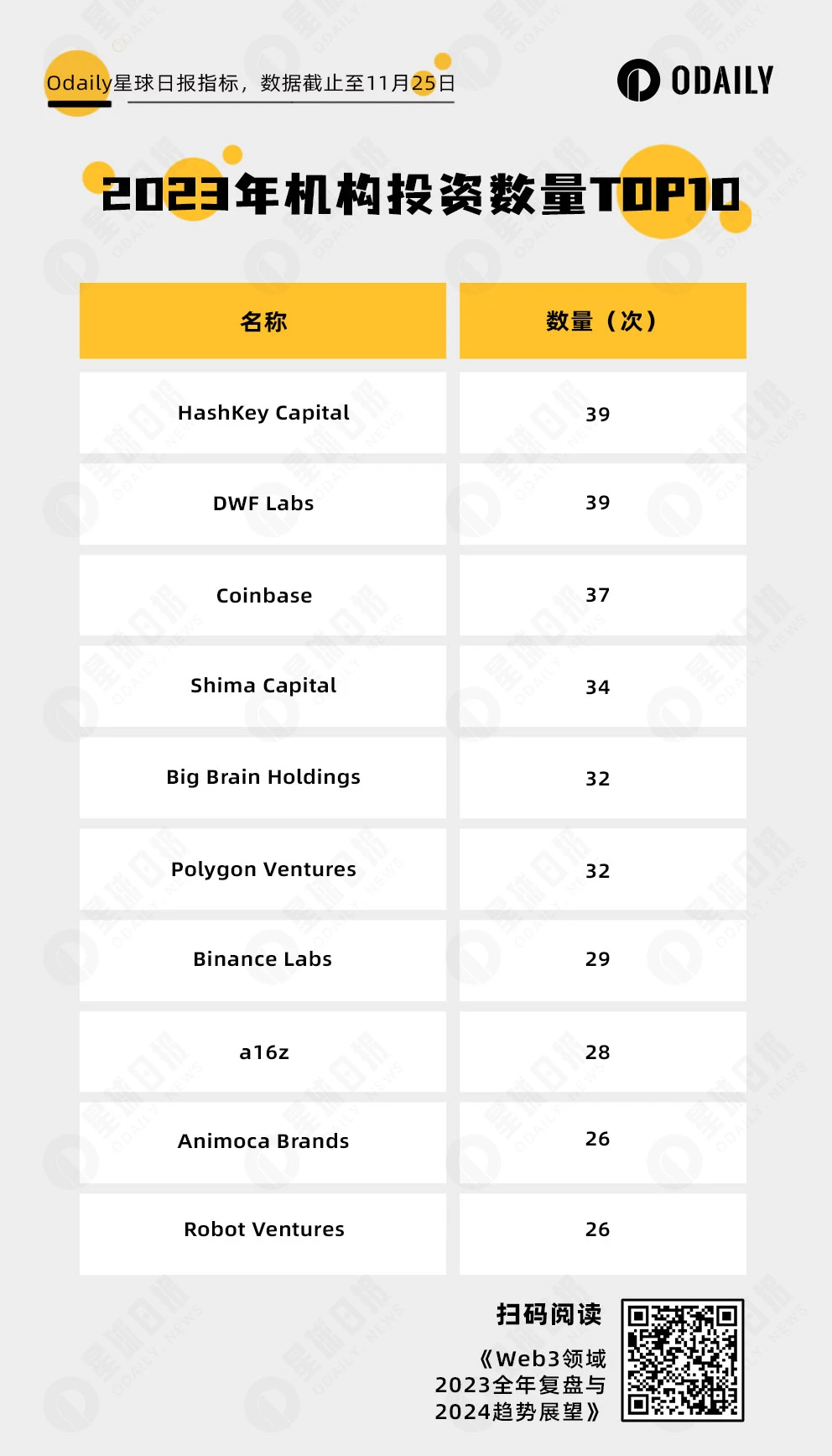

上圖可見,HashKey Capital 和 DWF Labs 在本年度出手次數並列第一。在偏好上,基礎設施和 DeFi 佔 HashKey Capital 今年投資中近三分之二。因做市風格和縱向業務模式受關注的 DWF Labs,則專注 Layer 1 和 GameFi 賽道(合計 17 筆)。

同時,我們也看到衆多去年就在榜的機構,例如a16z、Animoca Brands、Shima Capital、Coinbase。雖然相比去年出手次數大幅下降,但它們投出的項目依舊備受矚目,如 Worldcoin、LayerZero、YGG 等。

最後,雖然有些機構並沒上榜,但依舊取得亮眼的成績,如 Paradigm 全年公开出手僅 6 次,但其中 Friend.tech、Blast 和 Flashbots 的關注度極高。

總的來說, 2023 年一級市場融資較去年相比,從數量和金額上都下滑嚴重, 這多少離不开二級市場處於熊市階段。但低谷已經形成,明年或將迎來反彈。種下種子的機構,也將親見嫩苗成樹。

比特幣:生態自下而上、資金由外向內的兩股力量

1 月 30 日,由 Casey Rodarmor 創建的“ Ordinals ”協議正式在比特幣主網上啓動,开闢了 2023 年波瀾壯闊的比特幣生態革新浪潮的航道。

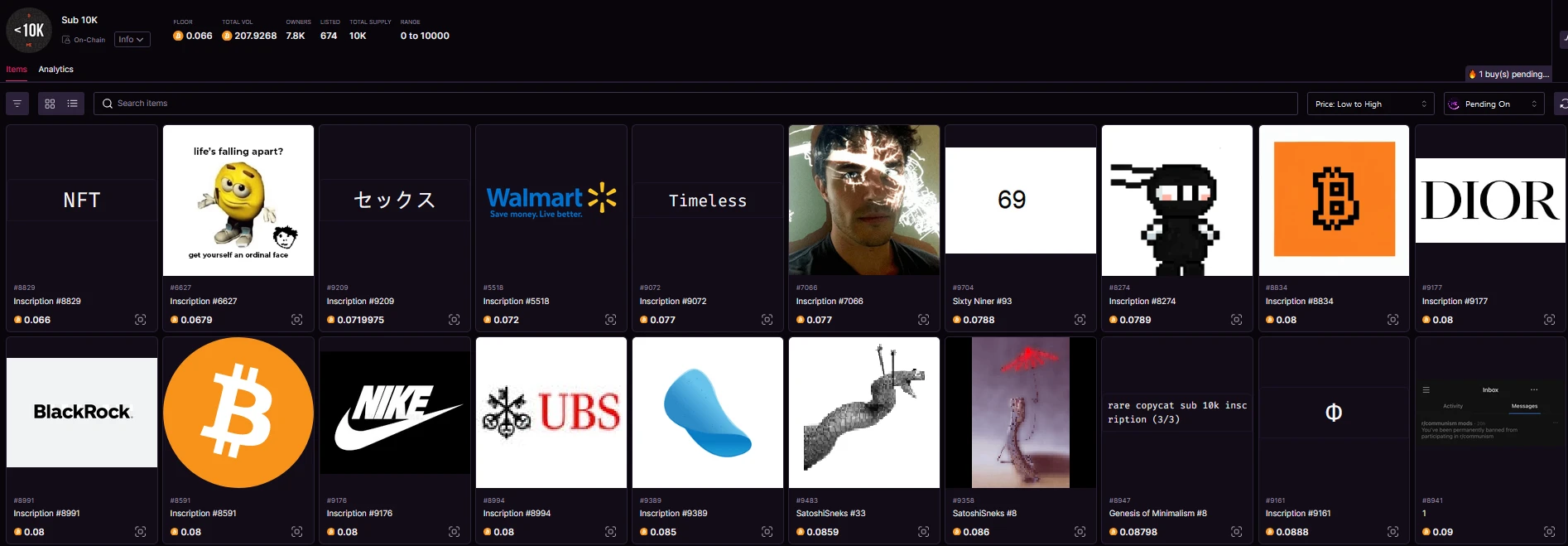

最初,Ordinals 以 NFT 項目為主,產生了 sub10K 的概念(序號前一萬的銘文),此時的項目可謂千奇百怪,基本都為社區成員自行創造。

隨後,Yuga Labs 作為早期正規軍發布了 TwelveFold 系列,“Yuga Labs 為 TwelveFold 系列探索了時間、數學和可變性之間的關系”。與 BAYC 等 PFP 不同,構成 TwelveFold 系列的作品由 Yuga Labs 的藝術團隊使用 3D 建模、算法構造和高端渲染工具在內部制作, 以致敬目前手工完成的序號銘文 。

而成系列的比特幣 NFT 最初以搬運其他鏈的 NFT 系列為主,例如 Ordinal Punks 和 Bitcoin Punks 就是採用了以太坊 CryptoPunks 的圖片。這個時代的 NFT 也非常質樸,Bitcoin Punks 的有效性檢查是通過开發團隊進行圖片對比和哈希是否首發 一一查驗 所得出的。

此時,浪成於微瀾之間,隨後, BRC-20 狂潮來襲 。

Domo 於 3 月 9 日 提出的一種代幣標准,將一段特定的文本銘刻至比特幣上,並將其“視為”一種代幣,第一個 BRC-20 代幣 ORDI 隨之誕生,隨後生態參與者部署了 meme、punk、pepe 等無主社區代幣, sats 也於 3 月 9 日誕生。

三月,BRC-20 代幣並未為衆人所關注,主要通過 OTC 交易,四月底 ORDI 價格來到 1 U,开始帶動一系列 BRC-20 上漲,此時的主流交易品種仍為社區自發建立與傳播,如前述的 meme、punk 等,Ordinals 創始人概念 domo、完整組合概念 nals 等。

隨後,ORDI 上漲突破 4 U,BRC-20 熱度愈發高漲,而各種具有項目方的代幣开始誕生,例如 IDO 平臺 TURT、遊戲概念 ORDZ 等。

同時,一些 X 平臺大 V 也开始參與進來, XEN 創始人 Jack Levin 的相關代幣包括 PUSY、EPIC、DRAC 等,最後其公开發行了 VMPX ,使得比特幣網絡的交易費用一度飆升至 400 sats/字節以上。同樣地,名為 BitGod 的用戶通過一系列運營爆紅,其推行的代幣 OXBT 也一度成為了最為熱門的 BRC-20 。

極度的 FOMO 也預示着拐點的到來。 5 月 8 日, Gate.io 宣布上线 ORDI,最高上漲至 29.5 USDT,當日收盤於 17.8 USDT。而鏈上因為網絡過於擁堵,用戶難以掛單,已有掛單被清空後 Unisat 上 ORDI 一度超過 30 USDT。5 月 20 日, OKX 宣布上线 ORDI,ORDI 最高上漲至 17.1 USDT,收盤於 12.5 USDT。

BRC-20 第二春起於 9 月 25 日 , BRC-20 代幣 sats 鑄造完畢 ,總鑄造次數達 21, 107, 258 次,持有人達 36, 061 人,鑄造自 2023 年 3 月 9 日开始 ,共耗時 6 個月,鑄造成本超 2000 萬美元。 而這一天, 來自科西嘉的怪物在儒安港登陸, ORDI 收盤於 3.6 USDT。

10 月 30 日, 比特幣銘文錢包 UniSat Wallet 發文表示 ,決定將 14 種銘文資產納入 brc 20-swap 主網上线首批支持名單,包括 sats、ordi、oxbt、meme、vmpx、pepe 等。

11 月初,sats 一路上漲,再次引發了 BRC-20 的熱度,動物園概念开始興起,包括 rats、cats、bear 等一系列動物代幣开始佔據交易榜前列。

至高無上的皇帝陛下於 11 月 7 日抵達自己忠實的巴黎: 隨着幣安上线 ORDI,ORDI 也开始收復失地, 11 月 24 日最高上漲至 27.8 USDT,重新成為市值第一的 BRC-20 代幣。12 月 7 日,ORDI 創下歷史新高達到 69.7 USDT,市值超 10 億美元。

11 月 16 日, 比特幣網絡常規交易手續費升至 186 sats/字節 。BRC-20 的銘刻成本愈發高漲,但未能阻止用戶的熱情,幾個高總量的 BRC-20 包括 MMSS、Bear 等都快速完成全部銘刻。

隨着 BRC-20 的蓬勃發展,各類競品協議也逐步走入人們視野,相關的頭部協議如下:

Taproot Assets (原 Taro),是一個由 Taproot 支持的協議,用於在比特幣區塊鏈上發行資產,通過其創建可在閃電網絡傳輸的資產,從而實現即時、大容量和低費用的交易。

Atomicals Protocol, 是一個簡單而靈活的協議,用於在 UTXO 區塊鏈(如比特幣網絡)創建、傳輸和更新 數字對象 (傳統上稱為 NFT)。不同於最初為 NFT 設計的 Ordinals, 它從底層重新思考了如何在 BTC 上中心化的、不可篡改、公平地發行 token 。

BRC-420 , 引入了一種元宇宙中的數字資產管理方法,為創作者提供了一個全面的系統,可以通過遞歸、許可和版稅來管理、共享其創作並從中獲利。

在比特幣原生生態發展的同時,外部環境也發生了劇烈變化,比特幣現貨 ETF 的申請為比特幣打开了合規化之路,另一方面頂級巨鯨也在使勁加倉,其持有量和相應的話語權進一步上升。

早在 2021 年 6 月 29 日, Cathie Wood 旗下 ARK Invest 就提交過比特幣 ETF 申請文件 ,在多次延期後, 22 年 4 月遭 SEC 正式拒絕 。而後 ARK 申請在 23 年初第二次遭到拒絕,並在 5 月申請了第三次比特幣現貨 ETF。而一些資管公司也未對比特幣現貨 ETF 的出現報以希望。 在這個時期,比特幣現貨 ETF 對市場影響程度不大。

直到 6 月 15 日, 知情人士表示,資管規模第一名的貝萊德即將提交比特幣 ETF 申請 ,這一消息引爆了市場熱情,BTC 最低築底於 24, 800 USDT,成為了 6 月以後的 市場最底部 。隨後資管規模第三的 Fidelity (富達)也加入申請隊列。在 9 月 12 日 Franklin Templeton 申請的消息傳出後, 市場完成最後一次築底, 這些資管巨頭的預期資金量, 使得現貨 ETF 成為比特幣短期和長期波動的重要因素。

雖 9 月 和 11 月 ,SEC 多次推遲了對比特幣現貨 ETF 的決議時間, 10 月 16 日更傳出了 SEC 批准貝萊德旗下 iShares 比特幣現貨 ETF 的 假消息 ,但衆多人士均認為 比特幣現貨 ETF 的批准勢在必行, 只是何時的問題。

作為美國傳統金融參與加密期權途徑的 CME,其比特幣合約未平倉頭寸一路上升,超越幣安位列第一,已接近 2021 年歷史高點。

而 作為巨鯨代表的 MicroStrategy, 截至 12 月 7 日,已累計購入了 174, 530 個比特幣,總成本為 52.8 億美元,即持倉均價為 30, 252 USDT,按照目前 44, 000 USDT 的價格估算,已浮盈 24 億美元。

MicroStrategy 曾因為一度浮虧甚多被視為反指,通過持續的加倉等到了市場的反轉,而其對比特幣後市仍十分看好。 MicroStrategy 聯創 Michael Saylor 參加了 CNBC 的一次訪談 ,其主要觀點包括:

-

或將持續購买, 你永遠不會說“擁有太多的比特幣”;

-

SEC 批准比特幣現貨 ETF 不會威脅到 MicroStrategy,MicroStrategy 是差異化的產品;

-

減半後拋壓將從每年 120 億美元降為 60 億美元,對未來十二個月相當樂觀;

-

SEC 對比特幣現貨 ETF 的批准時間預計在 明年第一季度,或在未來 12 個月的某個時候。

以太坊:愈發成熟,勇敢面對老對手與新挑战

作為加密生態最重要的一支力量,以太坊在 2023 年表現得卻並不盡如人意。特別是完成了 Shapella 升級(Shanghai+Capella)後坎昆升級(Cancun)一直推遲,技術面上都沒有重大進展,消息面也缺乏炒作熱點,幣價一直萎靡,直到年底才跟隨大盤开始反彈,但一直弱於比特幣。

1、數據:價格萎靡,ETH/BTC 匯率不斷走低

整個 2023 年,ETH 的價格表現都只能用“平淡”兩個字形容,既沒有 2021 年從 750 美元飆漲至 4, 860 美元的豪邁,也沒有 2022 年從巔峯下行跌破 900 美元的驚悚。

2023 年年初,ETH 從 1, 200 美元發力,跟隨大盤开始上行,但始終在 1, 500 美元左右上下浮動。似乎外界的利好和利空,都對它產生不了太大地影響。直到 4 月份完成上海升級,ETH 價格才短時衝破 2, 000 美元,最高上行至 2, 150 美元左右,但後繼無力,慢慢又跌了回去,始終在 2, 000 美元下方震蕩。直到年底這輪牛市信號得到確認,ETH 似乎才似乎“下定決心”,再入陸地神仙境界,重回 2, 000 美元,最高衝至 2, 400 美元,全年累計漲幅 83% 。

ETH 價格走勢

ETH 的“平淡”,不止表現在價格上,在市值佔比方面同樣穩健。今年整整一年,ETH 的市值佔比始終維持在 17% -18% 左右,同期的 BTC 市值則不斷攀升並於年底超過 50% 。二者的差異,通過 ETH/BTC 匯率體現更為明顯,匯率從年初的 0.072 一路下行,並於今年 12 月一度跌破 0.05 ,目前一直維持在 0.052 左右。雖然將視角放到更大的級別,可以看到 ETH/BTC 匯率已從底部走出,但能否“站穩”並繼續上漲仍然值得觀望。

ETH/BTC 匯率走勢,周线圖

以太坊 DeFi 總鎖倉量(TVL)在今年漲幅基本與價格同步,從年初的 34 億美元到年末 64 億美元,漲幅不到 100% 。從數據面看,由於 2023 年行業整體寒冬,基於以太坊的 DEX、借貸等板塊普遍趨冷,讓以太坊引以為傲的 DeFi 生態,漲幅不再強勁。

另外一個注意的是,以太坊 LSD(流動性質押衍生品)板塊在今年一季度成為市場熱點,備受追捧。背後的原因是:隨着以太坊主網從 POW 到 POS 的轉變,用戶可以質押 32 個 ETH 來作為質押節點,由於 ETH 質押給用戶帶來資產流動性的減少,隨之而來的是對質押品流動性需求的旺盛,於是 LSD 服務應運而生。

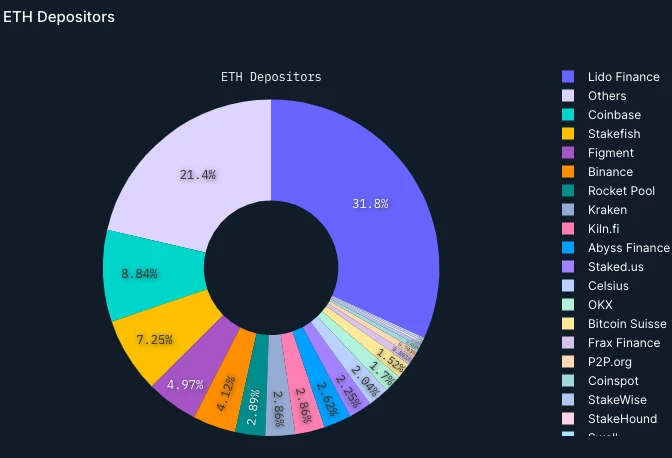

不過,在上海升級後,ETH 提款开放,LSD 板塊很快迎來降溫,除了頭部幾個項目,其他後進者基本很難再次獲得市場份額。截至目前,流動性質押解決方案商 Lido 一騎絕塵,在諸多質押商中佔比 31.8% ,位列第 1 ,而 Coinbase 以 8.84% 的佔比名列第二, Stakefish 以 7.3% 的佔比位居第三。

2、技術:兩大升級,拉滿期待

技術層面,今年以太坊最大的兩件事都與升級有關:Shapella 升級以及坎昆升級。

4 月 12 日,在“合並”升級 7 個月後,以太坊同時進行上海升級與 Capella 升級,合稱“Shapella 升級”。最終的改變是,升級後使初始存款時沒有提供提款憑證的質押者有了提供憑證的能力,從而實現提款。將質押提現功能帶到了執行層,使質押者能夠將他們從 2020 年以來鎖定的近 2, 000 萬枚 ETH 從信標鏈提現到執行層,實現可選擇的全額提現或者質押收益提現,釋放了質押代幣的流動性。

上海升級雖然不能降低 Gas 費,但實施的 EIP-3651 ,EIP-3855 和 EIP-3869 減少了以太坊开發人員和區塊創建者的 Gas 費用。更重要的是,這是以太坊從工作量證明(PoW)向權益證明(PoS)轉型的最後一個重要步驟。

上海升級實施完成後,雖然有部分早期質押者進行了提款操作,但隨後兩周形勢逆轉,質押的淨流入开始增加,質押量和驗證者數量呈現出加速上升的趨勢。

另外一個備受期待的升級是坎昆升級 Dencun(Dencun+Cancun),這也是以太坊另一個裏程碑式升級,其中坎昆(Cancun)升級側重於以太坊執行層(Execution Layer),Deneb 升級側重於共識層(Consensus Layer)。

坎昆升級將為以太坊網絡帶來實質性好處,包括:增強可擴展性、降低 Gas fee、加強安全性、高效數據存儲、增強跨鏈連接等。升級完成後,有望刺激以太坊L1本身及L2生態應用的大爆發,以及跨鏈橋、存儲、GameFi 等板塊。

本來原定於 11 月進行的坎昆升級,還是延續了以太坊一貫的調性,不斷推遲。目前,在以太坊核心开發者會議上,官方公开表示坎昆升級有可能延期至 2024 年初。在明年比特幣減半以及現貨 ETF 持續推動等多重因素下,以太坊屆時如果完成升級,或許能獲得更大的利好回報。

3、其他層面:V神开始焦慮,現貨 ETF 等待落地

今年的以太坊,似乎真正的在“修煉內功”,將過去的成就充分吸收消化。與此同時,以太坊也沒有停下對新技術的探尋。

比如,在 Odaily 今年以來收錄的 Vitalik 的 30 條個人觀點表達中,有 8 條與錢包,尤其是账戶抽象錢包有關,甚至在今年中下旬,還引發了账戶抽象錢包與 EOA 錢包到底誰更優秀的行業論战。相較於 EOA 錢包,账戶抽象固然具有優勢。但“账戶抽象升級可以吸引數十億人使用以太坊”這一 Vitalik 在以太坊社區會議中的表態,或許才是 V 神對其情有獨鐘的原因。

V 神也在焦慮。這種焦慮是多方面,一是近期比特幣生態的崛起,各種共識協議的誕生,讓比特幣變得更快,部署應用更低成本,同時也开始瓜分市場對以太坊的注意力;再者,以 Aptos 、 Sui 、Ton 等為代表的高性能新公鏈,正在走向成熟,還有一些 Layer 2 也分走了原本屬於以太坊的用戶與資金。

今年年底,另外一個重磅消息是以太坊現貨 ETF 也即將問世。伴隨着比特幣現貨 ETF 的申請,貝萊德以及 ARK 等公司也开始申請以太坊現貨 ETF。一旦前者獲批,以太坊現貨 ETF 問世的可能性將大大增加,最終帶來更多的增量資金入場,或許能夠讓以太坊價格一飛衝天。

作為一個擁有 Web3 行業最完備體系的生態,同時最為向傳統世界展現 Web3 產品形態的代表,經歷一年厚積的以太坊,等到現實世界完全接納它的那一天,會迎來真正地薄發。同時,它也將以一個新的姿態去面對自己的老對手和新挑战。

Layer 2 :百花齊放,潮湧將至

2023 年,Layer 2 已逐漸成為了執行層擴容的主流選擇。

在過去的一年裏,我們已看到了一批 Layer 2 在數據層面逐漸實現了對老牌 Layer 1 的趕超,也看到了 Coinbase、 ConsenSys 等中心化機構下場試水 Layer 2 ,甚至還看到了 Celo 等 Layer 1 开始朝着 Layer 2 轉型。

Odaily星球日報注:主流 Layer 1/Layer 2 生態 TVL 對比狀況,Arbitrum 已躋身前五, Optimism、 Base 均位列前十

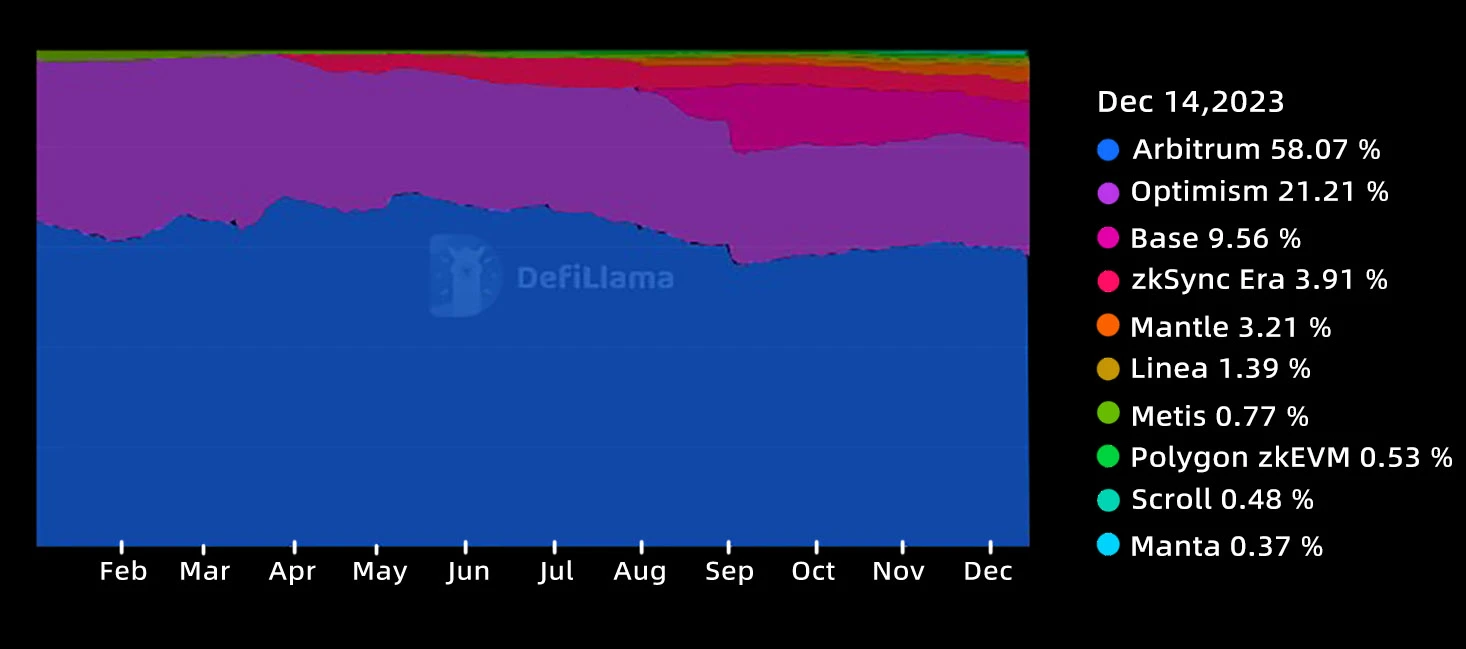

細看 Layer 2 賽道內部,憑借着先發優勢, Optimismtic-Rollup 系的兩大代表性項目 Arbitrum 和 Optimism 依舊在 TVL 方面領跑賽道,不過二者在發展策略上卻已呈現出了鮮明差異。

Odaily星球日報注:十大主流 Layer 2 TVL 狀況年內變化對比,Arbitrum 和 Optimism 依舊領跑,ZK 系於下半年左右开始逐步擴大份額

Arbitrum 於今年 3 月推出了治理代幣 ARB,並隨即啓動了 Layer 2 乃內整個 Crypto 行業年內最大的一場空投活動。如今,Arbitrum 正在通過頻繁的 ARB 激勵繼續刺激主鏈的活躍狀況;同時亦在通過 Arbitrum Orbit 探索縱向擴容的可能性;此外,Arbitrum 還在積極構建新的开發環境 Stylus,試圖通過對更多編程語言的支持來實現對 EVM 的擴容。

Optimism 方面則是在基於 OP Stack 構架繼續推進其橫向擴張,並於年內“喜提”了 Base、 Zora 等強援的支持。8 月,Optimism 與 Base 籤署了一項治理及收入共享協議,這也掀开了未來“超級鏈”生態協同運作的面紗 —— 基於 Law of Chain. 框架讓 OP 實現對整個生態的治理效用;主鏈 Optimism 通過分發 OP 來擴張生態並推進去中心化;Base 等生態鏈則將利用收入持續性地回饋主鏈。

值得一提的還有 Blast,這個暫時僅有智能合約但號稱將構建 Optimismtic-Rollup 的自動生息型 Layer 2 在年末突然攪亂了整個 Layer 2 市場,並靠着創始人鐵山 CX 色彩極濃的營銷大法成功吸引了數億美元的真金白銀,成為了 TVL 僅次於 Arbitrum 和 Optimism 的第三大“Layer 2 ”。

ZK-Rollup 方面, 傳說中的 zkEVM 已不再只是存在於敘事中的幻影。zkSync Era、Polygon-zkEVM、 Linea 、 Scroll 今年相繼上线主網並實現了一定的生態規模, Starknet 也已完成了“量子躍遷”升級,大幅提高了網絡執行效率。

如今,這幾大網絡已成為了空投獵手們的主要战場,無數羊毛黨和機器人正在夜以繼日地積累交互數據,試圖從暫時仍未確定的未來空投中分一杯羹。

2023 年關於 Layer 2 的另一個焦點議題是, Celestia、Eigenlayer 等項目的發展推動了關於模塊化的討論, 而隨着部分 Rollup 轉而採用第三方網絡而非以太坊作為數據可用層(DA),究竟什么才算是“純粹”的 Layer 2 隨即引發了市場的激烈討論。

對此,Vitalik 近期的文章似乎頗有指向性,先是對各類型的 Layer 2 進行了再定義,隨後又提議市場探索 ZK+Plasma 的潛在可行性,明裏暗裏似乎都在刻意引導市場遠離第三方 DA 方案。

回看整個 2023 年,比較遺憾的一件事是酝釀了近一年之久的坎昆升級最終遭遇了延遲,不過這也順勢成為了我們對於 2024 年 Layer 2 賽道發展的最大期待。

展望來年,坎昆升級預計推動 Layer 2 實現大規模的降費及增速,這或許將推動 Layer 2 迎來新一輪的增長高峯。

此外,來年關於 Layer 2 本身的去中心化進程也值得期待,這既包括了 ZK-Rollup 是否會普遍推出代幣並完善治理系統,也包括了去中心化定序器(sequencer)的开發及落地進程。

潮湧將至, 2024 年會是屬於 Layer 2 的年份嗎?我們將抱着偏積極的態度一起去見證。

Layer 1 :市場多樣性減小,“以太坊殺手”榮光不在

隨着 Layer 2 的漸趨完善,當下市場上已經有多款 Layer 2 百舸爭流。DeFiLlama 數據顯示,目前在 TVL 前 10 大鏈之中,Layer 2 已躋身 3 席,而未來 Layer 2 或許仍能擠佔更多 Layer 1 的位置。

而在這一背景之下,往日種種高光的“以太坊殺手”們,它們過得怎么樣了?

在過去的一年裏,大多數新興 Layer 1 早已與自己的高光時刻漸行漸遠。 但這並不代表着 Layer 1 市場的沉寂。目前來看,昔日的“新興”Layer 1 仍然在過去的一年了出現了衆多的變化和創新。

粗看 Layer 1 賽道,最值得關注的事件莫過於 Solana 的異軍突起 。在經歷 FTX 崩潰事件之後,Solana 雖然經歷了長時間的沉寂,但仍然在廢墟中穩健重建着。

年初,Solana 的开局狀況並不優秀。2 月,Solana 網絡剛剛經歷了一次分叉事件。該事件始於網絡上的一個節點發生故障。該故障導致“分叉”,實質上創建了兩個獨立的 Solana 區塊鏈版本。結果,網絡中的節點無法達成一致,導致共識失敗。在本次重大故障之下,Solana 網絡的每秒處理能力一度跌至不足 100 筆交易。

網絡故障持續了幾個小時,對用戶和开發人員造成了重大幹擾。盡管开發人員能夠迅速識別和解決問題,但該事件仍產生了負面影響。停機事件發生後,恐慌情緒引發了人們對該平臺可擴展性和可靠性的質疑。社區的信心和信任受到了考驗,該事件也一度讓 SOL 代幣的價格大幅下跌。

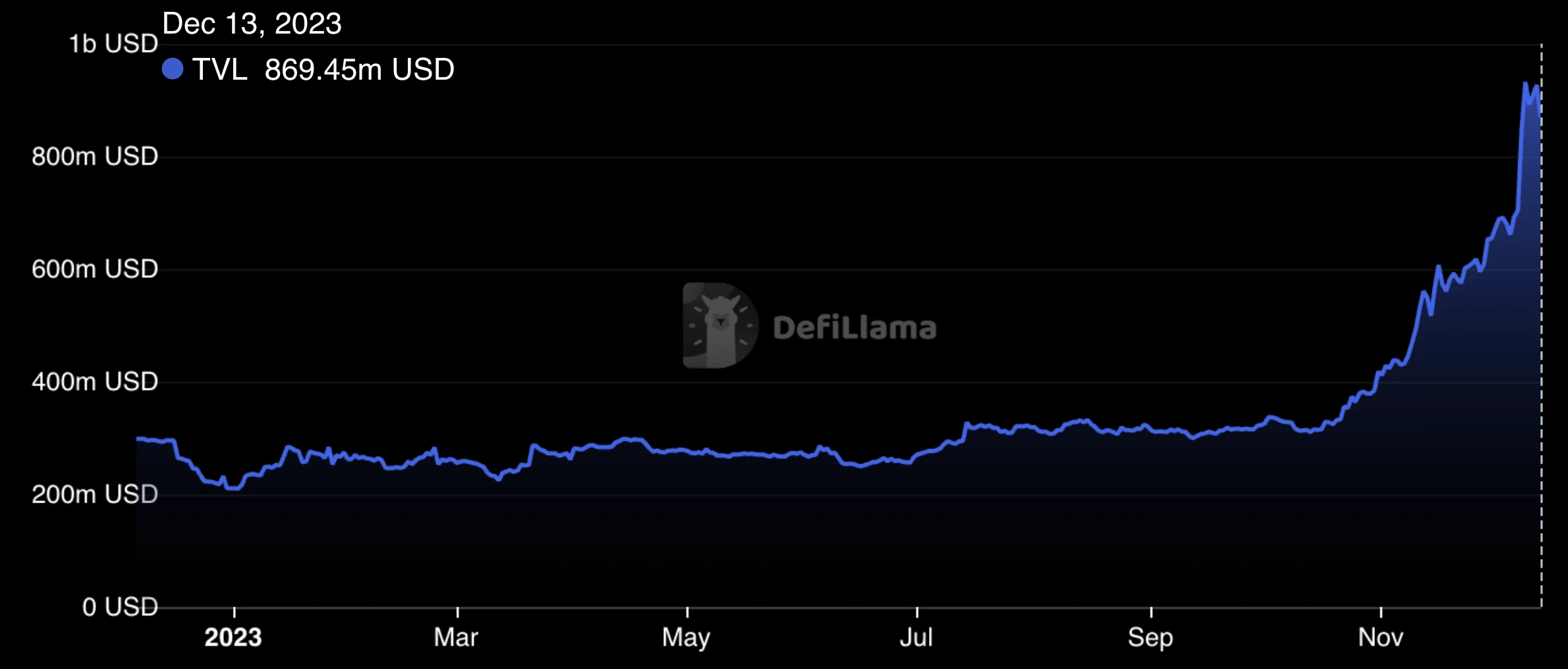

而自此以後,Solana 基金會和开發人員一直在加倍努力改善網絡的穩定性和韌性。直至今年Q4 Solana 網絡迎來了大幅回暖,並呈現了強勁的增長態勢。

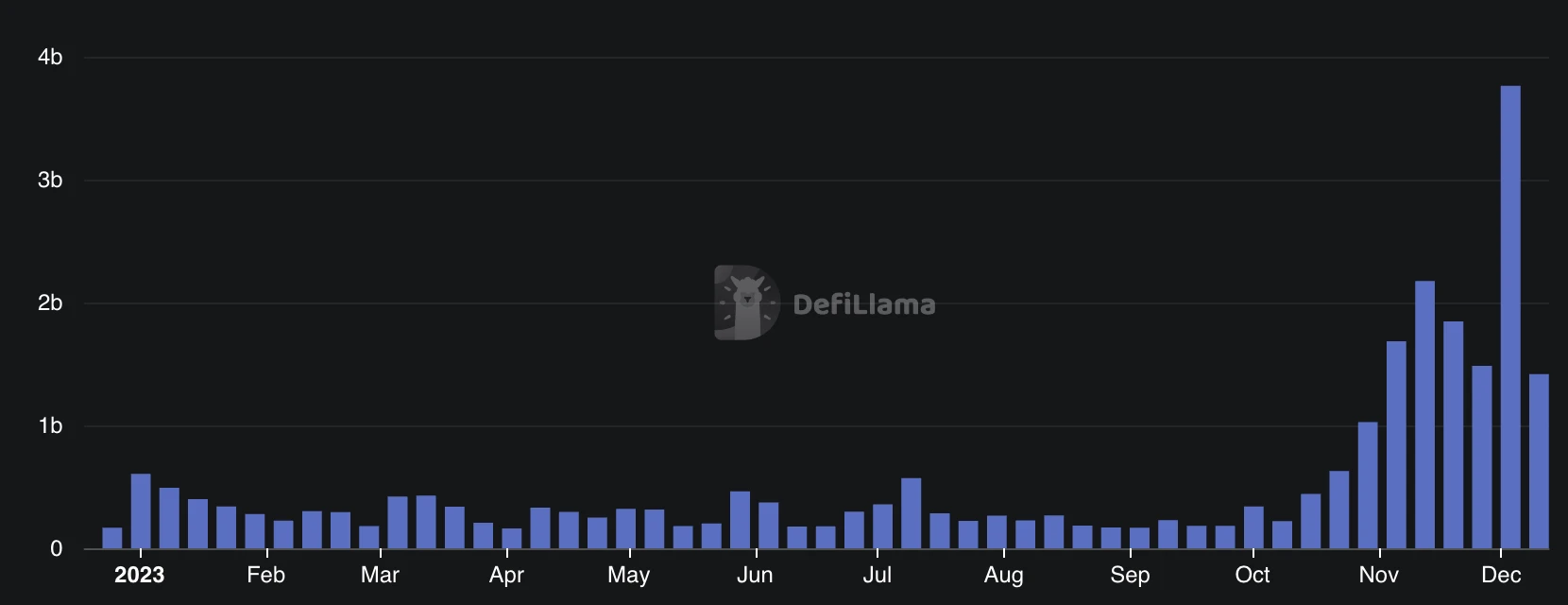

以 TVL 數據為例,DeFiLlama 數據顯示,在 2023 年前三季度,Solana TVL 表現一直較為穩定,在 3 億美元上下徘徊。但在進入Q4之後,Solana 的 TVL 迅猛增長,目前已突破 8 億美元,比本輪上漲之前增加約 200% 。

Solana 的 DEX 交易量也快速上揚。而在 12 月中旬,周交易量更是創下歷史新高,突破 37 億美元。

在加密市場,取得一時的漲幅並不困難,大多代幣都曾擁有過自己的高光時刻。而 Solana 的獨特性在於,這一項目居然可以“二次”回潮。這對於加密項目來說,實屬罕見。

在市場上零零散散的非 EVM 網絡之中, “Move 系雙雄”也是本年度盛極一時的新生公鏈。

4 月,Aptos 宣布推出委托質押功能,支持用戶將質押權委托給受信任的網絡驗證器,並作為個人獲得獎勵。

5 月,Sui 主網上线。盡管落後於已在去年上线的 Aptos,但 Sui 的上线也取得了不錯的成果。在 Layer 2 已經逐漸成為市場的焦點,Layer 1 敘事漸弱的今天,這兩個被大量資本寄予厚望的 Move 系公鏈究竟有何特殊之處?

回想起“雙雄”創立的故事,還要從當年的 Facebook 說起。作為社交巨頭,Facebook 一度有意進軍加密領域,他們研發了頗具獨創性的 Diem 區塊鏈。但隨着在監管上的節節敗退,Diem 最終並未取得預期的結果。Diem 开發者意識到,要想不在被監管掣肘,必須要從原領域脫離,因此一些更貼近加密“原生”的網絡——Sui 和 Aptos 就這樣誕生了。

而由於這兩條網絡或多或少都與 Facebook 的原 Diem 有一定關聯,因此他們都繼承了 Move 語言作為其智能合約語言。

Move 與 Solidity 存在很大的不同,在這裏我們不做優劣判斷,但巨大的差異讓 Sui 和 Aptos 成為了市場中頗具特色的一組相似產品。

DeFiLlama 數據顯示,Sui 目前 TVL 已達約 1.5 億美元,而 Aptos 則為約 7, 800 萬美元。鏈上瀏覽器顯示,Sui 網絡當前總账戶數超過 911 萬,Aptos 網絡當前總账戶數則超過 990 萬。

總體而言,Sui 區塊鏈在 2023 年取得了良好的开端。該平臺在技術和生態系統方面都取得了進展,並獲得了投資者和开發者的支持。

此外,其他一些“古早”Layer 1 也表現亮眼。

Filecoin 是在今年做出重大舉措的一個非 EVM 網絡。今年 3 月,Filecoin 虛擬機(FVM)成功啓動。自此,Filecoin 區塊鏈已經可以通過 FVM 支持智能合約和用戶可編程性。

作為一條頗為成熟的網絡,Filecoin 長期以來一直在存儲板塊獨樹一幟。而本次 FVM 更新之後,智能合約的引入讓其擁有了計算能力。EVM 的兼容性也讓其可以更方便的引入开發者和 dApp。這一重大舉措為 Filecoin 未來的發展樹立起新的裏程碑。

與 Filecoin 相似,在緊隨其後的 4 月,EOS EVM 主網 Beta 版本正式上线。這一上线也標志着 EOS 得以實現以太坊和 EOS 生態系統之間的互操作性。

回顧 2023 年的非 EVM Layer 1 ,我們還發現一個頗為有趣的現象。

Layer 2 的風頭正盛,不僅帶動着以太坊繼續向前,更或多或少對 Layer 1 市場產生着微妙但長遠的影響。Solidity 龐大的开發者生態讓更多非 EVM 兼容的網絡主動擁抱了 EVM 生態,一些小衆、非主流的無法兼容 EVM 的網絡,似乎在市場的生存掙扎逐漸走向艱難。

以太坊的引力太過於強大了,以至於其他公鏈或主動、或被動的受到以太坊生態的影響。 今年 11 月,EVM Layer 1 Celo 更是做出了令人唏噓的舉措。該區塊鏈的主要开發商 cLabs 在其論壇上發布“選擇L2協議棧框架”的話題,邀請社區提供反饋意見、共同參與討論。

Celo 正試圖對自身進行重新定位。該網絡試圖在繼承舊有資產的同時,採用成熟的堆棧开發一個 Layer 2 網絡,並對生態進行遷移。在計劃的框架中,將優先處理包括“簡單遷移、最短停機時間、保持低 gas 費用、以太坊兼容性”。

這也意味着,當遷移完成,在 Layer 1 世界參與競爭的網絡又減少了一條,而用戶獲得的是一條新的 Layer 2 。

通過 Celo 品牌生態位的改變我們不難預測,或許越來越多的 Layer 1 項目將迎來生命的倒計時。對於更多的小衆網絡來說,要么被以太坊所吞沒,要么走向徹底的“特立獨行”——就像 Solana、Aptos、Sui 那樣。

類以太坊的 Layer 1 ,其生存空間已經愈發狹小了。

既然如此,那 昔日所湧現的一大批高效率、低 gas、EVM 兼容的“以太坊殺手”又發展如何呢?

以 Fantom 為例,Fantom 在上一輪牛市之時背靠背 AC 而一度大放異彩。Fantom 採用了 Multichain 作為生態的主要跨鏈橋。今年 7 月,受 Multichain 事件的影響,Fantom 陷入了危險境地。約 1.18 億美元資產從 Multichain Fantom 橋接合約中被轉移,Fantom 之上由 Multichain 橋接合約發行的穩定幣出現了大幅脫錨。

這次事件也為 Fantom 帶來了沉重的打擊,TVL 一蹶不振,至今尚難以恢復。

而另一個“以太坊殺手” Avalanche 的命運卻頗為不同。盡管處於熊市,但今年以來,Avalanche 網絡的 TVL 並未明顯下降。有趣的是,在今年年底,AVAX 代幣強勢上漲,TVL 也隨之明顯上揚。

12 月中旬,AVAX 價格一度突破 40 美元。雖然距離上輪牛市高點仍差距懸殊,但已經創下了約 100% 的單月漲幅。而季度漲勢則更為洶湧,今年Q3時,AVAX 代幣長期在略超 10 美元的位置徘徊。

最後,BNB Chain 仍然是 EVM 網絡中最值得關注的。盡管是一個老牌公鏈,但 BNB Chain 始終沒有停下創新的步伐。隨着 BNB Greenfield 和 opBNB 的上线,目前,BNB Chain 包括了計算、存儲、Layer、zk 等多個領域。

當然,BNB Chain 品牌也不止一條鏈,而是一個由 5 條鏈構成的龐大家族。這也讓其在 Layer 1 領域獨樹一幟,佔據了一個極為不同的生態位。

Layer 1 領域選手衆多,本文難以一一列舉。除上述提到的主要幾條,其他公鏈也有諸多進展。

如 11 月, Polkadot 开發機構Web3 Foundation 新任 CEO 表示,Polkadot 即將經歷重大轉變。此前曾多次引發市場熱點的“插槽拍賣”將成為一種歷史,Polkadot 即將放棄平行鏈的插槽拍賣,轉而採用一種新機制,允許應用程序开發人員根據需要租用區塊空間。11 月, NEAR 也宣布推出 NEAR 數據可用性(NEAR DA)層,這一網絡為 ETH rollup 和以太坊开發者提供了強大、高性價比的數據可用性。NEAR DA 可降低成本,提高 rollup 的可靠性,同時保持以太坊的安全性。 TON 網絡也是與其他網絡頗為不同的一朵奇葩。7 月, BOT 賽道的大火讓 Telegram 成為了一個集錢包、交易為一身的另類加密應用。盡管人們交易的代幣並為位於 TON 網絡,但仍能引發人們對 TON 網絡的遐想。9 月,Telegram 與 TON 基金會正式官宣合作,龐大的用戶量為 TON 網絡的用戶增長帶來了巨大的想象空間。

展望未來,我們很難預測 Layer 1 市場未來的具體走向。不過顯然以太坊 Layer 2 的強勢崛起,將進一步壓縮其他 Layer 1 的生存空間。

對於公鏈來說,“像以太坊”在未來或許會越來越成為一個發展的掣肘—— 要么融入以太坊生態、要么與之徹底不同。

隨着牛市的臨近,Layer 1 的敘事會在本輪周期中被 Layer 2 徹底超越嗎?在即將到來的 2024 年,我們將共同見證這一問題的答案。

DeFi:穿越寒冬,走向復蘇

在 2022 的年終總結中,我們曾這樣描述 DeFi 賽道 —— 這顯然不是最好的一年。

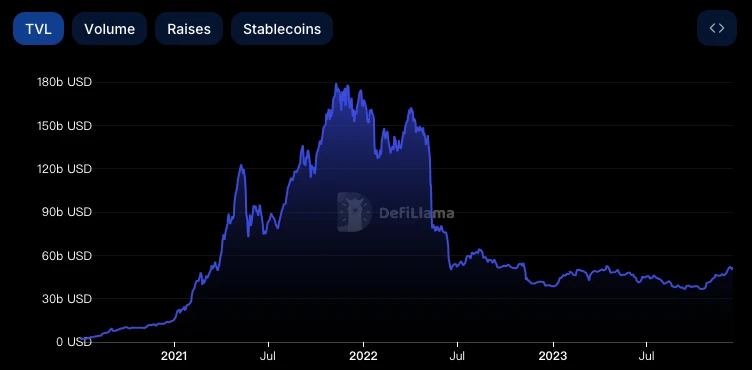

同樣的話語依然適用於 2023 年,DeFi Llama 數據顯示,截至 12 月初鎖定在各大網絡上所有 DeFi 協議內的 TVL 約為 508 億美元,距離 2021 年 DeFi Summer 時的峯值 1, 785.4 億美元仍有逾三倍的差距。

Odaily星球日報注:全網 TVL 距離歷史峯值仍有相當大的距離。

不太一樣的是, 2023 年顯然也不是 DeFi 最壞的一年。邁過了 2022 年的寒冬,今年的 DeFi 已展現出了充足的復蘇跡象,這不單單體現在全網 TVL 以及個體代幣價格的相對復蘇上,更體現在相較於 2022 年的整體沉寂,我們再次看到了 多個子板塊實現了小規模爆發,以及多個項目完成了突破性的迭代與創新。

4 月,以太坊順利完成上海升級,並正式激活了質押贖回功能,這直接助推了 LSDFi 板塊的啓動。Lido 借此東風一躍超過交易、借貸等多個板塊的老牌龍頭,坐上了 TVL 排行榜上的頭把交椅。與此同時,隨着 LST “池子”規模的不斷擴大,圍繞着 LSD 場景也开始出現更多不同類型的上層應用,其中許多項目在二級市場都曾有過亮眼表現,比如希望借原生質押收益突圍穩定幣市場的 Lybra、以及圍繞收益部分大做文章的 Pendle 等等。

除了 LSDFi 之外,RWA 亦是 DeFi 賽道今年最熱門的板塊。 Maker 作為先驅代表,通過 DSR 和新窗口 Spark Protocol 打通對美債的收益渠道,喫到了高息周期的時代紅利,進而放大了 DAI 的市場需求,推高了 MKR 本身的市值,成為了今年較長一段內表現最亮眼的 DeFi 項目。

在 DAI 借高息強勢的同時,一批項目卻开始“挖起了牆角”。 穩定幣板塊今年迎來了多位重量級的新玩家 , Curve 和 Aave 預熱已久的 crvUSD 和 GHO 雙雙上线,雖然暫時在規模上仍無法與 DAI 並論,但背靠龍頭協議可獲得的場景優勢已注定了其後勁不容小覷。出於良性競爭的考慮,我們很樂於看到更多不同的穩定幣湧現,畢竟年初在經歷了因硅谷銀行事件而引發的大規模脫錨風波後,市場早已意識到擁有更多可選項才是最優解。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

24H熱門幣種與要聞 | Michael Saylor發布數字資產框架提案;Azuki疑似即將發幣(12.23)

24 H 熱門幣種 1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: B...

星球日報

文章數量

7681粉絲數

0