IOSG Ventures:BTC數據解讀,我們已進入新一輪牛市周期

原文作者:Darko Bosnjak、Momir Amidzic, IOSG Ventures

TL;DR

-

IOSG 研究表明,我們目前處於第六個加密貨幣牛市周期中,且已經持續了一年多時間。

-

根據歷史上的市場周期模式,IOSG 認為:我們目前正處於一個中等長度牛市周期的中前段,且正在進入中後段(積累期 ->上升期 ->分配期 ->下降期 ),且正在進入爬升期。

-

最近,加密周期中第二次出現 50 日均线突破 200 日均线,代表着積極的信號。這個技術指標有着穩定的歷史回測數據,超過 80% 的情況在中期內都有正收益回報。

-

與之前的周期相比,當前的比特幣牛市周期異常平穩,但如果參考歷史模式,在達到本周期頂峯之前,IOSG 預期還有至少 10 次回調修正(超過 -5% )。

-

在比特幣減半事件發生之前和之後的一段時間內,比特幣的價格往往會出現明顯的上漲。

-

IOSG:盡管比特幣減半事件與市場周期的變化同時發生,但它們可能並非市場變化的直接原因,而是與更廣泛的全球經濟趨勢相一致。

研究動機

為了更好地理解和應對當前的市場狀況,我們需要研究歷史上市場周期的形成和發展,以及影響這些周期的各種因素。

參考以往市場周期的經驗教訓,我們可以更深入地理解市場行為。此外,理解過去周期的持續時間、幅度和特徵,可以為評估當前市場狀況,並識別潛在的市場轉折點

關於周期性

市場周期,通常被定義為更廣義的市場指數(如標准普爾 500 指數)兩個主要低點之間的時期。全球市場周期受到商業周期、經濟狀況和投資者情緒的影響。在更微觀的層面上,各個行業、產業和資產都承載着這些宏觀周期的印記,但仍然受到自身行業和自有的的獨特因子影響。

一般來說,周期有四個不同的階段或時期,描述了市場參與者的行為:積累期(吸引籌碼)、標記上升期、分配期(派發籌碼)和標記下降期。

在初始階段,積累期標志着下跌趨勢的結束。普遍的情緒是不信任和不確定,市場參與者謹慎地導航在一個低價格波動的環境中。

過渡到上升期,牛市成為主角。投資者情緒樂觀且積極,市場走出上升趨勢的價格 k 线。

在市場周期的的分配階段,情緒敘事开始發生變化,市場情緒开始被過度自信和貪婪所主導。

最後,標記下降期標志着熊市的到來。焦慮和恐慌主導市場情緒,k 线圖趨勢的不斷下降。不利的經濟條件下籠罩的陰影,更加劇了投資者在這一階段中的不安感。

這個部分,我們聚焦在分析加密貨幣市場固有的周期性上,特別關注比特幣。比特幣的市場資本化程度最高,市值大,交易量高,在數字貨幣市場中佔據着重要的地位。比特幣的價格波動對其他通常與之高度相關,其他加密資產的價格通常會隨着比特幣的漲跌而相應調整。

自誕生以來,BTC 平均每年上漲超過 2 倍,然而,如果我們用更宏觀的視角,我們可以識別出明顯的周期。

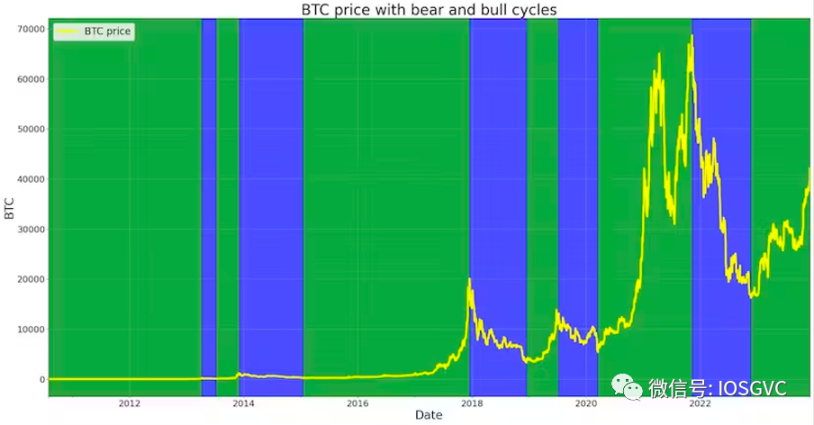

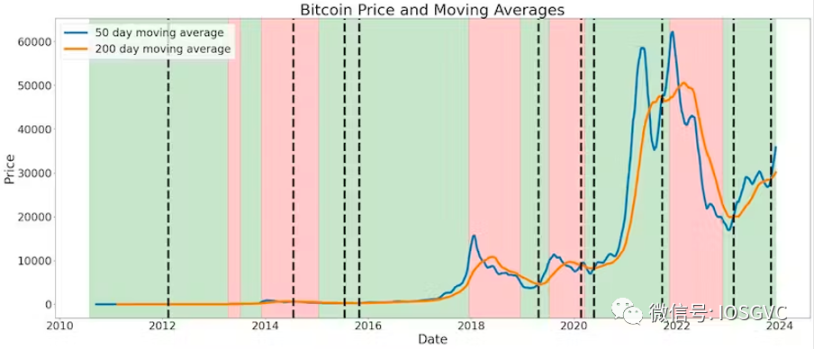

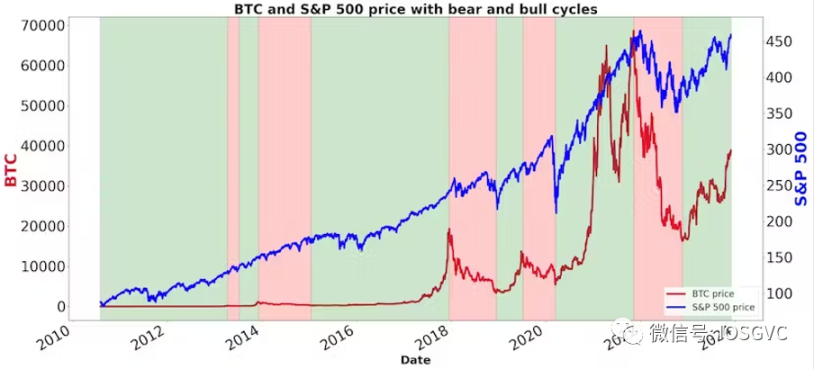

來源:IOSG Ventures

迄今為止,我們已經經歷了五個(如果算上當前周期則為六個)牛市周期(綠色區域)和五個熊市周期(藍色區域)。

目前看來,加密貨幣市場處於第六個牛市周期的中期,正在經歷上升期。而積累期——周期的初始階段——是從 2022 年底延續到 2023 年夏季,當時比特幣的波動性降至歷史低點。

探索歷史和當下的平行表現

目前有一派觀點否認技術分析的有效性,認為歷史價格和成交量數據缺乏預測未來股價所需的一致性預測能力。其觀點表明,依賴過去的價格走勢和交易量並沒有在預測市場趨勢方面提供內在優勢。我們相對同意這種觀點,尤其在單獨評估個別資產的表現時。

但相反地說,我們同時認為分析歷史信息對於理解市場的周期性是有價值的。雖然它不能提供精確預測未來價格的走勢,但做歷史數據的分析可以培養直覺,幫助避免偏見。通過仔細研究市場周期,可以幫助避免不必要的看漲熱情,如市場上升時(貪婪期)持有的超級周期論調,並在市場下跌時(恐慌期)抵消悲觀看跌論調。這樣能培養既有韌性又有洞察力的心態,更加理智和審慎地應對市場的高低波動,不被一時的市場情緒所左右。

基礎數據統計

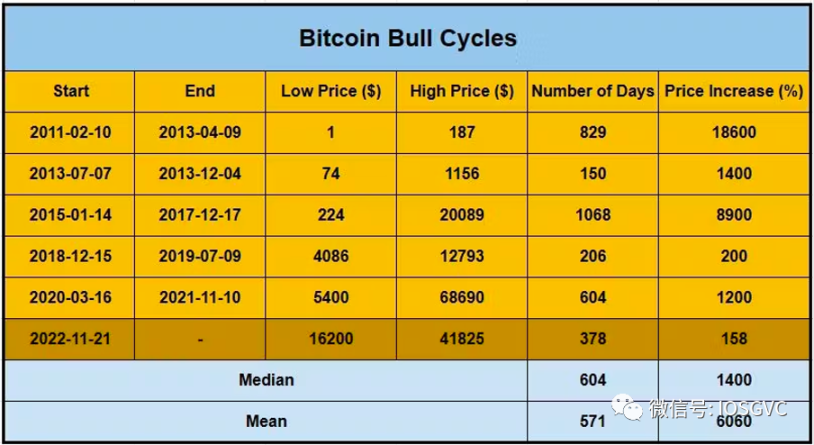

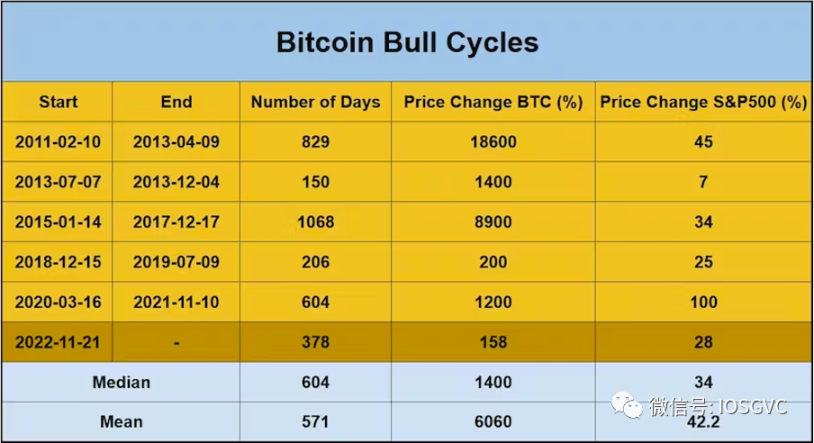

在下面的表格中,我們展示了每個歷史牛市和熊市周期的統計數據。

來源:IOSG Ventures

分析過去的周期,以前熊市周期的中位數跌幅為 -77% (平均跌幅約為 -75% )。最近的熊市周期正好下跌了 77% 。另一方面,牛市周期的中位數價格增幅為 15 倍(平均增幅約為 60 倍)。

至於周期的持續時間,熊市周期的中位數持續時間為 354 天,平均持續時間為 293 天。最近的熊市周期持續時間為 354 天。對於牛市周期,中位數持續時間為 604 天,平均持續時間為 571 天。

牛市倒計時

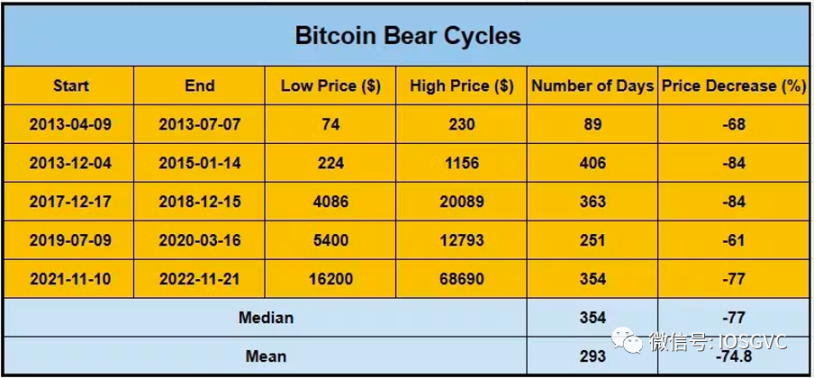

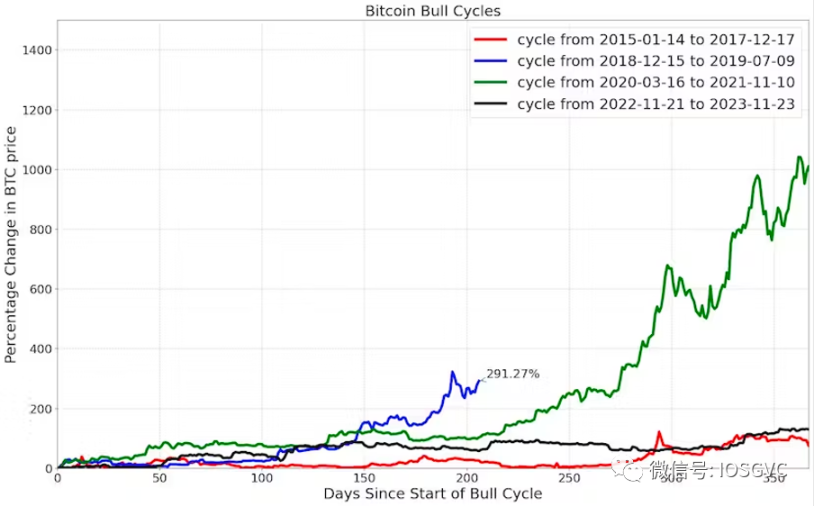

當前的牛市周期持續一年左右。下面我們將在類似的時間窗口內,將比特幣在本輪周期與前幾個周期的回報率進行對比。

來源:IOSG Ventures

2018-2019 年的牛市周期在不到一年的時間內結束,回報率約為 3.9 倍。2020-2021 年和 2015-2017 年的周期持續了一年多,而在最初的 365 天內,各自的回報率為 11 倍和 1.9 倍。本質上, 2020-2021 年周期的回報主要在牛市开始的第一年實現,而 2015-2017 年周期在第一年之後加速表現。

對於當前的牛市周期,比特幣價格從底部起算增長了 2.6 倍,時間上大致處於中等持續時間牛市周期的中間。

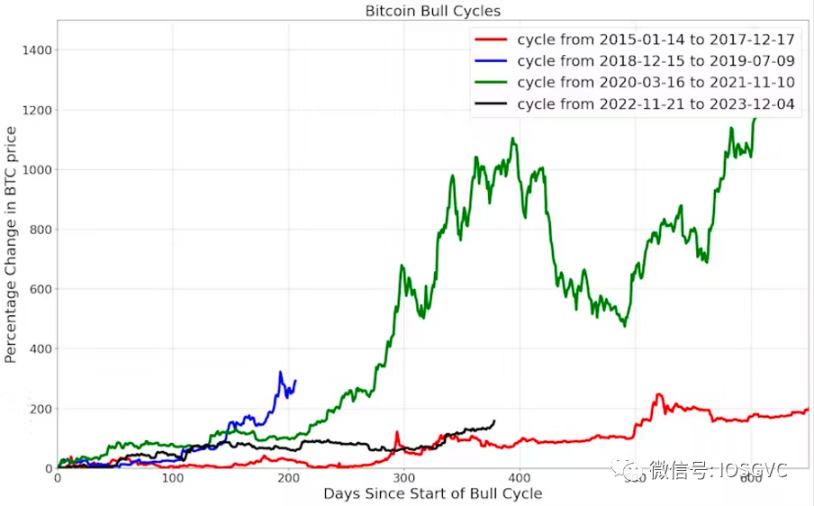

來源:IOSG Ventures

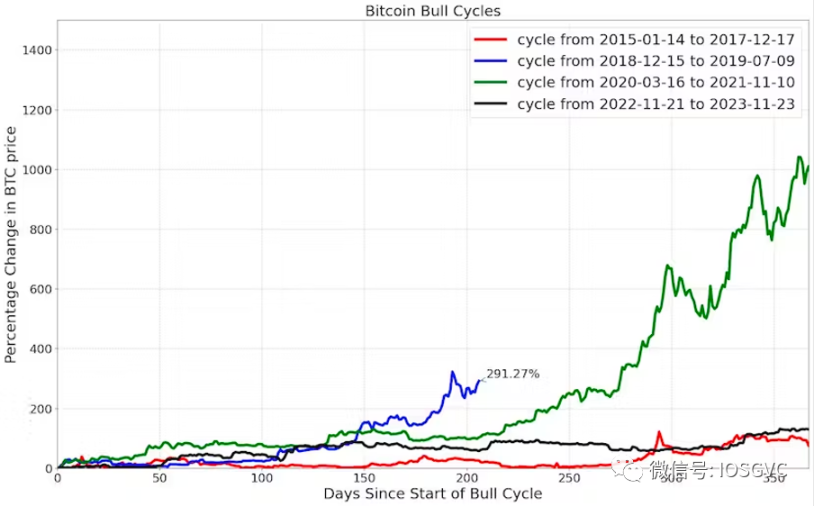

在過去幾周內,自本周期开始以來第二次, 50 天價格移動平均线(MA)穿過了 200 天 MA。事實上,過去我們很少看到這樣的形態在短時間內發生兩次。歷史上,這種事件只在 2015-2017 年的牛市期間發生過一次。

來源:IOSG Ventures

那時,在 2015-2017 年牛市周期的第二次 50/200 天 MA 交叉後,BTC 的結果如下:

-

90 天後 - 回報率為 1.27 倍

-

180 天後 - 回報率為 1.43 倍

-

365 天後 - 回報率為 2.26 倍

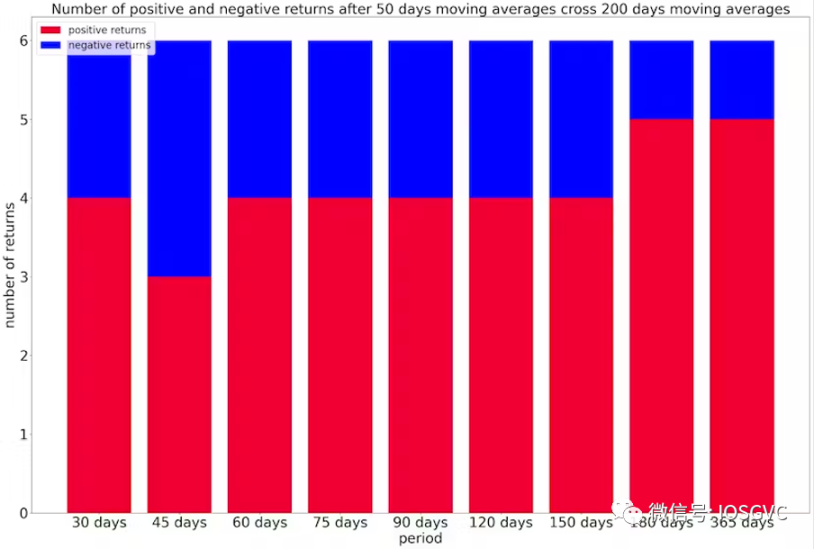

縱觀比特幣價格的整個歷史上, 50 天 MA 僅在 6 個實例中跨越了 200 天 MA。從概率上講,可以預測超過 80% 的可能性(歷史上 6 次事件中的 5 次),在交叉發生的一年後會有正收益回報。

來源:IOSG Ventures

平均而言,在牛市交叉事件之後,預期的比特幣(BTC)回報率如下:

-

90 天後: 1.1 倍

-

180 天後: 1.33 倍

-

365 天後: 2.5 倍

崎嶇前路

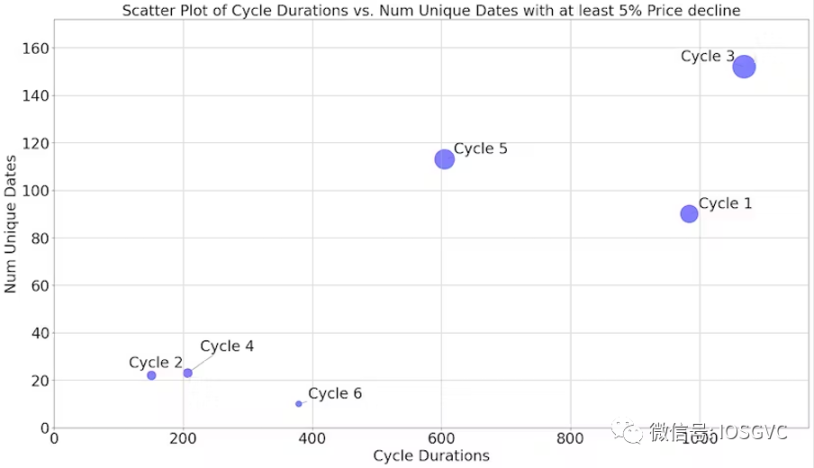

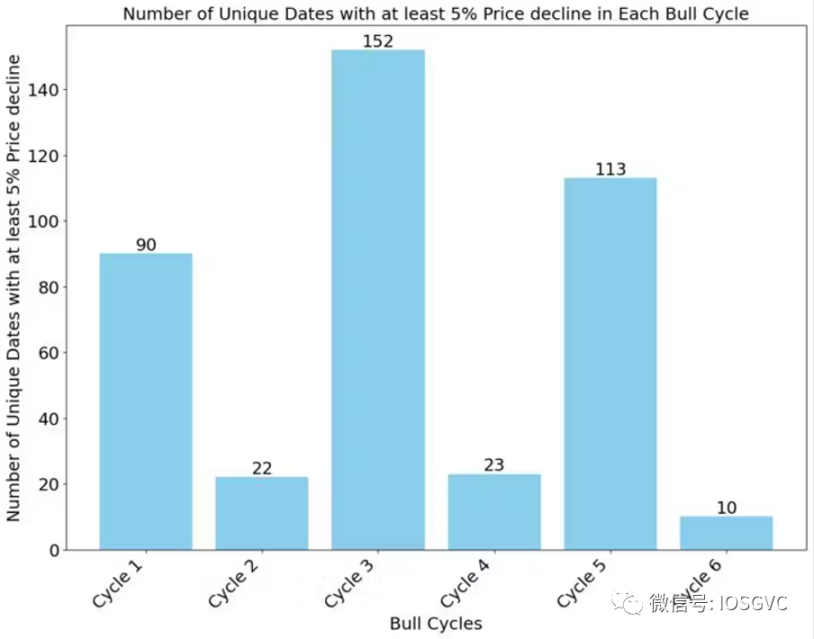

據 IOSG 觀察,出本輪牛市周期所表現出的平滑程度超過了比特幣歷史上的任何一輪周期。

在比特幣走向頂峯的過程中,上一輪周期經歷了近 115 次 5% 或以上的每日修正(這裏我們將負收益稱為修正),而本輪周期只經歷了 10 次這樣的修正。即使是持續時間較短的周期,其修正次數也多於本輪周期。

迄今為止,沒有一個牛市周期是以少於 20 次 5% 以上的每日修正結束的。因此,如果本輪牛市周期與前幾輪牛市周期的特徵相似,我們預期,在市場過渡到看跌情緒之前,隨着市場繼續上升,至少還會出現 10 次修正。

來源:IOSG Ventures

BTC 減半的影響

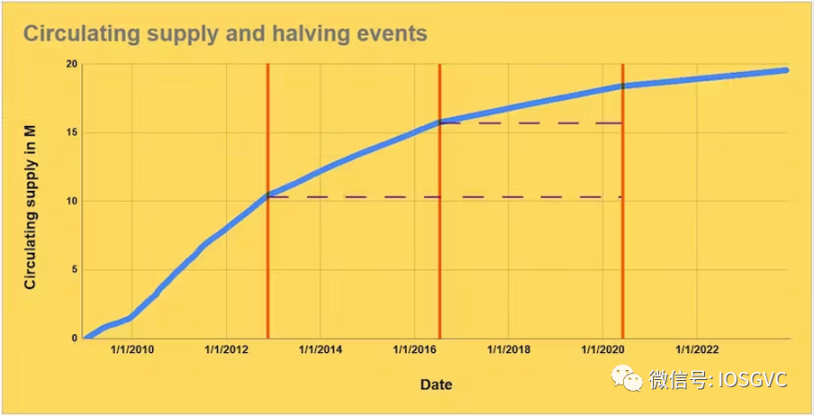

比特幣減半是網絡內的預設事件,大約每四年發生一次,特別是當 210, 000 個區塊被挖出時。在減半期間,新 BTC 的生成速度會減半。

這對比特幣礦工有顯著影響,因為他們的挖礦獎勵也會減半。因此,挖礦的競爭變得更加激烈,促使礦工尋求成本效益更高的能源來維持他們的運營。

此外,減半還大大減少了新比特幣流入市場的數量,這使得許多市場參與者認為減半是一種行情看漲催化劑。

為了說明減半的影響,讓我們來看看每次減半前後比特幣的發行情況。在第一次減半之前,比特幣的發行量超過了 1000 萬枚。在第二次減半之前,比特幣的發行量略高於 500 萬枚,在第三次減半之前,比特幣的發行量約為 250 萬枚。

這些統計數據凸顯了隨着時間的推移,新的比特幣發行量不斷減少,強調了加密貨幣的稀缺性和長期升值潛力。

來源:IOSG Ventures

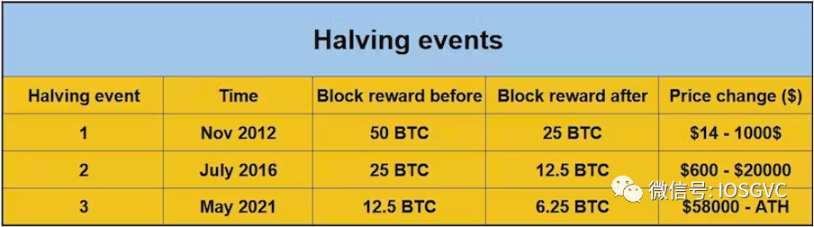

雖然僅對三個歷史性減半事件進行分析,可能無法提供具有統計學意義的樣本量來得出明確結論,但減半事件在比特幣社區中的重要性及其作為看漲催化劑的廣泛討論不容忽視。有鑑於此,我們將在下文中深入探討歷史減半事件的相關數據。

來源:IOSG Ventures

下一次減半預計將於 2024 年 4 月左右在 840, 000 區塊發生。挖礦獎勵將降至 3.125 BTC。

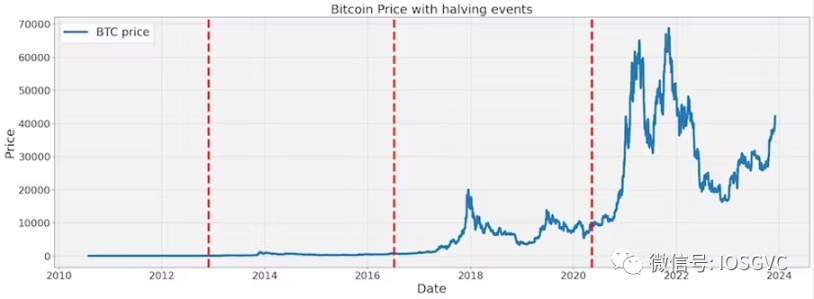

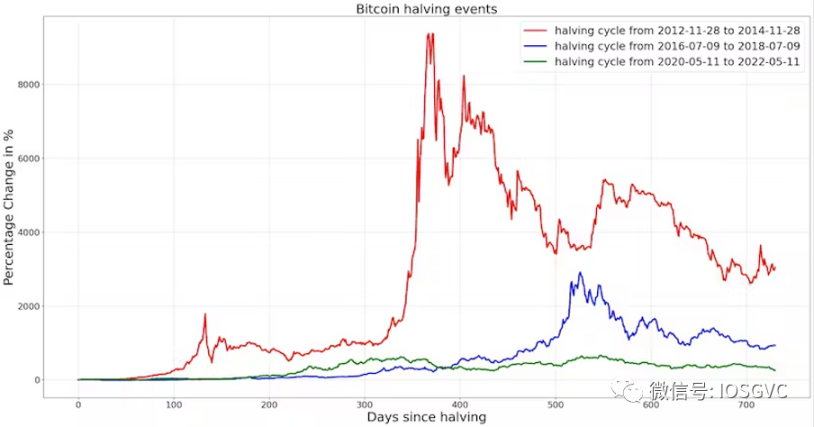

這些周期清晰可見,似乎與減半事件有關,從下圖中可以清楚地看到減半事件後 BTC 價格的變化:

來源:IOSG Ventures

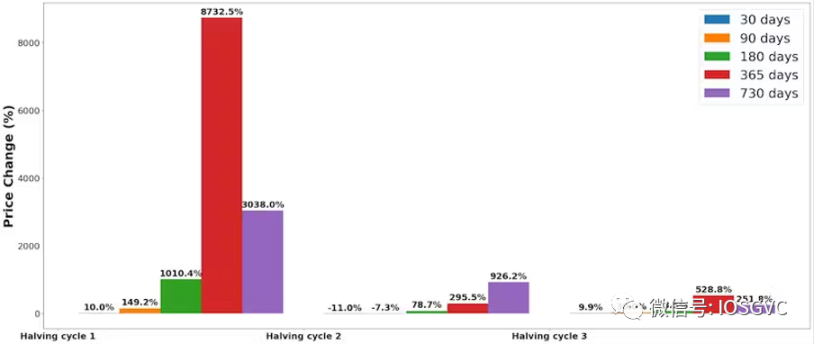

從百分比上看,隨着 BTC 成為一種更加成熟的資產,減半的影響逐漸減小。在上一次減半事件後,價格在減半一年後上漲了 6 倍多。

來源:IOSG Ventures

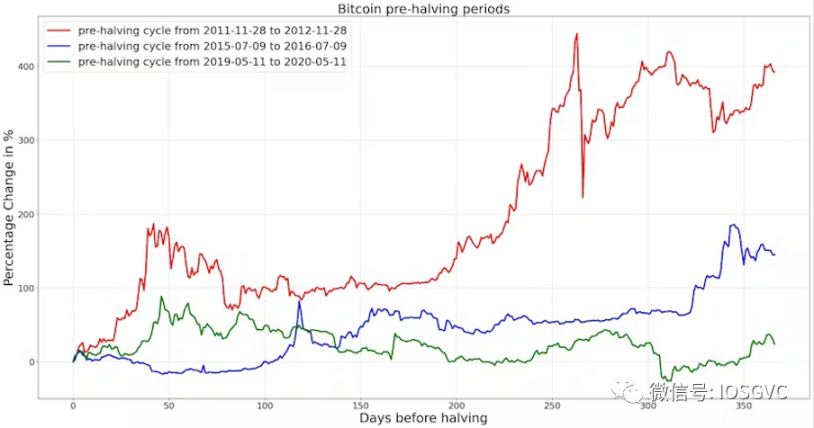

減半前時期的分析

在預期的減半事件中,我們也觀察到了強勁的 BTC 價格走勢,盡管沒有達到減半後的強度。同樣,在每個新周期中,漲幅都比較溫和,從 400% 到 150% ,再到封頂前的 25% 。

來源:IOSG Ventures

宏觀和加密貨幣牛市周期重疊分析

在確定減半事件對加密貨幣市場周期性的影響之前,我們應該嘗試分離全球宏觀周期對加密貨幣的影響。

來源:IOSG Ventures

如上圖所示,有很多重疊,尤其是在最近幾年。因此,我們不能說減半事件在新周期开始的時間上起着決定性作用。雖然積極的宏觀環境可能是決定加密貨幣周期性的主要因素,但減半周期以及其他特定的加密貨幣事件也可能會對牛市的規模產生重大影響。

來源:IOSG Ventures

加密貨幣交易者可能會密切關注宏觀環境,利率、油價(能源成本)和正在進行的地緣政治战爭的結果將對整個宏觀周期產生重大影響。

在加密貨幣方面,到目前為止,主要的看漲觸發因素是一系列備受矚目的大型銀行破產、對加密貨幣 ETF 產品的投機,以及 Binance 與監管機構之間的和解,這消除了最大的潛在黑天鵝事件之一。

結論

盡管我們對接下來的幾個月仍持樂觀態度,但周期從繁榮期到修正期的歷史趨勢提醒我們,達到估值過高的地步並不罕見。我們正處於一個過度自信和貪婪的臨界點,在這個階段,過度自信和貪婪往往會主導一切,從而可能導致大起大落的環境和違背理性的估值。

雖然這一分析表明,加密貨幣投資的熱情有望進一步增長,積極的勢頭將繼續保持,但我們也需要謹慎對待。

畢竟,與早期的周期相比,比特幣目前的狀態是一種更為成熟的資產。這一資產類別的日益制度化和成熟,引發了有效市場假說發揮作用的擔憂。我們認識到,隨着資產的成熟,歷史模式分析可能會變得不那么適用。有鑑於此,用一種平衡和現實的視角來看待和分析市場是非常寶貴的。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

AB慈善基金會正式啓動 探索“制度信任 + 技術驅動”的全球公益新範式

近日AB 慈善基金會宣布正式啓動,並上线新版官網 www.ab.org,標志着一個以“制度信任”為...

川普操縱市場「不演了」,白宮讚美下屬影片曝光:你賺25億他賺5億,今天真美好

美 國總統川普在昨晚(9)於 TruthSocial 上發布了一則「快進場買 DJT」消息,隨後宣...

價值投資大師霍華馬克斯最新備忘錄《無人知曉》:別信專家了,沒人能預測金融末日何時來臨

2 008 年 9 月 15 日星期五,紐約證券交易所收盤後不久,雷曼兄弟突然申請破產的訊息震驚全...

評論