幣安研究院:加密貨幣融資概況數據洞察

原文作者: Keng Ying Sim、 Nicholas Tan Yi Da

原文來源:幣安研究院

關鍵要點

《數據洞察:加密貨幣融資概述》是幣安研究院匯編的過去一年的融資圖表和見解。

1、總體趨勢: 隨着融資逐漸穩定,出現樂觀跡象

盡管 2023 年出現了下滑趨勢,但市場仍表現出了韌性,交易和投資保持穩定增長。在這一持續增長中,鏈遊和基礎設施項目佔據了相當大的份額。

2、 風險投資詳述: 傳統風投進入Web3

自今年年初以來,有傳統 VC 參與投資比 例已增至 45% ,傳統 VC 與 Web3 投資者之間的差距已逐漸縮小。 Hack VC 在傳統風險投資機構中處於領先地位,它在遊戲和基礎設施等領域進行了多元化投資。

3、按板塊劃分的熱門項目: 基礎設施融資仍居榜首

在過去的四個季度中,基礎設施項目一直融到資金最多的賽道,季度融資總額從 22 年第四季度的 26% 逐步增長到 23 年第三季度的 44% 。

總體趨勢

回顧過去幾年的融資趨勢

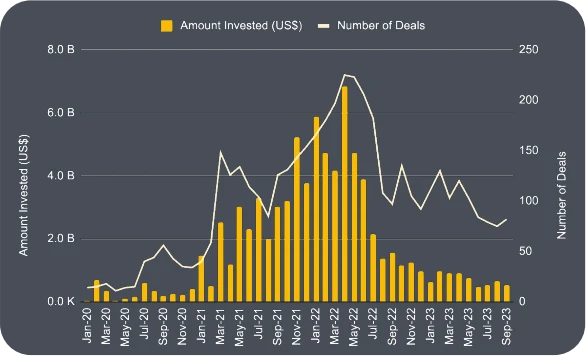

特定時間段內的交易數量和資本投入

資料來源: Messari 、RootData 和幣安研究院。截至 2023 年 9 月 30 日的數據快照。

-

在 2021 年和 2022 年早期的大熱牛市,融資總額持續增長。融資金額在 2022 年 4 月達到峯值,達 68 億美元,相較於 2021 年 1 月的金額增長了 361.8% 。

-

然而,受 FTX 暴雷事件的影響,融資資金在 2022 年第二至第三季度之間驟降,第三季度的總投資資金僅為 24 億美元。此次下跌後,融資資金水平趨於穩定。

-

盡管如此,交易資金的數量在 2023 年 1 月和 2 月有所增加,主要得益於基礎設施和Web3遊戲領域的大幅增長。

種子輪融資佔投資的 30% 以上

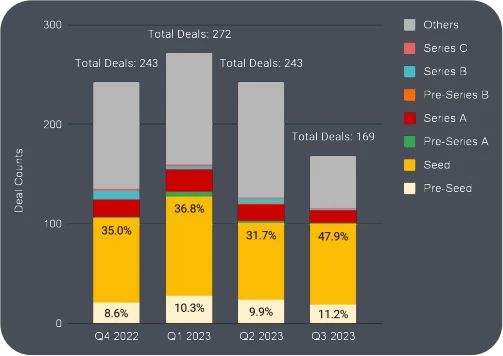

各季度不同融資輪次的交易數量

資料來源:Messari、RootData 和幣安研究院。截至 2023 年 9 月 30 日的數據快照 其他項指的是未披露的融資、私募代幣發行以及並購等

-

總交易數量在 2023 年第一季度達到峯值,為 272 宗,到 2023 年第三季度下跌至 169 宗,下降 37.9% 。

-

上個季度的種子輪融資佔比飆升至 47.9% 。盡管總體交易數量有所下降,但種子輪項目在 2023 年第二季度到第三季度之間從 77 個增加到 81 個。

-

種子輪融資的盛行或許是因為如今的市場上有許多未證實的技術。種子輪通常支持的是沒有成熟產品或客戶的思路,因此投資風險較高,但種子輪項目的估值通常較低,因此可以將風險分散到多個項目。

-

盡管種子前融資的風險最高,但其是第二大投資輪次,該輪次對於加密貨幣領域的研究和最小化可行產品 (MVP)的开發至關重要。

遊戲、支付和交易平臺的融資居領先地位

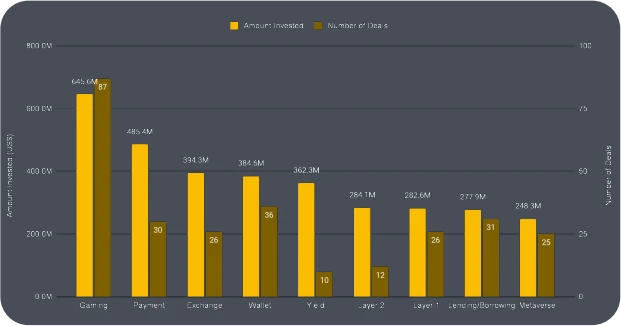

過去 4 個季度中排名前十的融資板塊

資料來源:Messari、RootData 和幣安研究院。截至 2023 年 9 月 30 日的數據快照。

請注意, 一個項目可能涉及多個板塊,僅考慮其主要子板塊

-

收益板塊只有 10 宗融資交易,但其平均融資額最高。這主要是因為一家專注於資產管理的中心化金融企業 Amber Group 獲得了 3 億美元的 C 輪融資。

-

盡管遊戲領域獲得的累計融資金額最高 , 但其平均投資額也最小,僅有 742 萬美元。

-

這或表明投資者看到了遊戲行業的機會。但由於Web3遊戲的投機性質以及可能缺乏真正的遊戲愛好者,投資金額仍然保守。

風險投資仍然看好遊戲領域機會

各季度融資最多的板塊細分

資料來源:Messari、RootData 和幣安研究院。截至 2023 年 9 月 30 日的數據快照。

遊戲領域持續吸引風險投資的興趣,這表明人們對這一新興領域充滿期待,最近幾個季度人工智能和數據領域的獲投也有所上升。2023 年第三季度主要轉向了包括 DEX 在內的四大板塊。

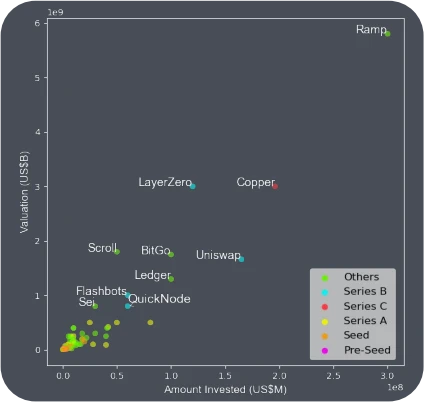

共有 6 個獨角獸項目(估值超 10 億美元)

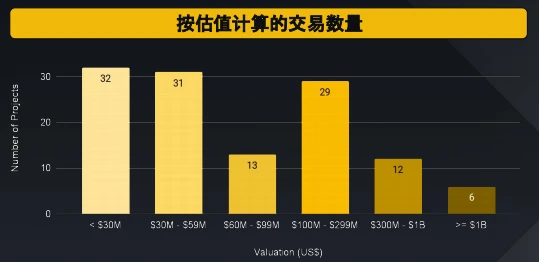

過去四個季度的項目估值和融資

資料來源:RootData 和幣安研究院。截至 2023 年 9 月 30 日的數據快照

所提及的項目是估值數據在 RootData 上公开可查的項目。

-

3, 000 萬美元以下、 1 億美元至 2.99 億美元、 3, 000 萬美元至 5, 900 萬美元這三個估值等級的項目數量相近。

-

支付解決方案 Ramp 以 58 億美元估值位居榜首。緊隨其後的是全鏈互操作性協議 LayerZero 以及專注於機構的基礎設施項目 Copper 均估值 30 億美元。

風險投資(VC)詳述

投資動態

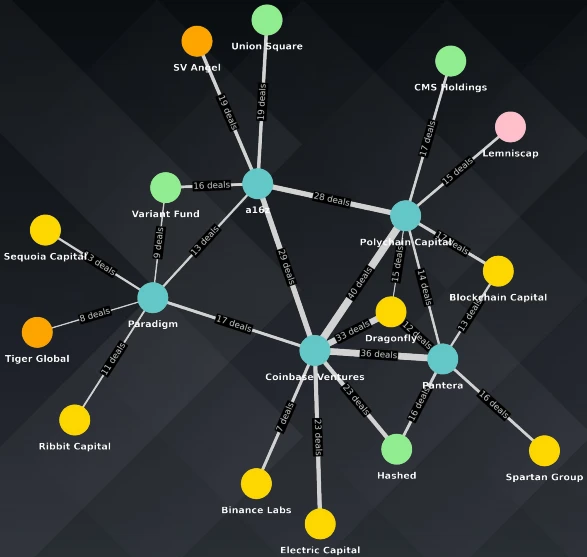

知名投資公司一覽

資料來源:RootData 和幣安研究院。截至 2023 年 10 月 10 日的數據快照

上方顯示的數據不僅限於過去四個季度

-

其他投資方的聲譽和參與是許多風險投資方在做投資決策時的重要考慮因素,這凸顯了“社會認同” 的重要性。

-

該圖闡明了 Pantera Capital 、Dragonfly、 Coinbase Ventures、a16z和 Polychain Capital 等知名風投公司經常共同投資一些項目。

-

該圖顯示,Polychain Capital 和 Coinbase Ventures 的 共同投資數量最多(40 宗)。這可能是因為 Polychain 的創始人 Olaf Carlson-Wee 曾是 Coinbase 的首席風 險官。

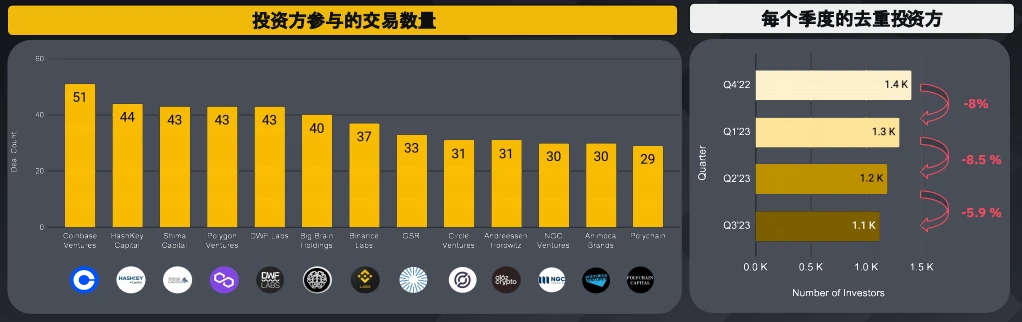

最活躍的風投公司達成了 51 宗交易

過去四個季度最活躍的一些投資方

資料來源:Messari、RootData 和幣安研究院。截至 2023 年 9 月 30 日的數據快照。 請注意, 一個項目可能涉及多個板塊,僅考慮其主要子板塊

近四個季度,Coinbase Ventures 的交易數量位居榜首,其中 33.3% 流向 DeFi,另有 39.2% 投資到基礎設施。 DWF Labs 是新晉入榜的投資方,從 2022 年 10 月才开始其投資活動。此外,盡管每個季度的去重投資方的數量都有所減少,但上個季度的降幅放緩至 5.9% 。

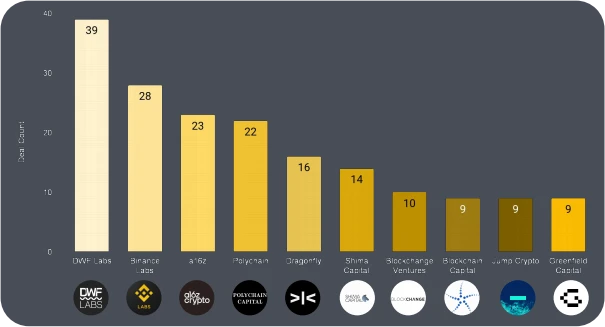

DWF Labs 領投 39 個項目

過去四個季度的前十大領投方

領投方的交易數量

資料來源:RootData 和幣安研究院。截至 2023 年 9 月 30 日的數據快照。

Rootdata 上的*號表示領投方,以及交易中的獨投方。有些交易可能可能不注明領投方。

*某些投資金額未公开,因此所述總額實際可能更高

-

領投方是在一輪投資中提供最多資金的投資方。

-

DWF 領投 39 宗投資,其中大多數都是獨投投資項目,總投資額超 3.238 億美元*。

-

Binance Labs 也單獨投資了 Xterio 、 Helio Protocol、和 Radiant 等多個項目,分別涉及 到遊戲开發、LSTFi 協議和借貸領域。

-

a16z領投的項目佔其總投資的 74% ,最近 在 9 月投資的項目有近場通信(NFC)代幣化項目 IYK ,以及遊戲工作室 Proof of Play 。

Coinbase Ventures 有 36 宗非領投投資

過去四個季度的前十大非領投方

非領投方的交易數量

資料來源:RootData 和幣安研究院。截至 2023 年 9 月 30 日的數據快照

-

非領投方指參與融資但無需制定條款的投資方。

-

Coinbase Ventures 是最大的非領投方,其策略似乎是實現投資組合多樣化,將更少的資金分配到更多的項目。這與a16z等公司形成鮮明對比,後者選擇用更多資金領投更少的項目。

-

最近 Coinbase Ventures 跟投的項目是跨鏈預言機 Supra 和生息穩定幣 Mountain Protocol。

-

排名第二的 Hashkey Capital 將 22% 的投資組合分配到了基礎設施項目,如自托管解決方案 PrimeVault 和元宇宙/遊戲項目 Aethir ,表明遊戲行業的基礎設施需求有所增加。

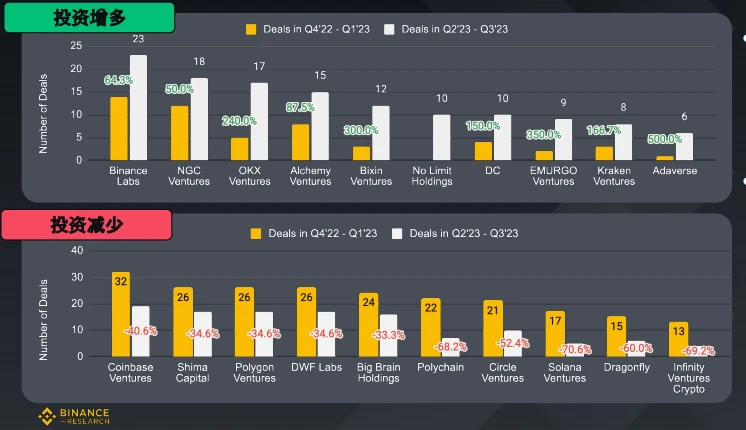

艱難背景下的活躍投資環境

風投公司的交易數量在不同時間段有所不同

資料來源:RootData 和幣安研究院。截至 2023 年 9 月 30 日的數據快照

-

盡管市場環境艱難,但 Binance Labs 和 NGC Ventures 等風投公司仍表現出看漲情緒,投資數量增多。Binance Labs 的絕對投資數值增幅最大,近兩個季度共計 23 宗投資。

-

與此同時,Coinbase Ventures 和 Shima Capital 等公司的投資數量減少,或表明這些公司的投資篩選更加嚴格化。盡管如此,二 者仍是活躍的投資方 , Coinbase Ventures 達成 19 宗交易,Shima 為 17 宗。

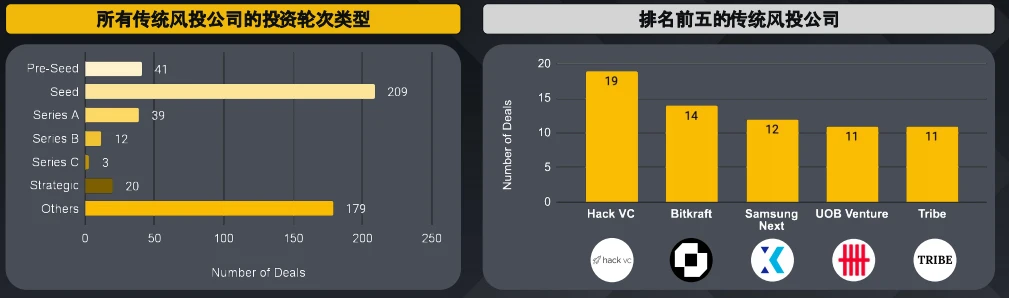

傳統風投進入Web3

融資輪次類型和領先的傳統風投公司

資料來源:RootData 和幣安研究院。收集的數據為截至 2023 年 9 月 30 日的近 4 個季度的數據

-

41.6% 的傳統風投公司參與種子輪投資。

-

所列出的前五大傳統風投公司中,只有 Bitkraft 主要專注投資遊戲。HackVC 的交易數量最多,並將投資分散到從遊戲到基礎設施等多個領域。項目包括混合衍生品交易平臺 GRVT 和利用貢獻度證明機制的 GameFi 平臺 DeGame 。

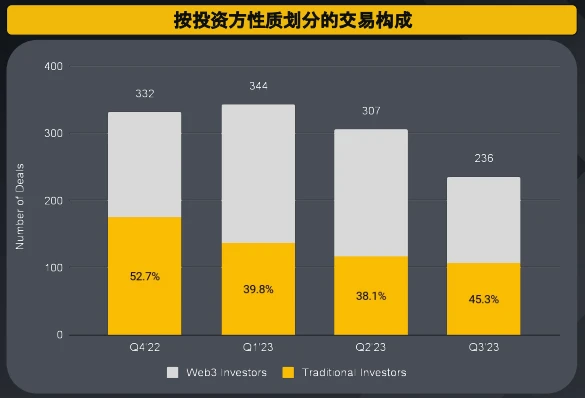

傳統風投公司仍忠於該行業

近四個季度融資中投資方性質

資料來源:RootData 和幣安研究院。收集的數據為截至 2023 年 9 月 30 日的近 4 個季度的數據

-

盡管近四個季度的交易數量呈下降趨勢,但傳統投資方的交易比例一直相當穩定,在 40% 到 45% 之間。

-

與 2022 年第四季度相比, Web3投資方與傳統風投公司的交易數量差距已大大縮小,表明了後者對該行業的堅定投入。

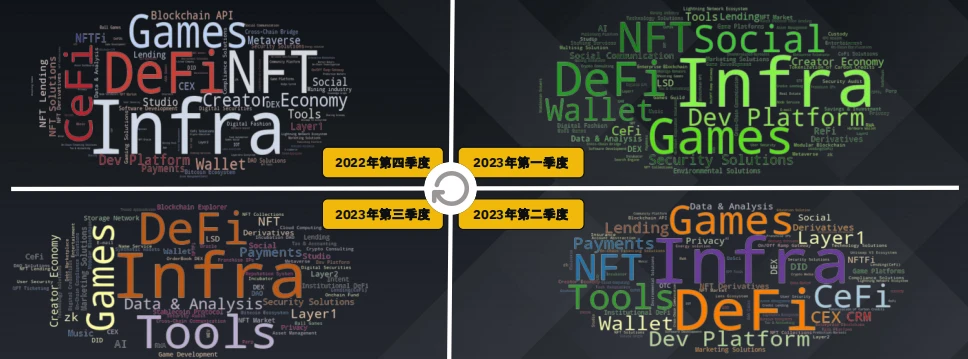

傳統風投公司的投資策略

各季度融資最多的板塊細分

資料來源:Messari、RootData 和幣安研究院。截至 2023 年 9 月 30 日的數據快照。

基礎設施相關的項目似乎最受傳統風投公司的青睞,其次是 DeFi 和遊戲領域。針對 NFT 項目的興趣有所下降,交易佔比 從 2022 年第四季度的 11.4% 下降至 2023 年第三季度的 4.6% 。但工具相關項目的吸引力顯著增加,交易比例從 2022 年第四季度的 4% 激增至 2023 年第三季度的 14.9% 。

各板塊項目

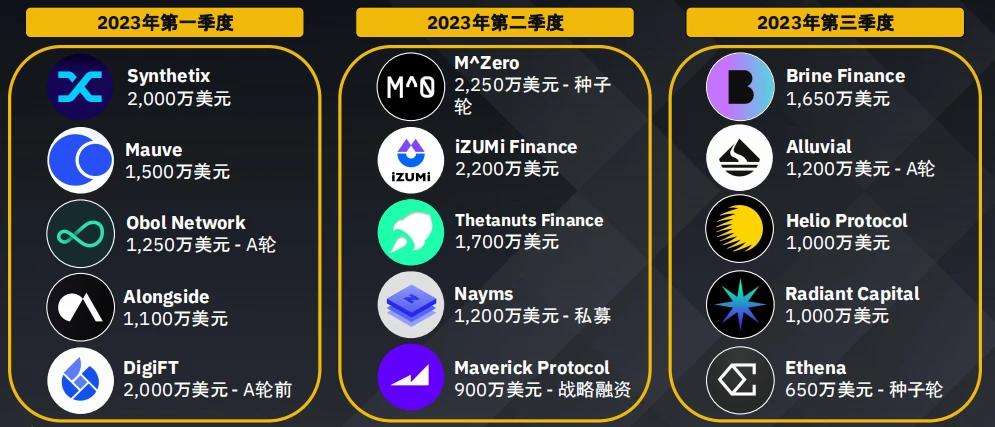

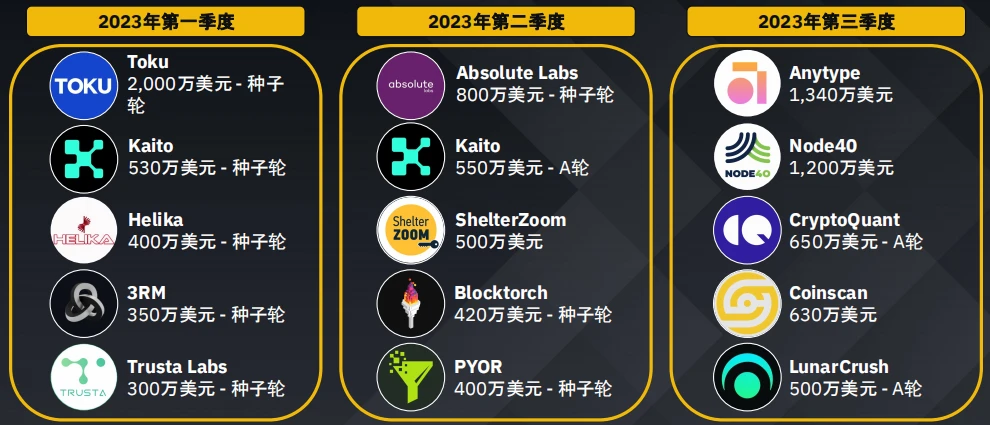

2023 年各季度排名前五的融資輪

DeFi 板塊

CeFi 板塊

NFT 板塊

遊戲板塊

社交和娛樂板塊

工具和信息板塊

Layer 1/Layer 2 板塊

基礎設施板塊

注:上述列表所含項目並不全面。對於提及的任何特定項目,幣安不做推薦,也不提供背書。

關於幣安研究院

幣安研究院是全球頂尖加密貨幣交易平臺幣安的研究部門。該團隊致力於提供客觀、獨立和全面的分析,旨在成為加密貨幣領域的權威洞察平臺。幣安研究院的分析師會定期發布具有真知灼見的文章,探討涵蓋加密貨幣生態系統、區塊鏈技術以及最新市場熱點等各種主題。

免責聲明

本材料由幣安研究院編制,不作為預測或投資建議,也並非購买或出售任何證券、加密貨幣或採用任何投資策略的建議、要約或招攬。術語的使用和表達的觀點旨在增進對該行業的理解和促進其負責任發展,不應視為明確的法律觀點或幣安觀點。文中所表達的觀點均為作者觀點,時限截至上述日期,且將隨後續情況的變化而變化。本文中包含的信息和觀點來自幣安研究院認為可靠的專有和非專有來源,未必詳盡無遺,亦不保證准確性。因此,幣安不提供准確性或可靠性保證,對任何其他方式的錯誤和遺漏(包括因疏忽對他人的責任)不承擔任何責任。本文內容可能包含並非純粹歷史性質的“前瞻性”信息。除此之外,此類信息可能會包括預測。我們無法保證所做的任何預測會成為現實。讀者應自行決定是否信賴本文提供的信息。本文僅供參考,不構成投資建議,或买賣任何證券、加密貨幣或任何投資策略的要約或招攬,也不向在此類要約、招攬、購买或出售屬於違法行為的司法管轄區的任何人提供或出售任何證券或加密貨幣。投資有風險。

原文鏈接

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。